Основные изменения в правилах перечисления заработной платы

Сейчас Национальная платежная система (благодаря тому, что с картами «МИР» стали работать практически все банки) готова к тому, чтобы начать обслуживать зарплатных клиентов по всей стране. По этой причине работников бюджетных учреждений и государственных организаций с 2020 года обязали получать зарплату на карты «МИР». Ими можно беспрепятственно расплачиваться на территории России.

Есть одно изменение, которое коснулось не только бюджетников – теперь каждый работник может самостоятельно выбрать банк для перечисления заработка. Если вы трудитесь в государственном учреждении, то карта должна быть только системы «МИР», а при работе на коммерческую компанию можно использовать Visa или MasterCard.

Этот закон СМИ в 2020 году прозвали «отменой банковского рабства». Практически каждый россиянин раньше при трудоустройстве получал новую карту, а после расторжения договора ему нужно было менять банк или вносить деньги за обслуживание счета (сумма зачастую была больше, чем для стандартных дебетовых продуктов).

Особенности установления размера оплаты труда

Рассмотрим особенности определения зарплаты, и ее зависимость от МРОТ и других показателей.

Может ли быть меньше чем МРОТ или прожиточного минимума?

Закон специально определяет показатель МРОТ для того, чтобы администрация фирмы не могла осуществлять начисление оплаты своим работникам меньше этого уровня, если ими была отработана полная норма рабочего времени. При этом учитывается не только минимальный оклад, но и различные дополнительные выплаты.

Если начисленная зарплата будет ниже, чем МРОТ, то ее необходимо поднять до этого уровня, иначе к компании будут применены административные меры.

Кроме этого, власти регионов наделены правом устанавливать свою минимальную зарплату, но не ниже федерального значения.

Внимание! Если работник ведет трудовую деятельность не по полной ставке, то ему в начисления может идти сумма меньше МРОТ. Самое главное, чтобы при пересчете на весь размер ставки значение соответствовало, либо был выше минимума.

В данное время Правительство производит постепенное увеличение размера МРОТ до значения прожиточного минимума, чтобы это соответствовало положению ТК РФ. Ожидается, что показатели сравняются с 1 мая 2020 года.

Вам будет интересно:

Дополнительное соглашение к трудовому договору об изменении оклада на 2020 год

В дальнейшем, значение МРОТ будет приниматься по прожиточному минимуму, который действовал во 2-м квартале предыдущего года. При снижении этого показателя, значение МРОТ будет оставаться на прежнем уровне.

Если есть районный коэффициент

Сотрудник может трудиться на территориях, где приняты специальные надбавки за работу в сложных условиях. Они определяются при помощи заранее утвержденных районных коэффициентов. Перечень таких территорий закреплен законодательно.

При расчете размера заработка руководство компании должно учитывать, применяется ли на этой территории свой отдельный МРОТ, или же нет.

Если для данного региона был принят отдельный показатель МРОТ, то сравнение зарплаты сотрудников нужно производить именно с ним.

Если же для этой территории не был установлен отдельный МРОТ, то необходимо использовать федеральное значение, но скорректированное на районный коэффициент. Тогда размер зарплаты любого работника не должен быть ниже, чем этот показатель.

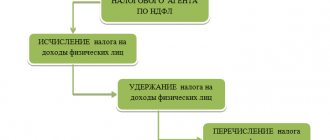

Исчисление НДФЛ и МРОТ

Закон определяет, что работнику не должна начисляться зарплата ниже, чем действующий показатель МРОТ.

Однако при ее выплате на работодателя, как на налогового агента, возлагается обязанность произвести расчет и удержание налога НДФЛ. После этой операции фактическая сумма на руки будет несколько меньше, чем минимальная оплата труда.

Закон не определяет какие-либо дополнительные льготы, кроме стандартных вычетов, из-за того, что зарплата у работника равна показателю МРОТ. Ее необходимо облагать НДФЛ в стандартном порядке.

Можно ли привязать оплату труда к штатному расписанию?

Организация оплаты труда на фирме необходимо делать так, чтобы штатное расписание содержало все должности с указанием их оклада. Это также действует на тех, кто трудится на сдельной системе оплаты — для таких в документе нужно указать плановые значения заработка.

Однако при приеме нового работника сумма его заработка должна быть отражена как в трудовом соглашении, так и в приказе на прием. И сделано это должно быть только в цифровом виде.

Если в договоре будет указано, что зарплата выплачивается согласно штатного расписания, то это будет причина признать его недействительным. Это объясняется тем, что сведения о зарплате являются обязательными для этого документа.

Такого рода формулировку можно применять только по отношению к дополнительным выплатам — премиям, доплатам и т. д. Однако в этой ситуации необходимо под роспись знакомить сотрудника с документами, где оговаривается порядок их выплат (например, положением о премировании).

Можно ли считать зарплату в валюте, а платить в рублях?

ТК устанавливает, что в трудовом соглашении, который заключен между сотрудником и организацией на территории России, должен быть проставлен размер оплаты труда в национальной валюте – рублях.

А вот в какой валюте производить начисление, нигде в законе не оговорено. Поэтому, производить начисление в валюте он может.

Однако здесь есть «подводный камень». Дело в том, что оклад — это сумма заработка работника за месяц, четко указанная в трудовом соглашении. Если произойдет падение курса, что повлечет за собой уменьшение суммы выплачиваемой зарплаты, это может быть расценено проверяющими органами как ухудшение условий труда, с привлечением руководства к административной ответственности.

В какие сроки проводятся выплаты

В ТК закреплено, что производить выплату зарплаты своим работникам администрация должна не реже, чем 2 раза в месяц. При этом точные даты, в которые будет это происходить, нужно закрепить во внутренних документах. Период между выдачами не может составлять больше 14 дней.

бухпроффи

Важно! Также срок выдачи аванса не должен быть позже 30 дня месяца, а второй части зарплаты — не позже 15 дня месяца, идущего после расчетного.

Можно ли не платить аванс

Закон определяет, что работнику необходимо выплачивать зарплату не реже, чем каждые 2 недели. За нарушение этого положения могут назначаться штрафы до 50 тыс. рублей.

Это именно обязательство работодателя, и у него нет права его нарушать, даже если работник собственноручно оформит заявление с просьбой выдавать ему заработок одной суммой один раз в месяц.

В 2020 году Минтруд выпустил письмо в котором указал случай, когда работнику можно аванс не выплачивать. В случае, если он отсутствовал первые 15 дней на рабочем месте (например, был в ежегодном отпуске отпуске либо болел), то организация имеет перечисление не делать, поскольку учитывается только реально выработанное время.

Внимание! Однако, если хотя бы один день в этом периоде был отработан, то оплату за него нужно будет выдать.

Какие изменения коснулись сроков выдачи заработка

Сроки заработной платы теперь претерпели серьезные изменения и стали более строго караться. В статье 136 ТК РФ после внесенных корректировок говорится, что зарплата:

- должна выдаваться не реже чем через каждые полмесяца;

- промежуток между выплатами не превышает 15 дней.

Эти сроки не могут быть нарушены даже с согласия работника. Руководитель организации обязан при выборе даты перечисления зарплаты учитывать нюансы:

- не должен быть превышен разрыв в 15 дней между выплатами зарплаты и аванса;

- не стоит выбирать плавающие даты, так как в этом случае закон может быть нарушен;

- при подготовке приказа о выплате зарплаты не стоит использовать фразу «не позднее … чисел месяца», так как она нее устанавливает четкие даты для выдачи аванса и основной части;

- чтобы бухгалтеру было легче соблюдать требования Налогового кодекса и не перерабатывать в расчетный период, не стоит устанавливать для выплат 15 и 30 число.

Форма оплаты

Оплата труда может быть сдельной или повременной. Рассмотрим основные нюансы применения данных систем.

Сдельная

При сдельной форме общий размер заработанных средств рассчитывается, исходя из объема осуществленной работы или выпущенной продукции.

При сдельной оплате труда заработная плата рассчитывается по следующей формуле:

ЗП = РИ*КТ,

- где РИ – расценки на изготовление одной единицы;

- КТ – количество произведенной продукции.

Рассмотрим следующий пример:

Иван Иванович за месяц изготовил 100 двигателей. Стоимость одного двигателя – 256 рублей. Таким образом, за месяц он заработал: 100*256 = 25 600 рублей.

Повременная

При повременной оплате труда зарплата определяется от количества фактически отработанных часов, вне зависимости от того, сколько продукции было произведено и какой объем работы был выполнен.

Повременная оплата работы:

Для помесячного оклада:

ЗП=О*КОД/КД,

- где ЗП – заработная плата без учета налогов;

- О – фиксированный оклад за месяц;

- КОД – отработанные дни;

- КД – количество дней в месяце.

Для почасового/ежедневного фиксированного оклада:

ЗП=КОВ*О,

- где ЗП – заработная плата без учета налогов;

- КОВ – количество отработанного времени;

- О – оклад за одну единицу времени.

Рассмотрим пример:

Татьяна Ивановна имеет ежемесячный оклад в 15 000 рублей. В месяце был 21 рабочий день, но так как она брала отпуск за свой счет, отработала она всего 15 дней. В связи с этим ей выплатят следующую сумму: 15 000*(15/21)=15 000*0.71= 10 714 рублей 30 копеек.

Второй пример:

Оксана Викторовна работает с ежедневным окладом в 670 рублей. В этом месяце она проработала 19 дней. Ее заработная плата составит: 670*19 = 12 730 рублей. Как видим, формула расчета заработной платы при данном виде оплаты весьма проста.

Какую ответственность несет работодатель при несвоевременной выдаче зарплаты

За нарушение сроков выплаты заработка сотрудникам работодателю грозит административная и материальная ответственность. В первом случае он будет отвечать перед государством, в соответствии с Административным кодексом.

По статье 5.27 КоАП РФ, а именно по ее пункту 1, за первичное нарушение организация может понести наказание в виде:

- предупреждения;

- штрафа от 1 до 5 тысяч рублей для ответственных лиц или индивидуальных предпринимателей;

- штрафа от 30 до 50 тысяч для юридических лиц.

При повторном нарушении наказание выносится в соответствии с пунктом 2 статьи 5.27 КоАП:

- дисквалификация на срок от 1 до 3 лет;

- штраф от 10 до 20 тысяч рублей должностному лицу или ИП;

- штраф от 50 до 70 тысяч для юридического лица.

При этом кроме административного наказания, которое взыскивается в пользу государства, работодатель несет материальную ответственность перед своими сотрудниками. В соответствии с ТК РФ, за каждый день просрочки работнику необходимо выплатить 1/150 ключевой ставки ЦБ РФ в 2020 году от удержанной суммы. Компенсация выдается вместе с зарплатой, никакого заявления от работника для ее получения не требуется.

Кто обязан индексировать зарплаты

Отсутствие в ст. 134 ТК РФ четкого порядка индексации зарплат приводит к тому, что ряд коммерческих организаций вообще не повышают зарплаты своих сотрудников.

При этом они ссылаются на эту же самую статью, где говорится, что работодатели проводят индексацию в порядке, установленном в коллективном договоре или другом локальном акте. Соответственно, по их мнению, если в локальном акте не закреплено положение об индексации, то и проводить ее необязательно.

На самом деле данная точка зрения ошибочна. Это неоднократно признавал Конституционный суд (определение КС РФ от 19.11.2015 № 2618-О, определение от 17.07.2014 № 1707-О).

Суд пояснил, что ТК РФ не позволяет работодателю, не относящемуся к бюджетной сфере, лишить работников права на повышение зарплаты. Не позволяет он и уклониться от установления индексации зарплат. Поэтому при оформлении трудовых отношений работодатель должен оговорить с работником и порядок повышения его зарплаты. Порядок индексации заработной платы определяется в коллективном договоре, соглашении или любом другом локальном нормативном акте.

Еще в конце 2020 года Роструд предупредил работодателей о том, что отсутствие в организации положения об индексации зарплат не освобождает работодателя от такой индексации. Если по итогам года Росстат зафиксировал рост потребительских цен, а работодатель не проиндексировал зарплаты, его оштрафуют. Если положение об индексации работодатель не утверждал, его обяжут это сделать.

Напомнил об индексации зарплат в 2020 году и Минтруд, уточнив, что работодатель обязан обеспечивать повышение реального содержания заработной платы работников.

Таким образом, индексировать зарплаты сотрудников обязаны все без исключения работодатели. Причем независимо от наличия или отсутствия в организации положения об индексации.

Новые правила по авансам

В 2020 году чиновники разъяснили правила выплаты аванса. Они рекомендуют:

- Не определять размер аванса произвольно, он не должен составлять большую или меньшую часть оклада.

- Запрещено устанавливать для всех работников аванс в фиксированной сумме.

- Расчеты нужно вести пропорционально рабочему времени сотрудников.

- При определении размера аванса необходимо учитывать: оклад и надбавки. При этом нельзя брать в расчет те надбавки, которые включены в итоговый расчет работы за месяц: премии за выполнение объема, поощрения за дополнительные или ночные смены.

- Стимулирующие и компенсационные выплаты учитываются в момент начисления зарплаты, то есть оплаты труда за вторую половину отработанного месяца.

С суммы аванса не выплачивается НДФЛ, его отчислять нужно с итоговой суммы зарплаты. При этом стоит помнить, что необоснованно нельзя увеличивать разницу между авансом и итоговой выплаты.

Расчет отпускных в 2020 (примеры расчета)

Пример 1. Бухгалтер Петрова О.П., согласно графика отпусков, идет в отпуск с 1 апреля 2020 года на 14 календарных дней. Расчетный период будет с 1 апреля 2020 года по 31 марта 2020 года. При этом Петрова в июле 2020 года (с 1 по 28 число) была в отпуске и получила отпускные в размере 35 000 рублей. Кроме того, в октябре 2019 года Петрова находилась на больничном на протяжении 10 дней, о чем предоставила листок нетрудоспособности. Больничные Петровой были начислены в размере 10 000 рублей. Доход Петровой за вычетом отпускных и больничных за расчетный период составил 400 000 рублей. Число дней расчетного периода составили: 10 полных месяцев, 3 дня в июле и 21 день в октябре.

- Отпуск работникам предоставляется по графику отпусков. Утвердить график работодатель обязан еще до нового года, как минимум за 2 недели. Каждый работник с данным графиком должен быть ознакомлен.

- В качестве расчетного периода для расчета отпускных выплат учитываются 12 месяцев, предшествующих началу отдуха. Если работник в организации трудится недавно, то отпуск ему можно предоставить уже через 6 месяцев после приема на работу.

- Из расчетного периода исключаются дни нахождения работника на больничном, в отпуске, командировки, ухода за детьми-инвалидами, а также вынужденные простои.

- Если в расчетном периоде имела место индексация зарплаты, то отпускные также необходимо проиндексировать. Индексация необходима даже в том случае, если отпускные работнику уже были выплачены.

- С рассчитанной суммы отпускных необходимо удержать НДФЛ, а также начислить страховые взносы. Работодатель обязан уплатить НДФЛ и страховые взносы в бюджет (

В каком случае выходные будут оплачиваемыми

Еще одно правило выплаты зарплаты в 2020 году коснулось выходных. Оно напрямую влияет на доходы работников, так как работодатель теперь обязан предоставлять оплачиваемые выходные дни, требующиеся для прохождения диспансеризации. Видоизмененная статья 185 ТК РФ теперь обязывает предприятия выделять оплачиваемые дни:

- дважды в год – для работающих пенсионеров и людей, которым до заслуженного отдыха осталось менее 5 лет;

- один раз за 3 года – всем остальным сотрудникам.

Для получения такого выходного работник обязан написать заявление, согласовать дату отсутствия на рабочем месте с начальником, представить справку о прохождении диспансеризации в бухгалтерию. В табеле учета рабочего времени этот день будет отражаться по среднему количеству часов, в соответствии с этим и будет начисляться зарплата.

Бухгалтерский учет и отчетность

| Что меняется с 2020 года | Суть изменений | Нормативный источник |

| Бухгалтерскую отчетность нужно сдавать в ИФНС | Начиная с отчетности за 2020 год бухгалтерскую отчетность нужно сдавать не в Росстат, а в ИФНС в электронном виде (кроме отдельных случаев) | Закон от 28.11.2018 № 444-ФЗ |

| Руководитель вправе подписать электронную бухотчетность при помощи ЭЦП | С 2020 года условие о том, что бухгалтерская отчетность признается составленной только после того, как ее подпишет руководитель, дополняется новым условием ? электронная отчетность признается составленной после подписания ее руководителем при помощи ЭЦП | Закон от 28.11.2018 № 444-ФЗ |

| Налоговые органы будут вести ГИРБО ? Государственный информационный ресурс бухгалтерской отчетности | Установлен порядок представления отчетности (в том числе исправленной бухотчетности) в ГИРБО | Закон от 26.07.2019 № 247-ФЗ Информация Минфина от 22.08.2019 № ИС-учет-20 «Об изменениях в Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» |

| Получить сведения из ГИРБО о других компаниях или ИП можно будет за деньги | С 2020 года доступ к ГИРБО станет платным. За 200 тыс. руб. в год налоговики весь год будут по вашим запросам предоставлять сведения о контрагентах. ФНС уже разработала регламент предоставления сведений из ГИРБО. Отчетность 2020 года и более ранних периодов по-прежнему будет предоставлять Росстат бесплатно | Закон от 28.11.2018 № 444-ФЗ Постановление Правительства РФ от 25.06.2019 № 811 |

| Формы бухгалтерской отчетности изменились (действует с 01.06.2019) | Заполнять все бланки отчетности теперь нужно только в тыс. рублей (раньше можно было и в млн рублей), ОКВЭД заменили на ОКВЭД2, внесли иные поправки (в основном технического характера) | Приказ Минфина России от 19.04.2019 № 61н |

| Работников обязали выполнять требования главбуха | С 2020 года требования главбуха о правильном оформлении первичных документов станут обязательными для всех сотрудников | Ззакон от 26.07.2019 № 247-ФЗ |

| Аренду нужно учитывать по новым правилам | По мнению Минфина, компании уже сейчас должны применять по аренде либо новый стандарт ФСБУ 25/2018, либо МСФО (п. 7.1 ПБУ 1/2008). И это несмотря на то, что формально стандарт обязателен с отчетности за 2022 год (п. 48 ФСБУ 25/2018, утв. Приказом Минфина России от 16.10.2018 № 208н) | ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. Приказом Минфина России от 16.10.2018 № 208н |

| Изменили порядок учета государственной помощи | Правила бухучета госпомощи привели в соответствие с МСФО (IAS) «Учет государственных субсидий и раскрытие информации о государственной помощи» | ПБУ 13/2000 «Учет государственной помощи» |

| Изменились правила учета разниц по налогу на прибыль в ПБУ 18/02 |

| ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» |

| Дополнено ПБУ 16/02 «Информация по прекращаемой деятельности» | C отчетности за 2020 год в информацию о прекращаемой деятельности нужно включать информацию о прекращении использования долгосрочных активов к продаже | Приказ Минфина России от 05.04.2019 № 54н Информация Минфина России от 09.07.2019 № ИС-учет-19 «Об изменениях ПБУ 16/02» |