Что это такое?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 110-43-85 (Москва)

+7 (812) 317-60-09 (Санкт-Петербург)

8 (800) 222-69-48 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Арифметические ошибки, допущенные при определении бухгалтером размера заработной платы сотрудников организации, называются счетными ошибками.

Подобные недочеты возникают при выполнении с вычислительными ошибками элементарных математических операций (сложения, вычитания, умножения).

Документальное закрепление

При получении оснований возврата денежных средств в пользу фирмы бухгалтер предприятия должен надлежащим образом закрепить указанную процедуру в финансовых документах. В частности, для этого составляется форма № 0504833. Кроме того, порядок внесения информации о зачислении на счет компании будет зависеть от того, каким образом возмещены денежные средства, а также за какой период времени они насчитаны.

Если речь идет об изъятии суммы за действующий год, то с зарплаты сотрудника в следующем месяце будет автоматически снята нужная сумма денежных средств. Если же речь идет о погашении задолженности за прошедшие годы, то работник также может внести нужную разницу от дохода в кассу предприятия. Если речь идет об автоматическом вычете средств, то нужно учитывать отчисление НДФЛ. Когда же деньги поступают через кассу, то это считается доходом предприятия и подразумевает оплату налогов самой фирмой.

Какими нормами закона регулируется?

ТК РФ в ст.137 предусматривает возможность удержания из заработной платы работника излишне выплаченных ему ранее из-за наличия в расчетах ошибки сумм.

Однако в российском трудовом кодексе не дается четкого определения понятия счетной ошибки.

Этот термин рассматривается:

- В Письме Роструда от 1 октября 2012 г. № 1286-6-1

- В Определении Верховного суда № 59-В11-17 от 20.01.2012

Удержание средств

Если работник добровольно предоставил соглашение на удержание со следующего размера зарплаты денежных средств, или же когда в судебном порядке было принято решение удовлетворить ходатайство работодателя, то только в этом случае сумма может быть удержана из очередной зарплаты. Кроме издержек по допущенным счетным ошибкам, с заработной платы работника могут быть дополнительно вычтены такие денежные средства:

- алименты (на основании решения суда нужная сумма автоматически направляется на счет законного получателя денежных средств);

- подоходный налог, а также налог в пенсионный фонд, которые автоматически направляются контролирующим бюджетным структурам;

- ранее оплаченные суммы фирмой (например, отгул всех дней отпуска ранее окончания календарного года при оформлении расторжения трудового соглашения).

Что сюда не относится?

Ошибка бухгалтера не признается счетной, если:

- он повторно произвел перечисление какой-либо выплаты работнику;

- при расчете зарплаты им не было учтено время неоплачиваемого отдыха работника;

- из оплаты труда работника была вычтена большая сумма подоходного налога, чем требуется;

- была ошибочно выплачена премия или надбавка без соответствующего распоряжения руководства.

Таким образом, несчетная ошибка возникает при неправильном применении работодателем норм законодательства или локальных правил, принятых в организации, а также при двойном начислении.

Выделяются также технические ошибки, связанные с неверным вводом данных.

Ошибка бухгалтера по решению суда может быть признана технической, а не счетной, если она возникла из-за низкой квалификации или небрежности работника бухгалтерии.

Способы доказывания

Суд, как правило, находится на стороне работника, а потому бухгалтеру и управлению предприятия нужно как следует подготовиться к доказыванию своей точки зрения в судебном заседании. Кроме этого, нужно подготовить такой пакет бумаг:

- ходатайство руководителя предприятия с подробным описанием возникшей проблемы, а также указанием причин и размеров начислений сверх нормы;

- объяснение ответственного работника за внесение данных в компьютерный учет (бухгалтер);

- акт, который был составлен при выявлении финансовой неточности;

- зарплатная ведомость с указанием сумм дохода работника за предыдущий месяц, когда была допущена оплошность, и следующий;

- листы математических расчетов;

- заключение ІТ-специалиста (когда счетная ошибка возникла при нарушении работы программ).

Если ошибка при начислении заработной платы — счетная

Если при обнаружении вычислительной ошибки при начислении зарплаты было обнаружено, что работник получил меньшую сумму денежных средств, чем заработал, необходимо провести доначисление оставшихся средств.

При перечислении суммы больше положенной, производится, с согласия работника, ее удержание.

Должен ли работник вернуть?

По нормам второй части 137 статьи Трудового Кодекса излишне выплаченную сотруднику сумму необходимо с него удержать.

Порядок действий

При обнаружении счетной ошибки и перечисления кому-то из работников излишка денежных средств оформляется соответствующий акт об обнаружении ошибки.

Переплата денег работнику в результате счетной ошибки при начислении заработной платы должна быть удержана с него в течение одного календарного месяца после выплаты.

Но до этого необходимо получить согласие работника на удержание, а затем издать соответствующее распоряжение. Если согласие не получено, работодатель при наличии соответствующих доказательств излишней в результате счетной ошибки выплаты, может обратиться в суд.

Написать доверенность на получение заработной платы вам поможет наша статья. Высчитывать ли алименты с 13 зарплаты? Узнайте тут.

Условия удержания средств

Удержание с сотрудника работодателем может быть произведено в случае, когда работник согласен с основанием для вычета средств и размером данной суммы, а также с самой возможностью удержания излишне выплаченных средств.

Максимальный размер возможного удержания из зарплаты не может быть больше 20% от получаемой на руки сотруднику денежной суммы и представлен следующей формулой:

Удержание < 20% (Начисленная зарплата – подоходный налог)

Такое требование содержится и в ч.1 ст. 137 ТК РФ и в разъяснении Минздравсоцразвития РФ от 16.11.2011 N 22-2-4852 О размере удержаний из заработной платы.

Документальное оформление

Документальное оформление операции по возврату излишне выплаченных работнику денег производится по одному из представленных вариантов:

| Вариант 1 | Вариант 2 |

| Работодатель берет у сотрудника письменное разрешение на возврат денежных средств | Работодатель издает указ об удержании денежных средств из зарплаты работника |

| Издается соответствующее распоряжение | Работник подписывает изданный указ |

| На основании распоряжения производится удержание | Удержание производится на основании указа |

Срок взыскания

Сумма переплаты по согласию работника должна быть возвращена в течение месяца после счетной ошибки.

Если согласия нет, и работодатель обращается в суд, срок исковой давности по возврату задолженности составляет три года.

Отражение возврата в бухгалтерском учете

В бухгалтерском учете возврат переплаченных сумм оформляется следующими проводками по кредиту счета, предназначенного для расчетов с персоналом по оплате труда (сч.70).

| Дебет | Кредит | Операция |

| 50 (51) | 70 | Сумма излишне выплаченной зарплаты возвращена в кассу организации (на расчетный счет) |

| 91-2 | 70 | Невозвращенная сумма излишка (если Суд отказал во взыскании либо закончился срок исковой давности) списывается. |

Невозвращенная сумма излишка (если Суд отказал во взыскании либо закончился срок исковой давности) списывается.

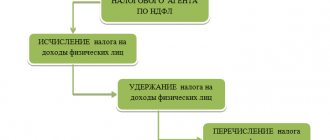

Исправление расчетов по НДФЛ

Излишне выплаченные в результате счетной ошибки средства не признаются материальной выгодой работника, и их неправомерно квалифицировать как беспроцентный заем и облагать по повышенной ставке 35%.

Если при выявлении счетной ошибки работник соглашается на удержание с него суммы переплаты, НДФЛ по ставке 13% не начисляется, так как эта сумма денег будет возвращена в кассу или на расчетный счет организации.

Если же работник уже уволился из организации, либо не согласен возвращать излишне полученные средства, и судебный процесс растягивается на долгое время (более 12 месяцев), работодатель подает сведения о невозможности удержания налога с выплаченного работнику дохода в Налоговую инспекцию.

Вносить ли изменения в РСВ-1 ПФР?

На основании Письма Минздравсоцразвития РФ от 28.05.2010 N 1376-19 изменения в РСВ-1 ПФР (расчете по начисленным и уплаченным страховым взносам) при обнаружении счетной ошибки путем составления уточненных расчетов вносить не нужно.

Эта ошибка отразится в соответствующем документе за период, когда была обнаружена.

Таким образом, если ошибочные выплаты уже были включены в налогооблагаемую базу за предыдущий квартал (например, 1), но это было обнаружено в следующем периоде (например,2), то и отражается ошибка в периоде ее обнаружения (во 2 квартале).

Техническая оплошность

Неправильный ввод данных признается технической ошибкой. Именно так суды часто характеризуют допущенную бухгалтером оплошность. При этом переплата работником не возвращается.

К таким ошибкам, например, относятся:

- неправильное применение налоговых льгот;

- выбор не того коэффициента при начислении зарплаты;

- ввод неверных исходных данных для расчета и т. д.

Такие недочеты практически невозможно переквалифицировать в счетные.

В судебной практике техническими ошибками признаются:

- некорректное внесение сведений в программу;

- двойное перечисление заработка и прочих выплат;

- выплата вознаграждения за период по разным основаниям;

- несоблюдение правил, установленных нормативными документами.

Работодателю необходимо помнить, что при счетной ошибке удержание переплаты из заработка сотрудника без его согласия противозаконно (ч. 3 ст. 137 ТК).

Для получения согласия от работника нужно подготовить для него уведомление в письменной форме. Сотрудник может написать заявление на возврат средств или заполнить соответствующие графы извещения. Труженик должен написать, что согласен с причиной и размером удержания.

При получении от сотрудника одобрения, работодатель может установить ему определенный срок для возврата денег, например, 3 дня, как для командировочных расходов. По истечении срока руководитель в течение месяца вправе издать приказ на удержание суммы. Распоряжение оформляется только при наличии согласия.

При отказе работника или пропуске месячного срока вернуть переплату возможно только по решению суда.

Допущение технических ошибок исключает всяческие варианты, по которым можно взыскать с работника сумму чрезмерной зарплаты. И суды, как показывает практика, зачастую отказывают в удовлетворении ходатайств работодателей, ссылаясь на эти причины. К ошибкам, в силу которых изъятие средств не производится, относят:

- неверное введение исходных данных;

- указание неправильных оснований расчета (зарплата, больничный, отпуск);

- ошибочная выплата двух зарплат одновременно;

- указание лишних льгот или неверных их процентов.

Если ошибка другого типа

При допущении в расчетах ошибки, не относящейся к счетным, работодатель вправе уведомить сотрудника об обнаружении таковой и попросить вернуть начисленные ошибочно деньги.

В соответствии со статьей 1109 Гражданского кодекса РФ, при несогласии работника на возврат даже судебные органы не вправе взыскать с сотрудника организации данные суммы.

Однако невозвращенная сумма должна быть в таком случае обложена налогом на доходы физических лиц.

Нестраховые периоды в больничном листе — что это такое? Узнайте из нашей статьи. Про маржинальный анализ прибыли читайте тут.

Что означают коды зарплаты в расчетном листе? Смотрите здесь.

Удержание из дохода работника

| НК РФ п. 4 ст. 226 | Работодатель обязан удержать НДФЛ из начисленной труженику зарплаты. Статья 226. Особенности исчисления налога налоговыми агентами |

| СК РФ ст. 109 | Организация должна удерживать из дохода работника алименты и переводить их на счет получателя. Основанием для этого является исполнительный лист или заверенное у нотариуса соглашение. Статья 1109. Неосновательное обогащение, не подлежащее возвратуСтатья 109. Обязанность администрации организации удерживать алименты |

| Закон об исполнительном производстве № 229-ФЗ от 02.10.07 | На основании п. 3 ст. 98 работодатель должника должен производить удержания из его заработка по исполнительному документу в соответствии с содержащимися в нем требованиями. |

| Закон о госпособиях гражданам с детьми № 81-ФЗ от 19.05.95 | Ст. 19 обязывает компанию удерживать из доходов работников переплату пособий, возникшую по вине тружеников. Например, из-за сокрытия сведений, влияющих на размер и назначение выплат, предоставления ложных бумаг. |

| Закон о соцстраховании № 255-ФЗ от 29.12.06 | Пункт 4 ст. 15 гласит, что излишне выплаченные суммы пособий от ФСС взыскиваются с получателя при выявлении факта его недобросовестности или при счетной ошибке бухгалтера. |

В ст. 137 ТК сказано, что удержания из заработка труженика для погашения долга перед компанией возможны в следующих случаях:

- для возмещения аванса, который был выдан в счет заработка и не отработан;

- для погашения неизрасходованного и не возвращенного в срок аванса, выданного на командировку, служебную поездку или иные цели;

- для возврата переплаты работнику из-за счетной ошибки либо при признании уполномоченным органом наличия вины труженика в несоблюдении трудовых норм или простое;

- при увольнении сотрудника до окончания периода, за который он уже отгулял оплачиваемый отпуск.

Решение о возврате переплаты работодатель должен принять в месячный срок с момента, когда аванс должен был быть возвращен, долг погашен, выявлена счетная оплошность. Сотрудник должен дать согласие на удержание.

Пример

В соответствии со ст. 138 ТК сумма всех удержаний из месячной зарплаты сотрудника не может превышать 20%.

Сантехнику ООО Холопову В. В. за апрель 2020 года начислена зарплата в размере 16 тыс. р. По приказу руководителя за этот период ему полагается премия 4 800 р.

Спустя месяц расчетчиком была выявлена счетная ошибка при начислении заработной платы в сумме 1 740 р. (19 836 – (20 800 – 13%)).

Для фиксации факта счетной ошибки в ООО была создана комиссия, в которую бухгалтер написал объяснительную. Оплошность была признана арифметической. Ее решили взыскать из заработка работника за май 2020.

Уведомление об этом направили Холопову В. В. и он подтвердил свое согласие с ситуацией.

Примеры

В августе 2020 года работнице отдела продаж ООО «Орион» Мироновой Анне Валентиновне, вместо 10 тысяч рублей (заработной платы) было перечислено 20 тысяч рублей по вине бухгалтера. Сумма денег была по ошибке отправлена дважды. Работнице было предложено вернуть средства, однако она отказалась, взыскать средства оказалось невозможно. Ошибка не являлась счетной.

В феврале 2020 года работнику торгового предприятия Иванову Анатолию Анатольевичу было начислено 28000 рублей вместо положенных 27000 рублей. Бухгалтер пояснил, что лишняя 1000 рублей была начислена в результате ошибки при сложении полагающихся сотруднику организации выплат за оказание дополнительных платных услуг покупателям. Иванов А.А., после ознакомления с актом об ошибке, написал письменное разрешение на возврат излишне перечисленных денежных средств. Инцидент был исчерпан, так как 1000 рублей была внесена работником в кассу организации.

Отражение в учете

При согласии сотрудника вернуть в кассу излишне выданную ему сумму бухгалтер должен отразить это проводками.

| Операция | Дт | Кт |

| Переплата выявлена и погашена в данном году | ||

| Сторнирован излишне начисленный доход | 401 20 211 – издержки по зарплате | 302 11 730 – увеличена кредиторка по зарплате |

| Выявлена переплата прошлых лет | ||

| В текущем периоде начислен заработок в размере выявленной ранее переплаты | 205 81 560-увеличчена дебиторка по прочим поступлениям | 401 10 180-прочие затраты |

| Сотрудник внес излишек в кассу | 201 34 510-поступили деньги | 205 81 660-уменьшена дебиторка по прочим затратам |

Предлагаем ознакомиться Образец внутреннего приказа о назначении себя ответственным

Обнаруженная переплата подтверждается справкой ф. 0504833, на основании которой сумма отражается в учетных регистрах. Переплата прошлых периодов учитывается как доход. Работник возвращает сумму за минусом НДФЛ.

Судебная практика

Современная судебная практика в отношении признания ошибки бухгалтера счетной и взыскании с работника излишне полученной суммы является достаточно противоречивой.

Однако в большинстве случаев счетной признается лишь ошибка, возникшая в ходе неправильного применения математических правил.

Ошибочный либо повторный ввод данных для расчета заработной платы в большинстве случаев счетной ошибкой не признается.

Если работодатель уверен, что ошибка при начислении неправильной суммы денежных средств работнику произошла в результате ошибки в вычислениях (счетной), и работник добровольно отказывается выполнить возврат, обращение в суд должно иметь положительный результат.

Для обращения в судебные органы бухгалтер оформляет объяснительную записку с математическими выкладками, в которой наглядно предоставляется расчет, повлекший неверное исчисление, а также прилагаются расчетные листки, ведомости и иные подтверждающие документы.

Если ошибка возникла в результате сбоя бухгалтерской программы, потребуется предоставление заключения IT-специалиста о том, что счетная ошибка возникла именно из-за появления проблем в работе установленной на компьютере программы.

Если работодатель, без письменного согласия работника, произвел вычет из его зарплаты ранее излишне выплаченных средств, даже при наличии обоснования данного действия (например, ошибки в расчетах), он будет обязан вернуть удержанные средства в полном объеме с компенсацией морального вреда работнику (если тот обратился в Суд, обнаружив удержание без согласия).

Таким образом, при расчете заработной платы работников сотрудникам бухгалтерской службы следует быть особо внимательными.

На исправление счетных ошибок может потребоваться много времени и сил. В ряде случаев, если за работником закреплена материальная ответственность за ошибки, излишне выплаченная какому-либо сотруднику сумма средств может быть взыскана с материально-ответственного бухгалтера.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область

- Санкт-Петербург и область

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Зарплата

Арифметические неточности

В нормативных актах России нет конкретного определения понятии, что такое счётная ошибка, но в бухгалтерской практике принято применять такое обозначение: это допущенная оплошность при совершении всякого рода арифметических действий с суммами заработных плат. В данном случае речь идет об элементарных математических действиях: умножение и деление, суммирование и вычитание.

Ошибка в расчете может быть сделана как в пользу работника, так и наоборот. Если выяснилось, что служащему была недоплачена сумма денежного обеспечения, то предприятие обязано с последующей выплатой зарплаты возместить удержанную сумму. Даже если данная ошибка будет установлена гораздо позже при оформлении документов на увольнение, фирма должна оплатить убытки. Гораздо сложнее обстоит ситуация, если допущенная оплошность стала причиной чрезмерной выплаты.

Закон определяет, что работодатель может двумя законными способами удержать нужный объем денежных средств:

- по письменному согласию самого служащего;

- на основании соответствующего решения суда (этот способ может применяться как к трудоустроенным лицам, так и уже уволенным работникам).

Кроме того, необходимо обратить внимание на перечень особенностей, которые исключают допущенные оплошности из числа счетных ошибок и возможность удержания денежных средств из дохода работника. В частности:

- случайное внесение неверных данных в бухгалтерскую программу расчета заработных плат;

- если нарушение было допущено бухгалтером в силу его низкой квалификации или служебной небрежности;

- нарушение в работе расчетной программы (исключение составляют случаи, когда специалист по обслуживанию компьютерной техники составит заключение, что действительно сбой в программе привел к сверхурочным выплатам);

- технические ошибки.

Предлагаем ознакомиться Компенсация при увольнении по соглашению сторон 2020: размер выходного пособия, налоги и взносы

Налогообложение

Со всех видов доходов из работников удерживается подоходный налог, размер которого зависит от суммы заработной платы, поэтому допущенная счетная или техническая ошибка влечет за собой и нарушение в отчислении НДФЛ. Как происходит корректировка, зависит от того, в какую сторону допущена ошибка. Если речь идет о недостающей зарплате и, как результат, уплате меньшего налога, то в следующем месяце, когда работодателем будет выплачена большая сумма, и размер налогообложения будет пропорционально больше.

Если же оплошность допущена в пользу работника, и с его счета был снят больший размер налога, то, при необходимости возврата данных средств предприятию, работнику должны возместить сумму налоговых отчислений. Для этого следует направить в бухгалтерию соответствующее заявление. И, на основании заявления, в будущем месяце размер НДФЛ будет меньше.

Кроме возможных вариантов получения лишних отчислений от работника (личное согласие, судебное решение), можно дополнительно предусмотреть этот пункт в трудовом соглашении. Таким образом, подписание трудового договора является автоматическим согласием работника на изъятие чрезмерных выплат при их случайном начислении.