Кто считается подотчетным лицом

Очень часто в ходе хозяйственной деятельности затраты на нужды предприятия приходится осуществлять работникам по указанию руководителя организации. В таком случае работнику дают деньги под отчет, т. е. за этим следует его обязанность представления отчета за полученные и потраченные суммы. Такой работник для бухгалтерии является подотчетным лицом.

Деньги подотчетникам могут быть выданы:

- на хозяйственные и административные расходы — в размере, определенном производственной необходимостью, и на сроки, определенные производственной необходимостью;

- на командировочные расходы — на срок, установленный приказом руководителя о направлении работника в командировку, и в сумме, в которую должны быть включены расходы на проезд, затраты на проживание и суточные.

Учет подотчетных сумм (их поступление, списание, отражение остатка или перерасхода) проводится на бухгалтерском активно-пассивном счете 71 «Расчеты с подотчетными лицами».

ВАЖНО! Аналитический учет бухгалтер должен вести по каждой сумме, выданной под отчет.

Учет хозяйственно-операционных подотчетных сумм

Работник, отправляясь в служебную командировку, имеет право на возмещение суммы командировочных расходов, осуществленных с целью:

- оплаты за проезд до пункта назначения;

- оплаты аренды жилья;

- оплаты суточных расходов;

- оплаты прочих оговоренных с работодателем расходов.

Необходимо также учитывать, что работник может претендовать на командировочные выплаты только в том случае, если является штатным сотрудником. Размер денег, выдаваемых под отчет, регулируется коллективными трудовыми договорами или уставом предприятия. Денежные средства, выданные в валюте иностранных государств, необходимо учитывать на отдельных субсчетах.

Выдача работнику командировочных средств сопровождается записями в бухгалтерском учете и оформлением соответствующих документов. Выплатив из кассы денежные средства в подотчет, осуществляется проводка: Дт счет 71 Кт счет 50. Если деньги были перечислены на корпоративную платежную карту, операция оформляется записями: Дт 55 Кт 51, Дт 71 Кт 55.

Дальнейший порядок учета зависит от того, с какой целью работник был отправлен в командировку. Если осуществляются производственные нужды, дебетуются счета 20, 23 или 29 со счетом 71. Поездка административно-управленческого характера списывается на счет 26, по продаже товаров – на счет 44.

Командировка, связанная с приобретением имущества для предприятия, входит в стоимость приобретаемого средства и отражается на соответствующем счете учета производственных запасов, внеоборотных активов, товаров.

Сумма НДС по командировочным выплатам производственного характера учитывается проводками:

- Дт «НДС» Кт «Расчеты по подотчетным суммам» – сумма НДС принята на учет.

- Дт 68 «Расчеты по налогам» Кт 19 «НДС» – проведен налоговый вычет НДС.

Следует помнить, что налоговый вычет НДС на расходы, не относящиеся к производству, не производится. Составляется проводка Дт «Прочие расходы» Кт «НДС», означающая списание НДС.

Подтвержденный расход командировочных средств на большую сумму подлежит возмещению предприятием в пользу сотрудника, проводка – Дт счет 71 Кт счет 50. Если работник возвращает неизрасходованные суммы, операция имеет противоположный вид: Дт «Касса» Кт «Расчеты по подотчетным суммам».

Кроме командировочных расходов, предприятие может выдать работнику денежные средства в подотчет с целью оплаты:

- хозяйственно-операционных расходов;

- покупки мелкооптовых товаров;

- представительских расходов.

Хозяйственно-операционные расходы предполагают покупку товаров, оплату ГСМ и услуг. Представительские расходы относятся к статье общехозяйственных расходов и включают в себя затраты на прием иностранных представителей, буфетное обслуживание, услуги переводчика и пр. К ним не относятся расходы на развлекательные мероприятия и отдых в профилакториях.

Товары, приобретенные на выданные под отчет денежные средства, учитывают на счетах внеоборотных активов, производственных запасов или товаров.

Рассмотрим пример: из кассы на покупку материалов выдано 3000 р., из них фактически потрачено 2500 р. Бухгалтер осуществляет проводки:

- Дт «Расчеты по подотчетным суммам» Кт «Касса» – 3000 р. – выдано подотчетному лицу на приобретение материалов.

- Дт «Материалы» Кт «Расчеты по подотчетным суммам» – 2500 р. – отражена сумма расходов на материалы.

- Дт «Касса» Кт «Расчеты по подотчетным суммам» – 500 р. – подотчетным лицом возвращены в кассу неиспользованные средства.

Если остаточные подотчетные суммы не возвращены сотрудником в установленный срок, или не был предоставлен авансовый отчет о потраченных средствах, осуществляется проводка: Дт 94 Кт 71. В зависимости от способа удержания суммы могут быть составлены проводки:

- Дт «Расчеты по заработной плате» Кт «Недостачи и потери» – вычет подотчетной суммы из заработной платы сотрудника;

- Дт «Расчеты с сотрудниками по прочим операциям» Кт «Недостачи и потери» – выставлена дебиторская задолженность сотрудника по невозвращенной подотчетной сумме.

Прежде чем использовать счет 71 в бухгалтерском учете для составления корреспонденции по операциям отражения и взыскания с работника подотчетных сумм, необходимо ознакомиться с учетной политикой предприятия. В частных случаях со счетом 71 могут использоваться еще и счета 91, 99.

Организация бухгалтерского учета расчетов с подотчетными лицами

Выдаются средства под отчет согласно п. 6.3 указания Банка РФ от 11.03.2014 № 3210-У на основании завизированного руководителем (или ИП) заявления работника с прописанными в нем суммой и сроком, на который берутся деньги. С 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) такое заявление не является обязательным, и выдача может быть осуществлена без заявления на основании распоряжения руководителя (или ИП). Выдачу наличных из кассы осуществляют по расходному кассовому ордеру.

О правилах оформления этого документа читайте в статье «Как заполняется расходный кассовый ордер (РКО)?».

Отчитаться работник должен не позднее 3 дней после окончания периода, на который выдавались деньги. Для этого существует такой документ, как авансовый отчет, в котором отражается полученная сумма средств и то, на что она была потрачена. К отчету также необходимо также приложить документы, подтверждающие произведенные расходы.

Что делать, если работник не вернул подотчетную сумму и не предоставил авансовый отчет о расходах? Как отразить невозврат подотчетной суммы в бухгалтерском и налоговом учете? Ответы на эти и другие вопросы есть в КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

См. также «Срок сдачи авансового отчета подотчетным лицом».

ВАЖНО! До 19.08.2017 действовало правило о невозможности выдачи денежных средств под отчет лицу, не отчитавшемуся за предыдущие суммы. С 19.08.2017 оно отменено. Подробности см. здесь.

Порядок выдачи денег в подотчет

2017 год принес изменения в порядок выдачи денег под отчет. Указание ЦБ № 4416-У от 19.06.17 внесло следующие изменения в пункт 6 Порядка ведения кассовых операций:

- разрешена выдача денег под отчет не только на основании заявления работника, но также и по распорядительному документу руководителя;

- отменен обязательный возврат предыдущего подотчетного аванса для получения нового.

Срок, на который выданы деньги, устанавливается руководителем организации, прописывается в заявлении или приказе, и может быть установлен индивидуально для каждого сотрудника.

Образец заявления на подотчет

Образец приказа на подотчет

Нюансы командировочных расходов

Служебная командировка — это выезд сотрудника в местность, отдаленную от его основного места работы, для выполнения служебных функций. Оформление документов, на основании которых нужно вести бухгалтерский учет расчетов с подотчетными лицами в этом случае, должно проводиться в соответствии с постановлением Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749.

Выдача денег для поездки в командировку рассчитывается исходя из стоимости проезда туда и обратно, расходов на жилье и суточных.

При этом нужно учесть, что:

- днем выезда и днем приезда считаются даты, зафиксированные в транспортных билетах;

- расходы за проживание должны будут учитываться по факту на основании предоставленных подотчетником документов;

- суточные могут быть установлены и выданы в соответствии с внутренними документами, регламентирующими их размер, например, положением о командировках (ст. 168 ТК РФ).

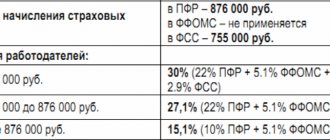

Для правильного расчета налогооблагаемой базы по НДФЛ суточные учитывают в пределах норм, установленных законом: 700 руб. по России и 2500 руб. — в загранкомандировке (абз. 12 п. 3 ст. 217 НК РФ), для расчета налога на прибыль в расходы включается сумма в пределах размера, оговоренного внутренними документами работодателя (трудовым договором, приказом, положением о командировках).

ВАЖНО! Та часть суточных, которая выплачена сверх нормы, установленной законодательством, считается доходом работника, и облагается НДФЛ и страховыми взносами.

О нюансах отражения суточных в налоговой отчетности вы можете узнать из статьи «Как правильно отразить суточные сверх нормы в 6-НДФЛ?».

Актуальные вопросы по заданной теме.

Вопрос №1. На какие цели могут быть выданы денежные средства сотруднику предприятия в подотчет?

Ответ: Все денежные средства, которые выдаются в подотчет сотруднику предприятия, должны носить строго целевой характер, а именно:

- оплата какой-либо определенной услуги;

- закупка канцелярских принадлежностей и конвертов;

- закупка горюче-смазочных материалов для служебного транспорта;

- оплата проездных билетов для поездки в командировку, а также оплаты гостиницы;

- приобретение офисной техники и прочее.

Вопрос №2. Могут ли денежные средства, которые нужно выдать работнику на приобретение канцелярских товаров, быть предоставлены из полученной выручки?

Ответ: В соответствии с Указанием № 3073-У от 07.10.2013г. п.2 Центрального Банка РФ предприятие вправе расходовать денежные средства из полученной выручки строго на установленные цели. Выдача денежных средств под отчет входит в перечень таких целей.

Проводки для ведения учета на счете 71

Согласно разделу VI инструкции по применению плана счетов (приказ Минфина РФ от 31.10.2000 № 94н) счет 71 «Расчеты с подотчетными лицами»:

- дебетуется со счетами денежных средств 50 «Касса» (если подотчетнику выдаются наличные) или 51 (когда средства выданы в безналичной форме);

- кредитуется со счетами, на которых учитываются расходы, связанные с хоздеятельностью работодателя, и счетами денежных средств в случае возврата неистраченных сумм.

Суммы, за которые работник не отчитался, он должен вернуть работодателю — такая операция будет записана по кредиту счета 71 и дебету денежных счетов 50, 51.

Если остаток денег числится в долгу у работника, то его следует учесть по дебету счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 71. Такая задолженность может быть удержана из зарплаты сотрудника, в этом случае будет проведена проводка Дт 70 Кт 94. Когда у работодателя нет возможности удержать долг из зарплаты, используется счет 73 «Расчеты с персоналом по прочим операциям», и проводка будет выглядеть так: Дт 73 Кт 94.

Обратите внимание! Если сотрудник потерял (или забыл взять) подтверждающие расход документы, то решение о возмещении расходов работнику принимает руководитель компании. Подтверждающим документом будет приложенная к авансовому отчету объяснительная записка от сотрудника, а основанием для принятия авансового отчета — приказ директора фирмы.

Обобщим информацию о том, с какими счетами может корреспондировать счет 71.

| Счет 71 «Расчеты с подотчетными лицами» корреспондирует: | |||

| по дебету со счетами | по кредиту со счетами | ||

| Наименование операции | Корр. счет | Наименование операции | Корр. счет |

| Выданы средства в подотчет или на возмещение перерасхода подотчетных сумм | 50, 51, 52 | Приобретение материальных ценностей, товара | 07, 08, 10, 41 |

| Потрачены средства на издержки, хознужды | 20, 23, 25, 26, 44 | ||

| НДС по купленным ТМЦ | 19 | ||

| Возврат остатка подотчетных денег | 50, 51 | ||

| Произошла просрочка возврата подотчетных сумм | 94 | ||

Сданный в бухгалтерию авансовый отчет проверяет бухгалтер, а утверждение его (путем подписания) осуществляет руководитель (или ИП). После этого бухгалтер может сделать все необходимые проводки по расходам в учете.

Как учитывать расходы по авансовму отчету при расчете налога на прибыль, пояснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовоу решению.

Расчеты с подотчетными лицами означают расчеты между организацией и ее работниками, обусловленные авансовой выдачей им наличных денежных средств на оплату хозяйственных, командировочных и других расходов.

Выдача авансовых сумм денежных средств конкретному работнику организации, напомним, возможна только при условии полного его отчета по ранее полученным авансам. Кроме того, не разрешается передача подотчетных сумм одним работником другому. Денежные средства, предназначенные для оплаты хозяйственных и командировочных расходов, организация, как правило, получает с расчетного счета в кассу для выдачи их подотчетным лицам. Организации, имеющие постоянную денежную выручку за реализованные товары, имеют право использовать наличные денежные средства на хозяйственные и другие расходы в пределах лимитов, установленных кредитной организацией.

Учет таких расчетов ведется на счете 71 «Расчеты с подотчетными лицами». Данный счет является активно-пассивным, поскольку по окончании учетного периода возможны остатки как неиспользованных подотчетных сумм, так и не возмещенных организацией расходов по представленным авансовым отчетам.

Бухгалтерский учет

Сумма денежных средств, выданная работникам организации под отчет, отражается бухгалтерской записью:

дебет счета 71 «Расчеты с подотчетными лицами», кредит счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках».

Целевое расходование этих денежных средств оформляется авансовым отчетом — сводным документом, в котором дается весь перечень и суммы произведенных расходов на основании прилагаемых к нему документов.

В качестве первичных оправдательных документов, подтверждающих целесообразность использования подотчетных средств, принимаются товарные чеки, накладные, кассовые чеки, квитанции к приходным кассовым ордерам, акты выполненных работ, счета, счета-фактуры, транспортные документы, акты закупки материальных ценностей у физических лиц и др.

Следует отметить, что только надлежаще оформленный авансовый отчет является основанием для отражения в учете операций по расчетам с подотчетными лицами в том отчетном периоде, в котором данные операции имели место, т.е. исходя из даты утверждения авансового отчета руководителем организации.

Кроме учетного аспекта проверки авансовых отчетов по существу произведенных подотчетными лицами расходов, организация должна рассмотреть содержание данного документа исходя из действующих норм налогового законодательства. Ограничения в расчетах наличными денежными средствами между юридическими лицами применимы к аналогичным расчетам, осуществляемым через подотчетных лиц. Иными словами, нарушением действующего порядка наличного денежного обращения считаются факты прямого взноса денежных средств, полученных под отчет работником одной организации, на расчетный счет другой организации-контрагента. В таких случаях к организации-нарушителю применяются штрафные санкции в двукратном размере от суммы, внесенной на расчетный счет.

Более того, организации, принимая авансовые отчеты от подотчетных лиц, должны фиксировать срок их представления, поскольку их необходимо представить в бухгалтерию не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения из командировки. Необходимость сведений о сроках представления авансовых отчетов объясняется действующим порядком включения материальной выгоды в налогооблагаемый доход

Глава XII. Учет расчетных операций

физических лиц. Материальная выгода от использования работником денежных средств организации может быть получена в случаях несвоевременного возврата неизрасходованных подотчетных сумм или необоснованного их получения. При этом для целей налогообложения следует определить, сколько дней подотчетные суммы использовались не по назначению. Для этого сопоставляются установленная и фактическая даты отчета о расходовании подотчетных сумм. Выявленная материальная выгода рассматривается как доход работника организации, который облагается налогом на доходы физических лиц в размере 13%. В состав дохода включается также превышение размера суточных против установленных норм и оплата расходов, не соответствующих характеру производственного задания.

Подотчетные суммы, как отмечалось выше, выдаются не только на приобретение материально-производственных запасов, оплату услуг и работ, но и на оплату командировочных расходов. В этой связи рассмотрим действующий порядок расчета командировочных расходов в соответствии с установленными нормами их возмещения. Нормативными актами регламентируется состав командировочных расходов, компенсируемых организацией. Так, в составе таких расходов предусматриваются оплата найма жилого помещения; оплата суточных; расходы по проезду к месту командировки и обратно; затраты за пользование постельными принадлежностями.

Командировочные расходы, связанные с производственной деятельностью, считаются признанными расходами по обычным видам деятельности и включаются в себестоимость продукции. Вместе с тем организации необходимы сведения об оплате командировочных расходов, превышающих установленные нормы, с целью последующей корректировки налогооблагаемой прибыли. Такая информация обеспечивается при отражении командировочных расходов на счетах учета затрат в разрезе субсчетов «Затраты в пределах утвержденных норм» и «Затраты сверх установленных норм».

Возврат неиспользованных подотчетных сумм отражается на основании приходного кассового ордера бухгалтерской записью:

дебет счета 50 «Касса»,

кредит счета 71 «Расчеты с подотчетными лицами».

В случаях, когда подотчетные лица не возвращают полученные ранее авансовые суммы либо не представляют авансовый отчет об израсходованных подотчетных суммах, списание таких сумм отражается бухгалтерской записью:

Бухгалтерский учет

дебет счета 94 «Недостачи и потери от порчи ценностей», кредит счета 71 «Расчеты с подотчетными лицами».

При удержании из заработной платы полученной ранее подотчетной суммы или суммы, по которой не представлен авансовый отчет, производится запись:

дебет счета 70 «Расчеты с персоналом по оплате труда», кредит счета 94 «Недостачи и потери от порчи ценностей».

При условии невозможности взыскания остатка неизрасходованных подотчетных сумм из заработной платы — запись:

дебет счета 73 «Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба», кредит счета 94 «Недостачи и потери от порчи ценностей».

По истечении срока исковой давности сумма невозмещенного материального ущерба списывается на убытки организации бухгалтерской записью:

дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»,

кредит счета 73, субсчет 2 «Расчеты по возмещению материального ущерба».

Использование подотчетных сумм в бухгалтерском учете отражается по кредиту счета 71 «Расчеты с подотчетными лицами» и дебету счетов 07 «Оборудование к установке», 08 «Вложения во внеоборотные активы», 10 «Материалы», 15 «Заготовление и приобретение материальных ценностей», 41 «Товары» и др.

Аналитический учет расчетов с подопечными лицами ведется по каждому подотчетному лицу с отражением суммы образования задолженности по полученному из кассы организации авансу, а также суммы списания данной задолженности по мере представления авансового отчета и отнесения этих расходов на счета затрат или материально-производственных запасов в зависимости от назначения и характера использования подотчетных сумм.

12.7. Учет расчетовс персоналом по прочим операциям

Кроме расчетов по оплате труда с депонентами и подотчетными лицами, с работниками предприятия могут быть и другие виды расчетов. Наиболее часто возникают расчеты в связи с покупкой

Глава XII. Учет расчетных операций

товаров в кредит, получением ссуд на индивидуальное жилищное и кооперативное строительство, обзаведение домашним хозяйством, по возмещению материального ущерба. Для их учета применяется счет 73 «Расчеты с персоналом по прочим операциям», к которому могут быть открыты субсчета: 73-1 «Расчеты по предоставленным займам», 73-2 «Расчеты по возмещению материального ущерба», 73-3 «Расчеты за товары, проданные в кредит» и др.

На субсчете 73-1 «Расчеты по предоставленным займам» отражаются расчеты с работниками организации по предоставленным им займам (например, на индивидуальное и кооперативное жилищное строительство, приобретение или строительство садовых домиков и благоустройство садовых участков, обзаведение домашним хозяйством и др.). По дебету счета 73 «Расчеты с персоналом по прочим операциям» отражается сумма предоставленного работнику организации займа в корреспонденции со счетом 50 «Касса» или 51 «Расчетные счета». На сумму платежей, поступивших от работника-заемщика, счет 73 «Расчеты с персоналом по прочим операциям» кредитуется в корреспонденции со счетами 50 «Касса», 51 «Расчетные счета», 70 «Расчеты с персоналом по оплате труда» (в зависимости от принятого порядка платежа).

На субсчете 73-2 «Расчеты по возмещению материального ущерба» учитываются расчеты по возмещению материального ущерба, причиненного работником организации в результате недостач или хищений денежных и товарно-материальных ценностей, брака, а также по возмещению других видов ущерба.

В дебет счета 73 «Расчеты с персоналом по прочим операциям» суммы, подлежащие взысканию с виновных лиц, относятся с кредита счетов 94 «Недостачи и потери от порчи ценностей» и 98 «Доходы будущих периодов» (за недостающие товарно-материальные ценности), 28 «Брак в производстве» (за потери от брака продукции) и др.

По кредиту счета 73 «Расчеты с персоналом по прочим операциям» записи производятся в корреспонденции со счетами:

учета денежных средств — на суммы внесенных платежей;

70 «Расчеты с персоналом по оплате труда» — на суммы удержаний из сумм по оплате труда;

94 «Недостачи и потери от порчи ценностей» — на суммы списанных недостач при отказе во взыскании из-за необоснованности иска.

Бухгалтерский учет

На субсчете 73-3 «Расчеты за товары, проданные в кредит» учитывают расчеты с персоналом организации по приобретенным ими в кредит товарам.

Операция по оформлению кредита работнику отражается по дебету счета 73-3 «Расчеты за товары, проданные в кредит» и кредиту счета 66 «Расчеты по краткосрочным кредитам и займам» или счета 67 «Расчеты по долгосрочным кредитам и займам».

Удержания из заработной платы работников в погашение задолженности по кредитам учитывают по дебету счета 70 «Расчеты с персоналом по прочим операциям» и кредиту счета 73-3 «Расчеты за товары, проданные в кредит». При погашении задолженности по кредитам дебетуют счета 66 или 67 и кредитуют счет 51 «Расчетные счета».

Аналитический учет по счету 73 «Расчеты с персоналом по прочим операциям» ведется по каждому работнику организации

Итоги

Учет расчетов по денежным средствам, выданным подотчетному лицу, основывается прежде всего на правильном и своевременном документальном оформлении всех операций. В числе таких операций – выдача денег на расходы, отчетность подотчетного лица, возврат неизрасходованных сумм, отражение в учете произведенных расходов.

Источники:

- Налоговый кодекс РФ

- Трудовой кодекс

- Указание Банка России от 11.03.2014 N 3210-У

- приказ Минфина РФ от 31.10.2000 № 94н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Узнай стоимость написания такой работы!

Ответ в течение 5 минут! Без посредников!

СОДЕРЖАНИЕ

- ВВЕДЕНИЕ

- ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА РАСЧЕТОВ С ПОДОТЧЕТНЫМИ ЛИЦАМИ

- 1.1. Нормативное регулирование расчётов с подотчётными лицами

- 1.2. Сущность расчётов с подотчётными лицами

- 1.3. Документальное оформление расчётов с подотчётными лицами

- ГЛАВА 2. МЕТОДИЧЕСКИЕ АСПЕКТЫ УЧЕТА РАСЧЕТОВ С ПОДОТЧЕТНЫМИ ЛИЦАМИ

- 2.1. Аналитический и синтетический учёт расчётов с подотчётными лицами

- 2.2. Особенности налогообложения при учёте расчётов с подотчётными лицами

- ГЛАВА 3. ПРАКТИЧЕСКИЕ АСПЕКТЫ УЧЕТА РАСЧЕТОВ С ПОДОТЧЕТНЫМИ ЛИЦАМИ В ООО «СмегКроун»

- 3.1. Краткая экономическая характеристика ООО «СмегКроун»

- 3.2. Порядок учёта подотчётных сумм, выданных на хозяйственные и представительские расходы

- 3.3. Организация учёта подотчётных сумм, выданных на командировочные расходы

- 3.4. Совершенствование учета и контроля расчётов с подотчётными лицами в ООО «СмегКроун»

- ЗАКЛЮЧЕНИЕ

- СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Согласно существующим стандартам бухгалтерского учёта формируемая финансовая отчётность не даёт представления об операциях с подотчётными лицами. Действительно, данные об остатках и движении расчётов с подотчётными лицами за отчётный период не находят отражения ни в одной из форм бухгалтерской отчётности и заинтересованные лица (акционеры, руководители и аудиторские и налоговые органы) не могут получить информацию о состоянии этих расчётов из данных бухгалтерской отчётности.

В то же время практика показывает, что учёт расчётов с подотчётными лицами является одним из трудоёмких участков учета. Здесь бухгалтер сталкивается не только с документами по гражданскому праву, бухгалтерскому и налоговому учёту, но и непосредственно с каждым работником данной организации.

Операции с подотчётными лицами в бухгалтерском учёте имеют большое значение, поскольку они связаны со многими другими разделами учёта – операциями по кассе (получение подотчётных сумм и сдача неизрасходованных сумм), расчётами с поставщиками и подрядчиками, операциями по движению материальных ценностей, операциями по возмещению материального ущерба, недостач, предоставлению займов и т.д., что обуславливает высокую трудоёмкость работы.

Исходя из вышеизложенного, актуальность темы выпускной квалификационной работы заключается в том, что участок бухгалтерского учёта расчётов с подотчётными лицами и персоналом по прочим операциям включает в себя разнообразные хозяйственные операции: приобретение за наличный расчёт хозяйственных, канцелярских товаров, горюче-смазочных материалов, оплату мелкого ремонта оргтехники, ремонта транспортных средств; расходы на командировки внутри страны (РФ) и за рубежом, представительские расходы, предоставление работникам займов, возмещение материального ущерба, недостач и т.д.

Из-за большого разнообразия хозяйственных операций на этом участке работы возникает много проблем, связанных с оформлением первичных и отчётных документов, с расчётом нормативов и т.д.

Часто пересматриваемые правительством нормы суточных, которые организации должны применять при уплате налога на прибыль, применительно к НДФЛ усиливают актуальность учёта расчётов с подотчётными лицами.

По закону бизнеса с партнерами нужно поддерживать не только деловые отношения (переговоры, презентации), но и дружеские – встречи в неформальной обстановке. Основная часть представительских расходов осуществляется наличными денежными средствами через подотчётные лица. Причём отнюдь не все из этих расходов можно отнести к представительским. В связи с этим одной из наиболее сложных участков учёта расчёта с подотчётными лицами являются представительские расходы, так как на этом участке работы существует много проблем, связанных с оформлением первичных и отчётных документов, с расчётом нормативов.

Предмет ВКР – учет расчетов с подотчетными лицами.

Объект ВКР – расчёты с подотчётными лицами на предприятии оптовой торговли ООО «СмегКроун».

Цель ВКР – совершенствование бухгалтерского учета и контроля расчетов с подотчетными лицами.

Для достижения цели необходимо решить следующие задачи:

— сделать обзор нормативно-правовой базы бухгалтерского учёта расчётов с подотчётными лицами;

— рассмотреть документальное оформление расчётов с подотчётными лицами;

— выявить сущность расчётов с подотчётными лицами;

— раскрыть понятие аналитического и синтетического учёта расчётов с подотчётными лицами;

— изучить особенности налогообложения при учёте расчётов с подотчётными лицами;

— рассмотреть порядок учёта подотчётных сумм на хозяйственные, представительские и командировочные расходы в ООО «СмегКроун»;

— проанализировать правильность ведения бухгалтерского учёта расчётов с подотчётными лицами в ООО «СмегКроун» и внести предложения по совершенствованию.

Учет по бухгалтерской статье «Карточный счет»

В бухгалтерии учет расчетов по безналичной карте может сопровождаться следующими проводками:

Возможная корреспонденция по безналичной процедуре

| № | Содержание операции | Счета | |

| Дт | Кт | ||

| 1 | На карту зачислены средства с расчетного счета компании | 55 (субсчет под названием «Карточный счет») | 51 |

| 2 | Работнику выданы деньги под отчет (произведена операция по оплате какого-либо товара, услуги или же человек снял деньги в банкомате) | 71 | 55 (субсчет под названием «Карточный счет») |

Узнай стоимость написания такой работы!

Ответ в течение 5 минут!Без посредников!

В доверенности указывается дата её выдачи и срок действия. Если в доверенности не указан срок действия, то такая доверенность действует 1 год со дня выдачи. Если в доверенности не указана дата её выдачи, то такая доверенность не действительна.

Служебное задание для командировки оформляется на основании соответствующих сведений из плана командировок. При направлении работника в срочную (внеплановую) командировку задание составляется на основании решения руководителя организации (иного уполномоченного лица), выраженного, допустим, в резолюции на служебной записке (ином документе).

Необходимо обратить внимание на то, что этот документ выполняет две функции.

Во-первых, конкретизирует суть задания, выполнение которого в период командировки возлагается на работника, и, во-вторых, отражает основные результаты выполнения поручения в кратком письменном отчёте. Краткий отчёт о выполнении служебного задания составляется работником непосредственно после прибытия и заполняется от руки в соответствующей графе задания.

Командировочное удостоверение — это документ, выдаваемый сотруднику на время выполнения им служебных обязанностей вне постоянного места работы. Он является документом, удостоверяющим время пребывания в служебной командировке (время прибытия в пункты назначения и время убытия из него них). Он служит оправданием о месте и времени нахождения в командировке и прилагается к авансовому отчёту для начисления суточных и учёта командировочных расходов.

Основным документом при расчётах с подотчётными лицами является авансовый отчёт – документ, соединяющий в себе обобщающие данные по первичным документам, подтверждающим расходы, произведенные подотчётными лицами и бухгалтерские записи, отражающие данные расходы в учёте организации.

Отчёт должен быть заполнен самим подотчётным лицом, а не бухгалтером. Очень часто именно поэтому фирма ограничивает круг подотчётных лиц. Ведь не каждый человек может сразу грамотно заполнить авансовый отчёт, и тогда бухгалтеру приходится объяснять новичку, как это делается. Если же подотчётные лица постоянно имеют дело с заполнением этих документов, то они уже хорошо знают порядок заполнения.

К авансовому отчёту прилагаются оправдательные документы (счета, чеки, квитанции, накладные и др.), подтверждающие факт целевого использования денежных средств. В авансовом отчёте указывается организация, ФИО и должность подотчётного лица, номер, дата авансового отчёта, назначение аванса, сумма, на оборотной стороне указывается дата, порядковый номер, кому, за что и по какому документу уплачено, сумма.

Авансовый отчёт подписывает подотчётное лицо, утверждает руководитель, подписывает бухгалтер. Без утверждения отчёта бухгалтер не имеет права принимать отчёт. Отчёт проверяется главным бухгалтером, то есть устанавливается соответствие приложенных документов записанным суммам.

На основании данных, отраженных в авансовом отчёте, утвержденном руководителем предприятия, бухгалтерия погашает аванс (списывает с работника числящиеся за ним подотчётные суммы), а в случае необходимости выплачивает работнику разницу между фактически потраченными средствами и суммой аванса (перерасход).

Выданные, но не израсходованные подотчётным лицом суммы подлежат возврату в кассу предприятия по приходным кассовым ордерам.

Подотчётные лица отчитываются перед бухгалтерией об израсходованных суммах в течение трёх рабочих дней.

Рекомендуется, чтобы выдача наличных денег под отчёт производилась при условии полного отчёта конкретного подотчётного лица по ранее выданному ему авансу.

Выдача наличных денег под отчёт или в порядке возмещения перерасхода по авансовому отчёту из касс предприятий производится по расходным кассовым ордерам. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами на это уполномоченными. В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах (заявлениях, счетах и др.) имеется разрешительная надпись руководителя предприятия, его подпись на расходных кассовых ордерах не обязательна.

Следует отметить, что при приобретении за наличный расчёт товаров на предприятии необходимо соблюдать установленный предельный размер счётов наличными денежными средствами между юридическими лицами. 100 тыс.руб.

Необходимо также отметить, что в новом Федеральном законе № 402-ФЗ «О бухгалтерском учёте», который вступил в силу с 1 января 2013г., отсутствует упоминание об унифицированных формах первичных документов. Все формы первичных документов, в том числе и по учёту расчётов с подотчётными лицами, будут утверждаться не учётной политикой организации, а руководителем по представлению должностного лица, на которое возложено ведение бухгалтерского учёта.

Отчет за подотчет

За выданные средства работник должен отчитаться в строго определенном порядке. Прежде всего обратите внимание на срок: отчет передается в бухгалтерию не позднее трех рабочих дней с момента выхода сотрудника на работу или с окончания периода, на который деньги были выделены.

Сотрудник может представить отчет в одном из двух вариантов:

- авансовый отчет по форме 0504049 с приложенными первичными документами (билеты, чеки и пр.);

- ведомость или расходный кассовый ордер — в случае если подотчетные средства выделялись на выплаты физическим лицам (заработная плата, гонорар и пр.).

На лицевой стороне авансового отчета работник сам заполняет сведения о себе: ФИО, табельный номер, должность, структурное подразделение. На обратной стороне в графы с 1 по 6 отдельными записями на основании первичных документов вносит данные о потраченных средствах: сумму, статью расхода, дату и номер подтверждающего документа. Первичные документы должны быть приложены к авансовому отчету и пронумерованы в том же порядке, что и записи в отчете.

Принимает отчет бухгалтер или руководитель. Каждое учреждение устанавливает свои порядок и сроки рассмотрения отчета в рамках внутренней учетной политики, законодательство этот момент не регламентирует.

Получив от работника авансовый отчет, бухгалтер проверяет, правильно ли он заполнен, все ли документы приложены. Данные о расходах, которые учреждение принимает к учету, вносятся в графы 7–10. Напротив каждой суммы — номер аналитического счета.

Расходы, принятые учреждением к учету, бухгалтер отражает так:

| Дебет | Кредит | Описание |

| 0 10500 340 «Увеличение стоимости материальных запасов» | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» | Расходы, принятые учреждением к учету за счет средств, выданных под отчет |

| 0 10600 000 «Вложения в нефинансовые активы» | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» | |

| 0 30200 000 «Расчеты по принятым обязательствам» | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» | |

| 0 40120 000 «Расходы текущего финансового года» | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» | |

| 0 10900 000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» |

Может сложиться ситуация, когда работник потратил не все средства или, наоборот, вложил свои. В авансовом отчете эти суммы он вносит в графу Остаток/Перерасход. В учете это будет отражено как задолженность подотчетного лица или учреждения. Перерасход оформляется и возмещается сотруднику в том же порядке, что и аванс, а для возврата остатка бухгалтер формирует запись по одному из вариантов:

| Дебет | Кредит | Описание |

| 0 20134 510 «Поступления средств в кассу учреждения» | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» | Возвращены подотчетные средства в кассу учреждения |

| 0 20111 510 «Поступления денежных средств учреждения с лицевых счетов в органе казначейства» (для бюджетных и автономных учреждений) | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» | Возвращены подотчетные средства на лицевой счет учреждения |

| 0 20121 510 «Поступления денежных средств учреждения в кредитной организации» (для автономных учреждений, имеющих счет в кредитной организации) | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» | Возвращены подотчетные средства на лицевой счет учреждения |

| 1 30405 000 «Расчеты по платежам из бюджета с финансовым органом» (для казенных учреждений) | 0 208XX 660 «Уменьшение дебиторской задолженности подотчетных лиц» | Возвращены подотчетные средства на лицевой счет учреждения |