Статья представлена по просьбе сайта журналом «Расчет» . Полная версия статьи опубликована в журнале «Расчет» №5, 2020.

Верховный суд РФ вынес Определение №307-ЭС19-5113 от 9 апреля 2019 года , в котором займ, выданный ИП был переквалифицирован в доход, с которого нужно заплатить НДФЛ.

Займ взаимозависимому лицу не противоречит ни гражданскому, ни налоговому законодательству. По российским законам предпринимателю не запрещено брать займы у аффилированных компаний и распоряжаться деньгами по своему усмотрению.

Когда возникает НДФЛ при выдаче займа

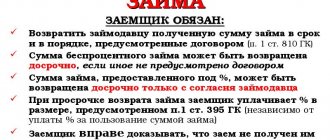

Если работник получает от компании займ, у него возникает материальная выгода, если он уплачивает проценты за пользование денежными средствами по ставке, которая ниже 2/3 ставки рефинансирования по займам, выданным в рублях или 9% годовых, по займам, выданным в валюте.

Если работник получил беспроцентный займ, материальная выгода возникает до тех пор, пока заемщик пользуется предоставленным займом. Если спустя какое-то время компания прощает долг работнику, например, оформив соглашение о прощении долга, у него появляется налогооблагаемый доход в виде материальной выгоды. И этот доход облагается НДФЛ.

В соответствии с п. 1 ст. 210 НК РФ все доходы физлица, полученные им как в денежной, так и в натуральной форме, а также доходы в виде материальной выгоды облагают НДФЛ.

С суммы прощенного долга нужно заплатить НДФЛ по ставке 13%.

Способы возврата средств

Способ возврата займа должен быть прописан в соглашении между сторонами. Рассмотрим самые распространенные варианты.

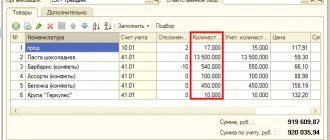

Товаром

Возможность возвращать задолженность товаром оговорена в статье 409 ГК РФ. Погасить заем можно следующими видами продукции:

- Товаром, произведенным в компании.

- Продукцией, приобретенной фирмой для дальнейшей реализации.

Товар, в рамках закона, – это собственность ЮЛ. Поэтому при ее передаче сделка будет считаться реализацией и с выручки придется платить подоходный налог.

ВАЖНО! Как определять количество продукции для погашения займа? Обычно при расчетах используется закупочная стоимость.

С расчетного счета на карту

Нужная сумма может перечисляться кредитору прямо на банковскую карту. Управленец фирмы-дебитора должен составить документ с указанием соответствующей транзакции и ее цели (возврат займа). Перевод с РС может быть проведен не только на карту, но и на РС займодателя. Выбор варианта платежей зависит от удобства для обеих сторон.

ВАЖНО! Перевод обязательно нужно подтверждать документами. Требуется это для бухгалтерских и налоговых целей, а также доказательства перевода средств.

Имуществом компании

Погашение займа собственностью организации подлежит тем же правилам, что и покрытие долга товаром. Придется уплачивать налог на прибыль с каждого платежа, так как сделка официально будет считаться реализацией.

Для совершения платежей можно пользоваться любыми основными средствами, находящимися в собственности предприятия:

- Оборудование, инструменты для изготовления продукции.

- ТС.

- Недвижимые объекты.

Соотношение суммы займа с основным средством, которым планируется погашать задолженность, определяется совместно обеими сторонами соглашения. К примеру, дебитор может передать учредителю авто, стоимость которого, с учетом амортизации, приблизительно равна сумме долга.

ВАЖНО! Нужно не забыть оформить сделку документально. В частности, требуется оформить документ о списании ОС с баланса предприятия в счет покрытия займа. Также придется уплатить налог, а потому после проведенного платежа подается декларация о полученной прибыли.

Выплата дивидендов путем предоставления займа

С суммы, выплаченной работнику в качестве займа не нужно платить взносы. А НДФЛ возникает только в случае прощения займа или при установлении в договоре займа процента за пользование займом ниже ставки рефинансирования (ключевой ставки) ЦБ РФ.

В результате, работник, который получил займ, избавлен от необходимости платить с этой суммы страховые взносы. А НДФЛ может быть «размазан» на длительный период минимальными суммами. И заплатить НДФЛ придется только в случае прощения долга.

Такая схема очень популярна при выплате дивидендов. Сегодня, правильнее сказать, была популярна.

Определение Верховного Суда №307-ЭС19-5113 от 9 апреля 2020 года дает налоговикам возможность любой займ переквалифицировать в доход работника.

Налогообложение

Налогообложение при возврате займа руководителю не отличается от налогообложения при выплатах любому другому кредитору. Если долг погашается ОС компании или ее продукцией, уплачивается налог на прибыль, так как считается, что проводится акт реализации собственности предприятия. После проведения сделки придется подавать декларацию в налоговую. Все операции, связанные с возвращением займа, должны подтверждаться первичной документацией для целей налогообложения. Из-за невозможности полноценного контроля запрещается оплачивать долг наличными средствами.

Суть дела по переквалификации займа в дивиденды

Налоговики провели выездную проверку, в результате которой выявили предоставление займа взаимозависимому лицу. ИФНС было принято решение о начислении на сумму займа НДФЛ и наложении штрафных санкций.

ИП обратился в суд с просьбой признать недействительным решение ИФНС о привлечении его к ответственности за совершение налогового правонарушения в части доначисления НДФЛ и пеней. А также, в части привлечения к ответственности, предусмотренной ст. 122 и ст. 119 НК РФ за непредставление налоговой декларации по НДФЛ в виде штрафа.

По мнению налоговой инспекции, ИП, являясь одновременно учредителем нескольких ООО, по заключенным с ними договорам займа, фактически получал доходы, подлежащие правовой квалификации как дивиденды. Инспекция пришла к выводу, что предприниматель необоснованно получил налоговую выгоду. Кроме этого ИП вменили и то, что он учитывал спорные операции на основании формально оформленных договоров займа с подконтрольными ему организациями. А сами договора займа не имели экономического смысла.

Суд встал на сторону налоговой инспекции и признал, что представленные доказательства (по совокупности) позволяют расценить денежные средства, полученные от предпринимателем, как дивиденды, а вовсе не займ.

Суд также признал обоснованным вывод инспекции, что в рассматриваемой ситуации реальные действия предпринимателя не были связаны с осуществлением им хозяйственной деятельности, а были направлены на создание схемы, позволяющей выводить денежные средства на его лицевые счета, преимущественно открытые за границей, с целью последующего владения ими в личных целях и без какого-либо намерения возвратить деньги в хозяйственный оборот организаций.

Как списать займ учредителю в бухгалтерском учете

ВАРИАНТ 1. Увеличение чистых активов.

Такой вариант возможен, если заимодавец — участник вашей компании с любой долей.

Участник принимает решение об увеличении чистых активов компании путем прекращения ее обязательства перед ним по возврату займа. Когда участник один, то это можно оформить решением, а если не один — просто заявлением от имени участника. Погасить таким способом можно любую сумму займа.

Эта операция не приводит к возникновению ни налоговых, ни бухгалтерских доходо А отразить ее можно следующей проводкой.

ВАРИАНТ 2. Вклад в имущество.

Этот альтернативный вариант применим, если:

- устав ООО предусматривает обязанность участников вносить вклад

- заимодавец — участник с долей более 50%. Причем поскольку вклады должны вносить все участники (пропорционально их долям), то этот вариант больше подходит тем компаниям, в которых всего один участник.

При таком способе участник на основании своего решения вносит вам деньги в качестве вклада в имущество вашей компании. А вы возвращаете их ему в счет погашения займа. Сделать это можно и через кассу. Ведь ограничения по расходованию денег из кассы установлены исключительно для выручки от продажи товаров (работ, услуг В нашем случае расходуется не выручка, а финансовая помощь участника, поэтому ее можно тратить из кассы на любые цели.

Но помните, если участник — организация, то наличными из кассы по одному договору займа можно вернуть не более При большей сумме займа расчеты придется проводить через расчетный счет и платить банку комиссию за взнос и снятие наличных.

Сумма вклада мажоритарного участника с долей более 50% не увеличивает базу по налогу на прибыл Получение финансовой помощи и возврат займа оформите такими проводками.

ВАРИАНТ 3. Увеличение уставного капитала.

Такой способ подходит, если заимодавец — единственный участник компании. Он может принять решение об увеличении уставного капитала путем зачета права требования к компании по договору займа в счет внесения дополнительного вклад

Если же участников несколько, то реализовать такой вариант будет намного сложнее. Ведь решение об увеличении уставного капитала принимается участниками на их общем собрании, и одновременно они должны решить вопрос о размере их долей и доли участника-заимодавца. В частности, они могу

- согласиться (единогласно), что за счет дополнительного вклада у участника-заимодавца увеличится размер доли (и ее номинальная стоимость), а размеры их долей уменьшатся;

- также внести дополнительные вклады в уставный капитал, чтобы у всех участников увеличилась номинальная стоимость доли, а ее размер остался прежним (для такого решения необходимо не менее голосов).

Увеличение уставного капитала подлежит госрегистрации, а потому это самый трудоемкий вариант. К тому же еще и не бесплатный, ведь придется уплатить госпошлин

Плюсы в рассматриваемом варианте есть лишь для участников (будь то компания или физлицо), которые впоследствии планируют продать свою долю. Доходы от ее продажи они смогут уменьшить на расходы по внесению вклада в уставный капитал и на его увеличени Уменьшить же доходы от продажи доли на расходы по увеличению чистых активов компании или по внесению вкладов в ее имущество (варианты 1 и 2) нельзя.

Вклады участников в уставный капитал не учитываются для целей налогообложени В бухгалтерском учете эта операция отражается на дату госрегистрации внесения изменений в устав.

Если заимодавец — дочерняя компания, в которой доля вашей компании составляет более 50%, то в целях бездоходного избавления от долга она может простить задолженность по займ Для этого она пишет вам письмо либо вы заключаете соглашение. Простить можно любую сумму.

Вы можете дождаться истечения срока исковой давности по вашему заемному обязательству и затем списать этот долг. То есть по истечении 3 лет со дня окончания срока возврата займа вы включите сумму займа во внереализационные доходы как списанную кредиторскую задолженност А заимодавец сможет отразить эти суммы во внереализационных расходах как дебиторскую задолженность, невозможную ко взыскани

Этот вариант подходит для дружественных компаний, если заимодавец — организация, находящаяся на общем режиме налогообложения, а ваша компания (или предприниматель) применяет УСНО. Общий результат от списания суммы займа по двум компаниям будет положительным. К примеру, при сумме займа 100 руб. вы, применяя УСНО, заплатите налог 6 руб. (100 руб. х 6%) или 15 руб., (100 руб. х 15%) в зависимости от объекта налогообложения. А заимодавец-общережимник, включив сумму займа в расходы, сэкономит на налоге на прибыль 20 руб. (100 руб. х 20%).

В бухгалтерском учете заемщик отразит эту операцию следующей проводкой.

Большинство предприятий рано или поздно сталкиваются с проблемой нехватки денежных средств. Для решения проблемы чаще всего прибегают к помощи учредителя, который предоставляет фирме необходимую сумму под займ.

Причем он имеет полное право дать деньги в долг своему предприятию, а в дальнейшем закрыть возникший долг при помощи оформления процесса прощения.

Как списать и учитывать кредиторскую задолженность по займам

Ситуация такая. На счету организации числится кредиторская задолженность по полученным займам (счет 67.3) и начисленным процентам (счет 67.4).

Каким образом можно списать кредиторскую задолженность по полученным займам и начисленным процентам, чтобы отсутствовала необходимость уплаты налога на прибыль?

Как отразить в бухгалтерском и налоговом учете Заимодавца и нашей Организации-Заемщика операции по списанию кредиторской задолженности по полученным займам и начисленным процентам? Чтобы списать кредиторскую задолженность по полученным займам и начисленным процентам без налоговых последствий следует предпринять следующие шаги: 1.

Перевести кредиторскую задолженность на учредителя — юридическое лицо.

2. Учредитель прощает долг. При этом прощение долга должно быть произведено с целью увеличения чистых активов Вашей Организации. Рассмотрим порядок бухгалтерского и налогового учета операции

Списание долга учредителю по договору займа

Это соглашение не позволит аннулировать долг, но даст возможность не выплачивать его, не опасаясь каких-либо юридических последствий.

Третий способ – это заключение такого договора, в котором предметом является освобождение заемщика от суммы долговых обязательств (это документ, выданный заемщиком кредитору при получении займа), определенных договором займа.

В этом случае текст договора должен содержать ссылку на ст.

415 Гражданского кодекса Российской Федерации. Факт подписания этого договора прекращает все правоотношения между учредителем и компанией-должником относительно займа.

Поскольку это обычная сделка, то есть и общие требования к оформлению. При заключении договора прощения необходимо соблюдать некоторые правила. Договор должен быть составлен в простой письменной форме.

Рекомендуем прочесть: Льготы если сотрудник инвалид пенсионер

Во избежание недоразумений текст договора должен содержать размер долговых обязательств, которые списываются.

Реквизиты

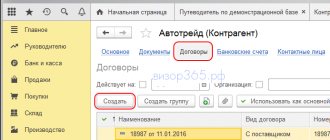

Предоставление беспроцентного займа учредителю оформляется договором в письменной форме. Иначе доказать факт осуществления операции и провести сделки в БУ и НУ будет невозможно. Договор составляется и подписывается в двух экземплярах: один остается у кредитора, второй – у заемщика. Отсчет начинается с момента передачи денег. В качестве подтверждения заемщик может написать расписку, указав точную сумму и дату операции. В документе можно прописать любые иные условия, которые не противоречат законодательству. Удостоверять соглашение нотариально не нужно, но по желанию сторон к этому можно прибегнуть. К договору прилагается график погашения долга.

prednalog.ru

Как трактует Минфин, невозвращенный займ можно списать в расходы (письмо N 03-03-06/1/23763 от 24 апреля 2020 г.) Причем данное правило относится как к процентным, так и беспроцентным займам и уступке права требования.

Долги по займу списываются во внереализационные расходы при расчете налога на прибыль организаций.

На основании пп. 2 п. 2 ст. 265 НК РФ при расчете налога на прибыль к внереализационным расходам относят убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в т.ч. и суммы безнадежных долгов. Если же налогоплательщик создает резервы по сомнительным долгам, то безнадежным долгом считают суммы, не покрытые за счет средств резерва.

На основании п. 2 ст.266 НК РФ безнадежными долгами признаются долги, по которым истек , либо невозможно его погашение вследствие ликвидации организации или акта гос.органа.

Рекомендуем прочесть: Последний платеж по кредитному договору начало течения исковой давности

По общим правилам срок исковой давности составляет три года со дня, определяемого в соответствии со ст.

Беспроцентный займ от учредителя: проводки

Полученная предприятием сумма отображается как кредиторская задолженность. При поступлении средств эта статья пассивов увеличивается, а при возврате – уменьшается.

При осуществлении таких операций не возникает доходов и расходов. В зависимости от срока действия договора беспроцентный займ от учредителя отражается на счетах:

67 – если деньги выдаются на 12 и более месяцев;

66 – если срок договора не превышает одного года.

Сумма кредита вносится в кассу или на расчетный счет. Чтобы банк осуществил вторую трансакцию, потребуется копия договора с печатью. Внесение средств в кассу оформляется приходным ордером:

ДТ 50 – Кт 66, 67 – поступление наличных денег в виде займа в кассу;

ДТ 51 – КТ 50 – средства перечислены на расчетный счет. В комментариях к операции нужно обязательно указать, что это заемные деньги.

Если сумма кредита включает НДС, то формируются такие проводки:

ДТ 58-3 (73-1), КТ 68; ДТ 68, КТ 68, субсчет «НДС».

Возврат беспроцентного займа учредителю оформляется расходным ордером. Средства, полученные через кассу, перечисляются на банковский счет организации.