Главная >> Вопросы по 1С >> Займы в 1С 8.3

Займы, которыми оперирует организация (предприниматель), в зависимости от того в какой роли она выступает, могут быть двух видов: займы выданные и займы полученные. В этой статье мы рассмотрим вопросы, касающиеся отражения в учете в 1С 8.3 займов выданных.

Организация может выдать займ следующим лицам: другой организации (предпринимателю), собственному сотруднику, собственному учредителю, постороннему физическому лицу. Операции по выдаче займа начинаются с оформления договора займа.

Договор займа с организацией или сторонним физическим лицом

Чтобы создать договор займа в 1С Бухгалтерия 8.3 необходимо в списке договоров контрагента, которому будет выдан займ добавить договор соответствующего типа. Для этого в панеле разделов заходим в раздел «Справочники» и открываем справочник «Контрагенты». Открываем нужного нам контрагента (или создаем его), переходим на закладку «Договоры» и нажимаем кнопку «Создать».

В открывшемся окне нужно указать: нашу организацию, контрагента, номер, наименование договора и его дату. В графе

вид договора выбираем «Прочее». Нажимаем кнопку «Записать».

Договор займа с сотрудником организации

В 1С Бухгалтерия 8.3, если используется план счетов, предложенный программой, то для взаиморасчетов с сотрудником по выданным займам будет использоваться счет учета 73.01. В соответствии с настройками программы аналитический учет в разбивке по договорам займа на данном субсчете не ведется. Соответственно, если вы используете план счетов, преднастроенный в 1С Бухгалтерия 8.3, то создавать договор займа с сотрудником в программе не нужно. В 1С Бухгалтерия 8.3 (при использовании типового плана счетов) ведение аналитического учета в разрезе договоров займов c сотрудником не предусмотрено.

Моментом возникновения обязательств заемщика перед займодавцем по договору займа будет являться момент передачи денежных средств на расчетный счет заемщика или момент выдачи заемщику наличных денежных средств из кассы организации. Таким образом документами начисления основной суммы займа (так называемого «тела» займа) в 1С Бухгалтерия 8.3 будут являться: банковская выписка и(или) расходный кассовый ордер.

Как оформляется операция по выдаче займа сотруднику

В контексте рассматриваемой темы наиболее часто встречаются такие ситуации.

Экспедитор ООО «ХХХ» Агеев Н. предоставил заявление на получение займа на оплату обучения в ВУЗе по контракту в сумме 50 000 руб. сроком на 1 год. Руководитель подписал заявление на беспроцентный заем, которое затем поступило в бухгалтерию. После рассмотрения гл. бухгалтером работнику был выдан заем в сумме 50 000 руб. на условиях возврата частями из заработной платы.

Директору ООО «ХХХ» Мухе В. П. было принято решение выдать заем от учредителей в сумме 100 000 руб. на 6 мес. под 10%. Для выплаты гл. бухгалтеру поступили следующие документы – заявление Мухи В. П., протокол собрания учредителей ООО. Деньги были перечислены с р/счета фирмы на зарплатную карту получателя.

Начисление займа, предоставленного организации или стороннему физическому лицу

При перечислении суммы займа на расчетный счет организации (или стороннего физического лица) в банковской выписке, формируемой в 1С Бухгалтерия 8.3 в графе «Вид операции» нужно выбрать вид «Выдача займа контрагенту». При этом в графе «Счет расчетов» будет автоматически указан счет 58.03 «Предоставленные займы». В графе «Договор» нужно указать договор займа, который мы создавали контрагенту на предыдущем этапе.

В графе «Статья расходов» указываем статью ДДС «Предоставление займов другим лицам».

Начисление займа, предоставленного наличными денежными средствами из кассы организации

Аналогично начислению займа, предоставленного безналичным способом, в 1С Бухгалтерия 8.3 происходит начисление займа выданного из кассы организации. Только в качестве документа, формирующего начисление, будет выступать не банковская выписка, а документ «Выдача наличных» (а в качестве документа — основания отражения в учете выступает «Расходный кассовый ордер»).

В бухгалтерском учете начисление процентов по предоставленному займу производится ежемесячно согласно п. 16 ПБУ 9/99 (см. КонсультантПлюс®). Отражение процентов по предоставленному займу в налоговом учете регламентируется п. 4 статьи 328 НК РФ (см. КонсультантПлюс®).

Особенности учета займов

По условиям договора между заемщиком и займодателем, в долг могут быть переданы не только финансовые активы, но и материальные ценности. Например, основные средства организации, материально-производственные запасы, сырье, готовая продукция или же товары, нематериальные активы и прочее имущество компании.

Отражайте предоставление займа другой организации (проводки) в сумме выданных финансовых активов либо по стоимости переданных материальных ценностей. Если заем был выдан в иностранной валюте, бухгалтерия обязана делать записи в рублях.

Отметим, что условия выдачи займов играют ключевую роль в бухгалтерском учете. В данной ситуации первый вопрос, который должен возникать для для компании-займодателя: являются ли переданные средства финансовыми вложениями или нет.

Условия для признания заемных средств финансовыми вложениями:

- факт передачи активов в долг (имущества во временное распоряжение) оформлен документально, то есть подписан соответствующий договор между заемщиком и давальцем;

- компания-займодатель официально принимает риски по невыплате и невозврату займа (кредита) на себя;

- активы, переданные в долг, будут приносить экономическую выгоду, компания-давалец планирует прибыль по процентам за передачу активов в пользование другой фирме или физическому лицу.

Если активы, переданные в долг, не отвечают этим трем условиям, то к финансовым вложениям их отнести нельзя. В таком случае между заемщиком и давальцем заключается беспроцентный кредитный (заемный) договор.

Начисление процентов по займам в 1С 8.3

Начисление процентов по займам в 1С Бухгалтерия 8.3 осуществляется в разделе «Операции», из закладки «Операции, введенные вручную», документом «Операция».

Создаем новый документ «Операция». Указываем счет Дебета: для организации — 76.09, для постороннего физического лица — 76.10, для сотрудника — 73.01. Указываем контрагента и договор (для сотрудника договор не указывается). Указываем счет Кредита — 91.01 и статью доходов. Если нужной нам статьи в списке статей нет, то ее нужно создать, указав «Вид статьи» — «Проценты к получению (уплате)». В графе «Сумма» рассчитываем и указываем сумму процентов пропорционально календарным дням пользования займом в текущем месяце. В примере приведенном ниже в графе комментария указаны формулы расчетов начисленных процентов по займам. Это удобно, так как в последующем при просмотре документа всегда можно перепроверить правильность произведенного расчета.

Отношения, возникающие между организацией и учредителем в процессе предоставления организацией займа своему учредителю, не имеют связи с закрепленными в Уставе организации и законодательно правами и обязанностями учредителей. Таким образом займ учредителю в 1С Бухгалтерия 8.3 отражается также как займ, предоставленный организации или стороннему физическому лицу (в зависимости от того является учредитель организацией или физическим лицом).

Подробное описание: — Договор займа с организацией или сторонним физическим лицом в 1С 8.3. — Начисление займа, предоставленного организации или стороннему физическому лицу, в 1С 8.3. — Начисление процентов по займам в 1С 8.3.

Возврат займа в 1С Бухгалтерия 8.3 в безналичной форме формируется документом банковской выписки «Поступление на расчетный счет».

Проводки начисленных процентов

При кассовом методе проценты причисляют в день оформления ссуды. Это отражается проводкой Дебет 76, Кредит 91-1. При учете процентов по методу причисления следует обращать внимание, на какой период оформлен кредит по соглашению.

Проценты по кредитам причисляют по формуле:

Основной размер кредита х ставку в год : 365 (366) х число календарных дней периода (к примеру, месяца)

Проценты могут быть и фиксированного размера, который прописывается в соглашении.

Если период кредитования превосходит год – проценты причисляются на конец каждого месяца до конца периода, на протяжении которого работает соглашение о предоставлении денег. При выдаче кредита на период меньше года проценты считают на конечный день, когда он должен быть возвращен кредитору.

Для примера бухгалтерских проводок возьмем такие данные:

- Одна компания получила от другой кредит в сумме 2 млн. руб.

- Период с 30 сентября по 31 декабря.

- Под ставку 14,5 % в год.

Бухгалтерские проводки

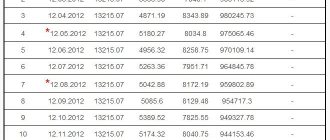

| Дата | Действие | Дебет | Кредит | Размер | Документы |

| 30 сентября | Получение кредита от компании | 51 | 66 | 2 млн. руб. | Соглашение, выдержка из банка |

| 31 октября | Проценты по соглашению кредита за месяц | 91 | 66 | 24 778 руб. | Соглашение, справка-расчет из бухгалтерии |

| 30 ноября | Проценты по соглашению кредита за месяц | 91 | 66 | 24 270 руб. | Соглашение, справка-расчет |

Возврат займа, предоставленного организации или стороннему физическому лицу

При выборе «Вида операции» — «Возврат займа контрагентом», в графе «Счет расчетов» автоматически указывается счет 58.03. В графе «Статья доходов» нужно указать статью ДДС, у которой «Вид движения» будет — «Поступления от погашения займов, от продажи долговых ценных бумаг». Если такой статьи в списке нет, создайте ее. Создадим ее и назовем «Поступление от погашения займов». После создания новой статьи ДДС программа предложит использовать ее по умолчанию в определенных операциях. Чтобы данная статья указывалась в документах этого вида, соглашаемся.

Возврат займа наличными денежными средствами в кассу организации

Возврат займа наличными денежными средствами в кассу организации в 1С Бухгалтерия 8.3 формируется документом «Поступление наличных» (а в качестве документа — основания отражения в учете выступает «Приходный кассовый ордер»). Заполняем документ «Поступление наличных» аналогично тому, как заполняли документы «Поступление на расчетный счет». Указываем ту же статью ДДС. В закладке «Реквизиты печатной формы» в графе «Основание» указываем номер и дату договора займа по которому вносятся наличные денежные средства в кассу организации.

Гражданско-правовые отношения

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей (п. 1 ст. 807 Гражданского кодекса РФ).

Условие о предоставлении займа без уплаты процентов за пользование заемными средствами должно быть зафиксировано в договоре займа (п. п. 1, 3 ст. 809 ГК РФ).

Обязательство должника по возврату займа может быть прекращено кредитором прощением долга, если это не нарушает прав других лиц в отношении имущества кредитора (п. 1 ст. 415 ГК РФ). Отметим, что безвозмездное прощение долга рассматривается судами как дарение (Путеводитель по судебной практике).

В данном случае между работником и организацией заключен договор дарения, предусматривающий безвозмездное освобождение работника от обязанности перед организацией по возврату займа (ст. 572 ГК РФ). Поскольку дарителем является юридическое лицо и стоимость дара превышает 3 000 руб., договор дарения заключается в письменной форме (п. 2 ст. 574 ГК РФ). Договор дарения вступает в силу с момента его заключения (подписания обеими сторонами) (п. 1 ст. 425 ГК РФ).

Поступление процентов по займу, предоставленному организации или стороннему физическому лицу

Поступление процентов по займу (погашение процентов по займу) на расчетный счет организации в 1С Бухгалтерия 8.3 формируется документами банковской выписки с «Видом операции» — «Прочие расчеты с контрагентами». В графе «Счет расчетов» указывается тот же счет, что и при начислении процентов по займу данного контрагента. В графе «Статья доходов» указываем статью ДДС с «Видом движения» — «Поступления от дивидендов, процентов по долговым финансовым вложениям». Если такой статьи в списке нет, то ее нужно создать.

Краткосрочные и долгосрочные займы

https://www.youtube.com/watch?v=ytadvertiseru

Учет займов в бухгалтерском учете зависит от времени его использования заемщиком. Для ведения расчетов по краткосрочным займам (выданным на срок до 1 года) используется счет 66. Для долгосрочных (выданных на срок более 1 года) используется счет 67. Если случается так, что долгосрочные погашаются меньше чем за 365 дней, то их необходимо переводить на счет 66.

Учет займов в бухгалтерском учете следует разделять в аналитике:

- по видам поступивших средств;

- по источникам средств;

- по основным и дополнительным затратам.

Поступление процентов по займу, предоставленному сотруднику организации

При безналичном поступлении процентов по займу от сотрудника организации в документе банковской выписки в графе «Вид операции» нужно указать «Прочее поступление». В графе «Счет расчетов» указываем 73.01. Договор займа мы указать не можем поскольку аналитический учет в разрезе договоров на этом счете не ведется. В графе «Статья доходов» указываем созданную нами статью «Поступление процентов по займам» (смотри предыдущий раздел).

Поступление процентов по займу наличными денежными средствами в кассу организации

Поступление процентов по займу наличными денежными средствами в кассу организации в 1С Бухгалтерия 8.3 отражается документом «Поступление наличных» (документом-основанием является «Приходный кассовый ордер»). В документе «Поступление наличных» графы «Вид операции», «Счет расчетов», «Статья доходов» заполняются аналогично тому как мы заполняли их в документе «Поступление на расчетный счет» при безналичном поступлении процентов по займу (смотри предыдущий раздел). В графе «Основание» указываем информацию о договоре займа, по которому вносятся проценты в кассу организации.

При создании документов, отражающих операции выдачи и возврата займа, которые мы рассмотрели выше, в 1С Бухгалтерия 8.3 формируются следующие проводки:

- Начисление займа, перечисленного сторонней организации безналичным способом.

- Начисление займа, перечисленного сотруднику организации безналичным способом.

- Начисление займа, выданного сторонней организации наличными денежными средствами из кассы.

- Начисление процентов по займу, предоставленному сторонней организации.

- Начисление процентов по займу, предоставленному сотруднику организации.

- Поступление на расчетный счет «тела» займа, возвращаемого заемщиком — сторонней организацией.

- Поступление «тела» займа, возвращаемого заемщиком — сторонней организацией наличными денежными средствами в кассу.

- Поступление на расчетный счет «тела» займа, возвращаемого заемщиком — сотрудником организации.

- Поступление на расчетный счет процентов по займу, перечисленных заемщиком — сторонней организацией.

- Поступление на расчетный счет процентов по займу, перечисленных заемщиком — сотрудником организации.

- Поступление процентов по займу, внесенных заемщиком — сотрудником организации наличными денежными средствами в кассу.

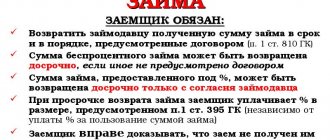

Беспроцентный займ следует рассмотреть отдельно, потому что его проведение в 1С 8.3 существенно отличается от проведения процентного займа. Отличительными особенностями выданного беспроцентного займа в сравнении с процентным являются:

- Выданный беспроцентный займ не является финансовым вложением

- При получении беспроцентного займа у получателя возникает материальная выгода от экономии на процентах

Беспроцентный займ не является финансовым вложением для выдающей стороны, потому что не соблюдается одно из обязательных условий признания финансового вложения, а именно, условие получения дохода от такой инвестиции (согласно пп. 2 п. 1 Приказа Минфина России от 10.12.2002 N 126н «Об утверждении Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02″, см. КонсультантПлюс®).

Материальная выгода от экономии на процентах от полученного займа возникает в соответствии с пп. 1 п. 1 ст. 211 НК РФ (см. КонсультантПлюс®). Если организация (или предприниматель) выдает беспроцентный займ физическому лицу, то у нее возникают обязанности налогового агента по налогу на доходы физического лица (НДФЛ) применительно к материальной выгоде физического лица.

Давайте рассмотрим, как эти два условия отразятся на проведении беспроцентного займа в 1С Бухгалтерия 8.3

Что это такое?

В бухгалтерии проводкой называют запись в журнале или в компьютере о осуществленных за определенный период операциях. Бухгалтерские проводки записываются в кредит одного счета и в дебет другого. Компании могут причислить процент по отпущенным кредитам, он базируется на методе учета прибыли.

Кредит также может быть беспроцентовым, как решит сотрудник кредитного отдела. В ГК есть особая глава, которая изображает порядок выдачи. Например, такое действие обязательно должно быть записано.

Кредитор дает заемщику обусловленную сумму средств либо какие-то вещи, и заемщик должен выплатить назад сумму или отдать вещи в том же состоянии и того же качества.

В подписанном соглашении непременно должны быть прописаны такие пункты:

- Ставка по кредиту (если она есть).

- Период возвращения.

- Какой порядок возвращения.

- Если процент кредита не пишется в соглашении, или там не написано, что договор беспроцентный, то величина процента будет определяться по ставке НПУ.

Размер кредита может быть любым, на это не существует ограничений.

Начисление беспроцентного займа, предоставленного организации или стороннему физическому лицу

Начисление беспроцентного займа в 1С Бухгалтерия 8.3, также как и начисление процентного займа, производится документом банковской выписки. В графе «Договор» указываем договор беспроцентного займа. В графе «Счет расчетов» мы не указываем счет учета финансовых вложений (сч. 58.03), а указываем счет расчетов с прочими дебиторами и кредиторами (сч. 76.09) или, в случае перечисления займа физическому лицу, счет учета прочих расчетов с физическими лицами (сч. 76.10).

При отражении выдачи беспроцентного займа наличными денежными средствами в 1С Бухгалтерия 8.3, в ранее рассмотренный нами документ «Выдачи наличных» (при выдаче наличными денежными средствами процентного займа) вносим аналогичные изменения. Указываем договор беспроцентного займа и счет расчетов 76.09 (или 76.10).

Налоговые нюансы

Действующее законодательство обязывает составлять письменную договоренностью. Требования нормативных актов таковы, что при формулировании договора нужно детально и понятно, не пользуясь двусмысленными формулировками, зафиксировать отсутствие процентов в пользу предприятия. Только в таком случае компания не должна будет платить налоги после предоставления человеку денег в долг.

Тесно связаны НДФЛ и беспроцентный заем сотруднику, поскольку второе автоматически влечет за собой обязанность по уплате первого. Деньги могут расходоваться на приобретение недвижимого имущества. В этом случае физлицо вправе обратиться в ФНС или в бухгалтерию предприятия, в котором оно трудоустроено, чтобы оформить имущественный вычет.

809 статья кодекса, регламентирующего гражданские отношения в пределах нашей страны, дает право предоставления работникам товарных либо денежных ссуд – на усмотрение заключающих договоренность лиц. 812 статья того же свода законов устанавливает возможность оспаривания заключенного соглашения.

Предлагаем ознакомиться Договор аренды машиноместа между физическими лицами простой образец