Основная информация

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 110-43-85 (Москва)

+7 (812) 317-60-09 (Санкт-Петербург)

8 (800) 222-69-48 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Что у физических лиц, что у юридических лиц, могут возникнуть ситуации, когда необходимы денежные средства на приобретение товара или услуги. Но когда это нужно срочно, а денежных средств нет в сбережениях, то можно воспользоваться предложением от микрофинансовой организации по приобретению товара в кредит.

Если под угрозой стоит важный контракт, то любой предприниматель старается как можно быстрее получить средства. Соответственно, дожидаться решение от кредитного учреждения банковского типа нет времени. Нужны средства здесь и сейчас. Такое предложение имеет микрофинансовая организации.

Товарный займ – это единственная возможность получения целевого кредита с пониженной процентной ставкой. Но для начала нужно изучить основные положения и характеристики предложений.

Возврат долга

Условия по возврату товарного займа полностью оговариваются в соответствующем документе.

По желанию сторон возврат заемного имущества может быть произведен:

- аналогичным товаром;

- денежной суммой эквивалентной стоимости полученного товара.

Сроки возврата имущества или денег оговариваются на стадии заключения товарного договора. Если этот момент был по каким-либо причинам упущен, то заемщик должен погасить товарный займ в течение 30 дней с момента предъявления займодавцем соответствующего требования, оформленного в письменном виде.

Если имущество или денежная сумма не была возвращена в указанный срок или возвращена, но в ненадлежащем виде, то на заемщика могут быть наложены штрафные санкции определенной величины или в виде пени, начисляемых в процентном соотношении от рыночной стоимости указанного товара.

Желательно, при заключении договора займа, уделить внимание и сроку возврата товара, и размеру неустойки в случае неисполнения заемщиком своих обязательств. Эти аспекты позволят максимально снизить риски обеим сторонам, заключившим между собой товарный займ.

Заемщик может обезопасить себя конкретным сроком возврата займа (в этом случае займодавец не вправе требовать возврата имущества ранее указанного срока).

А займодавец подстрахуется начислением определенного размера неустойки, если заемщик не возвратит товар в нужное время.

Все споры, связанные с договорами товарного займа решаются в судебных органах.

Понятия

Денежный займ, как и товарный кредит, предполагает возможность получения денежных средств на условиях возвратности и платности в короткие сроки. При этом займ может быть как с начислением стоимости, так и без начисления для юридических и физических лиц.

В соответствии с действующим законодательством, заемщик обязуется возвратить денежные средства, взятые у кредитора, в исходном положении или же аналогичный товар. Ведь некоторые кредиторы предоставляют не денежные средства, а материальные ценности. В случае с аналогами, характеристики должны совпадать в полной мере.

Возврат товарного займа

В соответствии с договором товарного займа кредитор передает в собственность заемщику имущество, а тот обязуется возвратить вещи в равном количестве того же рода и качества.

Суды неоднократно отмечали в своих решениях, что возврат товарного кредита возможен только вещами и недопустимо вносить в договора пункт о возможности его погашения денежными средствами. Эта ситуация очень осложняет получение товарных займов организациями от частных лиц, так как они вынуждены нести дополнительные расходы по налогам.

Стоит знать, что если возвращаемый товар обошелся компании-заемщику дороже, чем полученный, то никакие изменения в учете делать не потребуется.

Законодательство

Регламентируется вопрос главой 42 Гражданского кодекса России, статьи 807, 808, 809, 810, 811, 812, 813, 814, 815, 816, 817, 818, 819, 820, 821.

Также в Гражданском кодексе содержится не мало различной информации по поводу нюансов товарного заимствования.

Размер платежей и периодичность их выплаты оговаривается в Федеральном законе № 395–1 «О банках и банковской деятельности».

Законодательство о товарном займе

Все отношения между физическими и юридическими лицами, проживающими или зарегистрированными на территории Российской Федерации, регламентируются Гражданским Кодексом РФ.

42 глава указанного документа определяет понятия займа и кредита, и дает пояснения к заключению указанных договоров.

Статья 822 определяет понятие товарного кредита. Все договора товарного кредита, заключаемые между субъектами РФ должны основываться именно на этом документе.

Кроме указанных статей на заключение договора товарного займа распространяются правила договоров «купли – продажи» (глава № 30 ГК РФ), где регламентируются требования к передаваемому товару.

При заключении договора товарного займа важно учесть все нюансы и достичь полного соглашения, что позволит избежать лишних споров и судебных разбирательств. Договор должен быть составлен по всем правилам и полностью соответствовать Гражданскому Кодексу РФ.

На каких условиях заключается бессрочный договор займа, узнайте со статьи: договор бессрочного займа. Какие МФО предоставляют займы онлайн на карту круглосуточно по всей России, смотрите в таблице.

Как получить микрозайм онлайн на карту с плохой кредитной историей, читайте здесь.

Преимущества и недостатки

Любая сделка финансового типа имеет как положительные стороны, так и отрицательные. Именно поэтому потенциальному заемщику желательно изучить все эти понятия, чтобы быть готовым к последствиям.

Среди преимуществ такого займа выделяют:

- заключение договоренности между физ.лицами и получение объекта физ.лицом;

- отсутствие посредников;

- получение товара или иного объекта;

- возможность получения индивидуальных условий кредитования.

Товарный займ также имеет несколько негативных сторон. В частности, выделить здесь можно один основной недостаток – неудобный возврат кредитных обязательств. Ведь возврат осуществляется аналогичным по характеристикам товаром или тем же без различных отклонений.

Заключить договоренность можно между различными категориями людей в различных статусах. Если займ получается в натуральной форме, то также нужно его и возвращать. Характеристики натуральной формы должны совпадать при этом. Но стоит помнить, что здесь имеется такое понятие, как налогообложение.

Бухгалтерский учет и налогообложение у организации, предоставляющей заем в натуральной форме.

Предоставленные организацией суммы заемных средств, при выполнении всех требуемых условий, установленных ПБУ 19/02 представляют собой финансовые вложения организации. Следовательно, организация, предоставляющая заем в натуральной форме, отражает его в бухгалтерском учете в качестве финансового вложения, учитывая на счете 58 «Финансовые вложения» субсчет «Предоставленные займы».

Передавая, например, товары заемщику, организация в учете отразит данную операцию следующим образом:

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по товарному займу» | 41 «Товары» | Списана себестоимость товаров, переданных по договору займа |

| 58 «Финансовые вложения» субсчет «Предоставленные займы» | 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по товарному займу» | Отражена сумма выданного товарного займа |

Следом возникает вопрос, который на сегодняшний день не имеет однозначного ответа, нужно ли начислять НДС со стоимости передаваемых в заем товаров, материалов или сырья? Одни специалисты утверждают, что с суммы передаваемого займа в натуральной форме НДС должен быть уплачен, другие выдвигают аргументы, используя которые организация может этого избежать. Мы приведем обе точки зрения, а вот какой из них воспользоваться — решать Вам.

Определения

Микрофинансовая организация – юридическое лицо с лицензией Центрального банка России на осуществление кредитования и иных практик, касаемо выдачи денежных средств.

Займ – это материальные ценности, которые могут быть переданы на временное пользование потенциальному заемщику с обязательным условием возвратности. В этом случае в обязательном порядке оформляется договор займа. Именно он служит базой для возвратности и регулирования конфликтной ситуации.

Товарный кредит представляет собой предметы или вещи, которые куплены за счет выданных средств или переданы другому лицу на конкретные сроки. все предметы должны объединятся конкретными родовыми признаками.

Договор товарного займа – это документ, который сопровождает все действия по передачи средств другой стороне. В нем могут указываться название вещей, характеристики и иные особенности.

Законодательная база

Заключая договор товарного кредита нужно учитывать нормы Гражданского Кодекса, а именно его 42 главой.

Статья 807 говорит о том, что при займе неденежного типа займодатель должен предоставить в долг предметы, у которых есть общие родовые признаки, а заемщик по условиям договора обязуется вернуть такие же вещи.

Родовые признаки это:

- качество товара;

- количество;

- ширина ассортимента;

- тип упаковки или тары.

Описывая предполагаемые предметы, которые нужно одолжить, нужно опираться на обычные правила, которые действуют в случае заключение договора о купле-продаже. Хотя не исключено и такое, что стороны договора могут расширить перечень характеристик.

Процедура получения

Изначально каждому гражданину нужно найти конкретное учреждение или лицо, которое может предоставить предложение такого типа. Часто просмотреть такую информацию можно на просторах интернета. То есть поставщики или заимодавцы размещают предложения в объявлениях.

Популярен товарный кредит от учредителя организации. Затем человек может подписать договоренность о предоставлении товарного займа, где содержатся все необходимые характеристики товара и условия предоставления, а также стоимость по продукту.

В договоре можно указать возвратность обязательств – то есть в каком виде может это происходить. То есть иногда кредитор запрашивает возвратность в виде другого товара или горючего. По остальным же характеристикам он ничем не отличается от стандартного заимствования и кредитования.

Займ может быть безпроцентный и процентный. Все это оговаривается в договоре – образец:

Порядок получения займа по ГК РФ

Сначала необходимо найти организацию, человека или банк, которые смогут предоставить товарный займ, обычно это делается на интернет-площадках или в разделе объявлений, где размещают предложения кредиторы.

Также популярен товарный займ от учредителя компании, если он может его предоставить.

Далее необходимо подписать договор товарного займа, в котором содержатся условия предоставления товара, его описание и процентная ставка, которая будет начислять в зависимости от договоренностей между сторонами.

Особенности займа без залога смотрите в статье: займ без залога. Как срочно оформить займ 20 000 рублей, читайте здесь.

Если допустимо предоставление аналогичного товара, как в случае с семенами, топливом и прочими расходными материалами, это также указывается в договоре.

В остальном, товарный займ схож с другими видами займов, поэтому условия договора и другие положения этого документа примерно похожи.

Выбор банка

Суть товарного кредита, в отличие от коммерческого, заключается именно в предмете кредитования. То есть займ выдается не наличными деньгами, а товаром, и установленные проценты возвращаются также товаром.

К примеру, заемщик попросил у кредитора тонну земли под 40 %. В конце кредитного периода он обязался вернуть кредитору 1.4 тонны земли.

Чаще всего товарные займы заключаются между двумя компаниями, которые в большинстве случаев являются партнерами. Образец договора товарного кредита можно .

Но поскольку товар, полученный взаймы, все же используется, для закупки аналогичного товара или приведения в нормальное состояние исходного, могут потребоваться деньги.

Тогда и можно обратиться в ОТП банк или другое учреждение для получения целевого займа на закупку товара для возврата.

| Банк | Сумма займа | Срок кредитования | Процентная ставка (годовая) | Срок рассмотрения заявки |

| Альфа-Банк | до 2 миллионов рублей | до 60-ти месяцев | от 11.99 % | в течение 2-х дней |

| ВТБ 24 | до 3 миллионов рублей | до 60-ти месяцев | от 15.5 % | в течение 3-х дней |

| Райффайзенбанк | до 1.5 миллионов рублей | до 60-ти месяцев | от 12.9 % | в течение 2-х дней |

| Ситибан | до 3 миллионов рублей | до 60-ти месяцев | от 14 % | в течение 3-х дней |

| Совкомбан | до 1 миллиона рублей | до 60-ти месяцев | от 12 % | в течение дня |

Если речь идет о сельскохозяйственном предприятии, некоторые банки предоставляют льготы при кредитовании. Но это необходимо уточнять непосредственно в финансовом учреждении.

Заключение сделки

Чтобы заключить сделку товарного займа, стороны подготавливают и взаимно подписывают договор, используя заявление, которое предоставляет заемщик.

В нем указываются паспортные данные сторон, если ими выступают физические лица, или же разрешение на ведение деятельности и регистрационные данные, если одной из сторон является юридическое лицо.

Далее прописывается предмет договора, который обычно содержится в приложении-спецификации, а также целевой или нецелевой характер займа, и требования к товару (упаковка и уровень качества).

Также указывается срок, в который заемщик должен получить товар и предоставить его обратно кредитору. Обязательно оговаривается процентная ставка, и график возврата. Обычно проценты возвращаются вместе со всем товаром.

В договоре также указываются все форс-мажорные ситуации и прочие нюансы, которые могут показаться важными обеим сторонам. Заверять у нотариуса этот договор не обязательно, но желательно.

Это будет полезно, если возникнут споры, которые можно будет решить только в судебном порядке, и такие дела судебная практика уже рассматривала.

Условия предоставления

В большинстве условия предоставления товарного займа достаточно размыты и нечеткие. Ведь часто подобные договоренности заключаются между знакомыми сторонами или предприятиями.

И если кредит могут выдавать только предприятия, которые имеют лицензию Центрального Банка РФ, то займ доступен для выдачи и получения любыми компаниями и физическими лицами.

Возраст заемщика

Что касается возраста заемщика, то физические лица должны достигнуть возраста в 18 лет, прежде чем оформлять товарный займ.

То есть, требуется только совершеннолетие заемщика, как и в случае всех прочих займов. Ведь такое требование прописано в законодательстве Российской Федерации и у совершеннолетнего человека есть такое неотъемлемое право.

Срок выдачи ссуды

Несмотря на то, что срок кредитования не оговаривается в законах и является свободным, подбираясь по договоренности сторон, стандартным периодом является год. Это упрощает не только начисление процентов, но и расчет НДС, который начисляется, если заемщиком выступает предприятие.

Но при этом кредит может заключаться даже на две недели или десяток лет, ведь все зависит от требований займодателя и удобства обеих сторон.

Главное — предусмотреть отсрочку, которая предоставляется под отлагательным условием, заранее оговоренным сторонами.

Товарный кредит с плохой кредитной историей

Для получения товарного займа плохая кредитная история не имеет значения, поскольку подобные документы сторона займодателя просто не имеет возможности проверить.

А поскольку товарный займ чаще всего обеспечивается каким-либо имуществом, проблем с оформлением договора и получением товара скорее всего, не возникнет.

Но при этом в случае взятия кредита в банке на покупку товара для возврата займа, плохая кредитная история приведет к отказу в предоставлении средств.

Если же стоимость возвращаемого товара невысокая и находится в рамках до 30 тысяч рублей, можно обратиться в МФО, которые чаще всего не проверяют кредитную историю клиента и предоставляют займ онлайн в любом случае.

Кому его выгодно брать

Товарный займ будет хорош и полезен для определенных категорий физических и юридических лиц, которые привязаны к материалу и не хотят переплачивать за банковский кредит.

Поскольку при покупке товара платится налог, как и платятся немалые проценты банку. Поэтому для заемщиков по товарному договору часто предпочтительнее оплатить только проценты товаром.

Для юридических лиц

Среди юридических лиц популярны большие займы товаром. К примеру, могут предоставляться большие объемы топлива, автомобили, семена, удобрения и прочие товары, необходимые для ведения обширной деятельности.

При этом юридические лица зачастую могут обеспечить займ каким-либо имуществом, поэтому даже в случае затруднений с возвратом до штрафов редко доходит дело.

Для физического лица

Среди физических лиц чаще всего популярны займы товаром с небольшой стоимость в денежном эквиваленте.

Такие сделки могут заключаться в случае взятия в займ строительного оборудования, стройматериалов для проведения ремонта и других бытовых материалов, которые используются не в больших объемах.

При этом физическое лицо часто не может обеспечить займ каким-либо большим имуществом, поэтому штрафные санкции прописываются либо в увеличенном размере, либо же предусматриваются другие условия, гарантирующие беспроблемный возврат.

Между физическими и юридическими лицами

Юридические лица достаточно редко берут товарные займы у физических, но обратный вариант заимствования встречается часто.

Хорошим примером взятия товарного займа физического лица у юридического может являться аренда автомобилей, жилья по договору, но в этих случаях выплачивается денежный процент и применяется налогообложение.

Порядок возврата

Подробный процесс возврата заимствованного товара описывается в заключаемом договоре. Обычно возврат осуществляется в последний день оговоренного срока займа, причем тогда же выдаются и проценты, положенные по конкретному займу.

Как срочно получить займ 200 000 рублей узнайте из статьи: займ на 200 000 рублей срочно. Можно ли оформить займ денег в Билайн, читайте здесь. Как взять займ 15 тысяч на карту, смотрите здесь.

Доставка товара обратно займодателю и его характеристики следует указать в договоре, ведь если для одних ситуаций предпочтителен самовывоз займодателем, то в других может быть только доставка силами заемщика или же сторонних компаний.

Но стоит рассчитывать время доставки, чтобы товар был возвращен займодателю точно в последний день.

Как выбрать банк

В соответствии с действующим законодательством, потенциальный заемщик может самостоятельно определиться с выбором кредитного учреждения. Мало того, он платит не только за банковский продукт, но и за стоимость его использования.

Товарные займы чаще всего заключаются между юридическими лицами. Но если это приобретение конкретного товара, то могут понадобиться и денежные средства.

На данный момент многие кредиторы готовы предоставить такую программу:

| Наименование | Кредитный лимит | Сроки (месяцев) | Стоимость (процентов в год) | Рассмотрение (дни) |

| Альфа Банк | 2 000 000 | 60 | 11,99 | 2 |

| ВТБ 24 | 3 000 000 | 60 | 15,5 | 3 |

| Райффайзенбанк | 1 500 000 | 60 | 12,9 | 2 |

| Ситибанк | 3 000 000 | 60 | 14 | 3 |

| Совкомбанк | 1 000 000 | 60 | 12 | 1 |

Позиция первая: НДС должен быть начислен и уплачен в бюджет.

Из определения договора займа, данного ГК РФ, а именно пунктом 1 статьи 807 ГК РФ следует, что при договоре займа заимодавец передает заемщику вещи в собственность, то есть, утрачивает на них все свои права. Действительно, сторона, получающая товары, сырье или материалы, берет их для использования в своей деятельности, и естественно вернуть именно эти вещи она не сможет, вернет лишь аналогичные.

Что означает по своей сути переход права собственности в целях налогообложения? В соответствии со статьей 39 НК РФ:

«Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных настоящим Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе».

Иначе говоря, в целях налогообложения под реализацией понимается переход права собственности на возмездной или безвозмездной основе.

НДС регулируется главой 21 НК РФ в соответствии с пунктом 1 статьи 146 НК РФ, которой объектом налогообложения признаются следующие операции:

«1) реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

В целях настоящей главы передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, льготной» статье 149 НК РФ, где перечислены операции, освобождаемые от налогообложения.

Итак, в соответствии с этой позицией НДС возникает, в какой момент следует его начислить?

До 1 января 2006 года ответ на этот вопрос зависел от выбранного налогоплательщиком момента определения налоговой базы при реализации (передаче) товаров (работ, услуг). Напомним, что до 1 января 2006 года для налогоплательщиков, утвердивших в учетной политике для целей налогообложения момент определения налоговой базы по мере отгрузки и предъявлении покупателю расчетных документов это был день отгрузки (передачи) товара (работ, услуг), а по мере поступления денежных средств, — день оплаты отгруженных товаров (выполненных работ, оказанных услуг).

В соответствии с изменениями, внесенными в статью 167 НК РФ Законом №119-ФЗ, с 1 января 2006 года в целях главы 21 НК РФ моментом определения налоговой базы, если иное не предусмотрено пунктами, перечисленными в статье 167 НК РФ, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, если организация предоставляет заем в натуральной форме, то начислить НДС ей придется в том налоговом периоде, в котором произведена передача товаров, материалов или сырья заемщику.

Пример 1.

Предположим, что организация ООО «Радуга» заключило в 4 квартале 2005 года договор займа с ЗАО «Катюша», согласно которому ООО «Радуга» передает ЗАО «Катюша» 2 т. муки 1 сорта по цене 12,10 рубля, в том числе НДС 10%. Фактическая себестоимость муки составляет 11 рублей за 1 кг.

В целях налогообложения НДС в учетной политике организации в 2005 году был утвержден момент определения налоговой базы по мере отгрузки, налоговый период по НДС — квартал.

В учете бухгалтер ООО «Радуга» сделал следующие проводки:

| Корреспонденция счетов | Сумма, рублей | Содержание операций | |

| Дебет | Кредит | ||

| 76 субсчет «Расчеты по товарному займу» | 41 «Товары» | 22 000 | Списана себестоимость муки, переданной по договору займа (11 рублей х 2000 кг) |

| 58 «Финансовые вложения» субсчет «Предоставленные займы» | 76 субсчет «Расчеты по товарному займу» | 24 200 | Отражена сумма выданного товарного займа |

| 76 субсчет «Расчеты по товарному займу» | 68 «Расчеты по налогам и сборам» субсчет «НДС» | 2 200 | Начислен НДС по выданному товарному займу (24 200 рублей х 10% / 110%) |

Эту сумму налога бухгалтер отразил в декларации по НДС за 4 квартал 2005 года, а уплатить данную сумму ООО «Радуга» обязано до 20 января 2006 года.

По договорам с 1 января 2006 года, в связи с изменениями, внесенными в статью 167 НК РФ, организации, предоставляющей не денежный заем, начислить НДС придется в том налоговом периоде, в котором произведена передача товаров, материалов или сырья заемщику.

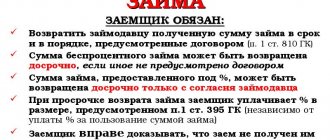

Срок возврата суммы займа заемщиком, как правило, стороны оговаривают в тексте договора. Если договор не содержит такого положения, то заемщик обязан вернуть сумму заемных средств в течение 30 дней с момента, когда заимодавец потребовал вернуть долг. Напоминаем, что в соответствии с гражданским законодательством заемщик может вернуть долг раньше установленного срока только в том случае, если между сторонами заключен беспроцентный заем. Если предоставленный заем предполагает уплату процентов, то досрочно погасить основной долг заемщик не вправе.

Пример 2.

В декабре 2005 года ООО «Радуга» передало ЗАО «Катюша» по договору займа 100 банок краски по цене 70,80 рубля (в том числе НДС) за 1 банку. Фактическая себестоимость 1 банки краски составляет 60, 00 рубля. Договором займа предусмотрено, что ЗАО «Катюша» возвращает краску в январе 2006 года.

В учетной политике ООО «Радуга» в 2005 году в целях налогообложения НДС был утвержден момент определения налоговой базы по мере отгрузки, налоговый период — месяц.

Для упрощения примера начисление и уплату процентов рассматривать не будем.

В учете бухгалтер ООО «Радуга» сделал следующие проводки:

| Корреспонденция счетов | Сумма, рублей | Содержание операций | |

| Дебет | Кредит | ||

| В декабре 2005 года | |||

| 76 субсчет «Расчеты по товарному займу» | 41 «Товары» | 6 000 | Списана себестоимость краски, переданной по договору займа (60 рублей х 100 б.) |

| 58 «Финансовые вложения» субсчет «Предоставленные займы» | 76 субсчет «Расчеты по товарному займу» | 7 080 | Отражена сумма выданного товарного займа |

| 76 субсчет «Расчеты по товарному займу» | 76 субсчет «Расчеты по неоплаченному НДС» | 1 080 | Начислен НДС по выданному товарному займу (7 080 рублей х 18%/118%) |

| В январе 2006 года | |||

| 41 «Товары» | 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по товарному займу» | 6 000 | Принята к учету краска, возвращенная организацией-заемщиком (60 рублей х 100 б.) |

| 19 «Налог на добавленную стоимость по материальным ценностям» | 76 субсчет «Расчеты по товарному займу» | 1 080 | Учтен НДС по краске |

| 76 субсчет «Расчеты по товарному займу» | 58 «Финансовые вложения» субсчет «Предоставленные займы» | 7 080 | Погашен товарный заём |

| 76 субсчет «Расчеты по неоплаченному НДС» | 68 «Расчеты по налогам и сборам» субсчет «НДС» | 1 080 | Начислен НДС к уплате в бюджет |

| 68 «Расчеты по налогам и сборам» субсчет «НДС» | 19 «Налог на добавленную стоимость по материальным ценностям» | 1 080 | Зачтен НДС по полученной в погашение займа краске |

Данная сумма будет отражена в декларации по НДС за январь 2006 года и подлежит уплате в бюджет по сроку до 20 февраля 2006 года.

Напоминаем, что с 1 января 2006 года, в соответствии с новой редакцией статьи 167 НК РФ, у организаций моментом определения налоговой базы по НДС, если иное не предусмотрено пунктами 3, 7 — 11, 13 — 15 названной статьи 167 НК РФ, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты товаров (выполненных работ, оказанных услуг), передачи имущественных прав.

При отгрузке (передачи) товаров (работ, услуг) или имущественных прав по договору не денежного займа у организации-займодавца моментом определения налоговой базы по НДС будет день отгрузки (передачи) определенных договором товаров (работ, услуг) или имущественных прав.

На каких условиях предоставляется

Каждый кредитор может самостоятельно выделить условия предоставления. Как таковых в законе их нет.

Выдавать такую ссуду могут только организации, которые имеют лицензию на осуществление деятельности от Центрального банка России.

Возрастные ограничения

Получить денежную ссуду могут только совершеннолетние граждане.

В обязательном порядке возраст подтверждается предоставлением паспорта в соответствии с действующим законодательством.

Сроки

Вне зависимости от того, что сроки кредитования не оговариваются в действующем законодательстве, стандартным периодом становится год. Это позволяет корректно рассчитывать налоговую базу и НДС.

Оплачивается налогообложение и выдается кредит на срок и 2 недели, 10 лет, в зависимости от договоренности. Также стоит предусмотреть отсрочку при необходимости.

Плохая кредитная история

Плохая кредитная история не повод расстраиваться. Как правило, кредитор не запрашивает сведения из Бюро кредитных историй, что позволяет в сжатые сроки получить денежные обязательства.

Если и проверяется кредитором, то процент несколько увеличивается.

Важные моменты

Предоставляя товарный кредит, необходимо обратить внимание на важные детали:

- легитимность договора — все пункты документа должны отвечать нормам действующего законодательства, чтобы не возникло никаких проблем;

- устные договоренности в обязательном порядке переносятся на бумагу, и это не должно зависеть от личного знакомства кредитора и заемщика, их отношений и иных посторонних факторов;

- сроки возврата продукции, порядок начисления штрафных санкций в случае нарушения установленного временного периода и т. д.;

- наиболее полная информация о продукции, являющейся предметом договора, все существующие технические характеристики, представляющие собой какую-либо важность при заключении соответствующего договора.

Для кого выгоден

Выгоден такой продукт и юридическому, и физическому лицу.

Но в каждом отдельном случае имеются собственные нюансы.

Юридическое лицо

Это выгодная позиция для тех, кто предоставляет транспортные средства, топливо и семена.

При этом такой человек может обеспечить возвратность за счет залогового имущества.

Физическое лицо

Для физических лиц это выгодно только в денежном соотношении. Например, если необходима техника или иные услуги для проведения ремонта.

Физическое лицо может также обеспечить возвратность.

Юридическое и физическое лицо

Такие взаимодействия встречаются достаточно часто. Например, при аренде недвижимости или транспортного средства.

Такой вид деятельности облагается налогом.

Учредитель

Бывает, что в качестве кредитора выступает учредитель. Тогда заключается договоренность, где оговаривается возвратность и условия платности.

Как правило, такое условие может прописываться и в уставе компании.