Бухгалтерский учет услуг адвоката

» » » Содержание При этом аналитический учет доходов следует организовать по каждому члену. В налоговом же учете эти средства относят к целевым поступлениям (подп.8 п.2 ст.251 Налогового кодекса РФ). Они не увеличивают налогооблагаемый доход и, следовательно, не включаются в расчет налога на прибыль.

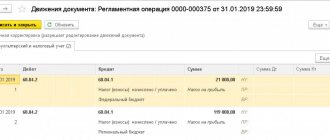

Пример. В июле 2007 года в кассу коллегии адвокатов поступило 20 000 руб. Это плата за услуги, оказанные адвокатом Е.Н. Исаковым. Из этой суммы 15 000 руб. — начислено в пользу адвоката, а 5 000 рублей — отражено в составе дохода коллегии. Бухгалтер коллегии отразил данные операции следующими проводками: Дебет 50 Кредит 86 субсчет «Вознаграждение, направляемое в доход коллегии» — 5 000 руб.

— поступило вознаграждение за юридическую помощь; Дебет 50 Кредит 86 субсчет «Вознаграждение, причитающееся адвокату» -15 000 руб. — поступило вознаграждение за юридическую помощь; Дебет 20, 26, 08, 10 и др.

Если спор проиграла аптека…

В случае проигрыша бухгалтер аптеки на дату вступления в силу решения суда признает прочий расход в сумме подлежащих возмещению судебных расходов (п. п. 11, 14.2 ПБУ 10/99). Задолженность формируется на счете 76 «Расчеты с прочими дебиторами и кредиторами».

На эту же дату в учете аптеки, применяющей общий режим налогообложения, отражается внереализационный расход в полной сумме судебных расходов. Как следует из Писем Минфина России от 27.10.2011 N 03-03-06/4/124 и от 08.04.2009 N 03-03-06/1/227, в пп. 10 п. 1 ст. 265 НК РФ предусмотрено, что в составе внереализационных расходов отражаются судебные расходы, включающие в себя в соответствии со ст. 101 АПК РФ затраты в виде государственной пошлины и судебных издержек, подлежащие уплате на основании решения суда, вступившего в законную силу.

Аналогичный подход применяет аптека на УСНО: на основании пп. 31 п. 1 ст. 346.16 НК РФ база по единому налогу уменьшается на суммы возмещенных истцу государственной пошлины и судебных издержек. Датой признания расхода является момент погашения указанной задолженности.

Пример 3. Общество с ограниченной ответственностью «Здравушка», применяющее УСНО, являлось ответчиком по делу о взыскании просроченной задолженности по внесению арендных платежей. Согласно вступившему в силу постановлению суда ООО «Здравушка» обязано погасить задолженность перед ООО «СидеНН» в сумме 510 000 руб.

На дату перечисления денежных средств база по единому налогу уменьшается на просроченную задолженность в сумме 510 000 руб. и судебные расходы истца в общей сумме 33 600 руб.

Присужденные к уплате проценты за пользование чужими денежными средствами в размере 18 720 руб. не учитываются в составе расходов, поскольку такой вид расходов не предусмотрен в закрытом перечне расходов, установленном п. 1 ст. 346.16 НК РФ.

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| На дату вступления в законную силу решения суда | |||

| Начислены проценты за пользование чужими денежными средствами | 91-2 | 76 | 18 720 |

| Отражена задолженность по судебным расходам | 91-2 | 76 | 33 600 |

| На дату погашения задолженности перед истцом | |||

| Перечислена сумма основного долга | 60 | 51 | 510 000 |

| Возмещены проценты за пользование денежными средствами и судебные расходы (18 720 33 600) руб. | 76 | 51 | 52 320 |

А.М.Лопатина

Редактор журнала

«Аптека: бухгалтерский учет

и налогообложение»

Оказание услуг – бухгалтерские проводки

Автор статьиОльга Евсеева 20 минут на чтение7 102 просмотровСодержание В данном материале мы рассмотрим оказание услуг – бухгалтерские проводки. Узнаем, как отражаются услуги в бухучете, как происходит учет услуг у заказчика/исполнителя, а также какие особенности предоставления услуг агентом. Ответим на частые вопросы и проанализируем распространенные ошибки.Услуга – вид деятельности, которую невозможно выразить материально.

Результаты ее предоставляются физическим и юридическим лицам за определенную плату или находят применение в ходе хозяйственной деятельности внутри компании.При оказании любых разновидностей услуг, сторонами сделки выступают:

- Продавец услуги,

- Потребитель (заказчик).

Услуги бывают:

- Информационные;

- Услуги связи (телефонные, почтовые, Интернет-провайдера)

- Аудиторские;

- Юридические;

- Транспортные;

- Услуги хранения;

- Образовательные;

Итоги

Госпошлина — проводка в бухучете этого платежа имеет многочисленные особенности. Госпошлина может быть отнесена на расходы по основной деятельности, прочие расходы или на увеличение стоимости актива.

При списании госпошлины проводки ведутся с использованием затратных счетов в корреспонденции со сч. 68, к которому открывается соответствующий субсчет. Плата за совершение юридически значимых действий, взимаемая частными нотариусами, госпошлиной не является, поэтому при проведении в бухучете подобных хозопераций сч. 68 не используется.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Организация наняла адвоката для защиты директора в суде

Источник: Журнал Отсутствием в штате небольшой компании должности главного бухгалтера, юриста или кадровика сегодня никого не удивишь. Но это не означает, что организация не ведет бухгалтерский учет, не отстаивает свои интересы в суде или не соблюдает трудовое законодательство. Ведь для этих целей на договорной основе могут быть привлечены сторонние организации или граждане.

А вот без руководителя юрлицо, как правило, существовать не может. Фактически директор отвечает за все, что происходит в компании. А если он что-то упустил, где-то недоглядел, кого-то не проконтролировал?

Закон неумолим: за недобросовестное выполнение своих обязанностей руководитель несет административную, а иногда и уголовную ответственность. Хорошо, если в компании есть юридическая служба, которая может защитить интересы ее главного должностного лица.

Рекомендуем прочесть: Сокращение штата работников фск еэс

А если такой службы нет? Вправе ли организация учесть

Бухгалтерский учет юриста

Многие юристы, особенно те из них, которые состоят на руководящих должностях и владеют своим собственным бизнесом, имеют не только высшее юридическое образование, но и экономическое.

Но зачастую, не имеют достаточного опыта и практики пользования экономическим образованием. Вследствие этого не знают тонкости ведения бухгалтерского учета в юридической компании. Юридические компании за ведением бухучета обращаются либо в бухгалтерские компании за аутсорсингом бухучета либо нанимают в свой штат бухгалтера.

Первый способ ведения бухучета для юриста как правило экономичнее по затратам и выполняется профессионально, так как в бухгалтерской компании работают бухгалтера (не один сотрудник), в случае отсутствия вашего бухгалтера вашу текучую работу сможет выполнять другой сотрудник, а также происходит минимизация ваших расходов и оптимизация ваших налогов.

Деятельность юристов и юридических контор основа на оказании услуг.

Определение судебных издержек судебным органом

Признание понесенных издержек осуществляется судом в каждом конкретном случае. Отнесение расходов проигравшей стороне не производится без подачи требований. О необходимости покрытия расходов требуется обратиться к суду и внести просьбу в исковое заявление либо в форме дополнительных требований, заявленных в ходе заседания. При покрытии расходов возникают несколько вариантов погашения.

| Порядок действий | Компенсация расходов |

| Пошлина уплачена истцом, заявление не представлено в суд | Возврат осуществляется территориальным отделением ИФНС до истечения 3 лет |

| Пошлина уплачена, исковое заявление удовлетворено в досудебном порядке | Сумма пошлины и издержек в ряде случаев возвращают по отдельному иску |

| Исковые требования удовлетворены частично | Расходы, понесенные истцом, компенсируются частично, в части признания иска или на усмотрение суда |

| Ответчик не имеет обязанности по уплате госпошлины | Компенсации подлежат только издержки, сумма госпошлину истцу не покрывается |

Не подлежат покрытию расходы, понесенные истцом в порядке досудебного рассмотрения требований. В составе расходов часто возникают затраты на услуги адвокатов, юристов. Суды не признают подобные расходы и не относят за счет проигравшей процесс стороны.

В ряде случаев проигравшее иск лицо может избежать покрытия расходов выигравшей стороне. Для принятия судом решения необходимо обратиться к суду с заявлением представить документальное подтверждение сложного материального положения, непреднамеренности мотивов нанесения ущерба и погасить требования в процессе разбирательства или при получении отсрочки.

Налоговый учет юридических услуг

Не секрет, что при проверках объектом пристального внимания сотрудников налоговых органов становятся оказанные налогоплательщикам услуги – консультационные, маркетинговые, юридические.

Именно они, по мнению налоговиков, являются «слабым звеном», в отношении которого легко доказать несоответствие предъявляемым НК РФ требованиям, главным образом для включения в состав расходов по налогу на прибыль и в вычет по НДС. Судебная практика по данному вопросу до сих пор была достаточно противоречивой, но 18 марта 2008 года Президиум ВАСпринял Постановление № 14616/07, в котором сформулировал неожиданный и приятный для налогоплательщиков подход к оценке правомерности включения в расходы юридических услуг.

14 п. 1 ст. 264 НК РФ).

Что решил Президиум ВАС

Рассматривая налоговый спор, ВАС сделал следующие важные выводы:

- Расходы, связанные с необходимостью осуществления организацией своей деятельности, исходя из действующего налогового законодательства предполагают признание их экономически оправданными (обоснованными). НК РФ не содержит положений, позволяющих налоговому органу оценивать произведенные налогоплательщиком расходы с позиции их экономической целесообразности. Судебный контроль также не призван проверять экономическую целесообразность решений, принимаемых субъектами предпринимательской деятельности, которые в сфере бизнеса обладают самостоятельностью и широкой дискрецией.

- Примененный ВАС подход основан на нормах НК РФ и не нов, однако на фоне сложившейся в последние годы тенденции принятия при малейшей возможности решений в пользу ИФНС является практически революционным. В соответствии с предложенной позицией только налогоплательщик может решать, нужно ли ему производить те или иные расходы, связанные с необходимостью осуществления деятельности. Конечно, найдутся и недобросовестные налогоплательщики, которые захотят использовать договоры на оказание юридических услуг

как средство незаконной налоговой оптимизации, но в такой ситуации у ИФНС есть возможность доказать необоснованность получения налоговой выгоды. - Случаи, когда представители ИФНС доказывают в суде именно недобросовестность налогоплательщиков и судьи соглашаются с тем, что юридические услуги

учтены в составе расходов только с целью уменьшения налогов, не так уж и редки. Например, в Постановлении ФАС МО от 16.07.2007 N КА-А40/5768-07-2 организация получила отказ во включении в состав расходов

юридических услуг

, которые были оказаны ей исполнителем и его недобросовестными (не сдающими отчетность и не уплачивающими налогов) субпоставщиками, при этом цена услуг была значительной (19,5 млн руб.), а расчеты по оплате услуг всей цепочки поставщиков были проведены в одном банке в один день. - Налоговая инспекция не вправе проверять правильность формирования цен по договорам на оказание юридических услуг

и ставить эти цены под сомнение при отсутствии установленных ст. 40 НК РФ оснований для контроля за правильностью применения цен по сделкам (сделки между взаимозависимыми лицами, бартер, внешнеторговые сделки, резкие изменения цены). Для целей налогообложения должна приниматься цена, указанная сторонами сделки, предполагается, что она соответствует уровню рыночных цен. - Отрадно, что пресечено стремление налоговых органов «подстричь всех под одну гребенку» — определить некую среднюю (и желательно маленькую) цену юридических услуг, и всем, кто не уложится в эти умозрительные рамки, доначислять налоги. В своем стремлении пополнить бюджет работники ИФНС (и даже суды!) шли на явное нарушение положений налогового законодательства — ведь нигде в НК РФ не сказано, что «при определении экономической оправданности затрат следует придерживаться положений ст. 40 НК РФ». Положения указанной статьи могут быть применены — а значит, и указанная цена по сделке проверена — только в строго оговоренных случаях. При этом негативные последствия по основанию некорректного ценообразования (в виде налоговых доначислений) могут наступить лишь у той стороны, которая занизила цену реализации.

- В соответствии со ст. 65 АПК РФ лица, участвующие в судебном процессе, должны доказать обстоятельства, на которые они ссылаются как на основания своих требований, при этом в случае с актами государственных органов обязанность доказывания обстоятельств, на основании которых принят акт, возлагается на соответствующий орган. На налогоплательщика, подтвердившего факт и размер произведенных расходов, не может быть возложено дополнительное бремя доказывания разумности указанных расходов.

- Этот вывод ВАС является одним из самых полезных для налогоплательщиков. В последнее время суды при рассмотрении споров все чаще возлагают на последних обязанность доказать свою невиновность в совершении налоговых правонарушений. Сложилась странная ситуация — налоговые органы, обвиняя налогоплательщика, вроде бы должны иметь и предоставить в суд доказательства его вины. Но даже если таковых у ИФНС не оказывается, суд для принятия положительного решения требует от налогоплательщика полного опровержения (документального, фактического и т.д.) любых предъявленных ему обвинений. Теперь, когда ВАС четко определил, какие именно обстоятельства должен подтвердить налогоплательщик для случая отнесения в состав расходов затрат на консультационные услуги (только факт и размер расходов), налогоплательщики будут избавлены от бесконечных дискуссий с инспекторами в суде по поводу разумности, обоснованности, целесообразности, конкретного детального описания содержания полученных услуг.

Порядок отнесения к расходам в целях исчисления налога на прибыль оплаты юридических услуг установлен НК РФ и не связан с оценкой разумности таких расходов при их распределении в составе судебных издержек.

Ошибаются и судьи кассационной инстанции, считая, что сформированный судебной практикой подход к возмещению судебных издержек стороны, в пользу которой принят судебный акт, может быть распространен на случаи учета налогоплательщиком в составе расходов по налогу на прибыль юридических услуг

сторонних лиц. Еще раз ВАС указал, что в налоговых правоотношениях должны применяться (при их наличии) только нормы налогового законодательства. Использовать при разрешении налоговых споров подходы, сформированные в других областях правоприменительной практики, недопустимо.

Основание и формулировка, примененная ВАС при отмене судебных решений, — нарушение единообразия в применении арбитражными судами норм права — делают Постановление N 14616/07 крайне полезным для всех налогоплательщиков. Конечно, утверждать, что до принятия этого акта судебная практика по юридическим услугам была одинаковой, вряд ли возможно. Однако теперь, после однозначного определения подхода, которым должны руководствоваться арбитражные суды по вопросу отнесения юридических услуг

в налоговые расходы, судебные решения должны стать более единообразными — ведь суды у нас все-таки учитывают позицию ВАС при вынесении решений.

К тому же недавно в целях обеспечения единообразия в судебных подходах к разрешению споров Пленум ВАС принял Постановление от 14.02.2008 N 14, которым в российской судебной системе введен некий аналог прецедентного права. В этом документе определено, что в порядке надзора может быть пересмотрен по вновь открывшимся обстоятельствам судебный акт, основанный на положениях законодательства, практика применения которых после его принятия определена ВАС РФ в постановлении Пленума или Президиума, в том числе принятого по результатам рассмотрения другого дела в порядке надзора. При обжаловании решения суда первой инстанции в апелляции или кассации, если после принятия такого решения ВАС сформулировал иную позицию к разрешению спорного вопроса, суд также должен учитывать позицию высших арбитров.

Единственное ограничение для пересмотра в порядке надзора решения, основанного на толковании норм закона, которое отличается от сформулированного позже ВАС подхода, — это утрата возможности обращения с заявлением о пересмотре в порядке надзора из-за пропуска срока на обращение (п. 3 ст. 292 АПК РФ), который составляет 3 месяца со дня принятия последнего из оспариваемых судебных актов.

К сожалению, вряд ли сотрудники налоговых органов при проверках перестанут излишне скрупулезно анализировать оказанные налогоплательщикам юридические услуги. Можно только надеяться, что количество необоснованных налоговых доначислений по поводу таких услуг станет значительно меньше — ведь и ИФНС при вынесении решений теперь учитывает сложившуюся арбитражную практику (такая позиция была сформулирована в Письме ФНС России от 14.09.2007 N ШС-6-18/[email protected]).

Оказание услуг: проводки в бухучете

Источником получения доходов организации может быть не только реализация товаров, но и оказание услуг.

Но обо всем по порядку. Какие расходы на юридические услуги налоговые органы считают экономически обоснованнымиЮридические услуги относятся к прочим расходам, связанным с производством и реализацией (пп.

Такая деятельность имеет свои особенности в бухучете.

Рассмотрим как отразить в проводках оказание транспортных, бухгалтерских услуг контрагентам, приобретение курьерских услуг, а также проводки по безвозмездному оказанию услуг. Оглавление Возмездное оказание услуг – это договор между заказчиком и исполнителем, в соответствии с которым исполнитель обязуется выполнить оговоренные в договоре услуги, а заказчик обязуется оплатить выполненные услуги согласно условиям договора (статьи 779 и 781, глава 39, часть 2 ГК РФ от 26.01.1996г.

N 14-ФЗ ред. от 23.05.2016г). Безвозмездное оказание услуги – это оказание контрагенту услугу без получения от него платы (ст.

Рекомендуем прочесть: Семена слепакова сколько денег

423 ГК РФ). В договоре возмездного оказания услуг могут быть указаны, например следующие услуги: Транспортные услуги (пример 1);

Учет судебных расходов в бухгалтерском учете

Автор статьиНатали Феофанова 7 минут на чтение4 793 просмотровСодержание Решение спорных вопросов в порядке судебного разбирательства сопровождается расходами, связанными с рассмотрением иска. К судебным расходам относятся государственная пошлина и издержки, понесенные при рассмотрении иска.

Сумма оплаты и порядок принятия в расходах зависят от характеристик иска.

До внесения сумм в учет и принятия в тратах необходимо иметь представление о порядке их формирования. В статье расскажем про учет судебных расходов, дадим примеры бухгалтерских проводок.Размер госпошлин по каждому виду обращений установлен гл. 25.3 НК РФ. Государственная пошлина – сбор, взимаемый при подаче искового заявления в суд.

Первоначальным плательщиком выступает истец. Конечным плательщиком суммы является проигравшая процесс сторона, которой присуждается покрытие издержек.Сумма сбора устанавливается в зависимости от

Рекомендации

С учетом вышеизложенного, рассмотрение налогового спора в суде может повлечь значительные финансовые расходы организации, наибольшую часть из которых составляют расходы на привлечение сторонних специалистов.

По мнению автора, в большинстве случаев судебные расходы можно значительно сократить при наличии в штате организации лица, обладающего достаточной компетенцией для представления интересов организации в суде.

Анализ арбитражной практики показывает, что нарушения, выявляемые налоговыми органами и, как следствие, многие дела, рассматриваемые судами, являются «типичными» и не требуют обязательного привлечения налоговых юристов.

Судебные издержки могут быть ограничены расходами на подготовку искового заявления или оказанием консультационных юридических услуг. Привлечение специалистов, как правило, необходимо при рассмотрении неординарных и особо сложных вопросов налогового законодательства, а также в случае вынесения решений налоговых органов о привлечении налогоплательщика к ответственности в крупных размерах.

Таким образом, преимущественно положительная арбитражная практика для налогоплательщиков по многим сложным вопросам налогового законодательства позволяет сделать вывод о том, что доказывание своей позиции в суде эффективнее и целесообразнее, чем безропотная уплата сумм начисленных налогов и штрафов.

Вопрос-ответ: Отражение в бухучете юридических услуг

ВОПРОС: Наша организация по договору на оказание юридических услуг заплатила вознаграждение адвокату. Предмет договора: представительство в арбитражном суде.

Вопрос: какие документы мы должны потребовать от адвоката, для отражения юридических услуг в налоговом и бухгалтерском учете, и в какой период времени мы должны отразить данные услуги в учете (сразу или после завершения суда)?

ОТВЕТ: Источник:Статья: Судебные расходы на оплату услуг представителя: модель полного возмещения (Овчинникова О.В., Овчинников В.В.) («Судья», 2020, N  {КонсультантПлюс} Перечень документов, подтверждающих несение расходов, имеет отличия в зависимости от формы организации, оказывающей юридические услуги. В случае заключения договора представительства с юридическим лицом платежные документы должны быть оформлены в соответствии с требованиями Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» и указанием Банка России от 11 марта 2014 г.

{КонсультантПлюс} Перечень документов, подтверждающих несение расходов, имеет отличия в зависимости от формы организации, оказывающей юридические услуги. В случае заключения договора представительства с юридическим лицом платежные документы должны быть оформлены в соответствии с требованиями Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» и указанием Банка России от 11 марта 2014 г.

Состав расходов при банкротстве

Процедура несостоятельности осуществляется под надзором Арбитражного суда. Орган определяет этап процедуры и управляющего, проводящего финансовый контроль операций. Покрытие расходов осуществляется за счет должника и не компенсируется третьими лицами. В состав расходов при одобрении судебного органа включают:

- Вознаграждение управляющему.

- Оплата текущей деятельности в виде почтовых, канцелярских, транспортных расходов.

- Суммы, необходимые для публикации в Вестнике уведомлений о начале процедуры.

- Средства, затрачиваемые на проведение открытых торгов имущества должника.

- Оплаты услуг оценщиков, аудиторов, экспертов и прочие.

Как учитывать расходы адвокатов

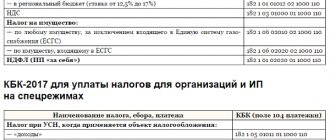

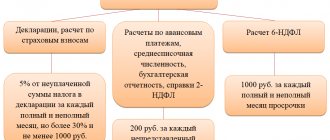

Важное 04 сентября 2008 г. 19:44 УФНС по Пермскому краю Адвокатская деятельность не относится к предпринимательской. В целях исчисления НДФЛ адвокаты выделены в особую категорию налогоплательщиков.

В зависимости от того, в каком адвокатском образовании состоит адвокат, налог рассчитывает либо сам адвокат, либо налоговый агент. Организация адвокатской деятельности в России регулируется Федеральным законом от 31.05.2002 № 63-ФЗ (далее — Закон № 63-ФЗ). В статье 20 этого закона перечислены формы адвокатских образований: адвокатский кабинет, коллегия адвокатов, адвокатское бюро и юридическая консультация.

Адвокат самостоятельно выбирает форму адвокатского образования и место осуществления адвокатской деятельности, о чем уведомляет совет адвокатской палаты. Причем он может состоять только в одном адвокатском образовании.