Базовый вариант налогообложения прибыли и отклонения от него

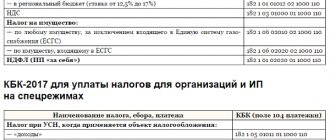

Пунктом 1 ст. 284 НК РФ установлена основная ставка налога на прибыль в 2020г. в размере 20%. В базовом варианте она распределяется между бюджетами следующим образом:

- бюджет РФ – 2%;

- бюджеты регионов – 18%.

Однако с 2020 по 2020 годы действует другой порядок, согласно которому федеральный бюджет получает 3%, а региональные – 17%

Это отклонение установлено законом от 30.11.2016 № 401-ФЗ «О внесении изменений…».

Также 20% налог взимается:

- С организаций, добывающих углеводородное сырье на новом морском месторождении.

- С контролирующих лиц по прибыли контролируемых иностранных компаний.

Для двух последних категорий распределение между бюджетами не применяется, все 20% налога зачисляются в федеральный бюджет.

Субъекты РФ имеют право понижать ставки по зачислению в их бюджеты для отдельных категорий налогоплательщиков. В общем случае «региональная» ставка может быть уменьшена до 13,5% (в 2017-2020 г.г. – до 12,5%), а для резидентов особых экономических зон – и до более низких значений.

Кроме того, пониженные «региональные» ставки (от 0% до 10%) применяются для организаций, участвующих в региональных инвестиционных проектах (п. 3 ст. 284.3 и п. 3 ст. 284.3-1 НК РФ).

Образец заполнения платежки по налогу на прибыль, зачисляемому в федеральный бюджет в 2020г. можно скачать здесь.

Другие варианты заполнения будут отличаться назначением платежа (вид бюджета) и КБК.

Льготная ставка по налогу

Для того чтобы в регионе применялась льготная ставка власти субъекта федерации должные принять соответствующее законодательство. Федеральные нормативные акты при этом устанавливают, что часть налога на прибыль, зачисляемая в республиканский бюджет, для установленных в региональном законодательстве налогоплательщиков не может быть ниже 12,5 %.

Как изменить адрес электронной почты mail.ru или ее название?

Кроме этого на определенна такая группа налогоплательщиков, которая осуществляет свою деятельности на территориях, признаваемых особыми экономическими зонами. Для них максимальная ставка налога определяется 13,5 %.

При этом такие ставки действуют:

- В отношении резидентов территории особых экономических зон.

- При осуществлении деятельности на территории особой экономической зоны, располагающейся в Магаданской области.

- При осуществлении деятельности в соответствии с законодательством соответствующего субъекта на территории Республики Крым и города федерального значения Севастополь.

В последних случаях для применения льготной ставки субъекты хозяйствования должны обеспечить раздельный учет показателей по:

- Доходам и расходам, при осуществлении деятельности в особой экономической зоне.

- Доходам и расходам, при осуществлении деятельности за пределами данных территорий.

Внимание! Однако, также нужно учитывать, что определенные категории налогоплательщиков, перечисленные законодательно, не могут пользоваться льготными ставками даже при ведении деятельности в особых экономических зонах. Например, при добыче углеводородного сырья.

Налогообложение доходов по дивидендам

Налог на прибыль 2020 г. в виде дивидендов облагается в соответствии с п.3 ст. 284 НК РФ:

- Для российских организаций – 13% от доходов, полученных как от резидентов РФ, так и от иностранных компаний, а также по доходам от акций, права на которые удостоверены депозитарными расписками.

- Для иностранных компаний – 15% от доходов, полученных от участия в капитале российских организаций.

Если российская организация в течение года перед выплатой дивидендов владела более чем 50% уставного капитала компании-плательщика, то доход по ним облагается по ставке 0%. Если плательщиком дивидендов является компания – нерезидент, то она не должна входить в т.н. «черный список» офшоров (приказ Минфина РФ от 13.11.2007 № 108н).

Налогообложение доходов по долговым обязательствам

Налог на прибыль за 2020 год по долговым обязательствам исчисляется в соответствии с п.4 ст. 284 НК РФ:

- В размере 15% для доходов по следующим видам ценных бумаг:

– государственные ценные бумаги стран – участников Союзного государства, субъектов РФ и муниципальные ценные бумаги;

– облигации с ипотечным покрытием, выпущенные после 1 января 2007г.;

– облигации компаний-резидентов РФ, выпущенные в период 2017-2021г. и обращающиеся на организованном рынке

– доходов, полученных от доверительного управления ипотечным покрытием, если соответствующие сертификаты были выданы после 01 января 2007г.

- В размере 9% действует для следующих видов ценных бумаг:

– муниципальных ценных бумаг, выпущенных до 1 января 2007г. на срок более 3 лет;

– облигаций с ипотечным покрытием, выпущенные до 1 января 2007г.;

– доходов, полученных от доверительного управления ипотечным покрытием, если сертификаты были выданы до 01 января 2007г.

- По ставке 0% облагаются доходы от следующих долговых обязательств:

Сроки уплаты

Согласно ст. № 284 НК РФ, ставка по налогу на прибыль составляет 20%, кроме некоторых исключений.

Распределение прибыли на федеральную и региональную части на 2017-2024 годы следующее:

- 3 % от суммы начисленного налога идет в Федеральный бюджет,

- 17% перечисляется в местные бюджеты РФ.

Эта налоговая ставка может быть снижена местными органами самоуправления для определенных категорий налогоплательщиков, но только до 13,5 %.

Давайте рассмотрим пример.

Предприятие получило кредит в банке в сумме 1 млн. руб. в текущем отчетном периоде.

Предоплата составила 400 тыс. руб.

Выручка от продаж в 1-м квартале составила 1,770 тыс. руб., в т. ч. НДС в сумме 354 тыс. руб.

В производственном цикле были использованы сырье и материалы – 560 т. руб.

Заработная плата рабочим составила 350 тыс. руб., страховые взносы из нее – 91 тыс. руб.

Амортизация – 60 т. руб., проценты по выданному другой фирме кредиту – 25 т. руб.

Налоговый убыток предприятия прошлого периода составил 120 тыс. руб.

Расходы в данном примере за 1-й квартал 2020 составят: 1086 тыс. руб. 25)

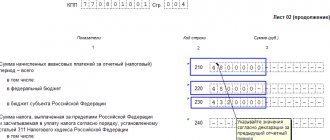

Налогооблагаемая прибыль: 210 тыс. руб. ((1770 тыс руб. – 354 тыс. руб.) – 1086 тыс. руб. – 120 тыс. руб.)

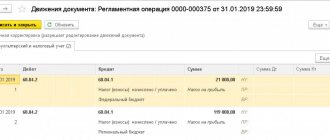

Сумма налога на прибыль: 42 тыс. руб. (210 тыс. руб.* 20%), в т. ч. для перечисления в федеральный бюджет – 4.2 тыс. руб, в местные бюджеты – 37.8 тыс. руб.

Ежемесячные авансовые платежи, которые подлежат уплате в течение отчетного периода, должны быть перечислены не позднее 28-го числа каждого месяца такого периода.

Как платить меньше?

«Налог на профессиональный доход»

«Регистрация самозанятых граждан в 2020 году»

«Налоги и платежи ИП»

Особенность налога на прибыль заключается в том, что размер его ставки распределяется между бюджетами разных уровней – федеральным и региональным. Базовые величины ставок регламентированы Налоговым кодексом в п. 1 ст. 284, но региональным властям разрешено корректировать их долю налога в сторону уменьшения.

общий размер ставки равен 20%, из которых

- в федеральный бюджет направляется 3%;

- в бюджеты субъектов РФ поступают оставшиеся 17%.

Ставки налога на прибыль в 2020 году в части, направляемой в региональные бюджеты, не могут опускаться ниже порового значения – 12,5%.

Приведенные правила распределения налоговых платежей были обновлены с начала 2020 года и будут действовать до конца 2020 года. Ранее, по 2020 год включительно, в федеральный бюджет подлежало перечислению 2%, а в региональный – 18%. При этом властям на местах разрешалось для отдельных категорий налогоплательщиков снижать размер ставки, относящейся к их сфере влияния, до уровня 13,5% (изменения в НК РФ были внесены законом от 30.11.2016 г. № 401-ФЗ и законом от 27.11.2017 г. № 348-ФЗ).

Допустим, что у компании, применяющей ОСНО, и уплачивающей налог по общепринятой ставке 20%:

- доходы в 1 квартале 2020 г. составили 1 350 000 руб.;

- расходы, принимаемые для налогообложения за этот период, равны 1 101 500 руб.

По итогам хозяйственной деятельности за квартал предприятие получило прибыль в сумме 248 500 руб. (1 350 000 – 1 101 500), которая является облагаемой базой по налогу на прибыль. Налоговые платежи должны быть осуществлены в таких размерах:

- в пользу бюджета федерального уровня будет направлено 7455 руб. (248 500 х 3%);

- на счет регионального бюджета будет перечислено 42 245 руб. (248 500 х 17%).

Пониженная ставка налога на прибыль предусмотрена для организаций – участников особых экономических зон (ОЭЗ). В региональной части она не может превышать 13,5% (точное значение устанавливается решением властей субъектов РФ), а в федеральной 2%. Организации-резиденты ОЭЗ обязаны вести раздельный учет доходов и расходов по направлениям деятельности, осуществляемым в рамках льготных условий налогообложения (на территории ОЭЗ) и на общих основаниях (за пределами особой зоны).

По налогу на прибыль организаций ставка 2020 г. в отношении дивидендов может принимать следующие значения:

- 0%, если российская компания на дату принятия решения о выплате дивидендов, минимум 365 дней непрерывно владеет не менее 50% доли в УК источника выплаты;

- 13% в отношении российских компаний – учитываются доходы, полученные как от резидентов РФ, так и от иностранных юридических лиц, а также дивиденды по акциям, удостоверенным депозитарными расписками;

- 15% применительно к дивидендам, получаемым иностранными фирмами по акциям российских компаний и от иного участия в капитале.

Ставка налога на прибыль по операциям с участием долговых обязательств может быть равна 15%, 9% или 0% в зависимости от типа ценных бумаг и периода их выпуска (п. 4 ст. 284 НК РФ).

К доходам по ценным бумагам российских компаний применяется повышенный размер ставки – 30%, если их учет ведется иностранным номинальным либо уполномоченным держателем, а информация о получателе дохода налоговому агенту предоставлена не была (п. 4.2 ст. 284 НК РФ).

Прибыль иностранных фирм, действующих на территории РФ через постоянные представительства, подлежит налогообложению в общем порядке. При отсутствии представительства величина ставки может быть равна 10% или 20%. В первой ситуации речь идет о доходах, получаемых от предоставления в аренду транспортных средств и контейнеров, которые используются для международных перевозок. Для всех остальных доходных операций предусмотрена ставка 20% (п. 2 ст. 284 НК РФ).

Нулевая ставка налога на прибыль 2020 года предусмотрена законодательством в том числе для следующих российских организаций:

- предприятий в сфере образования и медицинского обслуживания (ст. 284.1 НК РФ);

- сельхозпроизводителей и рыбохозяйств – в отношении продукции, произведенной ими (п. 1.3 ст. 284 НК РФ);

- участников проекта «Сколково» (п. 5.1 ст. 284 НК РФ);

- участников инвестиционных проектов регионального масштаба – в части федеральной ставки (ст. ст. 284.3, 284.3-1 НК РФ);

- организаций, ориентированных на социальное обслуживание граждан РФ (ст. 284.5 НК РФ);

- компаний, ведущих туристско-рекреационную деятельность в пределах Дальневосточного федерального округа (ст. 284.6 НК РФ).

Полный перечень налоговых ставок и компаний, для которых имеется возможность использовать пониженные ставки по налогу на прибыль, приведен в ст. 284 НК РФ.

Налог на прибыль — один из основных в системе налогов и сборов РФ. Круг его плательщиков достаточно широк, но входят в него только организации. На индивидуальных предпринимателей этот налог не распространяется.

В числе организаций — плательщиков налога на прибыль могут быть как российские, так и иностранные компании (ст. 246 НК РФ). Есть и льготники, в том числе организации, не признаваемые плательщиками или освобожденные от уплаты налога на прибыль по различным причинам.

Подробнее о том, кто платит, а кто не платит налог на прибыль, читайте в статье «Кто является плательщиками налога на прибыль?».

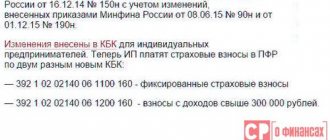

Базовая (общая) ставка по налогу на прибыль установлена в размере 20% (п. 1 ст. 284 НК РФ). При этом на 2017-2020 годы традиционное деление этой величины на 2% в федеральный бюджет и 18% в бюджет региона заменено на соотношение 3 и 17%.

ПОДРОБНЕЕ: На что можно потратить материнский капитал в 2019 году

Однако при уплате ежемесячных авансов в 1 квартале 2020 года ставки следовало применять в старых (2 и 18%) значениях.

20% ставка была введена с 2009 года и с тех пор не менялась. В то же время в отношении специальных ставок в последнее время изменения были. Так, с 2014 года появилась повышенная 30% ставка на доходы по ценным бумагам, учитываемым на счетах депо, для тех случаев, когда у налогового агента отсутствует определенная информация о получателях дохода (п. 4.2 ст. 284 НК РФ).

А в 2020 году с 9% до 13% повышена ставка по дивидендам, получаемым российскими организациями (подп. 2 п. 3 ст. 284 НК РФ). В периоды 2017-2018 годов расширена возможность применения ставки 0%, установленной для юрлиц, соответствующих определенным параметрам, и введены возможности дополнительного снижения ставок для некоторых ситуаций.

Налоговым периодом, по итогам которого исчисляется окончательная сумма налога на прибыль, является календарный год. Он разбит на отчетные периоды, в течение и по окончании которых перечисляются авансовые платежи.

В зависимости от выбранного организацией порядка исчисления авансовых платежей по налогу на прибыль отчетными периодами могут быть:

- I квартал, полугодие и 9 месяцев;

- либо 1 месяц, 2 месяца, 3 месяца и так далее до конца года, если налог на прибыль платится от фактически полученной прибыли.

По итогам и отчетных, и налогового периодов плательщики налога на прибыль представляют декларации.

Образец декларации, созданный на действующем бланке, смотрите в статье «Налог на прибыль за 4 квартал — каков срок сдачи?».

Налог на прибыль — прямой налог, и его размер непосредственно зависит от конечного финансового результата деятельности организации — прибыли, которая и составляет объект налогообложения. Для большинства российских организаций по общему правилу прибылью считается положительная разница между полученными доходами и понесенными расходами (ст. 247 НК РФ).

Что касается доходов и расходов, то среди них выделяют учитываемые при налогообложении (ст. 249, 250, 253, 264 НК РФ) и не учитываемые при расчете налога (ст. 251, 270 НК РФ).

Кроме того, для расходов, учитываемых в расчете базы по прибыли, гл. 25 НК РФ установлен ряд требований (ст. 252 НК РФ), соблюдение которых обязательно для того, чтобы за счет них можно было уменьшить сумму налога на прибыль.

Об особенностях определения объекта для начисления налога читайте в материале «Что является объектом налогообложения по налогу на прибыль?».

Принцип расчета авансовых платежей по налогу и общей величины налога на прибыль за налоговый период одинаков: их сумма определяется исходя из общей налоговой базы за соответствующий период и налоговой ставки. При этом в каждом последующем отчетном периоде авансовые платежи рассчитываются от налоговой базы, определенной нарастающим итогом, а их сумма к уплате за этот период определяется с учетом сумм, подлежавших уплате за предшествующий отчетный период.

| Виды доходов | Ставка в федеральный бюджет, % | Ставка в региональный бюджет, % | Основание |

| Доходы, кроме перечисленных ниже | 3 | 17 | Пункт 1 статьи 284 НК |

| Доходы в виде процентов по государственным и муниципальным облигациям, выпущенным до 20 января 1997 года включительно | 0 | 0 | Подпункт 3 пункта 4 статьи 284 НК |

| Доходы в виде процентов по облигациям государственного валютного облигационного займа 1999 года, выпущенным при осуществлении новации облигаций внутреннего государственного валютного займа серии III | 0 | 0 | Подпункт3 пункта 4 статьи 284 НК |

| Доходы в виде процентов по муниципальным ценным бумагам, выпущенным на срок не менее трех лет до 1 января 2007 года | 9 | 0 | Подпункт 2 пункта 4 статьи 284 НК |

| Доходы в виде процентов по облигациям с ипотечным покрытием, выпущенным до 1 января 2007 года | 9 | 0 | Подпункт 2 пункта 4 статьи 284 НК |

| Доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года | 9 | 0 | Подпункт 2 пункта 4 статьи 284 НК |

| Доходы в виде процентов по государственным ценным бумагам государств – участников Союзного государства, государственным ценным бумагам субъектов и муниципальным ценным бумагам (кроме ценных бумаг, указанных выше, и процентного дохода, полученного российскими организациями по государственным и муниципальным ценным бумагам, размещаемым за пределами России) | 15 | 0 | Подпункт 1 пункта 4 статьи 284 НК |

| Доходы в виде процентов по государственным ценным бумагам, полученным в обмен на государственные краткосрочные бескупонные облигации и размещенным за пределами России | 15 | 0 | Подпункт 1 пункта 4 статьи 284 НК |

| Доходы в виде процентов по облигациям с ипотечным покрытием, выпущенным после 1 января 2007 года | 15 | 0 | Подпункт 1 пункта 4 статьи 284 НК |

| Доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007 года | 15 | 0 | Подпункт 1 пункта 4 статьи 284 НК |

| Дивиденды, полученные российскими организациями от участия в других организациях, при одновременном соблюдении условий: | 0 | 0 | Подпункт 1 пункта 3 статьи 284 НК |

| |||

| |||

| Дивиденды, полученные российскими организациями, владеющими депозитарными расписками, при одновременном соблюдении условий: | |||

| |||

| |||

| Дивиденды, полученные российскими организациями при иных обстоятельствах (не поименованных в подпункте 1 пункта 3 статьи 284 НК), а также дивиденды по акциям, права на которые удостоверены депозитарными расписками | 13 | 0 | Подпункт 2 пункта 3 статьи 284 НК |

| Дивиденды, полученные иностранными организациями по акциям российских организаций или от участия в капитале организаций в иной форме | 15 | 0 | Подпункт 3 пункта 3 статьи 284 НК |

| Доходы по ценным бумагам российских организаций (за исключением дивидендов), права на которые учитываются на счетах депо иностранных держателей, уполномоченных держателей, а также депозитарных программ | 30 | 0 | Пункт 4.2 статьи 284, Пункт 9 статьи 310.1 НК |

| Доходы в виде дивидендов по ценным бумагам российских организаций, права на которые учитываются на счетах депо иностранных держателей, уполномоченных держателей, а также депозитарных программ | 15 | 0 | Пункт 4.2 статьи 284, Пункт 9 статьи 310.1 НК |

| Доходы от предоставления в аренду или субаренду морских и воздушных судов и (или) транспортных средств, а также контейнеров, используемых в международных перевозках | 10 | 0 | Подпункт 2 пункта 2 статьи 284 НК |

| Доходы от международных перевозок (в т. ч. демереджи и прочие платежи, возникающие при перевозках) | Подпункт 7 пункта 1 статьи 309 НК | ||

| Подпункт 8 пункта 1 статьи 309 НК | |||

| Доходы иностранной организации, полученные от распределения в ее пользу прибыли или имущества организаций (лиц, объединений), не являющиеся дивидендами | 20 | 0 | Подпункт 1 пункта 2 статьи 284 НК |

| Подпункт 2 пункта 1 статьи 309 НК | |||

| Доходы по иным долговым обязательствам российских организаций | Подпункт 3 пункта 1 статьи 309 НК | ||

| Доходы от использования прав на объекты интеллектуальной собственности | Подпункт 4 пункта 1 статьи 309 НК | ||

| Доходы, полученные от реализации акций (долей) организаций, более 50% активов которых прямо или косвенно состоит из недвижимого имущества, находящегося на российской территории, а также финансовых инструментов, производных от таких акций (долей), за исключением обращающихся акций на организованном рынке ценных бумаг в соответствии с пунктом 9 статьи 280 Налогового кодекса | Подпункт 5 пункта 1 статьи 309 НК | ||

| Доходы от реализации недвижимого имущества, находящегося на российской территории | Подпункт 6 пункта 1 статьи 309 НК | ||

| Доходы от сдачи в аренду или субаренду имущества, используемого на российской территории | Подпункт 7 пункта 1 статьи 309 НК | ||

| Доходы от лизинговых операций (например, от сдачи в лизинг имущества, используемого на территории России) | Подпункт 7 пункта 1 статьи 309 НК | ||

| Штрафы и пени за нарушение российскими организациями, государственными органами и (или) исполнительными органами местного самоуправления договорных обязательств | Подпункт 9 пункта 1 статьи 309 НК | ||

| Иные аналогичные доходы | Подпункт 10 пункта 1 статьи 309 НК | ||

| Доходы организаций-сельхозпроизводителей (в т. ч. рыбохозяйственных организаций) | 0 | 0 | Пункт 1.3 статьи 284 НК |

| Прибыль организаций – участниц проекта «Сколково», полученная после утраты права на освобождение от исполнения обязанностей налогоплательщика | 0 | 0 | Пункт 5.1 статьи 284 НК |

| Прибыль от деятельности образовательных организаций, включая услуги по присмотру и уходу за детьми (кроме дивидендов и доходов по операциям с отдельными видами долговых обязательств) | 0 | 0 | Пункт 1.1 статьи 284 НК |

| Прибыль от деятельности медицинских организаций (кроме дивидендов и доходов по операциям с отдельными видами долговых обязательств) | 0 | 0 | Пункт 1.1 статьи 284 НК |

| Прибыль от деятельности организаций, осуществляющих социальное обслуживание граждан (кроме дивидендов и доходов по операциям с отдельными видами долговых обязательств) | 0 | 0 | Пункт 1.9 статьи 284 НК |

| Прибыль от деятельности, связанной с добычей углеводородного сырья на новом морском месторождении | 20 | 0 | Пункт 1.4 статьи 284 НК |

| Прибыль организаций – участниц региональных инвестиционных проектов | 0 | 10 | Пункт 1.5 статьи 284, Пункт 3 статьи 284.3 НК |

| Прибыль организаций – участниц региональных инвестиционных проектов, которых не включают в реестр | 0–10 | Пункт 1.5-1 статьи 284, Пункт 3 статьи 284.3 НК | |

| Прибыль контролируемых иностранных компаний | 20 | 0 | Пункт 1.6 статьи 284, статьи 309.1 НК |

| Прибыль организаций – участниц свободной экономической зоны | 0 | Не более 13,5 | Абзац 2 Пункт1.7, абзаца 3 Пункт1.7 статьи 284 НК |

| Прибыль организаций – резидентов территории опережающего социально-экономического развития и свободного порта Владивосток | 0 | Не более 5 в течение пяти лет с момента получения прибыли, не менее 10 в течение последующих пяти лет | Пункт 1.8 статьи 284, статьи 284.4 НК |

| Прибыль организаций – участников особой экономической зоны в Магаданской области | 0 | Не более 13,5 | Абзац 7 пункт1 и пункт1.10 статьи 284 НК |

| Прибыль, полученная от реализации или иного выбытия (в т. ч. погашения) акций российских организаций (долей участия в уставном капитале российских организаций), приобретенных начиная с 1 января 2011 года, принадлежащих налогоплательщику более пяти лет | 0 | 0 | Абзац 1 Пункт4.1 статьи 284, статьи 284.2 НК, Пункт 7 статьи 5 Закона от 28 декабря 2010 № 395-ФЗ |

| Прибыль, полученная от реализации или иного выбытия (в т. ч. погашения) акций, облигаций российских организаций, инвестиционных паев, являющихся ценными бумагами высокотехнологичного (инновационного) сектора экономики | 0 | 0 | Абзац 2 Пункт4.1 статьи 284, статьи 284.2.1 НК |

| Прибыль, полученная от реализации инвестиционного проекта на территории особой экономической зоны в Калининградской области | 0 | 0 | Статьи 288.1 НК |

| В течение шести налоговых периодов с момента получения первой прибыли | В течение шести налоговых периодов с момента получения первой прибыли | ||

| 1,5 | 8,5 | ||

| В течение следующих шести налоговых периодов | В течение следующих шести налоговых периодов | ||

| Прибыль, полученная от туристско-рекреационной деятельности на территории Дальневосточного федерального округа | 0 | 0 | Пункты 1 и 2 статьи 284.6 НК |

| Прибыль, полученная от деятельности в туристско-рекреационных особых экономических зонах, объединенных в кластер (при условии раздельного учета доходов и расходов, связанных с деятельностью в особой экономической зоне и за ее пределами) | 0 | Не более 13,5 | Абзац 7 Пункт1 и пункт 1.2 статьи 284 НК |

| Прибыль, полученная от деятельности в технико-внедренческих особых экономических зонах (при условии раздельного учета доходов и расходов, связанных с деятельностью в особой экономической зоне и за ее пределами) | 3 | Не более 13,5 | Абзац 5 и 7 Пункт 1 статьи 284 НК, пункт 5 статьи 10 Закона от 30 ноября 2011 № 365-ФЗ |

| Прибыль организаций – резидентов особых экономических зон (кроме туристско-рекреационных, объединенных в кластер, и технико-внедренческих) | 2 | Не более 13,5 | Пункт 1.2-1, абзац 7 пункт 1 статьи 284 НК |

ПОДРОБНЕЕ: Требования к банковской гарантии по 44-ФЗ

| Виды доходов | Ставка в федеральный бюджет, % | Ставка в региональный бюджет, % | Основание |

| Доходы, кроме перечисленных ниже | 3 | 17 | п. 1 ст. 284 НК |

| Доходы в виде процентов по государственным и муниципальным облигациям, выпущенным до 20 января 1997 года включительно | 0 | 0 | подп. 3 п. 4 ст. 284 НК |

| Доходы в виде процентов по облигациям государственного валютного облигационного займа 1999 года, выпущенным при осуществлении новации облигаций внутреннего государственного валютного займа серии III | 0 | 0 | подп. 3 п. 4 ст. 284 НК |

| Доходы в виде процентов по муниципальным ценным бумагам, выпущенным на срок не менее трех лет до 1 января 2007 года | 9 | 0 | подп. 2 п. 4 ст. 284 НК |

| Доходы в виде процентов по облигациям с ипотечным покрытием, выпущенным до 1 января 2007 года | 9 | 0 | подп. 2 п. 4 ст. 284 НК |

| Доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года | 9 | 0 | подп. 2 п. 4 ст. 284 НК |

| Доходы в виде процентов по государственным ценным бумагам государств – участников Союзного государства, государственным ценным бумагам субъектов и муниципальным ценным бумагам (кроме ценных бумаг, указанных выше, и процентного дохода, полученного российскими организациями по государственным и муниципальным ценным бумагам, размещаемым за пределами России) | 15 | 0 | подп. 1 п. 4 ст. 284 НК |

| Доходы в виде процентов по государственным ценным бумагам, полученным в обмен на государственные краткосрочные бескупонные облигации и размещенным за пределами России | 15 | 0 | подп. 1 п. 4 ст. 284 НК |

| Доходы в виде процентов по облигациям с ипотечным покрытием, выпущенным после 1 января 2007 года | 15 | 0 | подп. 1 п. 4 ст. 284 НК |

| Доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007 года | 15 | 0 | подп. 1 п. 4 ст. 284 НК |

| Дивиденды, полученные российскими организациями от участия в других организациях, при одновременном соблюдении условий: ∙ доля участия (вклад) – не менее 50%; ∙ непрерывный период владения долей (вкладом) – не менее 365 дней Дивиденды, полученные российскими организациями, владеющими депозитарными расписками, при одновременном соблюдении условий: ∙ депозитарные расписки дают право на получение дивидендов в сумме, которая составляет не менее 50% от общей суммы дивидендов; ∙ непрерывный период владения депозитарными расписками – не менее 365 дней | 0 | 0 | подп. 1 п. 3 ст. 284 НК |

| Дивиденды, полученные российскими организациями при иных обстоятельствах (не поименованных в подп. 1 п. 3 ст. 284 НК ), а также дивиденды по акциям, права на которые удостоверены депозитарными расписками | 13 | 0 | подп. 2 п. 3 ст. 284 НК |

| Дивиденды, полученные иностранными организациями по акциям российских организаций или от участия в капитале организаций в иной форме | 15 | 0 | подп. 3 п. 3 ст. 284 НК |

| Доходы по ценным бумагам российских организаций (за исключением дивидендов), права на которые учитываются на счетах депо иностранных держателей, уполномоченных держателей, а также депозитарных программ | 30 | 0 | п. 4.2 ст. 284, п. 9 ст. 310.1 НК |

| Доходы в виде дивидендов по ценным бумагам российских организаций, права на которые учитываются на счетах депо иностранных держателей, уполномоченных держателей, а также депозитарных программ | 15 | 0 | п. 4.2 ст. 284, п. 9 ст. 310.1 НК |

| Доходы от предоставления в аренду или субаренду морских и воздушных судов и (или) транспортных средств, а также контейнеров, используемых в международных перевозках Доходы от международных перевозок (в т. ч. демереджи и прочие платежи, возникающие при перевозках) | 10 | 0 | подп. 2 п. 2 ст. 284 НК подп. 7 п. 1 ст. 309 НК подп. 8 п. 1 ст. 309 НК |

| 20 | 0 | подп. 1 п. 2 ст. 284 НК | |

| Доходы иностранной организации, полученные от распределения в ее пользу прибыли или имущества организаций (лиц, объединений), не являющиеся дивидендами | подп. 2 п. 1 ст. 309 НК | ||

| Доходы по иным долговым обязательствам российских организаций | подп. 3 п. 1 ст. 309 НК | ||

| Доходы от использования прав на объекты интеллектуальной собственности | подп. 4 п. 1 ст. 309 НК | ||

| Доходы, полученные от реализации акций (долей) организаций, более 50% активов которых прямо или косвенно состоит из недвижимого имущества, находящегося на российской территории, а также финансовых инструментов, производных от таких акций (долей), за исключением обращающихся акций на организованном рынке ценных бумаг в соответствии с пунктом 9 статьи 280 Налогового кодекса | подп. 5 п. 1 ст. 309 НК | ||

| Доходы от реализации недвижимого имущества, находящегося на российской территории | подп. 6 п. 1 ст. 309 НК | ||

| Доходы от сдачи в аренду или субаренду имущества, используемого на российской территории | подп. 7 п. 1 ст. 309 НК | ||

| Доходы от лизинговых операций (например, от сдачи в лизинг имущества, используемого на территории России) | подп. 7 п. 1 ст. 309 НК | ||

| Штрафы и пени за нарушение российскими организациями, государственными органами и (или) исполнительными органами местного самоуправления договорных обязательств | подп. 9 п. 1 ст. 309 НК | ||

| Иные аналогичные доходы | подп. 10 п. 1 ст. 309 НК | ||

| Доходы организаций-сельхозпроизводителей (в т. ч. рыбохозяйственных организаций) | 0 | 0 | п. 1.3 ст. 284 НК |

| Прибыль организаций – участниц проекта «Сколково», полученная после утраты права на освобождение от исполнения обязанностей налогоплательщика | 0 | 0 | п. 5.1 ст. 284 НК |

| Прибыль от деятельности образовательных организаций, включая услуги по присмотру и уходу за детьми (кроме дивидендов и доходов по операциям с отдельными видами долговых обязательств) | 0 | 0 | п. 1.1 ст. 284 НК |

| Прибыль от деятельности медицинских организаций (кроме дивидендов и доходов по операциям с отдельными видами долговых обязательств) | 0 | 0 | п. 1.1 ст. 284 НК |

| Прибыль от деятельности организаций, осуществляющих социальное обслуживание граждан (кроме дивидендов и доходов по операциям с отдельными видами долговых обязательств) | 0 | 0 | п. 1.9 ст. 284 НК |

| Прибыль от деятельности, связанной с добычей углеводородного сырья на новом морском месторождении | 20 | 0 | п. 1.4 ст. 284 НК |

| Прибыль организаций – участниц региональных инвестиционных проектов | 0 | 10 | п. 1.5 ст. 284, п. 3 ст. 284.3 НК |

| Прибыль организаций – участниц региональных инвестиционных проектов, которых не включают в реестр | 0–10 | п. 1.5-1 ст. 284, п. 3 ст. 284.3 НК | |

| Прибыль контролируемых иностранных компаний | 20 | 0 | п. 1.6 ст. 284, ст. 309.1 НК |

| Прибыль организаций – участниц свободной экономической зоны | 0 | не более 13,5 | абз. 2 п. 1.7, абз. 3 п. 1.7 ст. 284 НК |

| Прибыль организаций – резидентов территории опережающего социально-экономического развития и свободного порта Владивосток | 0 | не более 5 в течение пяти лет с момента получения прибыли, не менее 10 в течение последующих пяти лет | п. 1.8 ст. 284, ст. 284.4 НК |

| Прибыль организаций – участников особой экономической зоны в Магаданской области | 0 | не более 13,5 | абз. 7 п. 1 и п. 1.10 ст. 284 НК |

| Прибыль, полученная от реализации или иного выбытия (в т. ч. погашения) акций российских организаций (долей участия в уставном капитале российских организаций), приобретенных начиная с 1 января 2011 года, принадлежащих налогоплательщику более пяти лет | 0 | 0 | абз. 1 п. 4.1 ст. 284, ст. 284.2 НК , п. 7 ст. 5 Закона от 28 декабря 2010 № 395-ФЗ |

| Прибыль, полученная от реализации или иного выбытия (в т. ч. погашения) акций, облигаций российских организаций, инвестиционных паев, являющихся ценными бумагами высокотехнологичного (инновационного) сектора экономики | 0 | 0 | абз. 2 п. 4.1 ст. 284, ст. 284.2.1 НК |

| Прибыль, полученная от реализации инвестиционного проекта на территории особой экономической зоны в Калининградской области | 0 в течение шести налоговых периодов с момента получения первой прибыли | 0 в течение шести налоговых периодов с момента получения первой прибыли | ст. 288.1 НК |

| 1,5 в течение следующих шести налоговых периодов | 8,5 в течение следующих шести налоговых периодов | ||

| Прибыль, полученная от туристско-рекреационной деятельности на территории Дальневосточного федерального округа | 0 | 0 | п. 1 и 2 ст. 284.6 НК |

| Прибыль, полученная от деятельности в туристско-рекреационных особых экономических зонах, объединенных в кластер (при условии раздельного учета доходов и расходов, связанных с деятельностью в особой экономической зоне и за ее пределами) | 0 | не более 13,5 | абз. 7 п. 1 и п. 1.2 ст. 284 НК |

| Прибыль, полученная от деятельности в технико-внедренческих особых экономических зонах (при условии раздельного учета доходов и расходов, связанных с деятельностью в особой экономической зоне и за ее пределами) | 3 | не более 13,5 | абз. 5 и 7 п. 1 ст. 284 НК , п. 5 ст. 10 Закона от 30 ноября 2011 № 365-ФЗ |

| Прибыль организаций – резидентов особых экономических зон (кроме туристско-рекреационных, объединенных в кластер, и технико-внедренческих) | 2 | не более 13,5 | п. 1.2-1, абз. 7 п. 1 ст. 284 НК |

Налогообложение доходов иностранных компаний

Если компания-нерезидент работает в РФ через постоянное представительство, то его прибыль облагается на общих основаниях, аналогично российским организациям

Если представительства нет, то налог взимается в зависимости от вида дохода:

- В размере 10% – по доходам от использования или сдачи в аренду транспортных средств для осуществления международных перевозок.

- В размере 20% – для всех иных доходов иностранной компании, кроме дивидендов и доходов по долговым обязательствам.

Все суммы налога по дивидендам, долговым обязательствам и доходам нерезидентов, не имеющих постоянного представительства, зачисляются в федеральный бюджет (п. 6 ст. 284 НК РФ).

«Нулевая» льгота по налогу на прибыль

Для отдельных категорий юридических лиц или видов доходов действует льготная ставка налога на прибыль за 2020г., а именно – 0%. Некоторые случаи ее применения (для дивидендов и долговых обязательств) были рассмотрены выше.

Кроме них, «нулевая» льгота применяется в следующих случаях:

- Для образовательных и медицинских организаций (ст. 284.1 НК РФ).

- Для резидентов туристско-рекреационных экономических зон, объединенных в кластер – в части налога, зачисляемого в федеральный бюджет.

- Для сельскохозяйственных и рыбохозяйственных производителей в части произведенной ими с/х продукции и продуктов ее переработки.

- Для участников региональных инвестиционных проектов (п. 2 ст. 284.3, п. 2 ст. 284.3-1 НК РФ), участников свободной экономической зоны, резидентов территории опережающего развития и свободного порта Владивосток (ст. 284.4 НК РФ). Для всех категорий, перечисленных в этом пункте, льгота распространяется только на «федеральную» часть налога.

- Для организаций, осуществляющих социальное обслуживание граждан (ст. 284.5 НК РФ).

- Для Центрального банка РФ.

- Для участников проекта «Сколково» после прекращения использования права на освобождение и до превышения установленного лимита (п. 2 ст. 246 НК РФ и п. 5.1 ст. 284 НК РФ).

- Для доходов по операциям от реализации или иного выбытия долей участия в уставном капитале российских компаний (п. 4.1 ст. 284 НК РФ).

Сроки выплаты налогов на прибыль в 2020 году и подача отчетности

Налоговая система в России предполагает три категории периодов по выплатам налога на полученную прибыль и подаче отчетной документации:

- Итоговые — за прошедший календарный год;

- Авансовые квартальные — за каждый отчетный квартал;

- Авансовые за месяц — за каждый отчетный месяц.

В зависимости от типа вашего предприятия вы можете выбрать квартальные или ежемесячные платежи. Первые считаются более эффективными поскольку позволяют сократить количество подаваемых в ФНС документов, а также сразу учесть прибыль и расходы за три месяца. С другой стороны, выделены несколько категорий компаний, которые могут вносить платежи исключительно поквартально. Сюда относятся:

- бюджетные и некоммерческие организации;

- иностранные фирмы с постоянным представительством;

- участники товариществ, в том числе инвестиционных.

Когда нужно вносить налоговые платежи

Согласно правилам, налог на прибыль авансовыми ежеквартальными платежами за предыдущий отчетный год производится не позднее 28 марта следующего за отчетным года. За каждый квартал оплата производится не позднее 28 числа следующего месяца после отчетного квартала. Так, например, за 1-й квартал 2020 года необходимо выплатить налог на прибыль до 28 апреля 2020 года, за 2-й квартал (полугодие) до 30 июля, а за 3-й квартал (9 месяцев) до 29 октября.

Квартальные авансовые платежи на практике рассчитываются как:

Сумма квартального аванса (ту, которую необходимо уплатить) = Аванс квартальный за отчетный период (за весь период с начала отчетного года) — Аванс квартальный за предыдущий период (внесенный за предшествующий квартал или кварталы).

При внесении авансовых ежемесячных платежей налог за предыдущий год выплачивается аналогично ежеквартальному способу оплаты. В свою очередь за каждый последующий месяц выплаты осуществляются не позднее 28 числа текущего отчетного месяца. При этом ежеквартально выполняется доплата, за неучтенные в отчетных периодах доходы.

Ежемесячные авансовые платежи рассчитываются исходя из налога на прибыль, рассчитанного по предыдущему периоду. При этом общий налог за предшествующий квартал делится на три равных платежа.

Если, выплачивая налог на прибыль в России в 2020 году, вы получили переплату, что при учете авансового внесения платежей может быть довольно частым явлением, вы можете запросить в налоговой службе направить излишки в счет будущих платежей или других налоговых выплат, или же выполнить возврат на счет, открытый в кредитной организации.

Форма подачи отчетности по налогу на полученную прибыль

Отчетность по уплате налога на прибыль предоставляется в форме декларации. Она подается в НС:

- по месту регистрации (работы) компании;

- по месту расположения филиала или подразделения компании.

В 2020 году форму декларации можно получить на сайте налоговой службы. В ее состав входят:

- Титульный лист 01 — тут заполняются все данные о компании (организации);

- Подраздел 1.1 (Раздел 1) — сюда вносится сумма налога за соответствующий период;

- Подраздел 1.2 — только для ежемесячных платежей;

- Лист 02 — тут указываются доходы и расходы, на основе которых рассчитана сумма налога;

- Приложения — пояснения по доходам и расходам.

Декларация по выплате налога на прибыль за каждый отчетный период подается в ФНС до 28 числа следующего месяца.

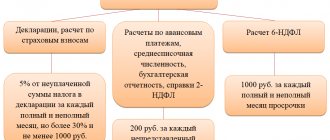

Штрафы при неуплате налогов на прибыль в 2020 году

В ряде случаев, принятых как нарушение на законодательном уровне, налоговыми службами на вас могут быть наложены соответствующие штрафы. Они распространяются на следующие ситуации:

- Несвоевременное представление декларации в ФНС — штраф 5% от суммы налога, представленного в соответствующей декларации;

- Нарушение установленной процедуры подачи декларации — фиксированный штраф 200 рублей;

- Полная неуплата налогов, неполная выплата или уплата налога по истечению сроков, определенных правилами — 20% от суммы задолженности;

- Отказ (непредставление) в предоставлении налоговым органам документов для верификации данных налоговой отчетности вашего предприятия — штраф до 10000 рублей;

- Сокрытие реального дохода или наличие необоснованных расходов (фиктивных данных о затратах) — от 20% до 40% суммы сокрытого налога.

Несмотря на строгое законодательство, для большинства компаний налог на прибыль в России в 2020 году можно оптимизировать различными организационно-правовыми мерами. В первую очередь сюда относится возможность перехода на другие виды и специальные режимы налогообложения. Также вполне законными способами являются: выведение части доходов, путем создания дополнительных организаций, форма регистрации которых позволяет использовать упрощенные системы или льготные ставки, перевод договоров на реконструкцию в контракты на капитальный ремонт, оформление договоров лизинга вместо купли-продажи и другие, подбирающиеся с учетом особенностей вашей деятельности.