Налог на прибыль: сроки сдачи декларации-2020

Общее правило сдачи декларации налогоплательщиками закреплено в п. 1 ст. 289 НК РФ: декларация подается по истечении каждого отчетного и налогового периода.

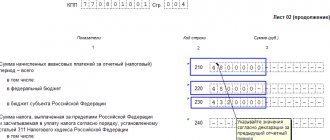

Сроки сдачи декларации по налогу на прибыль (пп. 3 и 4 ст. 289 НК РФ):

- не позднее 28 календарных дней со дня окончания соответствующего отчетного периода;

- не позднее 28 марта года, следующего за истекшим налоговым периодом.

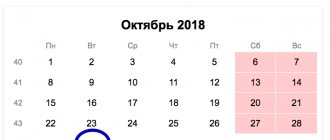

Если отчетный срок выпадает на выходной, крайней датой считается ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Пример

Срок сдачи декларации по налогу на прибыль за 2020 год установлен на 28.03.2020 включительно. Но он выпадает на нерабочую субботу, а значит будет перенесен на понедельник, т. е. на 30.03.2020. А вот при сдаче отчета за 1-й квартал 2020 года отчитаться нужно точно в срок, то есть до 28.04.2020 включительно.

ОБРАТИТЕ ВНИМАНИЕ! В связи с введением режима нерабочих дней с 30 марта по 30 апреля 2020 года сроки сдачи декларации по налогу на прибыль, выпадающие на март-май продлены на три месяца (см. постановление Правительства от 02.04.2020 № 409). Подробнее об этом читайте .

декларации по налогу на прибыль, используемой в 2020 году, можно в этой статье.

Правильно оформить декларацию по налогу на прибыль поможет статья «Каков порядок заполнения декларации по налогу на прибыль (пример)».

Сдать налог на прибыль 2020 год — Электронно и в срок

Предприниматели современного мира, имеют множество забот. Кроме ведения бизнеса, необходимо найти время для учёта налогов, переписку с налоговиками, подачу заявлений и сдачу отчётности. Не каждый в состоянии лично заниматься документацией. Ведь процесс требует много времени для работы с бумажками, хождений по налоговым и прочих отвлекающих действий.

Однако, есть выход из ситуации. Теперь возможно сдать отчётность в налоговую через интернет. Недавно, такая форма была необычной новинкой, но теперь стала привычным приёмом работы. Это значительно упрощает жизнь, освобождает уйму времени и избавляет от необходимости оставлять предприятие или бизнес без присмотра.

Налог на прибыль сроки сдачи 2018

Не позднее 28 апреля, за первый квартал.

За полугодие — 30 июля крайний срок.

29 октября — окончание оплаты за 9 месяцев.

Организации, которые уплачивают аванс по фактической прибыли каждый месяц, должны выполнять это не позднее 28 числа каждого месяца. Исключение составляют июнь (по 30-е число) и сентябрь (по 29-е). Отправка отчётности через интернет, поможет избежать опозданий и неприятностей, связанных с ними. Обращайтесь в нашу компанию и не придётся держать в голове правила налоговых организаций.

Наши возможности

Возможность отправить налог на прибыль и любой отчёт через интернет.

Можете работать удалённо, из своего офиса или дома.

Предоставим необходимые ответные документы.

Произведём проверку, исправим ошибки или самостоятельно заполним и отправим в файл.

Вся информация надёжно защищена, хранится на сервере и может предоставляться по вашему запросу.

Квалифицированные сотрудники проконсультируют по любым возникающим вопросам.

Сдача декларации по налогу на прибыль для вас — по минимальной цене.

Это только некоторые факторы в пользу обращения к нам.

Необходимые действия

Разовая сдача отчётности через интернет в Москве, может отличаться по стоимости. Зависит от того, есть ли у вас электронная подпись. В некоторых случаях нужна только доверенность. Мы проясним все моменты. Вам только необходимо заполнить форму с личной информацией.

После этого подписать бланки: доверенности ФНС и договора, заключающегося двумя сторонами. Чтобы отчёт через интернет прошёл успешно, подписанные формы высылаете нам. Понадобится ещё отчётный файл и скан печати и подписи руководителя.

После этого получите информацию об оплате.

Чтобы была доступна быстрая и удобная электронная отчётность Москва, обращайтесь в «ОтчетМастер». Звоните или заказывайте обратную связь, получайте ответы на свои вопросы! Мы поможем вам и освободим время для отдыха!

За нарушение сроков сдачи отчетности руководителя или главного бухгалтера оштрафуют, а не соблюдение сроков сдачи налоговых деклараций повлечет за собой штрафы, накладываемые на организацию. Ответственность за это нарушение сроков представления налоговых деклараций предусмотрена в статье 119 Налогового кодекса РФ.

Причем независимо от срока опоздания с декларацией размер штрафа – 5% от неуплаченной суммы налога, но не более 30% от неперечисленной суммы налога по декларации и не менее 1000 рублей.

По Налоговому кодексу РФ в России существуют разные способы начисления и выплаты налогов. Одним из наиболее распространенных среди них является оплата авансовых платежей.

При этом, далеко не всегда при расчете авансовых платежей у бухгалтеров происходит все гладко, и, как говориться, без сучка, без задоринки. Иногда, особенно у начинающих специалистов, возникают некоторые вопросы и проблемы.

Прежде чем приступить к подробному разбору схем начисления авансовых платежей, определим само это понятие.

Срок уплаты налога на прибыль за 1 квартал 2020 года — 28 апреля. Те, кто перечисляет ежемесячные авансы из фактической прибыли, не позже этой даты платят за март.

Если ежемесячные авансы из прибыли прошлого квартала, — это еще и крайний срок для первого платежа на II квартал Налог на прибыль с доходов от основного бизнеса (по ставке 20% ) можно посчитать лишь по итогам налогового периода — года.

В этом году вступили в силу многочисленные поправки, повлиявшие на работу компаний.

Но уже известно о новых налоговых и бухгалтерских изменениях с 2020 года. Мы собрали их в этой статье. Итак, в 2018 году вступят в силу следующие изменения в законодательстве: Расчет по страховым взносам в налоговую. С 2020 года администрировать страховые взносы будет Федеральная налоговая служба.

Налоговым Кодексом установлены сроки уплаты налогов и сроки сдачи налоговой отчетности .

Федеральными законами определены сроки сдачи бухгалтерской отчетности .

отчетности в Пенсионный фонд и фонд социального страхования. Если среднесписочная численность работников превышает 100 человек, налоговые декларации надо сдавать в электронном виде. Исключение составляют декларации по НДС.

Авансовые платежи по налогу на прибыль в 2020 году: кто платит, в какие сроки, что грозит за опоздание с авансами. Примеры расчета авансовых платежей и образцы платежек на уплату авансов.

Перечень налогоплательщиков, которые перечисляют по налогу на прибыль только квартальные авансовые платежи по итогам 1 квартала, полугодия и 9 месяцев, приведен в пункте 3 статьи 286 Налогового кодекса РФ.

Изменения по налогу, внесенные в Налоговый кодекс Законом Украины от 24.12.2014г. № 909-VIII, в целом вызывают положительные эмоции, хотя не обошлось без маленькой ложки дегтя. Судите сами: 1. С 1 января 2020 года отменены ежемесячные авансовые взносы .

Но с одной оговоркой — до 31 декабря 2020 года нужно будет еще один раз заплатить авансовый взнос в размере 2/9 суммы налога, определенной в декларации за 3 квартала 2020 года.

Авансовые платежи по налогу на прибыль в 2020 году можно уплачивать несколькими способами, но не всегда у компании есть выбор. Мы подробно разобрали все способы уплаты авансов по прибыли в 2020 году в этой статье.

По окончании каждого отчетного периода налогоплательщики определяют сумму авансового платежа по налогу на прибыль (п. 2 ст. 286 НК РФ). При этом возможны разные варианты уплаты авансовых платежей по налогу на прибыль.

Авансы по прибыли надо рассчитывать и перечислять в особом порядке.

О способах уплаты и расчета авансовых платежей по налогу на прибыль в 2020 году — в данной статье. Авансовые платежи по прибыли напрямую зависят от налога, который компания рассчитывает из доходов, уменьшенных на сумму расходов (ст. 286 НК РФ). Расскажем подробнее, кто платит авансы по прибыли в 2020 году, какими могут быть платежи и как их рассчитывать.

Сумму авансов по налогу на прибыль определяют по окончании каждого отчетного периода (п.

2 ст. 286 НК РФ)

Всем компаниям и ИП нужно представлять ту или иную статистическую отчетность. И форм этой отчетности такое множество, что не мудрено в них запутаться.

Чтобы помочь респондентам, Росстат разработал специальный сервис. воспользовавшись которым можно определить, какую статотчетность нужно сдавать конкретному респонденту.

Однако, к сожалению, данный сервис работает не всегда корректно.

ФНС утвердила новый порядок получения отсрочки (рассрочки) по платежам в бюджет.

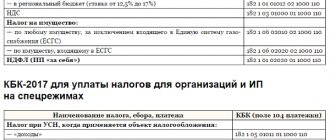

Статья 246 НК РФ определяет налогоплательщиками налога прибыль:

- компании на ОСН, независимо от объема и наличия прибыли;

- иностранные компании, работающие через представительства на территории РФ;

- иностранные организации, признаваемые резидентами РФ.

Декларация по прибыли представляются в налоговый орган по месту учета налогоплательщика на бумажном носителе. Если среднесписочная численность сотрудников за прошлый год не превысила 100 человек, то декларация подается с помощью систем электронной отчетности (п. 3 ст. 80 НК РФ), например, СБИС Электронная отчетность или 1С: Отчетность.

Декларация по налогу на прибыль для организаций, имеющих филиалы и обособленные подразделения. Организации, имеющие обособленные подразделения, по итогам 2020 года должны отчитаться по налогу на прибыль по месту своего нахождения и месту нахождения каждого своего обособленного подразделения. Эти отчеты налогоплательщик может представлять в разное время, но крайний срок сдачи — 28 марта 2019 года.

Кстати, если обособленное подразделение зарегистрировано в том же субъекте РФ, что и сама головная организация, отчитываться в инспекцию подразделения нет необходимости. Достаточно отчитаться только по месту нахождения самой организации, перед этим представив соответствующее уведомление в инспекцию по месту нахождения подразделения, чтобы налоговики вас не потеряли.

Декларация по налогу на прибыль по консолидированной группе налогоплательщиков. Ответственный участник консолидированной группы обязан отчитаться в ИФНС. Срок сдачи декларации по налогу на прибыль за 2020 год общий — до 28 марта. Никаких особенностей в этом случае НК РФ не предусматривает.

Если консолидированная группа успела поменять участника, ответственного за сдачу отчетности, и зарегистрировать данные изменения в налоговой до 31 декабря 2020 года, то обязанность отчитываться по итогам года закрепляется уже за новым ответственным участником. Если такой участник сменился в январе 2020 года, то первый годовой расчет по налогу на прибыль он будет делать уже по итогам 2020 года.

Декларация налогового агента по доходам в пользу иностранного юридического лица. Если российская организация выплачивает доходы иностранной организации, то она обязана подать специальный налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов по итогам 2020 года по форме, утвержденной в Приложении 1 к приказу ФНС России от 02.03.16 № ММВ-7-3/[email protected] до 28 марта 2020 года.

Аналогичные требования к представлению данного расчета предъявляются к иностранным организациям, стоящим на учете в ИФНС на территории России.

Данный расчет не связан с декларацией по налогу на прибыль и является отдельным документом. Однако сроки их представления совпадают.

Кто отчитывается помесячно

Если налог вы платите по фактической прибыли, то отчетными периодами для вас являются месяц, 2 месяца, 3 месяца и так далее до конца года (абз. 2 п. 2 ст. 285 НК РФ). Поэтому вы подаете ежемесячные и годовые декларации.

Сроки сдачи деклараций по итогам отчетных периодов такие (п. 3 и 4 ст. 289 НК РФ):

- за январь — не позднее 28 февраля;

- за 2 месяца (январь–февраль) — не позднее 28 марта (в 2020 году до 30 марта);

- за 3 месяца (январь–март) — не позднее 28 апреля;

- и так далее, заканчивая 28 декабря декларацией за 11 месяцев.

Декларация по итогам года сдается в общий срок — не позднее 28 марта следующего года. При этом еще до ее подачи вы начинаете новый отчетный цикл. Соответственно, декларации текущих отчетных периодов могут быть сданы раньше прошлогодней годовой.

Солнечный свет очень важен для развития и роста каждого живого организма планеты Земля. Его нехватку ощущают все, особенно в период сокращения продолжительности светового дня и увеличения продолжительности ночи. Данные изменения носят циклический характер. Ежегодно весной и осенью отмечаются дни равноденствия, когда продолжительность дня и ночи сравнивается. Зимой же и летом продолжительность дневного и ночного времени не одинакова. В зимний период отмечается самый короткий день и самая длинная ночь, а летом наоборот – самый длинный день и самая короткая ночь. Такие дни называются днями солнцестояния.

Когда же увеличивается продолжительность светового дня в 2020 году?

Уменьшение и увеличение продолжительности дневного времени суток для людей стало уже привычным. Однако, когда день идёт на прибавку, радости это приносит гораздо больше. Все с огромным нетерпением ждут, когда же день начнет увеличиваться. Ведь для большинства людей это является своеобразным поворотом и приближением к весне, даже несмотря на то, что вся зима ещё впереди.

Самый непродолжительный день в 2020 году выпадает на 21 декабря. В этот день Солнце пересекает самую длинную точку земной орбиты, что является причиной минимальной продолжительности светового дня. После этого световой день начинает постепенно увеличиваться вплоть до 22 июня, а затем снова по циклу уменьшается.

Этого числа отмечается самый длинный день в году и самая короткая ночь. После декабрьского солнцестояния солнечный свет начинает отвоевывать свои позиции, увеличивая каждый день на несколько минут. 22 марта день с ночью сравняются по своей продолжительности. Это будет весеннее равноденствие. В этот день земная ось максимально наклонена к Солнцу из-за чего человек может его видеть очень низко над горизонтом. Интенсивность прибавления дня напрямую зависит от наклона Солнца и скорости его обращения.

Стоит отметить, что увеличение продолжительности светового дня после зимнего солнцестояния связано не с тем, что солнце раньше встаёт, а с тем, что оно позже садится. Таким образом выходит, что день начинает свое увеличение с вечера.

Почему так происходит? Всему виною вытянутая орбита, по которой Земля осуществляет вращение вокруг Солнца, оказываясь таким образом немного ближе к нему. Между моментом, когда Земля максимально приближена к Солнцу, и днём зимнего солнцестояния может быть разница не в одни сутки.

Что значит для человека увеличение и уменьшение дня?

Человеческий организм очень чувствителен к изменениям длительности светового дня. Замечено, что в месяцы, когда день имеет наименьшую продолжительность, появившиеся на свет дети в дальнейшем страдают шизофренией. Раньше учёные это связывали с дефицитом витамина D в организме беременной, но недавно ученые выдвинули версию, согласно которой проблема может заключаться в мелатонине (ключевом гормоне, отвечающем за человеческие биоритмы) и температуре материнского тела.

Скопление мелатонина в организме будущей мамы становится максимально высоким именно в период зимнего солнцестояния. Температура ее тела в ночь с 21 на 22 декабря сильно понижается и это негативно влияет на формирование мозга будущего малыша: гиппокамп становится меньше, а дофамин передается со сбоями. Таких последствий по мнению учёных можно легко избежать. Для этого беременной всего лишь нужно компенсировать недостаток солнечного света искусственными его источниками.

Смена длительности светового дня оказывает пагубное воздействие и на уже сформированный мозг взрослого человека. Исследования в Льежском университете показали, что мозг работает с наибольшей активностью в период летнего солнцестояния, и с наименьшей – в зимний.

Что значит декабрьское солнцестояния для разных народов мира?

С давних времён зимнее солнцестояние, которое приходится на 21 декабря, является очень важным днем. С ним связано немало традиций. Когда-то давно первый месяц года люди называли Колядень. В это время праздновали день рождения Коляды – бога Солнца. На праздник накрывались богатые столы, проводились разного рода обряды и ритуалы. Гулянья получались достаточно масштабными. Люди таким образом почитали божество и провожали лютую зиму.

https://youtu.be/ua2TqwHnIfc

Одной из традиций, которая дошла и до нас, является колядование. Парни и девушки надевали самые красивые наряды и ходили по всем домам, распевая праздничные песни и желая людям добра и благополучия. За это хозяева домов угощали их разными вкусностями. Особое место на столе занимала пшеничная каша, которую заправляли орехами, сушеными фруктами и медом. Ее называли колевом. На улицах жгли колеса, символизирующие яркое круглое Солнце. Вокруг костров водили хороводы и пели песни. Люди таким образом пытались помочь возродится такому желанному Солнышку.

Традиции разных народов имеют очень много общего, хотя и проводятся независимо друг от друга. Основной целью ритуальных действ являются попытки получить поддержку добрых сил на год грядущий. Особое значение имело зимнее солнцестояние для первобытных людей. Это связано с тем, что они не могли быть уверены в завтрашнем дне. Люди не знали, на сколько хорошо они подготовились к зиме и хватит ли у них запасов, чтобы пережить этот период. Первые четыре месяца нового года они часто голодали.

Празднование “половины” зимы было заключительным торжеством перед началом сложного зимнего периода. Практически вся скотина шла на убой, так как прокормить ее зимой было практически невозможно. Именно поэтому наибольшее количество мясных продуктов потреблялось в период солнцестояния, припадающего на зиму.

Христиане в дни зимнего солнцестояния празднуют Рождество Христово. У православных людей этот праздник отмечается на две недели позже. Славяне в этот день почитают Коляду, а германцы – Йоль. У скандинавских народов в день декабрьского солнцестояния проходит карнавал, посвященный огню. Китайцы празднуют Дунчжи, тем самым приветствуя скорое увеличение продолжительности световых дней и прибавление “позитивной энергии”.

В период зимнего солнцестояния одной из традиций является принятие ароматических теплых ванн. Японцы верят, что аромат цитрусов улучшает здоровье и не даёт простуде проникнуть в организм. Именно поэтому в этот день во многих банях и горячих источниках люди оставляют цитрусовые фрукты. Старинных традиций дошло до нас немало.

Как видим, солнечный свет играет особую роль в жизни не только людей, но и всего живого на планете. Каждый с нетерпением ждёт первых лучиков солнечного света, чтобы в них согреться после долгой холодной ночи. Идеальным вариантом для большинства было бы наверное, если б ночь была короткой, а день – очень длинным. Но у каждого свои предпочтения. Поэтому довольствуется тем, что дала нам природа.

Отчетность налоговых агентов по прибыли

Российские организации признаются налоговыми агентами по налогу на прибыль, если выплачивают:

- проценты по государственным и муниципальным ценным бумагам российским организациям и иностранным организациям, имеющим постоянные представительства в РФ (п. 5 ст. 286 НК РФ);

- доходы иностранным организациям, имеющим постоянные представительства в РФ, не связанные с деятельностью таких представительств (п. 4 ст. 286, подп. 1 п. 4 ст. 282, п. 6 ст. 282.1 НК РФ);

- отдельные доходы иностранным организациям, не имеющим постоянных представительств в РФ (п. 1 ст. 309, п. 1 ст. 310 НК РФ);

- дивиденды другим российским организациям (п. 3 ст. 275 НК РФ) или иностранным организациям, имеющим постоянные представительства в РФ (п. 3 ст. 275, п. 6 ст. 282.1 НК РФ).

О том, как в декларации отражаются дивиденды, читайте в статье «Как правильно рассчитать налог на дивиденды?».

Агенты сдают расчет по налогу на прибыль по истечении каждого отчетного (налогового) периода, в котором они производили выплату доходов (пп. 1, 3, 4 ст. 289, ст. 285 НК РФ).

Каким образом и куда подается ежемесячная декларация по налогу на прибыль

Кто сдает отчеты – понятно. Но в НК РФ описаны и конкретные способы подачи таких документов, за нарушение которых накажут. Согласно п.3 ст. 80 НК РФ, отчеты подают:

- на бумаге, лично, по почте

или с помощью

представителя

; - в электронном виде по ТКС

– при участии оператора ЭДО или через сайт ФНС.

Декларация по налогу на прибыль ежемесячно (кто сдает такую) может быть отправлена и на бумаге, и в виде электронного файла, если в организации менее 100 человек. Если среднесписочная численность больше, то компании отчитываются в онлайн-режиме. Такой же способ действует для крупнейших налогоплательщиков

. В случае нарушения этого правила

(сдача на бумаге, а не в е-виде)

штраф – 200 рублей (ст. 119.1 НК РФ).

Куда отчитываются те, кто сдает ежемесячно декларацию по налогу на прибыль и те, кто делает это раз в квартал? В обоих случаях сведения направляют в инспекцию по месту нахождения. При наличии подразделения разрешено выбирать, куда отправить сведения – по месту нахождения головного офиса или филиала.

В случае сдачи по ТКС плательщику приходит уведомление о приеме (отказе в приеме) декларации. Когда организация подает отчет на бумажном носителе, налоговый инспектор, принявший его, на копии ставит подпись, регистрационный номер и дату получения.

За просрочку — штраф

За нарушение срока сдачи декларации ст. 119 НК РФ предусмотрен штраф. Его размер — 5% не уплаченной в установленный срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц ее непредставления (но не более 30% этой суммы и не менее 1000 руб.).

Ответственности подлежат как плательщики налога на прибыль, так и налоговые агенты.

Обратите внимание: штраф по ст. 119 НК РФ может налагаться только за просроченные годовые декларации. Если вы опоздаете с «прибыльной» декларацией отчетного периода, инспекция вправе оштрафовать вас лишь на 200 руб. (по ст. 126 НК РФ).

Подробнее об ответственности, предусмотренной за нарушение сроков подачи декларации, читайте в этом материале.

Помимо налоговой возможна и административная ответственность должностных лиц. Это может быть предупреждение или штраф в сумме от 300 до 500 руб. (ст. 15.5 КоАП РФ). Их налагает суд по заявлению налоговой инспекции.

Кроме штрафа возможна также блокировка счета.

Итоги

Декларация по налогу на прибыль сдается 28 числа месяца, следующего за отчетным периодом, но если срок сдачи попадает на нерабочий день, то он переносится на ближайший рабочий день.

Об отчетном и налоговом периодах по налогу на прибыль читайте в статье «Какой налоговый и отчетный период по налогу на прибыль (коды)?».

Составить декларацию по налогу на прибыль вам всегда помогут материалы одноименной рубрики нашего сайта.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Постановление Правительства РФ № 409 от 02.04.2020, выхода которого бухгалтеры с нетерпением ждали, предусматривает перенос сроков сдачи налоговой и бухгалтерской отчетности.

В этом посте расскажем, какие отчеты можно сдать позже обычного срока.

Точная дата или нет?

Принято считать датой, когда начнет прибавляться день, 22 декабря. Во всех календарях отмечают ее как День зимнего солнцестояния. Но если быть абсолютно точным и учитывать все современные исследования астрономов и ученых-физиков, то придется констатировать такой факт. Положение солнечного светила в течение нескольких дней до солнцестояния и после совершенно не меняет своего наклона. И лишь спустя 2-3 суток после солнцестояния можно констатировать, что наступило то время, когда начинает прибавляться световой день.

Так что если следовать научным исследованиям, то ответ на вопрос о том, когда начнет прибавляться день, будет таким — 24-25 декабря. Именно с этого периода ночи становятся немного короче, а светлое время суток — все длиннее и длиннее. Но на бытовом уровне крепко засела информация, что время, когда начинает прибавляться световой день, приходится на 22 декабря.

Такая неточность учеными прощается. Ведь иногда народные приметы, основанные на вековых наблюдениях, гораздо более живучи, чем последние современные исследования.

Бухгалтерская отчетность

К моменту объявления Президентом нерабочих дней далеко не все бухгалтеры успели составить и сдать баланс за 2020 год. Кто-то планировал завершить эту работу в последние дни срока, но этой возможности их лишили, перекрыв доступ к рабочему месту. Ситуация была напряженная, бухгалтеры нервничали.

После выхода вышеназванного Постановления эти бухгалтеры вздохнули спокойно. При буквальном прочтении документа следовало, что для составления бухотчетности за 2020 год времени еще целый вагон — до 30 июня 2020.

Однако, с переносом срока бухотчетности вышел некоторый конфуз. Как выяснилось позже, люди просто неправильно поняли. Да, срок сдвинули на 3 месяца, но не для всех. Об этом в своем совместном письме от 07.04.2020 № 07-04-07/27289/ВД-4-1/[email protected] сообщили Минфин и ФНС.

До 30 июня 2020 могут сдавать баланс только те, кто не сдает отчетность в ГИРБО. Это организации, чьи сведения содержат гостайну и те, кто попал под экономические санкции других государств.

Все остальные организации должен сдать бухгалтерскую отчетность не позднее 6 мая 2020.

Кстати, бухгалтеру не обязательно дожидаться окончания нерабочего периода, чтобы потом в спешном порядке формировать все несделанные вовремя отчеты.

Перегрузите свою базу 1С в облако, и отсутствие ежедневного доступа к офисному компу перестанет быть для вас проблемой.

Делайте отчеты, не выходя из дома!

Облачная 1С — это легко, быстро и недорого: зарегистрируйтесь и начинайте работать.

Тарифы за аренду 1С в облаке от Scloud начинаются от 760 рублей в месяц.

Налоговая отчетность

Что касается налоговой отчетности, то здесь сроки сдвинули для всех, причем как для отчетов за 2020 год, которые к моменту всей этой коронавирусной заварухи не все успели сдать, так и для отчетов за 1 квартал 2020.

Подвох заключается только в том, что перенос сдачи отчетности не влияет на перенос сороков уплаты. По уплате — свои сроки, по отчетности — свои.

Например, сдать декларацию по ЕНВД за 1 квартал 2020 можно до 20 июля, а налог уплатить следует до 6 мая.

Новые сроки сдачи налоговой отчетности:

Таблица от ФНС

ФНС в помощь налогоплательщикам разработала таблицу, в которой указаны передвинутые сроки сдачи отчетности и новые сроки уплаты налогов.

Карантин, самоизоляция, нерабочие дни — это реалии настоящего времени, к которым бухгалтерам приходится приспосабливаться.

Некоторые коллеги до недавнего времени с недоверием и опаской относились к облачной 1С. Но мир меняется. Когда бухгалтер дома на самоизоляции, а 1С на компьютере в закрытом офисе, подготовка отчетов становится затруднительной.

Испытайте 1С в облаке. Это просто, удобно, и не дорого.

Попробовать облако прямо сейчас

Самая длинная ночь

Если вы хотите выспаться, то самым удачным для вас будет 22 декабря. Астрономы заметили, что в Северном полушарии именно в этот день наблюдается самая длинная ночь. А уже на следующие сутки, когда начнет прибавляться день, светового времени будет становиться все больше и больше.

22 декабря солнце над горизонтом поднимается на наименьшую высоту. Этому имеется достаточно простое научное объяснение. Орбита Земли имеет эллипсоидную форму. Земля в это время находится в самой дальней точке орбиты. Поэтому Солнце в Северном полушарии в декабре поднимается над горизонтом на минимальную высоту, а пик этого минимума приходится на 22 декабря.

Новые сроки для сдачи отчетности

Напомним: постановлением № 409 для всех организаций и ИП сроки представления налоговой отчетности, приходящиеся на период с 1 марта по 31 мая 2020 года, автоматически продлены на три месяца. Исключение составляют декларация по НДС и расчет по страховым за I квартал 2020 года — их надо сдать не позднее 15 мая.

Заполнить и сдать декларацию по НДС и расчет по страховым взносам через интернет Сдать бесплатно

«Выжимка» из таблицы ФНС по основным отчетам представлена ниже.

Таблица 1

| Налог | Отчетный период | Срок представления | На сколько переносится | Новый срок представления |

| Налог на прибыль | за 2020 год | 3 месяца | ||

| за 1 квартал 2020 года | 3 месяца | |||

| за полугодие 2020 года | Не переносится | |||

| НДС | за 1 квартал 2020 года | до 15 мая | ||

| НДФЛ | за 2020 год | 3 месяца | ||

| Страховые взносы | за 1 квартал 2020 года | |||

| за полугодие 2020 года | Не переносится | |||

| Налог на имущество организаций | за 2020 год | 3 месяца | ||

| Транспортный налог | за 2020 год | Не переносится | ||

| Земельный налог | за 2020 год | Не переносится | ||

| УСН для ЮЛ | за 2020 год | 3 месяца | ||

| УСН для ИП | за 2020 год | 3 месяца | ||

| ЕНВД | за 1 квартал 2020 года | 3 месяца | ||

| ЕСХН | за 2020 год | 3 месяца | ||

Бесплатно сдать всю налоговую отчетность через интернет

Новые сроки уплаты налогов (взносов) для субъектов МСП из пострадавших отраслей

Постановлением № 409 сроки уплаты налогов продлены только для организаций и ИП, которые включены в реестр субъектов малого и среднего предпринимательства по состоянию на 1 марта 2020 года и относятся к отраслям, наиболее пострадавшим из-за коронавируса. Список таких отраслей утвержден постановлением Правительства РФ от 03.04.20 № 434. В него, в частности, вошли гостиничный бизнес, оказание услуг общепита и некоторых видов бытовых услуг, и др. В таблице 2 отражены сведения по переносу сроков уплаты основных налогов малыми и средними предприятиями из наиболее пострадавших отраслей.

Таблица 2

| Налог | Отчетный период | Срок уплаты | На сколько переносится | Новый срок |

| Налог на прибыль | за 2020 год | 6 месяцев | ||

| за 1 полугодие 2020 года | 4 месяца | |||

| НДС | за 1 квартал 2020 года | Не переносится | ||

| НДФЛ (для ИП на ОСНО) | за 2020 год | 3 месяца | ||

| Страховые взносы (только для микропредприятий) | за 1 квартал 2020 года | 6 месяцев | ||

| Налог на имущество организаций | за 2020 год | Не переносится | ||

| Транспортный налог | за 2020 год | Не переносится | ||

| УСН для ЮЛ | за 2020 год | 6 месяцев | ||

| УСН (для ИП) | за 2020 год | 6 месяцев | ||

| ЕНВД | за 1 квартал 2020 года | 6 месяцев | ||

| ЕСХН | за 2020 год | 6 месяцев | ||