Деятельность по распространению подарочных сертификатов, гарантирующих поступление продавцу дохода в указываемом в них размере, востребована при проведении организациями торговых операций. Они применяются при предоставлении услуг, реализации товара или могут передаваться безвозмездно в качестве бонуса к крупному приобретению.

Сертификат чаще предлагается в виде бумажного документа или карточки из пластика с определенным номиналом и номером, которые позже можно поменять на реализуемую продукцию или услугу.

Сущность и особенности операций с подарочным сертификатом

Объявляемое компанией предложение о реализации подарочных сертификатов признается публичной офертой, а его покупка потребителем подразумевает принятие последним оферты (акцепта) и всех оговоренных в ней параметров (ст. 432, 433, 435, 437, 438 ГК РФ).

Правила использования бонусного документа часто указываются в нем самом, при этом обмен его на деньги не предусмотрен. По завершении времени его действия предусмотренная к использованию сумма погашается, то есть остается у продавца и не возвращается приобретателю карточки. Также утраченный или испорченный документ не подлежит восстановлению.

Подарочное обязательство представляет собой вариант предварительного соглашения, по которому в течение некоторого периода продавец обязан оформить с предъявителем документа договор о купле-продаже на указываемую в бланке сумму. Оплаченные за него деньги выступают в качестве предварительной оплаты за товары, приобретаемые в будущем периоде.

К сведению! На карточке фиксируется лишь сумма сделки, а наименование товара и его цена на момент приобретения сертификата не определены.

Как в «1С:УНФ» отразить подарочные сертификаты: пошаговая инструкция

Предлагаем понятную пошаговую инструкцию.

1 шаг – Настройка программы.

Сначала нужно выполнить настройки в разделе «Продажи». Для этого выбираем пункт «Еще больше возможностей».

Программа предложит вариант «Подарочные сертификаты». Его необходимо отметить флажком.

При этом автоматически будет создан служебный контрагент для учета предоплаты сертификатов.

После завершения настроек у вас появится новый тип номенклатуры «Подарочный сертификат».

2 шаг — Настройка сертификатов.

В карточке номенклатуры для сертификатов есть гибкие настройки.

Можно установить вид подарочного сертификата:

- для Фиксированного сертификата номинал будет задан при создании номенклатуры в поле Номинал.

- номинал Произвольного сертификата будет установлен в момент его продажи.

- флажок Частичное погашение позволит расплачиваться данным сертификатом несколько раз.

Установите для сертификата срок действия, до какого момента можно воспользоваться предложением.

Варианты:

- Без ограничения;

- Ограничен на дату. Здесь надо выбрать «Дата окончания»;

- Период после продажи. Указать период, когда сертификат станет недействительным.

Вы можете настроить ограничения по товарам.

Для этого пройдите по ссылке Настроить область действия сертификата.

Программа предложить выбрать ограничения по номенклатуре, категориям номенклатуры, или ценовым группам.

Также в системе необходимо определить Счет учета доходов. На этот счет пойдет сумма, которую клиент не использовал.

3 шаг – Покупка карт – Продажа товара.

Когда вы принимаете подарочные карты на складе, то этот момент должен отразиться в документе Приходная накладная или Оприходование запасов. То есть, также, как это происходит с другими товарами. Чтобы реализовать сертификат, используется:

- чек ККМ;

- отчет о розничных продажах;

- расходная накладная;

- заказ-наряд.

Продажа сертификата отражается в «1С:Управление нашей фирмой 8.3» аналогично продаже товара. Информация о полученном авансе на сумму сертификата хранится в программе до тех пор, пока он не будет списан при гашении.

Налоговый учет сертификата

Приобретение сертификата являет собой предварительный платеж за планируемую к получению в будущем услугу (при предъявлении карточки), а собственно реализацией продукта/услуги выступает обмен документального подтверждения произведенной предоплаты на услугу или продукт. Поэтому при продаже у организации-налогоплательщика отсутствует объект, подлежащий обложению обязательным платежом по прибыли (ст. 251 НК РФ). Доходы, получаемые в качестве предварительной платы за будущие товары, не подлежат учету при расчете базы для налога по прибыли.

Поэтому сумма оплаты за подарочные обязательства, полученная распространителем от потенциального покупателя в счет будущих услуг, учитывается при расчете налога по прибыли в поступлениях от реализации на момент фактического предоставления услуги (письмо МФ РФ №03-03-06/1/268 от 25.04.2011, ст. 248, 274 НК РФ).

Если покупатель в течение определенного периода не предъявил (не использовал) сертификат, то размер переданного продавцу предварительного платежа при налогообложении по прибыли учитывается как имущество, полученное на безвозмездной основе, или внереализационный доход (ст. 250 НК РФ).

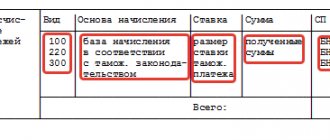

При подсчете величины обязательного платежа на добавленную стоимость (НДС) в качестве объекта для обложения учитывается реализация товаров в пределах территории страны (ст. 146 НК РФ). Поэтому по НДС сумму для определения налога рассчитывают:

- На день реализации подарочных обязательств, так как предварительная плата за будущие услуги производится до оказания этих услуг (ст. 167 НК РФ). База для подсчета налога при наличии платы в счет будущих услуг формируется из поступлений с учетом налога – по ставке 18/118 (ст. 154 НК РФ).

- Следующий раз база для НДС определяется при непосредственном предоставлении услуги (обмене бонусного документа). Ставится на вычет рассчитанный прежде НДС, если стоимость предоставляемых услуг не меньше оплаченной по обязательству суммы (ст. 154, 171 НК РФ). Когда стоимость предоставленной услуги оказывается меньше величины предоплаты или не произошло использования сертификата, то ранее начисленный НДС к вычету с разницы не принимается.

При выявлении объекта для подсчета налога по упрощенному методу обложения налогом (УСНО) предприятия принимают в расчет поступления от реализации (ст. 346 НК РФ). При этом в качестве даты их получения будет принят день приема денег, день получения иного имущества или прав на него.

При купле подарочного сертификата в первую очередь происходит поступление денег, а спустя некоторое время — оказание услуги. Поэтому объектом для подсчета налога при УСНО служит сумма платы за обязательство, полученная продавцом на день его реализации.

Для налогоплательщиков, применяющих в качестве объекта налогообложения размер полученных доходов за минусом суммы расходов, поступления от проданных подарочных сертификатов учитывают аналогично. Они также имеют право уменьшить указанные доходы на размер понесенных трат. К тратам предприятия отнесены расходы после фактической платы, к которой причислено окончание обязательства покупателя перед продавцом, касающееся передачи продукта или прав на имущество (ст. 346 НК РФ).

К сведению! Все произведенные расходы должны иметь обоснованное подтверждение в виде документов (ст. 346, 252 НК РФ).

В настоящее время, в корпоративной и деловой этике многих компаний принято поздравлять своих сотрудников с различными праздниками, очень часто в качестве подарка стали использовать подарочные сертификаты. Но прежде чем воспользоваться этой идеей, необходимо узнать, не возникнет ли сюрпризов для бухгалтера при оформлении подарков в бухгалтерском и налоговом учете.

Как классифицирует сертификат Российское законодательство:

В настоящий момент в Российском законодательстве понятие «подарочный сертификат» законодательно не закреплено. В современном экономическом словаре одно из определений сертификата следующее: письменный финансовый документ, свидетельство, удостоверяющее факт внесения его владельцем определенной суммы денежных средств и предоставляющее ему вытекающие из этого права.

Из положений Гражданского кодекса следует, что любые права юридических и физических лиц на определенное имущество квалифицируются как имущественные права. Поэтому можно сказать, что подарочный сертификат удостоверяет имущественные права его владельца к компании, выпустившей этот документ.

Значит, при передаче работнику подарочного сертификата организацией, купившей указанный документ, осуществляется безвозмездная передача имущественного права, подтвержденного сертификатом.

Документальное оформление:

Компания, выпустившая сертификат, оформляет его продажу как получение аванса в счет будущих поставок. Следовательно, в момент продажи сертификата продавец не обязан выставлять накладные и выписывать счет-фактуру на реализацию товаров. Если сертификаты приобретаются по безналичному расчету, компания продавец обязана предоставить акт приема передачи сертификатов и счет-фактуру на аванс (п. 3 ст. 168 НК РФ). Если сертификаты приобретены сотрудником компании от своего имени за наличный расчет, то продавец сертификатов обязан выдать только кассовый чек (письмо УФНС РФ по г. Москве от 17.09ю10 № 17-15-098018), счет-фактура на аванс при этом не выдается (п.7 ст. 168 НК РФ).

При погашении сертификатов физическими лицами оформление первичных документов происходит уже в адрес данных физических лиц. Соответственно, компания-покупатель сертификатов не получает при этом никаких документов.

Поступление и Передача подарочных сертификатов сотрудникам:

Подарочные сертификаты можно отнести к денежным документам, поскольку на них отражена только сумма (номинал) и они представляют собой право требования определенных имущественных благ.

Безвозмездная передача одаряемому имущественного права (требования) к дарителю или третьему лицу оформляется договором дарения. Это следует из п. 1 ст. 572 Гражданского кодекса. Отметим, что дарение принадлежащего дарителю права требования к третьему лицу производится с соблюдением правил, предусмотренных ст. ст. 382 – 386, 388 и 389 ГК РФ (п. 3 ст. 576 ГК РФ).

Договор дарения заключается как в устной, так и в письменной форме. Договор дарения движимого имущества не может быть заключен устно, если в качестве дарителя выступает юридическое лицо и стоимость дара превышает 3000 руб.

Движимым имуществом признаются вещи (кроме недвижимости), включая деньги и ценные бумаги (п. 2 ст. 130 ГК РФ). Следовательно, подарочные сертификаты относятся к движимому имуществу. Значит, при передаче подарочных сертификатов номинальной стоимостью свыше 3000 руб. в дар сотрудникам организация обязана составлять договор дарения в письменной форме».

При выдаче подарка оформляется приказ (распоряжение) о поощрении работника (работников) по форме N Т-11 (Т-11а), а также ведомость в произвольной форме. Напомним, что документы, форма которых не предусмотрена в альбомах унифицированных форм первичной учетной документации, должны содержать обязательные реквизиты, перечисленные в п. 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете».

Можно ли учесть затраты на покупку подарочных сертификатов для целей налогообложения прибыли:

При определении налоговой базы по налогу на прибыль не учитываются расходы на любые виды вознаграждений, предоставляемых сотрудникам организации, которые не предусмотрены трудовыми или коллективными договорами (п. 21 ст. 270 НК РФ). Поэтому, если подарочные сертификаты вручаются сотрудникам к юбилейным датам, праздникам или же в виде премии, не предусмотренной трудовым или коллективным договором, расходы на приобретение сертификатов организация не вправе учесть в уменьшение налогооблагаемой прибыли. В бухгалтерском учете, данные затраты отражаются в составе прочих расходов (п. п. 4 и 11 ПБУ 10/99).

Порядок исчисления НДС:

При передаче подарочных сертификатов работникам организация фактически осуществляет реализацию на безвозмездной основе. Такая операция облагается НДС по ставке 18%. Датой начисления НДС будет являться день передачи сертификатов сотрудникам.

Можно ли применить вычет по НДС при покупке подарочных сертификатов? Оплата, перечисленная при покупке подарочных сертификатов, является авансом за товары (работы, услуги). Если подарочный сертификат приобретается в магазине розничной торговли за наличный расчет, сотрудником от своего имени то ему выдается только чек ККТ, который не является основанием для предъявления к вычету суммы «входного» НДС.

Применить налоговый вычет организация может только при наличии счета-фактуры от поставщика. Поэтому организации-покупателю сертификатов необходимо потребовать у организации продавца счет-фактуру на аванс Чтобы получить счет-фактуру, покупать подарочные сертификаты организации нужно у плательщика НДС. При этом сотруднику, через которого организация приобретает названные сертификаты, нужно выступать от ее имени (то есть иметь доверенность), а форма оплаты (наличная или безналичная) значения не имеет. Так как подарочные сертификаты приобретены для передачи работникам организации, значит, они используются в операциях, облагаемых НДС.

Примеры отражения подарочных сертификатов в бухгалтерском и налоговом учете.

1. Сертификаты приобретены по безналичному расчету, либо за наличный расчет от имени компании (сотрудником по доверенности). Покупателю предоставлена счет-фактура на аванс.

| Содержание операции | Проводка | ||

| Выданы денежные средства под отчет на покупку сертификатов. | Дт. 71 Кт. 50 | 3 000,00 | |

| Оплачены сертификаты по безналичному расчету | Дт. 60 Кт 51 | 3 000,00 | |

| Оприходованы сертификаты приобретенные сотрудником за наличный расчет (авансовый отчет сотрудника) | Дт. 50.3 Кт.71 | 2 542,38 | (3000/1,18) |

| Оприходованы сертификаты, приобретенные по безналичному расчету | Дт. 50.3 Кт 60 | 2 542,38 | (3000/1,18) |

| Отражен НДС на основании полученной счета фактуры | Дт. 19 Кт 60 (3000/1,18*18%) | 457,62 | |

| НДС отражен в книге покупок (счет-фактура на аванс) | Дт. 68.2 Кт 19 (3000/1,18*18%) | 457,62 | |

| Сертификаты переданы сотрудникам | Дт 91.02 Кт. 50.3 | 2 542,38 | |

| Начислен НДС с безвозмездной реализации имущественных прав (подарочных сертификатов) | Дт. 91.02 Кт 68.2 | 457,62 | (2542,38*18%) |

| На основании постоянной разницы. Отражено постоянное налоговое обязательство. | Дт. 99 Кт 68.4 | 600,00 | (3000*20%) |

2. Сертификаты приобретены за наличный расчет сотрудником компании от своего имени:

| Содержание операции | Проводка | ||

| Выданы денежные средства под отчет на покупку сертификатов. | Дт. 71 Кт. 50 | 3 000,00 | |

| Оприходованы сертификаты приобретенные сотрудником за наличный расчет (авансовый отчет сотрудника) | Дт. 50.3 Кт.71 | 3 000,00 | |

| Сертификаты переданы сотрудникам | Дт 91.02 Кт. 50.3 | 2 542,38 | |

| Начислен НДС с безвозмездной реализации имущественных прав (подарочных сертификатов) | Дт. 91.02 Кт 68.2 | 540,00 | (3000*18%) |

| На основании постоянной разницы. Отражено постоянное налоговое обязательство. | Дт. 99 Кт 68.4 | 708,00 | (3000+540= 3540 *20%) |

НДФЛ

В случае выдачи организацией сотрудникам подарочных сертификатов на основании пп. 1 п. 2 ст. 211 НК РФ у них появляется доход в натуральной форме в виде имущественного права на получение товаров (работ, услуг) у компании – эмитента сертификатов в пределах их номиналов. (Письмо Минфина России от 17.09.2009 № 03?04?06?01/240).

Отнесение доходов, полученных налогоплательщиками в виде стоимости подарочных сертификатов, к подаркам, премиям или иным видам доходов зависит от документального оформления выплаты доходов. Поэтому если выдача сертификатов документально оформлена в качестве подарков от организации, то их стоимость в сумме до 4000 руб. освобождается от налогообложения НДФЛ . (п. 28 ст. 217 НК РФ). С суммы, превышающей указанный размер, организация исчисляет НДФЛ в общем порядке, применяя ставки 13 и 30% соответственно.

НДФЛ исчисляется на дату передачи подарочного сертификата (пп. 2 п. 1 ст. 223 НК РФ). Организация как налоговый агент обязана удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). Например, при выплате очередной заработной платы в денежной форме.

Страховые взносы во внебюджетные фонды

Не облагаются страховыми взносами во внебюджетные фонды выплаты и иные вознаграждения в рамках гражданско-правовых договоров, по которым происходит переход права собственности или иных вещных прав на имущество (имущественные права). Основание – ч. 3 ст. 7 Закона N 212-ФЗ. Минздравсоцразвития России в Письмах от 27.02.2010 N 406-19 и от 05.03.2010 N 473-19 разъяснило, что если работодатель передает сотруднику подарки по договору дарения, заключенному в письменной форме (ст. ст. 572 и 574 ГК РФ), то на их стоимость страховые взносы не начисляются.

Таким образом, стоимость подарочных сертификатов, выданных организацией своим работникам по заключенным в письменной форме договорам дарения в связи с праздником или знаменательным событием, а также за успехи в труде (производственные достижения), не облагается страховыми взносами во внебюджетные фонды.

Согласно п. 4 указанных Правил страховые взносы на травматизм не начисляются на выплаты, которые приведены в Перечне, утвержденном Постановлением Правительства РФ от 07.07.1999 N 765. Выплаты, производимые организацией в пользу работников в виде выдачи подарочных сертификатов, не указаны в названном Перечне. Таким образом, доход работника в размере номинальной суммы подарочного сертификата облагается страховыми взносами на травматизм. Это касается подарочных сертификатов, выданных работодателем в качестве подарков в связи как с праздничной (знаменательной) датой, так и в связи с производственными показателями.

Разъяснения по этому вопросу приведены в Письмах Фонда социального страхования РФ от 18.10.2007 N 02-13/07-10008 и от 10.10.2007 N 02-13/07-9665, Постановлениях ФАС Северо-Западного округа от 13.10.2008 по делу N А56-52979/2007, ФАС Восточно-Сибирского округа от 23.04.2008 N А74-1151/07-Ф02-1149/08 и ФАС Уральского округа от 05.03.2007 N Ф09-1179/07-С1.

Полозова Ирина Генеральный директор ООО ПБК «Главный Бухгалтер»

Бухгалтерский учет сертификата

Процедура учета бонусных документов разделяется по нескольким этапам:

- изготовление;

- продажа (реализация);

- погашение (обмен) подарочного обязательства на изделие;

- погашение сертификатов, не предоставленных к обмену.

В отношении подарочных форм при бухгалтерском учете предусматривается учет трат, связанных с их производством. Подобные затраты, имеющие отношение к приобретению и продаже товара, относят к расходам по обычным вариантам деятельности. В бухучете надлежит выполнить следующие записи:

- траты на создание документов: Дебет 44 сч. (Затраты по продаже) / Кредит 60 сч. (Расчеты с поставщиками/подрядчиками);

- учет обязательного бюджетного платежа (НДС входного) по оприходованным в бухучете бланкам: Дебет 19 сч. / Кредит 60 сч.;

- принятие налога к вычету (НДС входного): Дебет 68 сч. (Расчеты по НДС) / Кредит 19 сч.;

- оприходование обязательств: Дебет 006 сч. (Документы строгой отчетности, субсчет «Подарочные сертификаты»).

На внебалансовом счете (006) учет бланков ведется по количеству, идентификационным номерам или номинальной стоимости.

Траты по изготовлению бланков относят к прочим расходам, они подлежат списанию на расходы текущего периода (месяца), а также могут засчитываться по статьям рекламных расходов предприятия в виде стоимости их покупки (не больше 1% выручки от реализации).

При приеме к уплате подарочных форм исчисляется налог по реализации и принимается на вычет величина налога, рассчитанного с предоплаты. Проводки по операциям будут следующими:

- отражение поступившей предоплаты: Дебет 50 сч. (Касса) / Кредит 62 сч. (Расчеты с покупателями, субсчет «Полученные авансы»);

- начисление налога (НДС) с поступившей предоплаты: Дебет 62 сч. / Кредит 68 сч.;

- списание бланков: Кредит 006 сч.;

- отражение поступления от продажи изделия: Дебет 62 сч. / Кредит 90 сч. (Продажи, субсчет «Выручка»);

- списание реализованных товаров/услуг: Дебет 90 сч. / Кредит 41 сч. (Товары);

- начисление налога (НДС) с выручки: Дебет 90 сч. / Кредит 68 сч.;

- зачет предоплаты: Дебет 62 сч. / Кредит 62 сч.;

- зачет (сторно) уплаченного ранее (по предоплате) НДС: Дебет 62 сч. / Кредит 68 сч.

К сведению! НДС, оплаченный с полученной прежде предоплаты, не подлежит возмещению в ситуации, когда реализованные сертификаты не использованы покупателями в установленный срок.

Проводки по неиспользованным подарочным обязательствам:

- отражение размера неиспользованных документов в сумме поступлений: Дебет 62 сч. / Кредит 91 сч. (Прочие доходы и расходы);

- отнесение к расходам уплаченного с предоплаты НДС: Дебет 91 сч. / Кредит 62 сч. (субсчет «Полученные авансы»).

Сертификаты, не реализованные за установленный для использования период, подлежат уничтожению с составлением соответствующего акта и последующему списанию с учета.

Использование кассовых аппаратов при реализации сертификатов

Компании, осуществляющие расчеты при оказании услуг/продаже продукта с применением платежных карт или наличных денег, обязаны проводить все расчеты на базе технических устройств контрольно-кассового типа (ККТ). При этом экземпляры ККТ должны пройти регистрацию в государственном реестре (ФЗ № 54, 22.05.2003). При работе с ККТ в момент уплаты денег покупателем продавец должен передать ему кассовый чек, отпечатанный на ККТ.

Подарочное обязательство представляет собой специфичный авансовый платеж (не товар), поэтому предприятие, продавая его, должно использовать ККТ и пробить чек (в момент продажи). Аналогично чек по кассе должен пробиваться (по отдельной секции ККТ) при расчете за товар с помощью подарочного документа (письмо МФ РФ № 03-03-06/1/268, 25.04.2011).

Возврат сертификата

Оформление возврата сертификата возможно только в том случае, если происходит в течение одной кассовой смены с момента его покупки (т.е. покупатель купил сертификат и в этот же день вернул его обратно). На этот случай в рабочем месте кассира есть одноименная кнопка:

Программа выводит список сертификатов, проданных в течение текущей кассовой смены, выделяем нужный и оформляем возврат:

Возвращаем денежные средства клиенту: