Главная / Налоги

Назад

Опубликовано: 22.05.2020

Время на чтение: 7 мин

0

96

Налог на добычу полезных ископаемых взимается со всех пользователей недр и относится к федеральным.

- Нормативно-правовая база НДПИ

- Объекты налогообложения

- Плательщики налога

- Ставки по НДПИ

- Способы исчисления НДПИ

- Коэфициент Ктд

- Изменения в порядке исчисления НДПИ в части потерь при добыче нефти

- Прочие изменения

- Как заполнить декларацию по НДПИ

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию 8 или задайте вопрос на сайте. Это бесплатно.

Задать вопрос

Что такое НДПИ и кто его платит?

НДПИ — это федеральный налог,который регулируется главой 26 НК РФ. Также в его правовую базу входит Закон РФ «О недрах». Налогоплательщики — организации и индивидуальные предприниматели, которые занимаются добычей полезных ископаемых на основании лицензии.

Чтобы добывать полезные ископаемые, нужно получить лицензию на пользование участком недр. После этого налогоплательщики должны встать на учет в налоговую по месту нахождения участка в течение 30 календарных дней. Если участок находится за пределами России, то постановка на учет производится по местонахождению организации.

Объект налогообложения[ | ]

Объектом налогообложения налогом на добычу полезных ископаемых признаются (ст. 336 НК РФ):

- полезные ископаемые, добытые из недр на территории Российской Федерации на участке недр, предоставленном налогоплательщику в пользование в соответствии с законодательством Российской Федерации;

- полезные ископаемые, извлеченные из отходов (потерь) добывающего производства, если такое извлечение подлежит отдельному лицензированию в соответствии с законодательством Российской Федерации о недрах;

- полезные ископаемые, добытые из недр за пределами территории Российской Федерации, если эта добыча осуществляется на территориях, находящихся под юрисдикцией Российской Федерации (а также арендуемых у иностранных государств или используемых на основании международного договора) на участке недр, предоставленном налогоплательщику в пользование.

Не признаются объектом налогообложения:

- общераспространённые полезные ископаемые и подземные воды, не числящиеся на государственном балансе запасов полезных ископаемых, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

- добытые (собранные) минералогические, палеонтологические и другие геологические коллекционные материалы;

- полезные ископаемые, добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение. Порядок признания геологических объектов особо охраняемыми геологическими объектами, имеющими научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение, устанавливается Правительством Российской Федерации;

- полезные ископаемые, извлеченные из собственных отвалов или отходов (потерь) горнодобывающего и связанных с ним перерабатывающих производств, если при их добыче из недр они подлежали налогообложению в общеустановленном порядке;

- дренажные подземные воды, не учитываемые на государственном балансе запасов полезных ископаемых, извлекаемых при разработке месторождений полезных ископаемых или при строительстве и эксплуатации подземных сооружений;

- метан угольных пластов.

Что попадает под НДПИ?

Объектом налогообложения считаются полезные ископаемые:

- добытые из недр на территории РФ;

- извлеченные из отходов добывающего производства, подлежащие отдельному лицензированию;

- добытые из недр за пределами РФ.

Но есть и те полезные ископаемые, за которые налог платить не надо. К ним относятся:

- общераспространенные полезные ископаемые. К ним также относятся подземные воды, добытые индивидуальным предпринимателем для личного потребления;

- минералогические, палеонтологические и другие геологические коллекционные материалы;

- добытые из недр при использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение;

- полезные ископаемые, извлеченные из собственных отвалов или отходов.

Объект налогообложения НДПИ

Объектом налогообложения признаются полезные ископаемые:

- добытые из недр на территории РФ на предоставленном по закону участке недр (в том числе из залежи углеводородного сырья);

- извлеченные из отходов (потерь) добывающего производства, подлежащие отдельному лицензированию;

- добытые из недр за пределами РФ на территориях, арендуемых или используемых по международным договорам, а также находящихся под юрисдикцией РФ.

Не являются объектами налогообложения:

- общераспространенные полезные ископаемые, в т.ч. подземные воды, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

- добытые (собранные) минералогические, палеонтологические и др. геологические коллекционные материалы;

- добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение;

- полезные ископаемые, извлеченные из собственных отвалов или отходов (потерь) горнодобывающего и связанных с ним перерабатывающих производств;

- дренажные подземные воды;

- метан угольных пластов.

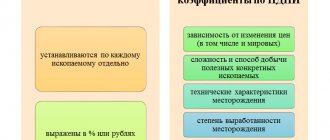

Какие есть налоговые ставки?

Есть два вида налоговых ставок НДПИ:

- Адвалорные ставки – применяются в отношении стоимости добытого полезного ископаемого. Исчисляются в процентах.

- Специфические ставки – применяются в отношении количества добытого полезного ископаемого. Исчисляются в рублях за тонну.

Сами ставки регулирует статья 342 НК РФ.

Но есть и приятные стороны. Налог предусматривает нулевую ставку. Она применяется при добыче:

- полезных ископаемых в части нормативных потерь;

- попутного газа;

- полезных ископаемых при разработке некондиционных или ранее списанных запасов полезных ископаемых.;

- подземных вод, извлеченных при разработке месторождений полезных ископаемых, а также при строительстве и эксплуатации подземных сооружений;

- минеральных вод, используемых в лечебных и курортных целях;

- подземных вод, используемых налогоплательщиком в сельскохозяйственных целях;

- полезных ископаемых, которые добыты из вскрышных и вмещающих пород, отходов горнодобывающих производств.

Налоговые ставки

Ставки установлены по каждому виду полезных ископаемых статьей 342 Налогового Кодекса РФ.

Ставки в 2020 году

- 0% или 0 рублей, если в отношении добытого полезного ископаемого налоговая база определяется как количество добытых полезных ископаемых в натуральном выражении (при добыче, например, полезных ископаемых в части нормативных потерь полезных ископаемых и др.);

- от 3,8% до 8% для различных полезных ископаемых, налоговая база по которым определяется исходя из их стоимости;

- 919 рублей на период с 1 января 2020 года за 1 тонну добытой нефти обессоленной, обезвоженной и стабилизированной. При этом указанная налоговая ставка умножается на коэффициент, характеризующий динамику мировых цен на нефть (Кц). Полученное произведение уменьшается на величину показателя Дм, характеризующего особенности добычи нефти. Величина показателя Дм определяется в порядке, установленном ст. 342.5 НК РФ. В формулу определения коэффициента Дм новой редакцией Налогового кодекса N 204 от 28.12.2016 внесены изменения: добавлено значение Кк, уменьшающее показатель. Кк на период с 1 января по 31 декабря 2017 года включительно равен 306, 357 — на период с 1 января по 31 декабря 2020 года включительно, 428 — на период с 1 января по 31 декабря 2020 года включительно, 0 — с 1 января 2020 года. В 2016 году ставка по нефти составляла 857 руб.;

- 42 рубля за 1 тонну добытого газового конденсата из всех видов месторождений углеводородного сырья. При этом указанная налоговая ставка умножается на базовое значение единицы условного топлива, на коэффициент, характеризующий степень сложности добычи газа горючего природного и (или) газового конденсата из залежи углеводородного сырья, и на корректирующий коэффициент;

- 35 рублей за 1 000 кубических метров газа при добыче газа горючего природного из всех видов месторождений углеводородного сырья. При этом указанная налоговая ставка умножается на базовое значение единицы условного топлива и на коэффициент, характеризующий степень сложности добычи газа горючего природного и (или) газового конденсата из залежи углеводородного сырья. Полученное произведение суммируется со значением показателя, характеризующего расходы на транспортировку газа горючего природного. Если полученная сумма оказалась меньше 0, значение налоговой ставки принимается равным 0.

- 47 рублей за 1 тонну добытого антрацита.

- 57 рублей за 1 тонну добытого угля коксующегося;

- 11 рублей за 1 тонну добытого угля бурого;

- 24 рубля за 1 тонну добытого угля, за исключением антрацита, угля коксующегося и угля бурого;

- 730 рублей за 1 тонну многокомпонентной комплексной руды, добываемой на участках недр, расположенных полностью или частично на территории Красноярского края, содержащей медь, и (или) никель, и (или) металлы платиновой группы;

- 270 рублей за 1 тонну многокомпонентной комплексной руды, не содержащей медь, и (или) никель, и (или) металлы платиновой группы, добываемой на участках недр, расположенных полностью или частично на территории Красноярского края.

Налоговые ставки в отношении угля умножаются на коэффициенты-дефляторы, которые определяются и подлежат официальному опубликованию в порядке, установленном Правительством РФ (Постановление Правительства РФ от 3 ноября 2011 г. N 902 «О порядке определения и официального опубликования коэффициентов-дефляторов к ставке налога на добычу полезных ископаемых при добыче угля»).

Коэффициенты-дефляторы на 1 квартал 2020 года составят:

- на антрацит — 1,102;

- на уголь коксующийся — 1,668;

- на уголь бурый — 0,996;

- на уголь, за исключением антрацита, угля коксующегося и угля бурого, — 1,132.

Это установлено приказом Минэкономразвития России от 18.01.2017 N 8 «О коэффициентах-дефляторах к ставке налога на добычу полезных ископаемых при добыче угля».

В прошлом году улучшились условия, при которых коэффициент Ккан равен нулю в отношении участков недр, полностью или частично расположенных в Каспийском море. Эти условия вынесены в отдельный подпункт 9 пункта 4 статьи 342.5 НК РФ.

В отношении нефти, добытой на этих участках недр, коэффициент Ккан сохраняет нулевое значение до 1-го числа месяца, следующего за тем, в котором наступило одно из перечисленных в НК РФ обстоятельств. Таким обстоятельством является, например, достижение определенного уровня накопленного объема добычи нефти (за исключением накопленного объема на новых морских месторождениях на данном участке недр). С 2020 года этот предел составляет 15 млн т. вместо 10 млн т., как было установлено ранее.

При расчете НДПИ по газу применяется коэффициент Кгп, характеризующий экспортную доходность. Напомним, базовое значение ставки НДПИ в отношении газового конденсата из всех видов месторождений углеводородного сырья умножается на коэффициент Ккм, а также на базовое значение единицы условного топлива Еут и коэффициент Кс, характеризующий степень сложности добычи газа горючего природного и (или) газового конденсата из залежи углеводородного сырья.

Значение корректирующего коэффициента изменилось в редакции Федерального закона от 30.11.2016 N 401-ФЗ.

С 1 января 2020 года пункт 15 статьи 342.4 гласит, что коэффициент Ккм равен результату деления числа 6,5 на значение коэффициента Кгп. Кгп новой нормой установлен такой: 1,7969 — на период с 1 января по 31 декабря 2020 года включительно, 1,4022 — на период с 1 января по 31 декабря 2020 года включительно, 1,4441 — на период с 1 января по 31 декабря 2020 года включительно — для налогоплательщиков — собственников объектов Единой системы газоснабжения, либо участников с долей собственности;

Для остальных налогоплательщиков Кгп равен 1.

Что относится к налоговой базе?

Налоговой базой является:

- количество добытых полезных ископаемых при добыче:

нефти

- природного газа

- газового конденсата

- угля

- многокомпонентных комплексных руд на территории Красноярского края;

Налоговая база определяется налогоплательщиком самостоятельно в отношении каждого добытого полезного ископаемого. То есть, если компания добывает мрамор и гранит, то для каждого рассчитывается своя налоговая база.

Стоимость добытых полезных ископаемых определяется:

- исходя из цен реализации добытых полезных ископаемых;

- исходя из цен реализации без учета субсидий из бюджета на возмещение разницы между оптовой ценой и расчетной стоимостью;

- исходя из расчетной стоимости добытых полезных ископаемых.

Важно

: последний способ оценки применяется в случае отсутствия реализации полезных ископаемых в соответствующем налоговом периоде.

Налоговая база

Налоговая база по НДПИ определяется как стоимость добытых полезных ископаемых по каждому виду, с учетом установленных различных ставок. Она определяется отдельно по каждому добытому полезному ископаемому.

Особым образом определяется стоимость углеводородного сырья, добытого на новом морском месторождении углеводородного сырья. Как определять по нему налоговую базу, говорится в статье 340.1 НК РФ. О таких месторождениях налоговые органы информирует федеральный орган исполнительной власти, ответственный за ведение государственного баланса запасов полезных ископаемых.

В отношении иных видов добываемого углеводородного сырья, а также угля, налоговая база определяется как количество добытых полезных ископаемых в натуральном выражении.

Общий порядок оценки стоимости добытых полезных ископаемых при определении налоговой базы указан в статье 340 Налогового Кодекса РФ.

Как рассчитать стоимость добытых ископаемых?

Здесь проще использовать специальные программы учета и калькуляторы. Сам механизм расчета выглядит так:

- 1. Рассчитываем стоимость добытого полезного ископаемого:

- 2. Стоимость единицы можно рассчитать двумя способами:

- 3. Выручка рассчитывается следующим образом:

Стоимость добытого полезного ископаемого = Количество х Стоимость единицы

Стоимость единицы добытого полезного ископаемого = Выручка от реализации ÷ Количество реализованного

Или

Стоимость единицы добытого полезного ископаемого = Расчетная стоимость ÷ Количество добытого

Выручка от реализации = Цена без НДС и акциза – Сумма расходов по доставке

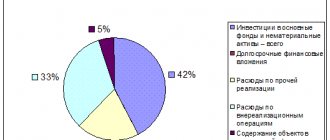

Что еще нужно учитывать при определении расчетной стоимости добытых ископаемых? Прямые и косвенные расходы.

Прямые расходы:

- материальные расходы;

- расходы на оплату труда;

- расходы на амортизацию основных средств, используемых при добыче полезных ископаемых;

- суммы страховых взносов.

Расходы за налоговый период распределяются между добытыми полезными ископаемыми и остатком незавершенного производства.

Косвенные расходы:

- прочие материальные расходы;

- расходы на ремонт основных средств;

- расходы на освоение природных ресурсов;

- расходы на ликвидацию выводимых из эксплуатации основных средств;

- расходы, связанные с консервацией и расконсервацией производственных мощностей и объектов.

Косвенные расходы распределяются между затратами на добычу полезных ископаемых и затратами на иную деятельность налогоплательщика. Сумма косвенных расходов полностью включается в расчетную стоимость добытых ископаемых за налоговый период.

Налог на добычу полезных ископаемых: ставка

Помимо периода самой важной характеристикой данного налога является его ставка, которая позволяет определить величину налоговой нагрузки экономических субъектов.

В отношении НДПИ применяются налоговые ставки, которые различаются в зависимости от типа ресурсов, а также от сложности их получения. Ставка налога на добычу полезных ископаемых отражена в ст. 342 НК РФ.

Рассмотрим некоторые виды ставок, действующие для отдельно взятых ресурсов, добываемых из недр. Так, например, в п. 1 ст. 342 НК РФ предусмотрена нулевая ставка для ресурсов в пределах их нормативных потерь.

Компании и предприниматели, получающие торф или сланец обязаны исчислять налог по ставке 4%.

В отношении различного рода кондиционных руд цветметаллов предусматривается ставка в размере 4,8%.

Ставка величиной 6% используется при обложении битуминозных пород, а добыча руд цветных и редких металлов облагается по ставке 8%.

С полным перечнем можно ознакомиться в ст. 342 НК РФ.

Таким образом, конкретная величина налоговой ставки НДПИ зависит от вида недр, добыча которых ведется компанией или предпринимателем.

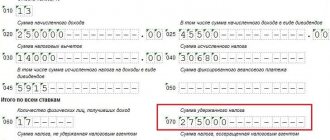

Когда платить налог?

По итогам месяца налог начисляется отдельно по каждому виду добытых полезных ископаемых. Всю сумму нужно уплатить в бюджет по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

Налог уплачивается не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Налоговая декларация по НДПИ представляется за каждый период в налоговые органы по месту нахождения или месту жительства налогоплательщика. Сделать это нужно не позднее последнего числа месяца, следующего за истекшим налоговым периодом.

Сумма налога по полезным ископаемым, добытым за пределами России, подлежит уплате в бюджет по месту нахождения организации или месту жительства индивидуального предпринимателя.

Порядок и сроки уплаты налога, отчетность

По итогам месяца исчисляется сумма налога отдельно по каждому виду добытых полезных ископаемых. Налог подлежит уплате в бюджет по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

Налог уплачивается не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Пользователи недр уплачивают регулярные платежи ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом, равными долями в размере одной четвертой от суммы платежа, рассчитанного за год (Закон РФ от 21.02.1992 N 2395-1).

Порядок и условия взимания регулярных платежей за пользование недрами с пользователей недр устанавливаются Правительством РФ, а суммы этих платежей направляются в федеральный бюджет.

Декларация по НДПИ представляется в налоговый орган по месту нахождения российской организации, месту жительства индивидуального предпринимателя, месту осуществления деятельности иностранной организации через филиалы и представительства, созданные на территории РФ.

Обязанность представления налоговой декларации возникает, начиная с налогового периода, в котором стала осуществляться фактическая добыча полезных ископаемых. Представляется не позднее последнего числа месяца, следующего за истекшим налоговым периодом. Налоговую декларацию по НДПИ можно подавать как в бумажном, так и в электронном виде.

Обращаем внимание!

Налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, а также вновь созданные организации, численность работников которых превышает указанный предел, представляют налоговые декларации и расчеты только в электронной форме. Это же правило распространяется и на крупнейших налогоплательщиков.

Подробнее о сдаче электронной отчетности

С полным списком федеральных операторов электронного документооборота, действующих на территории определенного региона, можно ознакомиться на официальном сайте Управления ФНС России по субъекту РФ.

Какие есть особенности?

Для некоторых видов полезных ископаемых установлены особые правила расчета НДПИ. Все они закреплены в НК РФ.

- Особенности налогообложения нефти — статья 342.5 НК РФ.

- Особенности налогообложения газа — подпункты 2, 13, 18 и 19 пункта 1 статьи 342 НК РФ.

- Особенности налогообложения угля — статья 343.1 НК РФ.

- Особенности налогообложения драгоценных металлов — статья 342.3 НК и Федеральный закон № 41-ФЗ «О драгоценных металлах и драгоценных камнях».