В последнее время расчеты по корпоративным картам стали обычным делом для большинства предприятий. Эти платежные инструменты удобны в обращении.

Бухучет по корпоративным картам довольно прост. У опытных бухгалтеров, как правило, не возникает никаких проблем при отражении операций. Сложности могут появиться при составлении отчета по корпоративной карте работником, которому она была выдана. Далее рассмотрим особенности отражения операций.

Особенности операции

Пополнение производится безналичным расчетом. Для этого в банковскую организацию направляется платежное поручение.

Расходуются средства только с использованием карты. Это может быть как обычные безналичные операции, так и выдача наличных.

На корпоративные карты не распространяются лимиты расчетов, установленных ЦБ для расчетов наличными. Между тем банковские организации, руководствуясь рекомендациями Центробанка, могут устанавливать предел выдачи. К примеру, по корпоративной карте Сбербанка максимальная сумма 100 тыс. руб./сутки.

Какие расходы можно оплачивать картой

Поговорим о том, оплату за какой товар, услуги и работы вы можете проводить с учетом вашей организации. Если у вас ООО, то здесь очень важно понимать, что любой расход, совершенный по корпоративной карте, собственно, как и все затраты в вашей организации, должен быть экономически обоснованным. Это значит, что он должен соответствовать виду деятельности предприятия, а также должен быть направлен на дальнейшее получение прибыли.

Приведем пример. Если вы транспортная организация, которая оказывает транспортные услуг, то логично, что в ваши расходы не будет входить другая статья затрат (кровати, зеркала, валенки и т.д.). То есть такие расходы на будут приниматься к налоговому учету, с их помощью вы не сможете уменьшить налогооблагаемую базу.

Обратите внимание, что вы можете расходовать деньги на корпоративные нужды, например, покупку телефонов для своих работников. Однако, если вы приобретете дорогостоящие iPHone или телевизоры с широким экраном, то и у этой траты должно быть Допустим, телевизор нужен, чтобы разместить его перед входом и транслировать рекламу, знакомить потенциальных клиентов с продукцией компании, извещать о скидках и акциях и т.д.

Преимущества платежных инструментов

Можно отметить следующие достоинства использования корпоративных карт:

- Контроль расходования средств работником. Во-первых, все операции будут отражены на счету предприятия. Во-вторых, формируется отчет по корпоративной карте, в котором отражаются все расходы, произведенные за конкретный период.

- Возможность использовать средства в любое время. Доступ к деньгам на счете круглосуточный.

- Оперативная блокировка карты в случае возникновения проблем.

- Возможность использовать средства в заграничных командировках. Нет необходимости приобретать инвалюту при выезде за пределы РФ. При этом из России можно оперативно пополнить счет работника, находящегося за границей.

- Существенная экономия времени при бронировании и оплате билетов, номеров в гостиницах.

Корпоративная карта и валютный контроль

Владельцы корпоративных карт часто интересуются, можно ли использовать ее за границей. Постараемся ответить на этот вопрос подробно и понятно.

Однозначно, за границей можно пользоваться бизнес-картой (даже рублевой). Компании, занимающиеся внешнеэкономической деятельность (ВЭД), очень часто отправляют в командировку своих сотрудников в разные страны.

Списание денежных средств осуществляется следующим образом. Командированный сотрудник оплачивает покупки картой в валюте той страны, где он находится. Денежные средства списываются в рублях по внутреннему курсу банк, в котором открыт расчетный счет и выпущена бизнес-карта. И здесь важно правильно отразить эти расходы в отчете.

Как учесть эти расходы

После того, как сотрудник возвращается из командировки, он предоставляет документы для обоснования расходов. Однако учтите, что в той стране, куда вы командировали работника, может существовать иной порядок учета, но по просьбе клиента продавец всегда предоставит как минимум кассовый чек.

Чтобы принять к учету иностранные документы, их нужно перевести на русский язык. Если нет возможности привлечь переводчика, вы можете сделать это собственными силами. Главное, чтобы была понятна статья расходов, стоимость, количество, а также что за организация реализовала товар или оказала услугу.

Курсовая разница

Обратите внимание, что данные между оплатой фактической, которую вы произвели за территорией РФ, и данные, отраженные в учете, будут отличаться. По нормам нашего законодательства весь учет ведется в рублях, несмотря на то, что оплата пришла в иностранной валюте, в учете авансовый отчет нужно формировать именно в рублях.

Денежные средства в учете отражаются на дату утверждения авансового отчета. Утверждать их необходимо не по курсу вашего банка, а по курсу Центробанка. Следовательно у вас могут возникнуть курсовые разницы. Во-первых, в связи с тем, что курсы ЦБ и вашей обслуживающий банковской организацией отличаются. Во-вторых, у вас будет другая дата. Это будет отнесено на курсовую разницу либо положительно (доход), либо отрицательно (расход).

Важные нюансы

Корпоративные карты для юридических лиц выпускаются для конкретных работников предприятия, т. е. являются именными.

Отражение операций в бухучете по корпоративным картам осуществляется, как правило, на отдельном счете.

Счет в банке может открываться как в рублях, так и в инвалюте. При этом в первом случае открывать дополнительно валютный счет нет необходимости. Согласно Положению ЦБ № 266-П, оплата по корпоративной карте может осуществляться и в валюте, отличающейся от валюты счета. При получении, к примеру, долларов, система банка сконвертирует нужную сумму (переведет автоматически рубли в доллары).

Составление внутренних документов

После выбора корпоративных карт и заключения соглашения с банком, необходимо разработать локальные акты компании, регулирующие бухгалтерский учет корпоративных карт и контроль за деньгами.

Для осуществления учета и контроля за движением корпоративной карты и средств на карточных счетах необходимо:

- Внести соответствующие элементы в учетную политику экономического субъекта;

- Разработать соответствующий регламент или положение в виде самостоятельного приложения к учетной политике.

Оптимально составить внутренний документ, определяющий правила пользования электронными платежными средствами. В него хорошо включить:

- Виды расходов средств;

- Лимит по операциям, а именно безналичные расчеты, наличные расчеты, ограничения в день, месяц;

- Сроки предоставления отчета за использование средств;

- Какие документы необходимо приложить в отчету по использованию денежных средств;

- ответственность и порядок взыскания средств, если подотчетное лицо не отчиталось вовремя.

Вместо отдельного акта, можно включить правила по корпоративным картам в другие локальные документы, например, в положения по предприятию о регулировании оплаты командировок, выдачи денег в подотчет, сдачу авансовых отчетов.

Список сотрудников, имеющих право пользоваться корпоративными картами, определяется приказом или распоряжением руководителя. С работниками желательно подписать договоры о полной материальной ответственности. В этом случае работодатель сможет взыскать с работников недостающие средства по карте в полном объеме (ст. 242 ТК РФ). При отсутствии договора максимальная сумма ущерба, подлежащего возмещению, не может превышать среднюю зарплату за месяц (ст. 241 ТК РФ).

Цели расходования

Нормативными актами установлен перечень операций, которые могут осуществляться в инвалюте с использованием корпоративной карты:

- Получение наличной инвалюты за границей РФ для оплаты представительских, командировочных затрат.

- Оплаты расходов (представительских/командировочных) в торговых/обслуживающих организациях в инвалюте за пределами России.

Другие операции считаются незаконными. Контроль соблюдения перечня осуществляется банковской структурой.

Локальный документ организации

На предприятии должен быть разработан акт, определяющий основные правила использования корпоративных карт. В этом документе необходимо установить:

- Перечень операций и затрат, которые допускается совершать сотрудником.

- Лимиты по расчетам.

- Порядок предоставления отчета по корпоративной карте.

- Сведения о недопустимости разглашения ПИН-кода сторонним лицам.

- Срок, в который служащий обязан предоставить авансовый отчет по корпоративной карте. В этом же пункте целесообразно перечислить документы, которыми будут подтверждаться сведения.

Кроме того:

- Приказом руководителя определяется круг сотрудников, имеющих право получить корпоративные карты.

- Заключаются договора о материальной ответственности с соответствующими работниками.

- Сотрудники-держатели карт должны быть ознакомлены с порядком использования карт под подпись.

Возврат и выдача платежных инструментов ведется в специальной учетной книге.

Порядок расчетов и лимит расходов

Чтобы работа с картами внутри компании была отлаженной, рекомендуется отслеживать порядок использования ресурсов корпоративных карточек сотрудниками. Для этой цели можно утвердить локальный акт, регламентирующий схему расчетов по карте и периодичность составления отчетов по израсходованным деньгам.

Внутренний регламент пользования корпоративной картой выполняет ряд задач:

- минимизирует риски возникновения споров с налоговыми инстанциями в вопросах снятия наличности с карт;

- утверждает перечень ситуаций, в которых работодатель имеет право предъявить претензии ответственному сотруднику за нецелевой расход денег, выявленные недостачи или злоупотребления;

- делает максимально прозрачным и понятным процесс удержания недостач по карте с виновных лиц.

В утвержденных на предприятии правилах использования корпоративных карт необходимо зафиксировать лимиты по разным типам расходных действий, утвердить список допущенных к деньгам на пластике работников и установить временные рамки таких допусков. В локальном акте должен быть приведен шаблон отчета о расходовании средств с карты, сроки его сдачи в бухгалтерию. Сотрудники, которые наделены правом осуществления расчетов при помощи корпоративных карточек, обязательно оформляют расписку о сохранении ПИН-кода к пластику в тайне от третьих лиц.

ОБРАТИТЕ ВНИМАНИЕ! Во внутреннем положении о порядке использования корпоративных платежных карт необходимо предусмотреть раздел для описания мер ответственности за нарушения финансового характера для персонала, допущенного к пользованию корпоративными пластиковыми карточками.

Если компания открыла кредитную карту или дебетовую с овердрафтом, то установленный по ней лимит денег может быть увеличен за счет ресурсов обслуживающего банка. В этом случае у предприятия появятся кредитные обязательства перед финансовым учреждением.

ЗАПОМНИТЕ! Кредит относится к группе полученных только после того, как наличные или безналичные кредитные деньги прошли процедуру списания. Именно в этот момент и должны быть отражены в бухгалтерском учете краткосрочные кредитные обязательства в сумме использованного кредитного лимита.

На подотчетных лиц при условии использования корпоративных карт не распространяются нормы лимитов, установленные Центробанком в Указании от 07.10.2013 г. №3073-У.

Особенности отражения

Бухгалтерский учет по расчетному счету ведется на предприятии на сч. 55. К нему открывается субсчет 55.4.

Если на счете предусмотрен неснижаемый остаток, целесообразно создать субсчета второго порядка: «Неснижаемый остаток» и «Платежный лимит».

Если организация открыла несколько счетов (по каждой карте), то субсчет 55.4 создается по каждому из них. Если к одному р/с оформлено несколько карт разных работников, которые осуществляют платежи в рамках общего лимита, необходимость вести аналитический учет в разрезе держателей определяется предприятием самостоятельно.

В тех случаях, когда к единственному расчетному счету привязана корпоративная карта, целесообразно создать субсчет к сч. 51 или 52.

Деньги с карты уходят в никуда…

Корпоративные карты находятся у подотчетников под рукой. И этот плюс порой обращается в минус – вполне может возникнуть соблазн потратить деньги фирмы, как свои. Обычно это присуще первым лицам компании (особенно если они же – владельцы бизнеса), которые зачастую тратят деньги с КК не задумываясь. Но, как показывает практика, грешить могут и обычные сотрудники, расплачиваясь такой картой в кафе, магазине и т. д. Что тогда?

Если суммы вскорости возвращают, к каким-то особым проблемам это не приводит. НДФЛ и страховые взносы с них начислять не придется (письмо Минфина России от 01.02.2018 № 03-04-06/5808). Если же хочется приструнить тех, кто время от времени одалживает таким способом деньги у компании, то можно обозначить в ЛНА подобные операции как процентные займы. Обычно это срабатывает.

Однако деньги вполне могут и не вернуться. И вот тут уже возможны варианты. Последствия будут зависеть от того, хочет ли фирма получить их назад.

Учет операций

Правила отражения операций для удобства представлены в таблице:

| Дб | Кд | Назначение | Подтверждение |

| 55.4 | 51 | Перечисление суммы платежного лимита и неснижаемого остатка (в руб.) с р/с предприятия на карточный счет (рублевый) | Платежное поручение, банковская выписка. |

| 55.4 | 52 | Перечисление платежного лимита и неснижаемого остатка в инвалюте с валютного счета на корпоративный. | Платежный документ, банковская выписка. |

| 55.4 | 67,66 | Поступление кредитных средств на счет карт на дату разового зачисления, если с банковской структурой заключен соответствующий договор | Ордер банка, банковская выписка. |

| 55.4 | 66 | Поступление кредитных средств на карточный счет в день оплаты кредитными средствами банковской организации в случае отсутствия собственных денег предприятия, если с банком подписан договор овердрафта | Банковская выписка, ордер. |

| 91.2 | 51, 52 | Оплата банковских комиссий за оформление, выпуск, обслуживание карты | Банковская выписка, бухгалтерская справка. |

| 91.2 | 66 | Начисление процентов по кредиту, предоставленному по корпоративной карте | Банковская выписка, бухгалтерская выписка. |

| 66 | 51,52 | Перечисление средств в счет погашения кредита или процентов по займу, полученному в связи с использованием карты | Платежное поручение (документ), банковская выписка. |

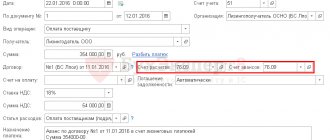

Для отражения пополнения корпоративной карты в «1С» используется документ «Списание с р/с». Он находится в разделе «Банк и касса».

Нужно ли приходовать деньги в кассу

По сути, оплата расходов компании посредством корпоративной карты мало чем отличается от оплаты наличными, полученными в кассе под отчет. А саму корпоративную карту часто называют кэш-картой (Cash-Card), что в переводе с английского означает «карта для наличных расчетов». По этой причине бухгалтеры нередко сомневаются, каким образом показать в бухучете перевод денег с банковского счета на корпоративную карту. Нужно ли сначала оприходовать деньги в кассу, а затем провести выдачу денег сотруднику, либо можно сразу показать перевод средств сотруднику, минуя кассу? Ответ на этот вопрос зависит от того, как работник распорядился картой.

Если сотрудник расплатился при помощи карты, то есть перевел деньги с корпоративной карты напрямую поставщику, то оприходовать средства в кассу не нужно. И даже если держатель карты сначала снял деньги через банкомат, а потом расплатился наличными, но в кассу деньги не сдавал, счет 50 «Касса» все равно не будет задействован.

При этом формально сотрудник получил деньги под отчет, поэтому их следует провести по счету 71 «Расчеты с подотчетными лицами».

Пример 1

Держателем корпоративной карты, привязанной к расчетному счету компании, является сотрудник Карасев. Посредством карты он перевел 11 800 руб. (в т. ч. НДС по ставке 18% – 1 800 руб.) в счет оплаты канцтоваров для отдела продаж. В подтверждение данных расходов Карасев представил в бухгалтерию чеки, накладную и счет-фактуру.

Бухгалтер сделал проводки:

ДЕБЕТ 71 КРЕДИТ 51 – 11 800 руб. — переведено с расчетного счета под отчет Карасеву; ДЕБЕТ 10 субсчет «Канцтовары отдела продаж» КРЕДИТ 71 – 10 000 руб. — подотчетные средства направлены на приобретение канцтоваров; ДЕБЕТ 19 КРЕДИТ 71 – 1 800 руб. — учтен НДС.

Бесплатно вести бухучет в веб‑сервисе

Затем Карасев снял через банкомат 5 900 руб., и за наличный расчет приобрел канцтовары для отдела закупок (стоимость товаров 5 000 руб. и НДС по ставке 18% – 900 руб.). В подтверждение данных расходов Карасев представил в бухгалтерию чеки, накладную и счет-фактуру. Бухгалтер сделал проводки:

ДЕБЕТ 71 КРЕДИТ 51 – 5 900 руб. — переведено с расчетного счета под отчет Карасеву; ДЕБЕТ 10 субсчет «Канцтовары отдела закупок» КРЕДИТ 71 – 5 000 руб. — подотчетные средства направлены на приобретение канцтоваров; ДЕБЕТ 19 КРЕДИТ 71 – 900 руб. — учтен НДС.

Но если сотрудник с помощью корпоративной карты снял деньги со счета и принес всю сумму (или часть средств) в кассу организации, необходимо сначала показать передачу средств под отчет, а потом отразить их на счете 50 «Касса».

Пример 2

Держателем корпоративной карты, привязанной к специальному карточному счету, является сотрудник Пискарев. На его карту было перечислено 50 000 руб. Пискарев снял эту сумму и сдал в кассу организации.

Бухгалтер сделал проводки:

ДЕБЕТ 55 субсчет «Карта Пискарева» КРЕДИТ 51 — 50 000 руб. — перечислено с расчетного счета на корпоративную карту Пискарева; ДЕБЕТ 71 КРЕДИТ 55 субсчет «Карта Пискарева» — 50 000 руб. — снято Пискаревым с корпоративной карты; ДЕБЕТ 50 КРЕДИТ 71 — 50 000 руб. — оприходовано в кассу организации.

Бесплатно сдать бухгалтерскую отчетность в ИФНС и Росстат через интернет по новым форматам

Учет расчетов

Существует два варианта отражения операций: упрощенный и академический. Их особенности показаны в таблицах.

Упрощенный способ

| Дб | Кд | Назначение | Подтверждение |

| 71 | 55.4 | Отражение сумм оплаченных картой работ, услуг, товаров, а также наличных, снятых с карты в разрезе держателей (подотчетных сотрудников) на дату, указанную в банковской выписке | Банковская выписка с приложением расшифровки по корпоративным картам. |

| 10, 15, 25, 20, 26, 44, 40 и пр. | 71 | Отражение оплаченных материалов, работ, услуг, в соответствии с авансовым отчетом, предъявленным сотрудником с приложением подтверждающих документов, на дату предоставления отчета. | Счета, билеты, квитанции, чеки, оригиналы слипов, чеков банкоматов и пр. |

Академический вариант

| Дб | Кд | Назначение | Подтверждение |

| 10, 20, 26, 44 и пр. | 71 | Отражение материалов, работ, услуг, оплаченных корпоративной картой, в соответствии с отчетом с подтверждающей документацией на дату его предоставления | Билеты, чеки, оригиналы слипов, чеков терминалов и пр. |

| 71 | 57 | Отражение операции, совершенной по карте, но не учтенной по счету в банке | Бухгалтерская справка. |

| 57 | 55.4 | Отражение суммы оплаченных товаров, работ, услуг, наличности, снятой с карты, в разрезе подотчетных лиц в день отражения их по банковской выписке | Выписка банка с расшифровкой по картам. |

Если дата отчета по корпоративной карте совпадает с днем отражения операции в выписке банка, проводки осуществляются по первому варианту.

Дополнительно для обоих вариантов следует учесть суммы ущерба:

| Дб | Кд | Назначение | Подтверждение |

| 73.2 | 55.4 | Отражение размера материального ущерба, возникшего вследствие непредъявления сотрудником подтверждающих документов либо в связи с использованием средств карты на личные нужды | Банковская выписка, бухгалтерская справка. |

| 50, 70 | 73.2 | Компенсация вреда сотрудником через кассу предприятия или вычетом из заработка | Бухгалтерская справка, приходный ордер. |

Учимся работать с корпоративными картами (1С:Бухгалтерия 8.3, редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> Банк и касса

2018-02-06T11:33:48+00:00

| Статья устарела и требует переработки? |

В этом уроке мы рассмотрим отражение в 1С:Бухгалтерии 8.3 (редакция 3.0) операций с корпоративными картами.

Корпоративной называется банковская карта, привязанная к карточному счёту организации.

Обычно организация заводит специальный карточный счёт в банке и привязывает к этому счёту нужное количество банковских карт, которые называются корпоративными.

На этот карточный счёт организация переводит средства со своего основного расчётного счёта, а сотрудники организации, которым выданы корпоративные карты, снимают деньги с этих карт себе под отчёт.

Затем сотрудники отчитываются о расходовании средств снятых по корпоративным картам при помощи авансовых отчётов.

Плюсы корпоративных карт очевидны:

- сокращаются расходы и время на выдачу денежных средств под отчёт

- снижается риск потери наличных денежных средств

- появляется возможность снимать средства с карты в нужной валюте (незаменимая вещь при заграничных командировках)

- появляется контроль за расходованием средств онлайн (например, при помощи мобильного приложения)

- появляется возможность устанавливать лимиты как для карточного счёта в целом, так и для корпоративных карт в частности

- появляется возможность совершать покупки в интернете

Требования при работе с корпоративными картами:

- средства, снятые с карт не могут быть использованы для расчётов с сотрудником по оплате труда и вообще для каких-либо выплат социального характера

- с банком заключается договор о выпуске и обслуживании корпоративных карт, к которому прилагается список сотрудников, которые будут пользоваться этими картами

При этом, как поправила меня одна из читательниц, возможно снятие наличных по корпоративной карте с их внесением в кассу для выдачи заработной платы.

Напоминаю, что это урок и вы можете смело повторять мои действия в своей базе (лучше копии или учебной), главное чтобы версия базы была 1С:Бухгалтерия 8.3, редакция 3.0.

Для работы с карточным счётом в бухгалтерии используется счёт 55 «Специальные счета в банках».

| Дт 55.04 Кт 51 Перевели деньги с основного расчётного счёта на карточный. Дт 71 «Иванов» Кт 55.04 Сотрудник Иванов снял деньги по корпоративной карте под отчёт. Дт 91.02 Кт 55.04 Комиссия банка за снятие наличных. Дт 20 Кт 71 «Иванов» Сотрудник Иванов отчитался об использовании денежных средств. |

Посмотрим теперь эти же операции в «тройке» (1С:Бухгалтерия 8.3, редакция 3.0).

Отчет по корпоративной карте: пример

Сотрудник, получивший средства под отчет, должен предоставить документ, в котором расписаны все произведенные затраты. К нему прилагаются подтверждающие бумаги. Соответствующие предписания установлены в Порядке, утвержденном указанием ЦБ.

Приказом Госкомстата от 2001 г. утверждена типовая форма отчета АО-1.

В бланке, однако, отсутствуют строки, в которых можно отразить операции по корпоративным картам. Исправить ситуацию можно, двумя способами:

- Дополнить типовую форму. Как установлено в Порядке, организация вправе вносить в унифицированную форму дополнительные строки.

- Разработать бланк самостоятельно. Унифицированные формы с 01.01.2013 г. не считаются обязательными для предприятий. Соответствующее положение вытекает из ФЗ №402.

Рассмотрим пример. Сотруднику была выдана корпоративная карта Сбербанка, на которой доступно 50 тыс. руб. Ему было поручено купить многофункциональное устройство, стоимость которого 110 тыс. руб. В соответствии с платежным поручением, на карту было перечислено 65 тыс. руб. После приобретения устройства в остатке оказалось 5 000 руб.

Бухгалтер предприятия дополняет типовую форму отчета несколькими строками. В первую очередь, предусматриваются графы для отражения сумм средств на дату начала пользования картой:

- «Остаток по карте». Эта строка заполняется, если работник платежный инструмент не сдавал.

- «Выдача карты №…». В этой строке указываются сведения, если платежный инструмент выдан перед исполнением задания.

Остаток по карте признается по условиям примера равным 0, так как сотруднику карту выдали перед выполнением поручения. В строке «Выдана карта» указывается ее номер и доступная сумма.

Для отражения пополнения средств в отчет добавлена графа «Платежное поручение». Здесь указывается дата, номер документа.

В строке «Итого» должна содержаться сумма остатка по выданной карте и размер дополнительного перечисления. По условиям примера, общий итог 115 тыс. руб.

На обратной стороне отчета должны быть перечислены документы, которыми сотрудник подтверждает произведенные траты. Работник должен указать дату расходов и сумму.

Порядок безналичного пополнения остатка на корпоративной карте

Если на корпоративной карте недостаточно средств для совершения подотчетным сотрудником платежной операции, то пополнить ее бухгалтер может путем перечисления с расчетного счета нужной суммы.

Рассмотрим подробнее на примере:

Петровой О.П. выдана корпоративная карта, на которой доступно денежных средств в размере 30 000 рублей. Петровой дали задание купить в организацию оборудование, стоимость которого составляет 50 000 рублей. Директор компании распорядился о перечислении на корпоративную карту Петровой суммы в размере 25 000 рублей. С этой целью бухгалтер компании направила в банк платежное поручение и со счета компании на карту были перечислены указанные средства. После того, как Петрова купила оборудование, на карте осталось 5000 рублей. Разберемся как в этом случае составить авансовый отчет (

Снятие наличности

При разработке формы отчета необходимо предусмотреть ситуацию, когда у работника не будет возможности расплатиться за услуги или товары безналичным расчетом. Соответственно, сотруднику придется обналичить требуемую сумму.

Для отражения таких операций добавляются следующие строки:

- «Снято с карты».

- «Израсходовано наличности».

- «Внесено на карту через терминал».

- «Остаток наличности».

Все операции со средствами отражаются на лицевой части отчета.

Расписка о получении документа

Подотчетный работник должен предоставить отчет бухгалтеру или руководителю предприятия. После этого документ проверяется, затем утверждается директором организации.

Товары, услуги, приобретенные сотрудником, приходуются. Работник получает расписку о принятии отчета – нижнюю часть бланка. Если в форме, разработанной предприятием, она не предусмотрена, расписка составляется в произвольном виде.

Открытие счета

Для создания счета с корпоративными картами от предприятия потребуются в первую очередь документы, необходимые для открытия обычного р/с. Кроме этого, необходимо написать заявление, форма которого предоставляется банком. Оно пишется на каждого сотрудника-держателя карты. Также прилагаются документы, по которым соответствующие работники идентифицируются. Речь, в частности, о паспорте, а также документах, подтверждающих трудовые правоотношения с предприятием (копия договора). Банк может затребовать и иные бумаги при необходимости.

Долг платежом не красен

Для начала разберемся, когда именно подотчетник должен держать ответ перед организацией. По командировке – в течение трех рабочих дней с момента возвращения из такой служебной поездки (п. 26 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749). Что касается сумм, потраченных с КК в иных целях, то срок для отчета по ним компании следует установить самой, закрепив его в ЛНА.

Итак, сумма с корпоративной карты ушла, час икс настал, а работник ни гу-гу: авансового отчета с оправдательными документами как не было, так и нет.

Допустим, организация не горит желанием взыскивать деньги с подотчетника.

Тогда на дату принятия решения о прощении долга компании надо начислить на него страховые взносы и удержать НДФЛ (письмо УФНС России по МО от 14.09.2018 № 16-10/[email protected]).

А можно ли сумму прощеного долга списать в налоговые расходы? Увы, финансовое ведомство против (см. письма от 12.09.2016 № 03-03-06/2/53125 и от 04.04.2012 № 03-03-06/2/34). Но есть и хорошая новость – начисленные в данном случае взносы облагаемую прибыль компании все равно уменьшат на основании подп. 1 и 45 п. 1 ст. 264 НК РФ. На это Минфин России дает добро (письма от 05.02.2018 № 03-03-06/1/6290, от 28.06.2017 № 03-03-06/1/40670).