по-прежнему уделяет пристальное внимание проблемам исчисления налога на прибыль и организации налогового учета. Выпущенный в начале октября 2002 года релиз 7.70.432 типовой конфигурации (редакция 4.2) программы «1С:Бухгалтерия 7.7» и «1С:Бухгалтерия 7.7 (базовая)» включил в конфигурацию новый отчет: «Анализ состояния налогового учета». Теперь пользователи перед составлением декларации по налогу на прибыль смогут проверить, насколько правильно сформированы данные налогового учета. Такая проверка осуществляется путем сопоставления данных бухгалтерского и налогового учета. Об этом методе рассказывает И.А. Берко, методист отдела разработки типовых решений (конфигураций) .

Система налогового учета, реализованная в типовых учетных решениях для «1С: Предприятия 7.7», позволяет автоматически сформировать данные налогового учета по большинству встречающихся на практике хозяйственных операций, а затем на их основе опять же автоматически создать регистры налогового учета и заполнить налоговую декларацию по налогу на прибыль. Однако, прежде чем заполнять декларацию, хочется знать, насколько правильно сформированы данные налогового учета? Каким образом быстрее и лучше это проверить? На наш взгляд, в этом смысле заслуживает внимания проверка данных налогового учета методом сопоставления их с данными бухгалтерского учета.

Что относится к основным средствам

Имущество организации со сроком полезного использования более 12 месяцев, стоимостью более 100 000 руб., используемое в качестве средств труда для производства и реализации товаров (работ, услуг), либо для управленческих целей. В большинстве случаев основными средствами в налоговом учете признаются те же объекты, что и в бухгалтерском учете.

Земельные участки, вода, недра и другие природные ресурсы являются неамортизируемыми ОС и в налоговом, и в бухгалтерском учете.

Бесплатно вести налоговый и бухгалтерский учет основных средств по новым правилам

Почему именно сопоставление с бухгалтерским учетом?

Многие бухгалтеры к настоящему моменту по-прежнему испытывают затруднения с ведением налогового учета. Сопоставление данных бухгалтерского и налогового учета помогает понять, насколько возникшая разница является объективным следствием различия нормативных актов по бухгалтерскому учету и налогообложению, а где явные ошибки и промахи бухгалтера.

Сопоставляя данные налогового и бухгалтерского учета, а затем анализируя сходства и различия, можно лучше узнать и особенности норм налогового законодательства, и особенности системы налогового учета в типовых конфигурациях «1С: Предприятия 7.7».

Что не является основными средствами

Товары, материально-производственные запасы, ценные бумаги, инструменты срочных сделок и незавершенные объекты капитального строительства. По правилам бухучета такое имущество также не относится к ОС.

Также для целей налогового учета не признаются ОС дорогостоящие издания (книги, брошюры и проч.), и произведения искусства. В бухучете при условии соблюдения всех критериев подобные предметы можно учесть как основные средства. Наконец, основными средствами не является имущество, полученное в рамках целевого финансирования (в бухгалтерском учете такого исключения нет).

Основные отличия между бухгалтерским и налоговым учетом

В рамках данного раздела рассмотрим следующие различия между бухгалтерским и налоговым учетом:

Различия в признание доходов в бухгалтерском и налоговом учете

Вывод при сравнении доходов, формируемых в бухгалтерском и налоговом учете: в общем случае данные налогового учета будут совпадать с данными бухгалтерского учета. И все-таки правильнее сделать акцент, что совпадение рассмотренных видов доходов происходит «в общем случае». Поэтому при ведении бухгалтерского и налогового учета нельзя забывать и о случаях частных: при признании доходов в налоговом учете есть несколько особенностей. Далее в статье рассмотрим их по порядку.

Особенности признания доходов в налоговом и бухгалтерском учете

Классификация доходов в бухгалтерском учете в отдельных случаях отличается от классификации доходов, формируемых в налоговом учете

Например, в доходы, формируемые в бухгалтерском учете, можно включить доходы от участия в капитале других организаций, согласно п. 5 и 7 ПБУ 9/99, как в доходы от обычных видов деятельности при условии, что для организации это является предметом ее деятельности, так и в прочие доходы, если это предметом деятельности не является.

А вот в налоговом учете доходы от долевого участия в других организациях (за исключением дохода, направляемого на оплату дополнительных акций (долей), размещаемых среди акционеров (участников) организации) следует всегда относить к внереализационным доходам. Это требование п. 1 ст. 250 НК РФ.

Перечень доходов, не формируемых при определении налоговой базы по налогу на прибыль, несколько шире, чем перечень доходов, которые не следует учитывать в бухгалтерском учете

Например, не является доходом поступление в виде имущества, имеющего денежную оценку, которое получено в виде взноса (вклада) в уставный капитал (фонд) организации (включая доход в виде превышения цены над номинальной стоимостью (первоначальным размером)) (пп. 3 п. 1 ст. 251 НК РФ). Данного вида поступления в перечне доходов, которые не следует учитывать в бухгалтерском учете, нет.

Дата признания доходов в целях бухгалтерского учета может отличаться от даты признания в целях налогового учета

Вести учет доходов в отдельных случаях можно не только методом начисления, но и кассовым методом. Бухгалтерский учет, в общем случае, организации могут вести только методом начисления, за исключением субъектов малого предпринимательства. А вот налоговый учет доходов можно вести как кассовым методом, так и методом начисления. Вот здесь и следует понимать, что если в двух рассматриваемых видах учетов доходы будут признаваться разными методами, то это приведет к разнице в дате признания этих доходов.

Различия в признании расходов в бухгалтерском и налоговом учете

Порядок учета расходов в бухгалтерском учете регламентирует ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 г. № 33н.

Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества) (п. 2 ПБУ 10/99).

Не признается расходами организации выбытие активов (п. 3 ПБУ 10/99):

- в связи с приобретением (созданием) внеоборотных активов (основных средств, незавершенного строительства, нематериальных активов и т п.);

- вклады в уставные капиталы других организаций, приобретение акций акционерных обществ и иных ценных бумаг не с целью перепродажи (продажи);

- по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т п.;

- в порядке предварительной оплаты материально-производственных запасов и иных ценностей, работ, услуг;

- в виде авансов, задатка в счет оплаты материально-производственных запасов и иных ценностей, работ, услуг;

- в погашение кредита, займа, полученных организацией.

Сравним, в чем же отличие в признании расходов в налоговом учете.

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком (п. 1 ст. 252 НК РФ).

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

То есть, для того, чтобы признать в налоговом учете расход, должны выполняться следующие условия:

- затраты обоснованы;

- затраты документально подтверждены;

- затраты произведены для осуществления деятельности, направленной на получение дохода.

В бухгалтерском же учете расходы признаются при наличии условий, поименованных в п. 16 ПБУ 10/99:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- есть уверенность, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Исходя из вышесказанного: в общем случае, на стадии признания расходов данные налогового учета и бухгалтерского учета совпадут

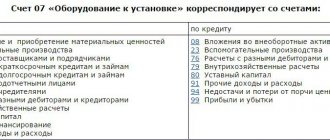

Как определить первоначальную стоимость ОС

В первоначальную стоимость основного средства входят все расходы на приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором ОС пригодно для использования.

Обратите внимание: в общем случае первоначальная стоимость не включает в себя НДС. Например, основное средство обошлось компании в 240 000 руб., в том числе НДС 20% (40 000 руб.). К первоначальной стоимости нужно отнести только 200 000 руб. (240 000 — 40 000). А сумма НДС в налоговом учете не отражается.

Исключение предусмотрено только для ситуации, когда компания освобождена от уплаты НДС, либо если основное средство используется в операциях, по которым налог на добавленную стоимость не начисляется. В этих случаях НДС тоже включается в первоначальную стоимость.

В общем случае первоначальная стоимость фиксируется один раз и в дальнейшем не пересматривается. Но из этого правила есть исключения: изменение возможно в случае достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и по иным аналогичным основаниям.

Что такое амортизационная премия

Каждая организация вправе применить так называемую амортизационную премию ко всем основным средствам, кроме полученных безвозмездно. Премия дает возможность сразу списать на текущие расходы часть денег, потраченных на покупку или сооружение объекта. Предельный размер премии определяется в процентном соотношении к первоначальной стоимости и зависит от амортизационной группы (подробно об этих группах мы расскажем ниже). Для ОС, принадлежащих к третьей — седьмой амортизационным группам премия не может превышать 30%, для всех прочих групп — 10%.

Также амортизационную премию можно применить в отношении расходов на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение и частичную ликвидацию. Предельный размер здесь определяется точно так же, как и в случае приобретения или сооружения основного средства.

Если до истечения пяти лет с момента ввода в эксплуатацию компания продаст основное средство взаимозависимому лицу, амортизационную премию необходимо восстановить, то есть включить в налогооблагаемые доходы. В этом случае финансовый результат от продажи следует уменьшить на величину амортизационной премии. В ситуации, когда объект реализован лицу, не относящемуся ко взаимозависимым, амортизационная премия не восстанавливается и не уменьшает финансовый результат.

Добавим, что от применения амортизационной премии можно отказаться. В этом случае все расходы, связанные с основным средством, будут включены в его первоначальную стоимость.

В бухгалтерском учете амортизационная премия не предусмотрена.

Получить образец учетной политики для небольшого ООО Получить бесплатно

Особенности, возникающие при определении выручки

- Когда цена не определена. Реализация продукции, предоставление услуг и другие виды деятельности, за которые предприятие получает выручку, происходит на основании договора между покупателем и заказчиком. При этом в договоре, как правило, предусмотрено установление цены. Однако существуют и такие договора, где цена не предусмотрена и определяется из ходя из цен, взимаемых за аналогичного типа товары. Выручка в этом случае также определяется по цене аналогичных товаров.

- Переход прав собственности после поступления денежных средств. Выручка при таком виде договора определяется на дату поступления денег.

- При предоставлении коммерческого кредита. При предоставлении покупателю отсрочку оплат, выручка принимается в полной сумме задолженности. Срок так называемого кредита значения при этом не имеет.

- При расчете не в денежной форме. Гражданским кодексом РФ разрешен вариант расчета неденежной формы только при договоре мены. Выручку по таким договорам принимают к учету по стоимости товара, который получает организация. При этом стоимость товара определяется исходя из стоимости аналогичных товаров (работ, услуг). Когда стоимость получаемого товара определить по каким-либо причинам невозможно, то организация определят выручка исходя из стоимость товара, передаваемого взамен. Стоимость же своего товара должна быть аналогичной стоимость обычно отгружаемых товаров.

- При изменении обязательства по договору, при предоставлении скидки. Бывают такие ситуации, когда цена меняется уже после того как заключили договор. Например, предусмотрена возможность предоставления скидки. Если товар передается покупателя уже с учетом скидки, то корректировать выручку в этом случае будет не нужно. А если скидка предоставляется уже того, как произошла отгрузка и после выдачи соответствующих документов, то компании – продавцу нужно будет скорректировать выручку, сформировав проводку: Д62 К90-1 – СТОРНО! Скорректирована выручка от продажи на сумму скидки.

- При возврате товара. Если возникает ситуация, когда покупатель возвращает товар, то в учете выручки необходимо произвести корректировку, иначе по итогам периода она будет отражать неверный результат. Когда товар продажа и возврат товара происходят в один налоговый период, тогда необходимо скорректировать 90 счет «Продажи». Но если возврат происходит только в следующем году, то стоимость этого товара будет отражаться во внереализационных расходах в виде убытка прошлых лет и учитываться на счете 91 «Прочие доходы и расходы».

- При установлении цены в у.е. Существуют и такие ситуации, когда расчет по договору происходит в рублях, но эквивалентно сумме в валюте другой страны или в условно принятых единицах. При этом стороны договора устанавливают дату пересчета цены либо из курса иностранной валюты на момент оплаты, либо на день отгрузки. Особенностью такого договора является то, что окончательная цена формируется только после расчета. То есть окончательно стоимость товаров в валюте РФ определяется в момент окончательного расчета и состоит из частичной оплаты в счет поставок в будущем, а также из иных сумм, перечисляемых за товар. Момент определения выручки при этом будет являться более ранняя дата, либо дата отгрузки, либо момента оплаты.

- При образовании резерва сомнительного долга. При создании резерва по долгам величина выручки меняться не должна.

Пример признания выручки

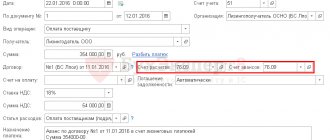

ООО «Континент» отгружает Контрагенту товар по предоплате. На дату передачи товара переходит и право собственности. Выручка соответственно признается на дату отгрузки. Отразим в бухгалтерском учете эти операции соответствующими проводками:

- Д51 К62 – Получена предоплата за будущую отгрузку

- Д62 К68 – Начислен НДС (на дату определения налоговой базы)

- Д62 К90-1 – Продукция отгружена

- Д90-3 К68 – Начислен НДС

- Д68 К62 – НДС, исчисленный в момент отгрузки принят к вычету

Как принять объект ОС к учету

Основное средство принимается к учету по первоначальной стоимости за минусом амортизационной премии (если компания ею воспользовалась). Так, если первоначальная стоимость объекта 200 000 руб. (без учета НДС), а амортизационная премия составляет 20 000 руб., то основное средство принимается к учету по стоимости, равной 180 000 руб. (200 000 — 20 000).

При постановке основного средства на налоговый учет никаких специальный действий производить не нужно. По сути, постановка на учет означает, что бухгалтер определил срок полезного использования ОС, включил объект в ту или иную амортизационную группу, и начал начислять амортизацию.

Амортизация в бухгалтерском учете

В бухучете износ оборудования подразумевает ежемесячный перенос денежного эквивалента предметов, оборудования, зданий на затраты настоящего времени. Простыми словами этот процесс позволяет погасить стоимость покупки того или иного имущества. Согласно методике бухучета п.49 осуществляется перенос цен имущества, которое:

- Находится в собственности.

- Пребывает в хозяйственном управлении предприятия.

- Сдается учреждением в аренду.

Кем начисляется износ?

- Предприятиями.

- Арендодателем или арендатором.

- Лизингополучателем или лизингодателем.

Начисление не производят по объектам, не используемым в работе учреждения, а также для собственников некоммерческих организаций. Не входят сюда дома, в которых живут люди, земля, здания общежитий, музейные ценности.

Объекты предприятия подвергаются амортизации в течение времени срока полезного использования. Обычно, предприятие предполагает его длительность по своему усмотрению, пользуясь пунктом 20 ПБУ 6/01. Длительность может иметь зависимость от быстроты износа оборудования, от того, насколько оно мощное и производительное. Установление срока устанавливается единожды и не может быть изменено.

Существует 4 способа начисления износа: линейный, способ списания стоимости по сумме чисел СПИ, способ уменьшаемого остатка, списание стоимости соответственно количеству выпуска продукции.

Предприятие прописывает для себя какой-либо способ исчисления. Метод, как и время полезного пользования нельзя изменять в ходе всего срока эксплуатации объектов.

Неважно, как предприятие предпочитает исчислять данный показатель, так или иначе, оно на протяжении каждого месяца должно вычитать 1/12 годовой стоимости отдельно по всем объектам. В свою очередь, годовую стоимость можно высчитать по формуле, которая должна соответствовать одному из методов начисления.

Срок полезного использования и амортизационные группы

Согласно НК РФ срок полезного использования — это период, в течение которого основное средство служит для выполнения целей налогоплательщика. Несмотря на различие формулировок, по сути это определение совпадает с тем, что действует в бухгалтерском учете.

Срок полезного использования устанавливает сама компания на дату, когда ОС введено в эксплуатацию. Однако проявлять полную самостоятельность при установлении срока нельзя. Налогоплательщики должны придерживаться классификации, утвержденной постановлением Правительства РФ от 01.01.02 № 1. В ней все основные средства распределены на десять амортизационных групп, и для каждой группы задан нижний и верхний предел срока полезного использования. К примеру, вычислительная техника отнесена ко второй группе со сроком полезного использования от 2 до 3 лет включительно.

Для целей налогового учета организация обязана придерживаться данной классификации. Отступить от нее можно только в случае, если основное средство в классификации не упомянуто. Тогда срок полезного использования нужно определить исходя из технических условий и рекомендаций изготовителя.

После реконструкции, модернизации и технического перевооружения срок полезного использования можно увеличить. Но даже увеличенный срок должен укладываться в рамки, установленные для амортизационной группы, к которой изначально относился объект.

Если компания получает ОС, бывший в употреблении (в том числе при реорганизации или в виде вклада в уставный капитал), бухгалтеру следует запросить справку от предыдущего владельца. В справке должно быть указано, какой срок полезного использования установил прежний хозяин, и сколько времени он эксплуатировал объект. Эту информацию новый владелец должен учесть при начислении амортизации. Бывшее в употреблении основное средство необходимо включить в ту же амортизационную группу, к которой оно относилось у прежнего владельца.

Отличия между бухгалтерским и налоговым учетом

Главное отличие между обоими видами учета — цель обобщения информации и ее пользователи. Если в налоговом учете информация формируется для определения налоговой базы и используется контролирующими органами и квалификационными налоговыми консультантами, то бухгалтерский нужен для формирования наиболее полной информации о состоянии дел фирмы, которая учитывает все факторы и включает в себя все совершенные операции. Основными пользователями сведений бухучета являются учредители и руководители предприятия.

Различия исходят из различных документов, на основании которых они строятся. Для налогового учета главным документом является Налоговый кодекс Российской Федерации и положения к нему. Бухгалтерский — регулируется Федеральным законом «О бухгалтерском учете», положениями по бухгалтерскому учету (ПБУ) и другими законодательными актами. При проведении сравнительного анализа можно выявить различия в следующих категориях: признание доходов и расходов, расчет амортизации, создание резервов, оценка МПЗ, прямые и косвенные расходы.

Отличия между учетами

Различия в признании доходов в бухгалтерском и налоговом учете

Доходы предприятия в бухучете регламентируются ПБУ 9/99 «Доходы организации», в налоговом — ст.41 НК РФ «Принципы определения доходов», главой 23 и 25 НК РФ (часть вторая).

Краткая классификация доходов в обоих видах учета:

Признание доходов

Различия в признании расходов в бухгалтерском и налоговом учете

Расходы организации для бухучета регулируются ПБУ 10/99 «Расходы организации», для налогового — п.1 ст.252 НК РФ.

Классификация расходов в обоих видах следующая:

- обоснованность;

- документальное подтверждение;

- образовались в результате деятельности, направленной на получение дохода.

Отличия в признании расходов могут быть не только в различных их видах, но и в следующих случаях:

- Некоторые расходы в налоговом учете нормируемые. Это значит, что сумма таких расходов принимается не полностью, а в размере, определенном нормативами законодательно. В бухучете, если сумма признана расходами, она принимается целиком.

- Также, как и при признании доходов, момент принятия расходов для бухгалтерского и налогового учета может отличаться. Это зависит от используемого метода ведения исчисления налогооблагаемой базы — метод начисления или кассовый метод.

Из-за различий в признании доходов и расходов бухгалтерская прибыль и налоговая прибыль могут отличаться друг от друга. Это отличие называется временной разницей.

Временная разница — это доходы и расходы в бухгалтерском учете, которые формируют бухгалтерскую прибыль в одном периоде, а налоговую прибыль — в другом.

Признание расходов

Различия амортизации в бухгалтерском и налоговом учете

Начисление амортизации на объекты основных средств в бухучете регулируется ПБУ 6/01, а в налоговом — ст.259 НК РФ. Для бухгалтерского учета признаются следующие способы начисления амортизации:

- линейный;

- метод уменьшаемого остатка;

- метод списания стоимости по сумме чисел лет срока полезного использования;

- метод списания стоимости пропорционально объему продукции (работ).

В налоговом учете разрешено использовать только два метода амортизации основных средств: линейный и нелинейный. Таким образом, если руководство предприятия выбирает различные способы расчета сумм амортизации, тогда возникает разница в данных показателях.

Различия возможны также при определении срока полезного использования основного средства. Для целей бухучета срок полезного использования объекта определяется самостоятельно исходя из особенностей основного средства.

В налоговом срок полезного использования объекта устанавливается на основании Классификации основных средств, где такой срок устанавливается законодательно. Также в этом учете возможно применение повышающих или понижающих коэффициентов к норме амортизации, которые либо ускоряют выбытие объекта (при его работе в условиях повышенной сменности), либо уменьшают расходы текущего периода. Такие коэффициенты могут применяться также и при начислении амортизации на лизинговое имущество. Амортизационная премия (расходы на капитальные вложения) применяется исключительно в условиях налогового учета и уменьшает налогооблагаемую прибыль.

Различия между бухгалтерским и налоговым учетом при создании резервов

Резервы — это ресурсы, которые создаются на предприятии, за счет которых в дальнейшем списываются текущие расходы. При планировании и создании резервов необходимо учитывать, что в бухучете существуют обязательные резервы (учитывая исключения) и резервы, которые не обязательны к формированию.

Резервы

В налоговом учете создание обязательных резервов не предусмотрено. Все резервы создаются добровольно, это является правом организации, которое должно быть закреплено в ее учетной политике. Создавать резервы для этого вида учета имеют право только те предприятия, которые для целей налогообложения применяют метод начисления.

Амортизация

Начиная с 1-го числа месяца, следующего за месяцем ввода ОС в эксплуатацию, бухгалтеру следует начинать начислять амортизацию, то есть регулярно списывать на текущие расходы часть стоимости объекта. Амортизация временно приостанавливается в случае передачи объекта в безвозмездное пользование, консервации продолжительностью свыше 3-х месяцев, а также реконструкции и модернизации продолжительностью более 12-ти месяцев.

В налоговом учете предусмотрено два метода начисления амортизации: линейный и нелинейный. Для объектов, принадлежащих к первой-седьмой амортизационным группам, организация может выбрать любой из двух методов и применять его ко всем без исключения объектам независимо от даты их приобретения. Для объектов восьмой-десятой группы выбора нет, для них обязателен линейный метод.

По правилам налогового учета компания вправе с начала нового года поменять метод. При этом переходить с линейного метод на нелинейный, равно как и с нелинейного на линейный, можно не чаще одного раза в пять лет.

Линейный метод применяется в отношении каждого объекта в отдельности, а нелинейный — в отношении целой амортизационной группы.

Вне зависимости от метода налогоплательщики при соблюдении определенных условий могут применять повышающие коэффициенты к норме амортизации. В частности, если основные средства эксплуатируются в условиях агрессивной среды или повышенной сменности, норму амортизации можно умножить на коэффициент, не превышающий 2 (см. «Как применять повышающие коэффициенты: судебные споры по ОС в агрессивной среде»).

Разница между первоначальной стоимостью и начисленной амортизацией называется остаточной стоимостью объекта.

К слову, в бухгалтерском учете существует не два, а четыре метода амортизации, а повышающие коэффициенты в общем случае не предусмотрены.

Бесплатно вести учет амортизируемого имущества по новым правилам

Линейный метод в налоговом учете

Для его применения необходимо вычислить норму амортизации для объекта ОС. Эта норма равна единице, деленной на срок полезного использования (выраженный в месяцах), и умноженной на 100%.

Ежемесячная сумма амортизации равна первоначальной стоимости, умноженной на норму амортизации.

Пример

Допустим, срок полезного использования равен 5 годам (что соответствует 60 месяцам), первоначальная стоимость составляет 200 000 руб. Тогда норма амортизации составит 1,67% (1: 60 мес. х 100%), а ежемесячная амортизация — 3 340 руб.(200 000 руб. х 1,67%).

Прекращать амортизацию нужно с 1-го числа месяца, следующего за месяцем, когда стоимость ОС была полностью списана, либо когда основное средство выбыло из организации.

Нелинейный метод в налоговом учете

Для его применения необходимо для каждой амортизационной группы определить суммарный баланс. Чтобы его найти, нужно сложить остаточную стоимость всех объектов, входящих в данную группу. Определять суммарный баланс нужно на 1-е число месяца, за который начисляется амортизация. Если компания ввела в эксплуатацию новый объект, то со следующего месяца его стоимость будет включена в суммарный баланс соответствующей группы. При выбытии объекта суммарный баланс уменьшается на его остаточную стоимость.

Сумма ежемесячной амортизации для группы равна суммарному балансу, умноженному на норму амортизации для данной группы, и деленному на 100. Нормы амортизации установлены Налоговым кодексом: для первой группы 14,3; для второй — 8,8; для третьей — 5,6 и т д.

Пример

Допустим, суммарный баланс для первой амортизационной группы равен 1 000 000 руб. Тогда амортизация составит 143 000 руб.(1 000 000 руб. х 14,3: 100). Если суммарный баланс амортизационной группы достиг нуля, такая группа ликвидируется. Если суммарный баланс менее 20 000 руб., компания также вправе ликвидировать группу, а значение баланса списать на внереализационные расходы.

Отличия амортизаций

- Наличие в бухгалтерском учете 4-х методов отчисления средств на износ, в отличие от 2-х, в налоговом. При этом, амортизация будет равна в обоих случаях, если способы совпадут. Но, на сегодняшний день, это довольно редкая ситуация, так как учреждения стараются не ограничиваться выбором методов переноса стоимости, а применяют всевозможные разрешенные.

- В налоговой амортизации существуют премии, которые несут выгоду предприятиям. Они позволяют снижать количество затрат по налогу. Премия начинает действовать, как только оборудование поступает в эксплуатацию, и может составлять до 30% его стоимости.

- Бухгалтерская амортизация предполагает перенесение стоимости объектов по каждому из них в отдельности. В налоговой, если используется нелинейный метод, то износ отчисляется по объектам, собранным в группы.

- В Налоговом учете не приходится высчитывать сумму износа оборудования на каждый месяц в отдельности. Здесь уже имеются определенные нормы отчисления. Это означает, что сумма отчислений ежемесячно уменьшается.

Таким образом, отличий между налоговой и бухгалтерской амортизацией намного больше чем сходств. Знание этих особенностей помогут не спутать два таких, казалось бы, похожих понятия.

Как учесть расходы на содержание и ремонт основных средств

Суммы, потраченные компанией на текущий или капитальный ремонт основных средств, списываются на прочие расходы того периода, в котором они были произведены. Возможен и другой вариант: создать резерв под предстоящие ремонты ОС.

На практике сложности возникают из-за того, что инспекторы расценивают текущий ремонт как модернизацию (реконструкцию, техническое перевооружение, достройку или дооборудование). Стоимость таких работ не относится к текущим расходам, а включается в первоначальную стоимость. А это в свою очередь увеличивает налогооблагаемую базу и сумму налога на прибыль. Поэтому для бухгалтера очень важно доказать и документально подтвердить, что ремонт, списанный на затраты, не является модернизацией, достройкой и пр.

Списание основных средств

При продаже ОС у компании возникает доход в сумме выручки (без учета НДС) и расход, равный остаточной стоимости объекта. Разница между доходом и расходом — это облагаемая база, с которой нужно заплатить налог на прибыль. Если данная разница отрицательная, у организации появляется убыток. Его нужно списать на прочие затраты равными долями в течение определенного отрезка времени. Данный отрезок представляет собой срок полезного использования основного средства, уменьшенный на срок его эксплуатации до момента продажи.

Если объект выбывает по причине негодности, расходы на ликвидацию можно отнести ко внереализационным расходам. При линейном методе амортизации к затратам можно отнести и амортизацию, недоначисленную в соответствии со сроком полезного использования.

Амортизация ОС при выбытии при продаже, реорганизации

Выбытие имущества осуществляется при продаже на сторону, реорганизации предприятия, списании в связи с утратой свойств. При выбытии имущества в связи с продажей суммы в виде недоначисленной амортизации включаются в состав прочих расходов предприятия.

Пример операций при выбытии имущества вследствие продажи

Предприятие заключило договор о продаже техники первоначальной стоимостью 138 300 рублей. На момент оформления продажи ОС имеет начисленную линейно амортизацию в размере 25 500 рублей. В учете предприятия:

- Отражено списание первоначальной стоимости техники: Дт 01/ 9 Кт 01/1 на сумму 138 300 рублей;

- Произведено списание амортизации: Дт 02 Кт 01/9 на сумму 25 500 рублей;

- Учтена в расходах остаточная стоимость: Дт 91/2 Кт 01/9 на сумму 112 800 рублей.

Амортизация имущества при проведении структурного изменения организации имеет особенности:

- При проведении реорганизации на предприятии амортизация начисляется в месяце структурного изменения;

- После передачи ОС начало отчислений осуществляется правопреемником с месяца, следующего за регистрацией реорганизации;

- При ликвидации предприятия недоначисленная амортизация включается в состав внереализационных расходов при линейном методе начисления;

- В случае использования ликвидируемой организации нелинейного способа остаток суммы списывается в установленном ранее порядке в составе группы.

Нелинейный метод предполагает вывод имущества из эксплуатации и группы без изменения стоимостного баланса.

Аналитический учет основных средств

Аналитический учет доходов и расходов по основным средствам нужно вести отдельно по каждому объекту. Исключение составляют ОС, по которым применяется нелинейный метод — здесь амортизацию можно учитывать в целом по группе.

Аналитический учет должен содержать следующую информацию:

- о первоначальной стоимости объекта, реализованного (выбывшего) в отчетном (налоговом) периоде;

- об изменениях первоначальной стоимости при достройке, дооборудовании, реконструкции, частичной ликвидации;

- о принятом методе амортизации;

- о сроке полезного использования;

- о сумме начисленной амортизации за период с даты начала начисления амортизации до конца месяца, в котором такое имущество реализовано (выбыло) — при линейном методе;

- о сумме начисленной амортизации и суммарном балансе каждой амортизационной группы — при нелинейном методе;

- об остаточной стоимости объектов при их выбытии;

- о цене реализации основного средства;

- о дате приобретения и дате выбытия;

- о дате передачи в эксплуатацию, о дате начала консервации, реконструкции, модернизации и передачи в безвозмездное пользование;

- о расходах, связанных с реализацией (выбытием) объекта.