Понятие «форма бухгалтерского учета», признаки и виды

Ведение бухгалтерского учета в любой организации подразумевает под собой регистрацию хозяйственных процессов в книгах, журналах, карточках различного рода, с занесением в них данных в различной последовательности. В процессе чего на предприятии образуется определенная форма ведения учета.

Форма бухгалтерского учета – это процесс систематической регистрации информации в учетных регистрах аналитического и синтетического учета в определенной последовательности, с использованием конкретных способов занесения данных.

Формы бухгалтерского учета, существующие в настоящее время, отличаются друг от друга набором учетных регистров и связями, существующими между ними.

Характерными всем формам особенностями при этом являются:

- отражение учетной информации методом двойной записи;

- необходимость подтверждения данных первичными документами;

- руководствоваться планом счетов, утвержденным Министерством Финансов РФ.

Каждая организация вправе сама решать какую форму бухгалтерского учета применять, если иное не определено законодательством. В рамках одной организации может использоваться одна форма бухгалтерского учета, которая должна быть закреплена в учетной политике предприятия.

Признаками, определяющими форму учета, являются:

- размер и структура предприятия;

- используемые учетные регистры и связи между ними;

- автоматизация учетных процессов;

- последовательность занесения данных.

Выделяют следующие формы бухгалтерского учета:

- Упрощенная форма ведения учета Простая форма ведения учета

- Форма ведения учета с применением учетных регистров

Грамотно выбранная форма является одним из условий результативного ведения бухгалтерского учета на предприятии. Она обеспечивает рациональное отражение информации и позволяет систематизировать ее для целей организации.

https://youtu.be/UhUvUL3e_xE

Как применить новшества на практике

Обратите внимание: новые возможности, которые предоставил комментируемый приказ Минфина России, не являются обязательными. Другими словами, компания, использующая упрощенные способы ведения бухучета, вправе отказаться от изменений и продолжать учитывать ОС, запасы, нематериальные активы и расходы на НИОКР по-прежнему.

Если же организация решит воспользоваться новшествами, ей предстоит решить, с какого момента начинать их применение. Проще всего сделать это с будущего года, закрепив новые правила в учетной политике на 2020 год. Но есть и другой вариант — внести соответствующие изменения в учетную политику, утвержденную на 2016 год. Это не будет нарушением, так как выбор нового способа ведения бухучета является основанием для корректировки учетной политики (п. 2 ч. 6 ст. 8 Закона о бухучете).

Отметим, что новые положения допустимо применять только в отношении расходов, понесенных после изменения учетной политики. Объекты, поставленные на баланс ранее, будут учитываться по «старым» правилам.

Упрощенная форма ведения учета

Данная форма ведения учета рекомендована Приказом Минфина РФ от 21.12.1998 N 64н «О Типовых рекомендациях по организации бухгалтерского учета для субъектов малого предпринимательства» для предприятий с простым процессом производства и небольшим количеством учетных операций. Учет средств и источников образования ведется в регистрах бухгалтерского учета по основным счетам. При этом на основании утвержденного Плана счетов на предприятии составляется рабочий план счетов.

Выделяют две формы ведения учета: простая форма и форма ведения учета с применением учетных регистров.

Простая форма ведения учета

Небольшие предприятия, обладающие не более чем тридцатью хозяйственными операциями в месяц, могут вести учет, используя при этом только Книгу учета фактов хозяйственной деятельности. Она выступает в качестве регистра синтетического и аналитического учета. Кроме того, на основании нее можно определить на определенную дату наличие имущества и источников образования и составить бухгалтерскую отчетность. Книга ведется помесячно в разрезе счетов, утвержденных предприятием в рабочем плане счетов.

Кроме книги предприятие должно вести ведомость учета заработной платы, которая содержит в себе расчеты с персоналом по оплате труда, а также расчеты по НДФЛ.

Схема простой формы ведения учета

Форма ведения учета с применением учетных регистров

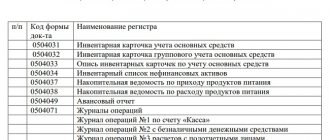

Малое предприятие для учета финансово-хозяйственных операций может использовать следующие учетные регистры:

- Ведомость учета основных средств, начисленных амортизационных отчислений — форма N В-1;

- Ведомость учета производственных запасов и товаров, а также НДС, уплаченного по ценностям, — форма N В-2;

- Ведомость учета затрат на производство — форма N В-3;

- Ведомость учета денежных средств и фондов — форма N В-4;

- Ведомость учета расчетов и прочих операций — форма N В-5;

- Ведомость учета реализации — форма N В-6 (оплата);

- Ведомость учета расчетов и прочих операций — форма N В-6 (отгрузка);

- Ведомость учета расчетов с поставщиками — форма N В-7;

- Ведомость учета оплаты труда — форма N В-8;

- Ведомость (шахматная) — форма N В-9.

Каждая ведомость ведется о одному из бухгалтерских счетов. Сумма хозяйственной операции при этом записывается одновременно в двух ведомостях. Записи ведутся с отражением начального и конечного сальдо, а также оборотов за период.

Схема формы ведения учета с применением учетных регистров

Остатки средств по отдельным ведомостям должны сверяться с данными первичных документов, итоги по ведомостям обобщаются в шахматной ведомости по форме №В-9, далее оформляется оборотная ведомость и бухгалтерский баланс.

Изменения в учете основных средств

В ПБУ 6/01 «Учет основных средств» внесено существенное дополнение, касающееся определения первоначальной стоимости ОС. По общему правилу первоначальная стоимость основного средства — это совокупность фактических затрат на его приобретение, сооружение и изготовление. Сюда входит закупочная цена и сумма, заплаченная за приведение объекта в состояние, пригодное к использованию. Помимо этого в первоначальную стоимость включается цена доставки, таможенные пошлины, суммы, заплаченные посредникам, и некоторые другие издержки (п. 8 ПБУ 6/01).

Благодаря комментируемым поправкам у организаций, применяющих упрощенные способы бухучета, появилась альтернативная возможность. Они получили право определять первоначальную стоимость ОС другим способом.

Для объектов, приобретенных за плату, первоначальной стоимостью может быть цена поставщика плюс расходы на монтаж (если они не учтены в цене). Для сооруженных и изготовленных объектов первоначальной стоимостью может быть сумма, заплаченная по договору подряда, либо по иным договорам, заключенным с целью приобретения, изготовления или сооружения основного средства. Все прочие расходы (например, таможенные пошлины или вознаграждение посредника) допустимо списать на текущие затраты по обычным видам деятельности. Это закреплено во вновь созданном пункте 8.1 ПБУ 6/01.

Также есть изменения, касающиеся амортизации. В общем случае амортизационные отчисления необходимо делать ежемесячно в размере 1/12 годовой суммы амортизации. Но при упрощенном способе бухучета разрешено амортизировать ОС иначе: либо один раз в год по состоянию на 31 декабря, либо регулярно в течение года за периоды, установленные самой организацией. Таким образом, компания вправе амортизировать основное средство так часто, как сочтет нужным: раз в год, раз в полгода, раз в квартал или чаще. Это следует из новой редакции пункта 19 ПБУ 6/01.

Мемориально-ордерная форма учета

Появление мемориально-ордерной формы учета относят к 1928-1930 годам. Ее основой является разделение в ведении систематических и хронологических записей. Данные первичных документов находят отражение в мемориальных ордерах, которые в свою очередь регистрируются в хронологическом порядке в журнале регистрации и осуществляются систематические записи в главной книге.

Однородные первичные документы заносятся в хронологическом порядке в накопительную ведомость, далее на основании таких ведомостей составляется мемориальные ордера, с отражением сумм и проводок. Мемориальные ордера составляются за месяц и ведутся в зависимости от размеров организации главным бухгалтером или бухгалтером. Перечень ордеров утверждает руководитель организации на отчетный год.

Синтетический учет при данной форме ведется в главной книге, аналитический – в каточках или книгах.

Главная книга, ее еще называют контрольно-шахматная ведомость, является основанием для составления оборотной ведомости. Она составляется с разделением на дебетовые и кредитовые операции.

Существует вариант применения данной формы на малых предприятиях, он является более простым и вместо мемориальных ордеров на каждый вид учета составляется ведомость: ведомость учета заработной платы, основных средств и т. д. На их основании составляется шахматная и далее оборотная ведомость.

Схема мемориально-ордерной формы представлена ниже. Пунктирные линии определяют сверку итогов по счетам.

Взятая за основу данной формы итальянская методология обладает следующими достоинствами:

- соблюдение последовательности учета хозяйственных операций;

- отражение большого объема операционной информации позволяет получать детальные сведения в разрезе аналитики, с использованием стандартных форм регистров;

- возможность делегирования оперативной работы менее квалифицированным работникам;

- доступность и простота в использовании учетной техники.

Однако есть и существенные недостатки:

- данная форма рассчитана в большей степени на ручной труд, в связи с чем она мало приспособлена к автоматизации;

- дублирование учетных записей делает данную форму учета трудоемкой, повышается количество ошибок, поиск которых также занимает большое количество времени;

- отсутствие перекрестного ведения аналитического и синтетического учета не позволяет осуществлять контрольную функцию;

- низкая информативность, для проведения детального анализа необходима дополнительная выборка.

Подводя итоги можно говорить о том, что в современных реалиях данная форма больше приемлема на небольших предприятиях с малым оборотом.

Упрощенный бухгалтерский учет для малых предприятий

Начнем с того, что бухучет должны вести все организации, эта обязанность никак не связана с тем, какой налоговый режим они применяют. Упрощенным вариантом бухучета могут воспользоваться только те юрлица, которые соответствуют параметрам малого бизнеса. О критериях, по которым представители бизнеса классифицируются на малое, среднее и крупное предпринимательство, мы уже писали ранее.

Напомним о некоторых изменениях, а именно: с июля 2020 года предельные размеры выручки по каждой группе были увеличены ровно в 2 раза, а в 2020 году понятие «выручка» заменена понятием «доход от предпринимательской деятельности. Также прочитайте о критериях малого и среднего предпринимательства.

Поэтому у небольших юрлиц по-прежнему есть смысл проанализировать показатели деятельности своей компании и определить, к какому типу бизнеса она относится. С увеличением предельных объемов выручки для малых фирм с 400 до 800 млн. рублей ваша организация вполне может попасть именно в эту группу.

Возможность вести упрощенный вариант бухучета закреплена за малым бизнесом законом «О бухгалтерском учете» № 402-ФЗ от 06.12.2011 г. и другими нормами законодательства, утверждающими изменения к нему. Описаний конкретных моментов, которыми могут воспользоваться малые организации, закон не содержит. Чтобы понять, что могут не делать представители малого бизнеса, следует изучить прочие нормативные акты, регламентирующие бухгалтерский учет.

Сначала, надо отметить, что малый бизнес может не применять ряд ПБУ или отдельные их положения. Например, субъекты малого предпринимательства (СМП) могут не применять такие стандарты как ПБУ 18/02 (о налоге на прибыль) и ПБУ 8/2010 (об условных активах/обязательствах, оценочных обязательствах). СМП вправе списывать проценты по кредитам в прочие доходы, независимо от статьи расходования заменых денег, остальные представители бизнеса согласно ПБУ 15/2008 (о расходах по кредитам) должны отдельно учитывать кредитные средства, потраченные на приобретение инвестиционных активов.

Для СМП согласно ПБУ 22/2010 (об обнаружении и исправлении ошибок) разрешено исправлять все обнаруженные ошибки в текущем периоде, при этом не имеет значения то, какой характер носит ошибка – существенна она или нет. Необходимости в ретроспективном пересчете показателей также нет.

Что означает сам упрощенный бухгалтерский учет? СМП могут применять не все счета существующего плана счетов – проще говоря, укрупнить некоторые счета, отбросив лишние. Самый простой пример: для тех, кто занимается производством, учет затрат можно вести на счете 20, а при необходимости предусмотреть к нему субсчета – если в целях управления компанией есть смысл в получении более детальной информации. Остальные счета этой группы – 23, 25, 26, 28 и 29 – для СМП просто лишние, поэтому их можно убрать. Аналогично можно пересмотреть счета бухучета, используемые для учета других операций.

Журнально-ордерная форма учета

Появилась в результате преобразования мемориально-ордерной формы учета, при этом название она получила от основного учетного регистра – журнала-ордера.

В журнально-ордерной форме учета используются как правило два учетных регистра:

- журнал-ордер;

- вспомогательная (накопительная) ведомость.

Журнал-ордер – учетный регистр, в котором осуществляются хронологические записи в разрезе синтетического и аналитического учета. Занесение данных осуществляется по мере поступления первичных документов по кредитовому признаку (например, журнал-ордер №1 по счету 50; журнал-ордер №2 по счету 51 «Расчетные счета»).

Вспомогательная (накопительная) ведомость – регистр, функциональным назначением которого является систематизация данных первичных документов по дебетовому признаку (например, ведомость 1 по дебету счета 50 «Касса»).

Все журналы-ордера открываются на месяц отдельно для каждого синтетического счета или нескольких взаимосвязанных счетов, при этом каждый из них имеет свой постоянный номер. Итоги журналов-ордеров ежемесячно переносятся в главную книгу, которая ведется в течении года.

Главная книга – учетный регистр, отражающий начальные и конечные остатки по синтетическим счетам и обороты в течении отчетного года.

Ниже представлена схема журнально-ордерной формы учета. Пунктирные линии определяют сверку итогов по счетам.

Достоинствами данной формы учета являются:

- имеется основа для разделения труда между учетными работниками;

- процесс составления отчетности является менее трудоемким;

- связь между синтетическим и аналитическим учетом является более существенной.

Недостатки данной формы учета определены в следующем:

- сложность в построение журналов-ордеров;

- значительные затраты ручного труда.

Журнально-ордерная форма ведения учета в настоящее время является наиболее распространённой и эффективной для применения на практике. Именно она чаще всего используется как основа при создании программных продуктов автоматизации бухгалтерского учета.

Изменения в учете нематериальных активов и НИОКР

Согласно ПБУ 14/2007 «Учет нематериальных активов» к НМА следует относить объекты, у которых отсутствует материально-вещественная форма, и которые удовлетворяют ряду условий. Так, объект должен обладать способностью приносить экономические выгоды в будущем, а срок его полезного использования должен превышать 12 месяцев. Еще одно условие — это возможность выделить (или отделить) объект от других активов и достоверно определить его фактическую стоимость. Полный список условий приведен в пункте 3 ПБУ 14/2007.

Но для организаций, применяющих упрощенные способы ведения бухучета, установлены особые правила. Даже если объект полностью соответствует всем критериям НМА, затраты на его приобретение или создание можно сразу списать в текущие расходы по обычным видам деятельности. Об это говорится во вновь созданном пункте 3.1 ПБУ 14/2007.

Изменениям подверглась и ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы». По общему правилу затраты на НИОКР нужно списывать равномерно в течение года в размере 1/12 годовой суммы. Тогда как при упрощенном бухучете появилась возможность списать данные расходы сразу по мере их возникновения (новая редакция п. 14 ПБУ 17/02).

Автоматизированная форма бухгалтерского учета

Одним из наиболее перспективных направлений современного развития бухгалтерского учета является все большее внедрение автоматизированной формы — использование в учетной работе ЭВМ.

Ключевой основой данной формы учета является концепция, построенная на комплексной автоматизации: от первичных документов до формирования отчетности. Сведения носящие справочный характер заносятся один раз в начале работы (справочник номенклатурных групп и т.д.), текущая информация заносится однократно по мере поступления/формирования первичных документов и далее многократно используется. Учетным регистром при этом является любой документ, содержащий в себе хронологическую и систематическую запись.

Особенностями данной формы являются:

- автоматизация учетного процесса (сбор, обработка, передача информации);

- снижение трудоемкости (однократный ввод данных, при многократном использовании);

- группировка оборотов по счетам с использованием двойной записи;

- автоматическое формирование учетных регистров на выходе;

- возможность детализировать данные по запросу пользователей.

В настоящее время существует большой диапазон компьютерных программ, используемых для решения конкретных задач пользователей. Однако программные продукты на базе 1С вывели автоматизацию учета совершенно на новый уровень.

Журнал-Главная

Используется в организациях малого бизнеса. Все записи выделяются из ордеров, записываются в журнал. В нем стыкуются упрощенные мемориальные ордера. Данная система объединяет хронологические и систематические записи. Операции записываются по корреспонденции счетов из первичных документов или мемориальных ордеров. Данные первичных документов включаются во вспомогательные регистры или записываются в Журнал-Главную с проводками и разноской по счетам. Все сведения, связанные с кассой, записываются в кассовую книгу.

Из достоинств данного метода – простота применения, наглядность записей. Недостаток – громоздкость.

Новые правила для упрощенного учета

Приказом Минфина России от 16.05.2016 № 64н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету» внесены поправки в ПБУ 5/01 «Учет материально-производственных запасов», 6/01 «Учет основных средств», 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы», 14/2007 «Учет нематериальных активов».

Новые правила для упрощенного учета адресованы организациям, которым разрешено применять упрощенные способы ведения бухучета и сдавать упрощенную отчетность.

Теперь таким организациям разрешается:

1) приобретенные МПЗ оценивать по цене поставщика, иные затраты, непосредственно связанные с приобретением МПЗ, включать в состав расходов по обычной деятельности в полной сумме в том периоде, в котором они были понесены;

2) расходы на приобретение МПЗ, стоимость сырья, материалов, товаров, других затрат на производство и подготовку к продаже продукции и товаров можно признавать в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления);

3) расходы на приобретение МПЗ, предназначенных для управленческих нужд, признавать в составе расходов по обычной деятельности в полной сумме по мере их приобретения (осуществления);

4) микропредприятиям – признавать стоимость сырья, материалов, товаров, других затрат на производство и подготовку к продаже продукции и товаров в составе расходов по обычной деятельности в полной сумме по мере их приобретения (осуществления);

5) если организация не относится к микропредприятиям – признавать указанные затраты в составе расходов по обычной деятельности в полной сумме при условии, что характер деятельности такой организации не предполагает наличие существенных остатков МПЗ. При этом существенными считаются такие остатки, информация о наличии которых в бухгалтерской отчетности способна повлиять на решения пользователей бухгалтерской отчетности организации;

6) не формировать резервы под снижение стоимости материальных ценностей – не применять пункт 25 ПБУ 5/01. То есть остатки сырья, материалов, топлива, незавершенного производства, готовой продукции, товаров и иных аналогичных ценностей можно отражать в отчетности по стоимости, определившейся на счетах бухгалтерского учета, независимо от морального устаревания этих объектов, потери ими своего первоначального качества, изменения их текущей рыночной стоимости, стоимости продажи;

7) определять первоначальную стоимость основных средств при их приобретении за плату – по цене поставщика (продавца) и затрат на монтаж (при наличии таких затрат и если они не учтены в цене), а при сооружении (изготовлении) ОС – в сумме, уплачиваемой по договорам строительного подряда;

не включать в первоначальную стоимость основных средств, а учитывать в том периоде, в котором были понесены:

не включать в первоначальную стоимость основных средств, а учитывать в том периоде, в котором были понесены:

- расходы за доставку объекта и приведение его в состояние, пригодное для использования;

- расходы на информационное сопровождение, связанное с приобретением ОС;

- таможенные пошлины и сборы, невозмещаемые налоги и госпошлины, уплачиваемые в связи с приобретением объекта ОС;

- вознаграждения посреднической организации, если через нее приобретен объект ОС;

- прочие расходы, которые непосредственно связаны с приобретением, сооружением или изготовлением основных средств;

9) начислять годовую сумму амортизации единовременно по состоянию на 31 декабря отчетного года, либо периодически в течение отчетного года за периоды, определенные организацией, а не ежемесячно;

10) начислять амортизацию производственного и хозяйственного инвентаря единовременно в размере первоначальной стоимости объектов таких средств при их принятии к бухучету;

11) списывать расходы на НИОКР в расходы по обычным видам деятельности в полной сумме по мере их осуществления;

12) признавать расходы на приобретение (создание) объектов, которые подлежат принятию к бухучету в качестве НМА, в составе расходов по обычной деятельности в полной сумме по мере их осуществления.

Приказ Минфина России от 16.05.2016 № 64н (далее – Приказ № 64н) вступил в силу 20 июня 2020 года.

Обратите внимание

Для ведения бухгалтерского учета малые предприятия могут сократить план счетов, утвержденный приказом Минфина России от 31.10.2000 № 94н. Об этом сказано в пункте 3 Информации Минфина России № ПЗ 3/2015.

Решение о применении упрощенных способов ведения бухгалтерского учета, предусмотренных Приказом № 64н, организация принимает самостоятельно. Какие-либо обязательные требования по применению таких упрощенных способов Приказом № 64н не вводятся (информационное письмо Минфина России от 24.06.2016 № ИС-учет-3).

При принятии решения о начале применения упрощенного способа ведения бухгалтерского учета (из числа предусмотренных Приказом № 64н) следует исходить из того, что в соответствии с частью 7 статьи 8 Федерального закона «О бухгалтерском учете» в целях обеспечения сопоставимости бухгалтерской отчетности за ряд лет изменение учетной политики производится с начала отчетного года, если иное не обусловливается причиной такого изменения. В связи с этим организация вправе принять решение о применении каждого из предусмотренных Приказом № 64н упрощенных способов ведения бухгалтерского учета в отношении бухгалтерской отчетности как за 2016 год, так и за любой последующий год.

Напомним, что отражать изменения учетной политики субъекты, которые вправе вести упрощенный бухгалтерский учет (включая упрощенную бухгалтерскую (финансовую) отчетность), вправе перспективно, то есть без отражения корректировок показателей бухгалтерской отчетности за прошлые периоды (п. 15.1 ПБУ 1/2008 «Учетная политика организации», утв. приказом Минфина России от 06.10 2008 № 106н).

В информационном письме Минфина России от 24.06.2016 № ИС-учет-3 разъяснено, какие проводки следует делать при применении новых упрощенных способов бухгалтерского учета. Рассмотрим их подробнее.

Где отражать всю информацию

Для некоторых СМП будет достаточно вести только Книгу учета фактов хозяйственной деятельности – это самый простой вариант, пригодный в случаях, когда операций у компании совсем немного. Если операций много или если деятельность компании связана серьезными затратами материальных ресурсов, то к Книге следует дополнительно предусмотреть специальные учетные регистры на каждую группу имущества. При ведении бухучета представителям СМП следует всегда помнить два момента:

- Бухучет должен вестись в объеме, который будет позволять выводить остатки по счетам и составлять бухгалтерскую отчетность, плюс обеспечивать руководство необходимым объемом информации.

- Любой объект СМП может вырасти в более крупную организацию – жизнь не стоит на месте, а цель любого бизнеса – расширение деятельности и наращивание объемов прибыли. Чтобы в будущем вас не коснулись сложности с составлением настоящей бухгалтерской отчетности и обеспечением сравнимости текущих показателей с цифрами предшествующих периодов, запускать бухучет нельзя – вести его следует качественно.

Для СМП есть еще один важнейший момент в возможности ведения упрощенного бухучета: такие юрлица могут применять кассовый метод, то есть признавать доходы / расходы по факту их оплаты. В чем здесь плюс? Это очень удобно для тех, кто использует упрощенку. В этом случае СМП будет использовать один и тот же метод и для ведения бухгалтерии, и для исчисления суммы налога.

СМП могут формировать отчетные бухгалтерские формы как по стандартным правилам (баланс + все приложения + пояснения к нему), так и по «упрощенным» — предоставлять лишь две формы — баланс и отчет о финансовых результатах. При выборе последнего из двух вариантов, значения показателей в таблицах отчетных форм разрешается показывать укрупненно, а приложения заполнять только тогда, когда, по вашему мнению, они являются очень существенными. Пояснения не обязательны – они также требуются только в исключительных случаях, когда вам есть что пояснять.

Для СМП есть специальные упрощенные формы отчетности: специальные бланки предусмотрены для баланса и отчета о прибылях и убытках. Их различие со стандартными формами выражается в том, что показатели в них укрупнены еще больше. Например, баланс состоит из двух коротких разделов: актив имеет 5 показателей, а пассив – 6. Формы унифицированы, их можно увидеть среди приложений к Приказу Минфина № 66н от 02.07.2010 г.

Для микропредприятий есть особая поблажка: такие фирмы могут вести учет в регистрах без использования стандартной для бухучета двойной записи. Но здесь есть пара важных ограничений. Во-первых, двойная запись неразрывно связана с кассовым методом учета. То есть, если вы делаете выбор в пользу кассового метода, то вы в любом случае ведете бухучет двойной записью – другого варианта быть не может. Если вы хотите отказаться от двойной записи, то учет придется вести методом начисления. Во-вторых, льготу в виде неприменения двойной записи следует использовать с очень большой осторожностью: предприятие может вырасти, а вот восстановить бухучет за предшествующие годы будет очень сложно и плане финансовых затрат, и в плане трудовых ресурсов.

Кто имеет право на упрощенное ведение бухгалтерского учета

На сегодняшний день существует две группы предприятий, для которых четко установлены правила формирования достоверной бухгалтерской отчетности, но с разной степенью информативности для пользователей:

- Компании, которым государство предоставило право применять упрощенные способы ведения бухгалтерского учета и составлять упрощенную бухгалтерскую отчетность (п. 4 ст. 6 закона 402-ФЗ).

- Компании, которые не могут вести упрощенный бухгалтерский учет.

Остановимся на каждой группе более подробно.

1. Компании, обладающие правом ведения упрощенного бухгалтерского учета.

Согласно пункту 5 статьи 6 Федерального закона № 402-ФЗ правом ведения упрощенного БУ наделены представители малого бизнеса, не попадающие под обязательный аудит.

В указанный нормативный акт были внесены дополнения, которые нашли отражение в статье 11 ФЗ № 334 от 04.11.2014.

Согласно ее положениям упрощенная система ведения бухгалтерского учета и составления бухгалтерской отчетности стала доступна таким субъектам экономической деятельности, как:

- субъекты малого предпринимательства;

- компании, деятельность которых носит некоммерческий характер;

- компании, имеющие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов. Регламентирующим документом в данном случае является ФЗ № 224 «Об инновационном от 28.09.2010.

В основном это компании, которые:

- не размещают свои ценные бумаги на рынке;

- не занимаются привлечением инвесторов любыми иными методами.

Отчетность данных фирм имеет значение исключительно для ее руководящего состава и учредителей. Поскольку нет третьей стороны, которая могла бы проявить интерес к деятельности таких фирм, а следовательно, и к их отчетной документации, то и недостоверность документов не может повлечь за собой нарушения прав этой стороны. Этим и объясняется наличие послаблений в методике ведения БУ и подготовки бухгалтерской отчетности, предоставляемым таким организациям государственными органами.

Налоги 2020. Новые налоги и изменения в России в 2019 году:

Эти компании не относятся к общественно значимым.

Наше государство заинтересовано в увеличении общего числа таких компаний. Для того чтобы аргументировать данное утверждение, достаточно провести анализ гарантии стабильности статуса субъекта малого бизнеса на протяжении достаточно большого временного периода.

Так, четыре года назад государство повысило предельный лимит выручки, необходимый для отнесения организации к субъекту малого предпринимательства. Кроме того, были увеличены и общая численность штата компаний, и максимальные доли участия в капитале для фирм, претендующих на звание субъекта малого предпринимательства, иностранных лиц и юридических лиц, которые не являются субъектами малого и среднего бизнеса.

Также был введен увеличенный гарантированный период для тех компаний, которые превысили предельные значения по численности сотрудников или финансовому обороту за отчетный период. Другими словами, был увеличен срок, необходимый для того, чтобы исключить компанию из числа субъектов малого бизнеса. Регламентирующий документ – ФЗ № 156 от 29.06.2015 (подп. «в» п. 2 ст. 5).

Упрощенный порядок начисления амортизации основных средств

Организации, ведущие бухгалтерский учет упрощенно, могут начислять годовую сумму амортизации по основным средствам единовременно по состоянию на 31 декабря отчетного года либо периодически в течение отчетного года за периоды, определенные организацией (п. 19 ПБУ 6/01). То есть не ежемесячно в размере 1/12 от годовой суммы амортизации, а, например, раз в квартал или раз в год. Начисленная сумма амортизации отражается в бухгалтерском учете соответственно в периоде, к которому она относится, или в декабре отчетного года.

ПРИМЕР УПРОЩЕННОЙ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ

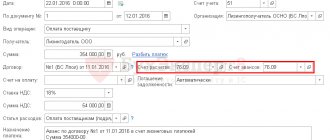

Основное средство относится к четвертой амортизационной группе, его первоначальная стоимость составляет 325 000 руб. Амортизация по нему начисляется линейным способом, срок его полезного использования установлен равным 6,5 годам (78 месяцам).В этом случае годовая сумма амортизации составляет 50 000 руб. (325 000 руб. : 6,5 года) (абз. 2 п. 19 ПБУ 6/01).Согласно учетной политике, амортизация в бухгалтерском учете начисляется один раз в конце отчетного года.31 декабря бухгалтер сделает проводку:

ДЕБЕТ 20 КРЕДИТ 02

— 50 000 руб. – начислена амортизация основного средства.

По производственному и хозяйственному инвентарю разрешено начислять амортизацию единовременно в размере первоначальной стоимости объектов таких средств при их принятии к бухгалтерскому учету (ранее – только в течение всего срока полезного использования объекта).

К производственному инвентарю относятся предметы технического назначения, которые участвуют в производственном процессе, но не могут квалифицироваться ни как оборудование, ни как сооружения.

При применении данного упрощенного способа ведения бухгалтерского учета сумма начисленной амортизации по указанным объектам в размере 100% их первоначальной стоимости отражается по дебету счета 20 «Основное производство» (по дебету других счетов учета затрат на производство – при использовании таких счетов) и кредиту счета 02 «Амортизация основных средств» в том же отчетном периоде, в котором объект принят к бухгалтерскому учету. При этом объект не списывается с бухгалтерского учета до его фактического выбытия (прекращения использования).

ПРИМЕР НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ПО ИНВЕНТАРЮ

Организация в июне приобрела производственный инвентарь стоимостью 60 000 руб. (без НДС). Согласно учетной политике, амортизация производственного инвентаря начисляется в размере 100% в том периоде, когда объект принят к бухгалтерскому учету.Бухгалтер сделал проводки:

ДЕБЕТ 08 КРЕДИТ 60

— 60 000 руб. – отражена первоначальная стоимость производственного инвентаря;

ДЕБЕТ 01 КРЕДИТ 08

— 60 000 руб. – производственный инвентарь учтен в составе основных средств;

ДЕБЕТ 20 КРЕДИТ 02

— 60 000 руб. – начислена амортизация производственного инвентаря.