Зарплата gross — что значит

Чаще всего впервые вышеуказанные иностранные термины граждане слышат на собеседовании у потенциального работодателя. Например, во время обсуждения вознаграждения наниматель может употреблять слово «гросс», которое переводится с английского языка как «полный». Достаточно часто кандидаты на вакансию не уточняют значение этого слова, боясь показаться неосведомленными. А потом, согласившись на предлагаемые начальником условия, разочаровываются, получив на руки в качестве вознаграждения за труд сумму меньше той, которая оговаривалась на собеседовании. Чтобы избежать подобных ситуаций, необходимо знать, зарплата гросс — что это значит.

Ответим на вопрос gross зарплата — это что? При поиске работы соискатели большое внимание уделяют такому моменту, как размер заработной платы. Работодатели об этом знают. Поэтому, чтобы привлечь наибольшее количество кандидатов на вакансию, они часто указывают в объявлениях больший размер зарплаты. Это так называемая заработная плата гросс, которая представляет собой сумму без вычета подоходного налога. В России ее нередко называют «грязной». Наниматель может указывать ее в контракте при трудоустройстве работника, а по факту выплатить ему в конце месяца меньше денег. То есть начальник делает ставку на то, что нуждающийся в работе человек с этим понятием незнаком.

Поэтому, чтобы не попасть впросак, размер оплаты за труд нужно обсудить еще на собеседовании.

Gross зарплата: что это значит и как посчитать – в чем разница между гросс и net

Основным критерием при выборе вакансии для работника в большинстве случаев является заработная плата, это естественное требование, так как каждый хочет получать достойную компенсацию за свой труд и время.

В развитых странах с полноценно функционирующей инфраструктурой и системой социального обеспечения существует налогообложение – изъятие средств трудоспособного и социально защищённого населения на поддержку разнообразных государственных институтов и структур.

https://youtu.be/wWYc1i5JaoY

Для разных целей самому работнику и организациям, контролирующим денежный оборот на рынке труда, могут понадобиться как данные о зарплате без учёта налога (gross-зарплата), так и наоборот (net-зарплата). В связи с этими тонкостями даже человек, далёкий от финансовых вопросов, должен знать, что это такое – gross-зарплата, чем она отличается от net, и чем такая информация может быть полезна в будущем.

Разницу между этими двумя понятиями нужно знать не только бухгалтеру какой-либо организации, работодателю или работнику налоговой службы.

Рядовой налогоплательщик обычно не задаётся вопросами о том, каким образом с его честно заработанных денег высчитывается обязательный подоходный налог, и напрасно – этим незнанием может воспользоваться недобросовестный работодатель, получающий дополнительные деньги за чужую неосведомлённость.

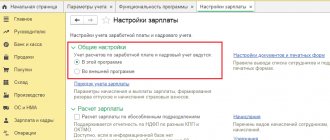

Это важно! Подоходный налог в РФ составляет 13% от обозначенной в вакансии суммы заработной платы. Сам работник не принимает в процессе сдачи налога никакого участия, это обязанность работодателя, который ежемесячно собирает эти проценты со всех официально оформленных сотрудников и передаёт их в налоговую.

Во всех организациях с «белой» оплатой труда зарплату сотрудники получают после вычета 13% подоходного налога

Gross-зарплата для работника существует только на бумаге, так как деньги он получит только после автоматического вычета этого налога, в виде net-зарплаты. Net в переводе с итальянского значит «чистый», что вне сферы профессионального финансового сленга приобрело синоним «белый» – любой человек слышал выражения вроде «белая зарплата» или «работать на белую зарплату».

Прежде всего, gross-зарплата указывается в описании вакансии. То есть, если при просмотре сведений о заработной плате вы видите, например, 50 000 рублей – это ещё не чистый оклад, сумма без вычета налогов.

«Чистую» сумму в объявлениях указывать не принято (это не правило – иногда работодатель указывает размер именно «белого» оклада, о чём сообщает рядом с цифрой), так что нужно обязательно учитывать этот факт при устройстве на работу.

Умение рассчитать gross сильно понадобится при составлении грамотного резюме.

Со стороны соискателя принято указывать размер желаемой заработной платы именно в net, чтобы работодатель, в свою очередь, самостоятельно добавил налоговые проценты и выяснил для себя потенциальные затраты на такого сотрудника.

Если вы хотите найти работу, не имея при этом каких-либо исключительных навыков в своей области или имея незаконченное образование, попробуйте заранее рассчитать gross, опираясь на те средства, которые вы хотели бы получать чистыми.

Это важно! Если сумма выходит слишком большой и невыгодной для работодателя, задумайтесь о понижении требований или повышении собственной квалификации.

Также осведомлённость об уровне своего основного дохода без учёта налоговых вычетов может понадобиться при попытке взять кредит в банке, который требует таких данных.

Далеко не все организации, выдающие кредиты, интересуются gross-зарплатой заёмщика (особенно те, кто специализируется на микрозаймах или работает нелегально), но при заключении договора на крупную сумму или серьёзной покупке в рассрочку через банк будьте готовы к тому, что такую информацию потребуют.

Это важно! Понятие gross-зарплаты может существовать только в случае официального, легального трудоустройства работника. В противном случае факт принятия человека на работу нигде не регистрируется, а значит, в налоговую не идут никакие отчисления.

В случае нелегального трудоустройства работодатель не делает отчислений в налоговую

К сожалению, очень многие работодатели предпочитают скрывать от государства факт найма, экономя таким образом эти 13% налога.

https://youtu.be/J-WYSIlLYkI

Сами соискатели соглашаются на такие вакансии не с меньшим удовольствием, хоть это и сопряжено с некоторыми рисками (нелегальный работник не может рассчитывать на охрану своего труда, защиту от незаконного увольнения, соблюдение работодателем всех рабочих условий согласно действующему законодательству и полный социальный пакет), так как стоимость таких предложений немного выше средней рыночной цены. При нелегальном трудоустройстве указывается исключительно net-зарплата.

С этой стороной заработной платы обычно ни у кого не возникает проблем – это деньги, которые работник получает в своё личное пользование каждый раз во время выдачи ему заработанного наличными или на банковский счёт.

Иногда соискатель сразу видит размер своей чистой зарплаты, как говорилось выше, а иногда узнаёт только во время первой выдачи.

Важно отметить, что подоходный налог снимается только с «голого» оклада сотрудника без учёта премиальных выплат и прочих дополнительных денег, которые на том же просторечном языке называют «серыми».

Это важно! Нередко работодатель, чтобы не выплачивать большие налоги, предпочитает выставить небольшую gross-зарплату (а соответственно, и net) и подать заявленную во время принятия на работу сумму такими серыми способами, это обусловлено некоторыми спорными моментами в налогообложении.

Это не делает «серый» доход незаконным, просто он часто не регламентирован законодательством, нерегулярен и зависит от личных рабочих качеств отдельного сотрудника, финансовых успехов организации за месяц/квартал или от инициативы непосредственно работодателя или нескольких.

Знать точный размер своей net-зарплаты обязательно нужно, если:

- Заработная плата не фиксирована и по каким-то причинам отличается из месяца в месяц;

- Значительная часть зарплаты выдаётся «серой», и вы не всегда можете отследить чистый оклад.

Если при таких сложных путях получения заработной платы вы не будете следить за тем, где и сколько вам начислили, вас могут банально обсчитать, причём виноват в этом будет необязательно работодатель, а, например, бухгалтерия. Такие случаи редки, но всё же случаются, позаботьтесь о себе путём элементарной финансовой грамотности, если есть какие-либо подозрения.

Каждый сотрудник должен знать, как обезопасить себя от мошенничества при начислении заработной платы

Даже если случай мошенничества уже произошёл, с помощью понимая принципов изъятия подоходного налога вы сможете защитить себя, не дадите ввести себя в заблуждение и с большой вероятностью сможете отстоять свои права. Иногда для защиты достаточно элементарных знаний, за которыми из-за нежелания разобраться в собственной зарплате приходится обращаться к специалисту, зачастую дорогостоящему.

Если при составлении резюме после указания желаемой net-зарплаты вы укажете, что это сумма, которую вы хотите получать после вычета всех налоговых выплат, то значительно снизите количество конфликтов и недопониманий с работодателями, сохраните своё и их время. Финансово грамотный сотрудник вызывает у работодателя уважение, а мошенника не интересует.

Алгоритм подсчёта

За информацией о размере своих gross и net доходов всегда можно обратиться в бухгалтерию или непосредственно к работодателю, если отдельных структур для выплат нет, но есть также и возможность разобраться в этом самостоятельно. Существуют простейшие алгоритмы, с ними вы легко можете найти желаемое значение, если знаете хоть одно смежное. Даже базовые математические навыки больше не нужны, достаточно воспользоваться калькулятором.

Это самое простое. Так как общеизвестная сумма подоходного налога в РФ составляет 13% от суммы зарплаты, необходимо найти это число, чтобы вычесть из «грязной» зарплаты до вычета налога. Для примера здесь и в последующих расчётах возьмём 50 000 рублей.

В некоторых современных калькуляторах (встроенных в телефон, компьютер или в интернет-пространстве) есть функция автоматического расчёта процента от суммы, но если у вас нет возможности использовать такие, то есть универсальная формула математической пропорции.

Предлагаем ознакомиться Должник банкрот что делать

Рассчитать net, зная gross, может любой сотрудник с помощью специальной формулы или онлайн калькулятора

https://youtu.be/VPgD0eHwST8

Значения:

- 50 000 – размер вашей gross-зарплаты;

- 100% – он же, только в процентном соотношении;

- х – сумма подоходного налога от вашей gross-зарплаты, которую нужно найти;

- 13% – общая процентная доля подоходного налога.

Получаем такую формулу: 50 000 (р) х 13 (%) / 100 (%). Это значит, что gross была умножена на общий процент подоходного налога, а после поделена на 100% для выравнивания суммы. Результат – 6500 рублей. Именно столько составляет подоходный налог от gross-зарплаты в 50 000. Для того чтобы получить подобный результат с другой суммой, просто подставьте нужное значение в формулу.

Теперь нужно просто вычесть из gross найденную сумму налога, и вы получите 43 500 рублей – сумму net-зарплаты.

Иногда такие данные могут понадобиться, так что знать универсальную формулу для вычисления зарплаты с учётом налога на всякий случай нужно, тем более, она очень проста.

Здесь среднестатистическому человеку, не обладающему навыком вычисления сложных дробных чисел, понадобится калькулятор.

Gross = Net / 0.87

Другими словами, чтобы узнать свою полную зарплату до подоходного налога, необходимо размер суммы, которую вы получаете на руки, разделить на числовой коэффициент 0.87. В таких одноэтапных вычислениях ошибиться сложно, но на всякий случай результат стоит проверить по документам, чтобы не создать неразбериху в бумагах – она в будущем может серьёзно повредить вам.

Каждый человек должен быть грамотным в финансовых вопросах

Поиск вакансии редко бывает приятным занятием, особенно если соискатель неопытен или находится в трудной жизненной ситуации, то есть, уязвим.

Такие проблемы в жизни ни в коем случае нельзя усугублять некомпетентностью в базовых финансовых вопросах – лучше один раз разобраться в разнице заработной платы с учётом налогообложения и без него, чем потом испытывать трудности в день зарплаты или в дурном свете выставить себя перед работодателем.

: gross и net

Пример расчета

Выше мы ответили на вопрос: net и гросс зарплата — что это такое. Gross — это сумма заработной платы до налоговых вычетов, установленных действующим законодательством. Теперь расскажем, как вычислить сумму net, которую работнику начальник выдаст на руки в конце трудового месяца.

Разница между этими видами начислений заработной платы напрямую связана с подоходным налогом, который удерживается из гросс выплаты. Поэтому решающее значение имеет налоговая ставка:

- для резидентов РФ ставка составляет 13 %;

- для нерезидентов размер ставки — 33 %.

Чтобы понять, какую сумму будет получать на руки сотрудник-резидент РФ, необходимо вычесть 13 % из зарплаты gross. К примеру, если в контракте прописана сумма 40 000 рублей, значит, на руки работник получит 34 800. Расчет следующий: 40 000 руб. — 13 % = 34 800 руб. С рабочего удержат 5200 руб.

Разница существенная, поэтому если при рассмотрении вакансий вас привлек указанный в объявлении размер заработной платы, радоваться раньше времени не стоит. Уточните, gross или net имеет в виду наниматель.

Зарплата Net

Термин Net в переводе с английского языка означает «чистый». Собственно, это и есть та сумма оплаты труда, которую сотрудник получает на карточку или наличными. Вычислить размер вознаграждения Net можно, зная размер зарплаты Gross и ставки налогов и иных вычетов, которые действуют в стране согласно Налоговому кодексу, трудовому и пенсионному законодательству.

Удержания, помимо обязательного во всех странах подоходного налога могут быть следующими:

- Медицинское страхование.

- Пенсионные взносы (обязательные и/или добровольные).

- Алименты.

- Административные штрафы.

- Перерасчет излишне выданных сумм.

- Погашение ранее выданных сумм (кредитов, авансов).

Это неполный перечень удержаний. их обоснованность и размер уточняется у бухгалтера, производящего расчет заработной платы. Кроме того, существуют льготы по налогам для отдельных категорий сотрудников, например, бывших военных, инвалидов, опекунов, а также наличие у работающего так называемых «иждивенцев» – несовершеннолетних детей.

Размер подоходного налога для работников – иностранных граждан чаще всего выше, чем у резидентов страны.

https://youtu.be/H1_GJEKH3vA

Gross и Net: пример расчета

Чтобы понять, как считается Гросс и Нет заработная плата, приведем несколько примеров расчета обоих величин.

Рассчитываем gross доход.

Пример 1.

Работник А имеет оклад в 35000 рублей. Никаких дополнительных надбавок он не получает.

Его брутто-выплаты составляют 35000.

Пример 2.

Работнику В по трудовому договору назначено 42500 оклада. Также он ежемесячно получает 10% от оклада за выслугу лет. За особые условия труда ему полагается выплата каждый месяц в 5000 руб.

Брутто-выплат работника В составило:

42500+10%=46750

46750+5000=51750

51750 рублей грязных выплат.

Пример 3.

Работнику С оплачивают по тарифному разряду 53500. Так как он живет в районе Крайнего Севера, то ему полагается районный надбавочный коэффициент 2,0. К тому же ежемесячно он получает надбавку 25% от разряда.

Грязная заработная плата работника С составит:

53500*2,0=107000

25% от 53500=13375

107000+13375=120375 брутто-выплат.

А теперь на основе приведенных примеров рассчитаем net выплаты. То, что положено человеку получить на руки.

Пример 1а.

Работнику А начислено 35000 руб. Он имеет право на налоговый вычет в 400 руб. С остальной суммы вычитается 13% налога.

35000-400= 34600

34600-13%=30102

30120 рублей получит работник А на руки. Следует понимать, что данная сумма будет разделена на аванс и основную выплату.

Пример 2а.

Работнику В начислено 51750 руб. Так как у данного сотрудника есть двое несовершеннолетних детей, то оно получает налоговый вычет по 1000 на каждого ребенка и 400 руб. на себя.

51750-2400=49350

49350-13%=42934,5 рублей.

Пример 3а.

Работнику С насчитано 120375 руб. Он получает налоговый вычет в 400 рублей, а также обязан выплачивать ежемесячно алименты на одного ребенка в размере 25% от полученного.

120375-400= 119975

119975-13%=104378,25

104378,25*25%=26094,56

26094,56 это алиментные удержания, но они не влияют на размер чистой зарплаты. Доход нетто для сотрудника С составляет 104378,25 рублей.