Межведомственная инспекция по камеральному контролю

Единая база данных налогоплательщиков хранящаяся в ЦОД позволяет максимально быстро и точно обрабатывать информацию. Это особенно актуально в ходе проверки по НДС, когда сверяются данные контрагентов по каждой сделке. Автоматизированная система оперативно проводит сверку и выявляет несоответствия, при этом риск ошибок сводится к минимуму.

Вся поступающая от налогоплательщиков информация по НДС обрабатывается специальным подразделением ФНС — Межрегиональной инспекцией Федеральной налоговой службы по камеральному контролю, которое было создано Приказом Минфина России от 17.07.2014 № 61н. Его основная функция — собирать и анализировать данные деклараций по НДС, отслеживая все этапы сделки от производителя до конечного потребителя.

Как новая служба проводит проверку

К задачам нового подразделения ФНС относятся:

- обработка деклараций по НДС, проведение сравнительного и перекрестного анализа данных об операциях;

- выявление несоответствия сведений об операциях в данных контрагентов, которые могут свидетельствовать о занижении суммы НДС либо о завышении суммы налога к возмещению;

- выявление плательщиков НДС, злоупотребляющих правом на налоговый вычет.

Если сумма НДС, уплаченная одной стороной сделки, соответствует сумме, принятой к вычету другой стороной, вопросов не возникает. А вот сделки, в которых в результате анализа выявляется несоответствие указанных сумм, берутся «на карандаш». Такие операции подлежат пристальному изучению специалистами ФНС: они должны определить, имеет ли место факт налогового злоупотребления.

Вне зависимости от наличия или отсутствия у владельца «подозрительной» декларации по НДС злого умысла, при обнаружении ошибок ему будет направлено требование о предоставлении пояснений. В некоторых случаях результатом несоответствия данных может стать визит представителя ФНС и выездная проверка.

Источники информации при камеральной проверке

Понятно, что данные декларации являются основополагающим, но далеко не единственно возможным источником информации при «камералке» по НДС. В соответствии с рекомендациями ФНС по проведению камеральных налоговых проверок, содержащихся в письме от 16.07.2013 N АС-4-2/12705, инспектора могут использовать множество разных источников:

- всевозможные государственные реестры данных (ЕГРН, ЕГРЮЛ, ЕГРИП, реестр ККТ, сведения о лицензиях, данные о доходах и налоговых вычетах физлиц, сведения о банковских счетах и другие), которых в общей сложности насчитывается порядка пятидесяти;

- данные, полученные ранее от налогоплательщика и третьих лиц — заявления и сообщения, поданные ранее декларации, документы, полученные в ходе предыдущих налоговых и прочих проверок;

- сведения из других ведомств, с которыми ФНС сотрудничает в рамках соглашений о предоставлении информации — внебюджетных фондов, органов охраны правопорядка и других.

kontrolnye_sootnosheniya_v_deklaracii_po_nds.jpg

Проверяя полученные декларации, налоговики используют специальные контрольные соотношения (КС) по соответствующим отчетным формам. Налогоплательщикам тоже следует использовать данные КС для самоконтроля и проверки заполненных отчетов, чтобы избежать в них ошибок и нестыковок. Какие соотношения применяются при проверке декларации по НДС, расскажем в этой статье.

Новое в законодательстве: расширение прав инспекторов

Изменения, внесенные в Налоговый кодекс в начале года, расширили перечень ситуаций, в которых специалисты ФНС могут затребовать у проверяемой компании к поданной декларации по НДС дополнительные документы. Согласно обновленному пункту 8.1 статьи 88 НК РФ, ФНС может обязать налогоплательщика предоставить счета-фактуры, иные первичные и прочие документы, которые относятся к указанным в декларации операциям. Однако сделать это можно лишь в случае, если выявленные в декларации несоответствия могут говорить о занижении суммы налога или о завышении НДС к возмещению.

При этом несоответствия могут обнаружиться как внутри собственной отчетности компании — например, не совпадают данные декларации и журнала учета счетов-фактур, так и при их сверке с соответствующими формами контрагента. Таким образом, при возникновении подозрений о налоговом нарушении, инспектор вправе затребовать практически любые документы, которые помогут пролить свет на вопрос: кто из участников сделки подал в инспекцию неверные сведения.

Еще одно изменение, обусловленное новой редакцией пункта 1 статьи 92 НК РФ, коснулось осмотра территорий, помещений, документов и предметов налогоплательщика. Раньше проводить его разрешалось лишь во время выездной проверки, теперь же инспекторы имеют право сделать это и в рамках камеральной. Отслеживается явная тенденция к сокращению числа выездных проверок и перекладыванию их задач на проверки камеральные.

Случаев, при которых инспектор может посетить с осмотром территорию налогоплательщика, два:

- лицо представило декларацию с заявленной суммой налога к возмещению (другими словами, простой подачи декларации с суммой НДС к возмещению достаточно, чтобы ожидать возможного визита инспектора);

- выявлены ошибки и несоответствия в декларации (в том числе с данными других налогоплательщиков), которые могут свидетельствовать о занижении налога либо завышении НДС к возмещению.

Уточненная декларация по НДС

Первое правило. Прежде чем её подавать нужно скорректировать книги покупок, книги продаж, журналов. Всё зависит от того, что это за операция.

При сдаче уточненной декларации пояснения подавать не нужно.

Если вы вносите изменение уже после сдачи отчетности за 2020 или 2016 год, то вы должны как в книге покупок, так и в книге продаж сформировать доп.лист. В нём уже вы будете убирать, т.е. аннулировать записи по счетам-фактурам, которые вы снимаете и вписывать те счета-фактуры, которые вам нужно будет внести в книгу покупок или книгу продаж. Для того, чтобы вам не повторять 8 и 9 разделы и были предусмотрены приложения 1 к 8 и 9 разделам — это вся информация из доп.листов.

Что представляет собой «камералка»

Уже давно понятие камеральной проверки вышло за рамки контроля расчета суммы налога и срока его уплаты. Сегодня практически любая «камералка» включает в себя следующие процедуры:

- сопоставление данных декларации за последний и предыдущий отчетный периоды;

- увязка сведений проверяемой формы с другими декларациями, расчетами и формами бухгалтерской отчетности;

- анализ всех имеющихся у налоговой службы данных для определения достоверности показателей налоговой декларации.

Если налогоплательщик относится к разряду крупных, в рамках камеральной проверки дополнительно проводится:

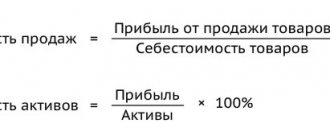

- анализ показателей выручки, рентабельности, налоговой нагрузки компании, а также их сравнение со средними значениями соответствующих показателей по сфере деятельности и других схожих по параметрам налогоплательщиков;

- выявление причин снижения налоговой нагрузки;

- сравнение налоговой базы компании в текущем и прошедших налоговых периодах;

- анализ сделок, которые привели к снижению налоговой базы;

- выявление «проблемных» партнеров компании.

Когда выявлена ошибка

Итак, налоговая отчетность по НДС принята органом ФНС. Однако это еще не повод расслабляться, ведь процесс камеральной проверки начинается по окончании приема отчетных форм.

В первую очередь в автоматическом режиме проверяются контрольные соотношения между различными разделами декларации. При выявлении ошибки ФНС направляет в компанию требование о представлении пояснений по контрольным соотношениям. Подтвердить его получение необходимо в течение 6-ти рабочих дней (пункт 5.1 статьи 23, статья 88 НК РФ). В случае проверки по НДС получение требования и подтверждение этого факта осуществляется через систему электронной отчетности.

Теперь у компании есть 5 рабочих дней на то, чтобы подготовить и направить в налоговую службу ответ на полученное требование. Тут возможны два варианта:

- компания признает ошибки, исправляет их и подает уточненную декларацию;

- компания по-прежнему считает, что данные декларации верны, и представляет соответствующее пояснение (в электронном виде либо на бумаге).

Второй этап проверки — сопоставление сведений отчетных форм контрагентов. При выявлении несоответствий в данных участников сделки компания получает электронное требование о предоставлении пояснений по расхождениям. Требование формируется в двух форматах — pdf и xml. Каждый из этих файлов содержит таблицу со счетами-фактурами, в которых обнаружены несоответствия. Ошибка каждого типа имеет собственный код: например, код 1 соответствует отсутствию контрагента, а код 4 — выявленному расхождению. При этом запись вида 4 (2,3) обозначает, что в данных 2-го и 3-го столбцов формы имеются несостыковки.

Как и на предыдущем этапе, ответить на указанное требование необходимо в течение пяти дней. Ответ должен содержать две таблицы: первая включает данные, которые налогоплательщик подтверждает, а вторая — которые исправляет. Вторая таблица, в свою очередь, состоит из двух столбцов, в первом из которых содержатся прежние сведения, а во втором — измененные. Тут есть важный момент: вносить правки допустимо лишь в те данные, изменение которых не повлияет на сумму НДС. В противном случае необходимо составить уточненную декларацию. Ответ можно сформировать как в электронном виде, так и на бумаге.

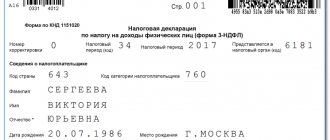

Как писать пояснения при ответе на требования налоговой

Пояснения по НДС к декларации налогоплательщик имеет право представить в свободной форме. Хотя чиновники предусмотрительно разработали образец пояснений по НДС, которым, при желании, можно воспользоваться. Этот документ представляет собой несколько таблиц, в которых можно указать учетные данные и реквизиты документов, а также объяснить причины расхождений. Каждая таблица посвящена отдельному поводу. К примеру, есть пояснения высокого удельного веса НДС. Прежде, чем заполнять документ, к нему необходимо написать вводную записку. В ней указывается кем и за какой налоговый период дан ответ на пояснения налоговой по НДС, а также приводится количество листов документа и номер корректировки.

Если у вас нарушение контрольного соотношения, то вы укажете номер контрольного соотношения и дадите пояснения. В пояснении не превышайте предел 1000 знаков.

Пояснение расхождений по КС

Расхождение между показателями графы 5 строки 110 раздела 3 и строки 260 раздела 9 обусловлено погрешностью округления.

Если в результате проверки требования по контрольным соотношениям будут выявлены ошибки, приводящие к изменению стоимостных показателей налоговой декларации, то будет необходимо предоставить уточненную налоговую декларацию.

Т.е. отсутствия в разделе 9 регистрационной записи по счету-фактуре, по которому контрагентом была отражена соответствующая регистрационная запись в разделе 8 налоговой декларации.

Случай 1. Сделка подтверждается, т.е. счет-фактура в декларации продавца отсутствует. Пояснения не представляются, необходимо подать уточненную декларацию.

Случай 2. Сделка не подтверждается, т.е. этот счет-фактуру продавец покупателю не выставлял.

Как минимизировать риск расхождений

Оптимальный путь уменьшить вероятность несоответствия данных — предварительно сверяться с каждым контрагентом. Сделать это можно посредством специальных сервисов, например, Контур.Экстерн, который содержит модуль НДС+ (Сверка). Проверить соответствие своих форм с данными партнеров, выявить и исправить расхождения до подачи декларации — это основные, но далеко не все возможности модуля. С его помощью можно оценить благонадежность потенциального партнера, получить экспертную консультацию по вопросам формирования отчетности по НДС, а в случае получения требования от ФНС — оперативно составить и отправить ответ.

Декларация по НДС 2020 года и контрольные соотношения

Контрольные соотношения, применяемые для проверки НДС-декларации, содержатся в письме ФНС РФ от 23.03.2015 № ГД-4-3/4550 (в ред. от 06.04.2017). Отчитываться по НДС за 1 квартал 2020 г. налогоплательщикам предстоит по новой форме (изменения утв. приказом ФНС от 28.12.2018 № СА-7-3/853), вероятно, что в связи с этим будут откорректированы и соотношения для проверки показателей декларации, но пока налоговым ведомством они не представлены.

Соотношения позволяют проверить правильность внесения показателей в разделы 1-7 декларации и взаимоувязки между ними, а также со сведениями, внесенными в разделы 8-12. Проверка соотношений ведется и между показателями внутри каждого раздела.

Порядок 1: Проверка начисления НДС

Пошаговый алгоритм:

- Прежде всего, проверьте данные из главной книги. Необходимо проверить на соответствие номера и даты первичной сопроводительной документации, которую вы используете, заполняя бухгалтерский учет, проверить суммы платежей и налоги на них. Исправьте все расхождения и противоречия до того, как декларация попадет в руки налогового инспектора, иначе рискуете уплатить пеню после камеральной проверки.

- Сделайте анализ оборотно-сальдовой ведомости. Сейчас важно разбить данные счета 60 и 62 на субсчета, где 60.2 и 62. 1 всегда в исключительно в дебете, а 60.1 и 62.2 – в кредите соответственно. Если есть противоречие – проведите сверку по сальдо на конец налогового периода по счетам и суммам из книг покупок и продаж.

- Далее нужно сформировать ведомость по счету 41 «Товары». Оставшийся товар должен находиться в дебете и не быть выделенными в учете красным. В противном случае, если допущена ошибка, проверьте все выставленные и полученные счета-фактуры на пересортицу.

- В таком порядке нужно создать ведомость счета 19 «НДС по приобретенным ценностям», где по дебету сальдо должно быть нулевым.

- В случае если в отчетном периоде декларации были авансы, следует открыть оборотно-сальдовую ведомость субсчета 76 «Авансы». Умножьте кредит субсчета 62.2 на НДС-ставку – величина должна совпадать с кредитом на конец периода.

- В программе 1С надо создать субконто по контрагентам, проверить все счета, сопроводительные документы, уплаченные и полученные суммы – они не должны «зависнуть». Если у вас было подписано несколько соглашений с одним поставщиком или покупателем, разбивайте их по отдельности в учете. Это поможет не заплутаться в платежах и авансах, а также в начислении НДС.

- Обязательно проверьте данные по книгам покупок и продаж по выставленным и полученным счетам фактурам: их номера, даты, наименование продукции, суммы и стоимость – не допустите сквозной нумерации. Руководитель или главный бухгалтер предприятия должны утвердить подписи и печати в документации, если в них были внесены исправления.

- Проверьте журнал учета счетов-фактур: данные по номерам и датам, суммам НДС, общей стоимости, наименованию покупателя, номеру ИНН и конечным суммам с помощью оборотно-сальдовой ведомости. В случае если передача продукции была безвозмездной, счета-фактуры в журнале не регистрируются. Счет-фактура на аванс, если он был, тоже не регистрируется.

- Далее целесообразным будет пронумеровать книгу продаж, сшить, заверить информацию печатью и подписью начальника организации, указать количество страниц на последней странице с обратной стороны.

- После проверки реквизитов книги покупок сверьте данные с указанными ведомости. Налоговые документы необходимо регистрировать в том периоде, когда возникло право на НДС-вычет.

- Если вы пропустили счет-фактуру за прошлый налоговый период, или допустили в нем ошибку – сделайте аннуляцию. В таком случае нужно сделать оформление дополнительного листа, составить и сдать уточненную НДС-декларацию.

Некоторым категориям граждан доступно предоставление земельного участка в аренду на льготных условиях.

Как правильно зарегистрировать право собственности на земельный участок? Пошаговый алгоритм описан .

Право собственности на землю может возникнуть по нескольким основаниям. Об этом можно прочитать в нашей статье.

Если вы хотите узнать, как в 2020 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва.

- Санкт-Петербург.