По разным причинам ИП и организации могут не вести деятельность в течение налогового периода. В таких случаях отчетность по большинству налогов будет нулевой, а значит можно не заполнять формы отчетов по каждому из них, а предоставить в ИФНС единую упрощенную декларацию.

Как заполняется единая декларация, кто сдает, куда и в какие сроки, по каким налогам придется отчитываться в обычном порядке – обо всем этом в нашей статье. Здесь же вы найдете пример заполнения упрощенной декларации.

Как заполнить единую упрощенную налоговую декларацию: условия

Упрощенная декларация сдается при обязательном выполнении у ИП или организации двух условий одновременно:

- в отчетном периоде у них нет движения денег на расчетных счетах и по кассе,

- объект налогообложения по налогам, которые они должны платить, отсутствует.

Для таких налогоплательщиков единая упрощенная налоговая декларация — нулевая отчетность, которую они сдают вместо комплекта нулевых отчетов по нескольким налогам. Как правило такая ситуация имеет место если фирма, или ИП только что созданы, либо в случае приостановки деятельности.

Единая декларация, а также порядок ее заполнения, утверждены приказом Минфина РФ от 10.07.2007 № 62н (форма по КНД 1151085). Она состоит всего из двух листов, один из которых предназначен для заполнения только физлицами, не являющимися ИП.

В первый лист вносится информация о налогоплательщике и налоговые показатели. В декларации можно отражать данные только по налогам, налоговый период которых равен кварталу или году, поэтому сюда нельзя включать, например, акцизы или налог на добычу полезных ископаемых, где период составляет месяц.

Важно учесть, что страховые взносы ПФР, ОМС и ФСС – это не налоги, их показывать в единой упрощенной декларации нельзя, а придется сдать нулевые расчеты.

В единую отчетность могут войти только те налоги, по которым отсутствует объект налогообложения. Ошибочно считать, что если в налоговый период у организации на ОСНО нет движения денежных средств, а также прибыли, то можно сдать по всем налогам единую декларацию. Не всегда это так. Например, у фактически неработающей компании на балансе есть основные средства, а значит, имеется объект налогообложения по налогу на имущество и по нему придется сдать декларацию по налогу на имущество, тогда и в декларации по налогу на прибыль нужно показать начисленный налог в расходах.

Обратите внимание: если, не соблюдая требуемых условий, по налогам сдать единую упрощенную декларацию, нулевая или иная отчетность по этим налогам будет считаться непредставленной, что грозит налогоплательщику штрафом.

Представление единой декларации не отменяет обязанности ИП на ОСНО сдать ежегодную декларацию 3-НДФЛ, отражать которую в единой упрощенной форме не нужно.

В каких случаях подается эта декларация?

Единая упрощенная налоговая декларация в 2020 году подается при соблюдении некоторых условий. А именно:

1. Налогоплательщик не производил операций по кассе, или движения денежных средств на расчетном счету отсутствовали. 2. Документ можно подавать только по налогам, по которым нет объектов налогообложения (например, имущество, реализация услуг или товаров).

Таким образом, выполнение данных условий говорит о том, что налогоплательщик не вел предпринимательскую деятельность или это вновь зарегистрированный ИП, который только начал работать.

В связи с тем, что выполнение таких условий возможно крайне редко, единая упрощенная декларация не пользуется популярностью у предпринимателей. Дело в том, что некоторые предприниматели неправильно считают, что имеют право подавать единую упрощенную налоговую декларацию, если у них отсутствует прибыль, либо они не оказывали услуг, однако это неверно. Ведь в данном случае к движению денежных средств относятся не только доходы, но и расходы организации.

Единая упрощенная налоговая декларация – образец заполнения

Заполняя декларацию, нужно учитывать следующие нюансы:

- Организации и ИП заполняют только первую страницу; физлица (не ИП) заполняют обе страницы.

- Укажите свои реквизиты: ИНН, КПП, коды ОКТМО и ОКВЭД, полное название организации или фамилию, имя и отчество ИП.

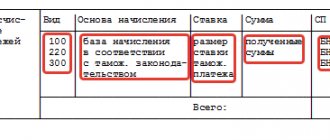

- Наименования налогов в графе 1 указываются в той последовательности, в которой они перечислены во второй части НК РФ.

- В графе 2 проставляется номер главы НК, соответствующей налогу.

- Налоговый (отчетный) период в единой упрощенной декларации указывается в графе 3: для налогового периода, равного кварталу, ставим цифру «3» (при этом в графе 4 пишется номер квартала — от «01» до «04»); для налогового периода равного году — «0», а для отчетных периодов равных кварталу, полугодию, 9 месяцам – «3», «6» и «9» соответственно, графа 4 при этом останется пустой.

- Декларация подписывается физлицом, а от организации — ее руководителем, или представителем.

Образец заполнения для ИП:

Единая налоговая декларация (КНД 1151085): бланк

Единая налоговая декларация: образец заполнения

Даже если организация (ИП) не ведет деятельность, то она должна представлять в свою ИФНС по месту учета нулевые декларации по тем налогам, по которым является налогоплательщиком. Либо подать единую (упрощенную) налоговую декларацию, сокращенно – ЕУД (Приложение N 1 к Приказу Минфина от 10.07.2007 N 62н). Ею можно заменить:

- при применении организацией ОСН – декларации по налогу на прибыль и по НДС. Индивидуальные предприниматели на общем режиме могут сдать ЕУД вместо декларации по НДС. А вот декларацию по форме 3-НДФЛ заменять на ЕУД опасно. Контролирующие органы придерживаются позиции, что даже в отсутствие доходов ИП на общем режиме должен представлять в налоговую именно 3-НДФЛ (п. 1,5 ст. 227, 229 НК РФ, Письма ФНС от 09.11.2015 N БС-4-11/19548 , от 21.03.2008 N 04-2-02/[email protected] ). Отметим, что возможность сдать ЕУД вместо декларации по НДС, это все равно положительный момент для налогоплательщика. Ведь ЕУД можно представить в ИФНС на бумаге, чего не скажешь о декларации по НДС (п. 5 ст. 174 НК РФ);

- при применении упрощенки – декларацию по УСН;

- при применении ЕСХН – декларацию по ЕСХН.

ЕУД представляется налогоплательщиком вместо нулевых деклараций при условии, что (п. 2 ст. 80 НК РФ):

- он не ведет деятельность, то есть по его счетам в банке (а также в кассе организации) не проходят операции, а значит, нет движения денежных средств;

- у него отсутствует объект налогообложения по налогу, по которому он должен был бы сдать нулевую декларацию (отсутствуют доходы и расходы).

Срок сдачи единой упрощенной декларации

Сдавать единую декларацию нужно в налоговую инспекцию по месту нахождения компании или месту жительства физлица. Последний день срока сдачи отчетности – 20 число месяца, следующего за истекшим отчетным периодом: кварталом, полугодием, 9 месяцами, годом. Так, представить годовую единую упрощенную декларацию 2020 нужно не позднее 20 января 2020 года.

Плательщикам на «упрощенке» сдавать единую упрощенную декларацию с нулевым показателем по УСН можно один раз в год, так разъяснил Минфин РФ в своем письме от 08.08.2011 № АС-4-3/12847. Хотя это не всегда целесообразно: «упрощенцы» и так не платят налоги на прибыль, на имущество, НДС и НДФЛ, а значит сдать им нужно лишь одну нулевую декларацию по УСН и заменять ее единой отчетностью нет смысла.

Представить декларацию можно на бумаге, посетив инспекцию лично, либо направить почтой, или по электронным каналам связи (если численность сотрудников превышает 100 человек). Получив бумажный отчет, на нем ставят отметку о дате принятия, а в подтверждение приема электронной декларации плательщик получает электронную квитанцию. Кстати, сдавая единую упрощенную декларацию по НДС, налогоплательщик может отчитаться по нулевому налогу на бумаге, а не в обязательном для НДС электронном виде.

В итоге заметим, что единая декларация – это отчетность, которую на практике могут сдавать далеко немногие налогоплательщики. Ведь не так часто встречается абсолютное отсутствие денежных операций – списываются услуги банка, платится зарплата хотя бы руководителю организации и т.п. Но в то же время – это удобная форма нулевой отчетности для вновь созданных плательщиков, которые еще не успели поработать, а отчитаться по налогам уже обязаны.

Штрафы за несвоевременную сдачу декларации

Если единая упрощенная налоговая декларация в 2020 году не была сдана, а налог уплачен — штраф составляет 1 000 рублей.

Если налог уплачен не был, то штраф составляет 5% от суммы налога, который необходимо оплатить (на основании декларации) за каждый полный (неполный) месяц со дня, который был установлен для ее предоставления. При этом размер штрафа не может превышать 30% от указанной суммы налога и не может быть менее 1 000 рублей.

Стоит отметить, что если налогоплательщик был не вправе предоставлять декларацию, но подал ее, то ему грозит штраф за отказ за предоставление деклараций по всем налогам, по которым он должен был отчитаться.

Заполнение Страницы 2. Сведения о физическом лице, не являющимся ИП

Как уже отмечалось выше, физические лица, не являющиеся ИП и не желающие указывать свой ИНН, заполняют вторую страницу декларации, где они отражают свои персональные данные.

Поле «Код документа подтверждающего личность» представлен в таблице. Коды документов перечислены в Приложении 2.

Приложение 1. Таблица налогов и соответствующих им глав Налогового кодекса

| Вид налога | Номер главы Налогового кодекса РФ |

| Налог на добавленную стоимость | 21 |

| Налог на прибыль организаций | 25 |

Приложение 2. Таблица кодов документов, подтверждающих личность налогоплательщика

| Код документа | Наименование документа |

| 10 | Паспорт иностранного гражданина |

| 12 | Вид на жительство в РФ |

| 14 | Временное удостоверение личности гражданина РФ |

| 21 | Паспорт гражданина РФ |

| 03 | Свидетельство о рождении (для лиц, не достигших 14 лет) |

| 23 | Свидетельство о рождении иностранного гражданина |

Подоходный налог в единой упрощенной налоговой декларации отражать нельзя! За него отчитываются декларацией по форме 3-НДФЛ.

Общий порядок

Единая упрощенная налоговая декларация состоит из 2 листов. На первом указывают те виды отчислений, по которым, собственно, предоставляется отчетность. Во второй лист вносится информация о плательщике – физлице, который не является предпринимателем. Квартал выступает отчетным периодом, по которому предъявляется единая упрощенная налоговая декларация. Срок предоставления – не позже 20 числа месяца, который наступает после окончания периода. Документ предъявляется в ФНС по месту расположения организации либо адресу проживания физлица. Отчетность подают в электронном либо бумажном виде.

Плательщик может прийти в ФНС лично или отправить в службу своего представителя. Также закон допускает направление документа по почте. Если плательщиком будут пропущены сроки сдачи единой упрощенной налоговой декларации, на него налагается штраф по статье 119 НК. При направлении документа заказным письмом следует составить дополнительно опись вложения. В бумажном виде предоставляется 2 экземпляра отчетности. В электронной форме декларация сдается непосредственно через сайт ФНС или по договору через ЭДО. Если документ предъявляется представителем, у него должна быть доверенность, подтверждающая соответствующие полномочия.

Особенности

Единая упрощенная налоговая декларация для ИП, по своей сути, заменяет отчетность по трем обязательным платежам:

- НДС.

- Отчисления с дохода.

- Налог с имущества.

Но имеют место ситуации, когда плательщик, не ведущий деятельность и не получающий доход, не может использовать ЕУНД. Например, ОС находятся в аренде, плата по которой влияет на величину прибыли и должна отражаться в соответствующей декларации. В этом случае предприятие, не осуществляющее деятельность, терпит убытки. Аренда может оплачиваться с р/с и быть указана с НДС. В этом случае организация подает отчетность по налогу на доб. стоимость. Если у предприятия в штате числится сотрудник, ему выплачивается зарплата. Это, соответственно, влечет расход организации. В таких случаях единая упрощенная налоговая декларация использоваться не может.

Комментарии

МаринаПух 01.12.2015 в 23:39 # Ответить

Марина

Забыли заполнить ОКВЭД. Там шесть клеток, я заполнила только четыре. Получилось 52=11=? какие две последние цифры писать?

Наталия 02.12.2015 в 09:33 # Ответить

Марина, доброе утро. Код 52.11, включает в себя : 52.11.1 Розничная торговля в неспециализированных магазинах замороженными продуктами 52.11.2 Розничная торговля в неспециализированных магазинах незамороженными продуктами, включая напитки, и табачными изделиями Каким видом деятельности Вы занимались, такой и указывайте, посмотрите какой код Вы регистрировали при подаче заявления на регистрацию ИП, они должны соответствовать. Не волнуйтесь, что шесть клеток, коды ОКВЭД есть 4-х,5-ти значные.

Маруся 17.01.2016 в 00:18 # Ответить

Здравствуйте! а если заполняет упрощенную декларацию не ИП, а ООО — надо ли туда включать подоходный налог?

Наталия 17.01.2016 в 09:26 # Ответить

Маруся, здравствуйте. НДФЛ не включается в упрощенную декларацию, по нему надо подавать отчет НДФЛ. Обратите еще раз внимание на условия когда можно сдать упрощенную декларацию: 1. Отсутствие операций, в результате которых происходит движение денежных средств на расчетных счетах в банках (в кассе). 2. Декларацию можно сдавать только по тем налогам, по которым отсутствуют объекты налогообложения (доходы, реализация товаров и услуг, имущество и т.д.). Если у Вас возникли сомнения, то лучше сдать нулевые отчеты .

Маруся 18.01.2016 в 17:50 # Ответить

Наталия, спасибо за ответ. Просто возникли сомнения — ранее 2-НДФЛ в нулевом варианте просто не подавался, а сейчас электронные сервисы предлагают в списке налогов и НДФЛ, потому засомневалась.

Ирина 02.02.2016 в 13:10 # Ответить

Здравствуйте! Открыла ИП 22 января 2020, а патент только с 1 марта 2020. Каким образом я должна отчитаться за период с 22 января по 28 февраля? Можно по упрощенной декларации? (услуги проката), деятельности до 1 марта не будет. Если да, то больше ничего не надо кроме этой декларации?

Наталия 02.02.2016 в 14:11 # Ответить

Ирина, добрый день. Если Вы подавали заявление на применение УСН, то тогда до начала действия патента и до его окончания Вы числитесь на УСН и декларацию УСН будете сдавать за 2020 год до 30.04.2017 года. Кроме нее при работе без наемных работников на УСН + ПСН в налоговую сдавать ничего не надо. Если Вы не подавали заявление на применение УСН, то у Вас еще есть время до 22.02.2016. Если не подадите, то по умолчанию окажетесь на ОСНО, и надо будет сдавать декларацию НДС и НДФЛ 3.

Виктор Петрович Лазаревич 16.05.2016 в 12:03 # Ответить

5% плачу ежеквартально …как распределяется сумма и куда идут средства ?

Татьяна 29.06.2016 в 15:48 # Ответить

Профсоюзная организация на ОСНО, могу ли подать упрощенную декларацию по НДС за квартал?(базы нет)

Наталия 02.07.2016 в 17:00 # Ответить

Татьяна, Вв можете сдавать упрощенную декларацию по НДС. В Ст. 6 402-ФЗ, Вы можете прочитать список организаций, которым нельзя сдавать упрощенные формы отчетности.

Никита 16.10.2016 в 11:30 # Ответить

Добрый день, закрываю недействующее ип на осно с самого открытия, прошло 3 квартала, какие отчетности мне нужно сдать? знаю что за каждый квартал нужно сдать упрощенки по ндс больше ничего не знаю подскажите пожалуйста

Наталия 16.10.2016 в 12:58 # Ответить

Никита, добрый день, ИП на ОСНО, без наемных работников обязан сдавать: — Декларацию по НДС, в Вашем случае нулевую, 1 раз в квартал, не позже 25 числа , месяца следующего за отчетным кварталом. Причем, декларации по НДС, принимаются только в электронном виде. — Декларацию по форме 3-НДФЛ, вообще ее сдают один раз в год, по итогам прошедшего года до 30.04. При закрытии ИП декларацию сдают не позже 5-ти дней после закрытия ИП. Можете сдать ее одновременно с подачей документов на закрытие ИП. Также необходимо иметь ввиду, что несмотря на то, что у Вас не было деятельности, Вы обязаны уплачивать фиксированные страховые взносы в ПФР и ФФОМС. Их размер в 2020 году составляет: ПФР: 1613-04 за каждый месяц до момента закрытия ИП. ФФОМС: 316-40 за каждый месяц до момента закрытия ИП.

Правила заполнения декларации в 2020 году

Форма единой упрощенной декларации (ЕУД) утверждена Приказом Министерства Финансов РФ № 62 н 10.07.2007 года. По настоящее время форма ЕУД не менялась и остается актуальной в 2020 году.

При заполнении единой упрощенной декларации, важно соблюдать ряд правил. Основные правила заполнения данного документа следующие:

- Декларацию заполняют или от руки, или при помощи компьютера.

- ИП (организации) заполняют только первую страницу документа.

- При заполнении декларации можно использовать чернила синего или черного цвета.

- Две страницы документа заполняют физические лица (которые не являются индивидуальными предпринимателями) и не хотят указывать свой ИНН.

- Недопустимо исправлять ошибки в декларации.

Заполнение Страницы 1

Поле «ИНН»:

Индивидуальные предприниматели и организации указывают свой ИНН (в соответствии с полученным свидетельством о постановке на учет в налоговой инспекции).

Поле «КПП»:

ИП это поле не заполняют, а организации указывают КПП, полученный в ФНС (по месту нахождения организации).

Поле «Вид документа»:

- если декларация сдается первый раз за налоговый период — ставится «1 / — «;

- если первое исправление — «3/1»;

- если второе исправление — «3/2».

Поле «Отчетный год»:

Ставится год, за который сдается декларация.

Поле «Представляется в»:

Указывается наименование налоговой инспекции, в которую подается декларация. В случае подачи документа физ. лицом — без сокращений указывается его фамилия, имя, отчество (в соответствии с паспортными данными), для организаций — полное наименование.

Поле «Код ОКАТО»:

С 1 января 2014 года в поле вместо кода по ОКАТО указывается код по ОК:

В этом поле указывается код деятельности в соответствии с классификатором ОКВЭД. Коды по ОКВЭД содержатся в выписке из ЕГРИП (ЕГРЮЛ).