- Главная

- Отчетность

Ведение любой деятельности с целью получения прибыли, есть ни что иное, как бизнес. А он в свою очередь может быть мелким, средним и крупным. Индивидуальные предприниматели работают в первых двух из названных сегментах. Конечно их доходы несравнимы с прибылью крупных игроков, но с другой стороны законодатель оказывает на ИМ значительно меньшее налоговое и административное давление. К примеру, отчетность, если выбрана упрощенная система налогообложения, отнимает минимум усилий и затрат. Однако нельзя не отметить, что у ИП на протяжении деятельности случаются различные ситуации, в том числе связанные с приостановлением работы. Как пройти этот период спокойно и правильно взаимодействовать с компетентными органами? А, проще говоря, как сдать нулевую отчетность ИП?

Кто сдает единую (упрощенную) налоговую декларацию

Право отчитываться упрощенно возникает лишь при одновременном выполнении следующих условий (п. 2 ст. 80 НК РФ):

- не было оборотов по банковским счетам и кассе;

- нет объекта налогообложения по соответствующим налогам.

Таким образом, единую декларацию чаще всего сдают начинающие предприниматели, у которых пока нет сделок. Также подача упрощенной декларации вероятна в период простоя или приостановки деятельности компании.

Сдавать единую декларацию имеет смысл компаниям на ОСНО. Организации на УСН сдают декларацию по УСН, при необходимости она нулевая. Например, при отсутствии доходов ТСЖ на упрощенке сдает нулевую декларацию по УСН.

единой (упрощенной) налоговой декларации бесплатно

заполнения единой (упрощенной) налоговой декларации

Сроки подачи нулевой отчетности

- О том, когда и как сдать нулевую отчетность ИП в налоговую инспекцию мы уже указали выше – сроки такие же, как и для предпринимателей на УСН, работающих в обычном режиме (конец апреля следующего после отчетного года).

- Отчет в ПФР за себя ИП не сдают, однако уплата страховых взносов должна производиться. В том числе в Пенсионный фонд и в Федеральный фонд обязательного медицинского страхования.

Внимание! Подача отчетной документации должна производиться в двух экземплярах, один из которых, с печатью налоговой предприниматель оставляет у себя. Если отчетность отправляется по почте, то необходимо сохранить почтовую квитанцию, свидетельствующую об отправке ценного письма, а также опись его содержимого, заверенную почтовым штампом.

https://youtu.be/VGnHKpkjX9U

Сроки отчетности

Единую (упрощенную) декларацию сдают как на бумаге, так и электронно (при среднесписочной численности более 100 человек).

Подается декларация ежеквартально.

за 2020 год — до 20.01.2020 включительно;

за 1 квартал 2020 года — до 20.04.2020 включительно;

за полугодие — до 20.07.2020 включительно;

за 9 месяцев — до 20.10.2020 включительно.

Попробуйте сдать отчетность через систему Контур.Экстерн. 3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Образец правильного заполнения

Как сдать налоговую декларацию через интернет для ИП — где это сделать

Оформить нулевую декларацию ип очень просто. Важно учесть некоторые требования:

- Для заполнения используются печатные, заглавные буквы.

- Сведения вносятся вручную или впечатываются в электронном виде. Используется шрифт Courier New, размер 18.

- Суммы указываются полные, копейки не вписываются.

- Сведения вносятся черной гелевой ручкой.

- Все сведения вносятся без ошибок. Зачеркивать, исправлять данные нельзя.

- Буквы вписываются в свои клеточки.

- Пустых клеток быть не должно. В них ставят прочерки.

- В поле с названием «КПП» ставится также прочерк.

- При нулевых суммах отчислений в ячейку ставится прочерк.

- Все страницы нумеруются по сквозному принципу.

- Страницы не прошиваются.

Обратите внимание! Нулевая декларация состоит из нескольких листов. Титульный лист заполняется всеми предпринимателями.

Далее листы заполняются каждый предпринимателем отдельно. Зависит это от системы налогообложения, которую он использует. К примеру, если предприниматель:

- пользуется упрощенной системой налогообложения «доходы», то ему требуется заполнить лишь разделы 1.1; 2.1.1;

- платит торговый сбор, то он дополнительно заполняет раздел 2.1.2;

- пользуется упрощенной системой, где оплачивает 15% с чистой прибыли, то он заполняет разделы 1.2, 2.2.

Раздел № 3 предприниматели, работающие по упрощенной системе налогообложения, не заполняют.

Первоначально каждый предприниматель должен заполнять титульный лист. Он состоит из нескольких разделов.

В титульный лист вводятся только верные сведения«

В него вносится:

- «ИНН». Он располагается в свидетельстве налогоплательщика или регистрационных документах предпринимателя.

- «КПП». В данном поле предприниматель ставит прочерк.

- «Номер корректировки». В данное поле вносится разное цифровое обозначение. Оно зависит от того, какую по счету декларацию заполняет предприниматель.

Если он:

- заполняет декларацию в первый раз, то в бумагу вносится цифра «0»;

- меняет сведения в уже оформленной бумаге, то вносится цифра «1», «2».

- «Налоговый период». Здесь также вносится разное цифровое обозначение.

К примеру, если предприниматель внес:

- «34», то он подает плановую декларацию за определенный отчетный период;

- «50». Такая цифра вносится в том случае, если предприниматель прекращает свою предпринимательскую деятельность;

- «95». Такая цифра вносится в бумагу тогда, когда предприниматель подает информацию о своей предыдущей деятельности, а далее он переходит в другую систему налогообложения;

- «96». Такая цифра используется тогда, когда предприниматель работал по УСН, прекращает работать по данной системе, но от своей профессиональной деятельности он не отказывается.

- «Отчетный год». Здесь указывается отчетный период, за который бизнесмен подает информацию в Налоговый орган.

- «Налоговый орган». Здесь указывается орган, куда пользователь подает бумаги.

- «Код». Если предприниматель работает по упрощенке, то здесь ему требуется вписать цифру 120.

- «Налогоплательщик». Здесь клиент указывает свое ФИО. Вся информация вписывается с новой строки. Причем все буквы должны быть заглавными. Каждая буква должна быть вписана в свою строку.

- «Код ОКВЭД». Данная информация содержится в выписке по ЕГРИП.

- «Форма реорганизации, ликвидации (КОД)». В данной строке предприниматель ставит прочерк.

- «ИНН/КПП реорганизованной организации». Здесь также ничего не вписывается.

- «Номер телефон». Здесь предприниматель указывает телефон, по которому с ним могут связаться работники Налогового органа.

Обратите внимание! Ниже предприниматель считает количество заполненных страниц, вносит цифру в строку.

А еще ему требуется посчитать количество страниц-приложений. Их также нужно внести в строку. Дополнительно пользователь должен подтвердить правильность введенных данных. Здесь он может поставить дату заполнения бумаги, свою подпись.

- «Название организации-представителя налогоплательщика». Здесь предприниматель ничего не вписывает.

Важный раздел для предпринимателей, платящих налог в 6%

Раздел 1.1

Он заполняется предпринимателями, которые платят 6% от своего дохода.

Здесь он вводит:

- «ИНН».

- «Номер страницы». Здесь бизнесмен вписывает цифру «002».

- «Код по ОКТМО». Здесь вводится код населенного пункта, где проживает предприниматель. Причем если код содержит 8 цифр, то в пустых строчках нужно также поставить прочерк.

Строчки от 020 по 110 заполняются прочерками.

Ниже предприниматель ставит дату заполнения бумаги, свою подпись.

Важный раздел для предпринимателей, платящих налог в 15%

Раздел 1.2

Это вторая страница, которую должны заполнить предприниматели, получающие чистую прибыль, оплачивающие с нее 15%.

Здесь вводится:

- «ИНН».

- «Номер страницы». Здесь указывается цифра «002».

- «Код по ОКТМО». Здесь указывается код населенного пункта.

Строчки с 020 по 110 заполняются прочерками. Ниже также ставится подпись, дата заполнения бумаги.

Третья важная страница для предпринимателей, платящих налог в 6%

Раздел 2.1.1

Это третий лист, который заполняется предпринимателями, работающими по упрощенной системе налогообложения, и оплачивающие государству 6% со своей прибыли.

Вверху вписывается ИНН, КПП заполняется прочерком.

В разделе «номер страницы» ставится цифра «003».

В категории «Признак налогоплательщика» вписывается цифра «1», «2».

Причем вписывается:

- «2» в том случае, если у предпринимателя нет работников;

- «1» в том случае, если наемные работники у бизнесмена есть.

Строчки от 110 по 113, от 130 по 133, от 140 по 143 заполняются прочерками.

В строчках от 120 по 123 вписывается цифра «6,0». Это ставка.

Раздел для предпринимателей, платящих налог в 6%

Раздел 2.1.2

Он заполняется также предпринимателями, работающими по упрощенке, и оплачивающими государству 6%.

В данный раздел входит 2 листа.

Здесь указывается ИНН, КПП не вписывается. В категории «номер страниц» пишется «004», «005». Далее пользователь ставит везде прочерки.

Главный раздел для предпринимателей, работающих по упрощенке, и оплачивающих налог в 15%

Раздел 2.2

Он заполняется предпринимателями, оплачивающими 15%, работающими также по упрощенному режиму налогообложения.

Строчки с 210 по 253, с 270 по 280 заполняются прочерками.

В строчках от 260 по 263 вносится налоговая ставка, т.е. «15».

Обратите внимание! Нулевой декларации по ЕНВД и ОСНО нет.

Скачать декларацию и посмотреть образец ее заполнения можно на специализированном сайте.

Причем предприниматель должен скачать ту нулевую декларацию, которую подходит именно ему. Так декларации бывает декларацией по:

- УСН.

- ЕНВД.

- ОСНО.

- НДС.

Порядок заполнения

Единая (упрощенная) налоговая декларация включает два листа.

Первый лист, как и у большинства деклараций, содержит стандартные реквизиты: ИНН, КПП, код налогового органа, наименование компании и т. п.

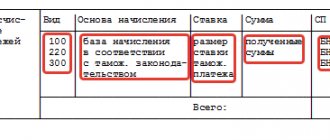

Помимо привычных реквизитов в упрощенной декларации следует заполнить небольшую таблицу, указав названия налогов, по которым отсутствовали объекты налогообложения.

В таблице на первом листе по каждому из налогов нужно указать номер главы НК РФ, которой установлен налог.

Также следует указать код налогового периода:

- код 3 для квартальных налогов (например, НДС);

- коды 3 (1 квартал), 6 (полугодие), 9 (9 месяцев) и 0 (год) указывают по налогам, по которым отчитываются нарастающим итогом (например, налог на прибыль).

В графе 4 таблицы нужно отметить номер квартала в формате «01», «02», «03», «04» (только для квартальных налогов).

В табличной части можно отметить только четыре вида налогов. Если налогов больше, нужно заполнить два листа 001.

Страница 002 единой (упрощенной) декларации предназначена для заполнения физическими лицами, организации и ИП ее не заполняют.

Подробная инструкция по заполнению

Как заполнить нулевую декларацию

Заполнить нулевую декларацию по УСН 2020 года можно с помощью онлайн-сервисов, специальных программ или вручную. Расчеты в ней осуществляться не будут, поскольку данных для них нет. А вся остальная информация должна присутствовать.

На титульном листе в обычном порядке заполняются:

- ИНН и КПП налогоплательщика;

- номер корректировки: ставится 0;

- отчетный год: отражается год, за который подается декларация;

- налоговый период: обычно ставится 34, при реорганизации — 50;

- код ФНС: указывается код той ФНС, в которую подается документ;

- ОКВЭД: отражается по данным Росстата;

- наименование налогоплательщика и номер его телефона;

- общее количество страниц в заполненной декларации;

- достоверность сведений подтверждает директор фирмы или предприниматель (указывается Ф.И.О. и подпись);

- проставляется дата утверждения декларации;

- печать (при наличии) ставится на месте «М. П.».

На второй странице (раздел 1.1 либо раздел 1.2), выбранной в зависимости от применяемого объекта налогообложения (доходы или доходы минус расходы), будут показаны итоговые результаты начисления платежей по налогу. В нашем случае они окажутся нулевыми, отражаемыми в декларации прочерками согласно требованию п. 2.4 приказа ФНС России от 26.02.2016 № ММВ-7-3/[email protected] Но здесь следует указать значения кодов ОКТМО, соответствующие территориальной принадлежности налогоплательщика.

По такому же принципу следует внести данные и в основной раздел декларации, также выбираемый для заполнения в соответствии с применяемым объектом налогообложения (раздел 2.1.1 либо раздел 2.1.2):

- заполняются указанные в разделе коды;

- вместо цифровых показателей ставятся прочерки;

- цифрами проставляется значение налоговой ставки, действующей в регионе.

Разделы 2.1.2 и 2.2 заполнят только те, у кого объектом налогообложения выбраны доходы минус расходы. Принцип внесения данных в них тот же: заполняются необходимые коды (ИНН, КПП), а вместо цифровых показателей ставятся прочерки.

Раздел 3 в нулевой декларации оформлять не нужно.

Таким образом, нулевая декларация заполняется по общим правилам с единственным исключением: цифры, относящиеся к показателям, формирующим налоговую базу, будут заменены прочерками. Поэтому не требуется наличия особого образца для заполнения декларации по УСН — доходы 2020 нулевка или аналогичной декларации по УСН «доходы минус расходы». Им может служить обычная декларация.

Примеры заполнения УСН-декларации для обоих видов объектов налогообложения смотрите по ссылке.

Ответственность за несвоевременную подачу

Так как упрощенная декларация включает информацию по ряду налогов, штрафы берутся по каждому из них (письмо Минфина от 26.11.2007 № 03-02-07/2-190).

В общих случаях штраф составляет 5 % от суммы налога, но не менее 1 000 рублей. Так как при подаче упрощенной декларации налоги равны нулю, штраф за несданную в срок декларацию будет равен 1 000 рублей по каждому налогу (ст. 119 НК РФ).

Также нарушение сроков подачи декларации или ее непредставление может повлечь штраф в размере 300–500 рублей на должностное лицо организации (ст. 15.5 КоАП РФ).

Что такое нулевая декларация ИП

Желание иметь свой бизнес посещает многих из нас, однако ноша ИП может оказаться непосильной. Конкуренция, ликвидация, банкротство или закрытие бизнеса – не важно, как будут обстоять дела в бизнесе, отчетность в налоговые инспекции должна быть предоставлена в обязательном порядке, игнорировать это обязательство категорически запрещается.

Считается вполне нормальным явлением, что ИП находится в статусе временного бездействия. Другими словами, его коммерческая и хозяйственная деятельность может не осуществляться. Однако в таком случае сдается нулевая декларация ИП, которая подается в соответствующую налоговую инспекцию по месту регистрации собственного бизнеса. Это правило распространяется на предпринимателей всех категорий и сфер деятельности.

Нулевая декларация ИП позволяет показать контролирующим органам, что компания на самом деле существует, отчитывается, но бездействует некоторое время. Суть данного вида декларации заключается в том, что налоговая база не будет образовываться, но подтверждения отсутствия доходов будут учтены и отражены. Это крайне важно, так как от показателей налоговой базы происходит исчисление платежей, поступающих в казну государства.

В каких случаях сдается и кем

Такая отчетность предоставляется для обработки в ИФНС предприятиями или ИП, которым нечего отражать в ведомости за определенный промежуток времени. На практика ситуация возникает по причине прекращения коммерческой деятельности на временной основе.

Документ может подаваться не только при отсутствии доходности, но и в следующих специфичных случаях:

- отсутствие любых кассовых операций;

- составление актов, подтверждающих выполнение работ;

- формирование накладных.

Если предприниматель или руководитель компании не располагает информацией о совершении операций по расчетным счетам за налоговый период, то он должен в обязательном порядке связаться с банком и запросить соответствующую выписку.

Движением денег признается даже оплата банковских услуг за использование счета или снятие определенной суммы через кассу. На практике в подобных ситуациях нулевые бланки не используются.

Форма 85 ЕУНД регламентируется законодательными нормами.

В течение отчетного периода должны отсутствовать все движения денежных средств у ответственных плательщиков. По всем сборам, уплачиваемым в рамках используемого режима, не могу быть установлены объекты налогообложения.

Читайте Когда нужно платить налоги в 2020 году физическому лицу

Процедура подачи налоговой декларации