Что это такое в бухучете?

Согласно ПБУ 9/99 «Доходы организации», выручкой признаются доходы от обычных видов деятельности – выручка от реализации товаров или продукции, а также поступления, которые связаны с оказанием услуг и выполнением работ. Под выручкой в бухгалтерском учете понимается не любое поступление от продаж, а только поступления от основного вида деятельности, остальные же доходы признаются прочими доходами (подробнее о том, чем выручка отличается от доходов и прочих бухгалтерских понятий, мы рассказывали тут).

Справка! В организациях, в которых основным предметом деятельности выступает предоставление активов по договору аренды во временное пользование, выручкой выступают поступления арендной платы.

В бухучете выручка признается при наличии условий:

выручка может быть определена в стоимостном эквиваленте;- у организации есть право получать данную выручку;

- в результате операции увеличение экономических выгод компании точно произойдет;

- к покупателю перешли имущественные права на продукцию (товар) или работа заказчиком принята (услуга оказана);

- расходы по этой операции могут быть определены.

То есть выручкой считается увеличение экономических выгод, которое приводит к увеличению активов данной организации. Зачастую выручка признается и без фактического поступления денежных средств (по методу начисления). Но у малых предприятий имеется возможность вести учет выручки по кассовому методу – при поступлении денежных средств. О том, что делать, когда на расчетный счет или в кассу поступила выручка от покупателя, читайте в этом материале.

Для учета выручки в бухучете предназначается счет 90 «Продажи» (подробнее о том, на каком бухгалтерском счете отображается выручка, мы рассказываем тут). К счету 90 открываются субсчета:

- субсчет 90.1 – ведется учет поступлений, считаемых выручкой;

- субсчет 90.2 – ведется учет себестоимости продаж (в чем разница между понятиями «выручки» и «себестоимости» читайте тут);

- субсчет 90.3 – ведется учет сумм НДС;

- субсчет 90.4 – ведется учет сумм акцизов;

- субсчет 90.9 – необходим для отражения финансового результата продаж организации за отчетный месяц.

Порядок признания доходов

Замечание 1

Поступившие в результате какой-либо операции средства должны отражаться в бухгалтерском учете предприятия. Порядок признания зависит непосредственно от того, связано ли появление данных средств с основным видом деятельности компании или нет.

Все организации, кроме страховых и кредитных, являющиеся по юридическими лицами, обязаны консолидировать информацию о полученных доходах согласно правилам, обозначенным в ПБУ9/99 «Доходы организации».

ПБУ9/99 применяется и некоммерческими организациями, но исключительно в отношении доходов, которые получены от предпринимательской деятельности.

Доходом предприятия согласно определению, которое изложено в п. 2 ПБУ9/99, считается увеличение экономических выгод предприятия от поступления активов или погашения обязательств, приводящее к росту капитала этой компании.

При этом не все денежные средства и имущество полученные организацией являются доходом. В соответствии с п.3 ПБУ9/99 не признаются доходами предприятия поступления следующего характера:

Готовые работы на аналогичную тему

- Курсовая работа Признание доходов 430 руб.

- Реферат Признание доходов 230 руб.

- Контрольная работа Признание доходов 210 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

- суммы НДС, акцизов, пошлин экспортных и других подобных обязательных платежей;

- по комиссионным, агентским и аналогичным договорам в пользу принципала, комитента и подобным;

- предварительная оплата товаров, продукции, работ или услуг;

- авансов в счет оплаты продукции, товаров, работ, услуг;

- суммы задатка;

- средства в залог;

- средства в погашение кредита, займа.

Основные определения и отраслевые термины

Наиболее емкое определение услуги как результата деятельности хозяйствующего субъекта приведено в Указаниях по заполнению в формах федерального статистического наблюдения показателя «Объем платных услуг населению». Согласно п. 3 Указаний под услугами понимаются полезные результаты производственной деятельности, удовлетворяющие определенные потребности граждан, но не воплощающиеся в материально-вещественной форме, на которую могли бы распространяться права собственности.

В поисках определения туристских и гостиничных услуг нам пришлось обратиться к Модельному закону о туристской деятельности. Хотя этот законодательный акт является рекомендательным, предлагаем ознакомиться с его формулировками. Итак, ст. 1 данного Закона под туристскими услугами предлагает понимать любые действия, осуществляемые субъектами туристской индустрии по своему усмотрению или по конкретному заказу потребителей в целях туризма, в том числе по формированию и продвижению туристских продуктов.

Из этого определения хорошо видно, что формирование и продвижение турпродукта — хоть и основная, но не единственная туристская услуга, оказываемая субъектами туристической индустрии потребителям. Оказание туристских услуг Модельным законом о туристской деятельности охарактеризовано как упорядоченный процесс формирования, производства, продвижения и маркетинга, распределения (бронирования, резервирования), продажи, доставки и исполнения отдельных, комплексных туристских услуг и турпродукта.

В той же ст. 1 Модельного закона о туристской деятельности присутствует определение гостиничной услуги (услуги размещения). Услуги размещения — это услуги индустрии гостеприимства, деятельность по содержанию и обеспечению надлежащего уровня функционирования средства размещения согласно стандарту и сертификату присвоенной классификации, продвижению услуг размещения, действия (операции) по бронированию, размещению и временному проживанию гостей и туристов в коллективных, специализированных и индивидуальных средствах размещения, а также иные действия (операции), связанные с размещением и временным проживанием граждан и оказанием им сопутствующих услуг, в том числе питания и продажи товаров, коммунальных и бытовых услуг.

Как видим, размещение и временное проживание гостей является основной, но не единственной услугой в сфере гостеприимства. Оказание гостиничных услуг подразумевает предоставление потребителю услуг размещения (по заказу последнего). К существенным условиям договора оказания гостиничных услуг Модельный закон о туристской деятельности (п. 7 ст.

На сегодняшний момент имеются два варианта определения:

- По начислению.

- По поступлению денежных средств.

Второй метод признания выручки могут использовать только малые предприятия, считающиеся таковыми в соответствии с п. 1 ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ. В соответствии с п. 4 ст. 6 Федерального закона № 402-ФЗ от 06.12.2011, они имеют право вести упрощенный бухучет и не применять ряд существующих Положений по БУ (Информация Минфина ПЗ-3/2015). Все остальные должны использовать метод начисления.

Особенности бухгалтерского и налогового учета

Исходя из названия, главное отличие бухгалтерского и налогового учета состоит в системе их нормативного регулирования. Бухгалтерский учет регламентируется Федеральным законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и иным законодательством в области бухгалтерского учета, представляющим собой четырехуровневую систему. В основе налогового учета, соответственно, лежит налоговое законодательство и, в первую очередь, Налоговый кодекс РФ.

Бухгалтерское и налоговое законодательство, как правило, в отношении отдельных объектов или операций представляет вариативность их учета. Это обуславливает необходимость выбора организацией конкретного варианта, что закрепляется в Учетной политике. К примеру, выбор для целей бухгалтерского учета и налогообложения способа начисления амортизации.

Для этих целей организацией разрабатываются и утверждаются Учетная политика для целей бухгалтерского учета и Учетная политика для целей налогообложения.

Необходимо иметь в виду, что в соответствии с НК РФ налоговый учет – это система обобщения информации для определения налоговой базы по налогу на прибыль (ст. 313 НК РФ). Однако в более широком смысле налоговый учет – это система определения налогооблагаемых показателей по всем налогам, а не только налогу на прибыль.

В каких документах отражается эта сумма?

Для отражения выручки от продажи продукции (выполнения работ или оказания услуг) в бухучете необходимо иметь документы, которые подтверждают переход к покупателю имущественных прав на эту продукцию. Источниками информации о выручке предприятия являются следующие документы:

- Первичные документы:

- договоры с клиентом на реализацию продукции, услуг и работ;

- товарно-транспортные накладные;

счета-фактуры;

- накладные на сдачу готовой продукции;

- требования на отпуск продукции;

- карточки складского учета;

- журнал регистрации полученных и выставленных счетов-фактур;

- книга продаж;

- накладные на реализацию готовой продукции, коносаменты, грузовые таможенные декларации;

- оборотные ведомости, количественно-суммовые карточки;

- акты оказанных услуг или выполненных работ.

- Регистры аналитического и синтетического учета:

- главная книга;

- журналы-ордера № 10, №11 и №15;

- ведомость № 16.

Общие положения о признании выручки в бухгалтерском учете

— организация имеет право на получение выручки, вытекающее из конкретного договора;

— сумма выручки может быть определена;

— имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации (организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива);

— услуга оказана;

— расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Если хотя бы одно из названных условий не выполнено, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка.

Предлагаем ознакомиться Речь адвоката в прениях при признании вины

Из перечисленных выше условий особое внимание уделим оказанию услуг. Очевидно, что для каждой конкретной услуги можно подобрать индивидуальные признаки, свидетельствующие о ее оказании.

— о порядке признания выручки;

— о способе определения готовности услуг, выручка от оказания которых признается по мере готовности.

Итак, альтернативный порядок признания выручки (по мере готовности услуг) закрепляется в учетной политике для целей бухгалтерского учета, равно как и подходы к определению степени готовности услуг. Чаще всего правом признания выручки «по мере готовности» пользуются строительные организации, однако и другие хозяйствующие субъекты не лишены возможности выбрать данный вариант признания доходов по основной деятельности.

Таким образом, мы обозначили два ключевых вопроса, ответить на которые необходимо для правильного и своевременного отражения в учете выручки от оказания услуг (туристских и гостиничных): когда услуга оказана и (или) когда она готова?

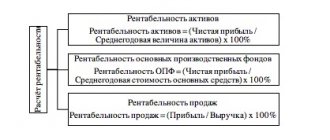

Бухучет инфо

Финансовый результат представляет собой разницу между суммами доходов и расходов предприятия. Превышение доходов над расходами означает прирост имущества предприятия – прибыль, а превышение расходов над доходами – убыток. Полученный предприятием за отчетный год финансовый результат в виде прибыли или убытка соответственно приводит к увеличению или уменьшению собственного капитала предприятия.

Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) и «Расходы организации» (ПБУ 10/99), утвержденные Приказами Минфина России от 06.05.1999 № 32н и № 33н соответственно (с изменениями и дополнениями), признают доходами увеличение, а расходами – уменьшение экономических выгод в результате поступления или выбытия активов, а также погашения или возникновения обязательств, приводящих к соответствующим изменениям капитала предприятия. В указанных нормативных актах приводится группировка доходов и расходов для отражения их в бухгалтерском учете и отчетности, дается их определение и порядок признания в учете.

Согласно ПБУ 10/99 (п.16) расходы признаются в бухгалтерском учете при наличии следующих условий:

• расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

• сумма расхода может быть определена;

• имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов, осуществленных организацией, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается дебиторская задолженность.

Амортизация признается в качестве расхода исходя из величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов, срока полезного использования и принятых организацией способов начисления амортизации.

Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, операционные или иные доходы и от формы осуществления расхода (денежной, натуральной и иной).

Расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

Расходы признаются в отчете о прибылях и убытках:

• с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов);

• путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем;

• по расходам, признанным в отчетном периоде, когда по ним становится определенным неполучение экономических выгод (доходов) или поступление активов;

• независимо от того, как они принимаются для целей расчета налогооблагаемой базы;

• когда возникают обязательства, не обусловленные признанием соответствующих активов.

Согласно ПБУ 9/99 расходами от обычных видов деятельности являются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее – выручка).

Выручка признается в бухгалтерском учете при наличии следующих условий (п.12 ПБУ 9/99):

а) организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом;

б) сумма выручки может быть определена;

в) имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации, имеется в случае, когда организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива;

г) право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана);

д) расходы, которые будут произведены или будут произведены в связи с этой операцией, могут быть определены.

Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка.

Организация может признавать в бухгалтерском учете выручку от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления по мере готовности работы, услуги, продукции или по завершении выполнения работы, оказания услуги, изготовления продукции в целом.

Выручка от выполнения конкретной работы, оказания конкретной услуги, продажи конкретного изделия признается в бухгалтерском учете по мере готовности, если возможно определить готовность работы, услуги, изделия.

В отношении разных по характеру и условиям выполнения работ, оказания услуг, изготовления изделий организация может применять в одном отчетном периоде одновременно разные способы признания выручки, предусмотренные п.13 ПБУ 9/99.

Если сумма выручки от продажи продукции, выполнения работы, оказания услуги не может быть определена, то она принимается к бухгалтерскому учету в размере признанных в бухгалтерском учете расходов по изготовлению этой продукции, выполнению этой работы, оказанию этой услуги, которые будут впоследствии возмещены организации.

Финансовый результат хозяйственной деятельности предприятия формируется из двух его слагаемых, основным из которых является результат, полученный от продажи продукции, товаров, работ и услуг, а также от хозяйственных операций, составляющих предмет деятельности предприятия, таких, как сдача в платную аренду основных средств, передача в платное пользование объектов интеллектуальной собственности и вложение средств в уставные капиталы других предприятий.

Вторая часть в виде доходов и расходов, непосредственно не связанных с формированием основного реализационного финансового результата (финансового результата от продаж), образует прочий финансовый результат, включающий в себя операционные и внереализационные доходы и расходы. Если за отчетный период предприятие получило прибыль от продажи продукции, товаров, работ, услуг и других операций, составляющих предмет его деятельности, то весь его финансовый результат будет равен прибыли от продаж плюс прочие доходы минус прочие расходы. Если организация получит убыток от продаж, то ее общий финансовый результат будет равен сумме убытка от продаж плюс прочие расходы минус прочие доходы.

Полученный таким образом общий финансовый результат корректируется на сумму потерь, расходов и доходов в связи с чрезвычайными обстоятельствами хозяйственной деятельности предприятия.

Реализационный финансовый результат определяется в конце каждого отчетного периода. Если финансовым результатом является прибыль, то она отражается по кредиту счета 99 «Прибыли и убытки» в корреспонденции с дебетом счета 90 «Продажи». Если результатом деятельности предприятия является убыток, то он отражается по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 90 «Продажи».

Прочие доходы и расходы, включаемые в общий финансовый результат организации, отражаются в бухгалтерском учете обособленно от финансового результата от продаж на счете 91 «Прочие доходы и расходы» путем «развернутого» отражения отдельных статей доходов и расходов в течение отчетного периода.

В финансовой отчетности о прибылях и убытках доходы могут показываться за минусом соответствующих расходов, относящихся к этим доходам, в тех случаях, когда это предусмотрено или не запрещено правилами бухгалтерского учета или если отдельные статьи доходов и связанные с ними аналогичные статьи расходов не являются существенными для характеристики финансового положения организации.

Прочие доходы отражаются по кредиту счета 91 «Прочие доходы и расходы» в корреспонденции с дебетом счетов учета денежных средств, расчетов, товарно – материальных ценностей и других соответствующих счетов.

Аналитический учет по счету 91 «Прочие доходы и расходы» ведется по каждому виду прочих доходов и расходов. При этом построение аналитического учета по прочим доходам и расходам, относящимся к одной и той же финансовой или хозяйственной операции, должно обеспечивать возможность выявления финансового результата по каждой операции.

Следует иметь в виду, что записи по счетам 90 и 91 осуществляются накопительным путем с начала отчетного года так, чтобы обеспечить формирование необходимой информации для составления отчета о прибылях и убытках (ф. № 2).

Сальдированный результат счета 91 «Прочие доходы и расходы» в виде прибыли и убытка ежемесячно списывается, как и сальдо счета 90 «Продажи», на итоговый накопительный счет финансовых результатов 99 «Прибыли и убытки»: сальдо в виде прибыли – на кредит счета 99 с дебета счета 91, сальдо в виде убытков – на дебет счета 99 с кредита счета 91.

Чрезвычайные доходы и расходы отражаются непосредственно на счете 91 «Прочие доходы и расходы»[7]: доходы – по кредиту, расходы – по дебету в корреспонденции с соответствующими счетами учета денежных средств, товарно – материальных ценностей, расчетов и т.д.

На счете 99 по завершении первого квартала выявляется промежуточный финансовый результат за первый квартал, по завершении второго квартала – за первое полугодие, по завершении третьего квартала – за 9 месяцев года и по завершении четвертого квартала – итоговый финансовый результат за весь отчетный период.

Информационная структура счета 99 «Прибыли и убытки» для формирования итогового финансового результата должна обеспечить получение:

1) системной достоверной информации о бухгалтерской прибыли – показателе, необходимом для определения налогооблагаемой базы по налогу на прибыль путем соответствующей налоговой корректировки бухгалтерской прибыли;

2) информации о формировании итогового показателя чистой нераспределенной прибыли, поступающей в распоряжение учредителей (участников) предприятия для распределения по завершении хозяйственно-финансового года и переносимой в декабре отчетного года на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

В системе счетов, отражающих финансовые результаты деятельности предприятия за отчетный год, должна сформироваться вся необходимая информация о показателях, содержащихся в финансовой отчетности о прибылях и убытках (ф. № 2).

Аналитические данные по всем счетам этой группы участвуют в качестве оборотов и остатков в формировании показателей отчета о прибылях и убытках за отчетный год.

По окончании календарного года от суммы фактической бухгалтерской прибыли, полученной предприятием за отчетный год, в первоочередном порядке производится окончательный расчет причитающейся бюджету суммы налога на прибыль по установленной налоговой ставке. При этом сумма налогооблагаемой прибыли отличается от бухгалтерской прибыли предприятия на величину тех положительных и отрицательных корректировок, которые установлены Налоговым кодексом Российской Федерации по налогообложению прибыли.

Полный перечень всех корректировок отчетной прибыли до уровня налогооблагаемой приведен в форме справки, прилагаемой к налоговой декларации по расчету налога от фактической прибыли.

В связи с тем что показатель прибыли в текущей квартальной отчетности не представляет собой окончательный финансовый результат, текущие платежи налога на прибыль, исчисленные поквартально, так же как и внутриквартальные платежи, носят авансовый характер. Это текущее (по сути, авансовое) распределение прибыли теперь отражается в течение года по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

Сумма, оставшаяся после вычета из прибыли начисленного с нее налога, именуется чистой прибылью, что не соответствует международной учетной практике. В зарубежной литературе этот термин имеет иной смысл, под ним подразумевается сальдированный результат сравнения всех доходов и расходов предприятия, т.е. весь финансовый результат.

По мере сближения российской учетной практики с международными стандартами бухгалтерского учета и отчетности понятие чистой прибыли как оставшейся в распоряжении предприятия практически перестало существовать. Ее место заняло новое понятие – «нераспределенная прибыль отчетного года». Этой частью прибыли теперь и распоряжается предприятие после завершения процесса ее формирования. Из чистой прибыли предприятие (как раньше, так и теперь) возмещает платежи по санкциям соответствующих органов за несоблюдение правил налогообложения и уплаты аналогичных обязательных платежей в социальные государственные внебюджетные фонды (пенсионный фонд, фонды социального и медицинского страхования).

Эти расходы отражаются в бухгалтерском учете по мере их начисления записью:

Дебет счета 99 «Прибыли и убытки»

Кредит счета 68 «Расчеты по налогам и сборам»,

Кредит счета 69 «Расчеты по социальному страхованию и обеспечению».

Из бухгалтерской прибыли предприятие в первоочередном порядке возмещает расходы на уплату текущих платежей по налогу на прибыль, текущих платежей по налогам в местный бюджет, уплачиваемым за счет чистой прибыли, а также покрываемые чистой прибылью штрафы, пени за несоблюдение правил налогообложения и нарушение порядка расчетов с государственными внебюджетными социальными фондами, платежи в которые приравниваются к налоговым.

Сумма бухгалтерской прибыли, полученная после вычета перечисленных текущих расходов, представляет собой нераспределенную, т.е. чистую прибыль, поступающую в распоряжение учредителей предприятия для ее использования после утверждения итогов производственно-финансовой деятельности за истекший отчетный год. В соответствии с п.83 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации в бухгалтерском балансе финансовый результат отчетного периода отражается как нераспределенная прибыль (непокрытый убыток), т.е. конечный финансовый результат, выявленный за отчетный период, за минусом причитающихся за счет прибыли установленных в соответствии с законодательством Российской Федерации налогов и иных аналогичных обязательных платежей, включая санкции за несоблюдение правил налогообложения.

В текущей бухгалтерской отчетности финансовый результат определяется как остаток по счету 99 «Прибыли и убытки». В годовой бухгалтерской отчетности этот показатель отражается после производимой в декабре реформации баланса по данным об остатке по счету 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет 1 «Нераспределенная прибыль (убыток) отчетного года», при этом соответствующий остаток на счете 99 в виде прибыли или убытка переносится на счет 84, субсчет 1 «Нераспределенная прибыль (убыток) отчетного года». Нераспределенная прибыль относится на кредит субсчета 84-1, а непокрытый убыток – на дебет этого же субсчета.

Комментарии:

- ВКонтакте

Download SocComments v1.3

| Следующая > |

Проводки

В бухучете организации выручка отражается в момент ее признания — то есть в момент передачи или отгрузки продукции. Исключением являются операции по договорам, где указаны особенности перехода имущественных прав.При реализации продукции оптовым клиентам осуществляется запись проводок:

- Д 62 К 90.1 — была отражена выручка от продаж товаров или оказания услуги;

- Д 90.2 К 41 — себестоимость реализованных товаров или оказанных услуг списана;

- Д 90.3 К 68 — начислен НДС от стоимости проданных товаров или оказанных услуг;

- Д 51/52 К 62 — получена от покупателя оплата на расчетный/валютный счет.

Проводка на розничную выручку по кассе может быть и напрямую со счетом 90 «Продажи», так как вести на счете 62 «Расчеты с покупателями и заказчиками» учет расчетов с розничными покупателями нет необходимости, поскольку оплата и отгрузка производится одновременно: Д 50 К 90.1 — была учтена выручка от розничной продажи.

По данным Инструкции по применению Плана счетов для отражения переданных на инкассацию наличных средств используется проводка по 57 счету «Переводы в пути»:

- Д 57 К 50 — наличные средства выданы службе инкассации банка (о порядке бухгалтерских проводок при сдаче выручки в банк узнаете здесь).

- Д 51 К 57 — наличные деньги были зачислены на расчетный счет компании.

Порядок отражения прочих доходов в бухгалтерском учете

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина России от 31 октября 2000 г. N 94н (далее — План счетов бухгалтерского учета), для учета информации о прочих доходах и расходах отчетного периода необходимо использовать счет 91 «Прочие доходы и расходы».

91-1 «Прочие доходы»;

91-2 «Прочие расходы»;

91-9 «Сальдо прочих доходов и расходов».

Поступления прочих доходов отражается по кредиту субсчета 91-1 «Прочие доходы».

При отражении выручки в бухучете используется запись: Д 62 К 90.1 — выручка от продажи готовой продукции отражена, продукция отгружена покупателю (работа выполнена или услуги оказаны).

Одновременно с данной операцией списывается себестоимость продукции. Если организация готовую продукцию учитывает по фактической себестоимости, то списание отражается проводками: Д 90.2 К 43 — списана по фактической себестоимости продукция.

Если организация ведет учет готовой продукции по плановой (нормативной) себестоимости, то списание отражается в учете следующим способом:

- Д 43 К 40 — готовая продукция принята к учету по плановой себестоимости.

- Д 90.2 К 43 — готовая продукция списана по плановой себестоимости.

- Д 40 К 20 — отражена себестоимость фактическая (в конце месяца).

- Д 90.2 К 40 — списаны отклонения фактической от нормативной себестоимости (перерасход).

- Д 90.2 К 40 — сторно: списаны отклонения фактической от нормативной себестоимости (экономия).

Важно! Стоимость оказанных услуг или выполненных работ на счете 43 «Готовая продукция» не отражается, и фактические затраты по ним списываются на счет 90 «Продажи» со счетов учета затрат на производство. - Д 90.2 К 20 — списаны затраты по услугам/работам.

Что такое бухгалтерский учет?

Определение бухучета дано в главном бухгалтерском нормативном документе — в п. 2 ст. 1 закона № 402-ФЗ о «О бухгалтерском учете». Согласно указанной норме бухучет заключается в систематическом формировании документированных сведений о хозяйственной деятельности субъектов и составлении на основе этих сведений бухгалтерской отчетности.

Таким образом, основная цель бухучета — формирование отчетных источников, отражающих финансовое состояние хозсубъекта (организации или ИП) и позволяющих внутренним и внешним пользователям судить о результатах его деятельности.

Именно на основании бухотчетности кредитор принимает решение о предоставлении потенциальному заемщику кредита или займа. Удовлетворительные данные бухотчетности позволят организации принять участие в аукционе или конкурсе, а инвесторы на ее основании смогут оценить, есть ли смысл вкладывать в компанию средства.

Не менее интересна информация, зафиксированная в бухотчетности, и внутренним пользователям: на ее основании учредители и руководство принимают взвешенные управленческие решения.

А теперь посмотрим, кто должен вести бухучет — об этом расскажет ст. 6 закона 402-ФЗ. В данном случае исключение сделано только для двух категорий субъектов: ИП (а также частных лиц) и иностранных представительств, если они ведут учет объектов налогообложения в соответствии с установленным законодательным порядком. Кроме того, предусмотрена возможность ведения бухучета в упрощенном варианте для некоторых субъектов:

- малых предприятий,

- некоммерческих организаций,

- участников проекта «Сколково».

Все остальные лица обязаны вести бухучет в общем порядке, руководствуясь специальными правилами, закрепленными в плане счетов и положениях бухгалтерского учета (ПБУ), нормы которых регламентируют те или иные направления бухгалтерской учетной деятельности. По состоянию на 2020 год действует 24 ПБУ.

Чем отличаются положения российского и международного финансового учета — читайте в статье «В чем основные отличия ПБУ от МСФО?».

Существует еще одна особенность бухгалтерского учета — практически всегда он ведется только методом начисления (п. 5 ПБУ 1/2008): хозоперации отражаются в том периоде, в котором они совершались, независимо от того, в каком периоде по ним были произведены денежные расчеты. Исключение сделано только для представителей малого предпринимательства (п. 5 информации Минфина РФ № ПЗ-3/2012), которым разрешено вести бухучет кассовым методом. Однако на практике кассовый метод в бухучете возможно применять только в случае «ручного» ведения бухгалтерии: ни в одной из профессиональных бухгалтерских программ такая возможность не реализована.

И еще один нюанс. В бухгалтерском учете очень четко просматриваются особенности, определяющие различия в его ведении предприятиями разных отраслей и форм собственности. Так, например, план счетов для коммерческих организаций утвержден приказом Минфина от 31.10.2004 № 94н, а план счетов для бюджетников — приказом Минфина от 01.12.2010 № 157н.

Составить план счетов бюджетного учета вам поможет статья «Составляем план счетов бюджетного учета — образец 2018».

Выручка в учете турагента

Вначале обозначим, что турагентская деятельность — это прежде всего деятельность по продвижению и реализации турпродукта (ст. 1 Закона об основах туристской деятельности). В свою очередь, согласно ст. 9 указанного Закона продвижение и реализация турпродукта осуществляются турагентом на основании договора, заключаемого между ним и туроператором.

При этом турагент действует от имени и по поручению туроператора, а в случаях, предусмотренных договором, заключаемым между туроператором и турагентом, — от своего имени. Это указывает на посреднический характер взаимоотношений туроператора и турагента. В ст. 1 Модельного закона о туристской деятельности турагентская деятельность определена именно как посредническая.

Между тем на практике применяются разнообразные формы оказания турагентами туристских услуг потребителям. Это и заключение посреднических договоров между турагентами и самими туристами, и применение смешанных договоров, подразумевающих, что турагент в отношении оказания туристу одной части услуг выполняет исключительно посредническую функцию, а в отношении другой — является непосредственным исполнителем.

Рассмотреть в рамках одной статьи всю палитру взаимоотношений турагентов с остальными участниками оказания или потребления туристских услуг не представляется возможным, далее в статье мы расскажем, как и когда турагенту признавать выручку в виде посреднического вознаграждения, полученного от туроператора за исполнение обязанностей по агентскому договору (классическая схема продвижения и реализации турпродукта).

По агентскому договору турагент (агент) принимает на себя обязательства по продвижению и реализации турпродуктов туроператора (принципала). При этом согласно ст. 1008 ГК РФ в ходе исполнения данного договора агент обязан представлять принципалу отчеты. Порядок и сроки их представления следует закрепить в договоре.

При отсутствии таковых отчеты представляются агентом по мере исполнения им договора либо по окончании действия договора. Что же понимать под исполнением договора (поручения по договору) в данном случае? Полагаем, что таковым является реализация турпродукта конечному потребителю, то есть заключение соответствующего договора с туристом.

Таким образом, если агентским договором не установлен иной порядок, турагент по факту реализации турпродукта должен составить отчет для туроператора. Однако обычно стороны агентского соглашения все же договариваются о ежемесячном представлении отчетов. Пунктом 3 ст. 1008 ГК РФ утверждено, что принципал, имеющий возражения по отчету агента, должен сообщить об этом агенту в течение 30 дней со дня получения отчета (если соглашением сторон не установлен иной срок).

Предлагаем ознакомиться Приказы особенности составления и оформления

В противном случае отчет считается принятым принципалом. Принятие отчета принципалом означает, что агент выполнил его поручение и имеет право на получение предусмотренного договором посреднического вознаграждения, то есть вправе признать в учете выручку в соответствующей сумме, поскольку все условия п. 12 ПБУ 9/99 «Доходы организации» выполняются.

Здесь необходимо уделить внимание одному аспекту. Туроператор принимает отчет агента (утверждает его), руководствуясь собственным суждением по поводу даты возникновения в его учете выручки от реализации турпродукта. Выше мы упоминали, каковы предпочтения туроператоров на этот счет: даты начала путешествия, завершения путешествия, заключения договора о реализации турпродукта.

То есть для туроператора логично утвердить отчет агента (принять его услугу) на момент, когда есть уверенность в увеличении собственных экономических выгод и признается выручка от реализации турпродукта. Такой подход вполне объясним — нежелание нести расходы в виде выплаты агентского вознаграждения за реализацию турпродуктов, от которых турист еще вправе отказаться, возместив исполнителю фактически понесенные расходы.

В принципе ничто не мешает туроператору действовать таким образом (внимание!), закрепив данный подход к утверждению отчетов в агентском договоре. В этом случае выручка (в соответствующем размере) будет признаваться в учете турагента и туроператора одновременно (как наиболее обоснованный вариант — на дату начала путешествия).

Однако если в агентском договоре не указана процедура утверждения отчета, действует общий порядок, закрепленный в п. 3 ст. 1008 ГК РФ: турагент ждет возражений по представленному туроператору отчету 30 дней, а потом законно считает отчет принятым и вправе признать выручку в виде вознаграждения и требовать его выплаты.

В связи со всем вышесказанным рекомендуем турагенту внимательно изучить все агентские договоры, заключенные с туроператорами, на предмет собственных прав в части получения агентского вознаграждения и признания в учете выручки в зависимости от установленной процедуры принятия и утверждения отчетов агента.

— 20 общей стоимостью 500 000 руб. Дата начала путешествия — 22.11.2010, завершения — 29.11.2010;

— 15 общей стоимостью 300 000 руб. Дата начала путешествия — 26.11.2010, завершения — 02.12.2010;

— 10 общей стоимостью 200 000 руб. Дата начала путешествия — 06.12.2010, завершения — 19.12.2010;

— 25 общей стоимостью 1 000 000 руб. Дата начала путешествия — 30.12.2010, завершения — 05.01.2011.

а) предусмотрено их ежемесячное представление туроператору не позднее 10-го числа месяца, следующего за отчетным. Для утверждения отчетов отведено пять календарных дней с даты их представления;

б) предусмотрено ежемесячное представление не позднее 10-го числа месяца, следующего за отчетным. Утверждению (в течение пяти календарных дней с даты представления) подлежат отчеты только в части реализации турпродуктов, по которым наступила дата начала путешествия;

в) процедура представления не предусмотрена.

Вариант «а». По состоянию на 30.11.2010 турагент составит отчет, в котором укажет общее количество и характеристику турпродуктов, реализованных в ноябре, — 70 шт. разной продолжительности и с разными датами начала путешествия, общей стоимостью 2 000 000 руб. Рассчитает и удержит агентское вознаграждение в сумме 200 000 руб.

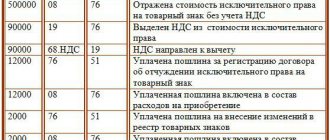

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| В ноябре 2010 г. | |||

| Получена от туристов оплата турпродуктов | 50 | 62 | 2 000 000 |

| Внесены денежные средства на расчетный счет | 51 | 50 | 2 000 000 |

| Перечислены денежные средства туроператору | 76-ТО | 51 | 1 800 000 |

| Отражена реализация турпродуктов туроператора согласно отчету агента за ноябрь 2010 г. | 62 | 76-ТО | 2 000 000 |

| Признана выручка в виде агентского вознаграждения согласно утвержденному отчету агента за ноябрь 2010 г. | 76-ТО | 90-1 | 200 000 |

Вариант «б». По состоянию на 30.11.2010 турагент представит отчет, в котором укажет общее количество и характеристику турпродуктов, реализованных в ноябре, с датой начала путешествия, приходящейся на ноябрь, — 35 шт. общей стоимостью 800 000 руб. Рассчитает и удержит агентское вознаграждение в сумме 80 000 руб.

На 31.12.2010 турагент в отчете укажет общее количество и характеристику турпродуктов, реализованных в ноябре, с датой начала путешествия, приходящейся на декабрь, — 35 шт. общей стоимостью 1 200 000 руб. Рассчитает и удержит агентское вознаграждение в сумме 120 000 руб.

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| В ноябре 2010 г. | |||

| Получена от туристов оплата турпродуктов | 50 | 62 | 2 000 000 |

| Внесены денежные средства на расчетный счет | 51 | 50 | 2 000 000 |

| Перечислены денежные средства туроператору | 76-ТО | 51 | 1 800 000 |

| Отражена реализация турпродуктов туроператора согласно отчету агента за ноябрь 2010 г. | 62 | 76-ТО | 800 000 |

| Признана выручка в виде агентского вознаграждения согласно утвержденному отчету агента за ноябрь 2010 г. | 76-ТО | 90-1 | 80 000 |

| В декабре 2010 г. | |||

| Отражена реализация турпродуктов туроператора согласно отчету агента за декабрь 2010 г. | 62 | 76-ТО | 1 200 000 |

| Признана выручка в виде агентского вознаграждения согласно утвержденному отчету агента за декабрь 2010 г. | 76-ТО | 90-1 | 120 000 |

Вариант «в». По состоянию на 30.11.2010 турагент в отчете укажет общее количество и характеристику турпродуктов, реализованных в ноябре, — 70 шт. разной продолжительности и с разными датами начала путешествия, общей стоимостью 2 000 000 руб. Рассчитает и удержит агентское вознаграждение в сумме 200 000 руб.

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| В ноябре 2010 г. | |||

| Получена от туристов оплата турпродуктов | 50 | 62 | 2 000 000 |

| Внесены денежные средства на расчетный счет | 51 | 50 | 2 000 000 |

| Перечислены денежные средства туроператору | 76-ТО | 51 | 1 800 000 |

| В декабре 2010 г. | |||

| Отражена реализация турпродуктов туроператора согласно отчету агента за ноябрь 2010 г. | 62 | 76-ТО | 2 000 000 |

| Признана выручка в виде агентского вознаграждения согласно отчету агента за ноябрь 2010 г. | 76-ТО | 90-1 | 200 000 |

Обозначим основные рекомендации для турагентов, сформулированные в статье, в части признания выручки от оказания туристских услуг в виде продвижения и реализации турпродуктов. Если турагент заключил с туроператором агентский договор на продвижение и реализацию турпродуктов последнего, выручкой турагента является вознаграждение, выплачиваемое ему по данному договору.

Услугу, предоставляемую турагентом туроператору по такому договору, следует считать оказанной по факту заключения соответствующего договора с туристом. Момент признания выручки в учете турагента определяется согласно условиям посреднического договора в части предоставления и утверждения отчетов агента. В общем случае основания для отражения выручки возникают на дату утверждения туроператором отчета турагента.

Налогообложение

Операции по реализации продукции (услуг или работ) на территории РФ выступают объектами налогообложения, а значит организация (в случае, если она является плательщиком НДС) обязана начислить НДС с суммы реализации, согласно ст. 146 НК РФ (о том, что считается выручкой от реализации, мы рассказываем в отдельном материале).Моментом учета налоговой базы выступает самая ранняя из нижеперечисленных дат (ст. 167 НК РФ):

- день передачи/отгрузки товаров (оказания услуг или выполнения работ);

- день оплаты или предоплаты за будущие поставки товаров (оказание услуг или выполнение работ).

Предлагаем ознакомиться Постановка на миграционный учет иностранных граждан в РФ

В случае, если у налоговой базы момент определения установлен на день оплаты или предоплаты за будущие поставки товаров (оказания услуг или выполнения работ) либо на день передачи прав собственности, то и момент определения налоговой базы возникает в данный день (п. 14 ст. 167 НК РФ ).

В некоторых случаях определение налоговой базы НДС может и вовсе не соответствовать моменту начисления выручки от продажи.

Если в договоре переход имущественых прав предусмотрен в момент передачи товаров, выручка от продажи признается в момент отгрузки, следовательно, и момент определения налоговой базы по НДС признается в этот же день.

Справка! Учет суммы НДС к получению от покупателя (клиента) ведется на субсчете 90.3 «НДС».

Для отражения налога на день отгрузки в учете делается следующая запись: Д 90.3 К 20 — с выручки от продажи начислен НДС.

Если договором предусмотрено, что переход имущественных прав осуществляется в момент передачи товаров, и товар отгружается по предоплате, то выручка учитывается в момент отгрузки. В данном случае момент определения налоговой базы по НДС — это момент предоплаты в счет будущих поставок товаров.

В данной ситуации момент определения налоговой базы НДС уже наступил, однако в бухучете выручка пока не признается.

В момент отгрузки выручка признается и снова возникает момент определения налоговой базы. НДС будет отражаться в учете на день отгрузки. И теперь НДС с суммы оплаты или предоплаты, полученных в счет будущих поставок товаров (услуг или работ), подлежит вычету.

Выручка выступает важнейшим элементом, демонстрирующим эффективность финансовых результатов деятельности компании. Важность выручки доказана тем фактом, что от верности её отражения в учете зависит сумма уплачиваемых предприятием налогов — начиная НДС и заканчивая налогом на прибыль.

В случае бухгалтерской ошибки предприятие ожидают неверные показания в годовой бухгалтерской отчетности и проблемы во взаимодействии с налоговой. В связи с этим ведению учета выручки необходимо уделять достаточно большое внимание и не допускать ошибок.

О том, как в бухгалтерии ведется учет выручки с НДС и без него, мы рассказывали в отдельной статье.