Как с 2020 года работать по новым правилам ПБУ 18/02? Какими способами можно учитывать текущий налог на прибыль? Что изменится при переходе на балансовый способ? Как считать временные разницы при сравнении балансовой и налоговой стоимости активов и обязательств, а также по операциям, которые не затрагивают бухгалтерскую прибыль, но влияют на будущий налог на прибыль? В данной статье Вы найдете все ответы.

Новую редакцию ПБУ 18/02 нужно применять уже с отчетности за 2020 год. То есть до его наступления надо внести изменения в учетную политику и определиться с правилами учета расчетов по налогу на прибыль. Кроме приказа Минфина от 19.11.2002 № 114н и МСФО (IAS) 12 «Налоги на прибыль», для работы можно использовать разъяснения:

- информационное письмо Минфина от 28.12.2018 № ИС-учет-13;

- рекомендации Фонда НРБУ «БМЦ» от 26.04.2019 № Р-102/2019-КпР.

Новые названия ПНО и ПНА

Постоянные разницы остались. Они возникают, если доходы или расходы формируют бухгалтерскую прибыль, но не учитываются при расчете налога на прибыль ни сейчас, ни в будущем. Либо наоборот: отражаются только в налоговом учете. Сейчас мы на основе постоянных разниц формируем постоянные налоговые обязательства и постоянные налоговые активы (ПНО и ПНА). С нового года они называются иначе – постоянные налоговые расходы и постоянные налоговые доходы (ПНР и ПНД).

Дебет 99 Кредит 68

- отражен постоянный налоговый расход;

Дебет 68 Кредит 99

- отражен постоянный налоговый доход.

Новые названия больше отражают суть показателей. Например, ПНР уменьшает чистую прибыль, поэтому отражают его по дебету счета 99 «Прибыли и убытки». ПНД увеличивает прибыль, поэтому его отражают по кредиту счета 99.

https://youtu.be/-8c2itQHweE

Примеры бухучета ПНО

Чтобы наглядно разобраться, как начислить постоянные налоговые обязательства, рассмотрим конкретный пример на формуле.

Допустим, что траты конкретной фирмы на приобретение подарочной продукции к своему юбилею составили 68 000 рублей. Произведенные траты необходимо отразить в бухгалтерском учете. Вычисляем требуемый показатель. Если предприятие использует общие правила при предоставлении отчетности, то следует воспользоваться положением 18/02, регламентирующим, как необходимо производить расчеты по налогу на прибыль.

Потребуется 68 000 рублей умножить на 20%. Получаем 13 600 рублей. Это и будет начисленные нами постоянные налоговые обязательства.

Конечно, этим примером использование постоянных налогов в бухгалтерском учете не ограничивается. Разберем еще одну распространенную ситуацию. При оплате некоторых видов рекламных услуг вводится ограничение по сумме, которая может быть официально признана для целей налогообложения. В частности, эта величина составляет 1% от достигнутой выручки за отчетный период. Допустим, что за прошедший налоговый период компания потратила на рекламу 100 миллионов. Из них 10 миллионов не будут учтены, так как это та разница, которая оказывается сверхнормативной.

Учитывая, что стандартная ставка, используемая предприятием, составляет 20%, размер ПНО будет равен 2 миллионам руб.

Траты, которое понесло в этом случае предприятие, отражаются следующим образом: 100 миллионов Дт 44 – Кт 60.

Для наглядного отображения ПНО потребуется 10 миллионов умножить на 20%: 2 миллиона Дт 99 – Кт 68.

Еще один вариант, как могут появиться и учитываться такие разночтения между разными формами отчетности. Компания получает на развитие 200 000 рублей. Эту сумму на ее счет перечисляет один из инвесторов. Он же фактически является крупнейшим владельцем, так как имеет в инвестиционном портфеле свыше половины уставного капитала. Согласно статье 251 Налогового кодекса РФ, эти средства, поступившие в распоряжение фирмы, не облагаются налогом.

Отражение обязательств в 1С, смотрите на видео:

Оформляя бухгалтерскую отчетность, деньги придется официально считать приобретенным доходом. Складывается стабильная разница, на которой базируется постоянный налоговый актив. Его вычисляют также исходя из базовой ставки в размере 20%. В данной ситуации он оказывается равен 40 000 рублей.

Временные разницы

Минфин утвердил новый порядок расчета временных разниц – балансовый. Временную разницу считают путем сравнения стоимости актива или обязательства, которая не совпадает в бухгалтерском и налоговом учете (п. 8 ПБУ 18/02 в ред. с 2020 года). Это единственный способ расчета временных разниц в новой редакции ПБУ 18/02. С 1 января 2020 года его должны применять абсолютно все организации.

Для расчета временных разниц бухгалтер должен составить таблицу активов и обязательств. Сделать ее нужно на отчетную дату, например, на 31 декабря. Не включайте в таблицу активы и обязательства пообъектно, достаточно отразить агрегированные показатели. Например, по строке «Основные средства» будет отражена стоимость за минусом начисленной амортизации по всем объектам основных средств.

Под сырье и материалы, товары и готовую продукцию могут быть резервы под снижение стоимости. Стоимость этих активов можно показать свернуто, то есть за минусом резервов, можно раскрыть и показать стоимость активов и стоимость резервов отдельно. Такой же подход и к дебиторской задолженности: можно сразу уменьшить дебиторскую задолженность на сумму резерва по сомнительным долгам, можно рассматривать эти две величины отдельно. На общий итог это не повлияет.

Далее смотрим аналогичные данные о стоимости той же группы активов и обязательств в системе налогового учета. И, кроме уже отраженных активов и обязательств, добавляем в таблицу показатели из налогового учета, которых нет в бухгалтерском. Например, убыток, перенесенный на будущее, резерв на ремонт основных средств, который формируется только в налоговом учете. Их бухгалтерская стоимость будет равна нулю.

Далее рассчитайте общую временную разницу. Воспользуйтесь таким алгоритмом.

- Посчитайте разницы по каждой строке таблицы. Если по активам бухгалтерская стоимость больше налоговой, то возникает налогооблагаемая временная разница, в противном случае – вычитаемая. По обязательствам все наоборот. Если бухгалтерская стоимость обязательства больше налоговой, то возникает вычитаемая временная разница, в противном случае – налогооблагаемая.

- Суммируйте все вычитаемые разницы по активам и обязательствам и отдельно – все налогооблагаемые. Так, на таблице слайда мы рассчитали сумму по каждому столбцу.

- Вычтите из большей разницы меньшую. Итогом станет одна разница – та, которая была больше: либо вычитаемая, либо налогооблагаемая.

Исключения могут быть, если организация, к примеру, ведет деятельность и платит налог на прибыль в нескольких регионах по различным ставкам налога на прибыль. Тогда временные разницы, относящиеся к разным регионам, считайте отдельно.

При применении балансового метода в состав временных разниц попадают «нереализованные» постоянные разницы. Это те разницы, которые превратятся в постоянные в следующем отчетном периоде. Например:

- сверхнормативные расходы в незавершенном производстве, готовой продукции на складе или отгруженных товарах;

- сверхнормативные проценты по заемным средствам в незавершенном строительстве;

- расходы на НИОКР с коэффициентом 1,5 в незавершенных разработках.

К примеру, в состав незавершенки включен расход, который признается только в бухучете и не учитывается для целей налогообложения. Когда готовая продукция будет реализована, то этот расход образует постоянную разницу. Однако, пока она «не дошла» до счета 90 «Продажи» или 91 «Прочие доходы и расходы», мы учитываем ее как временную. Эти разницы будут накапливаться в составе активов – товаров, готовой продукции на складе, незавершенного производства и т. п.

Как погасить отложенные налоговые обязательства

Стандарты экономической отчетности, принятые во всем мире, содержат инструкции, согласно которым рекомендуется высчитывать, каким будет величина налогов за определенный период. Приведен базовый стандарт, содержащий в себе исчерпывающие алгоритмы того, как необходимо определять все иностранные и отечественные существующие налоговые выплаты, подсказывает, что включать в итоговые отчеты. Внимание уделяется налогам на прибыль, удерживающимся у источников выплат.

Согласно этому стандарту, существует необходимость учитывать не только те налоги, которые выплачивать обязательно, но и размеры наступающих в итоге последствий, определенных конкретными результатами хозяйственной деятельности организации, совершенными сделками. Отсюда появляется понятие, называемое отложенными обязательствами по уплате налогов. Уплачивая их, следует учитывать имеющиеся требования. Все в совокупности дает конкретный итоговый результат.

Отложенными обязательствами по налоговым выплатам эксперты определяют количество уплаченных налогов непосредственно на прибыль. Именно их необходимо внести за соответствующие календарные и отчетные периоды. На практике они появляются из-за введения на законодательном уровне границ налогообложения.

Как правило, подобные обязательства принято признавать, используя уменьшенные показатели чистой выгоды за прошедший календарный год или иной временной период. В альтернативном варианте используется сокращение суммы собственного капитала после его отражения в балансе соответствующей статьи.

Когда происходит сокращение облагаемых соответствующими налогами сумм, начинается уменьшение, отражающееся на росте обязательств по сборам. Их необходимо уплатить в настоящее время. Результатом данной деятельности становится сокращение имеющихся незакрытых обязательств.

Установить их параметры удается, если умножить сумму границ, находящихся под налогообложением, на определенную ставку. Вычисления производятся за конкретный отрезок времени.

Для детального расчета рекомендуется использовать счет № 77, описывающий обязательства по налогам, которые в настоящее время отложены.

Они оформляются в бумагах бухгалтерии особой записью, где приводятся исчерпывающие параметры расчетов, сборы по прибыли, непосредственно сами обязательства, пока отложенные.

Большое значение уделяется отчетам аналитиков при определении временно отложенных обязательств. Данная деятельность проводится по нескольким различным типам активов, формирующих существующую разницу при уплате налогов, образующуюся во временем.

Периодически, когда эти отличия постепенно сокращаются или окончательно сходят на нет, точно также уменьшаются или ликвидируются обязательства по налогам. Если происходит выпадение какого-то конкретного актива, одного или нескольких типов обязательств, оформляется списание. Стоит отметить, что именно по ним производится официальное начисление конкретных сумм. На него увеличивается прибыль в сфере налогообложения. Во внимание принимаются все временные периоды, а не только текущий и ближайшие.

Об отложенном типе на видео:

https://youtu.be/0V03o76kQq8

Когда в профильные законопроекты и указы вносятся изменения, касающиеся действующих ставок, размеры активов и обязательств нужно пересчитать. Данные действия потребуются обязательно, так как образуется разрыв при пересчете. Часть прибыли может быть не распределена, появятся непокрытые убытки.

При существовании в настоящее время нескольких разных ставок оценивание обязательств производится по определенному типу дохода, при необходимости его максимально сокращают.

Подводя итог, отметим, что постоянные налоговые обязательства важный инструмент для финансистов и бухгалтеров. Для правильного и актуального заполнения документов требуется верно использовать формулы, которые применяются для ПНО.

Наверх

Напишите свой вопрос в форму ниже

Состав временных разниц

Минфин расширил список тех ситуаций, в результате которых возникают временные разницы. В частности, теперь в их составе прямо упомянуты оценочные обязательства, которые формируются только в бухгалтерском учете, или резервы, которые есть только в налоговом учете (п. 8 ПБУ 18/02 в ред. 2020 года).

Это разницы, когда организация:

- переоценивает активы;

- создает резервы по правилам, отличающимся в бухгалтерском и налоговом учете;

- признает оценочные обязательства.

Обратите внимание на особенность учета разниц по переоценке внеоборотных активов. Если в результате переоценки мы впервые отражаем в бухучете уценку основного средства или нематериального актива, то делаем проводки в корреспонденции со счетом 91. И эта сумма дает нам постоянную разницу. Когда мы сравниваем балансовую стоимость внеоборотного актива после переоценки и его налоговую стоимость, то появляется еще одна разница. Мы ее должны рассматривать как временную. То есть в результате уценки у нас появятся сразу две разницы – и постоянная, и временная.

Сумма первоначальной дооценки основного средства относится на счет 83 «Добавочный капитал». В этом случае постоянная разница не возникает: нет дохода ни в бухгалтерском, ни в налоговом учете. А временная разница появится при сравнении балансовой стоимости дооцененного объекта и налоговой стоимости.

Результаты тех операций, которые на счет 99 не попадают, – это новый вид разниц. По ним разницы образуются, если эти операции не формируют бухгалтерскую прибыль или убыток, но учитываются при налогообложении прибыли в другом или других отчетных периодах. Например, это операции, которые в бухучете отражаются на счете 83 или 84 «Нераспределенная прибыль (непокрытый убыток)».

Вот еще некоторые из случаев, когда результат операции не отражается в составе прибыли текущего периода:

- дооценка основных средств и нематериальных активов, если раньше не было уценки, или их уценка в последующие годы при наличии дооценки (счет 83);

- курсовые разницы, которые возникают при пересчете финансовой отчетности иностранного подразделения;

- исправление существенной ошибки в бухучете после утверждения бухгалтерской отчетности (счет 84);

- изменения в учетной политике, которые влекут ретроспективный пересчет (счет 84).

В результате таких операций балансовая стоимость активов и обязательств меняется, а корректировка относится на счет 83 или счет 84. При сравнении балансовой стоимости

таких активов и обязательств с их налоговой стоимостью будет возникать временная разница.

Введение в ПБУ 18/02 – постоянные разницы

Опубликовано 30.10.2018 10:09 Автор: Administrator Предлагаем вам погружение в тему ПБУ18/02 «Учет расчетов по налогу на прибыль организаций» независимо от того, применяете вы его в своем бизнесе или нет. Мы попытаемся показать взаимосвязь понятий данного непростого ПБУ и рассмотрим на примерах «как это работает».

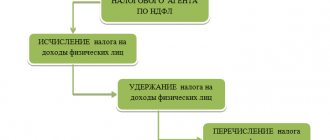

ПБУ 18/02 призвано на службу для того, чтобы с помощью специальных проводок связать налог на прибыль, рассчитанный в бухгалтерском и в налоговом учете.

Ранее мы уже рассматривали переплетение понятий ПБУ18/02 в статье Основы ведения учета с применением ПБУ 18/02 в 1С: Бухгалтерии предприятия 8

Давайте более детально поговорим об этом. Обратите внимание на ключевую особенность понятий «активы и обязательства» по ПБУ 18/02.

Всего их четыре:

— постоянное налоговое обязательство,

— отложенное налоговое обязательство,

— постоянный налоговый актив,

— отложенный налоговый актив.

Понятие «налоговое обязательство» (постоянное и отложенное)

В случае постоянного налогового обязательства подразумевается, что у организации есть некая «константа (условная переплата) по налогу на прибыль», и она всегда такой и останется («Заплатит больше в принципе»).

В случае отложенного налогового обязательства подразумевается то, что в текущем периоде организация откладывает оплату налога, но в будущем обязательно его заплатит («Заплатит меньше сейчас»).

Понятие «налоговый актив» (постоянный и отложенный)

В случае постоянного налогового актива подразумевается, что у организации есть некая «константа (условная экономия) по налогу на прибыль», и она всегда такой и останется («Заплатит меньше в принципе»).

В случае отложенного налогового актива подразумевается то, что в текущем периоде организация «условно переплатила» налог, но в будущем обязательно компенсирует эту «переплату» («Заплатит меньше в будущем»).

Постоянные разницы

Важные особенности:

1. Постоянные разницы влияют на чистую прибыль компании и начисляются за счет чистой прибыли через счет 99.

2. Постоянные разницы не отражаются в балансе т.к. не имеют остатков по счетам на конец текущего периода.

3. Постоянные разницы не принимаем и в дальнейшем никогда не примем для целей расчета по налогу на прибыль с бюджетом.

Когда возникают постоянные разницы?

1. Постоянное налоговое обязательство – это наиболее распространенный случай постоянных разниц.

Как видно в примере, бухгалтерская и налоговая прибыль отличаются на сумму не принимаемых в НУ расходов (394-354=40). Уравниваем налог на прибыль в бухгалтерском учете проводкой:

Д-т 99.02.3 К-т 68.04.2 (40*20%=8).

При использовании ПБУ 18/02 появляется счет 68.04.2, который является ключевым т.к. именно на нем формируется налог на прибыль, подлежащий уплате в бюджет. Эта сумма налога и будет указана в декларации по налогу на прибыль. При этом формируются проводки по конкретному объекту аналитического учета.

Принципы ведения налогового учета в 1С

1. Бухгалтерский и налоговый учет ведутся параллельно т.е. одной операцией формируются данные обоих учетов;

2. Данные бухгалтерского и налогового учета можно сопоставить с помощью контрольного числа т.к. действует правило БУ=НУ+ПР+ВР. Другими словами, данные бухгалтерского учета всегда соответствуют данным налогового учета с постоянными и временными разницам. При этом разницы могут быть и со знаком (+), и со знаком (-).

Как это работает в 1С

Рассмотрим пример отражения в 1С: Бухгалтерии предприятия 8 редакции 3.0.

Организация оплатила пени по налогу (НДС) за просрочку платежа. Указанный вид расхода не принимается для целей налогообложения (п.2 статьи 270 НК РФ)

Сопоставляем данные по правилу БУ=НУ+ПР+ВР {2705,00 (БУ)=2705,00 (ПР)}. Сформирована постоянная разница.

Операцией «Закрытие месяца» формируется постоянное налоговое обязательство. Формула для расчета (ПНО=ПР*20%) и бухгалтерские проводки (Д-т 99.02.3-К-т 68.04) справочно указаны в графе 7 справки-расчета.

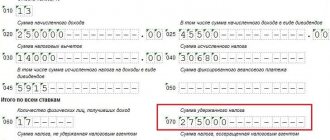

Формируем Отчет о финансовых результатах (форма №2). Постоянное налоговое обязательство отражено в строке 2421 со знаком минус.

2. Постоянный налоговый актив – приятный, но редко встречающийся случай постоянных разниц.

Как видно в примере, бухгалтерская и налоговая прибыль отличаются на сумму не принимаемых в НУ доходов (300+35=335). Уравниваем (уменьшаем) налог на прибыль в бухгалтерском учете проводкой:

Д-т 68.04.2 К-т 99.02.3 (335*20%=67).

Как это работает в 1С

Рассмотрим пример отражения в 1С: Бухгалтерии предприятия 8.3.

Организация получила безвозмездную помощь учредителя со 100% долей в уставном капитале. Этот вид доходов не принимается для целей налогообложения (пп.11 п.1 статьи 251 НК РФ).

Сопоставляем данные по правилу БУ=НУ+ПР+ВР {300 000,00 (БУ)=300 000,00 (ПР)}. Сформирована постоянная разница.

Операцией «Закрытие месяца» формируем постоянный налоговый актив.

Формируем Отчет о финансовых результатах (форма №2). Постоянный налоговый актив отражен в строке 2421 со знаком плюс.

Если в текущем периоде у организации есть и постоянные налоговые обязательства (ПНО), и постоянные налоговые активы (ПНА), они отражаются отдельно по видам обязательств.

В форме №2 (Отчет о финансовых результатах) ПНО и ПНА показываются общей суммой с приложением расшифровки.

Аналитический учет постоянных разниц

Если у организации в учете встречаются только постоянные разницы, то аналитический учет к счетам бухгалтерского учета можно вести, разделяя доходы и расходы на «принимаемые в целях налогового учета» и «не принимаемые в целях налогового учета».

«Значимые достижения требуют значимых усилий».

Автор статьи: Ирина Казмирчук

Введение в ПБУ 18/02 – постоянные разницы

Предлагаем вам погружение в тему ПБУ18/02 «Учет расчетов по налогу на прибыль организаций» независимо от того, применяете вы его в своем бизнесе или нет. Мы попытаемся показать взаимосвязь понятий данного непростого ПБУ и рассмотрим на примерах «как это работает».

ПБУ 18/02 призвано на службу для того, чтобы с помощью специальных проводок связать налог на прибыль, рассчитанный в бухгалтерском и в налоговом учете.

Ранее мы уже рассматривали переплетение понятий ПБУ18/02 в статье Основы ведения учета с применением ПБУ 18/02 в 1С: Бухгалтерии предприятия 8.

Давайте более детально поговорим об этом. Обратите внимание на ключевую особенность понятий «активы и обязательства» по ПБУ 18/02.

Всего их четыре:

— постоянное налоговое обязательство,

— отложенное налоговое обязательство,

— постоянный налоговый актив,

— отложенный налоговый актив.

Понятие «налоговое обязательство» (постоянное и отложенное)

В случае постоянного налогового обязательства

подразумевается, что у организации есть некая «константа (условная переплата) по налогу на прибыль», и она всегда такой и останется («Заплатит больше в принципе»).

В случае отложенного налогового обязательства

подразумевается то, что в текущем периоде организация откладывает оплату налога, но в будущем обязательно его заплатит («Заплатит меньше сейчас»).

Понятие «налоговый актив» (постоянный и отложенный)

В случае постоянного налогового актива

подразумевается, что у организации есть некая «константа (условная экономия) по налогу на прибыль», и она всегда такой и останется («Заплатит меньше в принципе»).

В случае отложенного налогового актива

подразумевается то, что в текущем периоде организация «условно переплатила» налог, но в будущем обязательно компенсирует эту «переплату» («Заплатит меньше в будущем»).

Постоянные разницы

Важные особенности:

1. Постоянные разницы влияют на чистую прибыль компании и начисляются за счет чистой прибыли через счет 99.

2. Постоянные разницы не отражаются в балансе т.к. не имеют остатков по счетам на конец текущего периода.

3. Постоянные разницы не принимаем и в дальнейшем никогда не примем для целей расчета по налогу на прибыль с бюджетом.

Когда возникают постоянные разницы?

- Постоянное налоговое обязательство

– это наиболее распространенный случай постоянных разниц.

Как видно в примере, бухгалтерская и налоговая прибыль отличаются на сумму не принимаемых в НУ расходов (394-354=40). Уравниваем налог на прибыль в бухгалтерском учете проводкой:

Д-т 99.02.3 К-т 68.04.2 (40*20%=8).

При использовании ПБУ 18/02 появляется счет 68.04.2, который является ключевым т.к. именно на нем формируется налог на прибыль, подлежащий уплате в бюджет. Эта сумма налога и будет указана в декларации по налогу на прибыль. При этом формируются проводки по конкретному объекту аналитического учета.

Принципы ведения налогового учета в 1С

1. Бухгалтерский и налоговый учет ведутся параллельно т.е. одной операцией формируются данные обоих учетов;

2. Данные бухгалтерского и налогового учета можно сопоставить с помощью контрольного числа т.к. действует правило БУ=НУ+ПР+ВР. Другими словами, данные бухгалтерского учета всегда соответствуют данным налогового учета с постоянными и временными разницам. При этом разницы могут быть и со знаком (+), и со знаком (-).

Как это работает в 1С

Рассмотрим пример отражения в 1С: Бухгалтерии предприятия 8 редакции 3.0.

Организация оплатила пени по налогу (НДС) за просрочку платежа. Указанный вид расхода не принимается для целей налогообложения (п.2 статьи 270 НК РФ)

Сопоставляем данные по правилу БУ=НУ+ПР+ВР {2705,00 (БУ)=2705,00 (ПР)}. Сформирована постоянная разница.

Операцией «Закрытие месяца» формируется постоянное налоговое обязательство. Формула для расчета (ПНО=ПР*20%) и бухгалтерские проводки (Д-т 99.02.3-К-т 68.04) справочно указаны в графе 7 справки-расчета.

Формируем Отчет о финансовых результатах (форма №2). Постоянное налоговое обязательство отражено в строке 2421 со знаком минус.

- Постоянный налоговый актив

– приятный, но редко встречающийся случай постоянных разниц.

Как видно в примере, бухгалтерская и налоговая прибыль отличаются на сумму не принимаемых в НУ доходов (300+35=335). Уравниваем (уменьшаем) налог на прибыль в бухгалтерском учете проводкой:

Д-т 68.04.2 К-т 99.02.3 (335*20%=67).

Как это работает в 1С

Рассмотрим пример отражения в 1С: Бухгалтерии предприятия 8.3.

Организация получила безвозмездную помощь учредителя со 100% долей в уставном капитале. Этот вид доходов не принимается для целей налогообложения (пп.11 п.1 статьи 251 НК РФ).

Сопоставляем данные по правилу БУ=НУ+ПР+ВР {300 000,00 (БУ)=300 000,00 (ПР)}. Сформирована постоянная разница.

Операцией «Закрытие месяца» формируем постоянный налоговый актив.

Формируем Отчет о финансовых результатах (форма №2). Постоянный налоговый актив отражен в строке 2421 со знаком плюс.

Если в текущем периоде у организации есть и постоянные налоговые обязательства (ПНО), и постоянные налоговые активы (ПНА), они отражаются отдельно по видам обязательств.

В форме №2 (Отчет о финансовых результатах) ПНО и ПНА показываются общей суммой с приложением расшифровки.

Аналитический учет постоянных разниц

Если у организации в учете встречаются только постоянные разницы, то аналитический учет к счетам бухгалтерского учета можно вести, разделяя доходы и расходы на «принимаемые в целях налогового учета»

и

«не принимаемые в целях налогового учета».

«Значимые достижения требуют значимых усилий».

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

Добавить комментарий

Комментарии

0 Елена 15.03.2020 18:53 Очень полезная статья! Спасибо!

Цитировать

0 Марина Серебрякова 08.11.2018 00:43 Очень понравилось! Жду следующие материалы.

Цитировать

0 Марина Серебрякова 08.11.2018 00:42

Цитировать

0 Гончарова Алина 31.10.2018 02:02 Спасибо за статью! С нетерпением жду следующий материал

Цитировать

Обновить список комментариев

JComments

Проводки с ОНА и ОНО

В результате расчетов у нас образовалась только одна временная разница, на основании которой мы формируем отложенный налог. Для этого умножаем временную разницу на ставку налога на прибыль. Если в результате расчета у нас выявлена вычитаемая разница, то в бухгалтерском балансе должен быть отражен ОНА, если налогооблагаемая – ОНО.

Потом смотрим, насколько ОНА или ОНО изменились по сравнению с предыдущей отчетной датой. Если ОНА увеличился, доначислите его по дебету счета 09 «Отложенные налоговые активы», ОНО – по кредиту счета 77 «Отложенные налоговые обязательства». Если ОНА уменьшился, сделайте запись с кредитом счета 09, ОНО – с дебетом счета 77.

Если на начало года числится ОНО, а на конец года у нас возникла вычитаемая разница, то мы полностью погашаем ОНО и отражаем начисленный ОНА. То есть делаем две проводки: одна – по дебету 77, вторая – по кредиту 09. При обратной ситуации, когда на начало года числится ОНА, а в конце года мы рассчитали налогооблагаемую разницу, погашаем ОНА и начисляем ОНО. В этом случае также делаем две проводки: одну – по кредиту 09 и вторую – по дебету 77.

Суммы отложенных налогов, которые были отражены по дебету 09 или по дебету 77, попадают в отчет о финансовых результатах со знаком «+». А суммы отложенных налогов, отраженные по кредиту 09 или по кредиту 77, – со знаком «–».

Корреспонденция для счетов 09 и 77 зависит от способа формирования текущего налога на прибыль. В зависимости от варианта учета мы сделаем уже привычные проводки со счетом 68 «Расчеты по налогам и сборам» или используем счет 99.

Как отразить в учете отложенные налоговые активы и обязательства

Признание ОНА (отложенный налоговый актив)

Отложенным налоговым активом называется часть отложенного НП, которая должна уменьшить сумму НП в последующих периодах. Другими словами, ОНА возможен, если в бух.учете сумма налога меньше, чем в НУ, и эта разница квалифицируется как временная.

Учет ОНА ведется на активном счете 09 «Отложенные налоговые активы».

Рассмотрим на примере.

Допустим, по данным бух.учета начислила амортизацию по ОС в сумме 300 000 руб. Налоговая база по амортизации учитывается в размере 200 000 руб.

Для упрощения будем считать, что других затрат у фирмы не было. Значит, вычитаемая временная разница составит 300 000 — 200 000 = 100 000 руб. Выручка «Сириуса» составила 550 000 руб. Ставка налога равна 20 процентов.

Начисленный отложенный налоговый актив в проводках:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 62 | 90.1 | Отражение выручки | 550000 | |

| 44 (расх.по нормам) | 02 | Отражение расходов, уменьшающих прибыль | 200000 | Бухгалтерская справка |

| 44 (расх. сверх норм) | 02 | Отражение расходов, не уменьшающих прибыль | 100000 | Бухгалтерская справка |

| 90.2 | 44 (расх.по нормам) | Списаны расходы на уменьшение прибыли | 200000 | Бухгалтерская справка |

| 90.2 | 44 (расх. сверх норм) | Списаны расходы | 100000 | Бухгалтерская справка |

| 90.9 | 99 | Отражен финансовый результат (550000 -200000-100000) | 250000 | Бухгалтерская справка |

| 99 | 68 | Начислен НП по данным БУ (250000*20%) | 50000 | Бухгалтерская справка |

| 09 | 68 | Отражен ОНА (100000*20%) | 20000 | Бухгалтерская справка |

Погашение отложенного налогового актива

Рассмотрим на примере:

Предположим, в ноябре 2020 года ООО «Ротор» продало ОС. Убыток и в БУ, и в НУ составил 12 000 руб. Оставшийся срок использования ОС — 12 месяцев.

В БУ сумма убытка отнесена на финансовый результат ноября, в НУ убыток списывается постепенно в течение оставшегося времени эксплуатации. То есть ежемесячно в состав расходов включается сумма 12 000/12=1 000 руб.

Погашение отложенного налогового актива в проводках:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 09 | 68 | Отражена сумма ОНА (12000*20%) | 2400 | Бухгалтерская справка |

| 68 | 09 | Отражение частичного погашения ОНА (1000*20%) | 200 | Бухгалтерская справка |

Признание ОНО (отложенное налоговое обязательство)

Отложенным налоговым обязательством называется часть отложенного НП, которая увеличит его сумму в последующих периодах. Отложенное налоговое обязательство получается тогда, когда в бухгалтерском учете налог больше, чем в НУ, и эти разницы временные.

Учет ОНО ведется на пассивном счете 77 «Отложенные налоговые обязательства».

Рассмотрим пример.

ООО «Астра» приобрела оборудование стоимостью 900 000 руб. и сроком полезного использования 10 лет. Бухгалтерская амортизация этого оборудования составила 90 000 руб., налоговая за тот же период — 180 000 руб. из-за применения специального коэффициента. Прибыль до налогообложения — 600 000 руб.

Разница между бухгалтерской и налоговой амортизацией составила 90 000 руб., эта разница приводит к возникновению ОНО.

Начисленное отложенное налоговое обязательство в проводках:

| Дт | Кт | Описание операции | Сумма | Документ |

| 99 | 68 | Условный расход по НП (600000*20%) | 120000 | Бухгалтерская справка |

| 68 | 77 | Отражение ОНО (90000*20%) | 18000 | Бухгалтерская справка |

Погашение ОНО (отложенное налоговое обязательство)

Приведем пример.

К началу 2020 года на балансе ООО «Астра» числилось основное средство, имеющее остаточную стоимость 40 000 руб. На начало года оставшийся срок эксплуатации этого ОС составлял 12 месяцев. В НУ амортизация не начислялась, так как срок эксплуатации в НУ истек в 2015 году.

Погашение отложенного налогового обязательства в проводках:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 68 | 77 | Начислено ОНО (40000*20%) | 8000 | Бухгалтерская справка |

| 77 | 68 | Частичное ежемесячное списание ОНО (40000/12 *20%) | 667 | Бухгалтерская справка |

Текущий налог на прибыль

Новая редакция ПБУ 18/02 предлагает на выбор два способа формирования в бухгалтерском учете текущего налога на прибыль. Закрепите его в учетной политике.

Способ отсрочки. Текущий налог на прибыль сформируйте на отдельном субсчете к счету 68. Его сумма будет состоять из условного расхода или дохода (УР и УД), ПНР, ПНД, ОНА, ОНО – в этом случае все показатели отражаем так же, как делали раньше. Отложенные налоги отражайте по счету 09 или 77 в корреспонденции со счетом 68. Условный расход, ПНР и ПНД – на счетах 68 и 99:

Дебет 99 Кредит 68

- отражен условный расход по налогу на прибыль;

Дебет 99 Кредит 68

- отражен постоянный налоговый расход;

Дебет 68 Кредит 99

- отражен постоянный налоговый доход;

Дебет 09 Кредит 68

- отражен отложенный налоговый актив;

Дебет 68 Кредит 77

- отражено отложенное налоговое обязательство.

Балансовый способ. Текущий налог на прибыль перенесите из декларации по налогу на прибыль и отразите проводкой по дебету 99 и кредиту 68. Условный расход или доход, ПНР, ПНД на счетах бухучета не отражайте. Отложенные налоги отражайте по счету 09 или 77 в корреспонденции со счетом 99. В бухгалтерском учете будут записи:

Дебет 99 Кредит 68

- отражен текущий налог на прибыль;

Дебет 09 Кредит 99

- отражен отложенный налоговый актив;

Дебет 99 Кредит 77

- отражено отложенное налоговое обязательство.

Независимо от способа расчета, сумма текущего налога на прибыль будет одинаковой. Это видно из формулы на следующем слайде.

Кто должен учитывать разницу при формировании прибыли

Для того, чтобы несоответствие бухгалтерской прибыли и налоговой, указанной в декларации правильно отразить в бухучете существует положение по бухучету 18/02 «Учет расчетов по налогу на прибыль на прибыль организации» (приказ Минфина №114н 19.11.2002).

Такие положения обязаны использовать организации, являющиеся плательщиками налога на прибыль. От расчета и уплаты налога на прибыль освобождены компании, применяющие упрощенный бухучет и предоставляющие бухгалтерскую отчетность. Такие компании могут самостоятельно определять применять им указанное положение или нет. Свое решение руководитель обязан закрепить в учетной политике (

Чистая прибыль или убыток

В новой редакции ПБУ 18/02 приведен пример расчета чистой прибыли, в котором отражены два рассмотренных способа. Независимо от способа, величина чистой прибыли будет одинаковой.

При балансовом способе прибыль до налогообложения уменьшают на сумму расхода по налогу на прибыль – отраженные на счете 99 текущий налог на прибыль и отложенные налоги. Именно эти показатели перенесите в отчет о финансовых результатах.

При способе отсрочки на счете 99 отражают показатели УР (УД) и ПНР, ПНД. Исходя из этих цифр бухгалтер должен прийти к тому же самому показателю текущего налога на прибыль.

Рассмотрим это на примере.

Прибыль в бухучете составила 1000 тыс. руб. (УР = 200 тыс. руб.), а в налоговом учете – 500 тыс. руб.

Вычитаемая временная разница – 100 тыс. руб. (ОНА = 20 тыс. руб.).

Налогооблагаемая временная разница – 800 тыс. руб. (ОНО = 160 тыс. руб.).

Вариант 1: способ отсрочки

Рассчитаем все показатели, включая ПНР и ПНД, и на основании этих показателей сформируем текущий налог на прибыль.

Постоянная разница, по данным бухучета, равна 200 тыс. руб. (ПНР = 40 тыс. руб.).

Текущий налог на прибыль рассчитываем по формуле:

ТНП = УР + ПНР + ОНА – ОНО

ТНП равен 100 тыс. руб. (200 тыс. руб. + 40 тыс. руб. + 20 тыс. руб. – 160 тыс. руб.).

Вариант 2: балансовый способ

Возьмите сумму текущего налога на прибыль из декларации и рассчитайте отложенные налоги. На основании этих цифр вычислите ПНР или ПНД и рассчитайте постоянную разницу. Для этого сравнивать доходы и расходы в бухгалтерском и налоговом учете не нужно.

Постоянную разницу рассчитываем по формуле:

ПНР = (ТНП – ОНА + ОНО) – УР + УД

ПНР равен 40 тыс. руб. (100 тыс. руб. – 20 тыс. руб. + 160 тыс. руб. – 200 тыс. руб.).

Постоянная разница равна 200 тыс. руб. (40 тыс. руб. : 20%).

При балансовом способе отражения текущего налога показатели УР или УД, ПНР или ПНД в бухучете не отражаются. Их не раскрывают в балансе и в отчете о финансовых результатах. Но эти показатели раскрывают в пояснениях к бухгалтерском балансу. На основании этих данных пользователи бухгалтерской отчетности смогут сделать вывод о том, как повлияли постоянные разницы на величину текущего налога на прибыль.

31.05.2020Какие меры поддержки получать СМИ и издательства?

Пострадавшими отраслями в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции признаны средства массовой информации (СМИ) и издательства. Компаниям, работающим в этих сферах стали доступны меры поддержки малого и среднего бизнеса, объявленные правительством из-за пандемии.

30.05.2020Премия уволенному работнику: как учесть?

Премия, выплаченная уволенному работнику, учитывается в расходах при расчете налогооблагаемой базы по прибыли. Но, только в том случае, если выплата этой премии предусмотрена локальными нормативными актами.

29.05.20203 ситуации с НДФЛ при тестировании на коронавирус

Тестирование на коронавирус сейчас стало очень востребованной платной процедурой. Проводят ее фирмы, которых обязали это делать. Некоторые компании проводят тестирование сотрудников, чтобы обеспечить им безопасные условия труда. Некоторые компенсируют работникам стоимость анализов, которые те прошли по своей инициативе. Ну а бухгалтеру приходится во всех этих ситуациях решать вопрос с расходами и НДФЛ. Поможем разобраться.

29.05.2020Полный перечень ОКВЭД пострадавших отраслей на 26 мая 2020 года

Два новых ОКВЭД добавили к списку, пострадаших из-за пандемии COVID-19, — средства массовой информации и издательская деятельность.

29.05.2020Что изменилось в бухгалтерском и налоговом законодательстве с 1 июня 2020 года

Июнь 2020 года не самый богатый месяц на изменения законодательства в налоговом и бухгалтерском учете. Всего несколько изменений вступают в силу с 1 июня 2020 года.

29.05.2020Получил «вирусные» субсидии! А как потратить?

Правительство страны продолжает принимать меры по спасению бизнеса. Одной из таких мер стало получение субсидий. Компании обращаются в налоговую инспекцию за средствами, ФНС отчитывается, что деньги предприниматели получают. У некоторых специалистов учета возникает вопрос: что делать после того, как средства были получены, как их правильно учесть и нужно ли с этих сумм платить налоги?

29.05.2020Список работ, на которых запрещен перенос периодических медосмотров

Минздрав во время эпидемии коронавируса тоже время не терял. Он выпустил приказ, по которому со 2 июня работодатели получили право откладывать обязательные периодические медосмотры работников в связи с объявлением режима ЧС или повышенной готовности. Но не всех. Смотрите полный перечень таких работ.

29.05.2020Как заполнить заявление на получение субсидии?

Небольшой бизнес, наиболее пострадавший от пандемии, может получить от государства субсидию. Как правильно заполнить заявление на предоставление субсидии?

29.05.2020Уволить работников в период эпидемии станет проще?

Минтруд подготовил проект постановления, регулирующего взаимоотношения работников и работодателей в период эпидемий. В нем упрощается процедура увольнения работников, разрешается вводить простой, сменный режим работы и менять обязанности работника в период эпидемии без согласования с работником.

29.05.2020Отпуск за свой счет: что нужно знать?

По семейным обстоятельствам и другим уважительным причинам сотруднику может быть предоставлен отпуск без сохранения заработной платы. Это и есть отпуск за свой счет. Принудительно в такой отпуск работника отправить нельзя. Однако в кризис компании идут на многое, чтобы сэкономить. Рассмотрим здесь важные нюансы, которые нужно знать бухгалтеру.

29.05.2020Рекомендации детским лагерям отдыха на лето 2020 года

Организовать детский отдых в период риска эпидемии непросто. Роспотребнадзор подготовил рекомендации от 25.05.2020 МР 3.1/2.4.0185-20.3.1, в которых рассказал об особенностях организации отдыха и оздоровления детей.

29.05.2020Закон о том, как «послать» арендодателя

При оценке закона эксперты расходятся во мнении. Одни юристы считают, что изменения уравновесят права участников оборота. Другие предупреждают, что арендаторы будут злоупотреблять своими правами, потому что закон не доработали. Кроме того, юрист сопоставил новую норму с уже действующими и развенчал представление о том, что крупному бизнесу «скидки» не добиться.

28.05.2020Как правильно округлять страховые взносы?

Чтобы правильно заплатить страховые взносы в бюджет, их нужно правильно начислить. Если зарплата начислена в рублях с копейками, то и взносы могут получиться тоже в рублях с копейками. И эти копейки нужно правильно округлить. Разберемся, как.

28.05.2020Какие налоги спишут за II квартал 2020 года? Смотрите таблицу!

Субъектам МСП, работающим в отраслях, наиболее пострадавших из-за коронавируса, и социально ориентированным НКО не придется платить налоги, за исключением НДС, и страховые взносы за II квартал 2020 года, за исключением взносов на травматизм. Закон об изменениях в Налоговый кодекс Госдума приняла в третьем чтении 22 мая. Ждем официального опубликования закона, когда он вступит в силу.

28.05.2020Льготный бизнес-кредит 2.0

С начала лета власти запустят новую программу льготного кредитования бизнеса. Во второй версии программы антикризисных займов предусмотрено полное погашение кредита за счет государства. Расскажем про новую программу кредитования бизнеса.

28.05.2020Минтруд: нерабочие дни самоизоляции не нужно учитывать при расчете среднего заработка

Минтруд России недавно разъяснил важный и актуальный сейчас вопрос всех бухгалтеров: как учитывать нерабочие дни с 30 марта по 8 мая при определении среднего заработка. Рассмотрим подробнее письмо от 18 мая 2020 г. № 14-1/В-585.

28.05.2020Как получить лицензию сельхозтоваропроизводителям вина

Деятельность по производству, хранению, поставке и розничной продаже сельхозтоваропроизводителями винодельческой продукции является лицензионной деятельностью. Получение таких лицензий актуально для сельхозтоваропроизводителей юга России и Крыма.

28.05.2020Открываемся. Открываемся! Открываемся?

Москву назвали готовой к первому и даже второму этапу снятия ограничений. А владельцы салонов красоты и работники ресторанов в других регионах запустили флешмобы за скорейшее открытие бизнеса.

27.05.2020Бумажная трудовая книжка – двойная нагрузка для бухгалтера

Вести трудовые книжки и в электронном, и в бумажном виде одновременно нельзя. Но выбор в пользу электронной сделали не все. Кто-то все же оставил бумажный вариант. А вот бухгалтеру в связи с этим работы прибавилось. По таким «консерваторам» они все равно должны будут вести учет в электронной форме. Разберемся, почему.

27.05.2020Бизнес на удаленке — удовлетворенность и эффективность

Массовый переход на удаленную работу спровоцировал множество исследований, посвященных как комфорту и удовлетворенности самих специалистов, так и реакции работодателей, которые уже успели увидеть изменение в эффективности работы сотрудников. Мы изучили несколько опросов, чтобы понять, насколько довольны специалисты и коммерсанты таким форматом работы.

1 Следующая страница >>

Расход по налогу на прибыль в бухотчетности

В отчете о финансовых результатах мы раскрываем расход или доход по налогу на прибыль. Это новый показатель, он включает в себя текущий налог на прибыль и изменение отложенных налогов за период. Если он уменьшает прибыль до налогообложения, то это расход по налогу на прибыль (РНП). Если у показателя положительное значение, его называют доходом по налогу на прибыль (ДНП).

Одно из слагаемых РНП или ДНП – отложенный налог на прибыль за отчетный период. Но в составе отложенных налогов мы не должны отражать те из них, которые возникают в результате операций, не включаемых в бухгалтерскую прибыль.

В связи с этим придется делать два расчета временных разниц. В первый расчет включите балансовую стоимость активов и обязательств без учета операций, которые не влияют на прибыль до налогообложения текущего периода. А во второй расчет попадет только та часть стоимости активов и обязательств, которая связана с подобными операциями. То есть отдельно выделяем ОНА и ОНО, которые учтены по счету 83 или счету 84.

Когда появляются ПНО

Подобные обязательства формируются при официальном признании расходов только в рамках бухучета. Также это возможно, когда учет доходов осуществляется исключительно в рамках налоговой отчетности. Это приводит к тому, что при формировании базы, необходимой для расчета налога на прибыль, существует несколько операций, способных привести к появлению ПНО.

Таблица 1. Что приводит к появлению ПНО.

| Причина | Описание |

| Имущество, находящееся в собственности компании, бесплатно отдается в пользование сторонней организации | При составлении отчета для налоговой инспекции такая операция не будет учтена в графе расходов, также игнорируется образованный остаток на цену самого объекта или их перечня. В бухучете подобная процедура попадает в категорию расходов. |

| При составлении отчета для ФНС у компании был выявлен определенный убыток | Например, расходы оказались выше доходов при расчете налоговой базы. По законодательству, действовавшему еще два года назад, разрешалось сократить налоговую базу на величину убытка. Это позволялось делать на протяжении десяти лет с момента его формирования. После истечения этого срока убыток уже было нельзя принимать во внимание при составлении налоговой отчетности. Однако он до сих пор учитывается в бухучете. |

| К формированию ПНО приводят и траты, направленные на организацию корпоративов | Для составления отчетности по налогу на прибыль расходы должны подкрепляться официальными обоснованиями, связанными с конкретными бизнес-процессами, документами. Траты на корпоративы не могут соответствовать этим требованиям, поэтому их не учитывают при составлении налоговой отчетности. |

| Из-за изменения стоимости объекта основные средства могут быть переоценены | В результаты их изначальная стоимость пересчитывается. Это приводит к перерасчету всей амортизации, которая должна учитываться с момента использования данного объекта. Эти нюансы находят отражение в бухгалтерском учете, а вот для налоговой отчетности не имеют никакого значения. |

Это самые распространенные ситуации при возникновении ПНО. На практике с ними приходится сталкиваться значительно чаще.

Смотрите видео по теме:

Заполнение отчетности на примерах

Разберем на примере, как разделить и отразить в отчетности отложенный налог, влияющий и не влияющий на бухгалтерскую прибыль или убыток.

Основное средство приняли к учету в декабре 2020 года. Первоначальная стоимость – 12 000 тыс. руб., срок полезного использования 60 месяцев.

За 12 месяцев 2020 года в бухучете начислили амортизацию в размере 2400 тыс. руб. Остаточная стоимость на 31 декабря 2020 года составила 9600 тыс. руб.

В налоговом учете признали расход в виде амортизационной премии – 360 тыс. руб. и за год начислили амортизацию в размере 2328 тыс. руб. Остаточная стоимость на 31 декабря 2020 года – 9312 тыс. руб.

На 31 декабря 2020 года организация провела переоценку в бухучете, в результате сумма дооценки составила 960 тыс. руб. После переоценки первоначальная стоимость основного средства в бухучете равна 13 200 тыс. руб., начисленная амортизация – 2 640 тыс. руб.

Данные по объекту на 31 декабря 2020 года представлены в таблице ниже.

| Показатель, тыс. руб. | Стоимость в бухучете | Стоимость в налоговом учете | Вычитаемая временная разница | Налогооблагаемая временная разница |

| Стоимость ОС без учета переоценки | 9600 | 9312 | – | 288 |

| Сумма переоценки | 960 | – | – | 960 |

Предположим, что организация считает текущий налог на прибыль на основании декларации. УР (УД), ПНР, ПНД не формирует. Отложенные налоги отражает на счете 99:

Дебет 99 субсчет «Отложенный налог на прибыль» Кредит 77

- 57 600 руб. (288 тыс. руб. × 20%) – сформировано ОНО;

Дебет 83 субсчет «Дооценка ОС» Кредит 77

- 192 000 руб. (960 тыс. руб. × 20%) – сформировано ОНО.

В отчете о финансовых результатах организация отразит ОНО двумя суммами – 57,6 тыс. руб. и 192 тыс. руб. Если первая сумма будет вместе с текущим налогом уменьшать прибыль до налогообложения, то вторая сумма будет уменьшать совокупный финансовый результат.

В бухгалтерском балансе организация отразит общую сумму ОНО на конец отчетного периода. При этом сумму дооценки она уменьшит на 192 тыс. руб. – сумму ОНО, возникшего в связи с дооценкой. Следовательно, по статье «переоценка» организация отразит сальдо по счету 83.

В бухгалтерском учете за 2021 год компания начислила амортизацию в размере 2640 тыс. руб., без учета переоценки – 2400 тыс. руб. Остаточная стоимость на 31 декабря 2021 года составила 7920 тыс. руб., без учета переоценки – 7200 тыс. руб.

В налоговом учете за 2021 год начислили амортизацию в размере 2328 тыс. руб. Остаточная стоимость на 31 декабря 2021 года составила 6984 тыс. руб.

Данные по объекту на 31 декабря 2021 года:

| Показатель, тыс. руб. | Стоимость в бухучете | Стоимость в налоговом учете | Вычитаемая временная разница | Налогооблагаемая временная разница |

| Стоимость ОС без учета переоценки | 7200 | 6984 | – | 216 |

| Сумма переоценки | 720 | – | – | 720 |

Организация уменьшила ОНО проводками:

Дебет 77 Кредит 99 субсчет «Отложенный налог на прибыль»

- 14 400 руб. (288 тыс. руб. – 216 тыс. руб.) – уменьшено ОНО;

Дебет 77 Кредит 83 субсчет «Дооценка ОС»

- 48 000 руб. (960 тыс. руб. – 720 тыс. руб.) – уменьшено ОНО.

В отчете о финансовых результатах организация отразит ОНО двумя суммами – 14, 4 тыс. руб. и 48 тыс. руб. На этот раз изменение ОНО будет со знаком «+», поскольку уменьшаете ранее сформированные показатели.

В бухгалтерском балансе сумма ОНО на конец отчетного периода уменьшится на 62,4 тыс. руб. (14,4 тыс. руб. + 48 тыс. руб.). При этом сумма дооценки увеличится на 48 тыс. руб. по сравнению с прошлым периодом. В дальнейшем увеличение дооценки будет происходить ежегодно на такую же сумму в результате уменьшения ранее сформированного ОНО и через три года достигнет величины 960 тыс. руб. Именно такая сумма дооценки и была первоначально отражена в бухучете в результате переоценки ОС.

ПНО в бухгалтерской отчетности

Проще всего проиллюстрировать обязательства по налогам, воспользовавшись специальным приложением 18/02, которым пользуются все без исключения представители этой профессии. В нем подробно регламентировано и описано, как следует производить по закону расчет для налога на прибыль конкретной компании или предприятия. Согласно этому документу, налоговые обязательства, признаваемые постоянными, следует учитывать по дебетовому счету 99. Он описывает убытки и прибыль юридических лиц. Дополнительно необходимо учитывать кредитный счет № 68, а не субсидированный счет. Только в совокупности становится возможным составить полную и объективную картину.

Налоговые обязательства, считающиеся в бухгалтерской терминологии постоянными, как и соответствующие активы, официально фиксируются именно в тот период, когда непосредственно были проведены финансовые операции. Рекомендуется ограничить их определенным месяцем, чтобы не затягивать с отчетностью. Такие требования содержатся в 7 статье Положения. Данные операции не нужно отражать при составлении баланса.

Составляя отчет о достигнутых компанией финансовых успехах или неудачах, обязательства, наряду с активами, прописываются в специально отведенной для этого строчке № 2421. Сюда вносится именно разница дебетового оборота по сравнению с кредитовым.

Примеры расчета ОНА и ОНО на счетах 83 и 84

При исправлении существенных ошибок временная разница может возникнуть только при одновременном выполнении двух условий: ошибка есть только в бухучете и ее исправили через счет 84.

Например, организация неправильно определила срок полезного использования основного средства в бухучете и неправильно начисляла амортизацию по нему в течение прошлого года. Вместо 1000 тыс. руб. за год амортизация была начислена только на 600 тыс. руб.

Бухгалтер исправил ошибку в бухучете проводкой:

Дебет 84 Кредит 02

- 400 000 руб. – доначислена амортизация за прошлый год.

В налоговом учете никаких ошибок не было. Следовательно, из-за исправления ошибки возникнет вычитаемая разница, на основании которой бухгалтер сформирует ОНА:

Дебет 09 Кредит 84

- 80 000 руб. (400 тыс. руб. × 20%) – сформирован ОНА.

В дальнейшем организация уменьшает ОНА проводкой по дебету счета 99 и кредиту 09. Эта сумма ОНА все равно попадет на счет 84, но бухгалтеру не придется делать отдельный расчет по расчету временных разниц.

Тот же принцип применяйте при ретроспективном пересчете в связи с изменением учетной политики. Временные разницы возникнут, если пересчет касается только бухучета и затрагивает счет 84. Например, сейчас организации будут отражать те отложенные налоги, которые они должны доформировать в связи с новыми правилами. Их отразите по счету 84.

Учтите, что если способ формирования текущего налога организация вправе выбрать, то для отложенных налогов порядок учета не предусматривает никакой альтернативы. То есть в отношении дооценки отложенные налоги должны отражаться на счете 83, а при исправлении ошибок или при ретроспективном пересчете – на счете 84.

Переход на учет по новым правилам

Если основные средства или нематериальные активы переоценивались или если до 2020 года организация признавала постоянные разницы по оценочным обязательствам и резервам, то в прошлом периоде ничего не пересчитывайте. Для перехода на учет по новым правилам ПБУ 18/02 скорректируйте те показатели ОНА и ОНО, которые числятся в бухучете. Для этого на начало 2020 года:

- сравните балансовую стоимость активов и обязательств с их стоимостью в налоговом учете;

- рассчитайте отложенный налог;

- сравните ОНО и ОНА, которые числятся в учете по состоянию на 1 января 2020 года, с рассчитанными показателями. Если они равны, то никаких дополнительных проводок делать не нужно. Если рассчитанные ОНА и ОНО отличаются от того, что отражено в учете, то на 1 января сформируйте отложенные налоги в нужной сумме.

Примеры расчета отложенного налога по оценочному обязательству, резерву сомнительных долгов и резерву на ремонт основных средств

| Объект по состоянию на 01.01.2020, тыс. руб. | Бухучет | Налоговый учет | Вычитаемая разница, ОНА | Налогооблагаемая разница, ОНО |

| Оценочное обязательство | 1000 | 0 | 1000; Дебет 09 Кредит 84 · 200 (1000 × 20%) | – |

| Резерв по сомнительным долгам | 2000 | 1750 | 250 (2000 – 1750); Дебет 09 Кредит 84 · 50 (250 × 20%) | – |

| Резерв на ремонт основных средств | 0 | 4000 | – | 4000; Дебет 84 Кредит 77 · 800 (4000 × 20%) |

Тот же принцип используйте, если проводили уценку или дооценку объектов.

Пример расчета отложенного налога при уценке основного средства

| Основное средство, тыс. руб. | 2017 год | 2018 год | 2019 год | 2020 год |

| На 1 января | ||||

| Первоначальная стоимость | 10 000 | 10 000 | бу – 8000 ну – 10 000 | бу – 8000 ну – 10 000 |

| Накопленная амортизация | – | 1000 | бу – 1600 ну – 2000 | бу – 2400 ну – 3000 |

| За год | ||||

| Амортизация | 1000 | 1000 | бу – 800 ну – 1000 | |

| На 31 декабря | ||||

| Уценка | – | 1600 | – | – |

| Первоначальная стоимость | 10 000 | бу – 8000 ну – 10 000 | бу – 8000 ну – 10 000 | – |

| Накопленная амортизация | 1000 | бу – 1600 ну – 2000 | бу – 2400 ну – 3000 | – |

| Постоянная разница (приводит к образованию ПНА) | – | – | 200 | – |

По состоянию на 1 января 2020 года стоимость ОС равна:

- балансовая – 5600 тыс. руб. (8000 тыс. руб. – 2400 тыс. руб.);

- налоговая – 7000 тыс. руб. (10 000 тыс. руб. – 3000 тыс. руб.).

Следовательно, на 1 января 2020 года в бухгалтерском учете бухгалтер сформирует ОНА:

Дебет 09 Кредит 84

- 280 тыс. руб. ((7000 тыс. руб. – 5600 тыс. руб.) × 20%) – сформирован ОНА по основному средству.

Примеры расчета отложенного налога при дооценке ОС

| Основное средство, тыс. руб. | 2017 год | 2018 год | 2019 год | 2020 год |

| На 1 января | ||||

| Первоначальная стоимость | 10 000 | 10 000 | бу – 12 000 ну – 10 000 | бу – 12 000 ну – 10 000 |

| Накопленная амортизация | – | 1000 | бу – 2400 ну – 2000 | бу – 3600 ну – 3000 |

| За год | ||||

| Амортизация | 1000 | 1000 | бу – 1200 ну – 1000 | |

| На 31 декабря | ||||

| Дооценка | – | 1600 | – | – |

| Первоначальная стоимость | 10 000 | бу – 12 000 ну – 10 000 | бу – 12 000 ну – 10 000 | – |

| Накопленная амортизация | 1000 | бу – 2400 ну – 2000 | бу – 3600 ну – 3000 | – |

| Постоянная разница (приводит к образованию ПНО) | – | – | 200 | – |

По состоянию на 1 января 2020 года стоимость ОС равна:

- балансовая – 8400 тыс. руб. (12 000 тыс. руб. – 3600 тыс. руб.);

- налоговая – 7000 тыс. руб. (10 000 тыс. руб. – 3000 тыс. руб.).

Следовательно, на 1 января 2020 года в бухгалтерском учете бухгалтер формирует ОНО:

Дебет 83 Кредит 77

- 280 000 руб. ((8400 тыс. руб. – 7000 тыс. руб.) × 20%) – сформировано ОНО по объекту ОС.