Питьевая вода для нужд офиса: учет и оформление

Бухгалтерский учет На основании п.п. 2 и 5 ПБУ 5/01 «Учет материально-производственных запасов» (далее — ПБУ 5/01) питьевая вода принимается к бухгалтерскому учету в качестве материально-производственных запасов (далее — МПЗ) по фактической себестоимости. Фактической себестоимостью МПЗ, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации) (п. 6 ПБУ 5/01). Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 N 94н, определено, что МПЗ, приобретенные для собственных нужд, подлежат отражению в учете по дебету счета 10 «Материалы».

Учитываем расходы на кулер и воду

Если внимательно изучить перечень, найти расходы на обеспечение нормальных условий труда, к которым и относится покупка питьевой воды, не удастся. Аналогичное правило распространяется и в отношении приобретения сладостей и кофе. Чтобы узнать налоговые последствия, необходимо внимательно изучить таблицу, представленную ниже.

Разновидности налогов Траты на приобретение чая для работников Расходы, являющиеся представительскими Влияние на учет в налоге на прибыль Учитывается Выполнить учет нельзя Учитывается Выполнить учет нельзя НДФЛ Прибыль работника предприятия определить: Можно + + — — Не получится — — — — ЕСН + взносы на ОПС Можно + — — — Не получится — — — — Как быть с НДС при учете затрат Если компания приобретает для работников чай и сладости, считается, что происходит безвозмездная передача товаров. Это официальная позиция Минфина.

Второй вариант

В некоторых случаях стоимость питьевой воды учитывается в расходах фирмы, которые уменьшают налогооблагаемую прибыль.

Для этого должно выполняться любое из двух условий:

- обеспечение сотрудников водой. Обязанность предусмотрена нормативными документами по охране труда. Например, работники в горячих цехах должны обеспечиваться газированной подсоленной водой (Распоряжение Правительства Москвы от 30 марта 1999 г. N 250-РП);

- обеспечение сотрудников водой того или иного качества (например, с повышенным содержанием солей и минералов). Обязанность предусмотрена трудовым или коллективным договором.

В первом случае стоимость воды учитывают в составе прочих расходов как затраты на обеспечение нормальных условий труда (пп.7 п.1 ст.264 НК РФ).

Во втором случае стоимость воды отражают в составе расходов на оплату труда (п.25 ст.255 НК РФ).

Если трудовой (коллективный) договор предусматривает обязанность фирмы обеспечить сотрудников водой определенного качества, вам нужно взять справку из Госкомсанэпиднадзора о том, что водопроводная вода этому качеству не соответствует.

Примечание. Чтобы учесть стоимость питьевой воды при налогообложении прибыли, необходимо иметь справку из Госкомсанэпиднадзора.

Если же справки из Госкомсанэпиднадзора у вас не будет, налоговики при проверке могут посчитать, что расходы на уменьшение налогооблагаемой прибыли были отнесены неправомерно. Поэтому в таком случае лучше списать затраты на питьевую воду за счет собственных средств фирмы. Иначе вам придется доказывать свою позицию в суде.

Пример 2. ЗАО «Актив» купило для работников питьевую воду глубокой очистки. Стоимость воды — 6000 руб. (в том числе НДС 1000 руб.).

По условиям трудовых договоров, заключенных с сотрудниками, фирма обязана предоставлять им воду. Водопроводная вода не соответствует требованиям к ее качеству, определенному в договорах. Это подтверждается справкой Госкомсанэпиднадзора.

При покупке и списании воды бухгалтер фирмы сделал проводки:

Дебет 20 Кредит 60

- 5000 руб. (6000 — 1000) — стоимость воды включена в состав расходов по обычным видам деятельности;

Дебет 19 Кредит 60

- 1000 руб. — учтена сумма НДС по воде;

Дебет 60 Кредит 51

- 6000 руб. — оплачена вода поставщику;

Дебет 68 Кредит 19

- 1000 руб. — сумма НДС по воде принята к вычету.

Расходы на покупку питьевой воды (6000 руб.) уменьшают налогооблагаемую прибыль «Актива».

Учет расходов на покупку питьевой воды

Внимание

Как отразить в учете поступление материалов. Если кулер принят к учету в составе материалов, то сразу после установки спишите его стоимость на затраты: Дебет 23 (25, 26, 44, 91-2…) Кредит 10-9 – списана фактическая себестоимость кулера. Вода для кулера Бутилированную питьевую воду, которая необходима для работы кулера, примите к учету по стоимости ее приобретения (без учета налогов) и отразите по дебету счета 10 «Материалы» субсчет 10-1 «Сырье и материалы». Передачу воды в подразделение оформите требованием-накладной по форме М-11 (или актом на списание питьевой воды по самостоятельно разработанной форме).

На основании этого документа спишите стоимость воды на затраты: Дебет 23 (25, 26, 44, 91-2…) Кредит 10 субсчет «Сырье и материалы» – списана фактическая себестоимость воды. Бутыли, в которых поставляется питьевая вода, являются многооборотной (возвратной) тарой.

Как учесть питьевую воду

ТК РФ содержится открытый перечень условий, обеспечивающих нормальные условия работы. Заметим, что в п. 2 ст. 25 Федерального закона от 30.03.1999 N 52-ФЗ «О санитарно-эпидемиологическом благополучии населения» установлена обязанность, в том числе юридических лиц, осуществлять, в частности, санитарно-противоэпидемические (профилактические) мероприятия по обеспечению безопасных для человека условий труда и выполнению требований санитарных правил и иных нормативных правовых актов РФ к производственным процессам и технологическому оборудованию, организации рабочих мест, в целях предупреждения профессиональных заболеваний, инфекционных заболеваний и заболеваний (отравлений), связанных с условиями труда.

Списание питьевой воды в организации

Инфо

Норму для питья людям, выполняющим работу, умножают на коэффициенты в зависимости от категории тяжести работы: легкой I — 1,125; средней тяжести IIа — 1,330 и IIб — 1,540; тяжелой III — 1,750. Учитываем расходы на кулер и воду Следовательно, стоимость воды не может учитываться в качестве доходов, полученных работниками в натуральной форме, которые подлежат обложению НДФЛ и страховыми взносами во внебюджетные фонды. Данный вывод следует из п. 1 ст. 210, пп. 2 п. 2 ст.

Бухгалтерский и налоговый учет питьевой воды для сотрудников Очевидно, что в таком случае отнесение затрат по приобретению бутилированной воды и аренде кулеров отнести к представительским расходам представляется маловероятным.

Первый вариант

Расходы на приобретение питьевой воды для сотрудников списываются за счет собственных средств фирмы. В бухгалтерском учете такие затраты отражаются в составе внереализационных расходов и налогооблагаемую прибыль не уменьшают.

Подобный порядок списания этих расходов предлагают и налоговики. Как сказано в Письме УМНС по г. Москве от 20 марта 2002 г. N 26-12/12511, «…учитывая, что расходы на приобретение питьевой воды… не поименованы в ст.163 Трудового кодекса как затраты по обеспечению нормальных условий труда, указанные расходы не уменьшают сумму доходов, полученных предприятием при исчислении налоговой базы».

Как отразить расходы по покупке воды в этом случае, покажет пример.

Пример 1. ООО «Пассив» приобрело для сотрудников питьевую воду. Стоимость воды — 6000 руб. (в том числе НДС 1000 руб.).

Бухгалтер «Пассива» сделал проводки:

Дебет 91-2 Кредит 60

- 5000 руб. (6000 — 1000) — стоимость воды включена в состав внереализационных расходов;

Дебет 19 Кредит 60

- 1000 руб. — учтена сумма НДС по воде;

Дебет 60 Кредит 51

- 6000 руб. — оплачена вода поставщику;

Дебет 91-2 Кредит 19

- 1000 руб. >ПИТЬЕВАЯ ВОДА и аренда КУЛЕРА. ПРОВОДКИ

— списана сумма НДС по воде.

Расходы на покупку питьевой воды (6000 руб.) налогооблагаемую прибыль не уменьшают.

Бухгалтерский учет воды, кофе, чая, конфет на предприятии

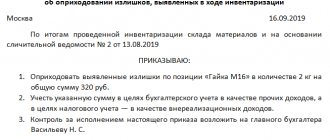

Тип операции Название документа Форма Учет после покупки Товарная накладная № ТОРГ-12 Приходный ордер № М-4 Перемещение продуктов внутри компании Требование-накладная № М-11 Осуществление списания питьевой воды Акт на списание материалов в производство Форма, которую специалист компании разработал самостоятельно. Она должна быть составлена с учетом требований ФЗ №402-ФЗ Чтобы подтвердить обоснованность отнесения воды к расходам, эксперты советуют оформлять внутренние организационно-распорядительные документы. В качестве примера может выступать приказ руководителя. Компания имеет право разработать собственные корпоративные стандарты, в соответствии с которыми выполняется обеспечение работников питьевой водой и сладостями. Действие проводится с целью создания благоприятных условий для осуществления трудовой деятельности. У налоговиков обязательно возникнут вопросы в отношении правомерности действия. Отсутствие пункта об обеспечении напитками и сладостями в коллективном договоре приводит к тому, что процедура учета чая и кофе меняется. В этой ситуации бухгалтер должен учесть продукты в числе прочих расходов.

Списание воды питьевой на расходы

Важно

Будет ли у сотрудников, которые употребляют продукты, приобретенные работодателем для всех, облагаемый доход? Персонализация потребления продуктов, которые компания приобрела для всех работников, невозможна. По этой причине начислять страховые взносы и удерживать НДС с сотрудников нельзя. Вопрос №3. Можно ли учесть траты на покупку напитков и сладостей для работников, если компания находится на УСН? Нет, выполнить действие не получится.

Список трат, которые могут уменьшить размер прибыли, приведен в НК РФ. Покупка напитков и сладостей в перечень не входит. Вопрос №4. Вода, чай, кофе, конфеты и прочие продукты, входящие в эту категорию, относятся к ОС или МПЗ? Если внимательно изучить правила отнесения объектов к той или иной категории, выяснится, что напитки и сладости относятся к материально-производственным запасам. Вопрос №5.

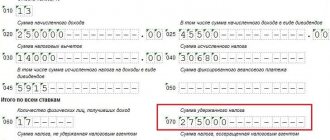

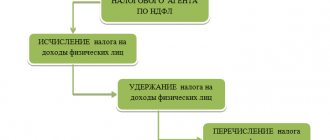

Начисление ЕСН и налога на доходы физических лиц

Если стоимость питьевой воды списана без уменьшения облагаемой прибыли, то ЕСН с таких расходов начислять не нужно (п.3 ст.236 НК РФ).

А что делать, если расходы на покупку воды были учтены при налогообложении прибыли?

В этом случае налоговики требуют начислить ЕСН и удержать с сотрудников налог на доходы. По их мнению, в такой ситуации работники фирмы получают доходы в натуральной форме.

Однако если фирма не ведет учет количества воды, выпитого каждым сотрудником, делать этого не нужно.

Примечание. На стоимость питьевой воды ЕСН и НДФЛ начислять не нужно.

Дело в том, что единым социальным налогом и налогом на доходы физических лиц облагаются доходы, полученные работниками. Однако в данном случае учесть, какое количество воды употребил каждый определенный сотрудник, невозможно.

Кроме того, как сказано в Постановлении ФАС Московского округа от 19 июля 2000 г. N КА-А40/2965-00, «…в налогооблагаемый доход работника не могут включаться обезличенные оплаты услуг… так как этими услугами он может и не воспользоваться. Факт заключения предприятием договоров на закупку продуктов питания и их оплата… не являются достаточным доказательством получения работником дохода».

Н.Карасева

Редактор-эксперт

Списание питьевой воды на расходы

Ежемесячно, начиная со следующего месяца после ввода кулера в эксплуатацию, делайте проводку: Дебет 23 (25, 26, 91-2…) Кредит 02 – начислена амортизация кулера. Такой порядок следует из пунктов 17 и 19 ПБУ 6/01 и Инструкции к плану счетов. Кулер в составе материалов Имущество стоимостью не более 40 000 руб.

в бухучете можно отражать не в составе основных средств, а в составе МПЗ (п. 5 ПБУ 6/01). Конкретный лимит стоимости для отнесения имущества к той или иной группе активов нужно закрепить в учетной политике для целей бухучета. Если стоимость кулера меньше установленной величины, оприходуйте его на счете 10-9. Так же следует поступить и в том случае, если кулер будет использоваться в течение срока, не превышающего 12 месяцев (п. 4 ПБУ 6/01). Тогда приобретение кулера оформляйте и отражайте в бухучете в обычном порядке, предусмотренном для материалов. Подробнее об этом см.

Виды банковских комиссий

Наиболее распространенными видами банковских вознаграждений являются:

- за расчетно-кассовое обслуживание (РКО);

- за проведение платежа;

- за систему дистанционного банковского обслуживания (ДБО или Банк-клиент);

- за выдачу наличных;

- эквайринговые комиссии.

Комиссия за РКО и ДБО устанавливается фиксированной суммой и в некоторых кредитных организациях взимается как абонентская плата даже при отсутствии операций по счету.

Вознаграждение за проведение платежей чаще всего устанавливается в фиксированной сумме за каждый платеж и только при переводе денег в другой банк.

За выдачу наличных и за эквайринг — устанавливается как процент от суммы денежных средств.

Все вышеперечисленные услуги кредитных организаций не облагаются НДС. Но, помимо этого, банки предоставляют услуги, облагаемые НДС: инкассация, сопровождение кредитной линии, предоставление депозитарных ячеек или СМС-информирование.

Бухгалтерские проводки по банковским комиссиям с НДС и без НДС целесообразно учитывать на разных счетах учета.

Списание питьевой воды на расходы при усн

Компания способна самостоятельно решать, насколько те или иные траты целесообразны Определение Конституционного суда от 04.06.2007 №320-О-П, №366-О-П Как оформить документально расходы Все операции, связанные с осуществлением хозяйственной деятельности компании, должны сопровождаться первичной документацией (закон №402-ФЗ). Такие бумаги могут быть приняты к учету только в том случае, если были составлены по форме, которая присутствует в альбомах форм первичной документации. Если бухгалтеру необходимо составить документ, специальная форма для которого не установлена, в него необходимо включить реквизиты, указанные в законе.

Бумаги, которые требуются для учета сладостей и напитков, приобретаемых для работников и посетителей, представлены в таблице.

Банки указали властям на угрозу списания алиментов по долгам

До сих пор подлежащие защите выплаты в пользу гражданина никак не выделялись в общей массе доходов. Обычно судебные приставы для взыскания задолженности обращаются в банки, где обслуживается должник, и банки по исполнительному листу списывают со счетов клиента требуемую сумму. В результате проблема некорректных списаний неприкосновенных денег была массовой, писал РБК. «Банк не мог и не обязан был разбираться, к какой категории доходов относятся эти средства», — отмечает партнер адвокатского бюро «Бишенов и Партнеры» Даханаго Нагоева. По новому закону с 1 июня сотрудники, осуществляющие государственные соцвыплаты, и работодатели обязаны будут указывать код видов доходов, чтобы банк видел, что их нельзя списать по исполнительному листу.

Списать нельзя обжаловать: что и сколько могут забрать со счета приставы Деньги

Как маркировать алименты

Банки готовы фильтровать доходы клиентов, но есть проблема, говорит Сергей Клименко, основной вопрос касается переводов физлиц, например алиментов. По его словам, речь идет не о случаях, когда судебный пристав через работодателя принудительно добивается выплаты алиментов, а о случаях, когда сам гражданин добровольно платит. «Условно, у родителей ребенка может быть нотариальное соглашение, по которому один из них добровольно переводит определенную сумму на конкретный счет. Когда физлицо платит алименты самостоятельно, оно не указывает код вида дохода», — поясняет юрист.

В связи с этим возникает вопрос, обязан ли клиент маркировать перечисление средств согласно новым поправкам. Если да, тогда банки должны доносить до своих клиентов эту информацию, указывает начальник правового управления АБР. Большинство банковских клиентов не знают о подобной маркировке — они переводят деньги по номеру телефона, и у них нет возможности указать код вида дохода. «Максимум, клиент может написать сообщение получателю», — добавляет Клименко.

Банки попросили у ЦБ и приставов помощи в борьбе с обналичиванием Финансы

По оценкам АБР, 95% алиментных переводов клиентам крупных банков — выплаты на содержание детей. Кредитные организации опасаются, что, несмотря на поправки, жалобы клиентов на некорректные списания не прекратятся. Банки будут подвергаться административной ответственности, подчеркивает Клименко: «Так называемый иммунитет клиента от некорректного зачисления и списания средств в счет долга так и не появится».

Представители ВТБ и Россельхозбанка сообщили РБК, что их системы готовы фильтровать денежные поступления на счета клиентов, чтобы защищать социальные пособия и алименты от взыскания, но организации по-разному будут проверять назначения платежей физлиц.

ВТБ доработал свои сервисы, чтобы у клиентов была возможность указать код вида доходов в расчетном документе. «Появится новое поле «тип перевода», которое будет иметь фиксированный выпадающий список трех вариантов источников. Ответственность за указание и корректность кода вида дохода несет плательщик. При отсутствии информации о коде такие денежные средства не будут иметь иммунитет перед арестом или взысканием», — пояснил представитель банка.

В Россельхозбанке считают, что указание кода вида дохода — обязанность самого клиента. «Банк заинтересован довести такую информацию до своих клиентов-физлиц путем размещения необходимой информации, например, на сайте банка», — сообщил представитель РСХБ.

Другие крупные банки и ЦБ не ответили на запросы РБК.

Какие могут возникнуть риски у банков

Пресс-служба Минюста не прокомментировала, как должны действовать банки, если клиенты не указывают информацию об алиментах или иных социальных выплатах в назначении платежей, процитировав лишь содержание поправок, внесенных в закон «Об исполнительном производстве». В ведомстве также не пояснили, будет ли нести банк ответственность, если, например, спишет алименты без маркировки.

Минфин согласился на появление в России частных судебных приставов Экономика

Сейчас по закону, если банк не проведет операцию по исполнительному листу, ему грозит штраф в размере 50% от суммы требований, но не более 1 млн руб. (ст. 17.14 КоАП). Если кредитная организация допустит ошибку и неправомерно спишет средства клиента, его можно привлечь к гражданско-правовой ответственности, напоминает Нагоева: «На сумму, необоснованно списанную со счета, банк обязан уплатить проценты. Размер процентов обычно определяется ключевой ставкой Банка России, действовавшей в соответствующие периоды».

Вопрос маркировки платежей физлиц вряд ли можно решить как с технической, так и с правовой точки зрения, считает Нагоева. «Безусловно, в сообщении или в комментариях к этим переводам гражданин может указать, что это алименты или денежные средства, которые он перечисляет в связи с причинением вреда здоровью другому гражданину. Однако вряд ли банк обязан обращать на этот комментарий внимание и считать его маркировкой. Более того, возникает проблема с действительным определением назначения платежа, является ли этот перевод алиментами или займом», — поясняет юрист.

Партнер коллегии адвокатов «ДЕ-ЮРЕ» Антон Пуляев считает, что банки не должны нести ответственность, если платеж физлицу останется без маркировки. «И это проблема не банка, а лица, переводящего денежные средства должнику, и должника. Но другой вопрос: как проверить банку добросовестность лица, переводящего денежные средства должнику, допустим, алименты?» — говорит юрист. Он не исключает, что для этого банкам придется запрашивать у клиентов дополнительные доказательства и документы.

Подпишитесь на рассылку РБК. Рассказываем о главных событиях и объясняем, что они значат.