Что такое сомнительные операции

Любая банковская операция, транзакция или сделка, которая противоречит законодательству или производит впечатление заведомо невыгодной для клиента, называется сомнительной. При помощи таких распоряжений, отданных банку, гражданин или компания пытается вывести деньги с территории Российской федерации или избежать налогообложения.

Однако сомнение могут вызывать не только нелогичные операции или длинные цепочки пересылок средств. Даже самые обычные и повседневные сделки подлежат повышенному вниманию со стороны банка, если их сумма превышает 600 тысяч рублей или эквивалент в иностранной валюте. Этот предел установлен в ФЗ №115 от 07.08.2001 г.

Сотрудники банка обязаны не только выявлять сомнительные или необычные, с точки зрения бухгалтерских проводок, операции, но и классифицировать их. При этом специалисты анализируют:

- клиентские связи гражданина или компании, попадающей под подозрение;

- место регистрации клиента или его контрагента;

- территорию проведения транзакции.

Всем сотрудникам банков и других финансовых организаций доводят перечень стран, которые находятся на особом контроле. А также список компаний и лиц, которых подозревают в участии в отмывании денег, полученных преступным путем, либо в содействии терроризму.

По каким признакам операцию относят к сомнительным

Все безналичные операции в РФ проходят с участием банка или кредитных организаций, получивших лицензию от Центробанка. Не каждая транзакция проходит через «живого» специалиста. Часть сделок, вызывающих сомнение, отслеживают специализированные встроенные системы. Но если операция проходит с участием сотрудника, то он может обратить внимания не некоторые особенности поведения. А также другие характеристики сделки, вызывающие сомнения, например:

- клиент без объяснения причин отказывается предоставить сопроводительные или пояснительные документы по операции;

- владелец больших остатков на счетах проявляет излишнюю торопливость, когда подает документы на снятие наличных;

- клиент дает одновременно несколько платежных поручений на перевод крупных сумм разным получателям физлицам или непонятным конечным адресатам внутри страны или за пределы государства;

- держатель счета пренебрегает выгодными для него предложениями от банка и вносит частые корректировки в схемы перевода собственных средств;

- через расчетный счет проходят только транзитные операции без четкого назначения платежа и логического обоснования;

- поступают крупные суммы денег в одной или нескольких валютах от физических лиц, а потом в течение короткого времени их снимают со счета или переводят третьим лицам;

- клиенты просят провести платежи по логически противоречивой схеме по сравнению с аналогичными банковскими операциями;

- деньги уходя на счета зарубежных контрагентов, а от них не поступает товар, нет подтверждающих таможенных документов;

- компания или физическое лицо проводят сложный инструктаж для проведения стандартной операции, и только по единственно возможной схеме, отметая все предложенные альтернативы;

- отказ клиента предоставить сотрудникам банка полную информацию о его контрагенте, получателе средств;

- расхождение между родом деятельности компании и теми операциями, которые она проводит через свои расчетные счета;

- привлечение слишком большого числа посредников для участия в схеме традиционного перечисления средств между отправителем и получателем.

Эти признаки могут привести к тому, что к движению средств по счету такого клиента будет применен повышенный контроль. Ситуация усугубится, если ситуации принимают периодический характер либо встречаются в совокупности.

Изменения 2018-2020 года

В прошлом и текущем году, Закон редактировался несколько раз. В 2018 году кратко:

- в список организаций, которые могут, на законных основаниях, проводить операции с денежными средствами, были внесены негосударственные пенсионные фонды. Но, делать это они могут только в рамках своей основной деятельности;

- было введено новое понятие «финансирование терроризма и финансирование распространения оружия массового уничтожения»;

- была введена новая ст. 7. 5, в которой прописаны меры, применяемые для противодействия финансированию распространения оружия массового уничтожения;

- была введена ст. 10. 2, в которой говорится о международном сотрудничестве в данной сфере;

- в ст. 7 была внесена обязанность банков заключать договоры банковского вклада только при предъявлении документов, подтверждающих открытие вклада на предъявителя;

- в иные статьи также были внесены изменения, соответствующие сложившейся ситуации в стране.

В марте текущего года вступила в силу 57 последняя редакция закона. Внесённые изменения затрагивают организации, входящие в банковскую группу или в банковский холдинг, а также адвокатов, нотариусов и других, которые оказывают услуги юридического и бухгалтерского характера. Все они, имея соответствующее распоряжение от своего клиента, совершают операции с денежными средствами, порой довольно крупными суммами.

Для организаций, которые входят в банковские объединения или холдинги, данные изменения носят исключительно положительный характер. В отношении остальных есть несколько негативных моментов. В частности, они теперь также могут применять меры по блокировке счёта своего клиента. Данные поправки вступили в силу уже через 18 дней после того, как были вынесены на обсуждение. Адвокаты, нотариусы и прочие, не успели к ним подготовиться, что привело к неудобствам именно для них.

То есть, для этих субъектов до сих пор нет ясности, как им исполнять новые обязанности, а также фиксировать факт их выполнения. Поэтому всем вновь описанным субъектам необходимо:

- пройти обучение в разумные сроки, либо провести внеплановый инструктаж в трёхдневный срок. То есть, до 21 марта пройти обучение по новым правилам должны были уполномоченные сотрудники организаций, входящих в банковские объединения и холдинги;

- все адвокаты, нотариусы и прочие, должны обновить свои правила внутреннего распорядка. Сделать это нужно было до 18. 04. Текущего года. То есть, им был дан всего месяц.

Если субъект участвует в программе «Добровольное сотрудничество с Росфинмониторингом», то ему рекомендуется:

- обновить свой личный кабинет в соответствии с полученными изменениями;

- пройти дополнительное обучение;

- полученные знания нужно будет использовать при заполнении отчета о результатах внутреннего контроля. Соответствующий раздел есть в Личном кабинете.

По мнению многих, кто по роду деятельности связаны с Законом № 115-ФЗ и имеет соответствующую практику, принятые изменения являются лишними и избыточными.

Список операций, относящихся к сомнительным

Общий перечень операций, которые относятся к сомнительным, перечислен в ст. 6 ФЗ №115. Закон постоянно обновляется и дорабатывается законодателями. Последняя редакция была принята 02.08.2019 года.

Если сделки проходят с наличными, то повышенный интерес вызывают:

- покупка и последующей перепродажей иностранной валюты и ценных бумаг;

- размен купюр иностранного государства одного номинала на банкноты другого достоинства;

- выдача со счетов средств, поступивших на предъявителя;

- выдача средств со счета юридического лица в непредусмотренных законодательствах случаях и на непонятные цели;

- перекупка или перепродажа доли в уставном фонде компании физическим лицом за наличный расчет.

Статус сомнительной будет присвоен также операциям зачисления, перевода денег, выдачи кредитов или безналичным сделкам с ценными бумагами. Это произойдет, если одна из сторон-участниц гражданин или компания, которые зарегистрированы в государстве, не выполняющей рекомендации ФАФТ.

В отношении счетов и вкладов сомнения вызовут транзакции, в которых:

- деньги отправляют в другую страну на анонимный счет физического лица;

- зачисление средств из-за рубежа на счет клиента в банке РФ происходит от неизвестного отправителя;

- зачисление и списание средств с расчетного счета компании, с момента регистрации которой в госреестре прошло меньше 3-х месяцев;

- оформление вклада на третье лицо с зачислением на счет наличных денег;

- открытие счета на предъявителя и внесение на него средств в сумме, превышающей 600 000 рублей.

Сомнительными будут признаны все операции с недвижимостью на сумму больше 3 млн. рублей. А при работе с движимым имуществом, под особым вниманием находятся такие сделки:

- передача в ломбард ювелирных украшений или лома драгметаллов;

- получение или предоставление беспроцентного займа;

- предоставление или получение имущества в лизинг.

Каждое кредитно-финансовое учреждение, которое проводит безналичные операции, обязано разрабатывать внутренние инструкции по соблюдению закона №115. А также назначать ответственных лиц или формировать отдел, который будет отслеживать все сделки, вызывающие сомнение в чистоте и прозрачности.

Признаки сомнительных операций (фиктивных сделок) в банках

► Правовые услуги по валютному регулированию ► Сомнительные операции Понятие «сомнительных операций»

| Агентирование, комиссия, финансирование |

| Требования к нерезидентам | Снятие наличных | Занижение таможенной стоимости |

| Операции с векселями | Ценные бумаги и инвалюта | Переводы без открытия счетов |

| Таможенный союз, ЕАЭС | Признаки необычных сделок | Меры противодействия |

| Консультации по ВЭД | Проекты ВЭД за рубежом | Счета за рубежом | Валютные контракты ВЭД |

Понятие «сомнительных операций» и правовые акты ЦБ с их признаками

Извлечения из письма ЦБ РФ от 04.09.2013 г. № 172-Т «О приоритетных мерах при осуществлении банковского надзора»:

Для целей квалификации операций в качестве сомнительных операций используются следующие акты Банка России:

———————————

Сомнительные операции

— это операции, осуществляемые клиентами кредитных организаций, имеющие необычный характер и признаки отсутствия явного экономического смысла и очевидных законных целей, которые могут проводиться для вывода капитала из страны, финансирования «серого» импорта, перевода денежных средств из безналичной в наличную форму и последующего ухода от налогообложения, а также для финансовой поддержки коррупции и других противозаконных целей.

| 1 | 150-Т ► | 07.08.2013 | О повышении внимания кредитных организаций к отдельным операциям клиентов |

| 2 | 110-Т ► | 19.06.2013 | О повышении внимания кредитных организаций к отдельным операциям клиентов |

| 3 | 104-Т ► | 10.06.2013 | О повышении внимания кредитных организаций к отдельным операциям клиентов |

| 4 | 73-Т ► | 17.04.2013 | О повышении внимания кредитных организаций к отдельным операциям клиентов |

| 5 | 167-Т ► | 07.12.2012 | О повышении внимания кредитных организаций к отдельным операциям клиентов |

| 6 | 157-Т ► | 16.11.2012 | Об осуществлении уполномоченными банками валютного контроля за проведением резидентами валютных операций, связанных с оплатой товара, перемещаемого по территории Таможенного союза |

| 7 | 129-Т ▼ | 16.09.2010 | Об усилении контроля за отдельными операциями юридических лиц |

| 8 | 83-Т ► | 11.06.2010 | Об особенностях работы уполномоченных банков с товарно-транспортными накладными, оформленными грузоотправителями на территории Республики Беларусь |

| 9 | 8-Т | 23.01.2009 | В дополнение к письму Банка России от 01.11.2008 N 137-Т |

| 10 | 137-Т ▼ | 01.11.2008 | О повышении эффективности работы по предотвращению сомнительных операций |

| 11 | 111-Т | 03.09.2008 | О повышении эффективности работы по предотвращению сомнительных операций клиентов кредитных организаций |

| 12 | 80-Т ▼ | 04.07.2008 | Об усилении контроля за отдельными операциями физических и юридических лиц с векселями |

| 13 | 24-Т | 13.03.2008 | О повышении эффективности работы по предотвращению сомнительных операций |

| 14 | 170-Т ▼ | 30.10.2007 | Об особенностях принятия на банковское обслуживание юридических лиц — нерезидентов, не являющихся российскими налогоплательщиками |

| 15 | 161-Т ▼ | 26.12.2005 | Об усилении работы по предотвращению сомнительных операций кредитных организаций |

| 16 | 99-Т ► | 13.07.2005 | О методических рекомендациях по разработке кредитными организациями правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма |

| 17 | 12-Т ▼ | 21.01.2005 | Методические рекомендации по усилению контроля за операциями покупки физическими лицами ценных бумаг за наличный расчет и купли-продажи наличной иностранной валюты |

| 18 | 179-Т ▼ | 24.12.2003 | Об усилении контроля за операциями по переводу денежных средств без открытия счетов и за операциями с использованием предоплаченных финансовых продуктов |

Для целей квалификации операций в качестве сомнительных операций также используются признаки, указывающие на необычный характер сделки, указанные в приложении к Положению Банка России от 2 марта 2012 года N 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Сомнительные агентирование, комиссия, финансирование под уступку требования

Извлечения из письма ЦБ РФ от от 16 сентября 2010 г. № 129-Т «Об усилении контроля за отдельными операциями юридических лиц»:

Центральным банком Российской Федерации в результате осуществления надзорной деятельности было выявлено, что в последнее время возросли объемы денежных средств, переводимых резидентами в пользу контрагентов (резидентов и нерезидентов) на их счета, открытые в банках за пределами территории Российской Федерации, в порядке исполнения обязательств по агентским договорам, договорам комиссии, договорам финансирования под уступку денежного требования и договорам купли-продажи товаров с поставкой на территории Российской Федерации (в банковской отчетности такие операции отражаются по кодам валютных операций 35020, 99090).

Во многих случаях денежные средства переводятся юридическими лицами — резидентами в пользу нерезидентов-контрагентов, юрисдикция которых не совпадает с юрисдикцией банков-нерезидентов, в которых открыты счета данных нерезидентов, а также в пользу резидентов-контрагентов на их счета, открытые в банках на территории иностранных государств.

Характерными особенностями таких операций являются:

1. Осуществление резидентами-клиентами кредитных организаций в пользу нерезидентов в рамках заключенных между ними агентских договоров (договоров комиссии) безналичных переводов денежных средств в крупных размерах, являющихся выручкой от реализации резидентами-агентами от своего имени принадлежащих нерезидентам-принципалам товаров, поставка которых осуществляется на территории Российской Федерации (т.е. без пересечения таможенной границы Российской Федерации), а также осуществление переводов валюты Российской Федерации между резидентами в рамках аналогичных агентских договоров (договоров комиссии), заключенных между ними.

2. Осуществление по агентским договорам (договорам комиссии) резидентами-принципалами переводов денежных средств в крупных размерах, являющихся агентским вознаграждением за услуги, оказанные на территории Российской Федерации, в пользу нерезидентов-агентов. Обязательства нерезидентов заключаются в оказании резидентам — плательщикам денежных средств услуг по приобретению от своего имени, но в интересах и за счет резидента на территории Российской Федерации товаров у третьих лиц. Сумма агентского вознаграждения в агентском договоре (договоре комиссии), как правило, не предусмотрена и определяется в процентном отношении исходя из стоимости поставленных товаров.

3. Осуществление по договорам финансирования под уступку денежного требования резидентами — финансовыми агентами переводов денежных средств в пользу нерезидентов (кредиторов) в счет денежного требования нерезидентов (кредиторов) к третьим лицам — резидентам (должникам) по заключенным между ними договорам поставки товаров на территории Российской Федерации.

4. Осуществление расчетов и переводов между резидентами в валюте Российской Федерации со счетов, открытых одними резидентами в кредитных организациях, на счета других резидентов-контрагентов, открытые в банках-нерезидентах, по заключенным между ними договорам купли-продажи товаров с поставкой товаров на территории Российской Федерации.

Возрастающие масштабы этих операций позволяют предполагать, что действительными их целями могут являться уклонение от уплаты налогов и таможенных платежей, вывод денежных средств из Российской Федерации, оплата «серого импорта», отмывание доходов, полученных преступным путем.

Учитывая изложенное, рекомендуем кредитным организациям при выявлении таких операций уделять им особое внимание и в случае, если при реализации правил внутреннего «противолегализационного» контроля в отношении указанных операций возникают подозрения, что они связаны с легализацией (отмыванием) доходов, полученных преступным путем, или финансированием терроризма, направлять сведения о таких операциях в уполномоченный орган в соответствии с пунктом 3 статьи 7 Федерального закона от 7 августа 2001 года N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»…

Требования банков к нерезидентам в РФ

Извлечения из письма ЦБ РФ от от 30 октября 2007 г. № 170-Т «Об особенностях принятия на банковское обслуживание юридических лиц-нерезидентов, не являющихся российскими налогоплательщиками»:

Центральным банком Российской Федерации в результате осуществления надзорной деятельности за кредитными организациями выявлено, что по счетам ряда клиентов кредитных организаций активно осуществляются операции, носящие запутанный или необычный характер, не имеющие очевидного экономического смысла или очевидной законной цели, в том числе указанные в письме Банка России от 26 декабря 2005 года N 161-Т «Об усилении работы по предотвращению сомнительных операций кредитных организаций» («Вестник Банка России» от 28 декабря 2005 года N 70).

Масштабы и постоянный характер этих операций позволяют предполагать, что в большинстве случаев действительными их целями могут являться уклонение от уплаты налогов, оплата «серого» импорта, отмывание доходов, полученных преступным путем, финансирование терроризма. Во многих случаях в проведении таких операций участвуют юридические лица-нерезиденты, получившие в налоговых органах код иностранной организации, но не являющиеся российскими налогоплательщиками, не имеющие идентификационного номера налогоплательщика и не сдающие соответствующую отчетность (далее — юридические лица-нерезиденты, не являющиеся российскими налогоплательщиками).

Учитывая изложенное, а также затруднения с проверкой информации, необходимой для идентификации юридических лиц-нерезидентов, не являющихся российскими налогоплательщиками, кредитным организациям в целях обеспечения управления риском потери деловой репутации и правовым риском рекомендуется при принятии на банковское обслуживание таких лиц (за исключением иностранных кредитных организаций) обращать на них особое внимание, а также обращать особое внимание на операции, осуществляемые с участием таких лиц.

При этом Банк России рекомендует кредитным организациям исходить из следующего.

1. До заключения договора банковского счета с юридическими лицами-нерезидентами, не являющимися российскими налогоплательщиками, в дополнение к сведениям, необходимым для идентификации клиента, кредитным организациям рекомендуется получать от юридических лиц-нерезидентов, не являющихся российскими налогоплательщиками (за исключением иностранных кредитных организаций), следующую информацию:

1) о наименовании и местонахождении иностранных кредитных организаций, с которыми у юридического лица-нерезидента, не являющегося российским налогоплательщиком, имелись или имеются гражданско-правовые отношения, вытекающие из договора банковского счета, о характере и продолжительности этих отношений;

2) об основных контрагентах, объемах и характере операций, которые предполагается проводить с использованием банковского счета, открываемого в кредитной организации;

3) об обязанности (или отсутствии таковой) юридического лица-нерезидента, не являющегося российским налогоплательщиком, предоставлять по месту его регистрации или деятельности финансовые отчеты компетентным (уполномоченным) государственным учреждениям с указанием наименований таких государственных учреждений;

4) о предоставлении (при наличии соответствующей обязанности) финансового отчета за последний отчетный период (указать государственное учреждение, в которое предоставлен финансовый отчет, а также сведения об общедоступном источнике информации (если имеется), содержащем финансовый отчет);

5) другую информацию, которую кредитная организация сочтет необходимой для осуществления идентификации юридического лица-нерезидента, не являющегося российским налогоплательщиком.

2. В дополнение к документам, представляемым при открытии банковского счета, кредитной организации рекомендуется до заключения договора банковского счета запрашивать у юридических лиц-нерезидентов, не являющихся российскими налогоплательщиками (за исключением иностранных кредитных организаций) рекомендательные письма, составленные в произвольной форме, российских или иностранных кредитных организаций, с которыми у данных юридических лиц-нерезидентов имеются гражданско-правовые отношения, вытекающие из договора банковского счета. Рекомендательные письма могут запрашиваться также в отношении учредителей юридического лица-нерезидента, не являющегося российским налогоплательщиком.

Заключение договора банковского счета с юридическими лицами-нерезидентами, не являющимися российскими налогоплательщиками, рекомендуется осуществлять по оформленному в письменном виде решению руководителя кредитной организации или уполномоченного им сотрудника головного офиса кредитной организации в порядке, определяемом кредитной организацией самостоятельно.

Предоставление юридическим лицам-нерезидентам, не являющимся российскими налогоплательщиками, возможности направлять распоряжения о проведении операций по банковскому счету, используя аналог собственноручной подписи, коды, пароли и иные средства, рекомендуется осуществлять с учетом письма Банка России от 27 апреля 2007 года N 60-Т «Об особенностях обслуживания кредитными организациями клиентов с использованием технологии дистанционного доступа к банковскому счету клиента (включая интернет-банкинг)».

Признаки сомнительных операций по снятию наличных

Извлечения из письма ЦБ РФ от 26 декабря 2005 г. № 161-Т «Об усилении работы по предотвращению сомнительных операций кредитных организаций»:

Банк России обращает внимание территориальных учреждений на необходимость руководствоваться в работе по надзору за деятельностью кредитных организаций задачей не только оценки их текущего финансового положения, но и оценки их подверженности правовому риску и риску потери деловой репутации. Такие риски могут возникать в связи с совершением кредитными организациями сомнительных операций как от своего имени и в своем интересе, так и по поручению клиентов. Указанные операции, как правило, привлекают внимание налоговых и правоохранительных органов, которые могут предъявлять к кредитным организациям по вопросам совершения сомнительных операций различные претензии.

…

К сомнительным операциям, совершаемым кредитными организациями по поручению клиентов, могут быть отнесены операции, указанные в письмах Банка России от 21 января 2005 г. № 12-Т, от 26 января 2005 г. № 17-Т, а также следующие виды операций.

1. Систематическое снятие клиентами кредитных организаций (юридическими лицами или индивидуальными предпринимателями) со своих банковских счетов (депозитов) крупных сумм наличных денежных средств. При этом особое внимание следует обращать на клиентов кредитных организаций, у которых отмечается высокое (80% и более) отношение объема снятых наличных средств к оборотам по их счетам.

2. Регулярные зачисления крупных сумм денежных средств от третьих лиц (за исключением кредитов) на банковские счета (депозиты, вклады) физических лиц с последующим снятием этих средств в наличной форме либо с их последующим переводом на банковские счета (депозиты, вклады) третьих лиц в течение нескольких дней.

3. Осуществление резидентами — клиентами кредитных организаций безналичных переводов денежных средств в крупных размерах в пользу нерезидентов (особенно в случаях, когда юрисдикция нерезидента — контрагента по договору не совпадает с юрисдикцией банка – нерезидента, в котором открыт счет нерезидента-контрагента):

— по договорам об импорте работ, услуг и результатов интеллектуальной деятельности (особенно консультативных, маркетинговых, компьютерных, рекламных услуг), по которым проведение расчетов осуществляется без одновременной уплаты налога на добавленную стоимость, а также по договорам перестрахования;

— по сделкам купли-продажи ценных бумаг (особенно векселей российских организаций, а также акций российских эмитентов, не обращающихся на организованном рынке ценных бумаг). При этом особое внимание необходимо уделять клиентам кредитных организаций, у которых операции с ценными бумагами носят в основном односторонний характер (покупка у нерезидентов);

— по договорам о поставке товаров, приобретаемых у нерезидентов на территории Российской Федерации, а также о поставке товаров, приобретаемых резидентами за пределами Российской Федерации и не пересекающих таможенную границу.

4. Проведение операций, связанных с неправомерным возмещением налога на добавленную стоимость при экспорте товаров, когда экспортная выручка, поступившая в пользу клиента, в течение этого же операционного дня возвращается нерезидентам в рамках исполнения иных обязательств.

5. Осуществление иных операций, которые не имеют очевидного экономического смысла (носят запутанный или необычный характер), либо не соответствуют характеру (основному виду) деятельности клиента или его возможностям по совершению операций в декларируемых объемах, либо обладают признаками фиктивных сделок.

Признаки сомнительных операций с занижением таможенной стоимости

Извлечения из письма ЦБ РФ от 01 ноября 2008 г. № 137-Т «О повышении эффективности работы по предотвращению сомнительных операций» (с изм., внесенными письмом ЦБ РФ от 23.01.2009 г. № 8-Т):

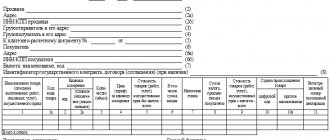

Центральным банком Российской Федерации в результате осуществления надзорной деятельности за кредитными организациями, а также информационного взаимодействия между Банком России и ФТС России выявлено, что в 2008 году существенно возросло количество паспортов сделок, оформляемых по внешнеторговым договорам (контрактам), предусматривающим ввоз товаров на таможенную территорию Российской Федерации (далее — паспорта сделок), по которым стоимость товаров, отражаемых уполномоченными банками (далее — кредитные организации) в ведомостях банковского контроля … подтверждающих документов, в частности, таможенных деклараций, включая грузовые таможенные декларации, значительно превышает аналогичные данные о стоимости ввезенных товаров, имеющиеся в информационной базе ФТС России.

Во многих случаях денежные средства, отражаемые кредитными организациями в ведомостях банковского контроля по паспортам сделок, юридическими лицами — резидентами переводились в пользу нерезидентов, зарегистрированных, как правило, в офшорных зонах, а также других государствах, в частности, Соединенном Королевстве Великобритании и Северной Ирландии, Новой Зеландии и являющихся клиентами банков Латвийской Республики, Эстонской Республики, Республики Кипр, Литовской Республики.

Данные операции между резидентами и нерезидентами характеризуются следующими особенностями:

1. Плательщиками денежных средств являются юридические лица — резиденты, имеющие крайне незначительный по сравнению с объемами платежей уставный капитал.

2. Операции по счетам юридических лиц — резидентов в кредитных организациях в большинстве случаев носят транзитный характер и связаны с поступлением денежных средств в валюте Российской Федерации от значительного числа других резидентов и последующим переводом их в полном объеме (либо в их значительной части) (с конверсией в иностранную валюту или без конверсии в иностранную валюту) в течение одного или нескольких операционных дней в пользу нерезидентов.

3. Контрагентами юридических лиц — резидентов являются иностранные компании, государство — место нахождения которых в большинстве случаев не совпадает с государством — местом нахождения обслуживающих их иностранных банков.

4. Со счетов, используемых для переводов денежных средств в пользу нерезидентов, уплата налогов или других обязательных платежей в бюджетную систему Российской Федерации не осуществляется или осуществляется в крайне незначительных размерах.

Возрастающие масштабы расхождения между данными о стоимости товаров, ввезенных на таможенную территорию Российской Федерации, содержащимися в ведомостях банковского контроля по паспортам сделок, формируемых кредитными организациями, и в информационной базе ФТС России, позволяют предполагать, что для обоснования проведения платежей в пользу нерезидентов юридическими лицами — резидентами могут представляться в кредитные организации несуществующие (фиктивные) таможенные декларации, а действительными целями таких операций могут являться уклонение от уплаты налогов, оплата «серого» импорта, отмывание доходов, полученных преступным путем.

Учитывая изложенное, рекомендуем кредитным организациям уделять особое внимание указанным выше операциям, а также таможенным декларациям, представляемым юридическими лицами — резидентами в соответствии с пунктом 2.1 Положения Банка России N 258-П. При выявлении признаков, свидетельствующих о сомнительном характере операций, отражаемых кредитными организациями в ведомостях банковского контроля по паспортам сделок, кредитным организациям рекомендуется в целях проверки достоверности сведений, содержащихся в таможенных декларациях, обращаться в ФТС России.

Контроль над операциями с векселями

Извлечения из письма ЦБ РФ от 04 июля 2008 г. № 80-Т «Об усилении контроля за отдельными операциями физических и юридических лиц с векселями»:

Центральным банком Российской Федерации в результате осуществления надзорной деятельности было выявлено, что в последнее время резко возросли объемы денежных средств, переводимых в пользу нерезидентов в порядке исполнения российскими кредитными организациями обязательств по предъявляемым к платежу векселям, первыми векселедержателями которых были российские юридические лица (такие операции входят в число операций, отражаемых в банковской отчетности по коду валютной операции 55050).

Как показывает практика, первые векселедержатели в течение непродолжительного времени после приобретения векселей передают их другим российским юридическим лицам, в том числе имеющим признаки «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»…

Контроль над покупкой за наличный расчет ценных бумаг и иностранной валюты

Извлечения из письма ЦБ РФ от 21 января 2005 г. № 12-Т «Методические рекомендации по усилению контроля за операциями покупки Физическими лицами ценных бумаг за наличный расчет и купли-продажи наличной иностранной валюты»:

В соответствии с Федеральным законом «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» … (далее — Федеральный закон) на кредитные организации возложена обязанность осуществлять внутренний контроль и направлять в уполномоченный орган сведения по операциям с денежными средствами или иным имуществом, подлежащим обязательному контролю, и иным операциям, в отношении которых возникают подозрения, что они осуществляются в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

…

Анализ практики применения Федерального закона показывает, что при приобретении физическими лицами ценных бумаг, а также при купле-продаже иностранной валюты (если сумма, на которую совершается операция, равна или превышает 600 000 рублей либо равна сумме в иностранной валюте, эквивалентной 600 000 рублей, или превышает ее) используются схемы проведения операций, характер которых дает основание полагать, что целью осуществления указанных схем является уклонение от процедур обязательного контроля, предусмотренных Федеральным законом. Так, в частности, в целях совершения операции по приобретению ценных бумаг физическое лицо открывает банковский счет (депозитный счет либо счет для расчетов с использованием банковских карт), вносит на него наличные денежные средства и за счет указанных средств приобретает ценные бумаги.

В случае совершения операции с наличной иностранной валютой используется аналогичная схема. Например, при покупке физическим лицом наличной иностранной валюты используется следующая последовательность операций:

— в кредитной организации на имя физического лица открываются два банковских счета (депозитные счета либо счета для расчетов с использованием банковских карт): в валюте Российской Федерации и иностранной валюте;

— на счет, открытый в валюте Российской Федерации, вносятся (зачисляются) наличные денежные средства в валюте Российской Федерации;

— по поручению физического лица находящиеся на счете денежные средства в валюте Российской Федерации списываются в счет оплаты покупаемой им иностранной валюты;

— приобретенная иностранная валюта зачисляется на счет физического лица в иностранной валюте и в последующем снимается физическим лицом с этого счета в наличной форме.

Исходя из того, что в соответствии с Федеральным законом обязательному контролю подлежат операции покупки (продажи) наличной иностранной валюты и приобретения ценных бумаг, осуществляемые за наличный расчет (абзацы третий и четвертый подпункта 1 пункта 1 статьи 6), в случае, если вся описываемая выше последовательность операций совершается в течение короткого промежутка времени (например, в течение одного-двух дней), целью осуществления таких операций может быть уклонение от процедур обязательного контроля, предусмотренных Федеральным законом.

Согласно абзацу седьмому пункта 2 статьи 7 Федерального закона выявление неоднократного (то есть два и более раз) совершения операций и сделок, характер которых дает основание полагать, что целью их осуществления является уклонение от процедур обязательного контроля, служит одним из оснований для документального фиксирования информации.

В соответствии с подпунктом 2.9.9 Положения Банка России от 19.08.2004 N 262-П «Об идентификации кредитными организациями клиентов и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» («Вестник Банка России» от 10.09.2004 N 54) неоднократные операции и сделки, характер которых дает основание полагать, что целью их осуществления является уклонение от процедур обязательного контроля, оцениваются кредитными организациями как операции повышенной степени (уровня) риска совершения клиентом операций в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

Учитывая изложенное, операции, описанные в абзацах третьем — восьмом настоящего Письма, правомерно рассматривать в качестве операций, в отношении которых возникают подозрения об их осуществлении в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма и сведения о которых в соответствии с пунктом 3 статьи 7 Федерального закона подлежат направлению в уполномоченный орган.

Контроль над переводами без открытия счетов

Извлечение из письма ЦБ РФ от 24 декабря 2003 г. № 179-Т «Об усилении контроля за операциями по переводу денежных средств без открытия счетов и за операциями с использованием предоплаченных финансовых продуктов»:

Анализ международной практики показывает, что операции по переводу денежных средств без открытия счета, а также операции с предоплаченными финансовыми продуктами могут осуществляться клиентами кредитных организаций в целях легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма. В связи с этим рекомендуем кредитным организациям, осуществляющим операции с предоплаченными финансовыми продуктами, а также предоставляющим услуги по переводу денежных средств без открытия счета, усилить контроль за указанными операциями, обратив особое внимание на операции по регулярному переводу денежных средств физическими лицами без открытия банковского счета в случаях, когда сумма таких операций по отдельности не превышает сумму, эквивалентную 600000 рублей.

Дополнительные меры по выявлению сомнительных транзакций

Кроме выявления и постановки на контроль операций, которые явно относятся к сомнительным, сотрудники банков обращают внимание на такие косвенные признаки:

- размер уплаченных налогов и полученной прибыли от основной хозяйственной деятельности и других нетипичных сделок;

- своевременную выплату заработной платы сотрудникам предприятия или ее полное отсутствие;

- размер заработной платы персонала — слишком низкий или слишком высокий уровень по сравнению с доходами компании;

- общий фонд заработной платы сотрудников, который не достигает МРОТ, исходя из среднесписочной численности;

- на счетах нет остатков, что несопоставимо с ежемесячным оборотом юридического лица;

- частичные перечисления по социальным выплатам при достаточности средств на балансе;

- нет логической взаимосвязи между поступлением денег и их расходованием;

- необоснованное резкое увеличение оборотов по счетам;

- поступление расчетов за товары и услуги без начисления НДС;

- отсутствие сделок и транзакций по расчетным счетам по прямому виду деятельности компании.

При выявлении таких признаков сотрудники банка обязаны уведомить внутренних отдел по противодействию легализации доходов и содействию терроризму. На сайте Сбербанка размещено видео, где специалист четко описывает, какие операции вызывают повышенный интерес. А также разъясняет, что следует четко отвечать на запросы специалиста иначе это может навредить бизнесу или определенному физлицу. Операции будут заблокированы или приостановлены.

Нормативный документ и полномочия сотрудников банка

ФЗ №115 от 07.08.2001 году описывает сомнительные сделки и действия экономических агентов при осуществлении контроля над транзакциями между гражданами и компаниями. В нем введены основные понятия, признаки и описаны действия при выявлении схем по легализации доходов и содействию терроризму.

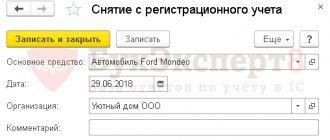

Банки наделены определенными полномочиями в случае выявлении сомнительной сделки. Они могут:

- Блокировать проведение операции. В этом случае сотрудник банка руководствуется характеристиками сделки и письмом №17 БК РФ от 2010 года. В нем регламентировано право финансового учреждения на приостановку транзакции.

- Приостановить проведение операций на 2 дня по ФЗ №167, если возникают подозрения в чистоте и законности сделки.

- Расторгнуть договор на банковское обслуживание. Такая инициатива может поступить при отсутствии движения по счетам больше 2-х календарных лет. Такое право предусмотрено в ст. 859 ГК РФ. Предварительно клиенту приходит уведомление о расторжении договора.

- Заблокировать все средства на счетах. Это происходит на основании решения Межведомственного координационного органа, который признал основания для подозрения достаточными. В этом случае замораживается также имущество организации или физического лица.

В ситуации, когда гражданин или компания, по отношению к которой применены меры, не согласны с установленными ограничениями, они могут подать в суд. Центробанк постоянно публикует признаки, описывающие сомнительные операции, на которые банки должны обращать повышенное внимание.

Какие документы имеют право запрашивать банки в рамках процедуры идентификации

Чтобы разобраться с данным вопросом, напомним, что есть законы и есть отраслевые инструкции и рекомендации. В случае если отраслевые рекомендации противоречат норме законного акта, приоритет, безусловно, должен отдаваться закону.

Первоочередным законом, регулирующим отношения банка и клиента, является ГК РФ. В п. 3 ст. 845 четко сказано, что банк не имеет права ни указывать клиенту, как именно он должен распоряжаться своими средствами, ни контролировать такое распоряжение, ни тем более как-то это распоряжение ограничивать.

Письма и распоряжения ЦБ по отношению к ГК РФ носят инструктивно-рекомендательный характер.

Рассуждая подобным образом, можно сделать такие выводы в отношении соблюдения банками требований закона № 115-ФЗ:

- Банку нужно работать с банковскими распорядительными документами и с той информацией, что в них содержится (например, данные контрагента в платежном поручении), и с информацией, что была получена от клиента при его идентификации. Документы и сведения сверх этого банк может у клиента только попросить. При этом за клиентом остается право вежливо отказать.

- Банк не может ограничивать клиенту распоряжение его счетом только на том основании, что клиент отказал в предоставлении документов, не относящихся к необходимым банку для совершения транзакции (а необходимы поручения, распоряжения, требования).

- Закон № 115-ФЗ не обязывает клиента предъявлять банку любые документы по требованию банка (например, договора или паспортные данные бенефициаров). То есть исполнять требования закона № 115-ФЗ в части сбора сведений о происхождении средств, бенефициарах, выгодоприобретателях и т. п. банк должен самостоятельно, своими силами;

- все возникшие у банка вопросы и подозрения банк должен направлять в орган финансового мониторинга, т. к. только этот орган имеет право принимать законные решения (в том числе об ограничении управления счетами) и осуществлять дополнительные проверочные мероприятия.

О позиции банков в отношении «сомнительных» клиентов читайте: «Банк вправе разорвать все отношения с подозрительным клиентом».