Решение о невыплате дивидендов

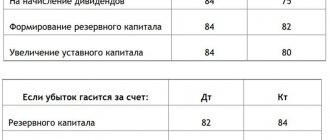

В соответствии с нормами Закона № 402-ФЗ. документами, регулирующими бухучет, являются, в частности, федеральные стандарты, к числу которых отнесен План счетов бухгалтерского учета и порядок его применения (п. 1, пп. 5 п. 3 ст. 21 Закона № 402- ФЗ). В соответствии с этими документами конечный финансовый результат хозяйственной деятельности фирмы в отчетном году формируется и обобщается по счету 99 «Прибыли и убытки». По окончании года при составлении отчетности этот счет закрывается, сумма чистой прибыли списывается с него в кредит счета 84 «Нераспределенная прибыль». Направление части прибыли на выплату доходов учредителям организации по итогам утверждения годовой отчетности отражается по счету 84

в корреспонденции со

счетом 75 «Расчеты с учредителями»

.

В ситуации, когда акционеры (участники) просто не забирают начисленные им дивиденды, могут оказаться бухгалтеры АО, ОАО, ООО и пр. А «недисциплинированными» акционерами (участниками) могут быть, например, физлица, которые на время выплаты дивидендов не находятся в Украине, не знают об их выплате и т. п. Кроме того, таких акционеров (участников) может быть много, а поэтому общая сумма незатребованных дивидендов также может быть довольно большой.

Учет дивидендов, невостребованных одним из акционеров

Как отразить в учете организации (АО) восстановление прибыли, распределенной в пользу участника (физического лица, не являющегося работником организации) и не востребованной им в установленные сроки? Согласно решению общего собрания акционеров, принятому в марте 2008 г., сумма дохода (дивиденды за 2007 г.), причитающаяся этому участнику, составила 50 000 руб. Дивиденды, причитающиеся физическим лицам, выплачиваются из кассы организации в установленные дни апреля 2008 г. О дате выплаты все акционеры были оповещены. Один из акционеров не явился в установленный срок. В связи с этим невыданная сумма дивидендов была депонирована и сдана в банк. Акционер также не предъявил требования о выплате неполученных дивидендов в последующие три года. Организация не является учредителем (акционером) других юридических лиц и не получает дивиденды от других юридических лиц.

Гражданско-правовые отношения

Общество вправе по результатам финансового года общим собранием акционеров принять решение (объявить) о выплате дивидендов по размещенным акциям (п. п. 1, 3 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах»). Согласно п. 2 ст. 42 Федерального закона N 208-ФЗ источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества). Чистая прибыль общества определяется по данным бухгалтерской отчетности АО.

Срок и порядок выплаты дивидендов определяются уставом АО или решением общего собрания акционеров о выплате дивидендов. Срок выплаты дивидендов не должен превышать 60 дней со дня принятия решения об их выплате. В случае если срок выплаты дивидендов уставом или решением общего собрания акционеров об их выплате не определен, он считается равным 60 дням со дня принятия решения о выплате дивидендов (п. 4 ст. 42 Федерального закона N 208-ФЗ).

В данном случае организация не выплатила дивиденды по вине акционера.

Согласно ст. 196 Гражданского кодекса РФ общий срок исковой давности составляет три года. Следовательно, по кредиторской задолженности перед акционером, не получившим дивиденды, в рассматриваемой ситуации срок исковой давности истекает в апреле 2011 г. По данному вопросу см. Письмо УФНС России по г. Москве от 15.06.2010 N 16-15/[email protected]

С 01.01.2011 ст. 42 Федерального закона N 208-ФЗ дополнена п. 5, согласно которому, в случае если в течение установленного уставом общества срока дивиденды не выплачены акционеру и он не обратился с требованием об их выплате в течение последующих трех лет (если более продолжительный срок не установлен уставом общества), распределенная и не востребованная акционером часть прибыли восстанавливается в составе нераспределенной прибыли общества (пп. «б» ч. 2 ст. 1 Федерального закона от 28.12.2010 N 409-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части регулирования выплаты дивидендов (распределения прибыли)»).

Заметим, что положения п. 5 ст. 42 Федерального закона N 208-ФЗ в редакции Федерального закона от N 409-ФЗ применяются к требованиям, срок предъявления которых не истек до дня вступления в силу Федерального закона N 409-ФЗ — 31.12.2010 (ч. 3 ст. 4 Федерального закона N 409-ФЗ). В данном случае на указанную дату срок исковой давности по выплате дивидендов не истек, следовательно, организация применяет нормы п. 5 ст. 42 Федерального закона N 208-ФЗ.

Бухгалтерский учет

Объявление годовых дивидендов по результатам деятельности АО за отчетный год признается событием после отчетной даты (п. 3 Положения по бухгалтерскому учету «События после отчетной даты» ПБУ 7/98, утвержденного Приказом Минфина России от 25.11.1998 N 56н). Годовые дивиденды, объявленные в установленном порядке по результатам работы АО за отчетный год, отражаются в бухгалтерской отчетности в порядке, предусмотренном для событий после отчетной даты, свидетельствующих о возникших после отчетной даты хозяйственных условиях, в которых организация ведет свою деятельность (п. 5, абз. 2 п. 10 ПБУ 7/98). Согласно абз. 1 п. 10 ПБУ 7/98 такое событие раскрывается в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках. При этом в отчетном периоде никакие записи в бухгалтерском (синтетическом и аналитическом) учете не производятся. В бухгалтерском учете записи, отражающие начисление дивидендов, производятся в период их объявления (в данном случае — в марте 2008 г.) (абз. 4 п. 10 ПБУ 7/98).

Начисление дивидендов физическому лицу, не являющемуся работником организации, отражается по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счета 75 «Расчеты с учредителями», субсчет 75-2 «Расчеты по выплате доходов» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Депонирование невыплаченной суммы дивидендов из-за неявки получателя может отражаться по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам», в корреспонденции с дебетом счета 75, субсчет 75-2. В таком случае восстановление прибыли, распределенной в пользу акционера и не востребованной им в установленные сроки, на наш взгляд, может отражаться записью по дебету счета 76, субсчет 76-4, и кредиту счета 84.

Налог на доходы физических лиц (НДФЛ)

Организация, выплачивающая доходы в виде дивидендов, признается налоговым агентом по НДФЛ при выплате дивидендов акционерам — физическим лицам (п. 2 ст. 214 Налогового кодекса РФ). Порядок определения налоговой базы в этом случае регулируется ст. 275 НК РФ. В данном случае организация не получает дивиденды от других юридических лиц, поэтому НДФЛ удерживается со всей суммы начисленных акционерам дивидендов (п. 2 ст. 275 НК РФ). Для целей исчисления НДФЛ датой получения дохода в денежной форме является день выплаты дохода (пп. 1 п. 1 ст. 223 НК РФ).

Налоговые агенты обязаны удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате. Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам (п. 4 ст. 226 НК РФ). При этом в соответствии с п. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках. Таким образом, в апреле 2008 г. в день получения наличных денежных средств в банке на выплату дивидендов акционерам — физическим лицам сумма исчисленного НДФЛ удерживается из доходов акционеров и перечисляется организацией в бюджет. НДФЛ с суммы дивидендов удерживается по ставке 9% (п. 4 ст. 224 НК РФ). В бухгалтерском учете на сумму удержанного НДФЛ производится запись по дебету счета 75, субсчет 75-2, в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

В данном случае один из акционеров не явился за причитающимися ему дивидендами. В связи с этим сумма дивидендов была депонирована.

По разъяснениям Минфина России, приведенным в Письме от 11.01.2006 N 03-05-01-04/1, удержание НДФЛ до даты фактического получения налогоплательщиком дохода не соответствует законодательству.

Таким образом, в случае невыплаты дивидендов акционеру сумма исчисленного НДФЛ, перечисленная организацией в бюджет при получении денежных средств в банке на выплату дивидендов, является излишне удержанной. На сумму излишне удержанного НДФЛ в бухгалтерском учете производится сторнировочная запись по дебету счета 75, субсчет 75-2, в корреспонденции с кредитом счета 68.

Налог на прибыль организаций

Суммы начисленных организацией дивидендов не учитываются в составе расходов при исчислении налога на прибыль (п. 1 ст. 270 НК РФ).

Сумма прибыли, восстановленная в составе нераспределенной, не учитывается в составе доходов (пп. 3.4 п. 1 ст. 251 НК РФ).

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| Записи 2008 г. | ||||

| Отражена задолженность перед акционером в сумме причитающихся ему дивидендов | 84 | 75-2 | 50 000 | Выписка из протокола общего собрания акционеров АО, Бухгалтерская справка |

| На дату получения денежных средств в банке на выплату дивидендов удержан НДФЛ с суммы, причитающейся акционеру (50 000 x 9%) | 75-2 | 68-НДФЛ | 4 500 | Налоговая карточка |

| Получены в кассу с расчетного счета денежные средства для выплаты дивидендов (без учета суммы дивидендов другим акционерам) (50 000 — 4500) | 50 | 51 | 45 500 | Приходный кассовый ордер, Выписка банка по расчетному счету |

| Перечислен в бюджет НДФЛ с суммы дивидендов, причитающихся акционеру | 68-НДФЛ | 51 | 4 500 | Выписка банка по расчетному счету |

| СТОРНО Скорректирована сумма НДФЛ, удержанного с суммы невыплаченных дивидендов | 75-2 | 68-НДФЛ | 4 500 | Налоговая карточка |

| Депонирована неполученная сумма дивидендов | 75-2 | 76-4 | 50 000 | Ведомость выплаты дивидендов |

| Сумма депонированных дивидендов (без НДФЛ) сдана в банк (50 000 — 4500) | 51 | 50 | 45 500 | Расходный кассовый ордер, Объявление на взнос наличными, Выписка банка по расчетному счету |

| Восстановление прибыли в составе нераспределенной (апрель 2011 г.) | ||||

| Отражено восстановление части прибыли, не востребованной акционером | 76-4 | 84 | 50 000 | Бухгалтерская справка |

Н.В.Чаплыгина, консультационно-аналитический центр по бухгалтерскому учету и налогообложению

Решение о невыплате дивидендов образец

Выплата дивидендов — это процедура, состоящая из ряда последовательных действий, каждое из которых по-своему важно. Одним из них является составление приказа о выплате. Но они не являются сотрудниками компании, а техническую работу по расчету и перечислению дивидендов должны выполнять работники фирмы. Поэтому для их понуждению к выполнению необходимых процедур нужен приказ. Он пишется в свободной, произвольной форме, но с обязательным упоминанием моментов, конкретизирующих механизм исполнения решения учредителей:.

Первый — распределить прибыль выплатить дивиденды между владельцами организации сообразно их долям в уставном капитале. Второй пункт — каким способом это произвести и до какой даты. Дивиденды учредителю-нерезиденту надо облагать следующим налогом:. Итак, решение учредителей распределить прибыль, полученную от хозяйственной деятельности компании, оформляется протоколом.

Принятие решения о невыплате дивидендов при наличии чистой прибыли

Суды исходят из того, что в соответствии со ст. 11 Закона об акционерных обществах требования устава обязательны для исполнения всеми органами общества и его акционерами, а принятие советом директоров решения об утверждении размера дивидендов в большем размере, чем установлен уставом, является нарушением Закона и положений устава общества.

«. Суд первой инстанции установил, что 26.06.2009 состоялось годовое общее собрание акционеров ОАО «ГУМ-3». Решением общего собрания утвержден годовой отчет общества, в том числе отчет о прибылях и убытках, согласно которого чистая прибыль общества за 2008 года составила 1 437 000 руб. Собрание утвердило распределение чистой прибыли общества путем направления 71 850 руб. в резервный фонд и 1 365 150 руб. — в фонд накопления. За это решение проголосовали акционеры, имеющие 72,6% голосов. Собранием принято решение не выплачивать дивиденды по итогам года по обыкновенным акциям общества с направлением полученной прибыли на развитие общества. За это решение проголосовали акционеры, обладающие 73,11% голосов. Собрание утвердило количественный состав совета директоров из пяти человек (за это решение отдано 99,91% голосов) и избрало персональный состав совета директоров (при кумулятивном голосовании проголосовали акционеры, обладающие 99,94% голосов, против всех кандидатов — 0,01% голосов).

Передача товаров в счет выплаты дивидендов

Организация (ОДО) начислила своим участникам дивиденды. Один из них — белорусская организация (ООО). Она согласна на частичное получение дивидендов товарами, которые могут быть использованы в ее предпринимательской деятельности. Рассмотрим на примере, есть ли особенности в начислении дивидендов в натуральной форме, как удержать налог на прибыль с дивидендов организации, которая в счет выплаты дивидендов в неденежной форме передает организации-участнику товары, какие еще у нее возникают налоговые последствия.

Ситуация

Белорусская организация ОДО «Б» (организация «Б») в мае 2020 г. при распределении прибыли по итогам работы за 2020 год начислила участнику — юридическому лицу (белорусской организации ООО «А» (организации «А»)) дивиденды в размере 60 тыс. руб.

ОДО «Б» и ООО «А» применяют общую систему налогообложения.

В июле 2020 г. в счет выплаты дивидендов организация «Б» передает организации «А» товары по согласованной ими стоимости 52,8 тыс. руб. (в том числе НДС 8,8 тыс. руб.). Учетная стоимость товаров — 30 тыс. руб., расходы на передачу составили 100 руб.

Распределение прибыли на выплату дивидендов другим участникам в статье не рассматривается.

Дивиденды в натуральной форме: изучаем правовые основы

Налоговое законодательство под термином «дивиденды» понимает любой доход, начисленный унитарным предприятием собственнику его имущества, иной организацией (кроме простого товарищества) участнику (акционеру) по принадлежащим данному участнику (акционеру) долям (паям, акциям) в порядке распределения прибыли, остающейся после налогообложения. К дивидендам также приравниваются доходы, получаемые по соглашениям (долговым обязательствам), предусматривающим участие в прибылях <*>.

У организации, которая начисляет дивиденды своим участникам по результатам распределения чистой прибыли, возникает обязательство, показывающее сумму, подлежащую выплате участникам в качестве объявленных дивидендов.

Учетная оценка обязательств организации (в том числе по выплате дивидендов) производится в официальной денежной единице Республики Беларусь <*>.

Следовательно, прибыль, распределенная в качестве дивидендов, имеет денежное выражение и предполагает ее выплату в денежной форме, т.е. в белорусских рублях.

Вопрос о правомерности выплаты прибыли участнику хозобщества (ООО, ОДО) в натуральной форме является дискуссионным, поскольку в Законе от 09.12.1992 N 2020-XII «О хозяйственных обществах» (далее — Закон о хозобществах), регулирующем в том числе порядок распределения прибыли, не указано ни на возможность, ни на запрет выплаты прибыли общества его участнику в неденежной форме.

Пока юристы спорят по этому поводу, на практике применяют различные способы решения данного вопроса. При этом необходимо учитывать, что распределение прибыли хозяйственного общества относится к исключительной компетенции общего собрания участников. Данный вопрос не может быть передан на решение других органов управления этим обществом. Результаты распределения прибыли отражаются в протоколе общего собрания участников <*>. Участникам общества принадлежит право принимать участие в распределении прибыли хозяйственного общества <*>.

Исходя из вышеуказанного, можно отметить следующее:

— прибыль распределяет высший орган управления обществом — общее собрание его участников, а не само общество, которое по тем или иным причинам намерено выплатить участникам дивиденды имуществом <*>;

— общее собрание участников должно учитывать интересы участников, в том числе если им предложено получить дивиденды имуществом. Предлагаемое имущество может быть им ненужным, трудно реализуемым. Участники вправе отказаться от неденежной формы выплаты дивидендов;

— принимая во внимание баланс имущественных интересов сторон, дивиденды, выплачиваемые имуществом, целесообразно отражать по его рыночной стоимости на дату объявления дивидендов. В то же время для рынка характерно наличие диапазона цен, которые формируются с учетом условий, объемов поставок, порядка расчетов между сторонами и других факторов. Следовательно, для случая выплаты дивидендов в натуральной форме встает необходимость согласования вида и стоимости имущества между передающей и принимающей стороной (в нашем случае между белорусскими организациями ОДО «Б» и ООО «А» соответственно).

Также необходимо учитывать налоговые последствия, а именно:

— с суммы начисленных дивидендов в зависимости от того, кем является участник, следует исчислить соответствующий налог (налог на прибыль, налог на доходы иностранных организаций или подоходный налог), удержать его из дохода участника и уплатить в бюджет. С «натуральных» дивидендов удержать налог проблематично, поэтому при определении формы выплаты дивидендов их часть (как минимум в размере удерживаемых налогов) целесообразно предусмотреть в денежной форме;

— со стоимости передаваемого имущества следует исчислить НДС и предъявить его участнику — плательщику НДС, а также определить налогооблагаемую прибыль от операции по передаче имущества. Это обусловлено тем, что для целей налогового учета эта операция является операцией по возмездному отчуждению имущества и признается реализацией <*>.

С учетом вышеизложенного наиболее безопасным способом решения проблемы является смешанный вариант выплаты дивидендов (часть в денежной и часть в неденежной форме) с заключением соглашения между обществом и ее участником о передаче имущества (в нашем случае — товаров) по согласованной ими стоимости в счет погашения задолженности общества по выплате дивидендов данному участнику. Это соглашение может быть оформлено, например, договором купли-продажи, в котором предусматриваются сроки, порядок передачи, конкретное наименование имущества, его количество и стоимость (с НДС), возможность прекращения обязательства по оплате переданного имущества проведением зачета встречного однородного требования <*>.

Как начисляются «натуральные» дивиденды?

Если участник организации, с которым осуществляются расчеты по выплате дивидендов и других доходов от участия в уставном фонде организации, не является ее работником, в бухгалтерском учете обязательство по выплате дивидендов отражается по кредиту субсчета 75-2 «Расчеты по выплате дивидендов и других доходов» счета 75 «Расчеты с учредителями». Одновременно с этим по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» отражается использование чистой прибыли на выплату дивидендов <*>. Начисление производится на дату принятия решения о распределении прибыли на выплату дивидендов в размере объявленных дивидендов, т.е. в сумме до удержания с них налогов <*>.

Таким образом, для начисления дивидендов не имеет значения, когда и в какой форме дивиденды будут выплачиваться.

Как рассчитываются и удерживаются налоги с «натуральных» дивидендов?

Особенность ситуации состоит в том, что с дивидендов в натуральной форме никакой налог удержать невозможно. В связи с этим при объявлении дивидендов понадобится предусмотреть выплату части дивидендов в денежной форме. В таком случае налоги, исчисляемые с объявленной суммы дивидендов, можно удержать за счет «денежных» дивидендов.

В рассматриваемой ситуации дивиденды начисляются участнику, который является белорусской организацией. Организация, начисляющая дивиденды такому участнику, должна исчислить, удержать и уплатить в бюджет налог на прибыль с дивидендов <*>, а также подать налоговую декларацию (расчет) по налогу на прибыль с заполнением части III «Расчет суммы налога на прибыль с дивидендов». Отчитаться и уплатить налог надо соответственно не позднее 20-го и не позднее 22-го числа месяца, следующего за месяцем, в котором были начислены дивиденды <*>.

На порядок расчета налога (определение налоговой базы, применение ставки) форма дивидендов (денежная или натуральная) не влияет.

В общем случае ставка налога на прибыль с дивидендов составляет 12% <*>.

Налоговая база налога на прибыль с дивидендов определяется по следующей формуле <*>:

В бухгалтерском учете удержание налога на прибыль у источника выплаты доходов (т.е. в учете ОДО «Б») отражается по дебету субсчета 75-2 в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» <*>.

Обратите внимание!На практике для отражения этой операции используют субсчет 68-3 «Расчеты по налогам и сборам, исчисляемым из прибыли (дохода)». Однако типовым планом счетов предусмотрено, что этот субсчет применяется для расчетов по налогам на прибыль и доходы и другим налогам и сборам, исчисляемым из прибыли (дохода) организации <*>. В данном случае начисляющая дивиденды организация (ОДО «Б») является налоговым агентом и исчисляет налог на прибыль не со своего дохода, а с дохода участника (ООО «А»), поэтому использовать типовой субсчет 68-3 для начисления налога на прибыль с дивидендов было бы некорректно. Чтобы решить эту проблему, организация может уточнить назначение субсчета 68-3 в своем рабочем плане счетов либо ввести дополнительный субсчет к счету 68 <*>.

Допустим, в рассматриваемой ситуации белорусская организация «Б»:

— не относится к категории лиц, применяющих льготную ставку налога на прибыль с дивидендов <*>;

— дивиденды от учрежденных ею организаций не получала;

— уточнила назначение субсчета 68-3 и использует его в том числе в расчетах с бюджетом по налогу на прибыль с дивидендов.

Тогда в бухучете организации «Б» будут сделаны следующие записи:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| В мае 2020 г. на дату решения о распределении прибыли на выплату дивидендов | |||

| Начислены дивиденды белорусской организации «А» | 84 | 75-2 | 60000 |

| Удержан налог на прибыль из дивидендов белорусской организации «А» (60000 руб. x 12%) | 75-2 | 68-3 | 7200 |

| В июне 2020 г. (не позднее 22-го числа) | |||

| Уплата налога на прибыль с дивидендов организации «А» | 68-3 | 51 | 7200 |

После удержания налога на прибыль задолженность на счете 75-2 (т.е. размер дивидендов к выплате) составит 52800 руб. (60000 — 7200). По условию ситуации на эту сумму организация «Б» передает организации «А» товары.

Налоговые последствия при выдаче дивидендов товарами

Как было отмечено выше, передача имущества участнику в счет выплаты дивидендов в налоговом учете признается реализацией <*>.

В рассматриваемой ситуации обе белорусские организации («А» и «Б») являются плательщиками НДС. У организации «Б» при передаче товаров своему участнику в качестве дивидендов возникает оборот по реализации, поэтому она должна исчислить НДС, предъявить его в накладной (по каждому виду товаров) организации «А» и не позднее 10-го числа месяца, следующего за месяцем дня отгрузки товаров, выставить ей ЭСЧФ с указанием исчисленной и предъявленной суммой НДС <*>.

Налоговая база НДС при реализации товаров определяется в обычном порядке — как стоимость этих товаров, исчисленная исходя из цен на товары без включения в них НДС (с учетом акцизов для подакцизных товаров) <*>.

Организация «А» (участник), по сути, приобретает товары, поэтому предъявленную ей в стоимости товаров сумму НДС она вправе принять к вычету в общеустановленном порядке <*>.

Полученные участником денежные средства и имущество в счет выплаты дивидендов не включаются у него в налоговую базу НДС <*>.

Для целей налогообложения прибыли передача товаров в счет выплаты дивидендов в учете организации «Б» также является реализацией, поскольку происходит их отчуждение по определенной сторонами стоимости. Выручка от реализации отражается на дату ее признания в бухгалтерском учете (независимо от даты проведения расчетов по ним с соблюдением принципа начисления) в размере стоимости передаваемых товаров с учетом НДС. Одновременно с признанием выручки учетная стоимость товаров включается в затраты, учитываемые при налогообложении прибыли <*>.

Законодательство по бухучету не содержит правил отражения хозяйственной операции по передаче имущества в счет выплаты дивидендов. В данном вопросе целесообразно отталкиваться от документального оформления данной передачи.

Если стороны достигнутое соглашение о натуральной форме выплаты дивидендов оформили договором купли-продажи, то никаких трудностей в бухучете не возникнет, так как в этом случае отражается стандартная реализация товаров <*>. При этом не будет расхождений с налоговым учетом, в котором тоже отражена реализация. Что касается расчетов по такому договору, то в этом случае можно провести зачет задолженностей, при котором обязательство организации «Б» по выплате дивидендов погашается обязательством организации «А» по оплате переданных ей товаров. Иными словами, в бухучете организации «Б» кредиторская задолженность на счете 75-2 закрывается дебиторской задолженностью на счете 62 <*>.

При таком способе оформления операций в бухучете организации «Б» будут сделаны следующие записи:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| В июле 2020 г. на дату отгрузки товаров в счет выплаты дивидендов | |||

| Отражена реализация товаров белорусской организации «А» | 62 | 90-1 <*> | 52800 |

| Начислен НДС по отгруженным товарам (52800 руб. x 20/120) | 90-2 <**> | 68-2 | 8800 |

| Списана на финансовый результат учетная стоимость реализованных товаров | 90-4 <***> | 41 | 30000 |

| Отражены расходы по реализации товаров | 90-5 <***> | 44 | 100 |

| Проведен зачет (задолженность «А» за товары погашается задолженностью «Б» по выплате дивидендов) | 75-2 | 62 | 52800 |

| ——————————— <*> Включается в выручку при налогообложении прибыли и в оборот по реализации для целей НДС <*>. <**> Участвует при определении налогооблагаемой прибыли <*>. <***> Включаются в затраты, учитываемые при налогообложении прибыли <*>. | |||

Если выплата дивидендов в натуральной форме оформлена как-то иначе, применяемый организацией порядок отражения в бухучете этой хозяйственной операции рекомендуем закрепить в учетной политике <*>.

Основания для невыплаты дивидендов: анализ судебной практики

Помимо этого, в судебной практике можно считать устоявшейся позицию, что продажа акционером своих акций после принятия обществом решения о выплате дивидендов не освобождает общество от обязанности их выплатить такому акционеру. Иными словами, возникшее у общества в момент принятия решения о выплате дивидендов денежное обязательство перед акционером не прекращается с отчуждением акционером принадлежащих акций и не переходит на покупателя. Данный подход основывается на моменте определения списка лиц, имеющих право на получение дивидендов[7].

Рекомендуем прочесть: Сколько Стоит Госпошлина На Развод

Относительно последней группы оснований ВАС РФ в п.17 Постановление Пленума от 18.11.2003 №19 указал, что приостановление выплаты дивидендов не лишает акционеров права на получение объявленных дивидендов после прекращения действия препятствующих их выплате обстоятельств. После прекращения (устранения) таких обстоятельств общество обязано выплатить акционерам объявленные дивиденды в разумный срок. При невыплате их в такой срок акционер вправе обратиться в суд с иском о взыскании дивидендов с начислением на причитающуюся ему сумму процентов за просрочку исполнения денежного обязательства (ст.395 ГК РФ). Проценты начисляются за период со дня прекращения (устранения) препятствий к выплате до дня погашения задолженности.

Налог на дивиденды для физических лиц в 2020 году

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2020 году составляет:

- 13% для физических лиц-резидентов;

- 15% для физических лиц-нерезидентов.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом. Для него налог, уплачиваемый на дивиденды для физических лиц в 2020 году, будет взиматься по ставке 13%. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

Удерживать НДФЛ с дивидендов в 2020 году для перечисления в бюджет обязана сама компания. Для физических лиц, получающих доход от бизнеса, компания является налоговым агентом. Учредителю выплачивают дивиденды уже после налогообложения, поэтому ему не надо самостоятельно рассчитывать и перечислять НДФЛ.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

Дополнительные сложности при выплате учредителю дохода не в денежной форме связаны с тем, что такую передачу имущества реализацией, потому что при этом происходит смена собственника. А при реализации имущества его стоимость должна облагаться налогом, в зависимости от системы налогообложения, на которой работает фирма:

- НДС и налог на прибыль (для ОСНО);

- единый налог (для УСН).

Если же юрлицо работает на ЕНВД, то сделка по передаче имущества учредителю должна облагаться в рамках общего или упрощенного режима (если общество совмещает режимы ЕНВД и УСН).

Получается действительно абсурдная ситуация, когда имущество, переданное в качестве дивидендов, облагается дважды:

- НДФЛ, который платит учредитель;

- налог на «реализацию» в соответствии с режимом, который ИФНС обязывает выплатить саму компанию.

В некоторых случаях суды становятся на сторону ООО, признавая, что здесь нет признаков реализации имущества, но и есть и противоположные судебные решения. Если вы не готовы спорить с налоговиками в суде, то не советуем применять такой способ. Возможно, когда-то в НК РФ внесут соответствующие изменения, но пока выплата дивидендов имуществом грозит дополнительным налогообложением.

Предлагаем ознакомиться: Как правильно написать ходатайство в суд о состоянии здоровья

Участником общества с ограниченной ответственностью может быть не только физическое, но и юридическое лицо (российская или иностранная фирма). Налогообложение выплаченных дивидендов юридических лиц в 2020 году производится по нормам, установленным статьей 284 НК РФ.

| Ставка налога на дивиденды в 2020 году для организаций | |

| Российская организация | 13 процентов |

| Российская организация, если она не менее 365 календарных дней до принятия решения о выплате дивидендов владеет долей не менее 50% в уставном капитале организации-источнике выплаты. | нулевая |

| Иностранная организация | 15 процентов или другая ставка, если она предусмотрена международным соглашением об избежании двойного налогообложения |

Как видим, если российская организация имеет не менее 50% в уставном капитале другой российской компании, то налог на прибыль с полученных дивидендов не взимается (нулевая ставка). Чтобы подтвердить эту льготу, участник-юридическое лицо должен представить в инспекцию документы, подтверждающие право на долю в капитале организации, выплачивающей доход.

Такими документами могут быть:

- договор купли-продажи или мены;

- решения о разделении, выделении или преобразовании;

- судебные решения;

- договор об учреждении;

- передаточные акты и др.

Налог на прибыль с дивидендов в 2020 году установлен и для юридических лиц, которые работают на специальных режимах (УСН, ЕСХН, ЕНВД). В отношении доходов, которые они получают от своей деятельности, такие юрлица налог на прибыль не платят. Однако в отношении доходов, получаемых от участия в других организациях, сделаны исключения:

- для фирм на УСН действуют положения пункта 2 статьи 346.11 НК РФ;

- для фирм на ЕСХН действует нормы пункта 3 статьи 346.1 НК РФ.

В этих статьях прямо говорится, что специальный налоговый режим не распространяется на прибыль, полученную от участия в других предприятиях. Что касается компаний на ЕНВД, то хотя такой прямой оговорки нет, но освобождение от налога на прибыль относится только к доходам, полученным по видам деятельности, указанным в статье 346.26 НК РФ.

Таким образом, налог с дивидендов юридического лица 2020 года выплачивается в виде налога на прибыль (по ставкам, указанным в таблице), даже если в общем случае общество на спецрежиме от уплаты этого налога освобождена.

Как и в случае с участником-физлицом, налоговым агентом, обязанным удержать и перечислить налог на прибыль, является организация, которая выплатила дивиденды. Срок уплаты налога — не позднее дня, следующего за днем выплаты (статья 287 НК РФ).

При создании ООО учредители вносят вклады в уставный капитал и получают право на получение части дохода Общества согласно своей доле. В процессе осуществления деятельности в ООО могут появиться новые участники, которые также имеют право на часть прибыли. Выплата доходов участникам Общества пропорционально их долям в уставном капитале производится в виде дивидендов (п. 1 ст. 43 НК РФ).

Согласно Налоговому кодексу на выплату дивидендов идет прибыль, оставшаяся после налогообложения. Распределять прибыль можно ежеквартально, раз в полгода или раз в год (ст. 28 Федерального закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Сроки и порядок выплаты дивидендов прописываются в уставе ООО. На практике чаще встречается выплата дивидендов по итогам года.

Есть ряд случаев, когда организация не имеет права производить выплату доходов учредителям. Все исключения прописаны в ст. 29 Федерального закона от 08.02.1998 № 14-ФЗ.

В составе учредителей ООО могут быть как юридические, так и физические лица. Далее речь пойдет о расчетах с участниками-физлицами.

Организации, которые выплачивают дивиденды, признаются налоговыми агентами. В обязанности налоговых агентов входит полное и своевременное исчисление, удержание и перечисление налогов (п. 3 ст. 24 НК РФ).

Если организация выплачивает дивиденды юридическому лицу, следует рассчитать налог на прибыль и представить соответствующую декларацию. При выплате дивидендов физическим лицам обязанности по уплате налога на прибыль не возникает. В таком случае Общество должно начислить и удержать с дохода участника НДФЛ.

Для резидентов-физлиц ставка НДФЛ с дивидендов составляет 13 %, до 2020 года ставка равнялась 9 % (ст. 224 НК РФ). Доходы в виде дивидендов, выплаченные физлицам — нерезидентам РФ, облагаются по ставке 15 %.

Предлагаем ознакомиться: Сроки возврата налогового вычета после сдачи декларации

Все доходы, производимые в пользу физических лиц, отражаются в справке 2-НДФЛ. С 2020 года удержанный с дивидендов налог отражается и в расчете 6-НДФЛ.

Показывать сумму выплаченных дивидендов физическим лицам в составе декларации по налогу на прибыль Общество не должно (письмо Минфина РФ от 19.10.2015 № 03-03-06/1/59890).

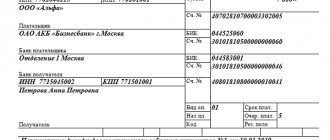

Перечислить НДФЛ с дивидендов нужно не позднее дня их фактической выплаты (п. 6 ст. 226 НК РФ).

Налоговый кодекс не содержит указаний на то, что перечислять НДФЛ нужно отдельно по каждому учредителю. Поэтому НДФЛ, удержанный с дивидендов всех участников, можно отправить на счет ФНС одной платежкой (письмо Минфина РФ от 19.11.2014 № 03-04-07/58597).

Рассчитаем налог на основании приведенных выше данных.

Дивиденды не облагаются страховыми взносами в ПФР, ФФОМС и ФСС. Объясняется это тем, что дивиденды выплачиваются не в рамках трудовых отношений и не являются вознаграждением за выполнение обязанностей по трудовым и гражданско-правовым договорам (п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, п. 1 ст. 20.

Запрет невыплаты дивидендов при наличии прибыли

Арбитражные суды сделали обоснованный вывод о том, что ни нормами Федерального закона «Об акционерных обществах», ни уставом ОАО «МГТС» не установлен запрет на принятие решения о невыплате дивидендов по привилегированным акциям общества при наличии чистой прибыли по итогам последнего финансового года.

Резолютивная часть постановления объявлена 26 февраля 2008 года. Полный текст постановления изготовлен 04 марта 2008 года. Федеральный арбитражный суд Московского округа в составе: председательствующего-судьи Брагиной Е.А. судей Соловьева С.В., Петровой В.В. при участии в заседании: от истца — О.В., дов. от 28.03.2007 г. от ответчика — Г., дов. N 12-11/10654 от 23.07.2007 г. рассмотрев 26 февраля 2008 года в судебном заседании кассационную жалобу О.О. на постановление от 29 ноября 2007 года N 09АП-15541/2007-ГК Девятого арбитражного апелляционного суда принятое судьями Крыловой А.Н., Лящевским И.С., Смирновым О.В. по делу N А40-51773/06-81-286 по иску (заявлению) О.О. о признании недействительными решений совета директоров, общего собрания акционеров к ОАО «Московская городская телефонная сеть»

Мнение фискальных органов

Налоговые органы на протяжении нескольких лет придерживаются позиции о том, что в данном случае происходит переход права собственности на имущество, а значит — возникает реализация и, как следствие, обязанность начислить НДС и налог на прибыль (налог по УСН) (письмо Минфина от 17.12.2009 г. № 03-11-09/405, письмо ФНС РФ от 15.05.2014г № ГД-4-3/[email protected]).

Свежие письма Минфина РФ от 25.08.2017г № 03-03-06/1/54596 и от 07.02.2018г № 03-05-05-01/7294 подтверждают эту позицию.

Давая такие разъяснения, Минфин РФ, вероятно, руководствуется следующей логикой: если бы организация при наличии у нее ненужного имущества захотела бы выплатить дивиденды денежными средствами, ей бы пришлось сначала продать это имущество, заплатить налоги и уже потом осуществить распределение прибыли своим участникам.

Но смеем вас успокоить: судебная практика по этому вопросу сформировалась вразрез позиции Минфина и ФНС РФ.

Решение о невыплате дивидендов по акциям

Добрый день! На ВОСА планируется принять решение о невыплате дивидендов по акциям по итогам полугодия 2020г. Как правильно обосновать такое решение? Какую причину следует указать в протоколе заседания совета директоров, на котором рекомендуется собранию дивиденды не объявлять? При условии, что прибыль у общества имеется и условия, установленные законом, при которых общество не может принимать решение о выплате дивидендов, отсутствуют.

На ВОСА планируется принять решение о невыплате дивидендов по акциям по итогам полугодия 2020г. Как правильно обосновать такое решение? Какую причину следует указать в протоколе заседания совета директоров, на котором рекомендуется собранию дивиденды не объявлять? Анна Егорова

КС: покупка привилегированных акций дивидендов не гарантирует

Конституционный суд в своем новом отказном определении объяснил, почему владельцы привилегированных акций могут остаться без дивидендов несмотря на получение компанией прибыли.

Предыстория вопроса

На годовом общем собрании акционеров «Газпром газораспределение Ростов-на-Дону» было решено отказаться от утверждения размера дивидендов по привилегированным акциям за 2013 год. С этим не согласилась петербургская УК «Арсагера»: она обратилась в Арбитражный суд Ростовской области, чтобы тот признал решение недействительным. Попытка не увенчалась успехом, но инвесткомпания не сдавалась и пошла сперва в апелляцию, после – в кассацию. Дело № А53-19292/2014 даже дошло до Верховного суда, однако экономколлегия не стала рассматривать жалобу «Арсагеры».

Все судебные инстанции подтвердили, что устав АО закрепляет право на получение владельцами привилегированных акций типа «А» ежегодно фиксированного дивиденда в размере 2% от чистой прибыли компании. В то же время это право напрямую зависит от решения акционеров, о чем говорят ст. 32 и ст. 42 закона «Об акционерных обществах». Кроме того, дивиденды не являются гарантированным источником доходов акционеров. Все это разъяснено и в постановлении Пленума ВАС РФ от 18 ноября 2003 года № 19 «О некоторых вопросах применения Федерального закона «Об акционерных обществах»: при отсутствии решения об объявлении дивидендов общество не вправе их выплачивать, а акционеры – требовать их выплаты.

Но «Арсагера» сочла, что положения ФЗ, регламентирующие права акционеров, противоречат Основному закону в той части, в какой по смыслу, придаваемому правоприменительной практикой, они допускают возможность невыплаты дивидендов на привилегированные акции по решению общего собрания АО.

Пошел в бизнес – помни о рисках

КС признал жалобу «Арсагеры» недопустимой, указав, что, осуществляя правовое регулирование корпоративных отношений, законодатель учитывает конституционный принцип свободы экономической деятельности: он предполагает, что общее собрание акционеров вправе самостоятельно принимать стратегические решения, к коим относится и решение относительно выплаты дивидендов по акциям каждого типа. Вступив в обязательственные правоотношения с «внучкой» Газпрома, управляющая компания не возражала по существу этих положений ФЗ.

Владельцы привилегированных акций общества, по единому правилу, не имеют права голоса на общем собрании акционеров, то есть обычно они отстранены от управления делами АО, а основной их интерес связан с получением дивидендов. В деле УК было установлено, что те не распределялись и по результатам 2012 года, а потому акции «Арсагеры» являлись голосующими, и она имела юридическую возможность принять участие в годовом общем собрании акционеров «Газпром газораспределение Ростов-на-Дону», реализовав тем самым предоставленные ей права.

Экономическая деятельность заявителя предполагает определенный финансовый риск, поскольку она представляет собой предпринимательскую деятельность. Соответственно, нет оснований считать, что «Арсагера» была лишена возможности предвидеть последствия приобретения ею привилегированных акций АО как неполучение в тот или иной период ожидаемой прибыли – даже при наличии у этого акционерного общества положительного финансового результата, заключил КС (определение № 1-О).

Адвокат «Делькредере» Сергей Савосько согласен с этой позицией: КС верно указал, что риски неполучения дивидендов являются обычными для инвесторов, приобретающих привилегированные акции. «Такие акции принципиально отличаются, например, от облигаций, которые гарантируют определенный доход, – объясняет юрист. – Закон «Об акционерных обществах» допускает невыплату по ним дивидендов, однако предусматривает, что в этом случае их владельцы приобретают право участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции». С ним солидарен и юрист Сергей Морозов. По его словам, такой механизм стимулирует «обычных» акционеров учитывать интересы привилегированных акционеров при голосовании, ведь если они проголосуют против распределения прибыли, их доля в управлении обществом уменьшится. «Поэтому за такое решение «обычные» акционеры будут голосовать только при наличии весомых аргументов, – добавляет Морозов. – Именно на это обратил внимание КС, посчитав, что описанный механизм в достаточной мере гарантирует соблюдение баланса интересов между обществом и его акционерами».

- Судебное решение, Споры акционеров, Юридическое сообщество, Суды и судьи

- Газпром

- Арбитражный суд Ростовской области, Конституционный суд РФ

- ФЗ «Об акционерных обществах»

- Оспаривание ненормативных актов

Энциклопедия решений

К компетенции суда по спорам об обжаловании решения, принятого общим собранием акционеров, отнесена лишь проверка соблюдения процедуры проведения собраний и принятия решений на них (см., например, постановление ФАС Северо-Кавказского округа от 17.07.2014 N Ф08-5016/14). При обжаловании решений о выплате (невыплате) дивидендов суд не оценивает экономическую целесообразность такого решения, а лишь устанавливает, были ли допущены нарушения законодательства при его принятии.

— принятие решения о выплате дивидендов, когда совет директоров АО рекомендовал дивиденды не выплачивать (постановление ФАС Уральского округа от 20.03.2013 N Ф09-1855/13). Однако в судебной практике можно встретить и иной подход, когда признается правомочным решение общего собрание акционеров о выплате дивидендов, несмотря на то, что совет директоров рекомендовал их не выплачивать (постановление ФАС Северо-Западного округа от 02.11.2012 N Ф07-5291/12);

Позиция судов

Еще в 2011 году были приняты знаковые судебные акты по делу ЗАО «Фармленд». Три судебные инстанции, в том числе ФАС Уральского округа (Постановление от 23.05.2011 № Ф09-1246/11-С2), поддержали налогоплательщика в споре с налоговым органом по вопросу начисления НДС и налога на прибыль при выплате дивидендов недвижимым имуществом. Суды указали, что выплата дивидендов недвижимым имуществом не является реализацией этого имущества, а образует объект налогообложения налогом на доходы физических лиц.

В качестве необходимых условий выплаты дивидендов имуществом суды указали следующие:

Указание в уставе компании на возможность выплаты дивидендов имуществом.

Наличие нераспределенной прибыли после налогообложения.

В Постановлении от 25.02.2015г по делу № А58-341/2014 Арбитражный суд Восточно-Сибирского округа высказался аналогичным образом: «Поскольку законодательство допускает выплату дивидендов акционеру недвижимым имуществом, передача данного имущества не образует иной объект налогообложения, кроме дохода, следовательно, не является реализацией недвижимого имущества, облагаемой НДС».

Эту же позицию косвенно подтвердил и Верховный Суд РФ в Определении от 31.07.2015г № 302-КГ15-6042, отказав в передаче дела для пересмотра и указав при этом, что передача недвижимости в счет выплаты дивидендов не включается в налоговую базу по НДС.

Поскольку налоговые органы продолжают настаивать на своей позиции, использование данного способа передачи имущества участнику компании сопряжено с риском налоговых претензий, снимать которые придется на уровне арбитражного суда. Хотя, как показывает наш опыт, территориальные налоговые органы нехотя, но прислушиваются к доводам налогоплательщика и судебной практике в рамках конструктивного диалога, не расценивая такую передачу как реализацию.

Давайте сравним выплату дивидендов денежными средствами и путем передачи имущества на примере условного расчета, взяв за основу следующие фиксированные показатели:

сумма расходов по основной деятельности,

сумма расходов на приобретение имущества (при этом мы в целях расчета единовременно принимаем понесенные затраты к учету),

размер чистой прибыли

размер выплачиваемых дивидендов.

Исходные данные

Условная выручка с НДС 18 %

произведено расходов по основной деятельности (с НДС 18 %)

приобретено имущество (НДС к вычету, все расходы учтем сразу)

Прибыль до налогообложения

Налог на прибыль

Прибыль после налогообложения

Сравним налоговую нагрузку при выплате дивидендов в размере 50 000 руб.

Способ выплаты дивидендов (в размере 50000 руб.)

Обоснование и выбор дивидендной политики АО

Учет формы выплаты дивидендов (наличная или безналичная форма) осуществляется регистратором ценных бумаг путем сбора анкет лицевых счетов, предоставленных зарегистрированными в реестре лицами, при обращении к реестродержателю — АО «Дорога».

На собрании акционеров АО «Дорога» по итогам 2005 года, состоявшемся 8 июня 2006 года, было принято решение выплатить дивиденды по обыкновенным и привилегированным акциям из расчета 4,48 руб. за одну акцию номиналом 1 руб. Дивидендная история предприятия приведена в таблицах 1 и 2.

Решение о невыплате дивидендов

Решением от 17.05.2001 иск удовлетворен. Признано недействительным решение совета директоров в части рекомендации годовому общему собранию акционеров по распределению прибыли и невыплате дивидендов за 1999 год, а также утверждения формы и текста бюллетеня N 3 для голосования по третьему вопросу повестки дня (судьи Швецова О.А., Риб Л.Х., Ситникова Н.А.).

Рекомендуем прочесть: Производственная Практика 2020 Год Экономист

Федеральный арбитражный суд Уральского округа по проверке в кассационной инстанции законности решений и постановлений арбитражных судов субъектов Российской Федерации, принятых ими в первой и апелляционной инстанциях, в составе председательствующего Стоякина Г.Я., судей Вербенко Т.Л., Кузнецова А.Г. рассмотрел в судебном заседании кассационную жалобу ОАО «Уралкалий» на решение от 17.05.2001 и постановление апелляционной инстанции от 27.06.2001 Арбитражного суда Пермской области по делу N А50-3750/2001 по иску ОАО «Инвестиционная о признании недействительным решения совета директоров.

Невыплата дивидендов участнику (акционерам) Общества

Основным правом акционера АО и участника ООО является право на получение дивидендов – определённой денежной части от общей прибыли Общества. Соответственно размер дивидендов устанавливается в зависимости от количества акций принадлежащих акционеру АО, в ООО – от размера доли участника в уставном капитале Общества. Нередки ситуации, когда акционер либо участник, после ознакомления с результатами финансового года и планом распределения прибыли Общества, выявляет нарушение своих прав. Ниже приведены нарушения прав акционера / участника, связанные с правом на своевременное получение дивидендов (части чистой прибыли):

- выплаты участникам Общества;

- выплата премии работникам Общества;

- направление прибыли (части прибыли) на развитие Общества.

- увеличение устава Общества;

- развитие деятельности Общества;

- направление прибыли на развитие новых направлений Общества.

Распределение дивидендов

Прибыль, полученная организацией по итогам календарного года, подлежит распределению в соответствие с решением учредителей. Прибыль может быть инвестирована в расширение компании, закупку оборудования, либо направлена на выплату дивидендов акционерам.

Основанием для выплаты дивидендов является протокол правления, в котором отражается:

- общий размер прибыли, полученной организацией по итогам года;

- сумма (в твердой форме либо в виде процента от прибыли), которая направляется на выплату дивидендов.

Расчет суммы дивидендов, выплачиваемой каждому акционеру, осуществляется на основании доли каждого участника в уставном капитале. Если речь идет о распределении прибыли акционерного общества, то расчет выплаты производится на основании количества акций, держателем которых выступают акционеры.

Рассмотрим пример. АО «Гранд Инвест» выпущено 1000 акций.

Акционерами АО «Гранд Инвест» являются:

- Щекин (250 акций);

- Губарев (350 акций);

- Носов (400 акций).

По итогам 2020 года «Гранд Инвест» получена чистая прибыль в сумме 641.500 руб., которую решено было распределить между акционеров в качестве дивидендов.

Рассчитаем сумму дивидендов для каждого акционера:

| Акционеры | Щекин | Губарев | Носов |

| Количество акций | 250 | 350 | 400 |

| Расчет дивидендов | 641.500 руб. / 1000 * 250 = 160.375 руб. | 641.500 руб. / 1000 * 350 = 224.525 руб. | 641.500 руб. / 1000 * 400 = 256.600 руб. |

Условия выплаты дивидендов

В соответствие с законами №208-ФЗ «Об акционерных обществах» и №14-ФЗ «Об обществах с ограниченной ответственностью», организация вправе выплачивать дивиденды при одновременном соблюдении следующих условий:

- Полная оплата уставного капитала. Если один или несколько акционеров не полностью погасили свою долю в уставном капитале, то выплата дивидендов запрещена для всех участников.

- У организации отсутствуют признаки банкротства. Юрлицо вправе распределять прибыль в виде выплаты дивидендов в случае отсутствия признаков банкротства, установленных ст. 3 закона №127-ФЗ от 26.10.2002 года, также при условии, что выплата дивидендов не приведет к банкротству.

- Уставный капитал не превышает размера чистых активов. Для того, чтобы определить сумму чистых активов, необходимо просуммировать активы (строка 300) и доходы будущих периодов (строка 640), после чего вычесть обязательства (сумма по строкам 590 и 690).

Ограничения по выплате дивидендов для ООО

Дивиденды – прибыль, полученная от деятельности фирмы в виде ООО, распределяемая между членами общества. Порядок осуществления выплат определена в законе, принятом в феврале 1998 ( № 14-ФЗ). В силу данного законодательного акта, дивиденды членам фирмы могут выплачиваться в различные промежутки времени:

Юристам нашего портала довольно часто задают вопрос о том, из каких денег ООО должны выплачиваться дивиденды. Закон указывает на то, что в качестве распределяемых между членами ООО доходов, возможно учитывать только чистую прибыль (т.е. активы, после оплаты всех соответствующих налогов).

Образец решения и приказа о выплате дивидендов в ООО

В качестве объекта распределения могут выступать суммы, полученные за квартал или за год, причем как за текущий, так и за предшествующий. При этом удельный вес выплат каждому участнику общества определяется в соответствии с его долей в капитале или на иных основаниях, прописанных в уставе. Протокол может содержать уже пересчитанные суммы к выплате. Хотя наиболее вероятно перечисление дохода деньгами, возможны и другие формы его получения.

При изучении федерального закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ нужно обратить внимание на то, что на основании п. 1 ст. 28 участники общества могут использовать его прибыль полностью или частично на выплату дивидендов. Осуществление подобного действия возможно только по решению общего собрания учредителей. Законодательно предусмотрено, что до его проведения должен быть выполнен ряд обязательных действий:

Верховный суд решит судьбу невыплаченных дивидендов в деле о банкротстве

21 мая 2020 г. СКЭС ВС РФ рассмотрит дело о невыплаченных акционеру дивидендах. Речь пойдет о квалификации задолженности Конструкторского бюро – обанкротившейся «дочки» Газпрома (Определение от 15.04.2020 № 305-ЭС20-16).

В рассматриваемом деле решения о выплате (объявлении) дивидендов были приняты акционерами Конструкторского бюро по итогам 2003 – 2014 гг. Но фактически дивиденды не выплачивались. В 2020 году Конструкторское бюро и Газпром заключили соглашение о поэтапном погашении накопившейся задолженности до конца 2020 г. А в марте 2017 г. АС города Москвы возбудил дело о несостоятельности бюро.

Как квалифицировать невыплаченные по соглашению об урегулировании задолженности дивиденды?

- Позиция, которой руководствовались нижестоящие суды: требования являются текущими, так как срок их погашения, определенный в соглашении сторон, наступил после даты принятия заявления о признании должника банкротом (п. 1 ст. 5 Федерального закона о несостоятельности (банкротстве) от 26.10.2002 № 127-ФЗ, далее также – Закон о несостоятельности).

- Позиция конкурсного управляющего: обязательства по выплате дивидендов возникли до возбуждения дела о банкротстве, поэтому требования акционера не являются текущими.

Мы полагаем, что принятые по делу судебные акты приняты с нарушением положений Закона о несостоятельности.

Обязанность по выплате дивидендов возникает в порядке, установленном Федеральным законом об акционерных обществах от 26.12.1995 №208-ФЗ (далее также – Закон об АО). Дивиденды, решение о выплате (объявлении) которых принято общим собранием акционеров, подлежат выплате в срок, определенный уставом общества или решением.

Право общества выплачивать, а акционеров – требовать выплаты дивидендов обусловлено исключительно принятием общим собранием акционеров соответствующего решения (п. 16 Постановления Пленума ВАС РФ от 18.11.2003 №19 «О некоторых вопросах применения федерального закона «Об акционерных обществах»). Заключение впоследствии между акционером и обществом гражданско-правового соглашения об изменении срока исполнения обязательства, возникшего на основании решения общего собрания акционеров, не должно влиять на квалификацию требования кредитора в деле о банкротстве как текущего.

Установление особого благоприятного режима для текущих платежей обусловлено необходимостью обеспечения финансирования расходов на процедуру банкротства. А в основании спорного требования лежат правоотношения по выплате доходов от участия в уставном капитале должника, обязанность по выплате которых предусмотрена законом, а порядок исполнения обязательства изменен соглашением сторон.

Требования Газпром возникли до возбуждения дела о банкротстве на основании решения общего собрания акционеров, а не соглашения об урегулировании задолженности. Более того, они не связаны с обеспечением финансирования процедуры, поэтому в любом случае не могут приобрести статус текущего требования (п. 13 Постановления Пленума ВАС РФ от 23.07.2009 № 63 «О текущих платежах по денежным обязательствам в деле о банкротстве»).

Более того, поскольку требования вытекают из факта участия Газпром в уставном капитале должника, подлежит разрешению вопрос об отнесении на него риска предоставления компенсационного финансирования. В силу ст. 2 Закона о банкротстве конкурсными кредиторами не могут быть признаны участники должника по обязательствам, вытекающим из такого участия. Требование такого лица удовлетворяется на основании п. 1 ст. 9 Закона о несостоятельности, п. 1 ст. 2 ГК РФ в очередности, предшествующей распределению ликвидационной квоты (п. 3.1 Обзора судебной практики разрешения споров, связанных с установлением в процедурах банкротства требований контролирующих должника и аффилированных с ним лиц, утв. Президиумом Верховного Суда РФ 29.01.2020).

Примечательно также, что нижестоящие судебные инстанции фактически уклонились от квалификации спорных платежей, посколкьу имеет место вступившее в законную силу определение того же суда о включении одного из траншей по соглашению об урегулировании задолженности в третью очередь. Ссылаясь на преюдицию (ч. 1 ст. 16 АПК РФ, п. 10 ст. 16 Закона о несостоятельности), суды аналогичным образом разрешили спор о судьбе остальных платежей, предусмотренных графиком, включив их в состав текущих.

Решение о выплате дивидендов ООО — образец и приказ

Выплату осуществляют не позднее 60 дней с момента принятия решения (п. 3 ст. 28 закона № 14-ФЗ). Если срок в пределах этого промежутка не установлен уставом, собрание вправе назначить его своим решением по каждой конкретной выплате. Срок считают равным 60 дням, если в решении и уставе он отсутствует.

Общая сумма распределяется между участниками в пропорции к доле каждого, если в уставе не предусмотрен другой порядок (п. 2 ст. 28 закона № 14-ФЗ), поэтому достаточно установить ее величину. Хотя в протоколе можно записать и конкретные суммы, предназначенные к выдаче каждому участнику в соответствии с правилами распределения.

Нюансы

Во-первых, в уставе компании обязательно следует указать виды имущества (движимое, недвижимое, включая ценные бумаги), которое может быть передано в счет выплаты дивидендов (п. 1 ст. 42 Закона «Об АО», п. 3 ст 28 Закона «Об ООО»).

Во-вторых, при выплате дивидендов имуществом участнику-физическому лицу может сложиться ситуация, при которой организация не сможет удержать НДФЛ — это произойдет, если участник не получает иных доходов от организации, кроме дивидендов. В этом случае компании необходимо подать уведомление в ИФНС о невозможности такого удержания, а физическое лицо обязано будет самостоятельно уплатить НДФЛ до 15 июля следующего года.

https://www.youtube.com/watch{q}v=FbbJloDULJM

В-третьих, если речь идет о выплате дивидендов имуществом, то следует учесть позицию Министерства финансов и налоговых органов о том, что в данном случае возникает реализация и, соответственно, обязанность уплатить НДС и налог на прибыль (единый налог при УСН).

Большая Энциклопедия Нефти и Газа

Информация о невыплате дивидендов дает отрицательный сигнал, в то время как выплата дивидендов акциями позволяет сохранить репутацию предприятия и не снизить цену акции. Последствием выплаты дивидендов акциями также может стать повышение ликвидности акций через снижение рыночной цены. [4]

Отказ от выплаты дивидендов позволит увеличить общую величину возможных инвестиций до 1050 млн. руб. [ ( 500: 0 5) 150 ], из них 750 млн. руб. ( 500 100 150) составят собственные средства, 300 млн. руб. — новые заемные, целевая структура капитала не изменится. Но невыплата дивидендов может снизить имидж компании. [9]