Виды ценных бумаг

Согласно ст. 142 Гражданского кодекса РФ ценной бумагой является документ, удостоверяющий имущественные права, осуществление или передача которых возможны только при его предъявлении.

Под обращением ценных бумаг понимается их купля-продажа и другие действия, приводящие к смене владельца ценных бумаг.

Ценные бумаги имеют право выпускать любые предприятия, акционерные общества (АО) и кредитные учреждения.

К ценным бумагам относятся акции акционерных обществ, облигации, депозитные сертификаты, векселя и др. Выпуск и обращение ценных бумаг регулируются законодательством РФ.

Акция — ценная бумага, подтверждающая внесение средств ее владельцем в уставный капитал АО, дающая право на получение дохода от его деятельности, распределение остатков имущества при ликвидации общества и на участие в управлении этим обществом.

Акция не имеет срока действия и существует, пока функционирует АО. Акции бывают именными и на предъявителя; обыкновенными и привилегированными.

Именные акции содержат имя собственника, фиксируются в книге регистрации акций с указанием в ней данных о каждой именной акции, времени приобретения и о количестве акций у отдельных акционеров.

По акциям на предъявителя в книге записывают только общее их количество, они не содержат имени собственника.

Обыкновенные акции дают право на участие в управлении АО, на получение дивиденда в размерах, определяемых собранием акционеров по окончании отчетного периода.

Привилегированные акции обеспечивают владельцу преимущественное право на получение дивидендов в форме твердого фиксированного процента, но не дают ему права голоса в АО.

Облигация — ценная бумага, подтверждающая обязательство возместить его держателю номинальную стоимость с уплатой фиксированного процента.

Обладатель облигации является кредитором АО или предприятия, выпустившего облигации.

Облигации могут выпускаться именными и на предъявителя, процентными и беспроцентными, свободно обращающимися или с ограниченным кругом обращения.

АО выпускает облигации только после полной оплаты всех выпущенных акций на сумму не более 25% уставного капитала.

Проценты по облигациям выплачиваются либо периодически в течение срока, на который они выпущены, либо единовременно по истечении срока облигации.

Вексель — ценная бумага, удостоверяющая безусловное обязательство векселедателя уплатить, по наступлении срока, определенную сумму векселедержателю (владельцу векселя).

Вексель является не только удобной формой расчета, но и видом коммерческого кредита, так как оплата по векселю происходит не сразу а через определенное время, в течение которого сумма по векселю находится в распоряжении векселедателя.

Вексель является денежным долговым односторонним обязательством, в котором только векселедатель обязуется уплатить указанную в нем сумму

Ценные бумаги являются средством финансирования, кредитования, перераспределения финансовых ресурсов, вложения денежных накоплений.

По характеру объекта, осуществляющего выпуск ценных бумаг, они бывают:

- государственные;

- негосударственные;

- ценные бумаги иностранных эмитентов.

В зависимости от характера операций и сделок, скрывающихся за выпуском ценных бумаг, а также целей их выпуска, они подразделяются на:

- фондовые, или денежные. К ним относят акции и облигации и производные от них ценные бумаги, имеющие хождение на фондовых биржах;

- коммерческие (капитальные), обслуживающие процесс товарооборота и определенные имущественные сделки (векселя, чеки, закладные и др.).

Капитальные ценные бумаги выпускаются с целью образования или увеличения капитала предприятия, необходимого для развития производства.

Оценка ценных бумаг

Различают следующие виды оценки ценных бумаг Номинальная стоимость — сумма, обозначенная на бланке ценной бумаги (ЦБ). Суммарная стоимость всех акций по номинальной стоимости отражает величину уставного капитала организации.

Курсовая (рыночная) стоимость — цена, определяемая как результат котировки ценных бумаг на вторичном рынке, т. е. отражает реальную стоимость, исходя из спроса и предложения в определенном интервале времени.

Эмиссионная стоимость — цена продажи ценной бумаги при ее первичном размещении. Она может не совпадать с номинальной стоимостью. Разница между ценой продажи и номинальной стоимостью составляет эмиссионный доход организации.

Балансовая стоимость акций — определяется по данным баланса делением собственных источников имущества на количество выпущенных акций, т. е. стоимость, по которой ЦБ отражаются в балансе.

Учетная стоимость — стоимость, по которой ценные бумаги отражают на счетах бухгалтерского учета.

Ликвидационная стоимость — стоимость реализуемого имущества ликвидируемой организации в фактических ценах, выплачиваемых на одну акцию или облигацию.

В соответствии с Положением о бухгалтерском учете и отчетности, финансовые вложения принимаются к учету в сумме фактических затрат для инвесторов.

Когда задолженность считается безнадежной в бухучете

Задолженность считается безнадежной:

1) если истек срок исковой давности;

2) если она является нереальной для взыскания по другим основаниям. Например, если обязательство прекращено в связи с невозможностью его исполнения на основании акта государственного органа или из-за ликвидации организации-должника.

При списании разницы сделайте проводку:

Дебет 91-2 Кредит 62 (71, 73, 76…)

— списана безнадежная дебиторская задолженность, не покрытая резервом.

Списание безнадежного долга не является аннулированием задолженности. Поэтому в течение пяти лет с момента списания отражайте ее за балансом на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» (Инструкция к плану счетов):

Дебет 007

— отражена списанная дебиторская задолженность.

В течение этого периода следите за возможностью ее взыскания при изменении имущественного положения должника (п. 77 Положения по ведению бухгалтерского учета и отчетности).

Понятие и классификация финансовых вложений

Согласно Положению по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02 к финансовым вложениям относятся инвестиции организации в уставные капиталы и ценные бумаги других организаций, затраты на приобретение государственных и муниципальных ценных бумаг, суммы предоставленных займов другим организациям, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и пр.

Для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий:

- наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

- переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

- способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов, прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью, в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости).

К финансовым вложениям организации не относятся:

- собственные акции, выкупленные акционерным обществом у акционеров для последующей перепродажи или аннулирования;

- векселя, выданные организацией (продавцу) при расчетах за проданные товары, продукцию, выполненные работы, оказанные услуги;

- драгоценные металлы, ювелирные изделия, произведения искусства, приобретенные не для осуществления обычных видов деятельности;

- вложения организации в недвижимое имущество, имеющее материально-вещественную форму представляемые организацией за плату во временное пользование с целью получения дохода.

Финансовые вложения классифицируют по различным признакам:

- по связи с уставным капиталом;

- формам собственности;

- срокам, на которые они произведены.

По формам собственности различают государственные и негосударственные ценные бумаги.

В зависимости от срока, на который ценные бумаги произведены, они подразделяются на:

- долгосрочные, когда срок их погашения превышает 1 год;

- краткосрочные, когда срок их погашения не превышает 1 год.

Оценка финансовых вложений

Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости. Первоначальной стоимостью финансовых вложений, приобретенных за плату признается сумма фактических затрат организации на их приобретение, за исключением НДС.

Фактическими затратами на приобретение активов в качестве финансовых вложений являются:

- суммы, уплачиваемые в соответствии с договором продавцу;

- суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением указанных активов;

- вознаграждения, уплачиваемые посреднической организации или иному лицу через которое приобретены активы в качестве финансовых вложений.

Первоначальной стоимостью финансовых вложений, внесенных в счет вклада в уставной капитал организации, признается их денежная оценка, согласованная учредителями организации, а полученных организацией безвозмездно — их текущая рыночная стоимость на дату принятия к бухгалтерскому учету

Первоначальная стоимость финансовых вложений, стоимость которых при приобретении определена в иностранной валюте, определяется в рублях путем пересчета иностранной валюты по курсу Центробанка РФ на дату их принятия к учету.

Первоначальная стоимость финансовых вложений, по которой они приняты к бухгалтерскому учету может изменяться.

Для целей последующей оценки финансовые вложения подразделяются на 2 группы:

- финансовые вложения, по которым можно определить текущую рыночную стоимость;

- по которым их текущая рыночная стоимость не определяется.

В первом случае финансовые вложения в бухгалтерской отчетности на конец отчетного года отражаются по текущей рыночной стоимости путем корректировки оценки на предыдущую отчетную дату Указанную корректировку организация может производить ежемесячно или ежеквартально.

Разница между оценкой по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты (в составе прочих доходов или расходов) у коммерческих организаций в корреспонденции со счетом 58 «Финансовые вложения».

В бухгалтерском учете результаты котировки (переоценки) отражаются записями:

- при увеличении рыночной цены: Д-т 58 К-т 91;

- при снижении рыночной цены: Д-т 91 К-т 58.

Пример

В апреле ЗАО «Веста» приобрело на бирже акции на сумму 100 000 руб. В апреле будут сделаны записи: оплачены акции: Д-т 76 К-т 51 — 100 000 руб. приняты к учету акции: Д-т 58 К-т 76 — 100 000 руб. В мае рыночная стоимость акций выросла и на конец мая она составила 115 000 руб. Скорректирована стоимость акций: Д-т 58 К-т 91 — 15 000 руб. (115 000 — 100 000).

Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухгалтерском учете и в бухгалтерской отчетности на отчетную дату по первоначальной стоимости (долговые ценные бумаги).

По долговым ценным бумагам (облигациям, векселям), которые не котируются на бирже, разница между первоначальной и номинальной стоимостью списывается на прочие доходы или расходы равномерно в течение срока их обращения.

При выбытии финансовых вложений, по которым не определяется текущая рыночная стоимость, применяют следующие способы оценки:

- по первоначальной стоимости каждой единицы бухгалтерского учета;

- по средней первоначальной стоимости;

- по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

При выбытии финансовых вложений, по которым определяется текущая рыночная стоимость, их стоимость определяется организацией исходя из последней оценки.

Примеры использования способов оценки при выбытии финансовых вложений (табл.).

1. Способ оценки по средней первоначальной стоимости.

Стоимость списываемых ценных бумаг определяется путем умножения количества выбывающих ценных бумаг на среднюю первоначальную стоимость одной ценной бумаги данного вида.

Средняя первоначальная стоимость одной ценной бумаги данного вида рассчитывается как частное от деления стоимости ценных бумаг на их количество, соответственно складывающихся из стоимости и количества по остатку на начало месяца и по поступившим ценным бумагам в этом месяце.

1) Средняя первоначальная стоимость одной ценной бумаги: (100 000 руб. + 50 000 руб. + 66 000 руб. + 96 000 руб.) : 290 = 1075,86 руб.

2) Стоимость остатка ценных бумаг на конец месяца: 130 X 1075,86 руб. = 139 862 руб.

3) Стоимость выбывающих ценных бумаг:

312 000 руб. — 139 862 руб. = 172 138 руб., или

160 X 1075,86 руб. = 172 138 руб. 2. Способ ФИФО.

Оценка ценных бумаг при способе ФИФО основана на допущении, что они продаются в течение месяца в последовательности их поступления. Оценка ценных бумаг, находящихся в остатке на конец месяца, производится по фактической стоимости последней по времени приобретения, а в стоимости продажи — учитывается стоимость ранних по времени приобретения ценных бумаг.

1) Стоимость остатка ценных бумаг на конец месяца, исходя из стоимости последних закупок:

(80 X 1200) + (50 X 1100 руб.) = 15.1 000 руб.

2) Стоимость выбывающих ценных бумаг: 312 000 руб. — 151 000 руб. = 161 000 руб.

3) Стоимость единицы выбывающих ценных бумаг:

161 000 руб : 160 = 1006,25 руб.

Резервы под снижение стоимости материальных ценностей

В статье автор пытается определить важность ведения учета резервов под снижение стоимостиматериальных ценностей.

Ключевые слова: материальные ценности, резервы под снижение материальных ценностей, учет.

Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ5/01 определяет, что фактическая себестоимость материально-производственных запасов, в которых они приняты к бухгалтерскому учету, изменению не подлежит, а признание снижения стоимости запасов возможно только путем формирования оценочного резерва. Одним из видов этих величин являются резервы под снижение материальных ценностей счет 14 «Резервы под снижение стоимости материальных ценностей», согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций от 2000 г. [3]

Резервы под снижение стоимости материальных ценностей относятся к категории оценочных резервов, формируемых для уточнения стоимости материально-производственных запасов балансе. Они обеспечивают переход от первоначальной стоимости активов в учете к их стоимости, актуальной на отчетную дату, при этом стоимость запасов, по которой они отражены в бухгалтерском учете, остается неизменной.

Создание резерва вызвано соблюдением требования осмотрительности. В п. 7 ПБУ 1/2008 «Учетная политика организации» требование осмотрительности определено как большая готовность организации к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов. [4]

Организация обязана формировать резерв под снижение стоимости МПЗ, так как такой порядок предусмотрен п.25 ПБУ 5/01. [5]

ПБУ 4/99 «Бухгалтерская отчетность организации» предписывает отражать числовые показатели в балансе в нетто-оценке, иначе говоря, за вычетом регулирующих величин. [6]

ПБУ 10/99 «Расходы организации», утвержденное Приказом Минфина РФ от 06.05.1999 г. № 33 относит резервы под обесценение товарно-материальных ценностей к прочим расходам. Следовательно, они должны учитываться по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 14 «Резервы под снижение стоимости материальных ценностей». [7]

Сумма резерва определяется как разность между текущей рыночной стоимостью товара и его фактической себестоимостью. И при этом организация должна обеспечить подтверждение расчета рыночной текущей стоимости, согласно абз.7 п.20 Методических указаний по бухгалтерскому учету МПЗ. [2]

И при этом порядок определения текущей рыночной цены стоимости материально-производственных запасов нормативно не установлен. Согласно абз.3 п.29 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 г. № 91 определение рыночной цены может производиться в порядке, предусмотренному в отношении оценки объектов основных средств, т. е. сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций, средствах массовой информации, специальной литературе и т. д. Данный порядок должен быть закреплен в Учетной политике предприятия, согласно ПБУ 1/2008, утвержденного Приказом Минфина России от 06.10.2008г. № 106 н.

В п.20 Методических указаний по бухгалтерскому учету материально-производственных запасов указывается, что «резерв под снижение стоимости материальных ценностей создается по каждой единице материально-производственных запасов, принятой в бухгалтерском учете. Допускается по отдельным видам (группам) аналогичных или связанных материально-производственных запасов. Не допускается по таким укрупненным группам (видам) материально-производственных запасов, как основные материалы, вспомогательные материалы, готовая продукция, товары, запасы определенного и операционного сегмента».

Резервы под снижение стоимости материальных ценностей могут только создаваться для целей бухгалтерского учета, в налоговом законодательстве такой возможности не предусмотрено.

Формируется резерв при наличии следующих условий:

− МПЗ морально устарели и/или полностью или частично потеряли свое первоначальное качество. Источником такой информации может являться служебные записки технических специалистов, на основе которых создается приказ о признании МПЗ морально устаревшим или потерявшим свое первоначальное качество. Далее создается комиссия, которая определяет возможность дальнейшего использования МПЗ и величину резерва;

− снижение текущей рыночной стоимости МПЗ. Таким подтверждением может являться факт приобретения аналогичных МПЗ по более низкой стоимости в период с момента окончания отчетного года до момента подписания бухгалтерской отчетности;

− снижение стоимости продажи МПЗ. Подтверждением может являться факт снижения цен другими продавцами. Так же на основании служебных записок специалистов отдела продаж с приложение прайс-листов с поставщиков, на основании которых создается распоряжение руководителя о необходимости создания такого резерва.

Также в соответствии с п.20 Методических указаний № 119 н, если в период, следующий за отчетным, текущая рыночная стоимость увеличивается, то соответствующая часть резерва относится в уменьшение стоимости материальных расходов, признанных в периоде, следующем за отчетным. Из этого следует, что организациям необходимо отслеживать состояние рыночных цен. При этом нигде в законодательстве не указано, в какой период и с какой периодичностью. Организация самостоятельно может установить периодичность в Учетной политике.

Несоздание резерва сказывается на показателях качества и достоверности отчетности. При отсутствии резерва материальные ценности отражаются в отчетности по цене приобретения, а не в реальной оценке. Это, в свою очередь, влияет на такие показатели, как рентабельность предприятия и размер прибыли на акцию. Умышленное несоздание является своеобразным способом искусственного завышения стоимости активов в балансе и регулирования финансовых результатов.

Методические вопросы формирования оценочных резервов на законодательном уровне недостаточно проработаны. Формирование резерва под снижение стоимости МПЗ довольно трудоемкий участок. Во-первых, при составлении годового отчета, необходимо выявить материалы с признаками обесценения. Далее составить приказ на комиссию, которая даст оценку таким материалам. Соответственно необходимо определить и подтвердить текущую рыночную стоимость, что довольно сложно и трудоемко.

По мнению Т. Г. Арбатской, если материально-производственные запасы находятся без движения в течении длительного периода, а реализовать их не представляется возможным, то такие запасы должны списываться. [1]

Как один из вариантов, резерв под снижение материальных ценностей можно создать по каждой единице материального запаса на основании приказа, где будет указано, что 100 % в резерв попадают материальные запасы, находящиеся без движения больше 12 месяцев. В приказе утверждается постоянно действующая комиссия по созданию и списанию резерва. Восстановление резерва можно осуществлять 1 раз в квартал, то есть 4 раза в год или прописать еще какие-то сроки.

Внимательно материалы осматриваются при инвентаризации перед составлением годовой бухгалтерской отчетности. Бухгалтер на основании оборотно-сальдовых ведомостей просматривает движение всех материально-производственных запасов и при отсутствии движений за 12 месяцев по таким материальным запасам на основании приказа создается резерв справкой-расчетом. При этом изучается рынок сбыта для реализации материалов, попадающий под критерии резерва.

Так как нет унифицированной формы по движению материалов, находящихся в резерве, можно применить самостоятельно разработанную форму, к примеру:

На нашем примере за 1 квартал 2020 г. муфта 50 (код 6805) в количестве 2 штук в сумме 300 рублей была списана в производство:

Дт 20.01 «Основное производство» Кт 10.01 «Материалы».

Далее составляется проводка по восстановлению резерва, то есть сумму резерва уменьшаем на 300 рублей 00 копеек:

Дт 14 «Резерв под снижение стоимости .

Муфта 50 (код 6805) списана из резерва.

Создавался резерв под муфту 50 проводкой:

Дт 91.02 «Прочие расходы» Кт 14 «Резерв под снижение стоимости ТМЦ».

Для того, чтобы не создавать такой резерв, нужно обеспечить тщательный контроль за покупкой материалов и их выбытием. При закупке материалов, как вариант, можно составить служебную записку, где указывать от кого и на какие цели требуется приобрести материал. В дальнейшем материально-ответственное лицо обязано выписать этот материал, установить и списать, и так далее. Данный метод исключает «зависание» материалов на складе, что обеспечивает отсутствие необходимости создания резерва. При проверке аудиторами инвентаризации материально-производственных запасов по счету 10 «Материалы» аудиторы обязательно проверяют наличие инвентаризации по счету 14 «Резерв под снижение стоимости ТМЦ». Составляется инвентаризационная опись по резерву в произвольной форме, так как унифицированной формы не существует. В данной описи необходимо указать сальдо на начало года, движение резерва в течение года, и остатки на конец года. Если резерв не создавался, нужно прописать, по какой причине. К примеру, ввиду отсутствия материалов, попадающих под критерии создания резерва товарно-материальных ценностей.

Литература:

- Арбатская, Т. Г. Международный бухгалтерский учет. Режим доступа: cyberleninka.ru/…/aktualnye-voprosy-formirovaniya-rezerva-pod-snizhenie-stoimosti.

- Методические указания по бухгалтерскому учету материально-производственных запасов (утв. Приказом МФ РФ № 119н от 28.12.2001г.).

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению от 2000 г.

- Положение по бухгалтерскому учету «Учетная политика организации» 1/2008 (утверждено приказом Минфина России от 06.10.2008 № 106н.

- Положение по бухгалтерскому учету «Учет материально производственных запасов» 5/01 (утверждено приказом Минфина России от 09.06.01 № 44).

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено Приказом Минфина России от 29.07.1998 № 34н.).

- Положение по бухгалтерскому учету «Расходы организации» 10/99 (утверждено приказом Минфина России от 6 мая 1999 г. № 33н (в ред. от 30.03.2001 г. № 27).

Бухгалтерский учет финансовых вложений

Для учета наличия и движения инвестиций организации в государственные ценные бумаги, акции, облигации, в уставные капиталы других организаций, а также предоставленных другим организациям займов используют счет 58 «Финансовые вложения». Счет активный, сальдовый.

По дебету счета 58 отражают финансовые вложения, осуществленные организацией, в корреспонденции: Д-т 58 К-т 51, 52, 91, 90.

По кредиту счета 58 отражают погашение (выкуп) и продажу ценных бумаг в корреспонденции: Д-т 91 К-т 58, а также возврат займов в корреспонденции: Д-т 51, 52 К-т 58.

Для учета затрат по приобретению финансовых вложений используют либо отдельный субсчет к счету 58 «Финансовые вложения», либо субсчет к счету 76 «Расчеты с разными дебиторами и кредиторами» — 76/8 «Расчеты по приобретению ценных бумаг», с последующим оприходованием финансовых вложений непосредственно на счет 58 (при условии перехода права собственности на ценные бумаги).

— При предварительной оплате расходов по приобретению ценных бумаг в учете делают записи:

- Д-т 76, субсчет 8 «Расчеты по приобретению ценных бумаг» К-т 51 — на сумму перечисленного аванса;

- Д-т 58 К-т 76, субсчет 8 «Расчеты по приобретению ценных бумаг» — оприходованы ценные бумаги.

— При получении ценных бумаг по договору простого товарищества: Д-т 58 К-т 80.

— При безвозмездном поступлении ценных бумаг на их рыночную стоимость делают запись: Д-т 58 К-т 98/2.

Курсовая разница от дооценки ценных бумаг в связи с изменением курса валюты отражается в виде: Д-т 58 К-т 91.

К счету 58 могут бьггь открыты следующие субсчета:

58/1 «Паи и акции»; 58/2 «Долговые ценные бумаги»; 58/3 «Предоставленные займы»; 58/4 «Вклады по договору простого товарищества».

Аналитический учет финансовых вложений ведут по видам вложений (паи, акции, облигации) и объектам, в которые осуществлены эти вложения (организациям-продавцам ЦБ, организациям-заемщикам).

При использовании журнально-ордерной формы учета, записи по кредиту счета 58 производят в журнале-ордере № 8. Дебетовые записи отражают в журналах-ордерах № 2, 2/1, 8 в корреспонденции: Д-т 58 К-т 51, 52, 76.

Все ценные бумаги, которые хранятся на предпрятии, должны регистрироваться в книге ценных бумаг. Книга должна быть пронумерована, прошнурована, скреплена печатью и подписями руководителя и главного бухгалтера.

Проводки с примерами

Создание резервных пунктов традиционно осуществляется перед составлением годового баланса. Сумма обычно вычисляется по каждому номеру номенклатуры или наименованию, а порой и по группам однородных ценностей.

Сумма резерва = (УС – ТС) * КМЦ, где

УС – учетный стоимостный показатель, ТС – текущая стоимость, КМЦ – число материальных ценностей.

Резервы не создаются, если на отчетное число фактическая себестоимость высока. Счет является активно-пассивным. Формирование резерва подлежит отражению по кредиту счета. Ниже рассмотрены основные проводки по данному счету:

- Дт 91 Кт 14 – образование резерва. В качестве основания для регламентирования выступает бухгалтерская справка и приказ руководителя.

- Дт 14 Кт 91. Счет формируется на базе тех же типов документации. Операция означает списание и восстановление резервной суммы по МПЗ.

- Дт 60 Кт 41 – принятие товарных позиций к учету. Действия осуществляются на основании товарной накладной.

- Дт 91 Кт 14 – создание резерва. Оно производится на базе приказа руководителя и справки.

- Дт 99 Кт 68. Постоянное обязательство по налогам.

- Дт 62 Кт 90 – отражение выручки, полученной в ходе реализации товарных позиций.

- Дт 90 Кт 68. Операция традиционно регулируется счетом-фактурой и предполагает начисление НДС с реализации.

- Дт 90 Кт 41. Промежуточная операция, которая отражает списание себестоимости. В качестве ориентировочного регулирующего документа выступает товарная накладная.

- Дт 14 Кт 91 – списана резервная сумма.

- Дт 68 Кт 99 – внедрение налогового актива на постоянной основе.

Учет вложений в уставный капитал других организаций

Финансовые вложения в уставный капитал (акции) представляют собой сумму активов, инвестированных в имущество другой организации для обеспечения ее уставной деятельности.

Внести вклад в уставный капитал акционерного общества можно только путем приобретения его акций. В оплату акций можно перечислить деньги либо передать имущество.

Вклады в уставные капиталы акционерных обществ ведут на счете 58, субсчет 1 «Паи и акции», и отражают по дебету счета 58/1 в корреспонденции со счетами денежных средств:

Д-т 58/1 К-т 51, 52.

При внесении вклада в уставный капитал имуществом переданные объекты оцениваются по договорной стоимости (на основе текущих рыночных цен) и отражаются по кредиту счетов 90 «Продажи» и 91 «Прочие доходы и расходы» и дебету этих же счетов — по остаточной стоимости (для основных средств и НМА) и по фактической себестоимости (для товаров и готовой продукции).

Разница дебетового и кредитового оборотов на счетах 90 и 91 отражает первичный финансовый результат вложений в акции.

Если вклад в уставный капитал другой организации осуществляется имуществом, то у передающей стороны будут сделаны следующие записи:

- Д-т 58/1 К-т 90, 91 — отражена сумма вклада в соответствии с учредительным договором;

- Д-т 90 К-т 43, 41 — отражена фактическая себестоимость готовой продукции, товара, переданных в счет вклада в уставный капитал;

- Д-т 02 К-т 01 — списана сумма начисленной амортизации по объекту переданному в счет вклада в уставный капитал другой организации;

- Д-т 91 К-т 01 — списана остаточная стоимость переданного объекта основных средств;

- Д-т 91 К-т 99 (Д-т 99 К-т 91) — отражен финансовый результат от передачи имущества или: Д-т 90 К-т 99 (Д-т 99 К-т 90).

Держатели акций получают на них дивиденды, т. е. доход, который выплачивается из прибыли акционерным обществом.

Начисление сумм дивидендов отражается записью:

Д-т 76 К-т 91, получение дивидендов: Д-т 51 К-т 76.

Если организация, чьи акции (доли) имеет предприятие, ликвидирована, следует сделать проводки:

- Д-т 91 К-т 58/1 — списана учетная стоимость акции (доли) в уставном капитале ликвидированной организации;

- Д-т 01 (10, 41, 51, …) К-т 91 — получены имущество и денежные средства, оставшиеся после ликвидации и распределенные в пользу нашей организации;

- Д-т 91 К-т 99 (Д-т 99 К-т 91) — отражен финансовый результат от списания акций в уставном капитале.

Пример 1.

АО «Космос» внесло учредительный взнос в совместное англо-российское предприятие в сумме 250 000 руб.

Запись будет сделана следующая: Д-т 58/1 К-т 51 — 250 000 руб.

Пример 2.

Переданы в счет вклада в уставный капитал другой организации:

- основные средства по согласованной стоимости (исходя из текущих рыночных цен) на сумму 400 000 руб.;

- денежные средства — 300 000 руб.

По итогам работы за год начислены дивиденды в сумме 72 000 руб.

Отражение операций в учете:

1) на сумму внесенных денежных средств и основных средств в счет вклада в уставный капитал другой организации:

Д-т 58/1 К-т 91 — 400 000 руб., Д-т 58/1 К-т 51 — 300 000 руб.;

2) начисление доходов:

Д-т 76 К-т 91 — 72 000 руб.;

3) поступление доходов:

Д-т 51 К-т 76 — 72 000 руб.

ПРИМЕР №1

Организация в 2020 г. приобрела 200 м ткани по цене 50 рублей за 1 м для пошива швейных изделий. На пошив изделий было потрачено 50 м ткани. На складе оставалось 150 м ткани.

В конце года в связи с изменением рыночной конъюнктуры ткань может быть приобретена по цене 40 рублей за 1 м. Организация формирует резерв под снижение стоимости материально-производственных запасов. Сумма резерва составит 1 500 рублей [(50 рублей x 150 м) — (40 рублей x 150 м)]. В бухгалтерском балансе на конец года материалы будут отражены по стоимости 6 000 рублей [(50 рублей x 150 м) – 1500 рублей].

В бухгалтерском учете образование резерва отражается бухгалтерскими записями:

| Содержание хозяйственной операции | Дебет | Кредит | Сумма, в рублях |

| Cоздан резерв под снижение стоимости материальных ценностей | 91-2 | 14-10 | 1 500 |

| Отражено постоянное налоговое обязательство Расчет: 1 500 рублей х 20% | 99 | 68-2 | 300 |

Важно!

Положения главы 25 НК РФ не предусматривают создание резервов под снижение стоимости материальных ценностей для целей налогообложения прибыли.

Поскольку в налоговом учете резерв не создается, то в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. Приказом Минфина РФ от 19.11.2002 г. №114н (далее по тексту – ПБУ 18/02), на сумму резерва образуется постоянное налоговое обязательство. При восстановлении резерва образуется постоянный налоговый актив.

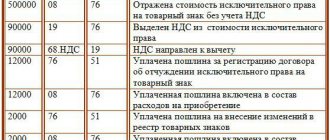

Учет затрат на приобретение облигаций

Облигации относят к долговым ценным бумагам и учет их ведут на счете 58, субсчет 2 «Долговые ценные бумаги». Затраты организации на покупку облигаций и других аналогичных ценных бумаг часто не совпадают с их номинальной стоимостью. В этих случаях возникает разница между фактическими затратами (продажной стоимостью) и номинальной стоимостью. Эта разница должна быть самортизирована так, чтобы к моменту наступления срока погашения облигации фактическая стоимость равнялась номинальной.

Согласно Положению о бухгалтерском учете и отчетности разница между суммой фактических затрат на приобретение облигаций и их номинальной стоимостью в течение срока их обращения равномерно (ежемесячно) относится на прочие доходы (расходы).

Если фактическая стоимость облигаций больше номинальной, тогда разницу относят на расходы проводкой: Д-т 91 К-т 58/2, и если стоимость приобретения меньше их номинальной, тогда относят на доходы организации: Д-т 58/2 К-т 91. Таким образом, к моменту погашения фактическая стоимость облигаций достигает номинальной.

Пример.

ЗАО «Луч» приобрело облигации за 40 000 руб., номинальная их стоимость — 34 000 руб. Срок погашения облигации — 2 года. Годовой процент дохода — 30%.

В бухгалтерском учете эти операции будут отражены следующими проводками:

1) при постановке на учет Д-т 58/2 К-т 76 — 40 000 руб.;

2) оплата облигаций Д-т 76 К-т 51 — 40 000 руб.;

3) разница между фактической и номинальной стоимостью составит: 40 000 — 34 000 = 6000 руб.

Эта разница должна быть погашена за 2 года. Сумма ежемесячной амортизации составит: 6000 руб. : 2 : 12 = 250 руб. Ежемесячно на сумму амортизации делается запись: Д-т 91 К-т 58/2 — 250 руб.;

4) на сумму начисленного годового дохода: Д-т 76 К-т 91— 10 200 руб. (34 000 х 30%);

5) Поступление дохода на расчетный счет: Д-т 51 К-т 76 — 10 200 руб.

Использование счета 14

Счет 14 «Резервы под снижение стоимости материальных ценностей» применяется в целях обобщения информационных сведений о резервах под отклонения стоимости сырья, материалов, топливных ресурсов от фактического рыночного показателя. Также это направление используется в целях обобщения сведений о резервах под снижение стоимости других средств – незавершенного производственного процесса, готовой продукции, товарных позиций и т. д.

Образование соответствующего резерва находит непосредственное отражение по счету 14. Здесь он учитывается по кредиту, а рядом с ним в двойной записи обычно стоит дебет 91, что означает прочие отчисления и поступления.

В следующем отчетном периоде по мере списания материальных ценностей, по которым произошло формирование резерва, сумма восстанавливается, и делается обратная запись Дт 14 Кт 91. Аналогичным образом операция отображается и в случае повышенной рыночной стоимости материальных ценностей.

Ведение аналитического учета в рамках операции осуществляется в отдельности по каждому из резервов. Когда у предприятия в учете ведется отражение материалов, товаров, готовой продукции, это вовсе не свидетельствует о необходимости создания резерва. Он имеет место быть не во всех случаях, а только при наличии определенных факторов.

Условно к ним можно отнести следующие направления:

- факт устаревания запасов;

- значительное повреждение;

- снижение стоимости реализации.

Немаловажную роль в учетном процессе играют затраты на приобретение запасов, которые включают в себя следующие группы:

- стоимость по ценам покупки;

- таможенные сборы, оплата пошлин и т. д.;

- вознаграждения в адрес посредников;

- затраты на подготовку и доставку запасов;

- транспортно-заготовительные издержки.

Пока запасы организацией не используются, их действительная рыночная цена может подлежать изменениям. И если произошло ее уменьшение, фактическая себестоимость изменению не подлежит.