Учет финансовых результатов необходим для оценки хозяйственной жизни предприятия. С помощью этих показателей можно проанализировать эффективность предприятия в целом и разработать дальнейшую стратегию поведения на рынке, поэтому правильный учет финрезультатов очень важен с точки зрения экономики.

Что представляет собой финансовый результат

Финансовый результат от обычных видов деятельности в бухгалтерском учете

Бухгалтерский учет финансовых результатов от прочих видов деятельности организации

Как определить конечный финансовый результат?

Бухгалтерский учет использования прибыли

Анализ финансовых результатов деятельности организации

Итоги

Что представляет собой финансовый результат

Финансовый результат — это экономический итог хозяйственной жизни организации, который выражается в виде полученной прибыли или убытка. Прибыль — это сумма, на которую полученная выручка превышает понесенные расходы. Проще говоря, когда предприятие остается «в плюсе». В случае когда организация понесла расходов больше, чем выручила от своей деятельности, говорят о полученном убытке. Сведения о финансовых результатах важны не только для внутрифирменного контроля и управления, но и для внешних лиц, заинтересованных в информации подобного рода. К ним относятся банковские организации, которые выдают заемные ресурсы в пользование компании под определенные проценты, страховые компании, страхующие имущество организации, инвесторы, осуществляющие вложения в развитие компании, и другие.

Прибыль — это относительный показатель деятельности компании. В целом она символизирует положительный результат работы предприятия. Но по анализу прибыли можно сделать иные выводы. К примеру, проведя сравнительный анализ прибыли за несколько лет, специалист может сделать вывод об увеличении или уменьшении ее величины и о повышении или снижении эффективности деятельности компании.

Полученный убыток сигнализирует руководству компании о неэффективности коммерческой деятельности и о необходимости принятия мер по повышению прибыльности компании.

Для эффективного анализа важно организовать своевременный и точный бухгалтерский учет финансовых результатов деятельности организации.

Финансовый результат от обычных видов деятельности в бухгалтерском учете

Виды деятельности, которые закреплены учредительной документацией, можно отнести к обычным. Для учета финансовых результатов предназначен счет 90. «Обычные» доходы и расходы удобнее вести на открытых к нему субсчетах:

- 1 — «Выручка».

- 2 — «Себестоимость продаж».

- 3 — «НДС» (с продаж или «исходящий» НДС).

- 4 — «Акцизы».

- 9 — «Прибыль/убыток от продаж». Именно на этом субсчете сводится заключительный итог учета финансовых результатов.

Учет финансовых результатов от обычных видов деятельности организации можно представить следующими бухгалтерскими записями:

- Дт 62 Кт 90.1 — начислена выручка от продаж;

- Дт 90.3 Кт 68 — начислен НДС;

- Дт 90.2 Кт 20 (41, 43, 44) — отражена себестоимость продукции, работ или услуг.

Об особенностях бухучета производственных расходов читайте в нашей статье «Основное производство в бухгалтерском балансе (нюансы)».

Как определить, получило предприятие прибыль или убыток? Для этого нужно суммарные обороты по дебету счетов 90.2, 90.3, 90.4 сопоставить с оборотом по кредиту 90.1. Если кредит счета 90.1 больше оборотов по дебету, то предприятие может отразить прибыль: Дт 90.9 Кт 99. Если же результат противоположный, то говорят о полученном убытке: Дт 99 Кт 90.9. Отметим, что в конце отчетного периода на счете 90 не должно быть остатка.

Каким бывает результат работы фирмы

Этот показатель зависит от объема реализации товаров/услуг, продуктивности имущества фирмы, доходов от сделок, не связанных с продажами и многих других показателей. Финансовый результат может быть выражен так: предприятие получает либо доход, либо убыток. Поэтому деятельность предприятия рассматривается как:

- Прибыльная, если полученные доходы покрывают понесенные затраты;

- Убыточная, когда затраты (производственные и прочие) превышают доходы.

Однако анализировать деятельность компании начинают, уже получив итоги работы. Мы же рассмотрим, как посчитать финансовый результат.

Бухгалтерский учет финансовых результатов от прочих видов деятельности организации

Если доходы и расходы невозможно отнести к обычной деятельности, то в этом случае для них предусмотрено понятие «Прочие виды деятельности». Перечень прочих доходов состоит из:

- доходов от предоставления имущества в аренду;

- финансовой выгоды по ценным бумагам и другим вложениям;

- выручки от реализации собственных активов (к примеру, основных фондов, нематериальных активов);

- безвозмездных экономических выгод;

- причитающихся штрафов, пени и неустоек, а также возмещения причиненного ущерба;

- положительных курсовых разниц;

- списанной кредиторской задолженности после окончания срока давности;

- инвентаризационных излишков и т. д.

Аналогичен доходам и список прочих расходов:

- себестоимость и затраты, отнесенные к продаже активов;

- НДС по реализационным операциям;

- возмещение ущерба сторонним контрагентам;

- штрафы, пеня и неустойки, предназначенные к уплате;

- комиссия кредитных компаний за проводимые расчетные операции;

- дебиторская задолженность после прекращения срока давности;

- отрицательные курсовые разницы;

- экономические выгоды по полученным кредитам и займам и другие.

К прочим относятся также доходы и расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности: стихийного бедствия, пожара, аварии, национализации и т.п. (чрезвычайные доходы и расходы).

Для учета финансовых результатов по прочей деятельности утвержден счет 91 «Прочие доходы и расходы». К нему, в отличие от счета 90, достаточно открыть всего 3 субсчета:

- 1 — «Прочие доходы»;

- 2 — «Прочие расходы»;

- 9 — «Сальдо прочих доходов и расходов».

Кредит счета 91.1 отражает доходную часть прочей деятельности. Он может быть в корреспонденции с различными счетами (зависит от источника дохода):

- Дт 62 (76) Кт 91.1 — начислена арендная плата;

- Дт 62 (76) Кт 91.1 — начислена выручка от продажи активов (например, основных средств, нематериальных активов);

- Дт 62 (76) Кт 91.1 — начислены дивиденды, проценты и прочие доходы по ценным бумагам, а также от участия в уставных капиталах сторонних компаний;

- Дт 66 (67) Кт 91.1 — начислены проценты по выданным ранее долгосрочным и краткосрочным кредитам и займам;

- Дт 98 Кт 91.1 — отражен доход от имущества, полученного на безвозмездной основе;

- Дт 60 (62, 76) Кт 91.1 — списана кредиторская задолженность с истекшим сроком давности;

- Дт 52, 57 Кт 91.1 — выявлена положительная курсовая разница при продаже валюты;

- Дт 63 Кт 91.1 — сумма резерва по сомнительным долгам включена в состав прочих доходов;

- Дт 50, 10, 41, 43 Кт 91.1 — выявлены излишки по результатам проведенной инвентаризации;

- Дт 10 Кт 91.1 — оприходованы пригодные для дальнейшего применения материалы, оставшиеся после поврежденных основных средств, товаров, готовой продукции;

- Дт 76 Кт 91.1 — отражены суммы страхового возмещения по уничтоженному имуществу в случае, если оно было застраховано.

А дебет счета 91.2 предназначен для отражения расходных операций:

- Дт 91.2 Кт 01.2 — списана остаточная стоимость основных средств, предназначенных для продажи;

- Дт 91.2 Кт 04.2 — списана остаточная стоимость нематериальных активов, предназначенных для реализации;

- Дт 91.2 Кт 10 — списана себестоимость материалов, предназначенных для продажи;

- Дт 91.2 Кт 68 — начислен НДС с операций по реализации основных средств, нематериальных активов и материалов;

- Дт 91.2 Кт 66 (67) — начислены проценты по полученным краткосрочным и долгосрочным кредитам и займам;

- Дт 91.2 Кт 60 (62, 76) — списана дебиторская задолженность с истекшим сроком давности;

Более подробно о порядке списания дебиторки читайте в нашем материале «Порядок списания дебиторской задолженности».

- Дт 91.2 Кт 76 — начислена комиссия банка за проведение расчетных операций;

- Дт 91.2 Кт 52, 57 — отражена отрицательная курсовая разница;

- Дт 91.2 Кт 01.2, 10, 41, 43 — списана остаточная стоимость основных средств, материалов, товаров и готовой продукции, которые пострадали в результате чрезвычайной ситуации, к примеру, при пожаре на складах предприятия.

Смысл расчета итогового финансового результата полностью аналогичен счету 90:

- Дт 91.9 Кт 99 — отражена прибыль по прочим операциям;

- Дт 99 Кт 91.9 — получен убыток по прочим видам деятельности.

Как и счет 90, счет 91 предполагает отсутствие остатка на нем.

О порядке определения курсовых разниц читайте в нашей статье «Бухгалтерский учет валютных операций (ПБУ, проводки)».

Дополнительно

Вы заметили, что в формуле финансового результата, я записывал расходную часть так . При этом я выделял жирным счета затрат. Заметили? Я хотел обратить ваше внимание на это и вызвать у вас пару вопросов. Какие?

- почему здесь нет 20, 25 счета, когда есть 26?

- почему эти счета выделены?

Давайте разберемся по порядку.

Почему здесь нет 20, 25 счета, когда есть 26

Наличие 20 и 25 бух счетов характерно для производственных фирм. А 26 счет имеется у всех фирм, кроме торгующих. Когда наступает процедура «закрытия месяца» у производственных фирм, то счета 26 и 25 закрываются на 20, а 20 закрывается на 40.

А вот 40, если есть отклонения между фактической ценой из производства и плановой ценой, по которой приходила продукция на склад, частично пойдет в расходы на 90.2 для проданного товара и на 43. Вероятно, получилось сложное предложение. Для его полного понимания необходимо будет подробно разбирать производство. Эта задача других материалов.

У производственных предприятий для получения себестоимости производимой продукции все расходы собираются на 20 счет. А что же попадает в формулу финансового результата? Попадает только себестоимость проданной продукции в момент ее реализации. А также расходы с 44 счета.

Тогда о чем нам говорит 26 счет в формуле финансового результата? Наличие 26 счета, переносящего свои суммы на 90 счет, характерно для фирм, оказывающих услуги.

Почему эти счета выделяете в формуле?

Потому что этих счетов не существует в формуле! Вот как! Я их писал для того, чтобы у вас появился ответ на вопрос «Куда пойдут и где окажутся суммы со счетов, хранящих затраты/расходы». Эти суммы будут в формуле финансового результата, но перейдут туда на соответствующие субсчета.

Суммы с затратных/расходных счетов перейдут на субсчета:

- 90.7 «Расходы на продажу». Сюда придут суммы с 44 счета (производственно-торговая деятельность, выполнение работ)

- 90.8 «Управленческие расходы». Сюда придут суммы с 26 счета (деятельность по оказанию услуг)

На этом я закончу эту статью. Вам остается проработать ее, понять закономерности, основные ситуации и условия. Этих знаний достаточно, чтобы каждый раз оформляя первичный документ, подумать, как сделанная проводка повлияет на финансовый результат бухгалтерского учета.

Сейчас у нас в статьях на сайте только выделенная основа из теории бухучета. Следующим шагом будет отработать по ней навык работы в бухучете. Оставайтесь на сайте. Все самое интересное еще впереди.

Закрепите свои знания

Как определить конечный финансовый результат?

С учетом финансовых результатов по обычным и прочим видам деятельности мы разобрались. Но как определить общий финансовый результат в целом по предприятию? Для начала определимся, из чего он состоит.

Окончательный финансовый результат включает в себя:

- финансовый результат, полученный по обычной деятельности;

- финансовый результат, выявленный от прочей деятельности;

- начисление налога на прибыль.

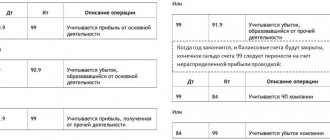

Итог учета финансового результата по обычной деятельности отражается:

- Дт 90.9 Кт 99 — прибыль;

- Дт 99 Кт 90.9 — убыток.

Сальдо учета финансового результата по прочей деятельности выглядит следующим образом:

- Дт 91.9 Кт 99 — отражена прибыль по прочим операциям;

- Дт 99 Кт 91.9 — получен убыток по прочим видам деятельности.

Налог на прибыль обязаны начислять и уплачивать российские и иностранные компании, которые ведут свою деятельность в пределах территории нашей страны и применяющие общий налоговый режим. Он отражается следующей записью на бухгалтерских счетах:

Дт 99 Кт 68.4 — начислен налог на прибыль, который предназначен для перечисления в бюджетную систему РФ.

О том, как определить величину налога на прибыль, узнаете из публикации «Как правильно рассчитать налог на прибыль организаций?».

Весь финансовый год сальдо прибылей и убытков по счетам 90 и 91, а также начисленного налога на прибыль накапливаются на счете 99. В конце каждого года определяется итог учета финансовых результатов и составляются заключительные записи при помощи счета 84 «Нераспределенная прибыль (непокрытый убыток)»:

- Дт 99 Кт 84 — получена чистая прибыль.

- Дт 84 Кт 99 — отражен убыток финансового года.

Таким образом, счет 99 полностью закрывается в конце года и не может иметь остатка.

Отражение финансового результата в бухгалтерской отчетности

Для отражения доходов, расходов и финансового результата организации используется форма № 2бухгалтерской отчетности “Отчет о прибылях и убытках”.

В Отчете о прибылях и убытках данные о доходах, расходах и финансовых результатах представляются в сумме нарастающим итогом с начала года до отчетной даты. Порядок представления данных в отчете о прибылях и убытках зависит от признания организацией доходов исходя из требований ПБУ 9/99 “Доходы организации”, расходов исходя из требований ПБУ 10/99 “Расходы организации”, а также характера деятельности.

Отчет о прибылях и убытках включает расшифровку отдельных прибылей и убытков, в которой приводятся данные за отчетный период и за аналогичный период предыдущего года об отдельных видах прибылей и убытков:

- · штрафы, пени, неустойки, признанные или по которым получены решения суда об их взыскании;

- · прибыль (убыток) прошлых лет;

- · возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств;

- · курсовые разницы по операциям в иностранной валюте;

- · отчисления в оценочные резервы;

- · списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности.

Отдельные показатели, которые недостаточно существенны для того, чтобы требовалось их отдельное представление в Отчете о прибылях и убытках, могут быть достаточно существенными, чтобы представляться обособленно в пояснениях к Отчету о прибылях и убытках.

Показатель считается существенным, если его не раскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Решение организацией вопроса, является ли показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. Организация может принять решение, когда существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляет не менее 5 процентов.

Графа 4 Отчета о прибылях и убытках “За аналогичный период предыдущего года” за отчетный год заполняется на основе данных графы 3 “За отчетный период» Отчета за предыдущий год. При этом должна быть обеспечена сопоставимость данных за аналогичный период предыдущего года с данными за отчетный год7.Если эти данные несопоставимы, то данные за период, предшествующий отчетному, подлежат корректировке.

Все расходы организации, а также показатели, имеющие отрицательные значения, в Отчете о прибылях и убытках отражаются в круглых скобках.

Рассмотрим постатейное заполнение отчета о прибылях и убытках.

Доходы и расходы по обычным видам деятельности.

Строка 010 “Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)”. По данной статье отражается выручка от продажи продукции и товаров, поступления, связанные с выполнением работ и оказанием услуг, осуществлением хозяйственных операций, являющиеся доходами от обычных видов деятельности.

Несмотря на наличие в Отчете о прибылях и убытках отдельного показателя “Проценты к получению” (строка 060), проценты по коммерческому кредиту, предоставляемому покупателям в виде отсрочки платежа, следует отражать по строке 010 “Выручка”. Согласно ПБУ 10/99 при продаже товаров (работ, услуг) на условиях коммерческого кредита выручка принимается к бухгалтерскому учету в сумме дебиторской задолженности вместе с начисленными процентами.

Доходы, признанные в бухгалтерском учете как доходы от обычных видов деятельности в случае их существенности или без знания о которых заинтересованными пользователями невозможна оценка финансовых результатов деятельности организации, подлежат отражению обособленно:

- · в виде расшифровки к статье “Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)”;

- · в приложении к отчету о прибылях и убытках.

И в том и в другом случаях организация самостоятельно разрабатывает и принимает на долгосрочной основе форму отчетности.

Строка 020 “Себестоимость проданных товаров, продукции, работ, услуг”.

По данной строке отражается сумма расходов по обычным видам деятельности, связанных с изготовлением и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг.

В случае признания организацией в соответствии с ее учетной политикой управленческих расходов полностью в себестоимости проданных товаров, продукции, выполненных работ, оказанных услуг в качестве расходов по обычным видам деятельности, по данной статье отражаются затраты на производство проданных продукции, работ, услуг, без учета общепроизводственных расходов.

Сумма в строке 020 при расчете итоговых показателей берется со знаком “минус”, поэтому всегда должна быть заключена в круглые скобки в Отчете о прибылях и убытках.

Строка 029 “Валовая прибыль”. Величина этой строки определяются как разница между данными строки 010 “Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)” и данными строки 020 “Себестоимость проданных товаров, продукции, работ, услуг”. Строка 030 “Коммерческие расходы”. Расходы, связанные со сбытом продукции у организаций, не занятых торговой деятельностью, и издержки обращения у организаций, занятых торговой деятельностью, по строке 020 “Себестоимость проданных товаров, продукции, работ, услуг” не отражаются, а показываются по статье “Коммерческие расходы” отчета о прибылях и убытках.

Планом счетов бухгалтерского учета для обобщения информации о расходах, связанных с продажей продукции, товаров, работ и услуг, то есть коммерческих

расходов, предназначен счет 44 “Расходы на продажу”.

Сумма по строке 030 отражается в Отчете о прибылях и убытках в круглых скобках.

Строка 040 “Управленческие расходы”. Данная строка заполняется, если организация в соответствии с учетной политикой единовременно списывает общехозяйственные расходы с кредита счета 26 “Общехозяйственные расходы” в дебет счета 90.2 “Себестоимость продаж”. Показатель данной строки отражается в Отчете о прибылях и убытках в круглых скобках.

Строка 050 “Прибыль (убыток) от продаж”. Прибыль (убыток) от продаж представляет собой разность между показателем строки 029 “Валовая прибыль” и показателями строк 030 “Коммерческие расходы” и 040 “Управленческие расходы”. Если получена отрицательная величина, организация получила убыток от продаж. В этом случае показатель данной строки отражается в круглых скобках.

Прочие доходы и расходы.

Строка 060 “Проценты к получению”. По данной строке отражаются суммы процентов, причитающихся организации по приобретенным (полученным) облигациям и векселям, банковским депозитам, по выданным займам и кредитам.

Строка 070 “Проценты к уплате”. По данной строке отражаются прочие расходы в сумме причитающихся к уплате процентов по облигациям, акциям, полученным кредитам и займам. Показатель данной строки в Отчете о прибылях и убытках отражается в круглых скобках.

Строка 080 “Доходы от участия в других организациях”. По данной строке отражаются доходы от участия в уставных капиталах других организаций, а также от участия в совместной деятельности.

Строка 090 “Прочие доходы”. По данной строке отражаются прочие доходы, предусмотренные Положением по бухгалтерскому учету 9/99 “Доходы организации”.

Строка 100 “Прочие расходы”. По данной строке отражаются прочие расходы, предусмотренные Положением по бухгалтерскому учету 10/99 “Расходы организации”. Величина данной строки вычитается при расчете итоговых показателей, поэтому в Отчете о прибылях и убытках она указывается в круглых скобках.

По строке 140 “Прибыль (убыток) до налогообложения” отражается показатель, рассчитываемый как сумма строк 050 “Прибыль (убыток) от продаж”, 060 “Проценты к получению”, 080 “Доходы от участия в других организациях”, 090 “Прочие доходы” за минусом строк 070 “Проценты к уплате” и 100 “Прочие расходы”. Если при расчете получается убыток, то сумма по строке 140 отражается в круглых скобках.

Строка 141 “Отложенные налоговые активы”. По этой строке отражаются отложенные налоговые активы, начисленные и погашенные в отчетном периоде. Показатель данной строки формируется как разница между дебетовым и кредитовым оборотами по счету 09 “Отложенные налоговые активы”.

Строка 142 “Отложенные налоговые обязательства”. По этой строке отражается сумма отложенных налоговых обязательств, начисленных и погашенных в отчетном периоде. Показатель для данной строки формируется как разница между кредитовым и дебетовым оборотами по счету 77 “Отложенные налоговые обязательства”8.

Далее в Отчете о прибылях и убытках отражаются текущий налог на прибыль (строка 150), дополнительные показатели (строка 151) и вычисляется чистая прибыль (убыток) отчетного периода организации (строка 190).

Показатель строки 190 “Чистая прибыль (убыток) отчетного периода организации” рассчитывается следующим образом:

Строка 140 “Прибыль (убыток) до налогообложения” + строка 141 “Отложенные налоговые активы” — строка 142 “Отложенные налоговые обязательства” — строка 150 “Текущий налог на прибыль”.

После расчета величины чистой прибыли в Отчете о прибылях и убытках следует указать ряд справочных показателей. В образце формы № 2 “Отчет о прибылях и убытках”, рекомендованном в Приказе Минфина Российской Федерации №67н “О формах бухгалтерской отчетности”, в справочном разделе предлагается отразить:

- · постоянные налоговые обязательства — строка 200;

- · базовую прибыль (убыток) на акцию — строка 201;

- · разводненную прибыль (убыток) на акцию — строка 202.

Организация вправе внести в Отчет о прибылях и убытках дополнительные строки и привести в справочном разделе другую дополнительную информацию, которая необходима заинтересованным пользователям бухгалтерской отчетности.

Бухгалтерский учет использования прибыли

Прибыль — это положительный результат деятельности компании в целом. Каждое предприятие заинтересовано в ее увеличении. Но одного получения прибыли недостаточно для дальнейшего развития организации. Большое значение имеет ее рациональное и эффективное использование. Чистая прибыль — это прибыль, оставшаяся в распоряжении предприятия после уплаты налога на прибыль. Она отражается по кредиту счета 84 и подлежит дальнейшему распределению.

Узнайте, как провести анализ чистой прибыли компании, из нашей статьи «Порядок проведения анализа чистой прибыли предприятия».

Основные направления распределения чистой прибыли:

- Создание резервного капитала. Для акционерных обществ его создание является обязательным условием, остальные предприятия могут создавать его по своему усмотрению:

Дт 84 Кт 82 — сформирован резервный капитал за счет чистой прибыли.

- Погашение убытков прошлых лет:

Дт 84 Кт 84 — погашен убыток прошлых лет.

- Начисление и выплата дивидендов участникам общества:

Дт 84 Кт 75 (70) — отражены дивиденды.

Счет 70 используется в том случае, когда акционерами выступают сотрудники предприятия.

По результатам финансового года предприятием может быть получен убыток, который также отражается на счете 84. Он может быть покрыт несколькими путями:

- За счет средств добавочного капитала:

Дт 83 Кт 84.

- За счет средств величины резервного капитала, который был создан в предыдущие отчетные периоды после распределения чистой прибыли:

Дт 82 Кт 84.

- За счет дополнительно привлеченных вкладов участников общества:

Дт 75 (70) Кт 84.

Таким образом, рациональное использование прибыли позволяет предприятию оставаться более устойчивым в будущем. Одним из самых эффективных направлений использования чистой прибыли современные экономисты считают создание резервного капитала. Он поможет предприятию в дальнейшем покрыть убытки от своей деятельности, которые возможны в условиях нестабильной экономической ситуации.

Как строится учет

Учет строится исходя из формулы расчета фин. результатов: ФР = ФРп + ФРпр — Н + ОНА – ОНО – ШП, где:

- ФР – конечный фин. результат;

- ФРп – прибыль (убыток) от продаж;

- ФРпр – то же самое от прочих видов деятельности;

- Н – налог (на прибыль);

- ОНА – отложенные налоговые активы;

- ОНО – то же самое – обязательства;

- ШП – сумма санкций за нарушение законодательства в сфере НУ.

Инструкция по применению плана счетов требует учитывать прибыли и убытки на счете 99 БУ. По дебету здесь отразятся расходы, убытки компании, а по кредиту – доходы, прибыль. Сравнивая дебетовый и кредитовый обороты, получаем финансовый результат. Если получена прибыль, она будет зафиксирована по кредиту 99. Эта прибыль должна быть уменьшена на сумму соответствующего налога и на сумму санкций (если они применялись в отношении организации). Указанные суммы фиксируются по дебету 99.

На заметку! ПБУ 18/02 р.4 определяет сумму налога на прибыль как условный расход (доход), в зависимости от того, из какой суммы она определялась: прибыли либо убытка.

Основные проводки по счету 99 отражают:

- Дт 90 (99) Кт 99 (90) – списание прибыли(убытка);

- Дт 91 (99) Кт 99 (91) – списание сальдо прибыли (убытка) по прочим доходам, расходам.

Кроме того, в соответствии с формулой здесь могут отражаться условный расход, связанный с налогом на прибыль, санкции налогового характера, обязательства, перерасчеты по налогу на прибыль.

Счет 99 корреспондирует в конце года со счетом 84 («Нераспределенная прибыль/непокрытый убыток»), в зависимости от полученного фин. результата (стр. 2400 Отчета о фин. результатах):

- Дт 99 Кт 84 — если получена прибыль;

- Дт 84 Кт 99 — если имеет место убыток.

Основной вид деятельности компании по умолчанию приносит и львиную долю доходов, влияющих на прибыль.

Для учета хозяйственных операций в течение года здесь применяют счет 90 «продажи», открывают к нему субсчета, конкретизирующие учет. По кредиту 90 отражается выручка от продаж по ценам продаж, а по дебету:

- стоимость проданной продукции;

- НДС по проданным товарам;

- акцизные платежи.

Субсчета счета 90: 1 — выручка, 2 — стоимость продаж, 3 — НДС, 4 — акцизы, 9 — прибыль (убыток) от продаж. Помесячно выручка и сумма расходов (стоимость, НДС, акцизы) сравниваются между собой и выявляется финансовый результат, который отражается на субсчете 9 и списывается каждый месяц на прибыли (убытки): Дт 90/9 Кт 99 — прибыль, Дт 99 Кт 90/9 — убыток.

Приведем пример отражения операций на счете 90 «Продажи». Пусть (условно): выручка за период составила 2 000 000 руб., НДС — 20% в том числе, стоимость продукции – 900 000 руб., затраты на реализацию — 50 000 руб. Доходы, согласно учетной политике, признаются по отгрузке.

Проводки:

- Дт 62 Кт 90/1 — 2000000,00 — учтена выручка с продаж.

- 2000000:1,2 = 1666666,67. 2000000-1666666,67= 333333,33. Дт 90/3 Кт 68 — 333 333,33 — начислен НДС.

- Дт 90/2 Кт 43 (или 41) — 900000,00 — списана стоимость.

- Дт 90/2 Кт 44 — 50000,00 — расходы на продажу.

- 333333,33 + 900000,00 + 50000,00 = 1283333,33. 2000000,00 – 1283333,33 = 716666,67. Дт 90/9 Кт 99 716666,67 — учтена прибыль от реализации.

Прочие доходы / расходы учитываются на счете 91. Здесь обычно используются субсчета: 1 — доходы, 2 — расходы, 9 — сальдо доходов/расходов, а финансовый результат определяется сравнением кредитового оборота по субсчету 1 и дебетового по субсчету 2.

Проводки помесячно будут такими:

- Дт 91/1 (91/9) Кт 91/9 (91/2) – списан остаток по прочим доходам (расходам).

- Дт 91/9 (99) Кт 99 (91/9) – по итогам месяца зафиксирована прибыль (убыток) от прочей деятельности.

Налог на прибыль исчисляется и перечисляется с использованием отдельного субсчета сч. 68:

- Дт 99 Кт 68/прибыль;

- Дт 68/прибыль Кт 51.

По аналогии учитываются и санкции, о которых говорилось выше.

Аналитика по счетам учета фин. результатов формируется с целью обеспечения прозрачности данных, необходимых для работы с отчетом о прибылях и убытках, балансовыми показателями. Для повышения аналитичности, например, на счете 99 могут открываться отдельные с/счета: 1 — прибыли/убытки от обычной деятельности, 2 — аналогично от операционной деятельности (выявленные на сч. 91), 3 — от внереализационных операций (также выявленные на сч. 91), 6 – платежи по налогу на прибыль, санкции и др.

В учетной политике все указанные моменты должны быть отражены, принят рабочий план счетов. Нелишним будет прописать в этом документе и пути использования образовавшейся чистой прибыли:

- укрупнение уставного капитала;

- выплата дивидендов;

- капитальные вложения;

- погашение убытков прошлых периодов и др.

Они отражаются разнообразными проводками, например: Дт 84 Кт 84 — погашен убыток прошлых лет; Дт 84 Кт 75 (или 70, если речь идет о сотруднике) — отражены дивиденды.

Убытки покрываются за счет резервного, добавочного капитала, привлечения вкладов участников по Кт 84 счета.

Анализ финансовых результатов деятельности организации

Финансовый результат финансового года показывает эффективность коммерческой деятельности предприятия. Своевременный и полный учет финансовых результатов важен с экономической точки, так как позволяет получить наиболее достоверные данные и выводы. Анализ позволяет выявить слабые стороны предприятия, найти более рациональное применение имеющимся ресурсам. Данные анализа могут быть использованы для текущего и стратегического планирования деятельности компании в будущем.

Главной целью анализа, как и учета финансовых результатов, является оценка состояния предприятия в целом. Такие данные необходимы не только для руководства предприятия, но и для специалистов компании, ответственных за ее развитие в дальнейшем. В основном при анализе используется дедуктивный способ, то есть движение от общих данных учета финансовых результатов к частным.

Учет финансовых результатов предполагает составление и сдачу бухгалтерской отчетности. Прибыль занимает одно из ключевых мест при проведении аналитических расчетов. Различают анализ бухгалтерской и экономической прибыли предприятия. Разница между ними заключается в порядке определения прибыли.

Расчет бухгалтерской прибыли основывается на данных бухгалтерского учета. Именно эту прибыль мы видим в отчете о прибылях и убытках. Бухгалтерская прибыль признает только явные затраты по реальным и документально подтвержденным хозяйственным операциям. При определении экономической прибыли специалисты учитывают также неявные затраты. Из-за них и образуется разница между бухгалтерской и экономической прибылью. Неявные затраты представляют собой альтернативные ресурсы или упущенные экономические возможности (выгоды). К примеру, предприятие имеет сберегательный депозит в кредитном учреждении. Если бы оно в течение года дополнительно инвестировало в него определенные финансовые ресурсы, то доход по вкладу мог вырасти. Величина возможных, но неполученных процентов по депозиту и будет являться упущенной экономической выгодой.

Каждый из видов прибыли может быть проанализирован при помощи основных приемов:

- Сравнительный анализ, который предполагает сопоставление одних и тех же показателей за аналогичные промежутки времени, а также выявляет отклонения между ними в большую или меньшую сторону.

- Структурный анализ, направленный на расчет структуры каждого показателя в общем весе всех данных и динамику ее изменения.

- Факторный анализ, который применяется для определения влияния каждого фактора на экономический результат и выявления взаимосвязей между ними.

Каждое предприятие, которое заинтересовано в дальнейшем увеличении прибыли, должно выбрать те методы анализа, которые лучше всего подходят его специфике деятельности и отраслевой принадлежности.

Формулы расчета основных показателей, которые характеризуют деятельность компании, можно найти в статье «Основные финансовые коэффициенты и формулы их расчета».

Списание дебиторской задолженности на финансовый результат

Опубликовано в номере: Консультант бухгалтера N2 / 2002

Как показывает опыт проведения аудиторских проверок в бухгалтерском учете многих предприятий числится дебиторская задолженность многолетней давности на счетах 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 76 «Расчеты с прочими дебиторами и кредиторами».

Часть из общей суммы задолженности бывает просроченной, другая часть является нереальной к взысканию. Согласно действующему законодательству, если дебиторская задолженность подлежит списанию на финансовые результаты, то ее следует списывать, в противном случае искажается чистая прибыль, что напрямую затрагивает интересы собственников (акционеров), а также становится нереальным баланс предприятия.