Ключевые моменты при расчете больничных в 2019-2020 годах

Выделяются 2 блока основных моментов, которые нужно знать, прежде чем начинать расчет.

1-й блок — исходные параметры расчета

1. Кем оплачивается больничный:

- по заболеванию и травме (непроизводственной):

- первые 3 дня — работодателем;

- последующие дни — из бюджета ФСС;

- за весь период — из бюджета ФСС.

2. Кому оплачивается больничный:

- работникам по трудовому договору;

- получателям средств, с которых уплачиваются взносы в ФСС.

ВАЖНО! Иностранным гражданам, временно пребывающим в России и работающим в российских организациях, также положена выплата по больничному листу при наличии трудового договора и оплаты работодателем (страхователем) взносов за иностранца в ФСС в течение 6 месяцев до месяца, когда наступила нетрудоспособность (ст. 2 закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ).

3. Как оплачивается больничный.

Оплачиваются календарные дни нетрудоспособности (указанные в больничном листе). Исключение (по ст. 9 закона «Об обязательном соцстраховании…» от 29.12.2006 № 255-ФЗ) составляют периоды:

- простоев;

- отстранения от работы;

- иного освобождения от работы с полной или частичной компенсацией, кроме ежегодного основного отпуска;

- пребывания работника под стражей или арестом;

- проведения судебных и медицинских обследований.

2-й блок — показатели для расчета

1. Процент заработка в зависимости от стажа работы. Выплата начисленного пособия в 2019-2020 годах производится с учетом следующих соотношений:

| Рабочий стаж (в течение которого выплачивались страховые взносы), в годах | Процент среднего заработка, ограничивающий выплату по больничному, в % |

| До 5 | 60 |

| От 5 до 8 | 80 |

| От 8 | 100 |

ОБРАТИТЕ ВНИМАНИЕ! Если нетрудоспособность наступила в результате профзаболевания или ЧП на производстве, в расчет сразу берется 100% заработка. В этом случае максимальная оплата больничного листа ограничена 4-кратным размером ежемесячной страховой выплаты в ФСС (ст. 9 закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ).

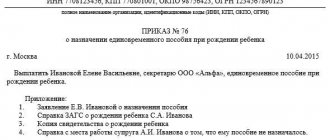

Ограничения выплат по стажу не применяются для оплаты больничного по беременности и родам.

О расчете больничного по беременности и родам читайте здесь.

2. Период расчета. Он составляет 2 года до года оформления больничного. Включает все выплаты, с которых начислялись взносы в ФСС, в том числе у других работодателей (ст. 14 закона № 255-ФЗ).

3. Делитель для получения среднего значения дневного заработка. Для больничных всегда используется показатель 730. Исключение здесь составят расчеты, относящиеся к пособию по беременности и родам. Для них в формулу (если речь не идет об определении минимальной или максимальной суммы пособия) берется фактическое число дней в периоде расчета, из которых надлежит вычесть продолжительность определенных периодов.

Подробнее об особенностях учета числа дней в периоде для больничного по беременности и родам — в материале «Когда дают больничный лист по беременности и родам».

Изменения в заполнении отчётов для ФСС в 2020 году

С января 2020 вступили в силу и новые правила заполнения отчётностей для Фонда социального страхования. Предприятия, которые имеют сотрудников, привыкли, что подавать отчётности в этот орган требуется несколько раз в год или ежемесячно. Наиболее распространённый формат – это отчёт 4 ФСС. В 2020 принципы подачи такого отчёта заметно поменяются, и это касается не только правил оформления отдельных разделов бланка, а всей системы работы с данным документом.

Изменения связаны с тем, что законодательство отдало часть полномочий по работе со страховыми отчислениями Федеральной налоговой службе. Причина в том, что ФНС лучше и быстрее обрабатывает налоговые данные, а это даёт надежду, что увеличатся страховые и налоговые сборы по стране.

С первого квартала нового года понадобится оформлять отчёты для ФСС и ПФР по новым правилам. Желательно ещё до конца года ознакомиться с этими правилами и подготовить бухгалтерию, чтобы впоследствии не испытывать сложностей с соблюдением новых требований, предъявляемых законодательством.

Минимальная сумма выплаты по больничному в 2019-2020 годах

Рассчитанную по основной методике сумму среднего заработка на период нетрудоспособности необходимо примерить к минимальному показателю. Обычно это необходимо в случаях, когда заболевший работник по каким-либо причинам не отработал 2 года до больничного и сумма пособия по расчету за месяц может получиться меньше, чем установленный МРОТ.

В случае если расчет по среднему заработку оказывается меньше расчета по МРОТ, необходимо считать выплату по больничному исходя из МРОТ. С 01.01.2019 МРОТ составляет 11 280 руб. С 01.01.2020 он будет равен 12 130 руб.

Все суммы минимальных значений дневного пособия в зависимости от страхового стажа приведены в Готовом решении от КонсультантПлюс.

О налогообложении суммы больничного НДФЛ читайте в статье «Облагается ли больничный лист (больничный) НДФЛ?».

Как грамотно подать отчёты в ФСС и ПФР в 2020 году

Чтобы вовремя отправить отчёты по форме РСВ в Пенсионный фонд и по форме ФСС в социальный фонд, нужно знать, как заполнить соответствующие разделы и какие данные нужно вносить. Если на предприятии работает собственный бухгалтер, то он решает эти задачи, при отсутствии бухгалтера (это касается в основном небольших предприятий) подобными вопросами занимается руководитель.

Опыт показывает, что для владельца фирмы контролировать данные, вести учёт и заполнять отчёты для всех фондов и структур бывает проблематично. В этой ситуации полезно обратиться за услугами удалённой бухгалтерии. Использование такой бухгалтерии не требует постоянно делать отчисления для сотрудников и тем более оплачивать им отпуск и больничный. Не требуется нанимать сотрудника в штат, что актуально для ИП без сотрудников. Необходимые данные будут собраны, а нужные отчёты отправлены в установленные для этого сроки. Использование таких услуг разгружает рабочее время руководителя фирмы, потому что ему не нужно ни заполнять документы для контролирующих органов, ни думать на эту тему.

Максимальная сумма выплаты по больничному в 2019-2020 годах

Максимальная оплата больничного листа в 2019-2020 годах, как и ранее, поставлена в зависимость от предельной величины базы для начисления страховых взносов в ФСС. Величина ежегодно устанавливается (индексируется) постановлениями Правительства РФ и характеризует максимальную сумму, с которой могут быть уплачены взносы в ФСС за год. Таким образом, оплачивать пособие в размере выше этого лимита ФСС не может (не получает на это взносов).

В тоже время организация на свое усмотрение может увеличить размер пособий до фактического среднего заработка работника. Такая доплата к пособию по больничному листу производится за счет собственных средств организации. Все об учете и налогообложении такой доплаты изложено в Готовом решении от КонсультантПлюс.

На практике это выглядит как вторая примерка результата исходного расчета среднего заработка, но теперь к максимальной сумме больничного, которую компенсирует ФСС.

Предельная база для начисления взносов составила:

- в 2020 году — 718 000 руб.;

- в 2020 году — 755 000 руб.;

- в 2020 году — 815 000 руб.;

- в 2020 году — 865 000 руб;

- на 2020 год — 912 000 руб.

Значит, в 2020 году значение среднедневного заработка для расчета максимальной выплаты по больничному составит не больше:

(865 000 + 815 000) / 730 = 2 301,37 руб.

А для 2020 года он не должен превышать:

(755 000 + 815 000) / 730 = 2 150,68 руб.

Все суммы максимальных значений дневного пособия в зависимости от страхового стажа приведены в Готовом решении от КонсультантПлюс.

Сроки подачи отчётов ФСС в 2020 году

Для большинства компаний сохраняется необходимость ежемесячно направлять отчёты в ФСС. Исключение составляют компании без сотрудников и имеющие конкретные льготы в этой области.

Срок подачи отчёта о сделанных социальных выплатах для работников должен отправляться в ФСС не позднее 10 числа следующего за отчётным месяца. Нарушение сроков приводит к штрафам в размере 500 рублей за каждое отдельное правонарушение. Отдельным правонарушением законодатель считает сведения по каждому сотруднику, по этой причине предприятию с большим количеством работников особенно важно чётко соблюдать сроки.

Сегодня существует возможность отправлять подобные данные на сайты профильных ведомств в полуавтоматическом режиме. Используя специализированный календарь бухгалтера, такой специалист получит напоминание о сроках, когда отчёты в пенсионный фонд должны быть готовы к отправке, а программы помогут сделать правильный расчёт и заполнят форму сами. Для бухгалтера здесь наиболее важным пунктом становится ведение учёта данных для предприятия. Если данные в порядке, то соблюдение требований закона не составит сложности.

Максимальный период больничного

Говоря о максимальной оплате больничного в 2019-2020 годах, нельзя не вспомнить о 2-й части формулы итогового расчета — длительности периода болезни в календарных днях. Больничный лист выдается по строго регламентированным правилам на установленный законом срок.

Наиболее распространенные максимальные сроки:

- При амбулаторном лечении — 15 дней включительно.

- Стационарном лечении — период нахождения в стационаре плюс до 10 дней включительно после стационара амбулаторно.

- Продолжении лечения в учреждениях санаторного типа — 24 дня включительно.

ОБРАТИТЕ ВНИМАНИЕ! Если болезнь (травма) связана с профессиональной деятельностью заболевшего, в санаторный больничный включается время проезда в лечебное учреждение и обратно.

- По беременности и родам — 140–196 дней (в зависимости от ситуации).

- Уходу за заболевшим ребенком:

- до 7 лет — на весь период болезни;

- от 7 до 15 лет — на 15 дней включительно;

- старше 15 лет при амбулаторном лечении — на 3 дня.

ВАЖНО! Стандартные сроки лечения могут быть продлены, но только по решению специальной врачебной комиссии.

О правилах заполнения принесенного работником больничного листа читайте в материале «Пример заполнения больничного листа работодателем».

Расчет заработка

Указанные выше проценты применяются к среднему заработку. Понятно, что в расчет берется только официальный доход, с которого работодатель удержал НДФЛ, а также начислил и уплатил страховые взносы. При этом величина среднего заработка рассчитывается за два года, предшествующих тому, в котором работник ушел на больничный.

Например, если пособие по нетрудоспособности начисляется в 2018 году, то учитывается заработок за 2016—2017 годы. В расчете участвуют все доходы — заработная плата, премии, прочие надбавки и бонусы. Полученное значение делится на 730 — именно столько дней в указанных годах. В итоге получается сумма среднего заработка в день.

Далее к этой сумме применяется коэффициент стажа (см. выше). То есть для работника, чей страховой стаж составляет 6 лет, сумма среднего заработка будет умножена на 0,8, поскольку за каждый день больничного ему положено 80% от среднего заработка.

Полученное значение следует умножить на количество дней больничного. Причем учитываются и выходные, и праздничные, то есть расчет ведется по календарным дням.

Важно! Существует определенный максимум начисления за один день больничного. В 2020 году это 2017,81 рублей. Когда исчисленный средний заработок в день больше этого порога, больничный начисляется исходя из указанного максимума.

А как же быть тем застрахованным лицам, кто в предыдущие два года не работал или работал не весь срок? Для таких случаев есть нижний предел заработка. Он исчисляется исходя из МРОТ, который в данный момент составляет 11163,00 рублей.

Итоги

Максимальная сумма больничного в 2019-2020 годах ограничена:

- лимитированным показателем среднедневного заработка по предельной величине базы, установленной для взносов в ФСС: для 2019 года — 2 150,68 руб./день, для 2020 года — 2 301,37 руб./день;

- лимитированной продолжительностью больничного в днях (для стандартного случая пребывания дома по обычной болезни — не более 15).

То есть в обычной ситуации максимальная выплата по больничному листу в 2020 году не может быть больше: 15 × 2 150,68 = 32 260,20 руб., а в 2020-м — 15 × 2 301,37 = 34 520,55 руб.

Источники:

- Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»

- Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Как заполнить отчёт ФСС в 2020 году

Работникам бухгалтерии стоит обратить внимание на то, каким образом изменился отчёт для ФСС.

Титульный лист и раздел 2, в котором производятся расчёты страховых выплат, сохраняются. Раздел 1 полностью ликвидирован из отчёта, потому что сведения, содержащиеся в нём, предприятие станет обязано отправлять в ФНС. Не помешает заранее посмотреть на сайте ФНС примеры заполнения отчётов по новым правилам и скачать необходимые для этого бланки.

В разделе 2 бухгалтер предприятия отражает краткие данные о том, какие были сделаны выплаты сотрудникам в связи с травматизмом во время работы, с уходом за ребёнком и в других ситуациях, предусмотренных законом. Этот отчёт отправляется в ФСС. Но физически деньги должны быть направлены в ФНС, потому что именно она теперь занимается подобными вопросами.

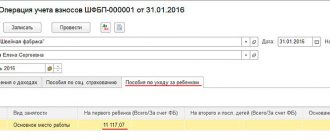

Как оплачивается больничный лист

Всего есть 2 даты, когда работникам начисляются деньги – в аванс и зарплату.

По правилам оплаты, больничного пособие начисляется в ближайшую из дат.

Если работодатель нарушил сроки оплаты или вам не оплатили больничный лист, то можно обратиться в суд, предъявив следующие доказательства:

- Копия больничного листа.

- Копия трудового договора.

- Выписка со счета банковской карты, куда приходят средства за оплату труда.

- Расчетный лист с начисленной суммой.

Оплата электронного больничного листа зависит от региона проживания и может быть оплачено напрямую ФСС или работодателем.

back to menu ↑

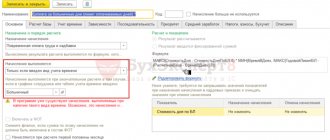

Электронный лист нетрудоспособности: порядок заполнения

Для бухгалтеров, электронные документы наиболее просты в использовании, так как их невозможно потерять.

Порядок заполнения:

- Организация и должность. Необходимо вписать в ячейки вышеуказанные данные.

- Форма организации. Необходимо поставить галочку возле вида работы – по совместительству или постоянная.

- Регистрационный номер и код организации.

- Идентификационный номер. Если вы берете больничный из-за беременности или у вас нет ИНН. В остальных случаях – пропускаем пункт.

- Номер СНИЛС.

- Периоды страхования и его отсутствия. Необходимо ввести данные о периоде отчислений в ФСС.

- Средний заработок.

- Размер пособия.

- Сумма, которая выдается работодателем на руки.

- Условия начисления.

Сроки оплаты больничного

После того, как сотрудник принесет документ о нетрудоспособности, у работодателя есть 10 дней для расчета пособия.

Пособие выдается в ближайшую дату выдачи зарплаты или аванса.

В случае, если в регионе запущен пилотный проект, количество дней увеличивается. Самый минимальный срок ожидания – 15 дней.

back to menu ↑