Доплата до фактического заработка к пособию, размер которого ограничен

Источник: журнал «Главбух»

Согласно статье 183 Трудового кодекса РФ, при временной нетрудоспособности работодатель выплачивает работнику пособие в соответствии с федеральными законами. Основным является Федеральный закон от 29 декабря 2006 г. № 255-ФЗ.

Расчет среднего заработка для начисления пособия по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком производится за два календарных года, предшествующих году наступления нетрудоспособности. При этом в знаменателе расчета указывается фиксированное число дней – 730.

Компания за свой счет оплачивает больничные сотрудника за первые три дня. С четвертого дня пособие оплачивается уже за счет средств ФСС России.

Средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, учитывается за каждый календарный год в сумме, не превышающей установленную на основании Федерального закона от 24 июля 2009 г. № 212-ФЗ (далее – Закон № 212-ФЗ) на соответствующий календарный год предельную величину базы для начисления страховых взносов в ФСС России.

Пособие при утрате трудоспособности вследствие заболевания или травмы выплачивается в следующем размере:

- при стаже более восьми лет – 100 процентов среднего заработка;

- при стаже от пяти до восьми лет – 80 процентов среднего заработка;

- при стаже до пяти лет – 60 процентов среднего заработка.

Получается, что сотрудники с небольшим стажем в материальном смысле теряют очень много. При этом они могут быть весьма ценными для организации кадрами.

https://youtu.be/VV4ZAaDk56k

Доплата до среднего дневного заработка при расчете пособия по больничному листу

Доплата производится вместе с больничным и подлежит уплате НДФЛ и страховым взносам в ФСС ПФР и ФФОМС. Для УСН и налога на прибыль такая доплата воспринимается как расходы на оплату труда.

Получить максимально возможный размер пособия можно при наличии страхового стажа не менее 8 лет. Тогда выплата по больничному составит 100% от среднего заработка. В случаях, когда страховой стаж меньше, пособие можно увеличить путем назначения дополнительной выплаты. Это право работодателя. Закон не обязывает его доплачивать работнику, оставляя формулировку для этого действия как «вправе».

Работодатель может, но не обязан увеличивать размер пособия по больничному листу!

Если работодатель готов назначить доплату работнику, стаж которого не позволяет получать максимальное пособие по временной нетрудоспособности или средний доход за расчетный период выше базового значения, это нужно отразить:

- в коллективном трудовом договор;

- в индивидуальном трудовом договоре.

О выдаче больничного листа по уходу за ребенком читайте тут .

При уходе работника на больничный на основании пункта трудового договора издается приказ на доплату. Сумма доплаты обязательно отразится в балансе предприятия как расход на оплату труда. Соответственно она не будет облагаться налогом на прибыль.

Статус доплаты по больничному листу — один из видов оплат труда, с которого полагается удержать подоходный налог в размере 13% и страховые взносы.

Про расчет больничного рассказано в ролике

Где прописать размер доплаты до фактического заработка

Чтобы не просто подарить деньги заболевшему сотруднику, а учесть доплату по больничному листу при расчете налога на прибыль компании нужно соблюсти ряд правил.

В соответствии с положениями статьи 255 Налогового кодекса РФ в расходы на оплату труда включаются любые начисления работникам в денежной или натуральной форме, стимулирующие начисления, компенсации и т. д. Положения пункта 25 статьи 255 Налогового кодекса РФ позволяют признавать для целей налогообложения прибыли и другие виды расходов, произведенных в пользу работника, предусмотренные трудовым или коллективным договором. Таким образом, фирма вправе отразить суммы доплат работникам до среднего заработка за период их временной нетрудоспособности в составе расходов, уменьшающих налогооблагаемую прибыль, если такие выплаты предусмотрены трудовым или коллективным договором.

Следовательно, если условие о доплате в трудовом или коллективном договоре не прописано, то учесть доплату при расчете налога на прибыль не получится. Эта позиция снова подтверждается в письме Минфина России от 10 апреля 2014 г. № 03-03-Р3/16325. Ранее финансисты высказывали ее в письмах от 27 декабря 2012 г. № 03-03-06/1/723, от 3 мая 2012 г. № 03-03-06/2/47, от 26 октября 2009 г. № 03-03-06/1/691. Да и судьи в данном вопросе занимают сторону чиновников (постановление ФАС Московского округа от 21 сентября 2012 г. № А40-14994/12-99-72).

Впрочем, у работодателя есть возможность регулировать такие выплаты. Если он желает выплачивать дополнительные средства всем своим заболевшим работникам, то эту норму можно закрепить в коллективном договоре. Но, согласитесь, такое бывает редко. Гораздо чаще работодатель стремится поддержать материально какого-то конкретного работника, а не всех подряд. Но и это нетрудно оформить: положение о доплате в этом случае нужно прописать в трудовом договоре.

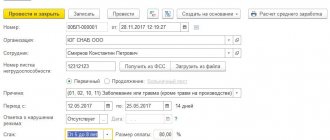

Создание начисления «Доплата за больничные дни»

Общие настройки на вкладке Основное

Создадим начисление Доплата за больничные дни (лимит оплачиваемых дней)*, которое рассчитывается только если введен вид учета времени Больничный:

Формула начисления

Разберем формулу данного вида расчета на схемах.

Общая формула Доплаты за больничные дни и расшифровка формулы для расчета суммы доплаты за один день:

Расшифровка расчета количества дней больничного, за которые нужно начислить доплату:

Уточнение расчета количества дней больничного, за которые нужно начислить доплату:

Расшифровка расчета количества дней больничных, которые уже были ранее в этом году и преобразование значений, участвующих в расчете, в показатели для формулы:

Преобразование показателей схемы для расчета количества дней, за которые можно начислить доплату в показатели для формулы:

Итоговая формула Доплата за больничные дни (лимит оплачиваемых дней)* получается следующей:

Настройки расчетной базы

В настройках начисления Доплата за больничные дни (лимит оплачиваемых дней)* на вкладке Расчет базы в список базовых начислений включим вид расчета Количество дней больничного, а переключатель Период расчета базы установим в положение Текущий год:

Настройки по учету времени начисления

На вкладке Учет времени для поля Вид времени указываем – Больничный:

Как начислить налоги и взносы с доплаты к пособию

Если считать доплату до фактического заработка при выплате больничных частью оплаты труда, то и облагаться НДФЛ и обязательными страховыми взносами она должна в обычном порядке.

НДФЛ с суммы доплаты удерживается в силу статьи 217 Налогового кодекса РФ (об этом же – в письмах Минфина России от 6 мая 2009 г. № 03-03-06/1/299 и от 12 февраля 2009 г. № 03-03-06/1/60), а обязательные страховые взносы начисляются согласно статье 9 Закона № 212-ФЗ. Также придется уплатить обязательные страховые взносы на травматизм (п. 1 ст. 20.1 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

Дело в том, что НДФЛ и взносами не облагаются государственные пособия, за исключением пособий по временной нетрудоспособности, а также иные выплаты и компенсации, назначенные в соответствии с действующим законодательством. Доплата до среднего заработка в сумме, превышающей установленный ФСС России максимальный размер пособия, не может рассматриваться в качестве государственного пособия.

Пример А.П. Маркин трудится в компании 17 месяцев. В мае 2015 года он заболел и получил больничный лист сроком на девять дней. Пособие для работника исчисляется исходя из среднего заработка в размере 888,34 руб. в день. Однако фактический средний заработок в 2015 году у этого специалиста равен 1099,66 руб. в день.

Маркин имеет страховой стаж менее пяти лет, поэтому может рассчитывать только на 60 процентов суммы среднего заработка. Следовательно, по больничному листу он должен получить 4797,04 руб. (888,34 руб. х 9 дн. х 60%).

Однако в трудовом договоре с работником записано, что в случае болезни компания производит ему доплату до фактического заработка. Таким образом, размер доплаты до фактического заработка составит 5099,90 руб. (1099,66 руб. х 9 дн. – 4797,04 руб.).

На сумму доплаты нужно будет начислить обязательные страховые взносы в размере 1529,97 руб. (5099,90 руб. х 30%). А также необходимо удержать НДФЛ в размере 662,99 руб. (5099,90 руб. х 13%).

Компания соответствует VII классу профессионального риска, поэтому страховой тариф по взносам на страхование от несчастных случаев и профессиональных заболеваний равен 0,8 процента. Следовательно, на сумму доплаты придется начислить взносы в размере 40,80 руб. (5099,90 руб. х 0,8%).

В бухгалтерском учете это будет отражено следующими проводками: ДЕБЕТ 20 КРЕДИТ 70 – 5099,90 руб. – начислена доплата к больничному листу;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ» – 662,99 руб. – удержан НДФЛ;

ДЕБЕТ 20 КРЕДИТ 69 – 1529,97 руб. – начислены обязательные страховые взносы;

ДЕБЕТ 20 КРЕДИТ 69 субсчет «Расчеты по страхованию от несчастных случаев на производстве и профессиональных заболеваний» – 40,80 руб. – начислены страховые взносы от несчастных случаев на производстве и профессиональных заболеваний.

А. Анищенко, аудитор

Положение о доплате

Право на получение работниками доплаты к больничному можно закрепить и в отдельном документе, таком как положение о доплате. В нем указывается, кто имеет право на нее и при каких обстоятельствах. При этом в трудовых договорах с работниками необходимо сделать ссылку на данное положение. По сути, это разновидность предыдущего случая.

Примечание. Сроки выплаты и ответственность за просрочку

Работодатель должен иметь в виду, что в случае, когда доплата является частью системы оплаты труда, ее нельзя выплачивать с опозданием. Иначе ему придется заплатить работнику проценты согласно ст. 236 Трудового кодекса – не менее 1/300 ставки рефинансирования ЦБ РФ за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Обязанность выплаты процентов не зависит от вины работодателя.

Доплата больничного до фактического заработка

Сумма пособия по больничному листу, как правило, выходит меньше, чем фактический заработок сотрудника. Некоторые работодатели по собственной инициативе производят соответствующую доплату. Об учете такой выплаты и пойдет речь.

Заболевшему сотруднику фирма должна выплатить пособие по временной нетрудоспособности, величина которого зависит от страхового стажа больного.

Так, если страховой стаж работника составляет восемь и более лет, то ему полагается пособие в размере 100 процентов его среднего заработка; от пяти до восьми лет — 80 процентов его среднего заработка; до пяти лет — 60 процентов его среднего заработка.

Сотруднику со страховым стажем менее шести месяцев пособие по болезни выплачивается в сумме, которая не должна превышать за полный календарный месяц МРОТ, установленного федеральным законом (п. п. 1 и 6 ст. 7 Федерального закона от 29 декабря 2006 г. N 255-ФЗ, далее — Закон N 255-ФЗ). С 1 января 2014 г. сумма МРОТ составляет 5554 руб. в месяц (ст. 1 Закона от 19 июня 2000 г. N 82-ФЗ в редакции от 2 декабря 2013 г.). Напомним, что в 2013 г. этот показатель составлял 5205 руб.

Важно знать. Для выплаты пособия по болезни сотрудник обязан представить работодателю листок нетрудоспособности, выданный медучреждением. Он должен быть оформлен в соответствии с требованиями Порядка, который утвержден Приказом Минздравсоцразвития России от 29 июня 2011 г. N 624н.

Именно по указанным правилам соцстрахом будут рассчитываться, а соответственно, и возмещаться работодателю суммы пособий (за исключением первых трех дней болезни). Ни копейки сверху ФСС не доплатит.

Вместе с тем никто не запрещает работодателям оплачивать больничные листы сверх лимита среднего заработка, выплачивая часть пособий (помимо трех дней, которые и так идут из кармана фирмы) за свой счет. Например, пособие по временной нетрудоспособности, которое должно быть выплачено в обязательном порядке, работодатель может доплатить до фактического заработка сотрудника.

Разберемся, как правильно это сделать и какие последствия ждут добросердечных работодателей.

Учет доплаты в расчете среднего заработка

Доплата до фактического заработка или любой другой вид доплаты пособия по временной нетрудоспособности могут быть начислены в месяце, попадающем в расчетный период при определении среднего заработка для тех или иных случаев. Разберемся, входит ли доплата в число выплат, учитываемых при исчислении среднего заработка.

Средний заработок для отпуска и других случаев, предусмотренных Трудовым кодексом. Обратимся к пп. «б» п. 5 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 24.12.2007 N 922. В нем говорится, что при исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если работник получал пособие по временной нетрудоспособности или пособие по беременности и родам.

Следовательно, доплата не учитывается при исчислении среднего заработка в случаях его сохранения, предусмотренных трудовым законодательством.

Средний заработок для пособий. Согласно ч. 2 ст. 14 Закона N 255-ФЗ в средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком, включаются все виды выплат и иных вознаграждений в пользу работника, которые учитываются в базе для начисления страховых взносов в ФСС РФ в соответствии с Законом N 212-ФЗ.

Теперь обратимся к п. 1 ст. 8 Закона N 212-ФЗ. В нем говорится о том, какие выплаты включаются в базу для начисления страховых взносов. Среди них все выплаты и вознаграждения в пользу физического лица, кроме сумм, указанных в ст. 9 Закона N 212-ФЗ. Если изучить упомянутую статью, то доплата в ней не поименована. Таким образом, доплата как выплата в пользу работника входит в базу для начисления страховых взносов.

Естественно было бы предположить, что на этом основании ее следует включать в перечень выплат, учитываемых при исчислении среднего заработка для расчета пособий. Однако время пребывания на больничном исключается при определении количества календарных дней расчетного периода. Об этом говорится в пп. «б» п. 5 Положения об особенностях порядка исчисления средней заработной платы (утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Следовательно, доплата, начисленная за исключаемый период нетрудоспособности, не учитывается в дальнейшем при расчете пособий.

Резюмируя вышесказанное, приводим таблицу, в которой содержатся данные по налогообложению доплаты.

Таблица

| Налоги, взносы, средний заработок, пособия | Доплата установлена | |

| трудовым (коллективным) договором (положением, на которое есть ссылка в трудовом договоре) | только приказом директора (разовая выплата) | |

| Налог на прибыль | Уменьшает облагаемую базу | Не уменьшает облагаемую базу |

| НДФЛ | Облагается | |

| Страховые взносы | ||

| Взносы на случай травматизма | ||

| Средний заработок по ТК РФ | Не учитывается | |

| Пособия |

И.А.Гаврикова

Старший научный редактор

журнала «Зарплата»

| Как составить график отпусков | |

| Новогодний праздник для работников |

Расчет доплаты

Для расчета размера доплаты нужно определить сумму пособия по болезни, которую работодатель должен выплатить в обязательном порядке. При этом следует руководствоваться Положением, утвержденным Постановлением Правительства РФ от 15 июня 2007 г. N 375, а также ст. 14 Закона N 255-ФЗ.

Сумма обязательного пособия исчисляется обычно исходя из среднего заработка работника. Сначала определяют сумму начислений, произведенных в его пользу за расчетный период. Обычно это два года, предшествующие году наступления временной нетрудоспособности.

Складывают только начисления, которые учитываются при определении среднего заработка. А это те суммы, что входят в состав выплат и иных вознаграждений в пользу работника, на которые начислены страховые взносы в ФСС РФ в соответствии с Федеральным законом от 24 июля 2009 г. N 212-ФЗ (далее — Закон N 212-ФЗ).

Начисления складывают отдельно за каждый год расчетного периода. Если данный временной промежуток отработан не полностью или отсутствует справка о заработке у других работодателей, то учитывают фактически имеющуюся сумму.

Затем определяют максимальный предел пособия. То есть полученные за каждый год суммы сравнивают с предельно допустимой величиной. А именно с предельной величиной базы для начисления страховых взносов в ФСС РФ. В дальнейшем расчете используют меньший показатель.

Далее полученную сумму делят на 730, что дает величину среднедневного заработка. Ее умножают на коэффициент страхового стажа, потом — на количество календарных дней нетрудоспособности.

Наконец, определяют, сколько сотрудник смог бы фактически заработать, если бы работал, а не болел. Из полученной величины вычитают сумму обязательного пособия. Результат представляет собой доплату.

Пример 1. Кассир ООО «Магия» О.В. Васильева с 18 по 26 ноября 2013 г. была на больничном.

Ее страховой стаж равен пяти годам и двум месяцам. Заработок за 2011 г. составил 470 000 руб., за 2012 г. — 530 000 руб. Оклад равен 45 000 руб.

В трудовом договоре предусмотрена обязанность работодателя в случае нетрудоспособности доплачивать до фактического заработка.

Бухгалтер ООО «Магия» сделал следующие расчеты.

Сначала он определил размер среднего заработка для определения пособия, установленного законом.

Так как доходы работницы за два года, предшествующие тому, когда наступила временная нетрудоспособность, больше предельных величин базы для начисления страховых взносов в ФСС РФ (в 2011 г. — 463 000 руб., в 2012 г. — 512 000 руб.), то в расчете бухгалтер учел максимально возможные значения. В результате среднедневной заработок для расчета пособия составил:

(463 000 руб. + 512 000 руб.) : 730 дн. = 1335,62 руб.

Сумма пособия по временной нетрудоспособности равна:

1335,62 руб. x 80% x 9 дн. = 9616,46 руб.

Затем бухгалтер рассчитал сумму, которую О.В. Васильева получила бы, если бы работала в эти дни, в размере:

45 000 руб. : 20 дн. x 9 дн. = 20 250 руб.

Размер доплаты до фактического заработка составил:

20 250 — 9616,46 = 10 633,54 руб.

Бухгалтерский учет

Доплата до фактического заработка признается расходом по обычным видам деятельности и отражается по дебету счета учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета 70 (п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Рассмотрим на примере, как отразить доплату в бухгалтерском учете.

Пример 2. Воспользуемся данными примера 1. Как отразить в бухгалтерском учете суммы пособия по временной нетрудоспособности и доплаты к нему, выплаченные Н.Л. Солнышкиной, если известно, что тариф взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний в ООО «Подсолнух» — 1%?

Решение. Бухгалтер сделал следующие проводки:

Дебет 20 Кредит 70

- 3239,16 руб. — начислена доплата к пособию до оклада;

Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ»,

- 421 руб. (3239,16 руб. x 13%) — удержан НДФЛ с суммы доплаты;

Дебет 20 Кредит 69

- 842,18 руб. (3239,16 руб. x 26%) — начислены страховые взносы с суммы доплаты;

Дебет 20 Кредит 69, субсчет «Расчеты с ФСС РФ по социальному страхованию на случай травматизма»,

- 32,39 руб. (3239,16 руб. x 1%) — начислены страховые взносы на случай травматизма с суммы доплаты;

Дебет 70 Кредит 50

- 2818,16 руб. (3239,16 руб. — 421 руб.) — выдана сотруднице из кассы доплата.

Учет в расходах по налогу на прибыль

При исчислении налога на прибыль фирма уменьшает полученные доходы на сумму произведенных затрат. В число последних в том числе входят расходы на оплату труда. К ним, в частности, относятся другие виды издержек, которые произведены в пользу работника и предусмотрены трудовым (коллективным) договором (п. 25 ст. 255 НК РФ).

Важно знать. Расходы, вычитаемые из налогооблагаемых доходов, должны быть обоснованны и документально подтверждены. Таково требование п. 1 ст. 252 Налогового кодекса.

Значит, фирма вправе учитывать суммы доплат работникам до фактического заработка за период их временной нетрудоспособности в составе расходов, уменьшающих налогооблагаемую прибыль. Обязательное условие — такие выплаты должны быть предусмотрены трудовым и (или) коллективным договором.

Аналогичный вывод следует из целого ряда Писем, вышедших из-под пера Минфина России: от 27 декабря 2012 г. N 03-03-06/1/723, от 3 августа 2010 г. N 03-03-06/1/508, от 27 июля 2010 г. N 03-03-06/1/487, от 22 июня 2010 г. N 03-03-06/4/62, от 26 октября 2009 г. N 03-03-06/1/691, от 14 сентября 2009 г. N 03-03-06/2/169.

Совсем иначе ситуация обстоит, если положением об оплате труда и премировании работников, действующим в организации, предусмотрено, что по решению работодателя на основании приказа или распоряжения работникам может производиться доплата к пособию по временной нетрудоспособности, но при этом ни трудовыми, ни коллективным договором вышеуказанные доплаты не предусмотрены. Тогда фирма не вправе учесть указанные выплаты в расходах на оплату труда в соответствии с п. 25 ст. 255 Налогового кодекса для того, чтобы исчислить налог на прибыль.

Коллективный договор

Специалисты Минфина рекомендуют предусмотреть возможность получения сотрудниками доплаты к пособию в коллективном договоре. Это позволит учесть данную сумму в расходах на оплату труда при исчислении налогооблагаемой базы по налогу на прибыль. В этом случае доплата будет распространяться на всех работников. Кроме того, работодатель не сможет отказаться от назначения доплаты до тех пор, пока в коллективный договор не будут внесены изменения.

Если работодатель решил зафиксировать доплату в коллективном договоре, формулировка в документе может быть такой: «Работникам в случае временной утраты трудоспособности и получающим пособие в размере меньшем, чем фактический заработок, производится доплата до их фактического заработка за счет средств работодателя». Формулировка может быть иной в зависимости от вида доплаты.

На основании положений коллективного договора, данных табеля учета рабочего времени, подтверждаемых листком временной нетрудоспособности, отдел кадров готовит проект приказа о назначении доплаты. Затем руководитель организации подписывает приказ. С документом знакомят работника, и передают его в бухгалтерию. И наконец, на основании приказа бухгалтерия производит расчет и выплату доплаты.

Есть такое право

Не все сотрудники имеют право получить больничное пособие в 100% размере от среднего заработка, так как показатель зависит от страхового стажа.

Подробнее см. «100% больничный: когда оплачивается в полном размере».

А иногда начисление таких пособий происходит исходя из МРОТ. Поэтому на помощь такому персоналу приходит доплата по больничному листу до среднего заработка.

Подробнее см. «МРОТ в 2020 году для расчета больничного».

При временной потере трудоспособности работнику выплачивают больничное пособие, исчисляемое на основании среднего заработка. За расчетный период берут два года, предшествующих году наступления страхового случая.

Фонд социального страхования ограничивает значение, при котором дни отсутствия оплачивают. Так, в 2020 году максимальный доход за расчетный период равен:

- 670 000 руб. (за 2020 г.) + 718 000 руб. (за 2020 г.) = 1 388 000 руб.

- 1,388 млн руб. / 730 день (число дней в 2020 + 2020 г.) = 1901,37 руб./день.

Суммы выше этих лимитов не учитывают при расчете больничного и не оплачивают. Но законодательство не запрещает работодателю делать доплату до среднего заработка по больничному листу на недостающую сумму.

Помните: предоставлять сотрудникам такую доплату – это право, а не обязанность работодателя!

Как правильно оформить

Когда предприятие делает сотрудникам доплаты до среднего заработка по больничному листу при временной утрате ими трудоспособности, обязательно наличие этого условия в локальных нормативных документах, трудовом или коллективном договоре. Поскольку законодательство не регламентирует правил, касающихся данного вопроса, работодатель самостоятельно определяет:

- круг лиц, которым положена компенсация (не обязательно выплачивать средства всему персоналу);

- порядок расчета сумм денежных средств к доплате.

Расчеты с бюджетом

При правильном оформлении документов доплату до среднего заработка по больничному листу можно учитывать в расходах по налогу на прибыль как оплату труда. Для этого требуется:

- соблюдать рассмотренные выше условия;

- издать приказ, на основании которого делать такие доплаты.

Поскольку рассматриваемые доплаты исходят не от государства, они облагаются подоходным налогом. Его расчет происходит в общем порядке.

Подробнее см. «Уплата подоходного налога с больничного листа».

Также работодатель должен отчислить с суммы добавки до среднего заработка взносы во внебюджетные фонды.

ПРИМЕР С. Михайлов, работающий в и являющийся налоговым резидентом РФ, 26.09.2016 оформил больничный. К исполнению трудовых обязанностей он вернулся 06.10.2016. Средняя зарплата сотрудника за последние два года в день составила 2250 руб. Страховой стаж – 7 лет. В коллективном договоре фирмы предусмотрена доплата по больничному листу до среднего заработка. Какие действия надо выполнить?

Решение

- Поскольку Михайлов имеет страховой стаж – 7 лет, ему положена компенсация в размере 80% зарплаты. Сумма отчисляемых ему средств без доплат составит:

1901,37 × 80% × 10 дней = 15 210,96 руб. - Компенсация с учетом условия коллективного договора равна:

2250 × 10 дней = 22 500 руб. - Размер положенной ему доплаты составит:

22 500 – 15 210,96 = 7289,04. - Начисляем налог на сумму, которую предоставляем дополнительно:

7289,04 × 13% = 947,6 руб. – удерживаем эту сумму НДФЛ с доплаты по больничному листу до среднего заработка.

До какой предельной суммы или срока можно производить доплату – законодательство не регламентирует. И несмотря на то, что заработок может быть фиксирован окладом, фактически произведенной продукцией и др. Главное: чтобы правила расчета доплаты до среднего заработка по больничному листу были конкретно отражено в нормативных документах или трудовом договоре со служащим.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Оплата больничного листа в 2020 году: процент от стажа

Процент от стажа оказывает прямое влияние на размер оплаты больничного листа. Рассмотрим на конкретных примерах, как рассчитать стаж работника и сумму причитающегося ему пособия по временной нетрудоспособности в 2020 году.

- деятельность физлица в качестве ИП, частного нотариуса, детектива или охранника после 01.01.2003 года, если за эти периоды платили взносы на соцстрах, а также периоды до 01.01.2001 года;

- работа адвокатом после 01.01.2003 года, если за эти периоды платили взносы на соцстрах, а также периоды до 01.01.2001 года;

- труд в колхозе или производственном кооперативе после 01.01.2003 года, если за эти периоды платили взносы на соцстрах, а также периоды до 01.01.2001 года;

- исполнение полномочий депутата Госдумы и Совета Федерации;

- замещения государственных должностей субъектов РФ, а также муниципальных должностей, замещаемых на постоянной основе;

- деятельность священнослужителя, если за эти периоды платили взносы на соцстрах;

- оплачиваемая работа осужденного в период после 01.11.2001 года.

Рекомендуем прочесть: Узнать задолженность жкх по флс московская область

Как рассчитать доплату?

Размер доплаты определяется как разница между величиной среднего заработка и пособия по болезни.

Среднюю заработную плату рассчитывают умножением среднедневного заработка на длительность нетрудоспособности в днях. Для расчета учитывают все доходы, включаемые в налогооблагаемую базу по ЕСН. При определении средней зарплаты за день расчетным периодом признается 1 год, предшествующий заболеванию.

Величина пособия определяется в зависимости от стажа работы застрахованного лица. Она варьирует от 60 до 100% от среднего заработка. Максимальное значение его регулируется законодательством и меняется ежегодно.

Например, работник завода болел в марте 7 календарных дней. Его ежемесячный оклад составляет 65000 рублей. Расчетный период с 1 февраля прошлого года по 28 февраля текущего отработан полностью. Доплата больничного до среднего заработка предусмотрена коллективным и трудовым соглашениями. Стаж работы – 7 лет.

| Показатель | Порядок расчета | Результат |

| Средняя зарплата за день | 65000*12/365 | 2136,98 |

| Больничный за день | 2136,98*80% | 1709,59 |

| Максимальный размер больничного за день | 1521,00 | |

| Величина больничного | 1521,00*7 | 10647,00 |

| Размер доплаты | 1709,59*7 – 10647,00 | 1320,13 |

Поскольку максимальный размер пособия по временной нетрудоспособности ограничен законодательством, предприятие компенсирует разницу в 1320,13 рублей.

Приказ об оплате недоработки по вине работодателя образец

Премиальное и иное вознаграждение за январь Петрову не начислялось.

Оплата за работу в праздничный день составит 3000 руб. (10 ч × 150 руб./ч × 2).

Оплата за оставшееся отработанное время составит 15 600 руб. ((114 ч – 10 ч) × 150 руб./ч).

Заработок Петрова за январь 2012 года составит 18 600 руб. (15 600 руб. + 3000 руб.).

Нина Ковязина,

заместитель директора департамента медицинского образования и кадровой политики в здравоохранении Минздрава России

- Ответ: Какими способами можно вести учет рабочего времени

- поденный: применяют при пяти- и шестидневной рабочей неделе;

- суммированный: применяют, когда условия производства не позволяют соблюдать установленную для сотрудников ежедневную или еженедельную продолжительность рабочего времени, в т. ч.

Методика определения среднего заработка в день

Понять, как рассчитать среднедневной заработок для больничного, можно, зная правила расчета и несложную формулу.

Дни, когда работающий находится на лечении, указаны в листке нетрудоспособности. Положенная за это время выплата — пособие — рассчитывается в зависимости от средней заработной платы. Она определяется как среднеарифметическое от совокупности заработанного за 2 года, предшествующих году, в котором наступило недомогание или уход в декрет.

Эти 2 года называют расчетным периодом. От того, какой профит был в расчетном периоде, зависит среднедневной заработок для начисления пособия по нетрудоспособности.

Доплата пособия по беременности и родам

Если в коллективном и трудовом соглашении прописана возможность работника получить доплату до среднего заработка к таким пособиям, то эти издержки также можно включить в затраты на оплату труда.

Порядок определения средней зарплаты должен быть отражен в локальных нормативных актах работодателя. Если в документах хозяйствующего субъекта это не отражено, то средний заработок можно определить согласно действующим нормативным актам, регулирующим порядок его расчета.

НК РФ определяет, что расходы на доплату к пособиям по беременности и родам до среднего заработка экономический агент вправе относить к расходам по налогу на прибыль.

Суммы таких доплат облагаются подоходным налогом. По ним начисляется ЕСН. В локальных нормативных актах налогового агента в области трудового законодательства может быть установлена доплата не только до среднего заработка, но и до:

- должностного оклада. Премии и любые надбавки во внимание не принимают;

- фактического заработка, то есть до зарплаты, которая была бы получена работником, если бы он трудился полный месяц;

- какой-либо фиксированной величины, которая может быть установлена одинаковой для всех работников предприятия не зависимо от оклада и должностных обязанностей. Размер доплаты зависит от финансовой возможности работодателя компенсировать материальные потери сотрудника во время болезни.

Доплата до МРОТ работающим по совместительству

Особого внимания заслуживает порядок доплаты до МРОТ, в том числе для совместителей. Если заработная плата работника, а также пособие по болезни, не достигает размера МРОТ, работодатель обязан компенсировать разницу.

Трудовым кодексом определено, что труд совместителей оплачивается пропорционально отработанному времени. Доплата больничного до МРОТ выполняется по тому же принципу. Порядок такой доплаты должен быть отражен во внутренних нормативных актах работодателя, регламентирующих расчеты по заработной плате. Положения этих документов доводятся до сведения работника под роспись.

Доплата оформляется приказом предприятия.

Ответы на актуальные вопросы

Вопрос № 1. Может ли предприятие учесть в расходах для определения базы по налогу на прибыль доплату к больничному до среднего заработка гражданина другого государства?

Ответ. Предприятие имеет право осуществить доплату больничного до средней зарплаты в соответствии с трудовым соглашением своему работнику независимо от его гражданства. Но включать такие затраты в расходы при расчете величины налогооблагаемой базы по налогу на прибыль нельзя. Если гражданин другого государства не является застрахованным лицом, то права на пособие по болезни он не имеет. Следовательно, такие издержки не регулируются ст.255 ТК РФ и не учитываются как расходы, влияющие на величину налогооблагаемой прибыли.

Вопрос № 2. Как рассчитать сумму доплаты до МРОТ зарплаты для сотрудника, работающего в режиме неполного рабочего времени. Для работника по его инициативе установлены рабочими днями понедельник, вторник, четверг и пятница, а среда, суббота и воскресенье – выходными. На предприятии пятидневная рабочая неделя. В апреле 2017 г. плановое рабочее время составило 160 часов, оклад работника – 7000 рублей. Фактически отработано 128 часов.

Ответ. Заработная плата работника в соответствии с количеством отработанных им часов в апреле 2020 г. составляет:

7000/160*128 = 5600 рублей.

Оклад сотрудника не достигает величины МРОТ, установленной законодательством на отчетную дату. Следовательно, как отработавший полную норму рабочего времени, установленную для работника индивидуально, он имеет право на доплату к заработку до МРОТ. Доплата будет рассчитана пропорционально времени фактического труда:

7500/160*128 = 6000,00.

Следовательно, величина доплаты для этого работника составляет 400,00 рублей (6000,00- 5600,00).

Вопрос № 3. Будут ли суммы доплаты больничного до среднего заработка возмещены за счет Фонда социального страхования?

Ответ. Согласно действующему законодательству, регулирующему порядок расчета пособий по болезни, средняя зарплата за день не может быть более лимита, определенного нормативными актами на отчетный год. Это означает, что за счет средств Фонда социального страхования может быть погашена только величина пособия, начисленная из расчета этого предельного значения, но не фактического дохода застрахованного лица. Разницу работодатель может возместить за счет собственных средств. Следует учесть, что доплата до фактической зарплаты сотрудника подлежит налогообложению в качестве доходов в общеустановленном для зарплаты порядке.

Вопрос № 4. 25 декабря работнику была начислена доплата больничного до среднего заработка. На следующий день с работником рассчитались по больничному и подоходный налог по этой сумме перечислили в бюджет. Как правильно отразить начисление доплаты в отчете ф.6-НДФЛ?

Ответ. Законом о подоходном налоге определено, что сумма НДФЛ по доходам налогоплательщика-физического лица должна быть перечислена работодателем не позднее следующего дня после выдачи ему средств. Каких-либо исключений по этому правилу для доплат по больничному до среднего заработка не установлено. Выплаченная в декабре доплата пособий по нетрудоспособности до средней зарплаты отражается в отчете 6-НДФЛ за текущий год следующим образом:

- Стр.100 – 26.12 – указывается дата выплаты доплаты;

- Стр.110 – 26.12 – отражается день удержания НДФЛ;

- Стр.120 – 27.12 – день уплаты подоходного налога в бюджет.

Вопрос № 5. Какими налогами нужно облагать величину доплаты к пособию по болезни до среднего, фактического заработка либо минимальной оплаты труда?

Ответ. Такие доплаты, так же как и сами пособия по нетрудоспособности, по налоговому законодательству облагаются НДФЛ. Как и к пособиям, к доплатам применяется ставка налога 13% или 30% в зависимости от того, относится к ли налогоплательщик к резидентам или нет. Доплаты так же являются объектом налогообложения по страховым взносам в отличии от сумм пособия по нетрудоспособности. Кроме того на суммы доплаты по больничному нужно начислить взносы на травматизм, а на суммы самого больничного не надо.

Оцените качество статьи. Мы хотим стать лучше для вас: Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓ Бесплатная юридическая консультация Москва, Московская область звоните

Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик Из других регионов РФ звоните

Звонок в один клик

Сколько составляет средний заработок для расчета больничного листа в 2020 году

Рекомендуем прочесть: Программа молодая семья карелия

Все подобные страховые случаи регулируются гражданским законодательством РФ. Закон контролирует и гарантирует соответствующие выплаты работающим гражданам. Такие компенсации называются пособиями по временной нетрудоспособности.

Как рассчитывается минимальный среднедневной заработок

Для подсчета применяется установленный органами местного самоуправления, в каждом регионе он свой, минимальный размер оплаты труда (МРОТ). При этом берется не МРОТ за два предшествующих года, а МРОТ на дату начала болезни.

Так, если в 2020 году МРОТ в регионе принят 7500 рублей, среднедневной заработок получится равным:

7500 Х 24 : 730=246,58 рублей.

Это значит, если работник заработал за расчетный период меньше, чем 7500 х 24=180 тысяч рублей, то при расчете пособия, в качестве размера среднедневной выплаты, должна браться сумма равная 246,58 рублей.

Такой же размер среднего заработка в день принимается в расчет, если в период времени, предшествующий наступлению нетрудоспособности, сотрудник нигде не работал.

Обратите внимание! При расчете размера среднего заработка в день получается значение с несколькими знаками после запятой. Не запрещается округлять полученное значение до сотых долей.

Федеральный закон ФЗ-№255 от 29.12.2006 г. «О порядке расчета среднего дневного заработка для расчета пособия по нетрудоспособности» не содержит указаний, касающихся округления десятичных разрядов его значения. Пока это не оговорено законодателем, каждый делающий расчет может поступать по своему усмотрению.

Округлить до двух десятичных разрядов расчетчик вправе. Специалисты советуют округлять результаты не промежуточных этапов вычислений, а — конечных. Это даст более точную цифру в итоге.

Если вычисление ведется с помощью компьютерной программы, она автоматически считает средний дневной заработок промежуточной величиной и не округляет его. Округление применяется только на заключительном этапе. Это априори делает подсчет высокоточным.

Периоды,за которые за сотрудником сохранялся средний заработок, за которые сотрудник получал пособия по временной нетрудоспособности, и некоторые другие — исключаются из расчета. Рассчитывая среднедневной заработок эти периоды не должны быть приняты во внимание: например, при подсчете количества отработанного времени, или при определении суммы полученных им выплат.