Трудовой кодекс: командировки, оплата

Как оплачиваются командировочные дни работника: из среднего заработка или просто выдается зарплата? Как гласит ст. 167 ТК РФ, при направлении сотрудника в поездку ему гарантируется сохранение рабочего места и среднего заработка (п. 9 Положения № 749 от 13.10.2008), а также возмещение расходов. Поэтому за время нахождения в командировке ему следует выплатить такой заработок.

Оплата командировки, как правило, производится в день зарплаты. Бухгалтерия рассчитывает среднюю сумму, которую сотрудник мог бы получить на своем трудовом месте, а затем выдает ее вместе с авансом или оплатой за месяц.

Что такое средний заработок

Средний заработок (СЗ) — это средняя сумма выплаченных работодателем в пользу работника в расчетном периоде заработной платы, иных выплат и вознаграждений.

Порядок расчета СЗ обозначен ст. 139 ТК РФ и Постановлением Правительства от 24.12.2007 № 922. При любом режиме труда расчет такой заработной платы сотруднику производится исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за трудящимся сохраняется средняя зарплата. Средний дневной заработок определяется по формуле:

Средняя зарплата для командировки рассчитывается с помощью простой формулы: средняя дневная заработная плата умножается на количество дней работы вне основного места:

Пример расчета

Приведем пример: инженер Петров Семен Николаевич ежемесячно получает заработную плату в размере 30 000 рублей. Его годовой доход составляет 360 000. Среднее количество рабочих дней составляет 191 день в год. Командировка длилась 4 рабочих дня. Среднедневной доход работника в этом случае: 360 000 / 191 = 1884 руб. За поездку Семен Николаевич получит 1884 × 4 = 7536 руб.

Так как все дни были трудовыми, он ничего не потеряет в доходе.

Также, помимо рабочего времени, руководитель предприятия должен оплатить расходы трудящегося во время деловой поездки (например, затраты на проездные билеты, аренду гостиничного номера, питание). Оплата командировочных производится только в том случае, если у работника есть на руках оправдательные документы, подтверждающие расходы.

Доплата до оклада при командировках приказ

- все о порядке расчета дополнительного заработка;

- о доплатах при пособиях;

- о порядке доплаты до среднего заработка;

- о формировании доплаты до среднего заработка в 1С.

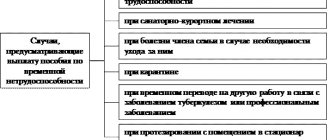

Бывают случаи, когда при переводе работника на нижеоплачиваемую работу или в других похожих случаях, появляется необходимость доплаты до среднего заработка. Законодательно право на доплаты закреплено в следующих документах: в статьях 75 (в случае смены собственника имущества), 102 (работа в режиме гибкого графика), 155 (невыполнение норм труда) Трудового Кодекса РФ.

Обычные основные начисления назначаются работникам при переводе на работу с пониженным заработком. Они высчитываются с учетом тарифных ставок. Также могут быть указаны новые значения месячных, часовых или дневных ставок. Основные начисления назначаются и по сдельному заработку с вводом фактической выработки, в некоторых случаях, по пониженным расценкам.

Что касается периода перевода дополнительного начисления, то сохранение среднего заработка за работником действует на все время работы. Дополнительные начисления обозначаются как “доплаты до среднего заработка”.

Порядок расчета среднего заработка

Статьей 139 Трудового кодекса установлен порядок расчета среднего заработка работника. В статье говорится, что в расчете среднего заработка необходимо учитывать все виды выплат, и не имеет значения их источник – затраты по текущим видам деятельности, чистая прибыль, прочие расходы.

https://youtu.be/GbLVxT8_xK4

Среднюю зарплату можно определить исходя из фактически отработанного сотрудником времени и начисленной заработной платы за последний рабочий год. Под календарным месяцем понимается период с 1-го по 30-е (или 31-е) число соответствующего месяца включительно. В феврале, соответственно, месяцем считается период с 1 по 28-е (29-е) число.

Таким образом, для определения среднего заработка сотрудника необходимо:

- Вычислить расчетный период и количество дней в нем, учитываемых при определении среднего заработка;

- Вычислить сумму выплат за расчетный период

Работник, получивший статус временно нетрудоспособного, или беременная женщина, имеют право на пособие. Пособия рассчитываются исходя из среднего заработка работника за два календарных года – то есть периода, предшествующего наступлению страхового случая – болезни, беременности.

В данном случае, следует обратить внимание на некоторые особенности формирования доплат до среднего заработка. Согласно ч. 3.2 ст. 14 Закона от 29.12.

2006 N 255-ФЗ суммарный доход работника за год не может быть выше суммы предельной базы по страховым взносам в ФСС.

Поэтому фактический заработок может быть существенно ниже, чем если бы его рассчитывали только исходя из суммы заработка трудящегося лица.

С целью компенсации уменьшения заработной платы работодатель может установить доплату до среднего заработка по больничному листу. Эта доплата, естественно, идет не из средств ФСС.

Установка доплаты до среднего заработка должна быть подкреплена соответствующими документами. Порядок доплаты и оформления следующий:

- Внесение дополнений и изменений непосредственно в трудовой договор.

- Составление локального нормативного акта (ЛНА).

Так как требования делать доплаты сотрудникам не прописаны в законодательстве, руководство организации может самостоятельно решать, кому из работников будет выплачиваться доплата (всему рабочему коллективу или выборочно) и какой будет порядок расчета доплаты персоналу.

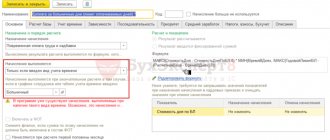

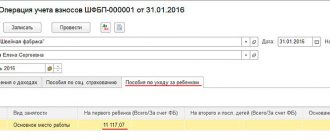

В 1С ЗУП 3.0 (8.3) существует возможность начисления работнику доплаты до среднего заработка.

При использовании специального инструмента в 1С 8.3 (8.2) ЗУП необходимая доплата рассчитывается работнику при начислении зарплаты. В 1С ЗУП 3.0 имеется возможность формирования доплаты в виде плановой доплаты до среднего дохода.

В 1С ЗУП 2.5 (8.2) существует возможность рассчитывать доплату до среднего заработка в виде разового начисления, его можно сформировать через форму «Оплата по среднему заработку». В данном случае необходимо будет сделать предварительные расчеты – посчитать зарплату за месяц, потом ввести доплату до среднего заработка, и вернуться к начислению зарплаты и пересчитать НДФЛ.

К сожалению, доплату нельзя назначить в плановом порядке. Каждый месяц необходимо формировать новый документ «Оплата по среднему заработку».

В программе 1С ЗУП 3.0 можно найти специальный документ «Приказ на доплату до среднегозаработка». В форму следует ввести ФИО сотрудника и период доплаты. Этого достаточно для дальнейшего использования документа.

В 1С ЗУП 3.0 сотруднику рассчитывается его основная оплата и автоматически считается доплата до среднего заработка при начислении зарплаты.

Вложенные файлы

- Положение об оплате труда (образец).doc

- Приказ о доплате сотрудникам, зарплата которых меньше установленной величины прожиточного минимума в Крыму (образец).doc

- Положение об оплате труда (бланк).doc

- Приказ о доплате сотрудникам, зарплата которых меньше установленной величины прожиточного минимума в Крыму (бланк).doc

- Профстандарт педагога 2020, утвержденный Правительством РФ 16319

- Индивидуальные трудовые споры в 2020 году 2067

- Почасовая оплата труда 1818

- Ответственность за невыплату заработной платы 1430

- Получить демодоступ

- или сразу подписаться

Чтобы скачать этот и другие экспертные материалы сайта, оформите ознакомительный доступ

.

Источник: https://www.krepkoeradi.ru/obschee/74737-doplata-do-oklada-pri-komandirovkah-prikaz.html

Период работы для расчета

Какой период работы следует учесть для расчета СЗ при командировке?

Расчет выполняется исходя из 12 предшествующих месяцев и зарплаты, выплаченной в этот период. Важно помнить, что учитываются исключительно рабочие дни, а не календарные.

Если трудящийся направляется на задание в первый месяц работы на предприятии, то для него СЗ рассчитается за период с первого рабочего дня в фирме до первого дня поездки (п. 7 Положения, утв. Постановлением Правительства РФ от 24.12.2007 № 922).

В подсчет включаются выплаты, предусмотренные действующей системой оплаты труда.

Исключенные дни

В период расчета рабочих дней для определения СЗ не входят:

- дни отпуска;

- дни болезни, подтвержденные листком нетрудоспособности;

- выходные и праздничные дни;

- время отпуска по уходу за ребенком;

- время простоя по вине нанимателя;

- отпуск «за свой счет»;

- время прошлых командировок;

- дополнительные оплачиваемые дни по уходу за детьми с инвалидностью.

Расчет СЗ без учета вышеперечисленных периодов называется с исключенными днями.

Пример расчета для исключенных дней

В данном примере рассмотрен расчет командировочных с исключенными днями, которыми послужили дни ежегодного очередного отпуска.

Командировка длится с 1 по 3 июля 2020 года, рабочих дней — 3. Для расчета надо взять сумму выплат с 01.07.2018 по 30.06.2019. Ежемесячная заработная плата составляет 15 000 рублей:

- за период с 01.07.2018 по 31.03.2019 сотруднику начислено 135 000 рублей;

- с 1 по 30 апреля сотрудник был в отпуске, отпускные составили 15 358 руб. 36 коп.;

- с 1 мая по 30 июня он получил 30 000 рублей;

- итого сумма выплат за 12 месяцев составит 180 358 руб. 36 коп.

Фактически полученная заработная плата:

- 180 358 руб. 36 коп. – 15 358 руб. 36 коп. = 165 000 рублей.

Так как время отпуска в расчет не входит. За период с 01.07.2018 по 30.06.2019 по производственному календарю 247 рабочих дней. 22 из них пришлись на время отпуска. Их в расчет брать не нужно. Все остальные дни сотрудником отработаны полностью. СЗ будет исчислен следующим образом:

- 165 000 / 225 рабочих дней = 733,33;

- 733,33 × 3 рабочих дня командировки = 2199,99 рублей.

Расчет командировочных: шпаргалка для бухгалтера

Расчетный период — 12 календарных месяцев, предшествующих месяцу начала командировки, или меньше, если сотрудник отработал в компании меньше года.

Для расчета командировочных учитываются только рабочие дни, а не календарные, как для расчета отпускных.

Из расчетного периода исключаются больничные, отпуска, в том числе без содержания, командировки, время простоя и т д. (см. ст. 139 ТК РФ и п. 5 Положения об особенностях порядка исчисления средней заработной платы Пост. Правительства РФ от 24.12.2007 № 922).

Пример:

Петрова А. А. работает с 10.02.2006, 25.02.2014 направлена в командировку на 5 дней. Всего в расчетном периоде (с февраля 2013 — по январь 2014) 247 рабочих дней. Были исключаемые периоды: в августе на период больничного пришлось 8 рабочих дней, а в сентябре на период ежегодного оплачиваемого отпуска — 14 рабочих дней.

Тогда 247 – 8 – 14 = 225 фактически отработанных дней.

Здесь и далее расчеты в примерах даны с округлением до двух знаков после запятой.

https://youtu.be/7B9PxbpQai0

Заполняйте и сдавайте РСВ через Экстерн: импортируйте данные всех сотрудников в раздел 3 за один клик, используйте фильтры и массовые операции. Бесплатно 3 месяца.

Зарегистрироваться

Определяем заработок за расчетный период

В расчет среднего заработка включаются все выплаты, которые предусмотрены системой оплаты труда, кроме больничных, отпускных, материальной помощи и других выплат социального характера (см. 2 и 3 Положения об особенностях порядка исчисления средней заработной платы Пост. Правительства РФ от 24.12.2007 № 922). Об особенностях учета разных премий смотрите там же в п. 15.

Если перед или во время командировки сотрудника на предприятии было повышение окладов (тарифных ставок) в целом по организации (подразделению) необходимо индексировать средний заработок для расчета командировочных (см. п. 16 Положения об особенностях порядка исчисления средней заработной платы Пост. Правительства РФ от 24.12.2007 № 922).

Вычисляем среднедневной заработок и сумму командировочных

Заработок за расчетный период делим на количество фактически отработанных в расчетном периоде дней. Затем полученное число умножаем на количество дней, проведенных в командировке. Командировочные облагаются НДФЛ.

Доплата до оклада

Если оплата командировочных по среднему заработку существенно меньше, чем зарплата, которую бы получил работник, если бы его не отправили в командировку, можно осуществить доплату до фактического заработка.

Если такая доплата предусмотрена трудовым или коллективным договором или локальным нормативным актом, на нее можно уменьшить налоговую базу по налогу на прибыль (см. п. 25 ст. 255 НК РФ и письма Минфина от 03.12.2010 № 03-03-06/1/756 и от 14.09.2010 № 03-03-06/2/164).

Однако рассчитывать командировочные нужно всегда исходя из среднего заработка, а затем сравнивать их с окладом, чтобы не ухудшить положение работника, если ему выгоднее получать средний заработок.

Командировка в выходные

Если дни командировки совпали с днями, когда у работника по графику выходные, и он в эти дни не работал, оплата осуществляется не по среднему заработку, а по правилам оплаты в выходной день. Если в эти дни сотрудник к работе не привлекался, то они не оплачиваются.

А если сотрудник привлекался к работе в командировке в выходной день или находился в пути, средний заработок за такие дни не сохраняется. Выходные оплачиваются не менее, чем в двойном размере либо в одинарном размере, но с правом «отгулять» выходной впоследствии (см. ст.

153 и 106 ТК РФ).

При расчете оплаты в двойном размере нужно ориентироваться на применяемую систему оплаты труда работника (см. письма Минфина от 25.12.2013 г. № 14-2-337 и от 05.09.2013 № 14-2/3044898-4415).

Готовьте и сдавайте нулевой расчет по страховым взносам через Экстерн. 3 месяца бесплатно.

Зарегистрироваться

Расчет суточных

За каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути, работнику выплачиваются суточные (п. 1. Пол. об особенностях направления работников в служебные командировки, утв. Постановлением Правительства РФ от 13.10.2008 № 749).

По суточным работник отчитываться не должен (см. письма Минфина от 24.11.09 № 03-03-06/1/770, от 01.04.10 № 03-03-06/1/206).

Размер суточных устанавливает организация и закрепляет в коллективном договоре или локальном нормативном акте (ст. 168 ТК РФ). Расходы на выплату суточных учитываются при налогообложении прибыли без ограничений.

Выплата суточных освобождена от обложения НДФЛ в рамках следующих нормативов: 700 рублей за каждый день нахождения в командировке внутри страны и 2 500 рублей — за пределами страны.

Смотрите также другие шпаргалки для бухгалтера:

- Расчет среднего заработка

- Начисление отпускных

- Начисление декретных

Источник: https://kontur.ru/articles/2244

Оплата командировки в выходной день

Средний заработок во время командировки выплачивается за рабочие дни, согласно графику организации. Если даже командировка длительная, то за выходной выплачиваются только суточные. Средний заработок в этом случае не положен. Ведь работник не работает в выходные дни, а отдыхает (пункт 9 Положения о командировках).

Из этого правила есть исключение. Если сотрудник все-таки в выходной или праздничный день находясь в командировке работал или был в пути, то за это время нужно произвести оплату как за работу в выходной день. ТК РФ предусматривает два порядка оплаты за работу в выходные и праздничные дни:

- в одинарном размере тарифной ставки, если работник берет дополнительный выходной (отгул);

- в двойном размере, если работник отгул брать не будет.

Работник едет в командировку: как рассчитать выплаты

Расходы на командировку включают различные выплаты. Это, в частности, суточные, компенсация расходов на проезд работника до места командировки и обратно, на оплату гостиницы, на медицинскую страховку, если, например, работник едет за границу. Разберемся в тонкостях исчисления и налогообложения командировочных расходов.

Порядок расчета командировочных регламентируется Положением об особенностях направления работников в служебные командировки (далее — Положение), утвержденным Постановлением Правительства РФ от 13.10.2008 N 749. Положение вступило в силу с 25 октября 2008 г.

Напомним, что до этой даты все работодатели при направлении сотрудника в командировку руководствовались Инструкцией Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.1988 N 62 «О служебных командировках в пределах СССР» (далее — Инструкция N 62), которая в соответствии со ст. 423 ТК РФ применялась в части, не противоречащей Трудовому кодексу РФ. Не отменена эта Инструкция и сейчас.

Срок командировки

Ранее срок командировки был ограничен 40 днями, не считая времени нахождения в пути. Теперь такого ограничения нет. Согласно п. 4 Положения срок командировки определяется работодателем с учетом объема, сложности и других особенностей служебного поручения.

В итоге решена проблема оплаты командировок, срок которых составляет более 40 дней. Ведь раньше превышение этого срока квалифицировалось как перевод на другую работу (ст. 72.1 ТК РФ) со всеми вытекающими отсюда налоговыми последствиями (см., например, Письмо Минфина России от 28.03.2008 N 03-03-06/2/30).

Вместе с тем отмена максимального срока командировки совсем не означает, что работников теперь можно ссылать в командировку навечно. Ведь выполнение служебного поручения (а именно так определяет командировку ст. 166 ТК РФ) не предполагает постоянной работы в месте командирования. Это могут быть проверка, контроль, прием работ и т.п. Следовательно, срок командировки обусловлен выполнением такого поручения.

Если же работник в месте командировки выполняет постоянные трудовые функции, это действительно следует рассматривать как перевод на другую работу.

Отметим, что в силе остались ограничения, названные в Постановлении Правительства РФ от 17.02.2007 N 97 «Об установлении случаев осуществления трудовой деятельности иностранным гражданином или лицом без гражданства…».

Так, временно пребывающие в России иностранцы могут направляться в служебную командировку, но не более чем на 10 календарных дней в течение всего периода действия разрешения на работу. Для временно проживающих иностранцев общий срок командировок не может превышать 40 календарных дней в течение 12 календарных месяцев.

Документальное оформление

Документы, которые следует оформлять при командировках, остались прежние: командировочное удостоверение, служебное задание, решение работодателя (приказ), авансовый отчет, отчет о выполненной работе.

Пункт 8 Положения обязывает Минздравсоцразвития России определить порядок и формы учета работников, выбывающих из командирующей организации и прибывших в организацию, в которую они командированы. До этого момента применяют формы журналов прибытия (убытия) в командировку, утвержденные в качестве Приложений к Инструкции N 62.

Согласно п. 15 Положения направление работника в командировку за пределы территории РФ производится по распоряжению работодателя без оформления командировочного удостоверения. Однако при командировании работника в страны СНГ, заключившие между собой межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении Государственной границы, командировочное удостоверение выписывать все же надо. Именно в нем принимающая нашего работника сторона должна, как прежде, проставлять отметки о прибытии и убытии.

Возмещение расходов

В перечень расходов, возмещаемых работнику при загранкомандировках, в соответствии с п. 23 Положения включаются затраты: на загранпаспорт, визы и другие выездные документы; на обязательные консульские, аэродромные сборы, сборы за право въезда или транзита автотранспорта; на обязательную медицинскую страховку; на иные обязательные платежи и сборы.

Включение в указанный перечень обязательной медицинской страховки поможет работодателям убедить налоговые органы в правомерности учета подобных затрат в составе командировочных расходов, уменьшающих налоговую базу по налогу на прибыль (пп. 12 п. 1 ст. 264 НК РФ).

Ранее налоговики были против этого, указывая, что названная норма Налогового кодекса РФ такое не предусматривает (см. Письма Минфина России от 10.05.2006 N 03-03-04/2/138, УФНС России по г. Москве от 19.05.2006 N 20-12/[email protected]). Поэтому налогоплательщикам приходилось добиваться справедливости в судах (см. Постановление ФАС Западно-Сибирского округа от 17.04.2006 N Ф04-10064/2005(20874-А27-37)).

Болеть не возбраняется

Ранее заболевшему командированному согласно п. 16 Инструкции N 62 возмещались расходы по найму жилого помещения (кроме случаев нахождения в стационаре) и выплачивались суточные в течение всего времени, пока он по состоянию здоровья не имел возможности приступить к выполнению поручения или вернуться к месту своего постоянного проживания (но не свыше двух месяцев).

Теперь же данное ограничение снято. Заболевшего в командировке работника не лишат суточных и не заставят оплачивать проживание за свой счет в течение всего периода болезни (п. 25 Положения).

Суточные при однодневных командировках

Если работник имеет возможность ежедневно возвращаться из места командировки на территории РФ, суточные ему, как и ранее, не выплачиваются (п. 11 Положения).

Если все же в локальном нормативном акте или в коллективном договоре выплата суточных за подобные командировки предусмотрена, сумма таковых не может быть отнесена к расходам в целях налогообложения прибыли (Письмо УФНС России по г. Москве от 10.02.2006 N 20-12/11312).

Впрочем, ФАС Волго-Вятского округа в Постановлении от 16.08.2007 N А28-1084/2007-3/29 указал, что такие выплаты все-таки могут уменьшать базу по налогу на прибыль, но тогда на них следует начислять ЕСН. А с точки зрения уплаты НДФЛ указанные суточные являются налогооблагаемым доходом работника.

Лицам, направляемым в однодневные командировки за границу, повезло больше. Им согласно п. 20 Положения суточные будут выплачиваться в размере 50% нормы такого рода расходов, определяемой коллективным договором или локальным нормативным актом для загранкомандировок.

Оплата по выходному или рабочему дню?

Оплата труда командированного работника в случае привлечения его к работе в выходные или нерабочие праздничные дни производится в соответствии с трудовым законодательством РФ (п. 5 Положения). В этой ситуации применяются общие правила ст. 153 ТК РФ, которые обязывают работодателя оплачивать работу в такие дни не менее чем в двойном размере тарифной ставки (оклада) либо (по желанию работника) в одинарном размере с предоставлением другого дня отдыха.

Таким образом, сформулировано единое правило оплаты работы командированных сотрудников в выходные и праздничные дни.

С одной стороны, это разрешило проблему, которую рассмотрел Верховный Суд РФ в Решении от 20.06.2002 N ГКПИ2002-663. Дело в том, что согласно п. 8 Инструкции N 62 в случаях, когда по распоряжению администрации работник выезжал в командировку в выходной день, ему по возвращении должен был предоставляться другой день отдыха. Однако возможность двойной оплаты такого дня не была предусмотрена.

Ведь за время пребывания в командировке за работником на основании ст. 167 ТК РФ сохраняется средний заработок, а Положением о среднем заработке не предусмотрено, чтобы средний заработок выплачивался работнику в двойном размере.

Верховный Суд РФ тогда разъяснил, что выезд в командировку в выходной день по желанию работника можно оплачивать в соответствии со ст. 153 ТК РФ как работу в выходной день в размере двойной ставки.

Теперь эта возможность прямо закреплена в Положении: работодатель должен автоматически рассчитывать командированному работнику за выходной день двойную тарифную ставку. Отказаться от нее работодатель может только по желанию работника, предоставив ему другой день отдыха. В этом случае день выполнения задания или выезда (приезда), пришедшийся на выходные дни, будет рассчитываться по среднему заработку.

С другой стороны, Положение не содержит прямого указания на то, что же считать выходным днем командированного работника — выходной по его обычному графику или выходной по графику места командировки (ранее Инструкция N 62 закрепляла второй вариант). Представляется, что логично будет продолжать придерживаться этого правила, поскольку Инструкция не отменена.

Напомним также, что, по мнению ВС РФ, изложенному в Определении от 27.08.2002 N КАС02-441, такой вывод прямо следует из положений ст. 189 ТК РФ о дисциплине труда (работник должен подчиняться правилам поведения, определенным в той организации, где им выполняются трудовые обязанности).

Разумеется, в результате могут возникнуть некоторые проблемы с оплатой выходных дней. За все рабочие дни по графику основной работы за работником сохраняется средний заработок (п. 9 Положения; такая норма была и раньше в п. 9 Инструкции).

Предположим, что графики по месту основной работы и по месту командировки не совпадают. Как же оплачивать командированному сотруднику привлечение к работе в рабочий день, который по месту основной работы является выходным? На наш взгляд, в этой ситуации следует платить двойную ставку, а средний заработок за этот день сохранять уже не нужно.

Если же выходной день по графику места командировки является рабочим по месту основной работы, то такой день, как представляется, должен оплачиваться в размере среднего заработка.

Следует применять также правило о двойной оплате дня выезда в командировку и дня возвращения из нее, если эти дни приходятся на выходной по графику работы организации.

Средний дневной заработок для командировок исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетном периоде, включая учитываемые премии и вознаграждения, на количество фактически отработанных в этот период дней.

Пример. Работник, получающий оклад 10 000 руб. в месяц, пробыл все 16 рабочих дней января 2009 г. в командировке.

С 1 по 28 августа 2008 г. он был в отпуске. Все остальное время в 2008 г. отработал по графику 5-дневной рабочей недели.

Заработок, включаемый в расчет, составляет 110 476,19 руб. ((10 000 руб. x 11 мес.) + (10 000 руб. : 21 дн. x 1 дн.)).

За расчетный период с января по декабрь 2008 г. отработано 230 рабочих дней (т.е. 250 дней по норме минус 20 рабочих дней, пропущенных в отпуске).

Средний заработок за период командировки составит 7685,30 руб. Потеря в заработке, если бы работник находился в январе на рабочем месте, составляет 2314,70 руб. (10 000 — 7685,30).

Иногда работодатель готов оформить работнику доплату до обычного заработка. Но как это сделать?

Минфин России в Письме от 26.09.2008 N 03-03-06/1/548 сообщил, что если доплаты до оклада сотрудникам, находившимся в командировке производственного характера, предусмотрены в локальном нормативном акте, то расходы по начислению подобных выплат могут учитываться в составе расходов на оплату труда в целях налогообложения прибыли. Кроме того, сумма этой доплаты является объектом обложения ЕСН и с нее удерживается НДФЛ.

В то же время такой способ восстановления справедливости создает дополнительные проблемы бухгалтерии. Получается, что необходимо сначала рассчитать средний заработок, затем посчитать обычную зарплату. И в том случае, если текущий заработок окажется больше, следует произвести доплату. Нужно еще и не забыть, что эту доплату в средний заработок следующих месяцев включать не следует.

Некоторые организации поступают проще. Уж если Минфин России не против такой доплаты, то зачем ее высчитывать вообще? Ведь можно в этом случае сразу начислять текущий заработок, предварительно отметив в табеле учета рабочего времени это время как время нахождения в командировке. Налогообложение и среднего заработка за время командировки, и доплаты до текущего заработка абсолютно одинаковое, поэтому нет никакого смысла эту доплату выделять отдельно.

Единственная сложность для организации заключается в том, что иногда средний заработок все же оказывается больше заработка текущего месяца. Зоной риска для организации являются апрель, июль, сентябрь, октябрь и декабрь — месяцы, в которых число рабочих дней превышает среднемесячное значение. Что ж, производить двойной расчет в пяти месяцах из двенадцати все же легче.

Однако даже если этого не делать, то, как показала практика, в ходе налоговых проверок инспекторы, как правило, в подробности расчета среднего заработка не углубляются. Ведь этот расчет — дело сложное и в итоге не выявляющее больших сумм нарушений.

Впрочем, есть и еще один способ решения этой проблемы. Работодатель вправе объявить работника, который часто ездит в командировки, лицом с разъездным характером работы. В этом случае такая поездка для него командировкой являться не будет (ст. 166 ТК РФ), поэтому за дни поездки работнику должна начисляться обычная заработная плата, а не сохраняться средний заработок.

Статья 168.1 ТК РФ требует от работодателя возмещать работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, а также работникам, работающим в полевых условиях или участвующим в работах экспедиционного характера, связанных со служебными поездками:

— расходы по проезду;

— расходы по найму жилого помещения;

— дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные, полевое довольствие);

— иные расходы, произведенные работниками с разрешения или ведома работодателя.

Размеры и порядок возмещения этих расходов и перечень работ, профессий, должностей этих работников устанавливаются коллективным договором, трудовым договором, соглашениями, локальными нормативными актами.

Минфин России Письмом от 01.06.2007 N 03-03-06/1/358 сообщил, что расходы работодателя, связанные с компенсацией разъездного характера работы, могут быть включены в состав расходов на оплату труда, учитываемых при определении налоговой базы по налогу на прибыль. Ранее Письмом от 21.08.2006 N 03-05-02-04/130 финансовое ведомство разъяснило, что эти расходы не облагаются ЕСН. Не удерживается с них и НДФЛ в соответствии с п. 3 ст. 217 НК РФ (Письмо Минфина России от 29.08.2006 N 03-05-01-04/252).

Есть еще одно преимущество у лиц с разъездным характером работы. Повышающий коэффициент при расчете среднего заработка применяется далеко не всегда, и в случае его применения не все суммы индексируются. Выплата текущего заработка при разъездном характере работы эту проблему автоматически снимает.

Желающих расширить перечень лиц с разъездным характером работы стоит предупредить о следующем. В соответствии со ст. 57 ТК РФ условие о характере работы обязательно включается в трудовой договор.

Да и выдача командировочного удостоверения в этом случае — дело не лишнее. Ведь отметки о времени нахождения работника в месте выполнения им задания документально подтвердят его нахождение там.

Оплата командировки при работе в режиме неполного рабочего времени

Работники, которых в период работы в режиме неполного рабочего времени направляют в командировку, оказываются, как ни странно, в большом выигрыше.

Во-первых, расчет среднего заработка работника для оплаты командировки независимо от режима его работы согласно п. 4 Положения о среднем заработке производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени. То есть в расчет включаются только рабочие дни.

Во-вторых, оплата труда командированного работника в случае привлечения его к работе в выходные или нерабочие праздничные дни, как это следует из п. 5 Положения, производится в соответствии с трудовым законодательством РФ. То есть подразумевается применение общих правил ст. 153 ТК РФ, которые обязывают работодателя оплачивать работу в такие дни не менее чем в двойном размере тарифной ставки (оклада) либо (по желанию работника) в одинарном размере с предоставлением другого дня отдыха.

Так, если работника организации, в которой установлен режим работы: понедельник, среда, пятница, направить в командировку с понедельника по пятницу, за три дня ему будет рассчитан средний заработок, а два дня (вторник и четверг) будут оплачены в двойном размере его оклада за эти дни.

Доплата до среднего заработка

Случается, что СЗ, рассчитанный по представленному выше алгоритму, ниже фактической зарплаты, которую бы получил сотрудник, если бы не был направлен в поездку. Организация имеет право установить иные способы оплаты труда сотрудника в командировке. Например, можно установить, что в случае если рассчитанный средний заработок оказался меньше оклада, то работнику производится доплата до обычного уровня оплаты труда. Этот порядок нужно отразить в локальном нормативном акте. Тогда расходы на доплату до оклада можно будет учесть в составе расходов предприятия.

При установлении иного порядка исчисления оплаты времени нахождения в командировке нужно помнить, что ТК РФ запрещает нанимателям ухудшать положение работника (ст. 8 и 9 ТК РФ). Бухгалтеру после расчета оплаты труда по командировке предстоит сравнить полученный результат с величиной СЗ, исчисленного по правилам, установленным в ТК РФ. Ведь может сложиться ситуация, когда сумма, рассчитанная по внутреннему порядку, окажется меньше СЗ, определенного по вышеописанным правилам.

В таком случае сотруднику следует компенсировать разницу между средним заработком, полагающимся в период командировки по правилам ТК РФ, и оплатой труда, определенной в соответствии с внутренним порядком оплаты командировочного времени. Необходимо прописать этот пункт в трудовом (коллективном) договоре или другом локальном акте, например в Положении об оплате труда сотрудников организации.

Приказ доплата до фактической зарплаты во время командировки

В соответствии со ст.

129 ТК РФ заработная плата (оплата труда работника) — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты). На основании ст. 132 ТК РФ заработная плата каждого работника зависит от его квалификации, сложности выполняемой работы, количества и качества затраченного труда и максимальным размером не ограничивается. В ч. 1 ст.

Из этой статьи вы узнаете:

- обязанности работодателя при служебных командировках;

- порядок доплаты до оклада при командировке;

- оформление доплаты до оклада при командировках.

Нередко сотрудники, которые регулярно ездят в служебные командировки, по итогам получают заработную плату с учетом командировочных ниже, чем установленный ежемесячный оклад. При расчете среднего заработка производится учет исключительно фактически отработанного времени (ч. 3 ст. 139

ТК РФ), поэтому из него выпадают некоторые суммы и отдельные периоды.

Это приводит к тому, что средняя заработная плата оказывается ниже, чем фактический заработок или оклад сотрудника, находящегося в командировке. При таком положении работодатель может возместить потерянную разницу и оформить доплату до суммы оклада сотрудника.

Доплата до оклада при командировках

ТК РФ приказываю доплатить средний заработок до оклада по штатному расписанию при нахождении работника в командировке (количество дней, даты начала и окончания), включить доплату в расходы налогоплательщика для налогообложения прибыли по ст. 255 НК РФ. Рекомендуем

Какие еще командировочные выплаты положены сотруднику

Кроме среднего заработка, работодатель должен возместить расходы сотрудника на проезд и проживание в месте командировки. Возмещение расходов производится на основании предоставленных подтверждающих документов:

- авиа и ж/д билетов;

- квитанций такси (при проезде от аэропорта до места назначения, например);

- чеков на покупку ГСМ (если сотрудник по согласованию с работодателем едет на личном транспорте);

- счета гостиниц;

- договоры аренды иных видов жилья.

Также за каждый день командировки работодатель обязан выплачивать суточные. Размер суточных устанавливает коммерческая организация самостоятельно. Их размер нужно утвердить в локальном-нормативном акте (приказе руководителя, положении о командировках).

Доплаты до размера заработной платы командировочных и отпускных

Важно

ТК РФ дополнительные условия, не ухудшающие положение работника по сравнению с установленным трудовым законодательством и иными нормативными правовыми актами, коллективным договором, соглашениями, локальными нормативными актами, могут быть предусмотрены и прямо в трудовом договоре. Например, в трудовой договор могут быть включены положения об уточнении применительно к условиям работы данного работника прав и обязанностей работника и работодателя, установленных трудовым законодательством.

О правомерности признания в налоговом учете надбавки до должностного оклада, выплачиваемой работнику, находящемуся в производственной командировке, в соответствии с заключенным с ним трудовым договором, такие выводы приведены в Письме УФНС России по г. Москве от 04.02.2008 N 20-12/009705. Теперь рассмотрим вопрос, возможно ли данные выплаты принять в расходы. Так согласно ст.

Бухучет командировочных выплат

Учет расчетов с командированными сотрудниками ведется на счете 71 «Расчеты с подотчетными лицами» (План счетов бухучета, утвержденный Приказом Минфина от 31.10.2000 № 94н). Документально подтвержденные командировочные расходы учитываются в составе расходов текущего периода на затратных счетах.

Проводки по отражению командировочных расходов

| Содержание операции | Дебет | Кредит |

| Выдан аванс на командировку | 71 | 50, 51 |

| Расходы на командировку отражены в составе затрат | 25, 26, 44 | 71 |

| Возвращены неизрасходованные подотчетные суммы | 50, 51 | 71 |

Какие налоги нужно заплатить с оплаты командировки

Средний заработок, выплачиваемый за время командировки, облагается НДФЛ и страховыми взносами аналогично обычной заработной плате. А вот с возмещаемых расходов за проезд и проживание ни НДФЛ, ни страховые взносы не платят.

Особый порядок обложения установлен для суточных. Так, суточные в пределах нормативов не облагаются ни НДФЛ, ни страховыми взносами. Нормативы установлены пунктом 3 статьи 217 НК РФ:

- 700 рублей — за каждый день командировки на территории России;

- 2500 рублей — за каждый день командировки за границу.

Суммы суточных сверх нормативов облагаются НДФЛ и страховыми взносами.

Чтобы признать оплату командировочных в составе расходов, учитываемых при расчете налога на прибыль, необходимо, чтобы они были обоснованы и документально подтверждены. Если у вас есть все подтверждающие оплату проезда и проживания документы, а размеры суточных установлены в ЛНА, то препятствий к признанию в налоговых расходах нет.