Согласно ТК РФ каждый сотрудник имеет право на оплачиваемый отдых. Продолжительность такого отдыха не должна составлять менее 28 дней в год, а для некоторых категорий лиц сроки отпуска могут быть увеличены. Порядок оформления отпуска, расчет пособия часто вызывает вопросы у специалистов. О том, как правильно осуществлять проводку и начисление отпускных, мы подробно рассмотрим в этой статье.

Начислены отпускные проводка

Правовые основы

Согласно ТК выплата отпускных должна быть произведена за три дня до даты начала периода. Невыполнение этого обязательства влечет для работодателя штраф. Если по определенной причине бухгалтерия не произвела своевременное начисление пособия, то вместе с общей суммой сотруднику должна быть начислена компенсация. Такое положение дел регламентируется 136 ст. ТК. Согласно документу выплата может производиться двумя способами:

- путем перевода на карточку сотрудника;

- личная выдача денег в кассе.

В ТК указывается, что выплаты отпускных производятся за три дня до даты начала периода

Первый вариант предпочтительнее для работодателя, так как максимально снижает затраты на проведение и обслуживание кассовых операций. При этом даже при безналичном расчете все документы в бухгалтерии должны быть оформлены правильно, с указанием номера проводки кассового ордера и документальным основанием для этого.

При трудоустройстве на работу, сотрудник оформляет расчетный банковский счет и предоставляет бухгалтерии реквизиты. Все выплаты (в том числе и отпускные) производятся на единый счет работника.

Оформление отпуска: порядок бухгалтерского учета и налогообложения

Трудовой кодекс Российской Федерации (ТК РФ) предусматривает необходимость закрепления очередности отпусков в графике предоставления отпусков. Согласно ст.123 ТК РФ график отпусков должен быть составлен во всех организациях независимо от формы собственности не позднее чем за две недели до наступления нового календарного года. Таким образом, уже 16 декабря каждого года отделом кадров должна быть собрана информация у работников о времени предоставления им отпусков. График отпусков может быть любой формы, так как законодательство не содержит каких-либо требований к его оформлению. Уведомить работника о времени начала его отпуска работодатель должен не позднее чем за две недели до его начала. На основании графика отпусков руководитель издает соответствующий приказ. Самому работнику составлять заявление с просьбой о предоставлении отпуска теперь не нужно.

При уходе работников в отпуск должны быть оформлены Приказ (распоряжение) о предоставлении отпуска работнику (форма N Т-6), Записка-расчет о предоставлении отпуска работнику (форма N Т-60). Формы этих документов утверждены Постановлением Госкомстата России от 06.04.2001 N 26 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты».

Форма N Т-6 составляется работником отдела кадров (кадровой службы) или уполномоченным лицом, а затем подписывается руководителем организации (или уполномоченным им лицом, которым может быть и главный бухгалтер).

Будущий отпускник должен быть ознакомлен с подписанным приказом и оставить на нем свою подпись. Только после этого работник кадровой службы вправе заполнить Записку-расчет о предоставлении отпуска работнику (форма N Т-60).

Приказ и записка-расчет передаются в бухгалтерию организации для расчета среднего заработка за отпуск.

На основании приказа (форма N Т-6) вносятся записи в личную карточку работника (форма N Т-2 или N Т-2 ГС) (это должен сделать работник отдела кадров), а также в лицевой счет (форма N Т-54 или N Т-54а) (эту операцию производит бухгалтер).

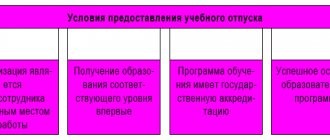

Отпуск работнику может быть предоставлен в соответствии с действующим законодательством, коллективным договором, локальными нормативными актами организации, трудовым договором (контрактом) (в том числе ежегодный оплачиваемый, без сохранения заработной платы, учебный и т.п.).

Основное требование ТК РФ — работник должен иметь отпуск не менее 28 календарных дней. Замена этого отпуска денежной компенсацией запрещается, за исключением случаев увольнения. Согласно ст.115 ТК РФ допускается предоставление работнику отпуска сроком более 28 календарных дней (удлиненный основной отпуск), например в тех случаях, когда работник не отгулял (не догулял) отпуск за предыдущий расчетный период. Возможна и такая ситуация, когда работнику предоставляется удлиненный отпуск в счет будущих расчетных периодов.

На основании заявления сотруднику за все неиспользованные дни отпуска можно выплатить денежную компенсацию. Это правило распространяется и на удлиненные отпуска.

Перенос отпуска на другое время допускается только в исключительных случаях, так как ТК РФ предусмотрено, что работодатель обязан предоставить отпуск, а работник обязан его отгулять. И если работнику графиком предусмотрен отпуск, то работодатель не вправе допускать отпускника к работе. Перенос отпуска оформляется приказом руководителя, в котором указываются основание переноса отпуска и срок, на который переносится отпуск. В любом случае работник должен отгулять отпуск не позднее 12 месяцев после окончания того рабочего года, за который он предоставляется (ст.124 ТК РФ). Непредоставление ежегодного отпуска в течение двух лет подряд не допускается.

Согласно ст.125 ТК РФ по соглашению между работником и работодателем ежегодный оплачиваемый отпуск может быть разделен на части. При этом хотя бы одна из частей этого отпуска должна быть не менее 14 календарных дней.

Если в отпуск уходит сотрудник, который не полностью отработал расчетный период, его дневной заработок определяется путем деления суммы начисленной заработной платы в расчетном периоде на количество календарных дней, приходящихся на отработанное время.

Для работников, не отработавших часть времени из-за прогулов или по иным причинам, расчетный период для исчисления среднего заработка составит 12 календарных месяцев (с 1-го до 1-го числа), предшествовавших отпуску. Если такой работник не отработал в организации 12 календарных месяцев, в расчетный период будут включены только полные месяцы (с 1-го до 1-го числа), проработанные до ухода в отпуск. Если работник в расчетном периоде, до расчетного периода и до наступления отпуска не имел отработанных дней или заработка в данной организации, средний заработок определяется из тарифной ставки установленного ему разряда, должностного оклада, денежного вознаграждения.

Если работник в расчетном периоде и до расчетного периода не имел отработанных дней или заработка в данной организации, средний заработок определяется исходя из суммы начисленной заработной платы, денежного вознаграждения за фактически проработанные дни до наступления отпуска.

Пример. На предприятии работник, занятый в основном производстве, уходит в частичный отпуск сроком на 14 календарных дней. Расчетным периодом для оплаты отпусков являются три календарных месяца. Расчетный период работником отработан не полностью. В феврале работник находился 10 дней в отпуске без сохранения заработной платы. Заработная плата за январь — 15 000 руб., за февраль — 10 500 руб., за март — 15 000 руб. Заработная плата работника за расчетный период, предшествующий уходу работника в отпуск, составит 40 500 руб. (15 000 руб. + 10 500 руб. + 15 000 руб.). Для определения размера среднего дневного заработка указанную сумму заработной платы за расчетный период необходимо разделить на среднемесячное число календарных дней (29,6) января и марта и количество календарных дней в феврале (18 дней), приходящихся на неотработанное время.

Средний дневной заработок составит 524,61 руб. (40 500 / (29,6 + 29,6 + 18)), сумма отпускных — 7344,54 руб. (524,61 руб. х 14 дней).

Согласно п.5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99 расходы на оплату ежегодных отпусков являются для организации расходами по обычным видам деятельности. В соответствии с п.1 ст.226 НК РФ организация, от которой работник получил доход, обязана исчислить, удержать и уплатить в бюджет сумму налога на доходы физических лиц. Исчисление налога на доходы физических лиц с дохода в виде отпускных производится по налоговой ставке 13%. Начисленная сумма налога должна быть удержана из доходов работника при их фактической выплате и перечислена не позднее дня фактического получения в банке наличных денежных средств на выплату отпускных.

Перечисление сумм исчисленного к удержанию налога на доходы физических лиц с сумм средней заработной платы в соответствии с п.6 ст.226 гл.23 НК РФ должно производиться не позднее дня фактического получения наличных денежных средств на оплату труда за вторую половину месяца. При этом с сумм среднего заработка, начисляемых в течение месяца, уплата данного налога также должна производиться не позднее дня фактического получения денежных средств на выплату доходов по итогам истекшего месяца, в котором были начислены и выплачены отпускные. Уплачивать налог в дни выплаты среднего заработка за отпуск необходимости нет. Суммы же единого социального налога во всех случаях (в том числе с сумм среднего заработка за отпуск и в других установленных случаях) в соответствии с п.3 ст.243 гл.24 НК РФ должны уплачиваться не позднее 15-го числа следующего месяца независимо от дат фактической выплаты сумм заработной платы или получения средств на оплату труда в учреждении банка.

В бухгалтерском учете делают записи:

Дебет 20, Кредит 70 — начислена сумма отпускных (7344,54 руб.);

Дебет 70, Кредит 68 — удержан налог на доходы физических лиц (7344,54 х 13% = 955 руб.);

Дебет 70, Кредит 50 — выданы отпускные (7344,54 — 955 = 6398,54 руб.);

Дебет 20, Кредит 69-1-1 — начислен ЕСН (ФСС, 4% х 7344,54 = 293,78 руб.);

Дебет 20, Кредит 69-1-2 — начислен ЕСН (обязательное социальное страхование от несчастных случаев, 0,2% х 7344,54 = 14,69 руб.);

Дебет 20, Кредит 69-2-1 — начислен ЕСН (федеральный бюджет, 28% х 7344,54 = 2056,47 руб.);

Дебет 20, Кредит 69-3-1 — начислен ЕСН (ФОМС, 0,2% х 7344,54 = 14,69 руб.);

Дебет 20, Кредит 69-3-2 — начислен ЕСН (ТФОМС, 3,4% х 7344,54 = 249,71 руб.);

Дебет 69-2-1, Кредит 69-2-2 — сумма ЕСН в части, подлежащей уплате в федеральный бюджет, уменьшена на сумму страховых взносов на финансирование страховой части трудовой пенсии (7344,54 х 11% = 807,90 руб.);

Дебет 69-2-1, Кредит 69-2-3 — сумма ЕСН в части, подлежащей уплате в федеральный бюджет, уменьшена на сумму страховых взносов на финансирование накопительной части трудовой пенсии (7344,54 х 3% = 220,34 руб.).

При отзыве работника из отпуска следует пересчитать сумму среднего заработка за использованные дни отпуска, а разницу между заработком за все предоставленные дни отпуска и фактически использованные дни удержать с работника. Если по согласованию с работодателем работник ходатайствует о выплате ему компенсации за оставшиеся неиспользованные дни отпуска в части, превышающей 28 календарных дней, перерасчет среднего заработка не производится.

Пример. Работнику организации с 1 по 28 мая 2003 г. предоставлен ежегодный отпуск продолжительностью 28 календарных дней. По соглашению с работником из-за производственной необходимости он был вызван из отпуска с 22 мая 2003 г.

Сумма среднего заработка за отпуск, выплаченная работнику, составила 8960 руб. из расчета среднедневного заработка 320 руб. (320 руб. х 28 календарных дней отпуска = 8960 руб.).

Всего работник не использовал 7 календарных дней отпуска с 22 по 28 мая включительно и использовал 21 календарный день (с 1 по 21 мая включительно). Сумма среднего заработка за фактически использованные дни отпуска составила 6720 руб. (21 календарный день х 320 руб.).

Допустим, за период с 23 по 31 мая работнику начислена заработная плата из расчета тарифной ставки, премий, доплат и надбавок в сумме 5200 руб. К выплате она причитается за минусом суммы среднего заработка за неиспользованные дни отпуска в размере 2240 руб. (7 неиспользованных календарных дней отпуска х 320 руб.).

При предоставлении неиспользованных дней отпуска в дальнейшем средний заработок рассчитывается заново согласно новому расчетному периоду и учитываемым в нем выплатам.

Согласно п.7 ст.255 НК РФ в целях налогообложения прибыли расходы на оплату труда, сохраняемую работникам на время отпуска, включаются в состав расходов, учитываемых при расчете налоговой базы по налогу на прибыль. На основании п.1 ст.210 НК РФ сумма отпускных, полученная работником, включается в налоговую базу по налогу на доходы физических лиц. В соответствии с п.1 ст.236 НК РФ начисленная сумма отпускных признается у организации-работодателя объектом обложения единым социальным налогом.

В ст.136 ТК РФ установлено, что оплата отпуска должна производиться не позднее чем за три дня до его начала.

Наиболее распространенными выплатами, связанными с отпусками работников, являются отпускные или заработная плата за время отпуска и компенсация за неиспользованный отпуск. Все указанные выплаты исчисляются исходя из среднемесячного заработка. Общие правила исчисления среднемесячного заработка установлены в ст.139 ТК РФ.

Из расчетного времени в соответствии с Положением об особенностях исчисления средней заработной платы, утвержденным Постановлением Правительства Российской Федерации от 11.04.2003 N 213, исключаются:

праздничные нерабочие дни, установленные законодательством Российской Федерации;

не отработанные работником дни, за которые выплачивался или сохранялся средний заработок в соответствии с законодательством Российской Федерации;

дни нетрудоспособности, за которые работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

дополнительные оплачиваемые выходные дни, предоставленные работнику, воспитывающему ребенка-инвалида (ст.262 ТК РФ);

дни отпуска без сохранения заработной платы на основании ст.ст.128 и 263 ТК РФ;

время простоя не по вине работника, в том числе из-за приостановки деятельности организации, цеха, производства;

время простоя в связи с забастовкой, в которой работник не участвовал, но не имел возможности выполнять свою работу.

О.Стулова

ООО «КОСМОС-АУДИТ»

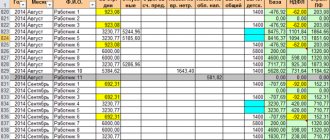

Пример расчета начисления отпускных

Для правильного расчета отпускных, бухгалтер вычисляет средний дневной заработок сотрудника. Полученное значение умножается на продолжительность отдыха. В учет отпуска идут и выходные дни. Когда государственный праздник приходится на период отпуска, то общая длительность увеличивается на количество таких дней.

Расчет количества дней

Это относится и к периоду временной нетрудоспособности, если ЛН был оформлен во время отпуска. Сотрудник, находясь на больничном, должен известить ответственное лицо компании (или своего руководителя) о начале больничного. Тогда субъект, ответственный за заполнение табеля учета рабочего времени, вносит соответствующие отметки в документ.

Чтобы правильно произвести расчет отпускных, бухгалтер исключает из расчета все выплаты по командировочным, дополнительному пособию, премии, важного задания и т.д. То есть расчет берется только заработная плата и вычисляется среднее значение.

Отпускные начисляются исхода из корректного расчета количества дней

Также следует учитывать, что отпускные рассчитываются по среднему начисленному заработку. При ситуации, когда сотрудник получает основную зарплату неофициально, «в конверте», то выплата будет произведена по тем документам, что отражены в бухгалтерской ведомости и с которых был удержан НДФЛ. Согласно ТК работнику полагается 28 дней отпуска в году, при этом работодатель не может отказать в оформлении отдыха одной частью менее 14 дней.

Остальные дни по желанию работники и согласованию с руководством могут быть поделены в течение года не несколько периодов. Каждый раз отпуск оформляется через Приказ на основании заявления. Согласно этому заявлению происходит и выплата пособия.

Большинство работников имеют право на получение 28 дней отпуска в году

Об основных правилах заполнения заявления на предоставление отпуска можно прочесть ниже.

Как оформить заявление на отпуск

Законодательством определена отдельная категория лиц, которым полагается более длительный отдых. К таким лицам относятся:

- врачи;

- учителя;

- работники МВД;

- военнослужащие.

Тем, кто работает в условиях Крайнего Севера, также полагается дополнительный отдых с сохранением пособия. Все эти дни также идут на расчет общего стажа.

Врачи и некоторые другие категории работников имеют право на получение более длительного отпуска

Бухучет

Порядок отражения в бухучете сумм компенсации за неиспользованный отпуск при увольнении зависит от того, относится организация к субъектам малого предпринимательства или нет.

Ситуация: нужно ли в бухучете начисление компенсации за неиспользованный отпуск при увольнении списывать в уменьшение резерва на оплату отпусков? Организация не является субъектом малого предпринимательства.

Да, нужно.

Организации, не являющиеся субъектами малого предпринимательства, обязаны создавать резерв на оплату отпусков в бухучете, то есть признавать оценочные обязательства в виде оплаты отпусков (подп. «а» п. 2, п. 5 ПБУ 8/2010, письмо Минфина России от 19 апреля 2012 г. № 07-02-06/110).

Компенсации за неиспользованный отпуск следует начислять за счет ранее признанного оценочного обязательства (ранее созданного резерва). Объясняется это следующим.

Создавая резерв на оплату отпусков, организация признает свои будущие обязательства с неопределенным сроком исполнения перед сотрудниками в части выплаты отпускных (подп. 4, 8 ПБУ 8/2010). При этом расчет обязательства по каждому сотруднику производится исходя из количества дней отпуска, на которое он имеет право на момент создания резерва.

Компенсация за неиспользованный отпуск также рассчитывается исходя из количества дней отпуска, на которые сотрудник имеет право на момент увольнения (ст. 127 ТК РФ). Поэтому сумма расхода на ее выплату учтена при определении суммы оценочного обязательства, то есть при формировании резерва на оплату отпусков.

Таким образом, начисление сотруднику компенсации за неиспользованный отпуск признается не расходом текущего периода, а является выполнением признанного ранее оценочного обязательства (п. 21 ПБУ 8/2010). Следовательно, величина оценочного обязательства по оплате отпусков (резерва) уменьшается на сумму начисленной компенсации за неиспользованный отпуск.

Субъекты малого предпринимательства могут не создавать резерв на оплату отпусков (п. 3 ПБУ 8/2010, ч. 4 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ).

Если организация относится к малым предприятиям и решила не создавать резерв на оплату отпусков, в бухучете компенсацию за неиспользованный отпуск, связанную с увольнением, включите в состав расходов по обычным видам деятельности, а именно в расходы на оплату труда (п. 8 ПБУ 10/99). Начисление и выплату компенсации за неиспользованный отпуск, связанную с увольнением, отразите проводками:

Дебет 20 (23, 25, 26, 29, 44…) Кредит 70

– начислена компенсация за неиспользованный отпуск, связанная с увольнением;

Дебет 70 Кредит 50 (51)

– выдана из кассы (перечислена на счет сотрудника в банке) компенсация за неиспользованный отпуск, связанная с увольнением.

Схема расчета отпускных

На крупных предприятиях ведется график и учет отпуска работников, который составляется на следующий календарный год. Такие меры необходимо, чтобы спланировать отдых для всех сотрудников, но при этом не поставить под угрозу производственный процесс.

Сотрудники извещают своего прямого руководителя о желании начала и продолжительности отпуска. На основании этих данных составляется график.

Календарные дни, учитываемые при расчете отпускных

Также такой график помогает бухгалтерии заранее сформировать расходы и выплате пособия из фонда заработной платы. Если сотрудник потом заявит о своем желании взять внепланово отпуск, то за ним сохраняется такое право. Несмотря на то, что обычно все эти ситуации согласовываются с руководством, по ТК работодатель не может отказать сотруднику оформить отдых.

Отдельного внимания заслуживает ситуация с повышением заработной платы. В этом случае у специалистов бухгалтерской службы возникает вопрос, как должна производиться индексация отпускных.

Налог на прибыль: метод начисления

Если организация применяет метод начисления, сумму компенсации включите в состав прямых или косвенных расходов.

Если организация занимается производством и реализацией продукции (работ, услуг), перечень прямых расходов определите в учетной политике (п. 1 ст. 318 НК РФ).

Внимание: при утверждении перечня прямых расходов в учетной политике помните, что деление расходов на прямые и косвенные должно быть экономически оправданно (письма Минфина России от 26 января 2006 г. № 03-03-04/1/60, ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952). В противном случае налоговые инспекторы могут пересчитать налог на прибыль.

Так, компенсацию, начисленную сотрудникам, непосредственно занятым в производстве, учтите в составе прямых расходов. Компенсацию за неиспользованный отпуск, начисленную администрации организации, отнесите к косвенным расходам.

Компенсацию, которая относится к прямым расходам, учитывайте при расчете налога на прибыль по мере реализации продукции, в стоимости которой она учтена (абз. 2 п. 2 ст. 318 НК РФ).

Компенсацию, которая относится к косвенным расходам, учтите при расчете налога на прибыль в последний день месяца, в котором она была начислена (п. 2 ст. 318, п. 4 ст. 272 НК РФ).

Если организация оказывает услуги, то прямые расходы можно учесть, как и косвенные, в момент их начисления (абз. 3 п. 2 ст. 318 НК РФ).

В торговых организациях компенсации за неиспользованный отпуск признаются косвенными расходами (абз. 3 ст. 320 НК РФ). Поэтому учитывайте их при расчете налога на прибыль в месяце, в котором они были начислены.

Пример, как учесть выплату компенсации за неиспользованный отпуск, связанной с увольнением. Организация на общем режиме (метод начисления, резерв на оплату отпусков в налоговом учете не создает)

ООО «Торговая » занимается оптовой торговлей.

Менеджер организации А.С. Кондратьев увольняется 11 марта. Ему положена компенсация за неиспользованный отпуск в сумме 8330 руб.

Прав на вычеты по НДФЛ у Кондратьева нет. НДФЛ с компенсации составил: 8330 руб. × 13% = 1083 руб.

В марте бухгалтер «Гермеса» сделал проводки:

Дебет 96 Кредит 70 – 8330 руб. – начислена компенсация за неиспользованный отпуск;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» – 1083 руб. – удержан НДФЛ;

Дебет 70 Кредит 50 – 7247 руб. (8330 руб. – 1083 руб.) – выплачена из кассы компенсация (за минусом НДФЛ).

При расчете налога на прибыль за март бухгалтер включил в текущие расходы всю сумму начисленной компенсации (8330 руб.).

Ранее, при создании резерва на оплату отпусков, в бухучете возникла вычитаемая временная разница и соответствующий ей отложенный налоговый актив. Это произошло из-за того, что при формировании резерва в бухучете были отражены соответствующие расходы, а в налоговом нет. При начислении компенсации возникает обратная ситуация: сумма компенсации включается в состав расходов в налоговом учете, а в бухгалтерском нет, поскольку она списывается за счет резерва. Поэтому в бухучете следует отразить частичное списание отложенного налогового актива.

Бухгалтер сделал проводку:

Дебет 68 Кредит 09 – 1666 руб. (8330 руб. × 20%) – списан (частично) отложенный налоговый актив.

Пример, как учесть выплату компенсации за неиспользованный отпуск, связанной с увольнением. Организация на общем режиме (метод начисления), относится к малым предприятиям и не создает резерв на оплату отпусков

ООО «Торговая » занимается оптовой торговлей.

Менеджер организации А.С. Кондратьев увольняется 11 марта. Ему положена компенсация за неиспользованный отпуск в сумме 8330 руб.

Прав на вычеты по НДФЛ у Кондратьева нет. НДФЛ с компенсации составил: 8330 руб. × 13% = 1083 руб.

В марте бухгалтер «Гермеса» сделал проводки:

Дебет 44 Кредит 70 – 8330 руб. – начислена компенсация за неиспользованный отпуск;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» – 1083 руб. – удержан НДФЛ;

Дебет 70 Кредит 50 – 7247 руб. (8330 руб. – 1083 руб.) – выплачена из кассы компенсация (за минусом НДФЛ).

При расчете налога на прибыль за март бухгалтер включил в текущие расходы всю сумму начисленной компенсации (8330 руб.).

Индексация зарплаты и начисление отпускных

Индексация – это коэффициент, который учитывается при расчетах. Такое увеличение заработной платы производиться с целью снижения значения инфляции. Рост заработка увеличивается на процент инфляции и позволяет сотруднику не чувствовать повышения цен на продукты, услуги.

Благодаря индексации выплаты подстраиваются под инфляцию и ежегодный рост цен

Как правило, индексация производится в начале года и не следует этот коэффициент путать с обычным повышением окладов. Индексация проводится абсолютно для всех категорий сотрудников, независимо от их стажа, квалификационных навыков, списка служебных обязанностей.

На предприятии выпускается приказ о проведении такой индексации, согласно которому бухгалтерия производит перерасчет оплаты и пособий. Индексация регламентируется статьей 134 ТК РФ.

Ст. 134 ТК РФ

По закону, проведение индексации на предприятии является обязательным. Уклонение от этого правила, несвоевременное его исполнение или отсутствие перерасчета заработной платы является прямым нарушением законодательства и влечет за собой ряд административных штрафов.

Повышение оклада не является обязательным для исполнения, и производится по желанию руководства. Такой фактор зависит от фонда заработной платы, прибыли компании, ее конкурентных позиций на рынке и т.д.

Порядок расчета пособий с учетом индексации прописан в Положении Правительства РФ № 922 от 24.12.2007.

Постановление РФ № 922 от 24.12.2007

Согласно этому постановлению, коэффициент повышения применяется абсолютно ко всем социальным выплатам. В этом документе обозначено, что на предприятии, где проведена индексация оплаты труда, должны быть увеличены и выплаты по отпуску. Это коэффициент применяется ко всем выплатам, производимым работнику. В список таких выплат входит:

- больничным;

- отпускных;

- работу во внеурочное время и т.д.

Но расчет отпускных при индексации иногда вызывает у бухгалтеров вопрос. Как производится начисление, если повышение было произведено во время, когда сотрудник уже находился на отдыхе?

Образец приказа об индексации заработной платы

Здесь следует руководствоваться общим алгоритмом. Перерасчет производится с того дня, когда по предприятию был издан приказ об индексации. Если дата приказа приходится на середину отпуска сотрудника, то ближайший день выдачи зарплаты, сотруднику должна быть добавлена сумму.

Налог на прибыль

При расчете налога на прибыль включите компенсацию в текущие расходы на оплату труда (п. 8 ст. 255 НК РФ). Такой порядок применяется независимо от того, создает организация в налоговом учете резерв предстоящих расходов на оплату отпусков (ежегодного вознаграждения за выслугу лет и вознаграждения по итогам года) или нет. Дело в том, что списать сумму компенсации за неиспользованный отпуск при увольнении за счет этого резерва нельзя.

Ситуация: как учесть при расчете налога на прибыль компенсацию за неиспользованный отпуск, предоставляемый по коллективному договору (сверх установленного в законодательстве)?

Если внутренними документами организации предусмотрено предоставление сотрудникам дополнительных отпусков (сверх установленных в законодательстве), денежную компенсацию, выплачиваемую взамен таких отпусков, не учитывайте при расчете налога на прибыль. Дело в том, что в расходы нельзя включать затраты на оплату отпусков, предоставляемых на основании коллективных договоров (п. 24 ст. 270 НК РФ, постановление ФАС Западно-Сибирского округа от 11 апреля 2006 г. № Ф04-4099/2005(21317-А27-29)). А значит, и компенсацию за такие отпуска при расчете налога учесть нельзя. Такой позиции придерживается Минфин России в письме от 18 октября 2005 г. № 03-03-04/1/284.

Ситуация: как отразить при расчете налога на прибыль компенсацию, выплачиваемую при увольнении сотрудника, за отпуска, не использованные им в течение двух и более лет?

Компенсацию за отпуска, не использованные сотрудником в течение двух и более лет, учтите в расходах при расчете налога на прибыль.

Это связано с тем, что обязанность организации выплатить увольняющемуся сотруднику компенсацию за все неиспользованные отпуска предусмотрена законодательством (ч. 1 ст. 127 ТК РФ). А значит, такая компенсация включается в состав расходов на оплату труда (п. 8 ст. 255 НК РФ). Такой же позиции придерживается Минфин России в письме от 20 мая 2005 г. № 03-03-01-02/2/90.

Следует отметить, что непредоставление сотруднику отпуска в течение двух лет подряд запрещается (ч. 4 ст. 124 ТК РФ). Поступив так, организация нарушит трудовое законодательство.

Порядок отражения компенсации в налоговом учете зависит от метода учета доходов и расходов, который применяет организация.

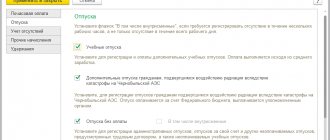

Проводка отпускных в бухгалтерской отчетности

Сразу следует говорить, что отражение пособия ведется в документах только в том случае, если сотруднику назначается отпуск с сохранением оплаты труда.

Особенности расчета отпускных

Проводка подразумевает начисление суммы, а если отпуск оформлен сотруднику за его счет, то проводка не делается. Несмотря на то, что согласно ТК оплата отпускного пособия – это не одно и то же, что и обычная зарплата, алгоритм отражения в бухгалтерской отчетности будь таким же.

Статья ТК о заработной плате

Вся отчетная документация в бухгалтерии ведется по единому утвержденному стандарту Приказа Минфина № 94-Н от 31.10.2000г.

Приказ №94-Н от 31.10.200

Сумма начисленных отпускных отражается на кредитном счете 70, а фактическая выплата — 70 дебетовом счете. Обязательно должен быть указан дебетовый 68-й счет, в котором обозначается размер НДФЛ.

Таблица 1. Оформление проводки в бухгалтерском отчете

| Дебет | Кредит | Описание | Основание |

| 96 | 70 | Начисление пособия | Ведомость по начислению |

| 70 | 68 | Удержание налога | Ведомость по начислению |

| 70 | 50 | Выплата пособия | Кассовый ордер |

По закону, сотрудник может воспользоваться своим правом отдыха уже спустя полгода работы. В последующем периоде отпуск может быть уже в любое время. Единственным условием остается то, что одна непрерывная его часть не может быть менее 14 дней. При нарушении данного правила, руководству компании грозит штраф.

Заявление можно подать спустя 6 месяцев

При увольнении сотрудника, предприятие обязано выплатить компенсацию за каждый день отпуска, который не был оформлен работников. В ситуации, когда работник, наоборот, оформил отпуск авансом (то есть не было полностью отработан календарный период) и написал заявление на увольнение, то предприятие может удержать сумму, оплаченную в виде отпускных авансом.

Налоговый учет отпускных

В налоговом учете сумма отпускных включается в состав расходов на оплату труда (п. 7 ст. 255 НК РФ) и признается затратами в целях налогообложения прибыли.

В случае «переходящих» отпусков из одного месяца в другой, по мнению Минфина России, сумма отпускных должна отражаться следующим образом:

Если компания применяет ОСНО

В составе расходов того месяца, на который приходится отпуск (Письма Минфина РФ от 25.10.2016 № 03-03-06/2/62147, от 21.07.2015 № 03-03-06/1/41890).

Суды и ФНС РФ придерживаются иного мнения и считают, что отпускные можно признавать в расходах полностью в том месяце, когда они были начислены (Постановление ФАС Западно-Сибирского округа от 01.12.2008 N Ф04-7507/2008(16957-А46-15); Постановление ФАС Московского округа от 24.06.2009 N КА-А40/4219-09).

В 2020 году ФНС РФ выпустило Письмо от 06.03.2015 № 7-3-04/[email protected], в котором также высказано мнение, что Налоговый кодекс РФ не содержит правил, предписывающих учитывать отпускные пропорционально дням отпуска, приходящимся на каждый отчетный период.

Таким образом, отпускные признаются единовременно, независимо от того, на какой период приходится отпуск, и включаются в расходы в размере начисленных сумм (п. 4 ст. 272 НК РФ), при расчете налога на прибыль.

Не забудьте, что в учетной политике предприятия необходимо закрепить порядок учета сумм отпускных, для целей налогообложения.

Если компания применяет УСН «доходы минус расходы»

Суммы отпускных учитываются на дату их фактической выплаты, согласно п. 2 ст. 346.17 НК РФ (Письма Минфина РФ от 05.02.2016 № 03-11-06/2/5880, от 09.11.2015 № 03-11-06/2/64442).

Рекомендуем статьи в Школе бухгалтера:

- Как оформить ежегодный отпуск работнику: 8 правил для бухгалтера.

- Расчет отпускных: 5 ошибок, которые следует избегать.

- Пример расчета отпускных. Калькулятор расчета отпускных.

Каждый сотрудник имеет право на ежегодно оплачиваемый отпуск, продолжительность которого закреплена Трудовым кодексом РФ. Его продолжительность составляет 28 календарных дней. Рассмотрим порядок начисления отпускных, проводки по выплате отпускных за счет резерва по отпускам, а также проводки по начислению отпускных без резерва.

НДФЛ и страховые взносы

Вне зависимости от системы налогообложения, которую применяет организация, с компенсации за неиспользованный отпуск, связанной с увольнением, удержите НДФЛ (абз. 6 п. 3 ст. 217 НК РФ).

НДФЛ надо перечислить в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода. Так предусмотрено пунктом 6 статьи 226 Налогового кодекса РФ.

С компенсации за неиспользованный отпуск, связанной с увольнением, нужно начислить взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний (подп. «д» п. 2 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, абз. 6 подп. 2 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Взносы на обязательное пенсионное (социальное, медицинское) страхование перечисляйте не позднее 15-го числа следующего месяца. А взносы «на травматизм» – в день, который установлен для выдачи зарплаты.