Торговые организации регулярно сталкиваются с необходимостью списания пришедшего в негодность товара. Прежде всего, это магазины, торговые точки, реализующие скоропортящийся товар, продукты. Однако списание негодного товара периодически приходится делать и в иных сферах торговли. Начинается оно всегда с процесса инвентаризации. Составленные по ее итогам документы являются основанием для формирования проводок и включения в затраты сумм просроченных товаров в бухгалтерском и налоговом учете.

Законодательное регулирование и особенности списания

В ходе инвентаризации выявляются товары, подверженные порче и просроченные, а также те, на которых должен быть указан срок годности, но фактически он отсутствует. Все эти товары относят к категории пришедших в негодность и изымают из торгового оборота.

Списание пришедшего в негодность товара производится на основании:

- ГК РФ, ст. 469, 470, 472;

- ФЗ-2300-1 от 07/02/92 г.

Согласно нормам ГК, продавец обязан предлагать покупателю только качественный, годный к использованию товар. Продажа товара с истекшим сроком годности запрещается, причем этот срок должен быть установлен с таким расчетом, чтобы потребитель смог использовать товар до его истечения.

ФЗ «О защите прав потребителей» требует передавать покупателю товар, соответствующий обязательным требованиям к нему (ст. 4), а также называет товары, на которых производителем обязательно должен быть указан срок годности: лекарства, бытовая химия, косметика, парфюмерия, продукты (ст. 5).

Просроченные или не имеющие обозначенного на упаковке срока годности товары учреждение торговли возвращает поставщику, уничтожает или утилизирует.

ФЗ-446 от 28/11/18 г. при этом введен запрет на возврат скоропортящихся товаров надлежащего качества (срок годности которых менее месяца). Требование о возмещении или замене товаров, подверженных быстрой порче, также с конца минувшего года находится под запретом.

Если негодный товар не возвращен поставщику, его уничтожают или утилизируют. Без участия третьих лиц это можно сделать в отношении испорченных продуктов или товара, точное происхождение которого неизвестно. В остальных случаях требуется экспертная оценка надзорного госоргана (ветеринарного, товароведческого, иного, в зависимости от вида товара).

Списание товаров с истекшими сроками годности

Общие положения

Срок годности

– срок, по истечении которого товар (результат работы) считается непригодным для использования по назначению.

Согласно ст. 13 Закона от 09.01.2001 № 90-З «О защите прав потребителей» на пищевые продукты, парфюмерно-косметические товары, лекарственные средства и иные подобные товары (результаты работ), потребительские свойства которых со временем могут ухудшаться, изготовитель (исполнитель) обязан устанавливать срок годности и (или) срок хранения.

Товары (результаты работ), на которые установлены срок годности и (или) срок хранения, продавец (изготовитель, исполнитель) обязан передать потребителю с таким расчетом, чтобы они могли быть использованы по назначению до истечения срока годности и (или) срока хранения.

Реализация товара (результата работы) по истечении установленных срока годности и (или) срока хранения, срока службы, а также товара (результата работы), на который должны быть установлены срок службы, срок годности и (или) срок хранения, но они не установлены, запрещается. Реализация отдельных непродовольственных товаров, срок службы и (или) срок хранения которых истекли (кроме лекарственных средств), может быть разрешена в порядке, установленном Правительством Республики Беларусь, по результатам проведения соответствующей экспертизы этих товаров. Разрешение на дальнейшую реализацию товаров, срок службы и (или) срок хранения которых истекли, должно содержать указание на срок, в течение которого товары возможны к использованию.

Для списания товаров с истекшими сроками годности необходимо составить акт о порче товаров, который утверждается руководителем. Согласно п. 64 Санитарных норм и правил «Требования к продовольственному сырью и пищевым продуктам», утвержденных постановлением Минздрава от 21.06.2013 № 52, пищевая продукция, не соответствующая требованиям безопасности, установленным настоящими Санитарными нормами и правилами, гигиеническими нормативами, устанавливающими требования к безопасности и безвредности пищевой продукции, может быть утилизирована, использована на корм животным или уничтожена в порядке, установленном законодательством.

Бухгалтерский учет

Счет 94 «Недостачи и потери от порчи имущества» предназначен для обобщения информации о движении сумм по недостачам и потерям от порчи материалов, товаров, иных запасов, основных средств и другого имущества, выявленным в процессе его заготовления, хранения и реализации, кроме потерь имущества в результате стихийных бедствий.

Фактическая себестоимость (в организациях, осуществляющих торговую, торгово-производственную деятельность, – стоимость по розничным ценам при ведении бухгалтерского учета товаров по этим ценам) недостающих или полностью испорченных материалов, товаров, иных запасов отражается по дебету сч. 94 «Недостачи и потери от порчи имущества» и кредиту сч. 10 «Материалы», 41 «Товары» и других счетов учета соответствующих запасов.

При установлении виновных лиц суммы недостач и потерь от порчи имущества сверх норм естественной убыли отражаются по дебету сч. 73 «Расчеты с персоналом по прочим операциям» (субсчет 73-2 «Расчеты по возмещению ущерба») и кредиту сч. 94 «Недостачи и потери от порчи имущества».

При отсутствии виновных лиц, а также при вынесении судебного постановления об отказе в удовлетворении требований о взыскании с виновных лиц денежных сумм суммы недостач и потерь от порчи имущества сверх норм естественной убыли отражаются по дебету сч. 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы» и кредиту сч. 94 «Недостачи и потери от порчи имущества», 73 «Расчеты с персоналом по прочим операциям» (субсчет 73-2 «Расчеты по возмещению ущерба»).

Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью недостающего имущества, учтенная на сч. 94 «Недостачи и потери от порчи имущества», отражается по дебету сч. 73 «Расчеты с персоналом по прочим операциям» (субсчет 73-2 «Расчеты по возмещению ущерба») и кредиту сч. 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы».

Налогообложение

Выбытие товаров в результате их порчи не является объектом обложения НДС. В то же время согласно подп. 19.15 п. 19 ст. 107 НК не подлежат вычету суммы НДС по товарам в случае их порчи, утраты (за исключением порчи, утраты товаров в связи с чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, дорожно-транспортное происшествие).

Под порчей товара

понимается ухудшение всех или отдельных качеств (свойств) товара, в результате которого данный товар не может быть использован для целей реализации и (или) в производстве продукции (выполнении работ, оказании услуг).

Под утратой

товара

понимается событие, в результате которого произошли уничтожение или потеря товара. Не является утратой потеря товаров, понесенная плательщиком в пределах норм, установленных законодательством.

Налоговые вычеты плательщика подлежат уменьшению на суммы НДС, принятые им ранее к вычету по товарам, указанным в части первой подп. 19.15 п. 19 ст. 107 НК. При невозможности определения размера ранее принятой к вычету суммы НДС или установления факта совершения операций, указанных в части четвертой подп. 19.15 п. 19 ст. 107 НК, налоговые вычеты плательщика подлежат уменьшению на налоговые вычеты, равные 20% от стоимости указанных в части первой подп. 19.15 п. 19 ст. 107 НК товаров. Уменьшение налоговых вычетов производится в том отчетном периоде, в котором произошла порча, утрата таких товаров. Дата порчи, утраты товаров определяется как дата составления документа, подтверждающего порчу, утрату товаров.

Налоговые вычеты плательщика не подлежат уменьшению в случае:

— отнесения сумм НДС, предъявленных при приобретении либо уплаченных при ввозе указанных в части первой подп. 19.15 п. 19 ст. 107 НК товаров, на увеличение их стоимости или за счет источников, указанных в подп. 19.3 п. 19 ст. 107 НК;

— включения сумм НДС по указанным в части первой подп. 19.15 п. 19 ст. 107 НК товарам в затраты плательщика по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении;

— приобретения (создания) указанных в части первой подп. 19.15 п. 19 ст. 107 НК товаров, при котором суммы НДС не предъявлялись плательщику продавцами товаров (работ, услуг), имущественных прав или не уплачивались плательщиком при ввозе товаров.

Отметим, что НК не предусмотрено создание ЭСЧФ в случаях восстановления вычетов по недостачам и порче товаров.

При налогообложении не учитываются суммы недостач, потерь и (или) порчи имущества, произошедших сверх норм естественной убыли, утвержденных в порядке, установленном законодательством, если судом отказано во взыскании этих сумм по зависящим от организации причинам (подп. 1.9 п. 1 ст. 131 НК).

Согласно подп. 3.7 п. 3 ст. 128 НК в состав внереализационных доходов включаются поступления в счет возмещения вреда в натуре, убытков (в т.ч. упущенной выгоды), за исключением доходов, указанных в подп. 3.6 п. 3 ст. 128 НК. Такие доходы отражаются на дату их поступления независимо от способа возмещения вреда в натуре, убытков (включая оплату задолженности перед третьими лицами, зачет встречных требований и иные способы).

Суммы недостач, потерь и (или) порчи имущества, а также понесенных убытков, возмещение по которым учтено в составе внереализационных доходов в соответствии с подп. 3.6 и подп. 3.7 п. 3 ст. 128 НК, в пределах суммы такого возмещения включаются в состав внереализационных расходов. Такие расходы отражаются на дату поступления возмещения указанных расходов (убытков), но не ранее их фактического осуществления (подп. 3.26-17 п. 3 ст. 129 НК).

Пример 1

На складе организации, занимающейся оптовой торговлей продуктов питания, выявлены товары с истекшими сроками годности на сумму 75 руб. Виновным лицом признан заведующий складом. Ставка НДС по товарам – 10%. Стоимость товаров, а также сумма восстановленного вычета по НДС, удержаны из заработной платы виновного лица.

В бухгалтерском учете данные операции отражаются следующим образом.

| Содержание хозяйственной операции | Дебет | Кредит | Сумма, руб. |

| Отражена стоимость товаров с истекшими сроками годности | 94 | 41 | 75 |

| Отнесена недостача товаров на виновное лицо | 73-2 | 94 | 75 |

| Восстановлен методом «красное сторно» вычет по НДС, приходящийся на недостачу товаров (75 × 10 / 100) | 68-2 | 18 | 7,50 |

| Отнесена сумма восстановленного вычета по НДС на виновное лицо | 73-2 | 18 | 7,50 |

| Удержана из заработной платы виновного лица сумма ущерба (75 + 7,50) | 70 | 73-2 | 82,50 |

Пример 2

На складе организации общественного питания выявлены продукты с истекшими сроками годности на сумму 120 руб. Продукты учитываются по продажным ценам. Расчетная ставка НДС – 17,8504%, средний процент торговых надбавок (наценок) – 53,4217%. Принятую ранее к вычету сумму НДС по продуктам определить невозможно.

Виновные лица не установлены.

В бухгалтерском учете данные операции отражаются следующим образом.

| Содержание хозяйственной операции | Дебет | Кредит | Сумма, руб. |

| Отражена недостача продукции по продажным ценам | 94 | 41 | 120 |

| Методом «красное сторно» отражена сумма НДС, включенная в продажную цену продуктов (120 × 17,8504 / 100) | 94 | 42 | 21,42 |

| Методом «красное сторно» отражена торговая надбавка (наценка), включенная в продажную цену продуктов (120 × 53,4217 / 100) | 94 | 42 | 64,11 |

| Отнесена стоимость продуктов на прочие расходы по текущей деятельности (120 – 21,42 – 64,11) | 90-10 | 94 | 34,47 |

| Методом «красное сторно» восстановлен вычет по НДС, приходящийся на недостачу товаров (34,47 × 20 / 100) | 68-2 | 18 | 6,89 |

| Отнесена сумма восстановленного вычета по НДС на прочие расходы по текущей деятельности | 90-10 | 18 | 6,89 |

Пример 3

В организации розничной торговли выявлены товары с истекшими сроками годности на сумму 185 руб. Товары учитываются по розничным ценам и были приобретены у организации, применяющей УСН без уплаты НДС. Ставка НДС – 20%, торговая надбавка – 24%.

Виновные лица не установлены. Товары безвозмездно переданы сельскохозяйственной организации для использования в качестве корма животным.

В бухгалтерском учете данные операции отражаются следующим образом.

| Содержание хозяйственной операции | Дебет | Кредит | Сумма, руб. |

| Отражена стоимость товаров с истекшими сроками годности | 94 | 41 | 185 |

| Методом «красное сторно» отражена сумма НДС, включенная в розничную цену недостающих товаров (185 × 20 / 120) | 94 | 42 | 30,83 |

| Методом «красное сторно» отражена торговая надбавка, включенная в розничную цену недостающих товаров ((185 – 30,83) × 24 / 124) | 94 | 42 | 29,84 |

| Списана стоимость безвозмездно переданных товаров (185 – 30,83 – 29,84) | 90-10 | 94 | 124,33 |

Реализация или предложение к реализации товаров с истекшими сроками годности, хранения, реализации влекут наложение штрафа на индивидуального предпринимателя или юридическое лицо в размере от 30 до 500 базовых величин

(п. 2 ст. 12.17 Кодекса об административных правонарушениях).

Сергей КОЗЫРЕВ,

кандидат экономических наук

Порядок списания

Инвентаризация проводится по правилам №49 от 13/06/95 г. Испорченный товар не включается в опись, а заносится в акт на списание по ф. ТОРГ-16 (15) или с использованием самостоятельно разработанной формы, отраженной в ЛНА. При использовании унифицированных форм рекомендуется заполнять оба акта. ТОРГ-15 документирует факт порчи, актом ТОРГ-16 фиксируются изъятие из торгового оборота и дальнейшие действия в отношении товара: утилизация, уничтожение.

На заметку! При утилизации товар еще может быть переработан и использован, при уничтожении дальнейшая переработка невозможна.

Уничтожение товара, кроме акта, подписанного комиссией, и заключения, оформляется отдельным приказом. При обнаружении порчи или невозможности дальнейшего использования товара берутся объяснения с материально ответственных лиц. Указанные действия позволяют выявить причину, по которой товар пришел в негодность, например:

- пропуск срока годности;

- порча вследствие халатности ответственных лиц;

- форс-мажорная ситуация.

В зависимости от нее операции отражаются в налоговом и бухгалтерском учете.

Товарную «просрочку» и расходы на ее утилизацию можно без проблем учесть в НУ, при уменьшении налоговой базы. Об этом говорится в письмах Минфина №03-03-06/1/53901 от 23/08/17 г., №03-03-06/1/30409 от 26/05/16 г. и ряде других. Аналогично — порчу в пределах норм убыли. Негодность товара, как следствие халатности виновных лиц, компенсируется этими виновными лицами согласно гл. 39 ТК РФ. Потери товара сначала отражаются во внереализационных расходах (НК РФ ст. 265), а затем как внереализационный доход (НК РФ ст. 250).

Ситуация порчи при стихийном бедствии позволяет включить стоимость испорченного товара в расходы (ст. 265-2-6), как и факт неустановления виновных в порче товара лиц (там же, п. 5). Этот факт должен подтверждаться справкой о прекращении уголовного дела (письмо 16 -15/065190 от 25/06/09 г. ФНС по Москве).

При списании негодных товаров применяется счет 94, отражающий недостачи и потери ТМЦ.

Налоговый учет: расчет налога на прибыль

Для расчета налога на прибыль порядок списания товаров зависит, опять же, от ситуации, при которой произошла порча продукции. Если у товаров истек срок годности, то их цена полностью учитывается в прочих расходах (подп. 49 п. 1 ст. 264 НК РФ, Письма Минфина от 24 декабря 2014 г. № 03-03-06/1/66948, от 20 декабря 2012 г. № 03-03-06/1/711). Если товары испорчены по вине работника, то их стоимость включается во внереализационные расходы (подп. 8 п. 7 ст. 272 НК РФ): или на дату, когда сотрудник признал сумму ущерба (например, на дату заключения соглашения о добровольном возмещении ущерба), или на дату, когда вступило в силу решение суда о взыскании с работника суммы ущерба. Одновременно в доходах надо учесть сумму ущерба, признанную виновным или присужденную судом (подп. 4 п. 4 ст. 271 НК РФ).

Если товары испорчены из-за чрезвычайной ситуации, то их стоимость включается во внереализационные расходы на дату составления документа компетентного органа, подтверждающего, что порча вызвана чрезвычайным происшествием (стихийным бедствием, пожаром, аварией). Например, при пожаре такими бумагами будут справка из МЧС, акт о пожаре и протокол осмотра места происшествия (Письма Минфина от 29 декабря 2020 г. № 03-03-06/1/77005, УФНС по г. Москве от 25 июня 2009 г. № 16-15/065190). Если товары были испорчены из-за естественных причин, то их стоимость учитывается в материальных расходах в пределах норм естественной убыли (Письма Минфина от 6 июля 2020 г. № 03-03-06/1/38849, от 23 мая 2014 г. № 03-03-РЗ/24762).

НДС, ранее принятый к вычету по испорченному имуществу, восстанавливать не надо, поскольку такое основание для восстановления налога отсутствует в пункте 3 статьи 170 НК РФ. Аналогичное мнение высказывают контролирующие органы. В своих разъяснениях они ссылаются на решения судов, которые всегда поддерживали налогоплательщиков, не восстанавливавших НДС (Письма ФНС от 17 июня 2020 г. № ГД-4-3/[email protected], от 21 мая 2020 г. № ГД-4-3/[email protected]).

Читайте также «Восстановление НДС»

ПРИМЕР. СПИСАНИЕ ИСПОРЧЕННОГО ТОВАРА ПРИ ОТСУТСТВИИ ВИНОВНЫХ ЛИЦ

Магазин передает в торговый зал единицу товара для оформления витрины. Товар приобретен по цене 3540 руб. (в том числе НДС 540 руб.). Спустя некоторое время товар признан полностью испорченным и списывается. Виновные сотрудники отсутствуют. В учете компании операции следует отразить следующим образом.

При приобретении товара:Дебет 41 Кредит 60

— 3000 руб. – оприходован товар (3540 – 540) (отгрузочные документы поставщика, акт о приемке товаров);

Дебет 19 Кредит 60

— 540 руб. – отражена сумма предъявленного НДС (счет-фактура);

Дебет 68/НДС Кредит 19

— 540 руб. – принят к вычету предъявленный НДС (счет-фактура);

Дебет 60 Кредит 51

— 3540 руб. – произведена оплата поставщику (выписка банка по расчетному счету).

При выявлении испорченного товара:Дебет 94 Кредит 41

— 3000 руб. – списана стоимость испорченного товара (акт о порче, бое, ломе ТМЦ);

Дебет 44 Кредит 94

— 3000 руб. – сумма определившихся потерь учтена в составе расходов на продажу (бухгалтерская справка-расчет).

Проводки

Стандартные проводки при порче товара будут такими:

- 94/41 – списан испорченный товар;

- 41/42 сторно – сторнируется торговая наценка;

- 96, 44/94 – отнесение затрат за счет созданного резерва потерь товара или на увеличение затрат продаж (в пределах норм убыли);

- 91-2, 73/94 — отнесение затрат на виновных лиц или на прочие расходы, если виновник не установлен;

- 73/98 – если есть разница между ценой по учету товара и взысканной с виновного суммы;

- 98/91-1 – отнесение этой разницы в прочий доход.

Если объем испорченного товара превышает естественную убыль, восстанавливают НДС: 94/68.

Негодные товары с истекшим сроком годности отражают такими проводками:

- 91, 90/41 – если товар утилизируется;

- 94/41 – если товар уничтожается.

Расходы на списание испорченного товара при УСН

Организации, реализующие продовольственные товары, будь то предприятия общепита или торговли, достаточно часто сталкиваются с фактом порчи продуктов питания. Законодательством РФ продажа испорченных продуктов питания запрещена, а значит, от них необходимо избавляться.

В практической деятельности торговых организаций нередко возникают вопросы, связанные с порядком учета расходов на списание испорченного товара. И в самом деле, товарные запасы могут потерять свои потребительские качества полностью или частично в процессе хранения, кроме того, товар может прийти в негодность по причине боя либо поломки. Достаточно часто с фактом порчи товара сталкиваются организации, реализующие продукты питания, ибо эти продукты имеют определенный, зачастую недолгий срок годности, а также нуждаются в особых условиях хранения, соблюсти которые не всегда удается.

Известно также, что в соответствии с нормами бухгалтерского законодательства каждый факт хозяйственной жизни любой организации подлежит оформлению первичным учетным документом.

К тому же Федеральный закон от 06.12.2011 № 402-ФЗ (ред. от 23.05.2016) «О бухгалтерском учете» позволяет всем коммерческим организациям для документального подтверждения фактов хозяйственной деятельности использовать как типовые формы первичных документов, так и самостоятельно разработанные. Важно при этом, чтобы формы используемых первичных документов содержали все необходимые и обязательные реквизиты, поименованные в п. 2 ст. 9 Закона № 402-ФЗ.

Заметим при этом, что разработкой форм первичных документов занимается бухгалтерия и представляет их руководителю организации на утверждение.

Однако разработка собственных форм «первички» – дело довольно-таки трудоемкое, поэтому зачастую организации используют унифицированные формы первичных учетных документов. Так, по учету торговых операций применимы унифицированные формы первичной учетной документации, утвержденные постановлением Госкомстата России от 25.12.1998 № 132. Для документального подтверждения товарных потерь вышеназванным постановлением предусмотрены следующие формы первичных документов:

- форма № ТОРГ-15 применяется в случае составления акта о порче, бое, ломе товарно-материальных ценностей при наличии возможности их дальнейшей реализации, например, по сниженной цене;

- форма № ТОРГ-16 применяется при составлении акта о списании товаров в случае, если товар подлежит только утилизации либо уничтожению.

ПОЛЕЗНО ЗНАТЬ

Поводом для подготовки актов форм ТОРГ-15 и ТОРГ-16 является соответствующая дефектная ведомость.

Составлением актов на списание испорченного товара в торговой организации, как правило, занимается специальная комиссия, уполномоченная руководителем организации. В комиссию обычно входят представитель администрации фирмы и материально ответственное лицо, а при необходимости в состав комиссии включается и представитель санитарного надзора.

Составляются акты в трех экземплярах. Подписанные членами комиссии акты утверждаются руководителем торговой организации, он же принимает решение, за счет какого источника будет списан испорченный товар. Заметим также, что в обозначенных актах должна быть указана вся информация о товаре и причине его списания.

Один экземпляр акта передается в бухгалтерию организации, т. к. является основанием для списания товарных потерь с материально ответственного лица, второй передается в то подразделение организации, где выявлены товарные потери, а третий передается материально ответственному лицу. В случае если товар подлежит ликвидации, то во избежание его повторного списания этот товар в присутствии членов комиссии уничтожается.

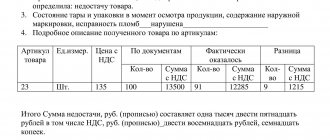

К вышеизложенному добавим лишь, что составлением соответствующих в каждом отдельном случае актов ТОРГ-15 и ТОРГ-16 процедура списания товаров не заканчивается. Организация, списывающая испорченные товары, должна еще провести их инвентаризацию. Результаты инвентаризации товаров отдельно отражают по каждому наименованию и артикулу в сличительной ведомости. Это необходимо делать для того, чтобы выявить отклонения фактического наличия товара от данных, показанных в бухгалтерском учете.

ПЕРВОИСТОЧНИК

При проведении инвентаризации и оформлении ее результатов организациям нужно руководствоваться Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина России от 13.06.1995 № 49.

— Пункт 1 ст. 30 Закона № 402-ФЗ.

Отражение испорченного товара в бухгалтерском учете организации

Порядок отражения испорченного товара, подлежащего ликвидации, напрямую зависит от причин, в результате возникновения которых он был испорчен. Скажем сразу, что в любом случае такой товар должен найти отражение в бухгалтерском учете по дебету счета 94 «Недостачи и потери от порчи ценностей» согласно Инструкции по применению Плана счетов бухгалтерского учета.

Так, если комиссия установила, что при складировании товара в организации были нарушены условия его хранения, то порча товара должна быть отнесена на виновное лицо. В такой ситуации сумма недостачи в части, возмещаемой работником, списывается на счет 73 «Расчеты по возмещению материального ущерба». Документальным подтверждением возникшей ситуации могут быть сличительная ведомость, объяснительная записка сотрудника и др. документы.

Если товар оказался непригодным для его реализации в результате истечения срока его годности, то его стоимость может быть списана на расходы, в дебет счета 91 «Прочие расходы». А если же товар оказался испорченным ввиду непредвиденной ситуации (пожар, наводнение, авария и т. п.), то списание товара можно провести через внереализационные расходы на основании пп. 6 п. 2 ст. 265 НК РФ. При этом признание этих расходов внереализационными, уменьшающими полученные доходы «упрощенца», должно быть документально подтверждено такими дополнительными документами, как, например, справка Государственной противопожарной службы МЧС, протокол осмотра места происшествия и акт о произошедшем пожаре. Этими документами также устанавливается причина возгорания и отсутствие виновных лиц.

ПОЗИЦИЯ МИНФИНА

В Налоговом кодексе РФ затраты в виде себестоимости испорченного товара не указаны, и, стало быть, расходы на его приобретение не включаются в базу по единому налогу.

— Письмо от 12.05.2014 № 03-11-06/2/22114.

Пример

В торговый зал передан товар на сумму 6000 рублей в качестве наглядного образца, в т.ч. НДС 20%. Через месяц комиссия признала товар испорченным и приняла решение списать. В акте отражена стоимость без НДС. Виновных в порче лиц не выявлено, товар испортился от естественных причин.

Проводки:

- Дт 94 Кт 41 — 5000 руб.;

- Дт 44 Кт 94 — 5000 руб.

Воспользуемся условиями предыдущего примера, но определим, что товар хранился на складе, и в результате халатности виновного лица возникла его непригодность к использованию. Виновное лицо, заключившее договор материальной ответственности с организацией, в объяснительной записке подтвердило согласие возместить ущерб в полном объеме.

Проводки:

- Дт 94 Кт 41 — 5000 руб.;

- Дт 73 Кт 94 — 5000 руб.;

- Дт 50 Кт 73 — 5000 руб.

Здесь стоимость товара относится на виновных лиц, а затем следует погашение долга внесением наличных в кассу.

По каким правилам списывать испорченные продукты питания?

Испорченные продукты питания могут появиться на предприятии торговли, общественного питания , на складах хранения по ряду причин:

- нарушены условия хранения и реализации,

- нарушены условия транспортировки или продукция загружалась ненадлежащего качества,

- закончился срок реализации (срок годности),

Если продукты, находящиеся на складе, в торговом зале испортились в результате неправильного хранения до истечения срока годности, то подобная порча требует подтверждения при помощи проведения инвентаризации. Как известно инвентаризация может быть плановой в соответствии с учетной политикой, так и внеплановой в результате возникновения причин влияющих на количественные показатели товарно-материальных ценностей.

Порядок проведения инвентаризации описан в Методических указаниях по инвентаризации имущества и финансовых обязательств, которые утверждены Приказом Минфина России от 13.06.1995 N 49. В процессе инвентаризации производят проверку фактического наличия имущества путем обязательного пересчета, перевешивания или перемеривания товарно-материальных ценностей. Полученные данные заносят в инвентаризационную опись (ф. № ИНВ-3) . Далее на основании данных бухгалтерского учета и инвентаризационной описи составляют сличительную ведомость (ф. № ИНВ-19), где отражаются расхождения между показателями по данным бухгалтерского учета и данными инвентаризационных описей. Одновременно на стоимость испорченных пищевых продуктов/товаров составляется акт о порче (ф. № ТОРГ-15) и акт на списание товаров (ф. № ТОРГ-16). Аналогично действуют в случае, если у продуктов закончился срок реализации.

Если пищевые продукты испортились во время перевозки, то в этом случае в соответствии с приказом руководителя так же создается комиссия, которая составляет акт о порче ф. № ТОРГ-2 ( для импортных товаров ф. № ТОРГ-3). В акте указываются данные о поставщике, даты отправки и получения груза, дата отправки поставщику факса или иного документа о порче продуктов, расхождения по количеству и качеству по сравнению с сопроводительными документами, приводят описание состояния продукта, подписи членов комиссии. Этот акт будет являться основанием для предъявления претензий поставщику или транспортной компании в зависимости от причины порчи.

Возможна ситуация, когда товар частично утратил первоначальное качество, но который еще можно продать. Например, в ящиках с вишней около 20% ягод имеют признак испорченности. В этой ситуации так же необходимо составить акт либо по ф. № ТОРГ-15 либо по форме, разработанной в организации. Данный документ будет подтверждением того, что организация произвела переоценку продукта с учетом потери качества и продает уцененный по причине порчи товар. Подобная переоценка осуществляется по распоряжению/приказу руководителя организации.

Пример 1. ООО «Маска», находящаяся на УСН с системой налогообложения «доходы минус расходы», 7 июля 2013г. для реализации в розницу приобрела 200кг клубники фактическая себестоимость единицы, которой составила 45руб. за 1кг. Продажная цена 1 кг составляет 65руб. В результате неправильного хранения в жару товарный вид ягод снизился: появились испорченные ягоды, в связи, с чем их рыночная цена упала. Организация 17 июля 2013г. произвела их уценку на всю сумму торговой наценки (200кг x 20руб. = 4000руб.). Виновные лица не выявлены. Все товары после снижения цены реализованы в розницу до 20 июля 2013г.

По уценке был составлен акт о переоценке товаров по форме № ТОРГ-15.

В бухгалтерском учете на основании приходных документов и акта о переоценке товаров были сделаны следующие проводки:

7 июля 2013г.:

— отражена фактическая себестоимость клубники:

Дебет счета 41 «Товары» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 9000 руб.;

— отражена сумма торговой наценки:

Дебет счета 41 Кредит счета 42 «Торговая наценка» — 4000руб.;

17 июля 2013г.:

-сторнирована торговая наценка, приходящаяся на испорченный товар:

Дебет счета 41 Кредит счета 42 4000руб.;

20 июля 2013г.:

-признана выручка от реализации клубники в розницу:

Дебет счета 62 «Расчеты с покупателями и заказчиками» Кредит счета 90 «Продажи», субсчет 1 «Выручка» — 9000руб.;

— списана продажная стоимость реализованной клубники:

Дебет счета 90, субсчет 2 «Себестоимость продаж» Кредит счета 41 — 9000руб.;

Прибыль организация по этой продаже не получила.Т.о. налогооблагаемая база по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, по данной продаже для организации составила бы 1% от оборота, т.е. 90 руб.

В соответствии с п.5 ст.346.16 и п.п. 2 п.7 ст.254 НК РФ для целей налогообложения можно учесть только сумму потери от порчи при хранении и транспортировке продуктов питания в пределах норм естественной убыли. Данные нормы утверждены Постановлением Правительства РФ от 12.11.2002 N 814. Согласно вышеназванного Постановления они разрабатываются в соответствии с технологическими условиями хранения и транспортировки товаров, климатического и сезонного факторов, влияющих на их естественную убыль. Пересмотр норм производится по мере необходимости, но не реже одного раза в 5 лет. Нормы разрабатываются министерствами согласно п.2 данного постановления и утверждаются по согласованию с Министерством экономического развития Российской Федерации.

Нормы естественной убыли продовольственных товаров в сфере торговли и общественного питания утверждены Приказом Минэкономразвития России от 07.09.2007 N 304, а нормы естественной убыли, применяемые при перевозках всеми видами транспорта (кроме трубопроводного), утверждаются совместно с Министерством транспорта Российской Федерации.

Надо иметь в виду, что нормы естественной убыли продуктов/товаров при хранении отличаются от норм убыли для тех же товаров/продуктов, но при их перевозке, причем зависят и от вида транспорта, которым они перевозятся. Поэтому для каждого случая надо искать соответствующий нормативный документ.

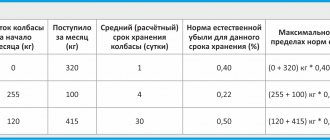

Для определения величины товарных потерь вследствие естественной убыли можно воспользоваться следующей формулой.

Величина естественной убыли определяется как частное от деления на 100 произведения массы проданного товара на норму естественной убыли. Для определения данной величины в стоимостном выражении полученное количество продукта умножается на учетную стоимость его единицы (кг, г, т и т.д.).

Пример 2.Партия замороженной клубники в деревянных ящиках массой нетто 500кг поступила на склад 9июля и была реализована в октябре частями: 14 ноября — 200кг, 26 ноября– 294,81кг. Продолжительность хранения клубники составила 4 полных месяца и 5 дней 5-го месяца для первой части и 4 полных месяца и 12 дней 5-го месяца — для второй части партии.

При норме убыли за 4 месяца хранения — 0,98% и за 5 месяцев — 1,18% естественная убыль в пределах норм составляет:

(0,98 + 5 x (1,18 — 0,98) / 30)) x 200 / 100 + (0,98 + 12 x (1,18 — 0,98) / 30) x (300 – 2,03) / 100 = 3,16+2,03 = 5,19кг.

Фактические потери – 5,19 кг (500 — 200 – 294,81). С материально ответственного лица списывается недостача замороженной клубники в количестве 5,19кг, т.е. в размере фактической недостачи.

Пример 3.ООО «Березка» занимается розничной торговлей молочными продуктами. Магазин торговой площадью 200кв.м расположен в г. Воронеж . 25 июля 2013 г. была проведена инвентаризация, в результате которой выявлено, что испорчено 20 кг весового творога Покупная стоимость творога 60руб. за 1 кг. С момента последней инвентаризации было реализовано 70кг творога. Магазин не является супермаркетом или магазином самообслуживания. Нормы естественной убыли молочных или жировых продуктов в розничной сети утверждены Приказом Минэкономразвития России от 07.09.2007 N 304 (Приложение N 29). Воронеж находится во второй климатической зоне, магазин относится ко второй группе, поэтому норма убыли для данных условий составляет 0,47% к массе реализации.

Рассчитаем стоимость потерь творога, возникших из-за естественной убыли:

60руб. x 70кг x 0,47% = 19,74руб.

Фактические потери магазина из-за порчи товара составляют:

60руб. x 20кг = 1200руб.

Таким образом, включить в состав материальных затрат магазин может 19,74 руб., а 1180,26 руб. отнесет на прочие расходы, не уменьшающие налогооблагаемую базу по налогу уплачиваемому в связи с применением УСН.

Для расчета стоимости величины естественной убыли при перевозке товаров можно воспользоваться формулой Стоимость величины естественной убыли при перевозке определяется как частное от деления на 100 произведения общей стоимости привезенного товара по которому обнаружена порча на норму естественной убыли.

Пример 4. ООО «Березка» занимается розничной торговлей. 2 августа 2013г. была приобретена и оплачена партия полукопченой колбасы общей стоимостью 120000 руб. В тот же день товар доставили, и выяснилось, что часть партии стоимостью 20000 руб. оказалась испорченной. Данный товар перевозился авторефрижератором на расстояние 300 км.

Нормы естественной убыли мяса и мясопродуктов при перевозках автомобильным транспортом утверждены Приказом Минсельхоза России и Минтранса России от 21.11.2006 N 425/138 (Приложение N 2). Для перевозки полукопченой колбасы в данных условиях норма составляет 0,09% при перевозке от 51 до 100 км плюс 0,05% за каждые следующие 100 км.

Величина расходов в пределах норм естественной убыли будет равна:

(120000руб.-20000руб.) х (0,09+0,09 х(0,05+0,05) % =99руб.

В зависимости от того, установлено виновное лицо или нет, производят учет потери от порчи сверх норм естественной убыли.

Если виновное лицо не установлено, то потери от порчи как экономически неоправданные затраты, учитываются в составе расходов, которые не уменьшают налогооблагаемую базу по налогу уплачиваемому при УСН (п.49 ст.270 НК РФ).

Если же виновное лицо установлено, то суммы возмещения ущерба, в соответствии с п.3 ст.250 НК РФ, отражаются в составе внереализационных доходов. Потери от порчи продуктов/товаров , выявленные в процессе их хранения и продажи отражаются на счете 94 «Недостачи и потери от порчи ценностей». Сумма порчи товара в пределах норм естественной убыли относится на издержки производства или обращения, а сумма сверх норм — на счет виновных лиц.

Пример 5.Кафе «Ласточка» (находится на УСН- «доходы минус расходы) приобрело 1 июля 30кг перца сладкого импортного. 31 июля 2013 г. была обнаружена порча перца по причине нарушения температурного режима хранения овощей кладовщиком Осиной М.П., которая является материально ответственным лицом. Комиссия установила, что полностью испорчено и подлежит списанию 5кг перца, о чем был составлен акт по форме ТОРГ-16. Розничная цена составляет 140руб. за 1кг. В соответствии с нормами естественной убыли овощей и плодов свежих при хранении и отпуске в кладовых предприятий общественного питания (Приказ Минэкономразвития России от 07.09.2007 N 304 ) нормы естественной убыли перца составляет летом 0,9%.

В бухгалтерском учете кафе были сделаны следующие записи:

Отражена стоимость испорченного перца:

Дебет 94″Недостачи и потери от порчи ценностей» Кредит 10 «Сырье и материалы» — 700руб. (140руб.х5кг)

Рассчитаем стоимость потерь из-за естественной убыли:

140руб.х5кгх0,9% =63руб.

Т.о. на уменьшение налогооблагаемой базы по налогу уплачиваемому в связи с применением УСН будет отнесено 63руб.

Дебет 91.02 «Внереализационные расходы» Кредит 94 «Недостачи и потери от порчи ценностей» – 63руб.

Оставшиеся 637руб. будут отнесены на виновное лицо.

Дебет 73 «Расчеты с персоналом по прочим операциям» Кредит 94 «Недостачи и потери от порчи ценностей» – 637руб.

Возмещать ущерб виновное лицо может 2 путями – либо единовременно внести в кассу предприятия стоимость причиненного ущерба, либо в соответствии со ст. 138 ТК РФ всю сумму порчи товара возмещать из заработной платы по решению руководителя организации.

Если при обнаружении порчи продуктов/товаров нормы естественной убыли для них отсутствуют, то сумма убытка при наличии виновного лица полностью списывается на него, а в противном случае на внереализационный расход, не уменьшающий налогооблагаемую базу, по налогу уплачиваемому в связи с применением УСН.

Кратко для ленивых

- Непригодный к использованию товар списывается на основании акта комиссии на списание, в результате инвентаризации товара. К невозможности использования товара законодатель приравнивает пропуск срока годности продукции.

- Непригодная к использованию товарная масса учитывается на счете 94 или на счете 91/2, если возможна ее утилизация. В налоговом учете просроченные товары могут быть включены в расходы, как и порча в пределах норм убыли.

- Если стоимость испорченного товара отнесена на виновных лиц, которые компенсировали урон, сумма отражается в прочих доходах и расходах. В случае стихийных бедствий либо если суд не определил виновное лицо, испорченный товар может быть отражен в прочих расходах.

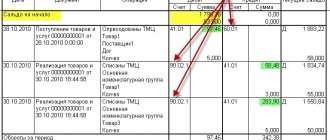

Как списать порчу товара в 1С 8.3: инструкция

Ниже рассмотрим порядок списания товара, порча которого установлена по итогам инвентаризации. В ходе процедуры бухгалтер формирует инвентаризационную ведомость, в которой отражены учетные остатки товара. Ответственные сотрудники (как правило – кладовщики) сверяют данные бухучета с фактическими остатками на складе и по факту обнаружения порчи составляют соответствующий акт и передают его бухгалтеру. На основании акта бухгалтер отражает списание товара в 1С.

Шаг #1 – Инвентаризация

На первом этапе бухгалтер формирует инвентаризационную ведомость (меню «Склад» → «Инвентаризация товаров»). В верхней части документа бухгалтер заполняет следующие данные:

- Наименование организации;

- Номер документа;

- МОЛ (ответственное лицо);

- Дата инвентаризации.

Остатки товара на отчетную дату заполняются автоматически путем нажатия кнопки «Заполнить» и выбора из выпадающего списка позиции «Заполнить по остаткам на складе».

В результате на экране отображаются остатки товара, которые в соответствие с данными бухучета числятся на складе по состоянию на отчетную дату. По умолчанию инвентаризационная ведомость формируется без расхождений – данные в столбце «Количество учет» равны показателям колонки «Количество факт».

Далее бухгалтер распечатывает ведомость и передает ее лицам, ответственным за наличие товара на складе. МОЛы сверяют фактические остатки с учетными и при обнаружении порчи составляют соответствующий акт.

На основании акта бухгалтер корректирует инвентаризационную ведомость, вставляя фактическое количество товара (за минусом недостачи) в столбец «Количество фактическое», после чего нажимает кнопку «Записать».

Как учесть списание неликвидных ТМЦ в бухгалтерском учете

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным Приказом Минфина России от 31.10.2000 N 94н (далее — План счетов), для учета снижения стоимости ТМЦ в результате их порчи, а также для списания всей стоимости ценностей при их уничтожении предназначен счет 94 «Недостачи и потери от порчи материальных ценностей». Данный счет служит для промежуточного учета стоимости ТМЦ, подлежащей списанию.

В зависимости от обстоятельств, сопровождающих такое списание, стоимость ТМЦ может быть отнесена (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. Приказом Минфина России N 94н)):

- на производственные расходы или расходы на продажу при списании стоимости в пределах норм естественной убыли при производстве, хранении или реализации запасов (п. 58 Методических указаний, абз. 3 Методических рекомендаций по разработке норм естественной убыли, утвержденных Приказом Минэкономразвития России от 31.03.2003 N 95);

- на счет прочих расчетов с персоналом в случаях отнесения величины порчи за счет виновных лиц из числа работников организации;

- на счет прочих расходов, в случае если виновные лица не установлены.

В случае если повреждение материальных ценностей признается страховым случаем, организация отдельно учитывает сумму страхового возмещения в качестве прочих доходов (п. п. 7, 10.2 разд. III Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (утв. Приказом Минфина России от 06.05.1999 N 32н)). В случае если в организации предусмотрено создание резерва под обесценение ТМЦ, списание их стоимости осуществляется за счет данного резерва. Следует отметить, что формирование резерва под снижение стоимости ТМЦ является обязательным требованием для всех организаций, кроме тех, которым предоставлено право применять упрощенные способы ведения бухгалтерского учета (абз. 2 п. 25 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01 (утв. Приказом Минфина России от 09.06.2001 N 44н));

- непосредственно на счет прибылей и убытков в случае потерь, возникших вследствие стихийных бедствий, если таковые не подлежат возмещению.