Взнос в имущество общества проводки

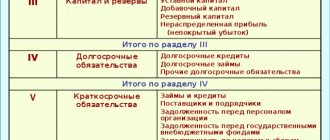

Взнос в уставный капитал — проводки по нему представлены в нашей статье — в обязательном порядке происходит в любой коммерческой организации. Рассмотрим этот вопрос с позиций создаваемого юрлица и создающего его учредителя. Аналитику на счете 80 (счете учета УК) организуют по:

- стадиям формирования (в ПАО, АО и хозтовариществах);

- видам акций (в ПАО и АО).

- учредителям (участникам);

Счет 75 — это счет расчетов с учредителями.

Дебетовый остаток по его субсчету, отведенному для расчетов по взносам в УК, будет показывать величину неоплаченного УК. Коммерческое юрлицо может быть создано как физлицами, так и организациями.

При этом среди тех и других могут присутствовать иностранцы. Наиболее простым способом внесения вклада является оплата его деньгами: на расчетный счет или в кассу.

Как отразить в учете вклад учредителя в имущество ООО

Вклады в имущество участники вносят пропорционально своим долям в уставном капитале, если другой порядок не предусмотрен в уставе (п.

2 ст. 27 Закона от 8 февраля 1998 г. № 14-ФЗ). Ситуация: может ли организация-учредитель внести в имущество ООО вклад стоимостью, превышающей 3000 руб.? Запрет на передачу имущества стоимостью более 3000 руб.

между коммерческими организациями распространяется только на случаи дарения имущества (ст. 575 ГК РФ). Передача вклада в имущество ООО дарением не является. Чтобы избежать такой квалификации сделки, безвозмездную передачу имущества от организации-учредителя оформите в виде финансовой помощи или договором беспроцентного займа .

Учет вклада в имущество общества, не увеличивающего уставный капитал

Статьей 27 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон N 14-ФЗ) установлена обязанность участников общества вносить вклады в имущество общества, если: — это предусмотрено его уставом; — принято соответствующее решение общего собрания участников общества.

Проводки 75 счета по взносам в уставной капитал: на расчетный счет, в виде ОС и НМА

Форма уставного капитала регламентируется законодательством и непосредственно уставом организации.

Размер уставного капитала может включать в себя такие составляющие:

- номинальная стоимость акций, выпущенных организацией;

- государственные вложения;

- частные паевые взносы;

- здания, сооружения оборудование;

- право на пользование результатами интеллектуальной собственности.

Для учета операций по внесению учредителями и акционерами организации средств в уставный капитал используют счет 75.01. Взнос, оплаченный наличными через кассу, отражается проводкой Дт 50 Кт 75.01.

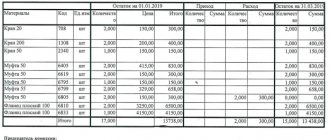

Основные проводки по оплате уставного капитала рассмотрим на примерах. Бухгалтером ООО «Мегаполис» были сделаны такие проводки:

Вклад в имущество ООО без увеличения уставного капитала: проводки, налоги

- Участниками принимается единогласное решение о принятии/передаче имущества.

- Условия должны быть четко прописаны в уставе общества;

Операции по передаче имущества не меняют величину номинальную долю вклада участников общества.

Передаваемые средства становятся собственностью компании и увеличивают ее активы.

Финансовые средства могут тратиться как на текущие нужды, так и на покрытие убытка по итогам прошедшего года, если помощь поступила в денежном выражении в конце отчетного периода.

Рука помощи от — учредителя

Расскажем, на что надо обратить внимание, чтобы не пришлось переплачивать налоги. Однако существует и иной подход к учету такой операции: вклады в имущество общества нужно учитывать в составе финансовых вложений.

Если же инвестор владеет долей менее 100%, то вклад в имущество объекта инвестиций будет внесен всеми инвесторами пропорционально их доле в объекте инвестиций. И каждый инвестор отразит свой вклад так, как это описано выше, то есть в составе инвестиции.

1 п. 1 ст. 264, подп. 2 п.

Особенности вклада в имущество ООО без увеличения уставного капитала

Познакомимся подробнее с возможностью внесения такого вклада, его законодательным обоснованием, правильным бухгалтерским оформлением и налоговыми последствиями.

Для чего участникам вносить в компанию средства, не увеличивая при этом свою долю и уставной капитал?

Такое финансирование призвано для решения одновременно нескольких задач:

- увеличить чистые активы организации;

- приобрести необходимое материальное или иное имущество;

- добавить к оборотным средствам дополнительные;

- улучшить отчетные показатели на балансе.

Если в Уставе не предусмотрено иного, капитал вносится в денежной форме. Закон не запрещает прописать в уставных документах разрешение на внесение вклада в любой форме, такой как:

- вещи;

- доля в уставном капитале другой организации;

- нематериальные активы (исключительные права, лицензии, патенты и т.п.)

- движимое имущество;

- ценные бумаги;

- акции какой-либо иной компании;

- объекты недвижимости;

Учет уставного капитала и расчетов с учредителями (счет 80 и 75)

Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:

+7 Москва — ПОЗВОНИТЬ Санкт-Петербург — ПОЗВОНИТЬ здесь — если вы проживаете в другом регионе.

Это быстро и бесплатно! В этой статье поговорим, как происходит бухучет уставного капитала, кто такие учредителями, разберем два счета: 80 Уставный капитал и 75 Расчеты с учредителями и отразим необходимые бухгалтерские проводки.

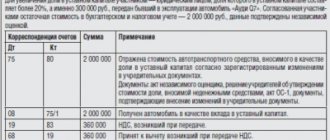

Внесение имущества в уставный капитал ООО

В первую очередь давайте разберёмся, зачем участникам делать вклад в имущество ООО без увеличения уставного капитала, если при этом не увеличивается их доля и уставной капитал в целом. Такое мероприятие может помочь в решении нескольких вопросов.

- Увеличение чистых активов фирмы. Увеличение оборотных средств общества. Помочь в приобретении имущества компании. Улучшение балансовых показателей.

При составлении устава ООО или АО стоит предусмотреть возможность внесения средств как в денежном эквиваленте, так и в материальной форме.

Источник: https://152-zakon.ru/vznos-v-imuschestvo-obschestva-provodki-12444/

Правовое регулирование вкладов в УК

Вопрос весьма важный и подлежит тщательному рассмотрению и корректировке. Внесение вклада в основной капитал ООО будет сопровождаться переоформлением большого количества документов. Помнить необходимо не только о том, что во время консультации рядом с вами должен быть грамотный и квалифицированный юрист, но еще и о том, что придется параллельно решать текущие вопросы с бухгалтерами организации, с налоговой инспекцией.

Юридические аспекты могут касаться как согласия либо отрицания внесения дополнительных средств в уставной капитал, так и решения относительно пополнения уставного капитала за счет имущества самого предприятия. Всегда у людей, которые не согласны с этим мнением, есть возможность выйти из организации, получив свои средства, которые ранее были вложены с целью функционирования организации либо предприятия.

Все изменения в уставном капитале должны быть закреплены юридически

В случае каких-либо изменений при увеличении уставного капитала и так далее, все нюансы должны быть закреплены юридически. Естественно, речь может идти как об изменении всех существующих договоров с учредителями, так и о создании нового образца договора в случае, если речь идет о вступлении нового члена в организацию.

Вклад в имущество общества проводки у учредителя

Обязанность по внесению вкладов несут лица, которые имели статус акционера на дату принятия решения общим собранием.

Если такое решение принять без внесения условий об обязательных вкладах в устав, есть вероятность, что решение можно оспорить. Схожие ситуации встречались в судебной практике по делам о внесении вкладов в имущество ООО.

ПРИМЕР:

Собрание участников приняло решение внести вклады в имущество ООО. Один участник ал против, но решение было принято.

Истец при обращении в суд просил признать решение недействительным, так как устав не предусматривал обязанность участников общества вносить вклады в имущество.

Суд решил, что положения устава общества носили информативный характер и не предусматривали обязанность по внесению вкладов.

Вклад учредителя в имущество общества проводки

НК РФ).

Совет: есть способ не учитывать в доходах стоимость вклада в имущество ООО.

Для этого оформите протокол общего собрания участников общества (акционеров), по которому имущество передается организации для увеличения чистых активов (подп. 3.4 п. 1 ст. 251 НК РФ).

При этом размер доли учредителя в уставном капитале организации значения не имеет. Возможность воспользоваться такой льготой появилась с 1 января 2011 года и распространяется на обязательства, возникшие с 1 января 2007 года (п.

1 и 2 ст. 4 Закона от 28 декабря 2010 г. № 409-ФЗ).

Подробнее об этом см.

НК РФ, учитывается в составе прочих расходов в соответствии со статьей 264 НК РФ.

Отметим, что вклады в имущество общества все же не являются вкладом в уставный капитал.

Поэтому налоговые органы могут быть против применения к данной ситуации норм подпункта 1пункта 3 статьи 170 НК РФ.

С восстановлением НДС у участника проблем не возникнет, поскольку в этом случае средства получает бюджет. Но обществу, которое имущество получает, в вычете скорее всего откажут.

Таким образом, при выборе способа обложения НДС операций по вкладу в имущество общества исходить стоит из конечного результата.

Если имущество передается по стоимости, по которой оно отражено в учете, то уплаченная при этом сумма НДС будет равна той же сумме, которая должна быть восстановлена при безналоговой передаче.

В обоих случаях сумма включается в расходы.

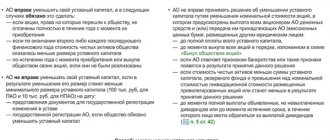

Кроме того, уставный капитал не должен превышать чистые активы, это потребует его уменьшения.

- Внутригрупповые отношения могут сложиться таким образом, что участники примут решение о вкладах в имущество только отдельными лицами или не в равных долях. При вкладе в уставный капитал такое решение приведет к изменению долей участников и их номинальной стоимости. Вклад же в имущество может сделать даже миноритарный участник.

Когда возникает необходимость осуществления вклада в уставной капитал?

Практика показывает, что в большинстве случаев внесение дополнительных средств в уставной капитал является ничем иным, как необходимостью развиваться и продвигаться вперед. В большинстве своем деньги требуются на развитие и продвижение компании, которая уже функционирует на рынке.

В качестве вклада в уставной капитал также могут быть приняты как средства и объекты недвижимости, так и различное техническое оснащение.

Также рекомендуем статью: Куда можно начинать вкладывать деньги людям, имеющим средний доход?

Нередко капитал увеличивается за счет того, что в организацию приходит новый участник. Это возможно, если нет соответствующего запрета. Сам взнос в уставной капитал новый участник организации должен произвести четко в оговоренный срок – обычно не позже, чем в течение 6 месяцев.

Если же речь идет о пополнении суммы уставного капитала путем внесения денег существующими участниками, то здесь речь может идти об увеличении доли каждого из вкладчиков. Если же есть люди, которые против внесения дополнительных взносов в уставной капитал, то у них всегда есть возможность выйти из организации и получить ту сумму средств, которой в настоящий момент соответствует их вклад.

Увеличиваться уставный капитал может и за счет имущества, которое есть у самой организации. В этом случае доли участников перераспределяться не будут, однако вырастет их номинальная стоимость.

Капитал увеличивается за счет того, что в организацию приходит новый участник

Для того чтобы принять решение об увеличении показателя уставного капитала через имущество предприятия, необходимо всего лишь две трети голосов самих участников. Решение о выполнении такой работы будет приниматься, базируясь на отчетах бухгалтерии по предыдущему году.

Проводка взнос имущества от учредителя

УК является стартовой суммой средств, с которой юрлицо начинает свою деятельность.

После окончания всех мероприятий по внесению взносов в уставный капитал проводки начинаются с соответствующей записи, сделанной на дату его регистрации.

Она должна отражать начисление полной суммы УК, предусмотренной уставом, в корреспонденции с задолженностью учредителей по вкладам в него: Дт 75 – Кт 80. Аналитику на счете 80 (счете учета УК) организуют по:

- учредителям (участникам);

- стадиям формирования (в ПАО, АО и хозтовариществах);

- видам акций (в ПАО и АО).

Счет 75 — это счет расчетов с учредителями. Дебетовый остаток по его субсчету, отведенному для расчетов по взносам в УК, будет показывать величину неоплаченного УК. О том, как УК отразится в бухотчетности, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

При использовании счета 75 операции по получению вклада в имущество организации отразите так: Дебет 75 Кредит 83 – отражена задолженность учредителя по вкладу в имущество организации; Дебет 50, 51, 52 (08, 10, 41…) Кредит 75 – погашена задолженность учредителя по вкладу в имущество организации. Пример, как отразить в бухучете денежный рублевый вклад участника в имущество организации Уставный капитал ООО «Торговая » составляет 400 000 руб. Он разделен на доли между двумя участниками: 60 процентов уставного капитала принадлежит А.В. Львову, а 40 процентов – ООО «Альфа». В уставе «Гермеса» указано, что учредители обязаны вносить вклады в имущество организации. 16 апреля общее собрание учредителей приняло решение вложить в имущество организации в течение месяца 50 000 руб.

Как выполняется взнос в уставной капитал через кассу?

В этом случае фирма будет распоряжаться средствами, не переводя их на расчетный счет. Наличностью в уставной капитал возможно внесение суммы до 10000 рублей. Если этот лимит превышен, то можно положить деньги на расчетный счет.

Помните, если были допущены ошибки во время ведения кассовой операции, то стоит ожидать штрафа около 50000 рублей. Отметим, что организация сама устанавливает, на каком лимите средств стоит остановиться, рассматривая сумму денег, что находится в кассе. Если есть переизбыток, необходимо его вывести на расчетный счет.

Взнос в уставной капитал в основном производится через кассу

Исключениями являются дни выдачи заработной платы, праздники, нерабочие дни. Естественно, вклад в уставной капитал основными средствами будет отражаться немного иначе.

Вклад в имущество по договору у передающей стороны бухгалтерский учет

Данный вывод подтверждается и арбитражной практикой (например, Постановление ФАС Восточно-Сибирского округа от 18.01.2002 N А33-10307/01-С2-Ф02-3445/01-С2).

Вывод о безвозмездном характере вклада в имущество представляется необоснованным и в том случае, когда деятельность общества убыточна и вклады участников в имущество общества направлены на покрытие текущих убытков (например, если убытки обусловлены маркетинговой стратегией общества, предполагающей убыточность хозяйственных операций на начальном этапе деятельности, обусловленную продвижением нового товара и стремлением захватить сегмент рынка). В Постановлении Президиума ВАС РФ от 24.08.1999 N 1987/98 сделан вывод, что безвозмездное получение средств является обстоятельством хозяйственных отношений и зависит от воли его участников.

Особенности вклада в имущество ооо без увеличения уставного капитала

Тонкости в учете имущества, не увеличивающего капитал общества Процесс вложения имущества в капитал общества должен быть предусмотрен уставом.

Его участники на общем собрании принимают положительное заключение в пользу увеличения, при этом взнос должны осуществить все участники общества в размере пропорциональном номинальной доли каждого.

Единоличным решением предусматривается изменение капитала, если обществом владеет один участник.

В качестве вклада допустимо вносить не только денежными средствами. В соответствии со статьей Гражданского кодекса РФ статьи 66 пункта 6 разрешается вносить ценные бумаги, имуществом, имущественными правами требования.

Вклад в имущество ооо без увеличения уставного капитала: проводки, налоги

- НДС при передаче имущества для увеличения чистых активов общества, № 23

- Помощь от участников: прощание со льготой, № 23

- Контроль цен при купле-продаже долей в ООО, № 17

- Если чистые активы стали ниже уставного капитала, № 13

- Выплата дивидендов при отсутствии прибыли или денег, № 8

- Дивиденды в связи с выходом из ООО не выплачиваются, № 7

- Ежемесячная выплата дивидендов в ООО: можно или нет, № 7

- Участник выходит из ООО без денег, № 6

- ООО выплачивает дивиденды резидентам, № 4

- Заполнение ООО справки 2-НДФЛ по дивидендам за 2020 год, № 4

- 2016 г.

Рука помощи от учредителя

В бухгалтерском и налоговом учете «Альфы» отражены следующие данные:

- первоначальная стоимость основного средства – 120 000 руб.;

- остаточная стоимость основного средства на момент передачи в совместную деятельность – 100 000 руб.;

- сумма начисленной амортизации – 20 000 руб.

Основное средство было передано в простое товарищество 31 марта на основании акта по форме № ОС-1. Эксплуатация имущества, переданного в совместную деятельность, началась в апреле.

Операции, связанные с передачей основного средства в простое товарищество, отражены в бухучете «Альфы» следующим образом. 31 марта: Дебет 02 Кредит 01 субсчет «Выбытие основных средств»– 20 000 руб.

– списана амортизация, начисленная по основному средству, переданному в совместную деятельность; Дебет 58-4 Кредит 01– 100 000 руб. – внесен вклад в совместную деятельность; Дебет 58-4 Кредит 91-1– 50 000 руб.

Вклады в имущество ооо без увеличения ук (денисова м.о.)

Вариант А. Бухгалтерская запись: Дебет 91, Кредит 01, 10, 51 — переданы материальные ценности и денежные средства в качестве вклада в имущество общества. Вариант Б. Анализ норм п.

2 ПБУ 19/02 «Учет финансовых вложений» позволяет сделать вывод о необходимости принятия вклада в имущество общества к бухгалтерскому учету у участника общества в качестве финансового вложения, поскольку выполнены все необходимые условия: наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения (устав общества, решение общего собрания участников общества); переход к организации финансовых рисков, связанных с финансовыми вложениями (риск предпринимательской деятельности общества); способность приносить организации экономические выгоды (доход) в будущем (увеличение действительной стоимости доли участника за счет нераспределенной прибыли общества).

Вклад в имущество общества: бухгалтерский учет

ОБМЕН ОПЫТОМ ИНОЗЕМЦЕВ Олег Валерьевич Главный специалист отдела международной финансовой отчетности ОАО «Галс-Девелопмент» “Если организация (инвестор) владеет 100% долей в уставном капитале другой организации (объект инвестиций), то вклад инвестора в имущество объекта инвестиций в отчетности инвестора (и по МСФО, и по российским ПБУ) отражается в составе инвестиции (финансового вложения). То есть вклад в имущество общества (а также материальная помощь дочерней компании, взнос на увеличение чистых активов и т. п.) отражается точно так же, как и вклад в уставный капитал. Действительно, пользователю отчетности компании-инвестора совершенно все равно, были ли при этом внесены изменения в учредительные документы (приоритет содержания перед формой). Ему важно только, что объект инвестиций получил дополнительные активы и будет использовать их в своей деятельности для извлечения прибыли.

Следовательно, доходов при этой операции не возникает. А как быть с НДС? В последних обращениях налоговики сводят разъяснения к тому, что в данном случае к переходу прав собственности и использования. Соответственно обязательство по начислению и уплате НДС остается.

Источник: https://dolgoteh.ru/vklad-v-imushhestvo-po-dogovoru-u-peredayushhej-storony-buhgalterskij-uchet/

Как отразить в учете вклад учредителя в имущество ООО

Если организация получила материалы, товары, нематериальные активы или имущественные права, то при расчете налога на прибыль их рыночную стоимость в расходах не учитывайте. Это связано с тем, что такие ценности признаются безвозмездно полученными (п. 2 ст. 248 НК РФ). В налоговом учете стоимость перечисленного имущества формируют только фактические расходы организации, связанные с их получением (если они есть). Например, расходы на доставку материалов. Такой порядок следует из пункта 2 статьи 254, пункта 3 статьи 257, подпункта 2.1 пункта 1 статьи 268, абзаца 2 статьи 320 Налогового кодекса РФ.