Распределение НДС при раздельном учете

Предъявляемые поставщиками товаров, работ, услуг суммы налога на добавленную стоимость необходимо либо принять к вычету (в налогооблагаемых операциях), либо включить в стоимость ТРУ для расчета налога на прибыль (в освобожденных от налога операциях). Это указано в п. 4 ст. 170 НК РФ.

При этом если компания не ведет раздельный учет по НДС, но осуществляет налогооблагаемую и освобожденную от налогообложения деятельность, то она не может ни применить право вычета по входному НДС, ни увеличить на сумму налога стоимость продукции (абз. 6 п. 4 ст. 170 НК РФ). Об этом же говорится в письме Минфина от 11.11.2009 № 03-07-11/296. Также с этим соглашаются и суды, о чем свидетельствует сложившаяся судебная практика по отказам налогоплательщикам в исках, если они не ведут раздельный учет НДС (постановление ФАС Западно-Сибирского округа от 21.04.2009 № Ф04-2146/2009(4710-А27-19), Ф04-2146/2009(4321-А27-19) по делу № А27-10576/2008).

Однако если товары, работы, услуги используются только в отношении налогооблагаемых операций, то даже при отсутствии раздельного учета НДС налогоплательщик вправе воспользоваться правом на вычет по ним (письмо ФНС от 02.02.2007 № ШТ-6-03/[email protected]).

Распределение входного НДС

Распределить входной НДС нужно в том налоговом периоде, в котором получено имущество (приняты работы, услуги), предназначенное для использования в облагаемых и необлагаемых операциях (письмо ФНС России от 24 октября 2007 г. № ШТ-6-03/820).

При распределении входного налога рассчитайте:

- долю не облагаемых НДС операций в общем объеме операций организации;

- сумму НДС, не принимаемую к вычету;

- сумму НДС к вычету.

Долю не облагаемых НДС операций определяйте:

- для распределения входного НДС по основным средствам и нематериальным активам, принятым к учету в первом или втором месяце квартала, по итогам первого или второго месяца квартала;

- для распределения входного НДС по остальным видам имущества по итогам квартала, в котором это имущество было принято к учету.

Долю операций, не облагаемых НДС, рассчитайте по формуле:

| Доля операций, не облагаемых НДС | = | Стоимость отгруженных за квартал (месяц) товаров (выполненных работ, оказанных услуг, переданных имущественных прав), реализация (выполнение, оказание, передача) которых освобождена от НДС (либо облагается ЕНВД) : Общая стоимость товаров (работ, услуг, имущественных прав), отгруженных (выполненных, оказанных, переданных) за квартал (месяц) |

Такой порядок предусмотрен пунктом 4.1 статьи 170 Налогового кодекса РФ.

При расчете доли операций, не облагаемых НДС:

- учитывайте именно стоимость отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав). Особенности определения налоговой базы по отдельным операциям на расчет пропорции не влияют. Например, при передаче некоторых имущественных прав налоговой базой по НДС признается разница между их стоимостью и расходами на приобретение (п. 3 ст. 155 НК РФ). Тем не менее в расчет доли операций, не облагаемых НДС, нужно включать всю сумму дохода от реализации этих имущественных прав. Такие разъяснения содержатся в письме ФНС России от 21 марта 2011 г. № КЕ-4-3/4414;

- не учитывайте прочие доходы, не связанные с реализацией товаров (выполнением работ, оказанием услуг, передачей имущественных прав). Например, полученные дивиденды и проценты по банковским вкладам. Об этом сказано в письме Минфина России от 11 ноября 2009 г. № 03-07-11/295.

Распределение входного налога при раздельном учете облагаемых и не облагаемых НДС операций можно отразить в справке-расчете, составленной в произвольной форме.

Пример распределения входного НДС при использовании приобретенного имущества (работ, услуг) в операциях, облагаемых и не облагаемых НДС

ООО «Альфа» реализует медицинские изделия, часть из которых освобождена от обложения НДС в соответствии с пунктом 2 статьи 149 Налогового кодекса РФ. Установленный в учетной политике порядок распределения входного НДС между операциями, облагаемыми и не облагаемыми этим налогом, предусматривает следующие правила.

1. Расходы на приобретение товаров (работ, услуг) учитываются отдельно по следующим группам: – относящиеся к операциям, облагаемым НДС; – относящиеся в операциям, не облагаемым НДС; – относящиеся к обоим видам операций (входной НДС по этим расходам подлежит распределению).

2. Входной НДС по внеоборотным активам, приобретенным для использования в обоих видах операций, принимается к вычету (включается в их первоначальную стоимость) пропорционально объемам реализации, облагаемой и не облагаемой НДС: – в 1-м и 2-м месяцах квартала – по итогам каждого из этих месяцев; – в 3-м месяце квартала – в целом за квартал.

3. Входной НДС по остальному имуществу (работам, услугам), приобретенному для использования в обоих видах операций, принимается к вычету (включается в стоимость) пропорционально объемам реализации, облагаемой и не облагаемой НДС, по итогам квартала, в котором активы были приняты на учет.

Распределение расходов и сумм входного НДС отражается в справке, ежеквартально утверждаемой главным бухгалтером. В справке указываются следующие данные:

- расчет долей облагаемых и не облагаемых операций в общем объеме реализации – рассчитывается ежемесячно по стоимости продаж без НДС;

- расчет распределения входного НДС по внеоборотным активам – составляется по итогам каждого месяца;

- расчет распределения входного НДС по прочим активам – составляется по итогам квартала;

- расчет суммы входного НДС, принимаемой к вычету и включаемой в стоимость приобретенных активов за квартал.

Показатели, необходимые для распределения входного НДС в I квартале, представлены в таблицах.

Распределение расходов по видам операций (руб.)

| Вид расходов (активов) / Период | Январь | Февраль | Март | Всего за квартал | |

| Расходы, относящиеся к операциям, облагаемым НДС | ОС | 300 000 | 0 | 800 000 | 1 100 000 |

| НМА | 0 | 0 | 0 | 0 | |

| Прочие активы | 870 000 | 2 000 000 | 270 000 | 3 140 000 | |

| Всего за период | 1 170 000 | 2 000 000 | 1 070 000 | 4 240 000 | |

| Расходы, относящиеся к операциям, не облагаемым НДС | ОС | 0 | 200 000 | 0 | 200 000 |

| НМА | 0 | 0 | 0 | 0 | |

| Прочие активы | 500 000 | 800 000 | 2 000 000 | 3 300 000 | |

| Всего за период | 500 000 | 1 000 000 | 2 000 000 | 3 500 000 | |

| Расходы, относящиеся к обоим видам операций | ОС | 700 000 | 0 | 400 000 | 1 100 000 |

| НМА | 1 000 000 | 0 | 0 | 1 000 000 | |

| Прочие активы | 100 000 | 750 000 | 1 300 000 | 2 150 000 | |

| Всего за период | 1 800 000 | 750 000 | 1 700 000 | 4 250 000 | |

| ИТОГО | 3 470 000 | 3 750 000 | 4 770 000 | 11 990 000 | |

Доли операций, облагаемых и не облагаемых НДС, в общем объеме реализации (руб.)

| Вид/Период | Январь | Февраль | Март | Всего за квартал |

| Стоимость отгруженных товаров (выполненных работ, оказанных услуг), облагаемая НДС | 1 500 000 | 2 000 000 | 7 000 000 | 10 500 000 |

| Стоимость отгруженных товаров (выполненных работ, оказанных услуг), не облагаемая НДС | 2 000 000 | 1 000 000 | 3 000 000 | 6 000 000 |

| Общая стоимость товаров (работ, услуг), отгруженных за квартал (месяц) | 3 500 000 | 3 000 000 | 10 000 000 | 16 500 000 |

| Доля операций, облагаемых НДС, в общем объеме реализации | 42,8571% (1 500 000 : 3 500 000 × 100) | 66,6667% (2 000 000 : 3 000 000 × 100) | 70,0000% (7 000 000 : 10 000 000 × 100) | 63,6364% (10 500 000 : 16 500 000 × 100) |

| Доля операций, не облагаемых НДС, в общем объеме реализации | 57,1429% (100% – 42,8571%) | 33,3333% (100% – 66,6667%) | 30,0000% (100% – 70,0000%) | 36,3636% (100% – 63,6364%) |

Распределение входного НДС по внеоборотным активам, приобретенным для использования в обоих видах операций (руб.)

| Суммы НДС / Период | Январь | Февраль | Март | Всего за квартал |

| Сумма входного НДС к вычету со стоимости ОС | 54 000 (700 000 × 42,8571% × 18%) | 0 | 45 818 (400 000 × 63,6364% × 18%) | 99 818 (54 000 + 45 818) |

| Сумма входного НДС учитывается в первоначальной стоимости ОС | 72 000 (700 000 × 18% – 54 000) | 0 руб. | 26 182 (400 000 × 18% – 45 818) | 98 182 (72 000 + 26 182) |

| Сумма входного НДС к вычету со стоимости НМА | 77 143 (1 000 000 × 42,8571% × 18%) | 0 руб. | 0 руб. | 77 143 |

| Сумма входного НДС учитывается в первоначальной стоимости НМА | 102 857 (1 000 000 × 18% – 77 143) | 0 руб. | 0 руб. | 102 857 |

| Итого НДС к вычету | 131 143 (54 000 + 77 143) | 0 руб. | 45 818 | 176 961 (131 143 + 45 818) |

| НДС в первоначальной стоимости ОС/НМА | 174 857 (72 000 + 102 857) | 0 руб. | 26 182 | 201 039 (174 857 + 26 182) |

Входной НДС по прочим активам, приобретенным для использования в обоих видах операций, распределен следующим образом.

НДС к вычету: 2 150 000 руб. ×63,6364% × 18% = 246 273 руб.

НДС в стоимость активов: 2 150 000 руб. × 36,3636% × 18% = 140 727 руб.

Общая сумма входного НДС по всем видам активов, приобретенных в I квартале, распределена следующим образом.

НДС к вычету: 176 961 руб. + 246 273 руб. + 4 240 000 руб. × 18% = 1 186 434 руб.

НДС в стоимость активов: 201 039 руб. + 140 727 руб. + 3 500 000 руб. × 18% = 971 766 руб.

В конце квартала все полученные данные бухгалтер «Альфы» зафиксировал в справке-расчете.

Ситуация: исходя из какой стоимости товаров (работ, услуг, имущественных прав) – с учетом НДС или без – нужно рассчитывать пропорцию для распределения входного налога?

Включайте в расчет стоимость товаров (работ, услуг, имущественных прав) без НДС.

Чтобы рассчитать пропорцию для распределения входного налога, нужно определить долю не облагаемых НДС операций в общем объеме операций организации. При этом пропорцию нужно рассчитывать на основании сопоставимых показателей. Стоимость отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав), используемых в необлагаемых операциях, не включает в себя НДС. Следовательно, при оценке общей стоимости товаров (работ, услуг, имущественных прав) налог тоже учитывать не нужно. Аналогичные разъяснения содержатся в письмах Минфина России от 18 августа 2009 г. № 03-07-11/208, от 26 июня 2009 г. № 03-07-14/61, от 17 июня 2009 г. № 03-07-11/162, ФНС России от 21 марта 2011 г. № КЕ-4-3/4414.

Арбитражная практика подтверждает правомерность такого подхода (см., например, постановление Президиума ВАС РФ от 18 ноября 2008 г. № 7185/08, определения ВАС РФ от 21 января 2009 г. № ВАС-7652/08, от 28 августа 2008 г. № 7185/08, от 25 июня 2008 г. № 7435/08, постановления ФАС Западно-Сибирского округа от 3 июня 2010 г. № А46-16246/2009, от 4 марта 2008 г. № Ф04-1298/2008(1320-А03-29), Восточно-Сибирского округа от 25 ноября 2008 г. № А58-1304/07-Ф02-5788/08, от 13 августа 2008 г. № А10-4072/07-04АП-1043/08-Ф02-3784/08, от 22 апреля 2008 г. № А78-4854/07-Ф02-1414/08, от 14 марта 2006 г. № А33-28616/05-Ф02-962/06-С1, Северо-Кавказского округа от 23 июня 2008 г. № Ф08-3566/2008, Уральского округа от 29 декабря 2008 г. № Ф09-9883/08-С2, Волго-Вятского округа от 23 декабря 2005 г. № А79-4355/2005). Свою позицию суды тоже аргументируют тем, что при определении пропорции (доли) нужно учитывать сопоставимые показатели. Налоговая база для расчета НДС определяется как стоимость товаров (работ, услуг, имущественных прав), рассчитанная исходя из рыночных цен с учетом акцизов (для подакцизных товаров), но без НДС (ст. 154 НК РФ). А сумма НДС дополнительно предъявляется к цене реализуемых товаров (работ, услуг, имущественных прав) (ст. 168 НК РФ). Поскольку НДС начисляется сверх цены товаров (работ, услуг, имущественных прав), то сопоставимыми являются суммы выручки без учета налога. Включение НДС в стоимость товаров (работ, услуг, имущественных прав) при определении пропорции (доли) приводит к искажению налоговых обязательств.

Ситуация: как учитывать стоимость услуг по предоставлению процентного денежного займа при расчете пропорции для распределения входного НДС?

Ответ на этот вопрос зависит от вида займа (процентный или беспроцентный).

Операции займа в денежной форме освобождены от НДС (подп. 15 п. 3 ст. 149 НК РФ). И если организация, помимо предоставления займов, осуществляет и облагаемую НДС деятельность, она обязана распределять входной налог (п. 4, 4.1 ст. 170 НК РФ). Организации могут не распределять входной НДС, если доля расходов по операциям, освобожденным от налогообложения, не превышает 5 процентов от общей суммы расходов за налоговый период (абз. 7 п. 4 ст. 170 НК РФ). Как правило, доля расходов, связанных с предоставлением денежных займов, меньше этой величины. Поэтому при отсутствии других необлагаемых операций всю сумму входного НДС можно принять к вычету из бюджета.

Если доля расходов по операциям, освобожденным от налогообложения, превышает 5 процентов, нужно вести раздельный учет. При расчете пропорции для распределения входного НДС стоимость услуг по предоставлению займов равна процентам, под которые они выданы. Сумма самого займа в стоимость не входит, так как операция по его выдаче не является реализацией (подп. 1 п. 3 ст. 39 НК РФ).

Поэтому если организация выполняет облагаемые НДС операции и предоставляет денежный заем, то пропорцию для распределения входного налога рассчитывайте исходя из процентов, предусмотренных при предоставлении займа. При предоставлении беспроцентного займа в расчет пропорции включайте рыночную стоимость услуг, которую заемщик должен был бы оплатить при пользовании заемными средствами на платных условиях.

Аналогичная точка зрения отражена в письмах Минфина России от 2 апреля 2009 г. № 03-07-07/27, от 11 сентября 2008 г. № 03-07-11/302.

Увеличение расходов на сумму НДС

Если приобретаемые товары (работы, основные средства, услуги, нематериальные активы или имущественные права) будут задействованы только в освобожденной от налогообложения деятельности (список таких операций указан в пп. 1–3 статьи 149 НК РФ), то налогоплательщик имеет право увеличить их стоимость на сумму НДС для последующего расчета налога на прибыль. Это указано в абз. 2 п. 4 ст. 170 НК РФ.

Это же касается и товаров, которые реализуются в месте, не признаваемом территорией Российской Федерации.

Разделение операций при учете НДС

Главная цель раздельного учета по указанному налогу — выделить облагаемые НДС операции из основной массы «входного» налога. Данная сумма и пойдет к вычету. Оставшийся блок необходимо добавить к стоимости купленных товаров и услуг или внести в группу расходов. Эффективно разделить в бухгалтерском учете между налогооблагаемыми и «нулевыми» операциями помимо суммы НДС и товаров, еще и расходы с выручкой. Массовой практикой в таком случае является открытие субсчетов к девятнадцатому, сорок первому, девяностому и другим счетам.

Раздельный учет НДС обязателен, если компания хочет пользоваться правом вычета по суммам «входного» НДС и/или производить увеличение на сумму НДС стоимость продаваемого товара или услуги.

Оптимально добиться четкого разделения учета по различным вариантам деятельности организации, чтобы свести к минимуму и количество расчетных методов.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Принципы ведения раздельного учета по НДС

1. В одном виде деятельности.

При приобретении товаров и услуг, которые целиком используются в облагаемой налогом деятельности, трудностей у налогоплательщика с отображением их в налоговом учете не возникает. Так, предъявленный поставщиком к вычету НДС покупатель целиком сможет принять к вычету на основании п. 1 ст. 172 и п. 4 ст. 170 НК РФ.

Если же приобретаемые товары будут полностью использоваться в освобожденной от обложения налогом деятельности, то сумма НДС целиком будет отнесена к увеличению их стоимости.

2. В нескольких видах деятельности.

В тех же случаях, когда приобретаемые товары, основные средства (ОС), услуги, нематериальные активы (НМА), работы или имущественные права будут использоваться как в налогооблагаемой, так и в освобожденной от НДС деятельности, распределение НДС при раздельном учете будет особым. Тогда часть предъявленного поставщиком налога может быть использована как вычет, а другая часть — направлена на увеличение стоимости покупки.

Для того чтобы определить, какая сумма налога будет использована в качестве вычета, а какая пойдет на увеличение стоимости, необходимо высчитать пропорцию (абз. 4 п. 4 ст. 170 НК РФ).

Налогоплательщику следует внести запись о поступившем счете-фактуре в книге покупок только в той части, которая пойдет на вычет (п. 2, подп. «у» п. 6, п. 23(2) Правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137).

Изменение способа учета НДС

Если при поступлении материалов был указан один способ учета ( например «Распределять» ), а при списание бухгалтер понял, что надо «Принять к вычету», то в документе «Требование-накладная» можно указать нужный способ. Для этих материалов будет использоваться он.

ВНИМАНИЕ ! Изменить способ учета НДС можно только до распределения НДС. Это значит, если вы делаете документ «Распределение НДС» в конце квартала, будет распределен НДС всех материалов, поступивших в этом квартале. И тех, что вы списали, и пока находящихся на складе. А значит, что в следующем квартале изменить способ списания НДС у этих материалов вы уже не сможете.

Особенности расчета пропорции при раздельном учете НДС

1. Налоговый период.

Пропорция определяется на основании данных налогового периода, которым является квартал (письма Минфина от 12.11.2008 № 03-07-07/121 и ФНС от 27.05.2009 № 3-1-11/[email protected]). Распределять «зашедший» от поставщика НДС следует в том налоговом периоде, когда товары были приняты на учет (письмо Минфина от 18.10.2007 № 03-07-15/159).

Исключение составляют основные средства и нематериальные активы, которые были приняты на учет в первом или втором месяце квартала. Распределять НДС в соответствии с пропорцией по этим активам налогоплательщик вправе по итогам того месяца, когда они были отображены в учете в связи с их приемкой (подп. 1 п. 4.1 ст. 170 НК РФ).

Кроме того, особые правила при расчете пропорции действуют и в отношении:

- операций с фининструментами срочных сделок (подп. 2 п. 4.1 ст. 170 НК РФ);

- клиринговых операций (подп. 3 п. 4.1 ст. 170 НК РФ);

- операций по предоставлению займа ценными бумагами или деньгами, операций РЕПО (подп. 4 п. 4.1 ст. 170 НК РФ) или продажи ценных бумаг (подп. 5 п. 4.1 ст. 170 НК РФ).

2. Формула.

Для того чтобы разобраться, как ведется раздельный учет НДС, следует ознакомиться с такими формулами:

ПНДС = СНДС / Собщ.

где ПНДС – пропорциональный НДС к вычету;

СНДС – суммарное значение выручки по товарам, отгруженным в рамках налогооблагаемых операций;

Собщ – общая сумма отгруженных товаров за отчетный период.

НДС = Снеобл / Собщ.

НДС – сумма НДС, направляемая на увеличение стоимости товаров;

Снеобл – стоимость товаров, отгруженных в рамках освобожденных от налогообложения операций;

Собщ – общая сумма отгруженных товаров за отчетный период.

См. также материал «Разъяснено, как считать пропорцию для раздельного учета, если имела место продажа ценных бумаг».

Указанные выше формулы выведены на основании норм, содержащихся в п. 4.1 ст. 170 НК РФ. При этом в расчете пропорции не следует учитывать те поступления, которые не могут быть признаны выручкой от реализации товаров. Это:

- проценты по депозитным вкладам (письмо Минфина от 17.03.2010 № 03-07-11/64);

- дивиденды по акциям (письма Минфина России от 17.03.2010 № 03-07-11/64, от 11.11.2009 № 03-07-11/295);

- дисконты по векселям (письмо Минфина России от 17.03.2010 № 03-07-11/64);

- суммы, полученные в виде штрафных санкций, связанных с изменением условий займа (письмо Минфина от 19.07.2012 № 03-07-08/188);

- полученное подразделением финансирование от головной компании (постановление Президиума ВАС РФ от 30.07.2012 № 2037/12);

- сделки эмитентов депозитарных расписок России по размещению этих расписок, а также по связанной с расписками купле-продаже ценных бумаг (абз. 8 п. 4 ст. 170 НК РФ).

При подсчете общей суммы отгруженных товаров за отчетный период следует учитывать реализацию как на территории России, так и за ее пределами (определение ВАС РФ от 30.06.2008 № 6529/08).

Использовать другие формулы для расчета пропорций — например, исходя из площади помещений, которые используются для облагаемой и освобожденной от налога деятельности, — нельзя (постановление ФАС Восточно-Сибирского округа от 20.03.2009 № А33-7683/08-Ф02-959/09).

3. Сумма без НДС.

Для расчета пропорции необходимо брать стоимость отгруженных товаров без учета НДС (письмо Минфина от 18.08.2009 № 03-07-11/208, ФНС России от 21.03.2011 № КЕ-4-3/4414). При этом необходимо учитывать, что сложившаяся судебная практика полностью поддерживает выводы финансового ведомства и контролеров (постановление Президиума ВАС РФ от 18.11.2008№ 7185/08).

Чиновники, Президиум ВАС РФ и нижестоящие арбитражные суды обосновывают свои решения тем, что ведение раздельного учета по НДС должно быть в сопоставимых значениях. Причем при расчете как облагаемых НДС операций, так и не облагаемых.

В то же время некоторые судьи не усматривают в ст. 170 Налогового кодекса прямого указания на то, что при расчете пропорции надлежит исключить сумму НДС, и выносят решения в пользу налогоплательщиков, которые не соглашаются с озвученной выше позицией (постановление ФАС Западно-Сибирского округа от 07.05.2007 № Ф04-2637/2007(33744-А45-42) по делу № А45-6961/2006-46/292, ФАС Московского округа от 28.06.2007, 29.06.2007 № КА-А40/5984-07 по делу № А40-73242/06-129-462).

Как рассчитать пропорцию для распределения “входного” НДС

“Входной” НДС по общехозяйственным расходам, которые относятся и к облагаемым, и к необлагаемым операциям, принимайте к вычету в части, относящейся к облагаемым операциям (п. 4 ст. 170 НК РФ).

Долю НДС к вычету рассчитайте по формуле (п. 4.1 ст. 170 НК РФ):

В этой доле вы рассчитаете НДС к вычету по каждому счету-фактуре, по которому распределяете НДС. Счета-фактуры поставщиков регистрируйте в книге покупок на сумму НДС, которую вы вправе принять к вычету (пп. “у” п. 6 Правил ведения книги покупок).

В остальной части “входной” НДС включите в стоимость приобретенных товаров (работ, услуг, имущественных прав).

Доля НДС, которая включается в стоимость товаров (работ, услуг, имущественных прав), равна (п. 4.1 ст. 170 НК РФ):

Пример расчета пропорции для распределения НДС

За квартал организация отгрузила товары:

не облагаемые НДС – на сумму 250 000 руб.;

облагаемые НДС – на сумму 750 000 руб. (без учета налога).

Общая стоимость товаров, отгруженных за квартал, составила 1 000 000 руб. (250 000 руб. + 750 000 руб.).

В течение квартала была приобретена партия сырья, которое использовалось как в облагаемых, так и в необлагаемых операциях. “Входной” НДС по приобретенному сырью (в сумме 80 000 руб.) нужно распределить.

Доля НДС к вычету составит 3/4 (750 000 руб. / 1 000 000 руб.). Сумма налога к вычету равна 60 000 руб. (80 000 руб. x 3/4).

Доля НДС, включаемого в стоимость сырья, составляет 1/4 (250 000 руб. / 1 000 000 руб.). Сумма налога, которая включается в стоимость, равна 20 000 руб. (80 000 руб. x 1/4).

Пропорцию для распределения НДС по ОС и НМА, принятым на учет в первом или втором месяце квартала, вы можете рассчитать, не дожидаясь конца квартала. Определяйте ее исходя из стоимости товаров (работ, услуг, имущественных прав), отгруженных в том месяце, когда ОС (НМА) вы приняли на учет (пп. 1 п. 4.1 ст. 170 НК РФ).

Какие суммы включаются в расчет пропорции

В расчет пропорции включайте стоимость всех отгруженных (переданных) товаров, работ, услуг, имущественных прав, как облагаемых, так и не облагаемых НДС (п. 4.1 ст. 170 НК РФ).

Стоимость облагаемых товаров, работ, услуг, имущественных прав в расчет пропорции включайте без начисленного на них налога (Письмо ФНС России от 21.03.2011 N КЕ-4-3/4414, Определение Конституционного Суда РФ от 27.05.2010 N 730-О-О).

Не включайте в расчет пропорции поступления, которые не являются выручкой. Это могут быть, в частности, дивиденды, проценты по банковским вкладам, проценты по ценным бумагам и т.п. Это следует из п. п. 4, 4.1 ст. 170 НК РФ (см. также Письма Минфина России от 16.01.2017 N 03-07-11/1282, от 18.08.2014 N 03-07-05/41205).

По некоторым операциям, таким как предоставление займов, операции с ценными бумагами и производными финансовыми инструментами, есть особенности определения доходов для расчета пропорции.

Учитываются ли курсовые разницы при расчете пропорции для раздельного учета “входного” НДС?

Курсовые разницы в расчет пропорции включать не нужно. Выручкой они не являются, а учитываются во внереализационных доходах или расходах по налогу на прибыль (п. п. 4, 4.1 ст. 170, п. п. 2, 11 ст. 250, пп. 5, 6 п. 1 ст. 265 НК РФ).

Методика раздельного учета НДС

В гл. 21 НК РФ не прописана методика раздельного учета НДС, поэтому налогоплательщики определяют ее самостоятельно. На практике предприятия закрепляют методические рекомендации по раздельному учету НДС в своей учетной политике (постановление ФАС Поволжского округа от 19.04.2011 № А55-19268/2010 и письмо УФНС Москвы от 11.03.2010 № 16-15/25433).

Если же предприятие фактически пользуется раздельным учетом НДС, но в правилах по его ведению в учетной политике это не отражено, то имеется возможность оспорить вероятный отказ фискалов в праве на вычет в суде. В этом случае необходимо только представить доказательства того, что такое разделение при учете НДС ведется (постановление ФАС Северо-Кавказского округа от 17.08.2011 № А53-19990/2010).

Однако существует и негативная судебная практика для налогоплательщиков, которые не смогли доказать, что раздельный учет ведется (постановление ФАС Дальневосточного округа от 20.07.2011 № Ф03-2961/2011). Поэтому игнорировать отражение правил раздельного учета в учетной политике не стоит.

О том, как быть, если в определенном периоде не было отгрузки, см. в материале «Раздельный учет НДС в бездоходных периодах ведется по правилам налогоплательщика».

Метод раздельного учета

Каких-либо конкретных методов и тем более методик, которые обязана использовать компания, нет. Выход из этой ситуации стандартный – компания должна:

- определить принципы раздельного учета облагаемого и необлагаемого НДС;

- самостоятельно разработать соответствующий порядок и закрепить его в учетной политике.

Такие требования озвучены судами. На практике раздельный налоговый учет входного НДС ведут так:

- На субсчетах, специально открытых к счетам реализации;

- С использованием данных аналитического учета (таблицы, справки и т. д.);

- На основе информации из журнала учета выставленных счетов-фактур и Книги продаж.

Выбранный порядок нужно закрепить в учетной политике. Тем компаниям, которые только планируют переход на раздельный учет, предлагаем такие формулировки:

Если деятельность компании затрагивает сферы, где существуют ставки НДС 10 или 0%, то часть учетной политики о раздельном учете можно дополнить таким абзацем:

Отдельный раздел (подраздел) учетной политики имеет смысл посвятить раздельному учету операций, облагаемых и необлагаемых НДС. В частности, можно указать следующее:

После перечисления субсчетов необходимо прописать суть раздельного учета входного НДС. Например, так:

В случае, если из-за особенностей бухгалтерской программы использования аналитики по субсчетам будет недостаточно, компания может утвердить в приложении к учетной политике отдельные аналитические регистры. Разработка и применение регистров снимает вопрос «камеральщиков» о документах, подтверждающих раздельный учет.

Правило «пяти процентов»

Если за квартал расходы на необлагаемые НДС операции не превышают 5% от общей суммы расходов, то весь входной НДС можно принять к вычету, не распределяя его. Как правило, опытный бухгалтер и на глазок определит, что цифра выйдет меньше 5%. Однако для того, чтобы заявить к вычету весь входной НДС, рассчитанный в рамках применения указанного правила, необходим регистр или, как минимум, бухгалтерская справка.

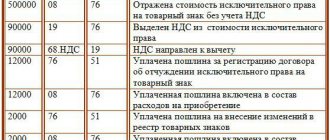

Как ведется раздельный учет НДС: проводки

Необходимо открыть субсчета второго порядка для учета поступающего от поставщиков НДС. Так, на субсчете 19-1 будет собираться НДС по товарам (услугам, ОС, НМА), которые используются в обоих видах деятельности. На 19-2 предлагается накапливать НДС по товарам, которые будут использованы в облагаемой налогом деятельности. На субсчете 19-3 будет учитываться НДС, который впоследствии увеличит стоимость товаров, используемых в освобожденной от налогообложения деятельности.

Пример проводок при оприходовании основного средства:

Май

Дт 08 Кт 60 (от поставщика принято оборудование) — 60 000 руб.

Дт 19-1 Кт 60 (учтен входной НДС) — 10 800 руб.

Дт 60 Кт 51 (перечислены деньги поставщику) — 70 800 руб.

Дт 01 Кт 08 (оборудование принято на учет) — 60 000 руб.

Июнь

Дт 44 Кт 02 (начислена амортизация линейным способом, срок использования оборудования — 4 года) — 1 250 руб.

Март

Дт 19-2 Кт 19-1 (НДС, который будет использован в качестве вычета) — 7 000 руб.

Дт 19-3 Кт 19-1 (сумма НДС, которая пойдет на увеличение стоимости оборудования) — 3 000 руб.

Дт 68 Кт 19-2 (НДС, принятый к вычету) — 7 000 руб.

Дт 01 Кт 19-3 (увеличение балансовой стоимости оборудования) — 3 000 руб.

Дт 44 Кт 02 (доначисление амортизации за июнь) — 62,5 руб.

Дт 44 Кт 02 (амортизация за июль) — 1 131,25 руб.

Изменения в раздельном учете НДС, принятые с 1.01.2014

| Правила, действовавшие до 31.12.13 | Правила, действующие с 1.01.14 | |

| Как рассчитывается пропорции для входного НДС по ценным бумагам (при учете расходов по общехозяйственной деятельности) | Учитывается «продажная стоимость» ценных бумаг | В учет принимается сумма «налоговой прибыли» (чистого дохода) от реализации ценных бумаг |

| Как учитываются операции по депозитарным распискам в случае их погашения | Учитывается | Не учитывается при получении «налогового» убытка |

Когда можно не вести раздельный учет по НДС

Иногда могут возникать ситуации, когда налогоплательщик осуществляет налогооблагаемые и освобожденные от налогообложения операции, но обязанности по ведению раздельного учета НДС у него не возникает.

1. Правило 5%.

До 2020 года налогоплательщики могли не вести раздельный учет налога в тех налоговых периодах, когда общие расходы по операциям, освобожденным от НДС (не облагаемым НДС) меньше или равны 5% от суммарного значения всех расходов на производственный процесс. В эти периоды все суммы предъявляемого поставщиками НДС подлежали вычету целиком. С 2020 года ведение раздельного учета стало обязательным и в таких периодах. При этом возможность брать в них весь налог к вычету сохранилась.

Важно помнить, что при расчете показателей используются именно затраты на ведение необлагаемых операций, а не выручка от такой деятельности (письмо Минфина от 08.09.2011 № 03-07-11/241). При этом при исчислении 5% барьера учитываются расходы по всем не облагаемым НДС операциям, а не по какой-то одной (письмо ФНС от 03.08.2012 № ЕД-4-3/[email protected]).

2. Иные случаи.

Также суды признают за налогоплательщиками право не вести раздельный учет:

- если товары сразу были приобретены для целей, не облагаемых НДС, но впоследствии их назначение было изменено (определение ВАС РФ от 26.06.2008 № 8277/08);

- если предъявлены к погашению векселя третьих лиц с учетом того, что основная деятельность, облагаемая НДС, тоже ведется.

В этом случает ФАС Московского округа встал на сторону налогоплательщика, указав, что тот не должен вести раздельный учет, поскольку ни общеадминистративные, ни производственные расходы не могут быть включены в затраты по приобретению векселей. Кроме того, в п. 4 ст. 170 НК РФ не упоминается об операциях, связанных с обращением ценных бумаг — только о товарных операциях (постановление ФАС Московского округа от 23.09.2009 № КА-А40/9481-09).

Когда нужно вести раздельный НДС

Наличие деятельности, как облагаемой, так и необлагаемой НДС, – сигнал к тому, что компания обязана начать вести раздельный налоговый учет входного НДС.

Раздельный учет необходим из-за того, что по необлагаемым операциям фирмы не могут поставить «входной» НДС к вычету (вместо этого сумма налога учитывается в расходах при расчете налога на прибыль), а по облагаемым – могут. Обратите внимание: при отсутствии раздельного учета суммы «входного» НДС нельзя отнести ни к вычетам по облагаемым НДС операциям, ни учесть в расходах при расчете налога на прибыль по операциям необлагаемым (п. 4 ст. 170 НК РФ).

Также к необлагаемым НДС операциям в целях ведения раздельного учета относятся не только те, что перечислены в статье 149 Налогового кодекса («Операции, освобождаемые от налогообложения»), но и следующие операции:

- подпадающие под ЕНВД;

- реализация товаров, работ и услуг, если местом их реализации признается иностранное государство;

- операции, осуществляемые фирмами и предпринимателями, которые воспользовались освобождением от обязанностей плательщика НДС на основании статьи 145 НК РФ (освобождение предоставляется, если сумма выручки без учета НДС за три предшествующих месяца не превысила 2 миллиона рублей);

- операции, которые не признаются реализацией, в соответствии с пунктом 2 статьи 146 НК РФ.

Уже почти полтора года не существует ни одного исключения, когда бы компания могла записать в своей учетной политике отказ от раздельного учета облагаемых и необлагаемых операций. Поблажек не стало с наступлением 2020 года – соответствующие изменения в НК РФ были внесены Федеральным законом от 27.11.2017 № 335-ФЗ.

Итоги

Обязанность ведения раздельного учета, предъявляемого поставщиками НДС, возникает в том случае, если налогоплательщик осуществляет и облагаемую, и не облагаемую данным налогом деятельность. Условия и принципы ведения такого учета указаны в пп. 4 и 4.1 ст. 170 НК РФ, но его методику налогоплательщики определяют самостоятельно.

Если предприятие приобретает материалы, товары или услуги, которые впоследствии будут использоваться для обоих видов деятельности, то следует высчитать пропорцию, в соответствии с которой будет делиться входной НДС. При этом часть налога будет использована в виде вычета при учете операций, облагаемых НДС, а другая доля пойдет на увеличение стоимости активов, которые использовались в операциях, не облагаемых НДС.

Источники:

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 N 1137

- Письмо ФНС РФ от 24.10.2007 N ШТ-6-03/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.