Как распределяются права и обязанности при оформлении банковской гарантии

Банковская гарантия — это обязательство, которое банк или любая другая кредитная организация выставляют в качестве страховки исполнения контрактных (договорных, закупочных) условий (ст. 368 ГК РФ). Она предоставляется как в электронной, так и в письменной форме. Если исполнителем нарушен ряд условий, то банк выплачивает организации-заказчику документально установленную денежную сумму.

В отношениях, связанных с предоставлением гарантии, задействованы три участника:

- гарант (банк) — субъект, который за определенное вознаграждение принимает на себя обязательство по выдаче гарантии;

- принципал (исполнитель) — участник, инициирующий выдачу банковской гарантии и являющийся должником в соответствии с условиями соглашения;

- бенефициар (заказчик) — лицо, чьи интересы защищаются посредством гарантии банка.

Бенефициар и принципал выступают в этом случае сторонами соглашения, как и при заключении госконтракта. Они действуют строго в соответствии с действующим гражданским законодательством (ст. 420 ГК РФ). Их взаиморасчеты производятся вне юрисдикции взаимоотношений, установленных с третьей стороной — банком, который предоставил гарантию.

Стороны взаимодействуют с учетом действующего договора банковской гарантии — документа, определяющего правоотношения всех трех сторон: гаранта, бенефициара и принципала. В соглашении о предоставлении банковской гарантии в обязательном порядке указывается, что банк-гарант производит выплату гарантии только в том случае, если поставщик-принципал не может исполнить обязательства, установленные госконтрактом, перед заказчиком-бенефициаром. В договоре банковской гарантии в обязательном порядке прописываются обстоятельства, по причине которых и наступают ситуации выплаты банковского обеспечения.

Банковская гарантия — как её учитывать в бухгалтерии?

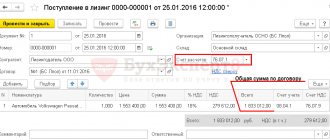

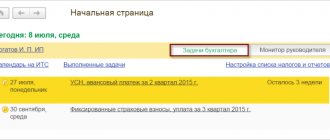

На сегодняшний день банковская гарантия – это одна из наиболее востребованных услуг. С её помощью страхуют финансовые риски, возникающие порой при отказе контрагента выполнить свои обязательства в связи с исполнением контракта. С 1 января Нового 2014 года вступит в силу действие новый 44-ФЗ «О контрактной системе». В нем банковская гарантия будет применяться в гораздо более расширенном варианте, а значит, для бухгалтерии будет больше вопросов о том, как учитывать расходы по бухгалтерии, как и каким образом отражать проводки? Прежде всего нужно пояснить, что же такое банковская гарантия? Банковская гарантия — это обязательство банка (либо кредитного учреждения или страховой организации) в письменном (или в электронном виде), которое он выдал по указанию другого лица, которое называют принципалом, уплатить кредитору (бенефициару) денежную сумму в соответствии с условиями договора. Гарант выплачивает зафиксированную в договоре сумму в том случае, если бенефициар выставит об этом требование в письменном виде. Действие банковской гарантии начинается со дня её выдачи, а срок действия указывается в договоре. Заключаться она может на любую сумму и на любой сроки как с юрлицами, так и с ИП. Банковскую гарантию в некоторых случаях предоставлять нужно в обязательном порядке. Например, она предоставляется перед заключением государственных контрактов, по-новому 44-ФЗ она может предоставляться также для обеспечения участия в тендерах, торгах и конкурсах. Какие документы могут подтвердить обоснованность бухучета банковской гарантии? Порой у бухгалтера возникает вопрос – а как все это подтвердить документально? Конечно, счета и счета-фактуры предоставляются вместе с самой банковской гарантией, но порой гарантия предоставляется в форме электронного сообщения. Что делать при таком варианте предоставления банковской гарантии? Дело в том, что в соответствии с п. 3 Постановления Пленума ВАС РФ от 23.03.2012 N 14 «Об отдельных вопросах практики разрешения споров …..» банковская гарантия, выданная в форме электронного сообщения при помощи телекоммуникационной системы СВИФТ, является идентичной банковской гарантии в письменном варианте. И если при выдаче банковской гарантии были не выполнены определенные требования, предъявляемые порой бенефециаром или гарантом к форме гарантии, то это не является основанием не принимать её к учету. Заинтересованные лица вполне на законном основании могут привести различные доказательства, которые смогут подтвердить данную сделку. Банковская гарантия — её отличительные особенности В качестве гаранта всегда выступает банк, либо кредитное учреждение или страховая организация. Естественно, банковская гарантия выдается принципалу не безвозмездно, а значит, бухгалтеру нужно будет обязательно учесть проводимые операции на бухгалтерских счетах. Банковская гарантия не может зависеть от основного обязательства. К тому же данную гарантию невозможно отозвать, то есть она является безотзывной. Права по банковской гарантии нельзя передать другому лицу, если, конечно, иное не предусмотрено в самом документе. В банковской гарантии нужно в обязательном порядке указывать срок, на который она выдается. Если срок не указан, то её (банковскую гарантию) в соответствии с ст. 432 ГК РФ считают невозникшей. При этом срок гарантии может быть равным, больше или меньше срока исполнения обязательств. Обычно в гарантии указывается, кто бенефициар, но в силу сложившейся практики разрешения споров не указание в документе бенефициара банковская гарантия все равно считается действительной. При выдаче гарантом банковской гарантии бенефициару без предварительного письменного соглашения между принципалом и гарантом гарантия не считается недействительной. Впрочем, принципал может перед выдачей банковской гарантии бенефициару заключить соглашение с гарантом, в котором будет прописано, на каких условиях будет заключена банковская гарантия. В договоре гарант может прописать, в частности, право требовать от принципала в порядке регресса определенное вознаграждение, если он уплатит бенефициару определенную сумму денег в связи с выставленными требованиями. Ни, гарант, ни бенефициар не уплачивает НДС при исполнении гарантом обязательств по банковской гарантии. То есть не нужно уплачивать НДС при выполнении таких операций, как платеж по гарантии, выдача и аннулирование банковской гарантии и так далее. Операции, которые проводятся в связи с погашением обязательств по договору займа, также не подлежат налогообложению по НДС, так как в соответствии с действующим законодательством все операции по займу освобождены от налогообложения. Исключение составляют операции, которые возникают при выдаче банковских гарантий страховыми организациями – данные услуги облагаются НДС. Гарант обязан отразить проводки в бухучете при исполнении обязательств по банковской гарантии. Как только бенефициару поступают деньги от гаранта (в связи с выполнением обязательств), по дебету счета 51 «Расчетные счета» и кредиту счета 76 «Расчеты с разными кредиторами и дебиторами», бухгалтером производится соответствующая запись в специальной книге. Задолженность принципала прописывается в бухучете в зависимости от вида обязательств. Это может быть субсчет 58-3 «Предоставленные займы», счет 62 «Расчеты с покупателями и заказчиками», 76 или 58 счет «Финансовые вложения». Ниже приводится пример таблицы со счетами:

Буква «Г» в счете обозначает расчеты с гарантом, буква «К» – расчеты с контрагентами. Учет у бенефициара поступление денежных средств от гаранта Бенефициар при поступлении средств от гаранта (при кассовом методе) должен признать выручку от реализации товаров (работ, или услуг), так как оплата была обеспечена гарантией. При обеспечении обязательств по уплате процентов по безотзывной банковской гарантии бенефициар отражает внереализационный доход в виде процентов по займу. Способы отражения бухгалтерского учета бенефициаром при исполнении обязательств по банковской гарантии При неисполнении принципалом основного обязательства (или при исполнении ненадлежащим образом) бенефициар выставляет гаранту требование об уплате денежных средств в соответствии с договором по гарантии (в письменном виде). В данном требовании обязательно указывается, что именно нарушил принципал при исполнении договора. Действие банковской гарантии прекращается тогда, когда бенефициар получит причитающую ему по договору сумму, или если закончится срок действия банковской гарантии. Сама гарантия учитывается на забалансовом счете 008 «Обеспечения обязательств и платежей полученные». Сумма на счете равна той цифре, которая прописана в договоре. С забалансового счета сумма списывается постепенно, по мере погашения задолженности. Упрощенная система налогообложения — особенности бухучета банковской гарантии При упрощенной системе налогообложения бенефициар, получивший от гаранта средства, обязан отразить в бухучете выручку от реализации товаров и /или внереализационный доход в случае поступления средств от процентов по займу. Как только бенефициар получает денежные средства от гаранта (в соответствии с выполнением договора), по дебету счета 51 «Расчетные счета» и кредиту счета 76 «Расчеты с разными кредиторами и дебиторами» бухгалтер в специальной книге записывает проводки. При этом задолженность принципала отражается по дебету счета 76 — по кредиту (58-3, 62, 76,78) счетов в зависимости от вида обязательств. Это может быть субсчет 58-3 «Предоставленные займы», счет 62 «Расчеты с покупателями и заказчиками», 76 или 58 счет «Финансовые вложения». Банковская гарантия в этом случае учитывается на забалансовом счете 008 «Обеспечения обязательств и платежей полученные». Сумма на счете равнозначна сумме, которая была указана в договоре. Эта сумма списывается с забалансового счета постепенно, в результате погашения задолженности. Бухучет банковской гарантии у принципала Прежде всего нужно знать, что такая услуга, как предоставление банковской гарантии банком или кредитной организацией относится к банковской операции, а в соответствии с ФЗ № 395-1 такая услуга не подлежит налогообложению по НДС. А вот если банковская гарантия была выдана страховой компанией, то такая услуга подлежит в обязательном порядке налогообложению НДС. Принципал должен в таком случае принять к вычету НДС, предварительно отразив в учете данную услугу. Но при этом банковская гарантия должна быть предоставлена для осуществления операций, которые облагаются налогом. Принципал не может принять к вычету входной НДС, если у операций, осуществляемых в связи выдачей гарантии, не возникает НДС. В случае, если банковская гарантия выдана банком или кредитной организацией, сумма по налогу на прибыль принимается к учету в составе внереализационных расходов. При выдаче банковской гарантии страховой организацией данная операция принимается к учету по налогу на прибыль. Бухгалтерский учет вознаграждения гаранту Данный учет будет зависеть от вида обязательств. К примеру, если при покупке имущества покупатель предоставляет продавцу банковскую гарантию, то это будет считаться расходом, которое связано с приобретением имущества. В состав затрат в данном случае будут относится затраты на приобретение имущества, проценты, которые уплачиваются по кредиту, предоставленному для покупки имущества, различные наценки (надбавки), комиссионные вознаграждения, таможенные пошлины и платежи и так далее. Суммы вознаграждения гаранту включаются в фактическую стоимость приобретаемых активов в том случае, если гарантия была выдана до принятия к учету активов. Проводки в данном случае следующие: Сумма вознаграждения гаранту, включенная в фактическую стоимость актива – дебет счета (01/07/08/10/41…) – кредит счета 76. Оплата вознаграждения гаранту: Дебет счета 76 – кредит счета 51. Если банковская гарантия выдана после формирования фактической стоимости активов, то бухгалтер должен отразить следующие проводки: Дебет счета 91,2 — кредит счета 76. Расходы по займам признаются прочими расходами, если гарантия выдана для обеспечения долговых обязательств. Дополнительные расходы включаются при желании равномерно в состав прочих расходов в течение всего срока договора. В учетной политике обязательно отражается выбранный метод учета дополнительных расходов по займам либо учет равномерно в течении всего периода займа, либо единовременно в тот период, когда они возникли. В бухгалтерском учете в результате появятся такие проводки: Дебет счета 91.2 – Кредит счета 76 (отражается сумма вознаграждения гаранту). Дебет счета 76 — Кредит счета 51 (отражается оплата вознаграждения гаранту) Банковская гарантия, выданная для обеспечения иных обязательств В таком случае сумма налогообложения включается либо в состав внереализационных расходов, либо в состав расходов, связанных с производством и реализацией. Причем к какой группе расходов относить данную сумму вознаграждения (оплату услуг гаранта), решает сама организация. Обычно на практике к прочим расходам относятся, например, обязательство заказчика по оплате работ (услуг), обязательство поставщика по поставке продукции и т.п.. В составе внереализационных расходов сумма вознаграждения учитывается, к примеру, для применения заявительного порядка возмещения НДС, для обеспечения уплаты таможенных пошлин, налогов и т. д. Расходы по гарантии признаются для целей налогообложения по прибыли при условии, если эти расходы экономически обоснованы и подтверждены, к тому же они должны быть направлены на получение дохода. В этом случае вознаграждение учитывается для целей налогообложения в полном объеме.

Документы и основания для бухгалтерского учета банковских гарантий

Регулируются операции по банковской гарантии гражданским и банковским законодательством. В этих же нормативно-правовых актах можно найти ответ на вопрос, ставится ли на учет банковская гарантия.

В Гражданском кодексе положения, регламентирующие такое финансовое обязательство, прописаны в главе 23 (параграф 6, ст. 168, 169, 374-379, ст. 429 ГК РФ). Выдача банковской гарантии кредитными организациями относится к операциям банка (п. 8 ч. 1 ст. 5 ФЗ от 02.12.1990 № 395-1).

При заключении договора поставки не допускается указывать условие о банковской гарантии, если нет основания предполагать, что гарантийные обязательства будут получены от гаранта на определенных условиях (Определение ВС РФ по делу № 305-ЭС16-14210 от 30.01.2017). Но когда речь заходит о государственных закупках в соответствии с нормативами закона о Федеральной контрактной системе, условие о гарантии, выдаваемой в качестве обеспечения исполнения контракта, является обязательным. Об этом говорится в ст. 96 44-ФЗ. Заказчик обязан включать в документацию о закупке, извещение о заказе, приглашении принять участие в определении поставщика закрытым способом требование об обеспечении исполнения контракта (ч. 1 ст. 96 44-ФЗ). Исключением являются ситуации, определенные в ч. 2 ст. 96 44-ФЗ.

В ч. 3 ст. 96 прописано, что такое обеспечение исполнения контракта предоставляется в виде банковской гарантии. Она должна соответствовать требованиям, установленным в ст. 45 44-ФЗ. Поставщик имеет возможность предоставить банковскую гарантию в качестве обеспечения исполнения госконтракта и в виде денежных средств, переведя нужную сумму на расчетный (лицевой) счет, указанный организацией-заказчиком. Способ гарантии своих обязательств определяет сам участник закупки.

ВАЖНО!

С 01.07.2019 участники закупки смогут предоставлять банковскую гарантию и в качестве обеспечения заявки.

Как отразить получение и выдачу у принципала и бенефициара

Отражение банковской гарантии в бухгалтерском учете находится в прямой зависимости от вида финансового обязательства, для обеспечения которого она была выдана. Есть ряд ситуаций, для которых необходима выдача гарантии:

- Для обеспечения исполнения условий по оплате приобретаемых активов и имущества (МПЗ и ОС).

- Для страховки выполнения кредитов, займов и прочих долговых обязательств.

- Для поручительства при возвращении авансового платежа, так как многие исполнители ставят условие о необходимости предоставления аванса.

- Для гарантирования реализации прочих обязанностей.

Проводки для банковской гарантии в бухучете формируются исходя из сложной системы юридических взаимоотношений между принципалом и бенефициаром. Проводки составляются для правоотношений:

- выдача и использование гарантии;

- заключение соглашения, юридически не зависящего, но обеспечиваемого гарантией.

Нюансы

Если в качестве условия предоставления поручительства выступает обеспечение в виде депозита, при учете банковской гарантии в бухгалтерском учете дебетуется соответствующий счет принципала и кредитуется пассивный счет, обобщающий данные о поступлениях от клиентов (к примеру, 43001).

При списании гарантии, обусловленной законодательством, формируется проводка:

Дт сч. 91315 Кт сч. 99998.

Одновременно уменьшается размер резерва:

Дт сч. 47425 Кт сч. 70601.

Если задолженность перед бенефициаром принципал не погашает, за него это делает финансовая организация. Так появляется в бухгалтерском учете банковская гарантия. Учет производится путем формирования следующих проводок:

Дт сч. 60315 Кт счета бенефициара;

Дт сч. 91315 Кт сч. 99998 – списание выплаты.

Подобным образом производится уменьшение резерва с использованием приведенной корреспонденции счетов. Одновременно создается новый резерв для покрытия возможных потерь на сумму предстоящего взыскания с принципала:

Дт сч. 70606 Кт сч. 60324.

Учет гарантии у бенефициара

Когда бенефициар получил банковскую гарантию, он сам принимает решение, как ее использовать. Выбор заказчика, применить или списывать банковское обеспечение, зависит от того, исполнил ли принципал-поставщик свои обязательства.

Расчеты заказчика и поставщика регулируются контрактом. Бенефициар получает отдельную выгоду при предоставлении банковской гарантии, так как гарант определяет свои обязательства по выплате перед организацией до момента полного завершения взаиморасчетов (п. 1 ст. 378 ГК РФ). Именно поэтому для бухгалтерского учета используют забалансовый счет 008 «Обеспечения обязательств и платежей полученные». Обеспечение списывается с забаланса в случае исполнения сторонами своих обязательств. Аналитика ведется по каждому полученному обеспечению.

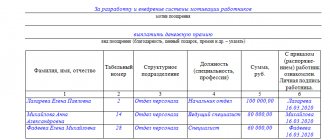

Пример проводок у бенефициара: получение и списание гарантии

Для коммерческих и некоммерческих организаций необходимо применение корреспондирующих проводок. Представим, что ООО «Идеальный заказчик» закупило у ООО «Идеальный поставщик» продукцию в размере 500 000,00 руб. В таблице показано, как отразить в бухгалтерском учете бенефициара предоставленное банком обеспечение.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 008 | — | 500 000,00 | Учет полученной гарантии |

| 62 | 90 | 500 000,00 | Поставка продукции заказчику |

Допустим, покупатель просрочил оплату, и поставщик обратился в банк с требованием об уплате задолженности принципала в сумме, определенной в гарантии. Бухгалтерские проводки будут такими:

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 51 | 76 | 500 000,00 | Получение денежных средств от гаранта |

| 76 | 62 | 500 000,00 | Зачет задолженности |

| — | 008 | 500 000,00 | Списание обеспечения по оплате с забаланса |

В случае своевременной оплаты бенефициару нет необходимости обращаться к гаранту за возмещением долга. В учете будут сформированы бухгалтерские записи по получению и последующему списанию обеспечения на 008 счете забаланса.

Списание банковской гарантии — проводки на стороне бенефициара

При рассматриваемом сценарии бенефициар применяет следующие проводки:

- Дт 62 Кт 90 (сумма, соответствующая отпускной стоимости товара) — показывается доход бенефициара от реализации товара;

- Дт 90 Кт 41 (сумма соответствует себестоимости реализованного товара);

- Дт 008 (сумма, соответствующая величине банковской гарантии) — отражен факт получения гарантии бенефициаром;

- Дт 51 Кт 62 (сумма, соответствующая отпускной цене товара) — отражен факт получения оплаты от принципала;

- Кт 008 — банковская гарантия списана в силу выполнения принципалом обязательств по договору.

Теперь изучим, какие применяются по банковской гарантии бухгалтерские проводки самим гарантом.

Бухгалтерский учет у принципала

Учет гарантии в бухгалтерии принципала строится на двух позициях:

- Гарантия банка не должна учитываться принципалом. Логика такова: гарантия предназначается не для принципала, а для бенефициара, а выдает ее третья сторона — банк. То есть гарантийные обязательства получены для кредитора и выданы кредитным учреждением, а не самим принципалом. Поэтому организации-принципалу нет смысла отражать эти обязательства на забалансовых счетах 008 и 009.

- Гарантийные обязательства надлежит проводить в бухгалтерском учете.

Это необходимо для того, чтобы отразить изменение организации-кредитора в случае передачи обязательств по выплате задолженности гаранту. Отражение в учете обеспечения позволяет в дальнейшем проводить операции по применению штрафных санкций к должнику.

С точки зрения аналитики, отражение гарантийного обеспечения необходимо, так как это делает финансовую и бухгалтерскую отчетность более прозрачной и позволяет просмотреть образовавшуюся кредиторскую задолженность принципала в разрезе аналитического учета.

Бухучет банковских гарантий у бюджетников

Учет банковских гарантий в бюджетном учреждении имеет особенности. При проведении конкурсных и аукционных процедур на поставку товаров, работ или услуг организация-заказчик устанавливает обязательное требование к обеспечению заявок. Оно может быть передано участником закупки как путем внесения денежных средств на расчетный (лицевой) счет заказчика, так и предоставлением банковской гарантии. На основании п. 351 Инструкции № 157н, бухгалтерский учет банковской гарантии, полученной в качестве обеспечения заявки, производится на забалансовом счете 10 «Обеспечение исполнения обязательства». В Письме Минфина от 27.07.2014 № 02-07-07/31342 говорится, что денежные средства, поступившие как обеспечение на участие в конкурсе или закрытом аукционе, а также как обеспечение исполнения контракта, на забалансовом счете 10 учитывать не нужно.

В бюджетном учреждении учет в бухгалтерии банковской гарантии производится строго в день наступления гарантийной ответственности. Сумма должна совпадать по стоимости с теми обязательствами, исполнение которых гарантировано. В день прекращения гарантийно-финансовых условий проводится уменьшение установленной суммы на 10 счете забаланса.

Денежное «доверие»

Одним из самых главных двигателей деловых отношений в бизнесе, безусловно, является договор (контракт). Этот документ содержит в себе все основные правила, требования, которые стороны выдвигают друг другу. Подписывая контракт, субъект автоматически принимает на себя всю ответственность за соблюдение возложенных на него обязательств. Однако не все можно учесть в такой бумаге. Иной раз контрагенты прибегают к использованию разнообразных рычагов воздействия, которые также именуются:

- гарантиями;

- дополнительными соглашениями;

- страховками.

Чтобы осуществлять грамотный бухучет БГ, необходимо знать, что гарантийные банковские документы бывают нескольких видов. Организации на протяжении всех циклов своего развития сталкиваются с такими:

- гарантия для заявки на участие в тендере;

- надежность исполнения контракта;

- гарант возврата авансового платежа.

Возможно, вы слышали о каждом из указанных видов, но знаете ли вы, как ведется бухгалтерский учет банковской гарантии? Все просто.

Проводки для бюджетных учреждений

Поступившие от кредитной организации (банка) денежные средства, направленные на исполнение, необходимо отражать в бухучете бюджетного учреждения проводками:

| Дебет | Кредит | Описание операции |

| 2.201.11.510 | 2.205.41.660 | Денежные средства, поступившие на лицевой счет бюджетного учреждения (уплата бенефициару суммы, на которую выдана банковская гарантия) |

| 2.205.41.560 | 2.401.10.140 | Начисление дохода в размере обеспечения по банковской гарантии в случае ее поступления в распоряжение бюджетного учреждения |

Налоговый учет

Отражение гарантии от банка нужно делать как в бухгалтерском, так и в налоговом учете организации. Налоговый учет банковских гарантий производится в соответствии с нормами НК РФ. Вознаграждение учитывается в составе прочих затрат, связанных с выпуском и реализацией различной продукции, и в качестве расходов иного характера.

Налоговый кодекс РФ предполагает сдачу в ИФНС отчетности, включающей расходы по банковской гарантии в период ее фактического предоставления, а не по срокам выплат по ней денежных сумм. В налоговом учете датой получения банковской гарантии считается день подписания договора (основного соглашения) о выдаче гарантийных обязательств клиенту.

Налоговый учет гарантий банка имеет ряд нюансов. Приобретение товаров, работ и услуг по контракту сопряжено с начислением НДС, за исключением продукции, не облагаемой налогом на добавленную стоимость. Операции по применению гарантий банка не облагаются НДС (подп. 3 п. 3 ст. 149 НК РФ).

После получения оплаты гарантии за неисполненные поставщиком обязательства от банка-гаранта бенефициар-заказчик включает ее в доходы аналогично тому, как учитывалась бы оплата принципала без использования банковской гарантии.

Принципал вправе учитывать расходы по гарантии (комиссию гаранту) для целей налогового учета либо как прочие расходы, либо в качестве внереализационных расходов. В любом из указанных случаев затраты признаются в течение всего срока действия банковской гарантии равными частями (Письмо Минфина РФ № 03-03-06/1/4 от 11.01.2011).

Арендные правоотношения

Отдельно следует рассмотреть ситуацию, когда принципал сначала четко и по договору оплачивал все поставки бенефициара, но потом однажды внезапно перестал это делать (при этом гарантия-то действовать продолжала). Такие случаи распространены при аренде коммерческой недвижимости.

Платежи при передаче объекта в возмездное пользование, осуществленные вовремя, отражаются записью Дт сч. 26 Кт сч. 76 в соответствии с периодичностью отчисления (к примеру, раз в месяц).

Учет комиссии целесообразно провести в налоговом учете:

- До момента нарушения сроков арендной платы – путем синхронного списания комиссии с платежами (ежемесячно, например).

- После приостановления платежей (и применения гарантии вследствие этого) – путем списания остатка по комиссии в расходы.

В бухучете применяется та же проводка, что и по арендной плате, а комиссия списывается в издержки единовременно сразу после применения гарантии.

Проводки в учете принципала при неисполнении обязательства

Нередко возникают ситуации, когда принципал не успел выполнить обязательства по контракту, после чего бенефициар обращается в банк для получения у гаранта положенных ему по контракту денежных средств. Гарант уведомляет об этом принципала и информирует о прекращении действия гарантийных обязательств. Принципал обязан возместить банку ту сумму, которую тот перевел бенефициару.

Если принципалу необходимо признать регрессивное требование банка в бухгалтерском учете, то операции при неисполнении обязательств отражаются бухгалтерскими записями:

| Дебет | Кредит | Описание операции |

| 60 | 76 | Получение регрессивного требования гаранта |

| 76 | 51 | Погашение задолженности перед банком |

Отражение проводок по независимой гарантии в банковском учете: нюансы

Главная особенность процедуры, о которой идет речь, — применение гарантом особых счетов учета, тех, что установлены положением Банка России от 27.02.2017 № 579-П. К числу наиболее типичных при применении банковской гарантии можно отнести проводки:

- Дт 99998 Кт 91315 (в сумме гарантируемого обязательства принципала перед бенефициаром) — независимая гарантия выдана банком;

- Дт 47423 Кт 70601 (в сумме комиссии) — получена комиссия от принципала;

- Дт 70606 Кт 47425 (в сумме гарантируемого обязательства и далее в проводках, если не указано иного) — сформированы резервы на случай необходимости выплаты бенефициару.

Если обеспечение как условие выдачи гарантии представлено депозитом, то факт его принятия отражается проводкой Дт (счет принципала) Кт (пассивный счет для учета поступлений от клиентов, например 43001).

Если осуществляется обусловленное законом списание банковской гарантии — проводка применяется следующая: Дт 91315 Кт 99998. Сразу же уменьшается резерв: Дт 47425 Кт 70601.

Если принципал не рассчитывается с бенефициаром, то это делает банк и отражает проводкой Дт 60315 Кт (счет бенефициара). Выплата сразу же списывается банком с гарантии: Дт 91315 Кт 99998. Аналогично уменьшается резерв с применением указанной выше корреспонденции счетов. Сразу же формируется новый резерв под возможные потери на сумму, которую предстоит взыскать с принципала: Дт 70606 Кт 60324.

Возмещение расходов банка за счет ранее зачисленного депозита: Дт 99998 Кт 91312. Уменьшение резерва по причине частичного возмещения издержек банка: Дт 60324 Кт 70601.

Возмещение остатка по расходам банка принципалом: Дт (счет принципала) Кт 60315. Уменьшение резерва: Дт 60324 Кт 70601.

Важнейший нюанс банковской гарантии — налогообложение.

Бухучет оплаты комиссии за выдачу гарантии

Для гаранта выдача обеспечения по контракту является источником дохода, следовательно, принципалу придется заплатить определенную комиссию за выдачу банком гарантии. Такая комиссия может быть фиксированной, а также начисляться в процентном соотношении от суммы по контракту или иными методами.

В соглашении о банковской гарантии банк вправе прописать различные условия по выплате обязательств. К примеру, может быть установлена обязанность для принципала по единовременному или равномерно распределенному на весь период действия гарантии платежу.

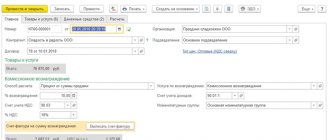

Проводки для отражения комиссии по банковской гарантии

Порядок отражения комиссии зависит от момента приобретения и постановки на учет приобретаемого имущества.

Если комиссия банку перечислена до момента постановки на учет купленных активов и до момента перечисления денежных средств принципалом, то вознаграждение кредитной организации включается в состав расходов на приобретение имущества — в его стоимость (п. 6 ПБУ 5/01, п. 8 ПБУ 6/01).

Покажем на примере. ООО «Заря» приобретает сооружение у ООО «Актив». Стоимость имущества — 1 500 000,00 рублей. ООО «Заря» предоставляет продавцу гарантию от банка. Комиссия гаранта составляет 3% от стоимости имущества — 45 000,00 рублей. Вознаграждение необходимо оплатить единовременно. Обязательство выдается сроком на один месяц. Сделка завершена, все взаиморасчеты произведены в срок, гарантийные обязательства не применялись.

| Бухгалтерские записи | Стоимость продукции, руб. | Описание операции | |

| Дебет | Кредит | ||

| 76 | 51 | 45 000,00 | Перечисление комиссии гаранту |

| 08 | 76 | 45 000,00 | Величина комиссии включена в стоимость сооружения |

| 08 | 60 | 1 500 000,00 | Отражение стоимости сооружения в составе внеоборотных активов |

| 01 | 08 | 1 545 000,00 | Отражение стоимости сооружения в составе ОС принципала |

Если гарантийные обязательства предоставили после формирования стоимости имущественного актива, то изменить сумму учтенного актива, включив величину вознаграждения гаранту в первоначальную стоимость имущества, уже нельзя.

Если комиссию банка, которая была уплачена до формирования первоначальной стоимости актива, включат в состав прочих расходов, то это может повлиять на исчисленный налог на имущество. В 2020 году налог на имущество считается по новым правилам. Из базы исключается все движимое имущество. А значит, при приобретении объекта недвижимости списание вознаграждения банка на прочие расходы может повлечь искажение налоговой базы.

Бухгалтерские записи будут такими: Дт 91.2 Кт 76 — учет комиссии банку, величина которой не включена в первоначальную стоимость купленного объекта.

Цели налогообложения

При составлении налоговой отчетности, следует помнить, что НДС не начисляется в рамках операций, связанных с применением банковских гарантий, не начисляется. Правило не распространяется на бенефициаров, применяющих ОСН.

Возможность работы с НДС возможна если:

Оплата банка бенефициару вносится в раздел «доходы» и считается на общих основаниях.

Принципал причисляет расходы к прочим или внереализационным расходам.

Какие проводки учитывают комиссию за выдачу банковской гарантии. Равномерное распределение расходов

Многое зависит и от сферы деятельности принципала. Ниже приводим перечень кодов:

- Включение вознаграждения гаранта в расходы будущих периодов сразу после оформления гарантии: Дт 97, Кт 76 (сумма комиссии);

- Списана часть суммы, согласно графику платежей: Дт 91.2 Кт 97 (часть суммы комиссии, исчисленная пропорционально длительности срока действия гарантии)

То, как перечислена комиссия, одним платежом или с равномерным разбитием, зависит от характеристики активов и зависит от ряда критериев. Основной динамика соотношения доходов и расходов по отчётным периодам. Ориентироваться нужно, прежде всего, на характеристики активов. Если это последовательные поставки сырья и материалов, оправдан «равномерный» подход, о котором идет речь.

Особенности учетной политики

Вознаграждение гаранту по договору займа необходимо отразить в учетной политике организации. При заключении договора займа одним из условий соглашения может быть обязательное оформление гарантийных обязательств. В таких случаях издержки несет сам заемщик. Порядок действий указан в ПБУ 15/2008 «Учет расходов и займов по кредитам». Заемщик обязан закрепить выбранный метод в учетной политике. Затраты на вознаграждение можно отнести к прочим расходам (п. 7 ПБУ 15/2008) или равномерно признать дополнительные расходы по займам в составе прочих расходов (п. 8). Сделать это можно только во время действия самого договора займа. Корреспонденция счетов бухгалтерского учета не изменится от выбора способа распределения издержек и будет такой:

| Записи | Описание операции | |

| Дебет | Кредит | |

| 91.2 | 76 | Отражение полной или частичной комиссии банка |

| 76 | 51 | Учет уплаченной суммы вознаграждения гаранта |

Методологию списания можно представить схематично:

Важные моменты

Обратите внимание, что порядок отчисления комиссии банку – равными частями или одним платежом – закрепляется в учетной политике. Соответствующее требование вытекает из положений ПБУ 1/2008.

Вам будет интересно:Как узнать баланс карты «Тинькофф»: все доступные способы

В качестве ключевого критерия для выбора равномерного распределения затрат выступает динамика поступлений, связанных с соответствующими издержками. Если доходы распределяются по нескольким отчетным периодам, то и расходы следует показывать в учете синхронно.

При выборе подхода ориентироваться следует на характеристики активов. Если поставки материалов и сырья осуществляются последовательно, то равномерное распределение расходов будет более оправданным.