Ремонт, реконструкция и модернизация ОС

В процессе эксплуатации организациям приходится нести затраты на обеспечение функционирования основных средств. Способы отражения этих затрат в учете зависят от их сути, поэтому важно дать определения таким понятиям, как модернизация, реконструкция и ремонт:

- Согласно п. 2 ст. 257 НК РФ к модернизации относятся работы, в результате которых происходит изменение технологического или служебного назначения основного средства, а также увеличивается его мощность, работоспособность или появляются новые качества.

- Реконструкция — это переустройство ОС, которое улучшает результаты его работы, позволяет увеличить разнообразие производимой продукции, повысить ее качество или количество. Также в НК РФ используется понятие «техническое перевооружение», которое связано с использованием последних технологий и автоматизацией производства.

ОБРАТИТЕ ВНИМАНИЕ! Эти два понятия объединяет то, что в результате основное средство приобретает улучшенные показатели или новые функции.

- При ремонте технико-экономические показатели не улучшаются, а остаются прежними. Суть его сводится к устранению возникших неисправностей или замене изношенных деталей.

Эксперты КонсультантПлюс разъяснили, чем капитальный ремонт отличается от реконструкции и модернизации. Если у вас есть доступ к К+, переходите к Типовой ситуации. Если доступа нет, получите пробный доступ к системе бесплатно.

См. также «Цех превращается в склад и офис — это ремонт или реконструкция?».

Согласно п. 14 положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н, и п. 2 ст. 257 НК РФ затраты на модернизацию, реконструкцию, техническое перевооружение и прочие изменения подобного рода (далее будем использовать для их обозначения слово «модернизация») увеличивают первоначальную стоимость основных средств.

В отличие от расходов на модернизацию расходы на ремонт основных средств на стоимость имущества не влияют и в налоговом учете относятся к прочим расходам (п. 1 ст. 260 НК РФ). В бухгалтерском учете затраты на ремонт входят в состав расходов по содержанию того подразделения, в котором основное средство эксплуатируется.

Модернизация ОС при применении общего режима налогообложения

При отражении операций, связанных с увеличением первоначальной стоимости основных средств и изменением срока их полезного использования в бухгалтерском учете, следует руководствоваться ПБУ 6/01 (утв. приказом Минфина России от 30.03.2001 № 26н) и Методическими указаниями по учету основных средств (утв. приказом Минфина России от 13.10.2003 № 91н), а при отражении в налоговом учете — главой 25 НК РФ.

Согласно установленным перечисленными актами правилам, изменение первоначальной стоимости основных средств, по которой они приняты к бухгалтерскому учету, допускается в случае достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки основных средств. При этом затраты на модернизацию и реконструкцию могут увеличивать первоначальную стоимость основных средств такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) такого основного средства. Аналогичные правила установлены и для налогового учета.

Срок полезного использования в бухгалтерском учете должен быть пересмотрен, если в результате проведенной реконструкции или модернизации произошло улучшение (повышение) первоначально принятых нормативных показателей функционирования объекта основных средств. При увеличении срока полезного использования основного средства в бухгалтерском учете, он может быть увеличен и для целей налогового учета, однако только в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

В программе «1С:Бухгалтерия 8» для отражения увеличения первоначальной стоимости основных средств по бухгалтерскому и налоговому учету, а также для изменения срока их полезного использования предназначен документ «Модернизация ОС». Рассмотрим методику отражения увеличения стоимости основного средства на примере.

Пример 1

Организация приобрела в январе 2008 года компьютер стоимостью 20 000 руб., срок полезного использования — 60 месяцев. Амортизация начисляется линейным способом как в бухгалтерском, так и в налоговом учете. В мае того же года было принято решение увеличить объем оперативной памяти компьютера. Сумма расходов по модернизации (как для целей бухгалтерского, так и налогового учета) составила 1 500 руб. (без учета НДС). Эта сумма сложилась из стоимости модуля оперативной памяти (1 200 руб.) и стоимости установки его в системном блоке компьютера, выполненной специалистом сервисной фирмы. Срок полезного использования в результате модернизации не изменился.

Объекты строительства

Перед тем как увеличить стоимость основного средства, необходимо предварительно собрать затраты, связанные с его модернизацией, на объекте строительства. Для аккумуляции таких затрат предназначен счет 08.03 «Строительство объектов основных средств», позволяющий вести аналитику по объектам строительства, статьям затрат и способам строительства. В нашем случае следует создать объект строительства, по которому будут собираться затраты по модернизации компьютера. Наименование объекта строительства удобно ввести такое же, как и у основного средства, по которому аккумулируются затраты. Это облегчит его поиск и повысит наглядность аналитической информации.

Сбор затрат по модернизации

Приобретаемые у сторонних поставщиков товары принимаются на учет при помощи документа «Поступление товаров и услуг» с видом операции «покупка, комиссия». В нашем примере на закладке «Товары» этого документа следует заполнить информацию о принимаемом на учет модуле памяти. Поскольку модуль предназначен для модернизации оборудования, его можно учесть на счете 10.05 «Запасные части» (см. рис. 1).

Рис. 1

Услуги по установке модуля памяти можно отразить в том же документе, на закладке «Компьютер». Это можно сделать при помощи документа «Требование-накладная» (см. рис. 2).

Рис. 2

В качестве счета затрат нужно указать счета учета объекта строительства с соответствующей аналитикой для бухгалтерского и налогового учета. В нашем примере это будет счет 08.03 с такой же аналитикой, которая использовалась при принятии на учет услуг по установке модуля памяти:

- Объекты строительства: Компьютер;

- Статьи затрат: статья учета расходов по модернизации основных средств;

- Способы строительства: Подрядный.

При проведении документа будет сделана проводка, относящая стоимость модуля памяти с кредита счета 10.05 в дебет счета 08.03. В результате все затраты по модернизации компьютера будут собраны на счете 08.03.

Увеличение первоначальной стоимости

После того как затраты, относящиеся к модернизации основного средства, будут отнесены на объект строительства, можно заполнять документ «Модернизация ОС», при помощи которого сумма таких затрат будет перенесена с объекта строительства на основное средство.

В поле ввода «Событие» нужно выбрать событие, характеризующее модернизацию основного средства. Выбранное событие при проведении документа заносится в регистр сведений «События с основными средствами». При помощи этого регистра можно получить информацию обо всех событиях, произошедших с основным средством, настроив соответствующий отбор. Вид события должен иметь значение «Модернизация». Если событие с таким видом в справочнике отсутствует, его нужно создать.

В поле ввода «Объект» следует выбрать объект строительства, на котором собирались затраты на модернизацию основного средства.

На закладке «Основные средства» в табличной части следует перечислить модернизируемые объекты основных средств. Для этого удобно воспользоваться кнопкой «Подбор», расположенной в командной панели табличной части. В нашем примере модернизуется основное средство «Компьютер» (см. рис. 3).

Рис. 3

После подбора основных средств в документе «Модернизация ОС» можно автоматически заполнить остальные колонки табличной части на основании данных программы. Для этого нужно нажать на кнопку «Заполнить» в командной панели табличной части документа, и в выпадающем меню выбрать пункт «Для списка ОС».

Если в табличной части документа «Модернизация ОС» выбрано несколько основных средств, то сумма затрат, накопленная на объекте строительства, будет распределена между этими основными средствами равными долями.

Затем на закладке «Бухгалтерский и налоговый учет» следует указать общую сумму затрат (как для бухгалтерского, так и для налогового учета), накопленную на объекте строительства. После того как будут указаны счета учета объектов строительства (в нашем примере 08.03), можно нажать на кнопку «Рассчитать суммы» в документе «Модернизация ОС» и соответствующие поля будут заполнены программой автоматически.

После заполнения документа можно распечатать акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (ф. № ОС-3).

При проведении документ «Модернизация ОС» переносит сумму затрат с кредита счета учета объектов строительства в дебет счета учета основных средств. В нашем примере будут сделаны следующие проводки:

Дебет 01.01 Кредит 08.03 — на сумму 1 500 руб.

Соответствующая проводка будет сформирована и в налоговом учете.

Особенности начисления амортизации после проведения модернизации…

… для целей бухгалтерского учета

Согласно разъяснениям Минфина России, в бухгалтерском учете при увеличении первоначальной стоимости объекта основных средств в результате модернизации и реконструкции амортизация должна начисляться исходя из остаточной стоимости объекта, увеличенной на затраты на модернизацию и реконструкцию, и оставшегося срока полезного использования (письмо Минфина России от 23.06.2004 № 07-02-14/144).

Следовательно, после проведения модернизации должна быть вычислена стоимость, которая будет служить базой для дальнейшего начисления амортизации. Она определяется следующим образом — см. схему.

Схема

Полученная сумма отражается в колонке «Ост. стоимость (БУ)». В нашем примере эта сумма составит 20 166,68 руб. (20 000 — 999,99 — 333,33 + 1 500).

При проведении документа «Модернизация ОС» остаточная стоимость и оставшийся срок полезного использования запоминаются. В нашем примере оставшийся срок полезного использования равен 56 мес. (60 — 4).

Новая стоимость и новый срок использования для начисления амортизации применяются, начиная с месяца, следующего за месяцем, в котором была проведена модернизация.

В нашем примере, начиная с июня 2005 года, сумма амортизационных отчислений для целей бухгалтерского учета составит 360,12 руб. (20 166,68 : 56).

… для целей налогового учета

Порядок начисления амортизации после проведения модернизации для целей налогового учета, отличается от того, как это принято в бухгалтерском учете. Правила начисления амортизации в налоговом учете установлены статьей 259 НК РФ.

Начиная с месяца, следующего за месяцем, в котором была проведена модернизация для расчета амортизации используется изменившаяся первоначальная стоимость и срок полезного использования.

В нашем примере, начиная с июня 2005 года, сумма амортизационных отчислений для целей налогового учета составит 358,33 руб. (21 500,00 : 60).

Остается добавить, что по истечении срока полезного использования, стоимость компьютера в налоговом учете не будет полностью погашена, поскольку за 60 месяцев сумма амортизации составит 21 399,80 руб. (333,33 x 4 + 358,33 x 56).

Оставшиеся 100,20 руб. будут включены в сумму амортизации, рассчитанной в 61-й месяц использования компьютера.

Модернизация основных средств — проводки

Согласно п. 42 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания) для учета затрат на модернизацию используется счет 08 «Вложения во внеоборотные активы».

О том, как учесть основные средства стоимостью меньше 100 тыс. руб., читайте здесь.

По окончании работ затраты включаются в стоимость основного средства или учитываются отдельно на счете 01 «Основные средства» субсчете «Модернизация основного средства».

Модернизация ОС в проводках отражается следующим образом:

- Дт 08 Кт 10, 60, 69, 70, 76 — собираются затраты на модернизацию;

- Дт 01 Кт 08 — эта проводка при модернизации основного средства указывает на увеличение его первоначальной стоимости.

Организациям с большим количеством активов важно также уделять внимание аналитическому учету.

Чтобы разбить имеющиеся вложения во внеоборотные активы по видам на счете 08 для модернизируемых ОС открывается отдельный субсчет «Затраты на модернизацию». На счете 01 удобно создать отдельный субсчет, где будут числиться только объекты, находящиеся в стадии модернизации, например, «Основные средства на модернизации».

При передаче на модернизацию основных средств проводка по их внутреннему перемещению будет следующей:

Дт 01 субсчет «Основные средства на модернизации» Кт 01 субсчет «Основные средства в эксплуатации».

Бухучет модернизации ОС: проводки

Издание приказа о модернизации позволяет открыть на счете 08 аналитику для сбора затрат применительно к каждому из подвергающихся обновлению ОС. Привязать эту аналитику можно как к субсчету 08.3 (предназначенному для учета затрат на строительство), так и к иному субсчету, открытому на счете 08 специально для отражения затрат на обновление. Выделение отдельного субсчета принципиально не отразится на структуре осуществляемых в бухучете проводок по модернизации ОС.

Подпишитесь на рассылку

Читайте нас в Яндекс.Дзен Читайте нас в Telegram

На созданную на счете 08 аналитику будут относиться все расходы, связанные с обновлением объекта, независимо от того, каким из способов (подрядным, хозяйственным или смешанным) осуществляются работы.

Сбор затрат при модернизации ОС отражается проводкой: Дт 08 Кт 10 (60, 69, 70, 76).

Связанные с обновлением расходы могут относиться одновременно к нескольким объектам. В этом случае при отнесении затрат на счет 08 их следует распределить между этими объектами. Базу для распределения нужно выбрать самостоятельно, закрепив выбор в учетной политике.

На период модернизации (особенно если он превышает 12 месяцев) ОС лучше перевести на особый субсчет в пределах счета 01.

Сбор затрат прекращается в момент оформления акта приема-сдачи модернизированного объекта. Сумма отраженных в нем расходов должна увеличить первоначальную стоимость модернизированного ОС. Оформляется такая операция проводкой: Дт 01 Кт 08.

Если объект на период работ по обновлению был учтен на особом субсчете счета 01, то предварительно потребуется сделать обратную проводку внутри счета 01.

Амортизация модернизируемого ОС в бухучете прекращается только в случае, когда период проведения работ по обновлению превышает 12 месяцев (п. 23 ПБУ 6/01). Правила выбора месяца, с которого прекратится и затем продолжится начисление амортизации, придется прописать в учетной политике, поскольку ПБУ 6/01 их не устанавливает. Ориентиром могут служить правила налогового учета, привязывающие прекращение/продолжение отсчета к 1-му числу месяца, наступающего после события, вызвавшего соответствующую необходимость (пп. 6, 7 ст. 259.1, пп. 8, 9 ст. 259.2 НК РФ).

Продолжить начисление амортизации следует от новой стоимости ОС и с учетом изменения срока полезного использования, если этот срок при приемке из модернизации был пересмотрен (п. 20 ПБУ 6/01). Для линейного способа это будет означать необходимость списания остатка стоимости объекта (определенного с учетом сделанных в него вложений) в течение оставшегося срока полезного использования (с учетом его корректировки). При иных методах начисления амортизации суммы списания придется пересчитать с учетом особенностей их определения для каждого из методов.

Для подвергшихся модернизации полностью самортизированных ОС новый срок полезного использования нужно установить обязательно, чтобы в течение него списать затраты на модернизацию, сформировавшие новую стоимость объекта.

Характер отражающих начисление амортизации проводок после модернизации основных средств не изменится. Они по-прежнему будут фиксироваться ежемесячной записью: Дт 20 (23, 25, 26, 29, 44) Кт 02.

Модернизация самортизированного основного средства

Часто выполняется модернизация ОС, которые уже полностью самортизированы и имеют остаточную стоимость, равную нулю. В нормативно-правовых актах не имеется особых указаний на то, каким образом должны учитываться расходы на модернизацию в таком случае. Так что поступать следует аналогично общему принципу:

- В бухгалтерском учете увеличить первоначальную стоимость на сумму затрат по модернизации. Остаточная стоимость будет равна сумме затрат на модернизацию.

- Пересмотреть СПИ, оценивая, сколько еще времени будет использоваться объект с учетом проведенных работ.

- Рассчитать годовую амортизацию, исходя из новых данных.

Как учитывать модернизацию полностью самортизированного ОС в налоговом учете, читайте здесь.

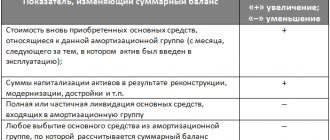

Изменение стоимости основных средств

Изменение первоначальной или переоцененной стоимости объектов, принятых на учет по счету 01 «Основные средства», может производиться в случае:

-реконструкции, модернизации, реставрации, др. аналогичных работ;

-переоценки, проводимой в соответствии с законодательством;

-иных случаев, установленных законодательством Республики Беларусь.

Изменение стоимости основных средств при проведении реконструкции

К реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико — экономических показателей и осуществляемое по проекту реконструкции основных средств, в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

Но на практике может проводиться не полная реконструкция, а достройка, дооборудование, частичная ликвидация или модернизация объекта.

В этом случае следует определиться, что к работам по достройке, дооборудованию, модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами.

Не следует забывать, что и реконструкция и модернизация могут быть составляющими общего плана организации по техническому перевооружению.

К техническому перевооружению относится комплекс мероприятий по повышению технико — экономических показателей амортизируемого имущества или его отдельных частей на основе внедрения передовой техники и технологии, механизации и автоматизации производства, модернизации и замены морально устаревшего и физически изношенного оборудования и (или) программного обеспечения новым более производительным.

Иными словами, если произведенные затраты по улучшению состояния объекта основных средств путем усовершенствования машин и оборудования, продления срока полезного использования основных средств способствовали эффективности их использования, повышению производительности, то они должны увеличивать балансовую стоимость объектов основных средств.

Затраты на восстановление объекта основных средств отражаются в бухгалтерском учете отчетного периода, к которому они относятся. При этом затраты на модернизацию и реконструкцию объекта основных средств могут увеличивать после их окончания первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств.

Необходимо учесть, что при увеличении (уменьшении) первоначальной стоимости основных средств в случаях достройки, дооборудования, реконструкции и частичной ликвидации, затраты списываются по дебету счета 08 «Вложения во внеоборотные активы» и кредиту соответствующих счетов по списанию расходов (10 «Материалы», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда» и др.), отражение бухгалтерскими записями использования источника финансирования капитальных вложений не производится.

После окончания всех произведенных работ и оформления акта приемки — передачи отремонтированных, реконструируемых и модернизированных объектов (форма N ОС-3) затраты списываются по дебету счета 01 «Основные средства» и кредиту счета 08 «Вложения во внеоборотные активы».

Пример. Предприятие ЗАО “Темп” 1 августа 2014 года заключило договор с ООО “ЭВМ” на проведение работ по улучшению характеристик компьютера, закрепленного за отделом сбыта ЗАО “Темп”. Данный компьютер был приобретен 30 августа 2012 года, работы были начаты 21 августа и закончены 30 августа 2014 года.

Подрядчиком была произведена замена модуля памяти компьютера на более совершенный модуль, также были установлены дополнительные детали. Первоначальная стоимость основного средства составляла 5 000 000 руб. Стоимость работ по его усовершенствованию – 1 500 000 руб. без НДС.

Амортизация, начисленная на компьютер до его восстановления, составила 1 800 000 руб.

Проведенные работы были квалифицированы руководством ЗАО “Темп” как работы по модернизации компьютера. Первоначальная стоимость компьютера была увеличена на стоимость проведенных работ. Стоимость основного средства с учетом модернизации составила 4 700 000 руб. (5 000 000 – 1800 000 + 1 500 000).

После проведения работ в ЗАО “Темп” был составлен акт приемки модернизированного основного средства по типовой форме № ОС-3.

Однако, не только затраты на реконструкцию и модернизацию являются расходами по восстановлению основных средств. К таким затратам относятся также расходы по ремонт. Данные расходы в соответствии с п. 20 Инструкции № 26 списываются на счета учета затрат в месяце их признания (документального оформления).

Расходы по ремонту арендованных основных средств также включаются в себестоимость продукции, товаров, работ, услуг, но следует учитывать также условия договора аренды. Так, обязанность арендатора по проведению капитального ремонта необходимо предусмотреть в договоре аренды, поскольку если данный вопрос не будет урегулирован, учитывать затраты по этому виду ремонта основных средств в целях налогообложения нельзя.

Проведение работ по реконструкции и модернизации арендованного основного средства при наличии согласия арендодателя отражается в учете у арендатора в составе капитальных вложений.

Выполненные арендатором отделимые улучшения арендованного имущества являются его собственностью, если иное не предусмотрено договором аренды. В случае, когда арендатор осуществил за счет собственных средств и с согласия арендодателя улучшения, не отделимые без вреда для имущества, арендатор имеет право после прекращения договора на возмещение стоимости этих улучшений, если иное не предусмотрено договором аренды. Таким образом, произведенные неотделимые улучшения не являются собственностью арендатора и по окончанию договора аренды будут переданы арендодателю.

В бухгалтерском учете такая операция отражается следующим образом.

Дебет 08 Кредит 60 — отражена стоимость работ по модернизации арендованного основного средства;

Дебет 76 субсчет “Расчеты с арендодателем” Кредит 08 — передана арендодателю стоимость работ по неотделимому улучшению основного средства.

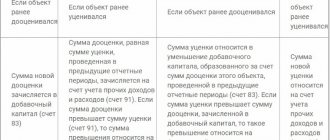

Основные средства, принятые на учет по счету 01 «Основные средства», оцениваются по первоначальной или переоцененной стоимости.

При этом, законодательством Республики Беларусь переоцененная стоимость основных средств образуется при проведении на 1 января переоценки основных средств, незавершенного строительства и неустановленного оборудования. Результаты такой переоценки отражаются в бухгалтерском учете по кредиту 83 «Добавочный капитал» и формируют «Фонд переоценки».

Между тем правилами бухгалтерского учета устанавливаются иные случаи изменения первоначальной стоимости:

1) оценка до текущей (рыночной) стоимости объектов, используемых в предпринимательской деятельности, но имеющих «нулевую» балансовую остаточную стоимость.

По таким объектам постоянно действующая амортизационная комиссия проводит техническое диагностирование объектов и по результатам оценки его реального физического износа производит дооценку. Вновь образовавшаяся амортизационная стоимость не может быть ниже стоимости тех материалов, деталей, узлов, запчастей, агрегатов, из которых состоит объект. Иными словами, минимальная стоимость переоцененного объекта основных средств не может быть ниже стоимости лома черных и цветных металлов и иных отходов, которые полсе ликвидации объекта могут быть реализованы;

2) оценка основных средств, ранее используемых другим юридическим лицом и полученных безвозмездно.

Изменение стоимости безвозмездно полученных основных средств производится в случае, если отсутствует остаточная стоимость.

В учете организаций безвозмездное получение основных средств отражается проводками:

Дебет счета 08 “Вложения во внеоборотные активы”

Кредит счета 98 “Доходы будущих периодов” (субсчет “Безвозмездные поступления”) — отражена рыночная стоимость безвозмездно полученного основного средства;

Дебет счета 08 “Вложения во внеоборотные активы”

Кредит счетов 60, 70, 69 — отражены расходы по доставке и монтажу основного средства;

Дебет счета 01 “Основные средства”

Кредит счета 08 “Вложения во внеоборотные активы” — введено в эксплуатацию полученное основное средство.

В коммерческих организациях по мере использования безвозмездно полученного имущества в хозяйственной деятельности в отчетном периоде (при начислении амортизации по внеоборотным активам) его стоимость признается внереализационными доходами.

Это означает, что при начислении амортизации по безвозмездно полученным основным средствам организация осуществляет следующие записи в бухгалтерском учете:

Дебет счетов 20 , 23, 25, 26, 44

Кредит счета 02 “Амортизация основных средств” — отражено начисление амортизации по безвозмездно полученным основным средствам;

Дебет счета 98 “Доходы будущих периодов” (субсчет “Безвозмездные поступления”)

Кредит счета 91 “Прочие доходы и расходы” (субсчет “Прочие доходы”) — включена в состав внереализационных доходов часть рыночной стоимости безвозмездно полученных основных средств.

Таким образом, в соответствии с новым Планом счетов счет 98-2 “Безвозмездные поступления” используется для учета стоимости безвозмездно полученных активов до момента признания их в качестве доходов организации.

| ОБРАТИТЕ ВНИМАНИЕ! Если организация получает безвозмездно объект основных средств для дальнейшей его реализации, то следует: оформить приказ (распоряжение) о порядке использования, т.е. подготовки к ликвидации, объекта; в акте приема-передачи объекта основных средств следует указать в каком состоянии находится объект (комплектный, аварийный, т.п.); отразить в бухгалтерском учете постановку объекта на счет 08 «Вложения во внеоборотные активы». |

3) оценка выявленных в ходе инвентаризации неучтенных основных средств.

Если при инвентаризации выявлены основные средства, которые не были в эксплуатации, то организации производят их оценку по рыночной стоимости с оприходованием по дебету счета 08 «Вложения во внеоборотные активы» и кредиту счета 91 «Прочие доходы и расходы» согласно Инструкции № 26.

В случае если основные средства, выявленные при инвентаризации, были ранее в употреблении, то они отражаются в бухгалтерском учете с учетом износа указанных основных средств.

Пример. Организацией были выявлены при инвентаризации в 2020 г. основные средства (вычислительная техника), поступившие ранее, но не оприходованные, рыночная стоимость завода — изготовителя равна 10 000 000 руб.

2. Имеющиеся документы на вычислительную технику подтверждают дату ее приобретения в апреле 2012 г. и в соответствии с этим возможно было начисление амортизации до даты инвентаризации в размере 50% от стоимости, или на сумму 5 000 000 руб.

3. В бухгалтерском учете операции по оприходованию неучтенной вычислительной техники должны быть отражены следующим образом:

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»

К-т 91 «Прочие доходы и расходы» — на сумму 10 000 000 руб.;

Д-т 91 «Прочие доходы и расходы»

К-т 02 «Амортизация основных средств» — на сумму 5 000 000 руб.;

Д-т 01 «Основные средства»

К-т 08, субсчет «Приобретение объектов основных средств» — на сумму 10 000 000 руб.

Налоговый учет модернизации основных средств

Согласно п. 2 ст. 257 НК РФ затраты на модернизацию увеличивают первоначальную стоимость основных средств, которая продолжает погашаться начислением амортизации.

Убедитесь, что вы правильно отличаете ремонт основных средств от модернизации для целей налога на прибыль. Получите пробный доступ к К+ бесплатно и переходите к разъяснениям экспертов.

Пример 2

05.04.2020 организацией была произведена модернизация станка. Стоимость работ, выполненных подрядчиком, составила 130 000 руб.

Срок полезного использования не изменился. Работы длились менее года, амортизация начислялась все время.

Первоначальная стоимость объекта равна 900 000 руб. Он относится к 3-й амортизационной группе. СПИ — 5 лет (60 месяцев).

Для целей налогового учета ежемесячная норма амортизации составит: 1 / 60 × 100% = 1,6666%.

Ежемесячная сумма амортизации: 900 000 × 1,6666% = 15 000 руб.

Первоначальная стоимость модернизированного объекта: 900 000 + 130 000 = 1 030 000 руб.

В налоговом учете сумма амортизации в месяц после модернизации: 1 030 000 × 1,6666% = 17 167 руб.

НК РФ также предусматривает возможность увеличения срока полезного использования ОС, если после модернизации его можно эксплуатировать дольше прежде установленного срока. Согласно п. 1 ст. 258 НК РФ увеличить СПИ можно в пределах амортизационной группы, к которой относится ОС. Если СПИ равен верхней границе пределов амортизационной группы, увеличить его после модернизации основного средства нельзя.

О других нюансах налогового учета основных средств вы узнаете из статьи «Порядок налогового учета основных средств».

Документальное оформление

Решение о модернизации основных средств нужно оформить приказом руководителя организации, в котором необходимо указать:

- причины модернизации;

- сроки ее проведения;

- лиц, ответственных за проведение модернизации.

Объясняется это тем, что все операции должны быть подтверждены первичными документами (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Если организация выполняет модернизацию основных средств не собственными силами, с исполнителями нужно заключить договор подряда (ст. 702 ГК РФ).

При передаче объекта основных средств подрядчику оформите акт о приеме-передаче объекта основных средств на модернизацию. Его можно составить в произвольной форме. Если основное средство будет утрачено (испорчено) подрядчиком, подписанный акт позволит организации потребовать возмещения причиненных убытков (ст. 714 и 15 ГК РФ). При отсутствии такого акта доказать передачу основного средства подрядчику будет затруднительно.

При передаче основного средства на модернизацию в специальное подразделение организации (например, ремонтную службу) следует составить накладную на внутреннее перемещение по форме № ОС-2. Если при модернизации местонахождение основного средства не меняется, никаких передаточных документов составлять не нужно.

По окончании модернизации составляется акт о приеме-сдаче модернизированных основных средств, например, по форме № ОС-3. Его заполняют независимо от того, хозяйственным или подрядным способом была проведена модернизация. Только в первом случае организация оформляет бланк в одном экземпляре, а во втором – в двух (для себя и для подрядчиков). Акт подписывают:

- члены приемочной комиссии, созданной в организации;

- сотрудники, ответственные за модернизацию основного средства (или представители подрядчика);

- сотрудники, ответственные за сохранность основного средства после модернизации.

После этого акт утверждает руководитель организации и его передают бухгалтеру.

Если подрядчик проводил модернизацию здания, сооружения или помещения, которая относится к строительно-монтажным работам, то дополнительно к акту, например, по форме № ОС-3, могут быть подписаны акт приемки по форме № КС-2 и справка о стоимости выполненных работ и затрат по форме № КС-3, утвержденные постановлением Госкомстата России от 11 ноября 1999 г. № 100.

Итоги

Важными моментами при учете модернизации ОС являются разделение понятий «ремонт» и «модернизация», организация удобного аналитического учета. Также необходимо принимать во внимание различия в бухгалтерском и налоговом учете модернизации основных средств, которые потребуют от бухгалтера действий по обеспечению корректного отражения временных разниц.

Подробнее обо всех нюансах бухучета основных средств читайте в этой статье.

Источники:

- Налоговый кодекс РФ

- приказ Минфина России от 30.03.2001 № 26н

- приказ Минфина РФ от 13.10.2003 № 91н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Принципиальные отличия

Главное отличие ремонта от реконструкции в том, что целью первого являются профилактические мероприятия, устранение мелких повреждений и неисправностей в целях предохранения и преждевременного износа основных средств. В результате любого ремонта не изменяются назначение объекта основных средств, его технико-экономические показатели, технологическое или служебное назначение, не улучшается качество продукции, не увеличиваются производственные площади.

Целью же реконструкции является улучшение первоначально принятых нормативных показателей функционирования объекта основных средств, увеличение мощности, срока полезного использования.

Таким образом, при разграничении реконструкции и ремонта основных средств определяющее значение играет изменение технико-экономических показателей, технологического или служебного назначения, приобретение им новых качеств. Данный вывод подтверждают письма Минфина России от 22 апреля 2010 г. № 03-03-06/1/289, от 24 24 марта 2010 г. № 03-03-06/4/29.

Важный момент

Не может являться определяющим фактором для разграничения ремонта и реконструкции стоимость проводимых работ. Письмо Минфина России от 24 марта 2010 г. № 03-03-06/4/29.