Основание и правовые основы

Налог на игорный бизнес — это региональный прямой налог. Его регулирует глава 29 Налогового кодекса РФ, действующая с 1 января 2004 года. Для целей определения этого налога установлено, что игорный бизнес — это предпринимательская деятельность по организации и проведению азартных игр, связанная с извлечением организациями доходов в виде выигрыша и (или) платы за проведение азартных игр.

Региональные органы власти имеют право соответствующим региональным законом ввести налог на игорный бизнес и установить его ставку (с учетом пределов, установленных НК РФ). Однако, если региональный закон не принят, то налог все равно считается введенным и полностью регулируется НК РФ. В отличие от других региональных налогов объект налогообложения, база, период и сроки уплаты налога на игорный бизнес полностью регулируются НК РФ и не могут изменяться региональным законодателем.

https://youtu.be/9yoyV9pCn04

Основные понятия

Есть несколько основных понятий, по которым рассчитывается налог на игорный бизнес:

- Игорный бизнес. Определенная предпринимательская деятельность, не являющаяся какой-либо реализацией продукции, но при этом связанная с извлечением дохода от участия в различных азартных играх в игорном заведении. Также может быть получен доход с платы за проведение таких игр, с которого также взымается налог.

- Игорное заведение. Определенное предприятие, в котором проводятся всевозможные азартные игры на основании соответствующей лицензии. Могут приниматься ставки на пари, с которых тоже взимается налог на игорный бизнес. К таким заведениям относятся различные залы игровых автоматов, тотализаторы, букмекерские конторы, казино, а также любые другие игорные дома.

- Пари. Заключенное между юридическими или же физическими лицами соглашение о выигрыше, которое основывается на риске. Другими словами, соглашение считается пари в том случае, если его исход непосредственно зависит от определенного обстоятельства, которое может как произойти, так и не произойти.

- Игровой стол. Специализированное место, которое оборудуется в игорном заведении и предназначается для проведения различных азартных игр вне зависимости от видов выигрыша. В данном случае с каждого такого стола взымается налог на игорный бизнес. В данном случае в азартных играх само заведение также может принимать участие через своих представителей в качестве организатора, наблюдателя или даже играющей стороны.

- Игровой автомат. Специализированное оборудование, которое устанавливается в игровом зале и используется для того, чтобы получать денежный выигрыш. В данном случае сотрудники компании не могут принимать никакого участия в игре на таких автоматах.

- Касса. Специализированное место, которое оснащается соответствующим оборудованием. При помощи данного оборудования в игорном заведении ведется учет общей суммы ставок, а также определяется общая сумма выигрыша, которую нужно будет выплатить. Единственным исключением в данном случае является тотализатор, так как он представляет собой структурное подразделение унитарного государственного предприятия.

Все вышеперечисленные понятия учитываются в процессе того, как рассчитывается налог на игорный бизнес, и поэтому важно запомнить их и в дальнейшем правильно использовать.

Объекты налогообложения

Перечень того, что относится к объектам налогообложения налогом на игорный бизнес, установлен статьей 366 Налогового кодекса РФ. Это:

- игровой стол;

- игровой автомат;

- процессинговый центр тотализатора;

- процессинговый центр букмекерской конторы;

- пункт приема ставок тотализатора;

- пункт приема ставок букмекерской конторы.

Каждый объект налогообложения должен быть в установленном законом порядке зарегистрирован в налоговом органе по месту установки или нахождения не позднее чем за два дня до даты его установки (открытия). Также налогоплательщик обязан регистрировать и любое изменение количества объектов налогообложения — в тот же срок.

Форма заявления о регистрации объектов налогообложения утверждена Приказом Минфина РФ от 22.12.2011 N 184н.

Регистрация (подача заявления налогоплательщиком) может быть проведена лично, через представителя или почтой.

Налоговые органы в течение 5 рабочих дней с даты получения заявления должны выдать свидетельство о регистрации или внести изменения, связанные с изменением количества объектов налогообложения, в ранее выданное свидетельство.

Порядок постановки на учет плательщиков налога на игорный бизнес утвержден Приказом Минфина РФ от 08.04.2005 N 55н.

Правовые нормы и налогоплательщики

Для начала важно подметить, что конторы букмекеров и тотализаторы имеют право вести свою деятельность по всей России (также в сети Интернет), так как являются видами пари и законодательно отличаются от игровых автоматов, казино и т. д. То же самое касается лотерей (№ 138-ФЗ), так как их учредителями в пределах РФ является государство.

Налог на игорную деятельность является прямым региональным налогом. Он регулировался гл. 29 НК РФ вплоть до 2006 года. Начиная с 01.07.09, в России более не действуют игорные заведения (кроме букмекерских контор и тотализаторов), не имеющие соответствующего разрешения (п. 9 ст. 16 №244-ФЗ). Осуществлять предпринимательскую деятельность игорного характера на данное время можно лишь в пяти (формально – шести) зонах:

- Краснодарский край

- Алтайский край

- Приморский край

- Калининградская область

- Посёлок Красная Поляна, Сочи

- Крым (утверждено, находится в стадии проецирования)

Игорный бизнес на этих территориях снят с регистрации по решению налогового органа (ст. 26 № 374-ФЗ). Проведение этого же бизнеса (за исключением указанных выше разновидностей) в любых других зонах на территории России является нелегальным.

Осуществление подобной деятельности в сети Интернет и других телекоммуникационных сетях также полностью запрещено.

Данная игорная деятельность основана на получении следующих видов прибыли:

- выигрыш;

- пари;

- оплата за проведение.

Объектами налогообложения в законодательном порядке являются:

- игровой стол, автомат;

- центры и пункты приёма ставок.

Налогоплательщиками выступают разнообразные организации, которые проводят соответствующую деятельность (ст. 365 НК РФ). Индивидуальные предприниматели не имеют права организовывать какой-либо игорный бизнес (за исключением упомянутых разновидностей). Организаторами могут быть лишь юрлица, которые зарегистрированы в специальном порядке согласно законодательству РФ.

Каждый из этих объектов регистрируется в фискальных органах не позже 2 дней (не беря в учёт красные дни календаря) до даты, когда предполагается его установление. Этому же правилу должны следовать при ситуациях, когда объекты, облагаемые налогом, подвергаются каким-либо изменениям (продажа, ликвидация, ремонт и т. д.).

Конторы букмекеров, тотализаторы и лотерея не подлежат запрету, если находятся за пределами установленных законом мест. Но всё ещё облагаются налогом как игорная деятельность.

Налоговая база

Налоговая база по налогу на игорный бизнес определяется по каждому объекту налогообложения отдельно, исходя из их общего количества. Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы по каждому объекту и соответствующей ставки налога.

Налог подлежит уплате с момента осуществления лицензируемой деятельности в области игорного бизнеса.

Порядок исчисления налога разъяснен в Письме ФНС РФ от 18.05.2006 N ГВ-6-02/[email protected]

Как исчисляется платеж?

При открытии игорного бизнеса обязательно нужно понять порядок исчисления налога.

Налог на игорный бизнес (косвенный или прямой), а точнее, суммы выплат, которые нужно внести в бюджет федеральный и субъектов РФ, определяются непосредственно самим плательщиком в соответствии со ставкой, а также общим количеством зарегистрированных объектов. Определение точной суммы выплат, учитывая общее количество или же виды объектов налогообложения, должно предоставляться самим плательщиком в налоговый орган, находящийся непосредственно по месту регистрации, не позднее 20 числа каждый месяц, идущий за отчетным.

В том случае, если игорное заведение занимается какими-либо другими видами деятельности, не имеющими никакого отношения к игорному бизнесу, данное заведение должно раздельно учитывать эти выплаты, после чего вносить платежи по отдельности в соответствии с действующим законодательством. Характеристика налога на игорный бизнес была приведена выше.

Ставки налога на игорный бизнес

Налоговые ставки устанавливаются региональными властями России. Однако, они должны не превышать пределы, установленные в статье 369 Налогового кодекса РФ. Эти предельные ставки таковы:

- за один игровой стол — от 25000 до 125000 рублей;

- за один игровой автомат — от 1500 до 7500 рублей;

- за один процессинговый центр тотализатора — от 25000 до 125000 рублей;

- за один процессинговый центр букмекерской конторы — от 25 000 до 125 000 рублей;

- за один пункт приема ставок тотализатора — от 5 000 до 7 000 рублей;

- за один пункт приема ставок букмекерской конторы — от 5 000 до 7 000 рублей.

Субъектами РФ определяются конкретные размеры ставок налога на игорный бизнес. При отсутствии соответствующих законов региональных властей применяется нижний из предельных размеров, установленный статьей 369 НК РФ.

Налоговые ставки

Региональный налог на игорный бизнес представляет собой конкретную ставку для каждого игорного заведения на территории субъектов РФ, которая превышает установленный минимальный уровень, определенный действующим законодательством. В том случае, если нормативный акт того или иного субъекта РФ, определяющий точные размеры налоговых ставок, отсутствует, для его исчисления и дальнейшей оплаты задействуются минимально допустимые размеры ставок. Стоит отметить тот факт, что ставка налога в год на каждый последующий объект сверх определенного количества будет снижаться на 20 %, но только в том случае, если в заведении общее количество игровых столов составляет более 30, а игровых автоматов установлено более 40.

Также следует заметить, что налог на игорный бизнес РФ не предусматривает какие-либо индивидуальные ставки для определенных категорий плательщиков.

Порядок уплаты налога и представления декларации

Налог на игорный бизнес уплачивается в бюджет по месту регистрации в налоговом органе объектов не позднее срока подачи декларации (20-е число следующего календарного месяца). Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, предусмотренной для этих объектов.

Уплата налога при наличии у организации обособленного подразделения — по месту его нахождения.

Декларация по налогу на игорный бизнес предоставляется также ежемесячно — не позднее 20-го числа месяца, следующего за налоговым периодом. В декларации необходимо учитывать изменение количества объектов налогообложения в истекший налоговый период (месяц).

Декларацию нужно подавать в налоговый орган по месту регистрации объектов налогообложения. Крупнейшие налогоплательщики сдают ее в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Форма налоговой декларации и инструкция по ее заполнению утверждены Приказом ФНС РФ от 28.12.2011 N ММВ-7-3/[email protected] Декларация может быть представлена налогоплательщиком лично или через его представителя, направлена в виде почтового отправления с описью вложения или передана в электронном виде по телекоммуникационным каналам связи.

Обращаем внимание!

Налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 25 человек, а также вновь созданные организации, численность работников которых превышает указанный предел, представляют налоговые декларации и расчеты в электронной форме. Это же правило распространяется и на крупнейших налогоплательщиков.

Подробнее о сдаче электронной отчетности можно посмотреть здесь.

Какая отчетность по налогам на азартные игры?

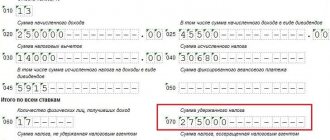

Главный документ по отчетности — налоговая декларация. Представляется она каждый месяц как результат предпринимательской деятельности в календарном месяце, а заполняется по форме (КНД — 1152011), одобренной приказом ФНС № ММВ-7-3/[email protected] от 28.12.2011. Бланки выдаются бесплатно налоговиками. В отчетном документе декларант должен отразить произошедшие за это время изменения, связанные с численностью всех зарегистрированных объектов и отдельно по числу игровых столов, а также собственно калькуляцию налога вместе с отдельным подсчетом по столам игровым. Организации указывают в отчетном документе ИНН, КПП, а индивидуальные предприниматели — ИНН. Исправленные ошибки в документе подтверждаются подписями руководителей и печатью с указанием даты внесения правок.

Налоговикам декларацию надо представить до 20 числа месяца, идущего за прошедшим отчетным периодом. Категория крупнейших плательщиков отчитывается налоговой по месту учета (ст. 370 НК). Подать декларацию можно в бумажном и электронном варианте. Декларант имеет право представить отчетность:

- посредством телекоммуникационных каналов;

- персонально;

- через доверенное лицо;

- по почте (в отправление включается опись).

При доставке посредством почты или телекоммуникаций дата отправки является днем представления декларации. Передача электронного варианта через каналы связи регламентируется законодательством. При подаче отчетности декларантом напрямую или через доверенное лицо налоговики делают пометку о дате принятия декларации на ее копии. За нарушение сроков подачи отчетности декларант штрафуется.

Налог на игорный бизнес в Санкт-Петербурге

В Санкт-Петербурге налог на игорный бизнес регулируется Законом Санкт-Петербурга от 03.07.2012 N 395-66 — этим документом установлены ставки налога. Согласно НК РФ только ставки могут быть установлены на региональном уровне, все остальные аспекты налога на игорный бизнес регулируются НК РФ.

Ставки таковы:

- за один процессинговый центр тотализатора — 125000 рублей;

- за один процессинговый центр букмекерской конторы — 125000 рублей;

- за один пункт приема ставок тотализатора — 7000 рублей;

- за один пункт приема ставок букмекерской конторы — 7000 рублей.

Что нового появилось в законодательстве в 2020 году

Проведение любых азартных игр в нашей стране регулируется несколькими нормативными актами.

Главным из них является Гражданский кодекс, где изложены основы подобной предпринимательской деятельности.

Ограничения, накладываемые на игорный бизнес перечислены в настоящий момент в законе от 29.12.2006 N 244-ФЗ «О госрегулировании деятельности по организации азартных игр». Последние правки в него были внесены в 2020 году.

Налогообложение любого бизнеса, и игорного в частности, регулируется Налоговым кодексом. В нем данному региональному налогу посвящена целая глава – .

Согласно положениям НК, это прямой налог, который вводится законом субъекта РФ, где определяется его ставка. Отсутствие такого закона не означает отсутствие у предпринимателей обязанности платить за осуществление игорного бизнеса.

В таком случае ставка и порядок уплаты регулируются только НК. Регионы также не вправе изменять такие моменты, как объект и база налогообложения, сроки внесения платежей. Это прерогатива федеральных властей.

Изменения, внесенные в положения НК, касающиеся налога на игорный бизнес, связаны с изменением ставки рефинансирования ЦБ. Она с 1 января выросла и сравнялась с ключевой ставкой, составив, таким образом, 11%. Соответственно выросли и штрафные санкции, в частности, пени, назначаемые за несвоевременное внесение налога.

back to menu ↑

Налог на игорный бизнес в Москве

В Москве налог на игорный бизнес регулируется Законом г. Москвы от 21.12.2011 N 69 — этим документом установлены ставки налога. Согласно НК РФ только ставки могут быть установлены на региональном уровне, все остальные аспекты налога на игорный бизнес регулируются НК РФ.

Ставки таковы:

- за один процессинговый центр букмекерской конторы — 125000 рублей;

- за один процессинговый центр тотализатора — 125000 рублей;

- за один пункт приема ставок тотализатора — 7000 рублей;

- за один пункт приема ставок букмекерской конторы — 7000 рублей.

Налогообложение игорного бизнеса (видео)

В этом видео подробно описаны объекты, которые, согласно законодательству РФ, облагаются налогами, их регистрация, а также налоговая база и допустимые сроки уплаты.

https://youtu.be/1Q_5FyLvo8c

Ведение игорного бизнеса является достаточно серьёзным делом, имеющим такую же ответственность за нарушения. Правильное и своевременное заполнение декларации, а также следование законодательным положениям по вопросу уплаты налогов является залогом хорошего бизнеса и отсутствия возможных проблем, с этим связанных.