В каких случаях подавать

Прежде чем рассматривать нюансы заполнения, надо понимать, когда понадобится такое заявление. Согласно требованиям НК РФ, уведомлять о снятии с учета в качестве плательщика единого налога надо, если компания:

- полностью прекращает оказывать услуги в конкретной сфере;

- утрачивает право на льготный режим, например, из-за пересмотра законодательной базы в муниципальном районе или превышения каких-то показателей;

- добровольно переходит на иной порядок налогообложения по какому-то виду деятельности.

Если организация прекратила пользоваться ЕНВД, то, независимо от причин, в пятидневный срок надо сообщить об этом в налоговую инспекцию, подав соответствующую форму ЕНВД-3. Срок, предоставленный на информирование, считается в рабочих днях. Допустим, ООО «Пример» решило прекратить пользоваться льготой с 01.11.2017.

https://www.youtube.com/watch?v=tJB3OgIq9FE

Иногда налоговики считают датой прекращения деятельности последний день месяца, в котором обратился налогоплательщик. Такое может случиться на основании п. 3 ст. 346.28 НК РФ, если пропущен срок уведомления и об отказе от ЕНВД заявили позже.

Кроме того, важно знать, что если отказ от единого налога связан с несоблюдением ограничений (средняя численность работников компании не может превышать 100 человек, а доля участия других организаций 25 %), то право на пользование льготным режимом прекращается с 1-го числа того квартала, в котором допущено нарушение.

Организации в случае добровольного или вынужденного отказа от системы налогообложения в виде ЕНВД.

В законе указаны несколько причин, почему компания может сменить вмененку на другую налоговую систему, сюда относятся:

- Компания решила прекратить направление деятельности, по которому применялся такой режим налогообложения, как единый налог на вмененный доход;

- Администрация считает, что ей будет выгоднее работать на другой налоговой системе;

- Компания перестала соответствовать требованиям, установленным для субъектов бизнеса на ЕНВД. К примеру, численность работников превысила 100 человек.

Для того, чтобы воспользоваться любой из перечисленных причин, компания должна отправить в орган ФНС заявление. Для него используется форма ЕНВД-3.

Внимание: бланк нужно оформить и передать в срок 5 дней с момента отказа от ЕНВД. При этом завершающим днем применения вмененки будет считаться день, проставленный в бланке, либо завершающий день того месяца, в котором субъект бизнеса выявил свое несоответствие критериям, либо день добровольного перехода на иную систему.

При этом необходимо помнить, что для некоторых налоговых режимов, переход возможен только с начала нового календарного года. К примеру, данное правило действует для упрощенной системы.

Если компания подаст заявление на отказ от ЕНВД и переход на упрощенку в середине года, то с момента подачи бланка и до завершения года компания будет вынуждена использовать общий режим, что не только увеличит налоговую нагрузку, но число необходимых к оформлению отчетов.

Данное заявление подается в случае прекращения деятельности, которая облагалась вмененным налогом. Если Вы не подадите соответствующее заявление, то налоговая будет считать, что деятельность ведется и соответственно Вы будете обязаны платить налог на вмененный доход. Нужно отметить, что нулевых деклараций по «вмененке» быть не может.

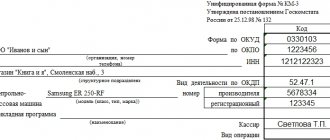

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено {amp}gt; 8000 книг |

Какие разделы заполнять

Заявление о снятии с учета состоит из титульного листа и приложения. В обязательном порядке организации заполняют титульный лист, а приложение заполняется только в случае сообщения организацией о прекращении отдельного вида предпринимательской деятельности и об адресе места осуществления этой деятельности.

Бланк содержит один лист для заполнения и приложение к нему. В приложении отражается перечень видов деятельности, в отношении которых прекращается применения режима ЕНВД.

Для каждого вида деятельности следует заполнить код и адрес его осуществления.

На первом листе отражается общая информация об организации и дате прекращения применения ЕНВД.

Заявление могут заполнять как российские, так и иностранные организации. Вверху следует указать ИНН, а также КПП для российских предприятий.

Код налогового органа должен соответствовать отделению ИФНС, расположенному по месту осуществления вида деятельности, указанного в приложении к заявлению первым.

Ниже следует цифрой обозначить причину, по которой организация перестает применять режим ЕНВД.

Далее цифрой нужно указать российская или иностранная организация и прописать ее полное название. Организации РФ должны также указать свой ОГРН.

Ниже ставится дата прекращения применения режима, основанного на уплате единого налога на вмененный доход, ставится количество листов приложения (если видов деятельности более трех, то заполняются дополнительные листы).

Если форма ЕНВД-3 подается не руководителем организации, а ее представителем, то должна быть приложена к бланку заявления доверенность, в которой указано, что представитель имеет право подавать документы в налоговую от имени доверителя.

Реквизиты этой доверенности, а также доверенного лица следует заполнить в левом нижнем углу.

Если заявление о снятии учета ЕНВД-3 подается лично руководителем организации, то доверенность не нужна, необходимо указать ФИО директора, его ИНН и контактные данные.

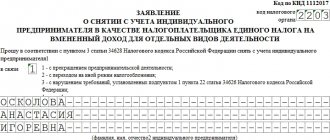

Пример заполнения заявления о снятии с учета по ЕНВД

Налоговая инспекция стремится упростить жизнь налогоплательщиков, поэтому лист содержит множество подсказок по заполнению полей формы. Читаем подсказки очень внимательно и заполняем лист в соответствии с конкретной ситуацией.

Каждый символ вписывается в отдельную клетку, в пустых клетках ставятся прочерки.

Если одного листа приложения к заявлению не хватило, заполняем нужное их количество, а на первой странице обязательно прописываем сколько таких приложений в итоге получилось.

Обязательно следим за актуальностью бланка заявления. Это касается случаев, когда оно заполняется вручную и сам бланк скачивается из интернета.

Оставляем пустыми поля для отметки налогового органа и для отметки о снятии с учета.

На приведенном ниже изображении наглядно видно как следует заполнять первую страницу заявления.

Приложение к заявлению будет выглядеть так. Здесь дается информация по каждому виду деятельности отдельно.

Причины прекращения ведения деятельности по ЕНВД

Приступать к заполнению формы ЕНВД-3 необходимо с внесения кодов ИНН и КПП в верхней части заявления. Так как организация может осуществлять совмещение режимов, то у нее может быть несколько КПП.

В данном заявлении нужно указывать присвоенный компании КПП в отношении деятельности на ЕНВД, то есть чтобы у кода были 5 и 6 цифра — 35.

После этого в форму ЕНВД-3 нужно вписать шифр налогового органа, выступающего получателем данного бланка документа. Он должен состоять из четырех цифр.Далее заявление о снятии с ЕНВД должно содержать информацию о причине, по которой субъект бизнеса принял решение прекратить использование ЕНВД.

При этом нужно применять следующие цифровые обозначения:

- 1 — в случае закрытия деятельности на ЕНВД на добровольной основе по инициативе предприятия;

- 2 — в случае, когда осуществляется смена используемого режима налогообложения с ЕНВД на иной;

- 3 — когда нарушены обязательные критерии применения ЕНВД;

- 4 — по иным причинам.

После этого ниже нужно зафиксировать принадлежность организации конкретному государству:

- 1 — проставляется для российской компании;

- 2 — применяется в отношении иностранных предприятий.

В следующих графах нужно вписать полное наименования юридического лица. Оно должно точно соответствовать названию фирмы согласно учредительным документам. Если при внесении данных остаются пустыми клетки, то они должны быть прочеркнуты.

Далее в соответствующее поле вносится ОГРН. Затем нужно отразить дату, начиная с которой прекращается применение ЕНВД.

После этого нужно заполнить поле, отражающее количество листов, идущих приложение к заявлению, на которых перечисляются направления бизнеса, где происходит закрытие ЕНВД. Рекомендуется сведения в эту графу вносить после того, как все приложения оформлены.

В правом поле нужно отразить количество листов доверенности, если заявление подается через доверенное лицо.

Далее документ подразделяется на две части. Налогоплательщику для заполнения отведена левая часть.

С помощью кодов нужно отразить информацию о подателе документа:

- если проставляет 3 — то заявление подается директором компании;

- если 4 — доверенное лицо на основании оформленной доверенности.

Ниже отражается Ф.И.О. лица, подающего документ, ИНН и номер телефона для контакта. После этого податель заявления ставит подпись и отражает дату направления документа в ИФНС.

Если заявление сдается представителем , то здесь также нужно вписать реквизиты его доверенности. Во всех оставшихся незаполненными строками нужно поставить знак «-«.

Приложение

Затем заполняются листы с приложениями. На каждом из них можно разместить информацию о трех направлениях деятельности, с которых субъект бизнеса планирует произвести снятие в ЕНВД. Если одного листа недостаточно, то можно заполнить еще листы приложения.

В верхней части такого листа также записываются коды ИНН и КПП организации.

Далее в трех частях, каждая из которых должна содержать информацию о конкретном виде деятельности, отражается код вида деятельности по ЕНВД, адрес, где она осуществлялась. Когда следующие блоки не заполняются, то все клетки в них нужно прочеркнуть.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Метки: ЕНВДПереход не специальные налоговые режимы

Посмотреть еще:

Мы уже выяснили, что заявление ЕНВД-3 подается в случае, если организация перестала являться плательщиком налога на вмененный доход. Теперь давайте рассмотрим почему это может произойти.

Случаи, для подачи ЕНВД-3 в налоговую по месту учета:

- Организация прекратила вести данную деятельность (может она прекращает деятельность вообще или только конкретно данную деятельность);

- Организация больше не подпадает под условия применения «вмененки» (здесь либо превышение численности сотрудников.

Бланк заявления ЕНВД-3

Снятие с учета вида деятельности, в отношении которого применялась вмененная система налогообложения, возможно путем подачи заявления по форме ЕНВД-3.

Основная информация

Форма ЕНВД-3 заполняется пользователями налоговой системы по единому налогу на вмененный доход с целью перехода на иную систему или из-за прекращения деятельности.

Особенность ЕНВД-3 – она предназначена для заполнения организациями, для прекращения деятельности предпринимателей существует иная форма заявления. ЕНВД-4 аналогичное заявление, но предназначенное для ИП.

Преимущества данной системы в том, что платить приходится только один налог, рассчитанный на основании первоначально полученного дохода, что позволяет бизнесмену, увеличивая свой доход в дальнейшем избегать увеличения суммы налога.

Необходимость заполнения заявки ЕВДН-3 возникает при несоответствии требованиям использования ЕНВД, при переходе на более выгодную для руководства бизнеса систему, в случае реорганизации предприятия.

Вмененный доход – это предполагаемый доход за отчетный период.

Расчет ведется следующим образом, новый бизнесмен, получив прибыль, отправляет в течение пяти дней отчет в налоговую. На основании первоначальной доходности подсчитывается предполагаемый доход за период. Полученная величина перемножается на коэффициенты-дефляторы, в результате чего получается сумма налога.

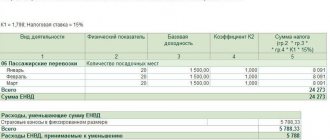

Первый (К1) – является узаконенной и неизменной величиной в течение года.

Второй (К2) – определяется на уровне муниципального образования, является постоянным и устанавливается на основании физических показателей, влияющих на деятельность предпринимателя.

ЕНВД является спец. режимом налогообложения, поэтому пользоваться им могут только бизнесмены, подходящие под определенные требования:

- Вид деятельности, веденный юр. лицом или предпринимателем, должен быть допустим к ЕНВД.

- На территории региона, где ведется работа, должно быть разрешено использование вмененки.

- Численность работников на организации не может быть больше 100.

- Для организаций есть ограничение по наличию долей в уставном капитале, сторонние компании не должны иметь более 25% от уставного вложения.

Если деятельность перестает соответствовать описанным условиям, необходимо снять ее с учета через ЕНВД-3 и перейти на иную систему налогообложения.

Документ ЕНВД-3 подается в фискальный орган по юридическому адресу организации в сроки, установленные законом. Составленное заявление не по нормам, может стать причиной для отказа рассмотрения отчетности, что может привести к отказу в снятии с учета и обложению штрафными санкциями.

Законодательство

Верное заполнение документа позволит избежать проблем с налоговой, поэтому перед внесением данных, следует изучить инструкции и рекомендации по заполнению.

Титульник

В верхней части первой страницы бланка заявления ЕНВД-3 необходимо внести данные ИНН и КПП, а также записать номер страницы.

Номер налогового органа, который требуется записать, можно узнать в отделении налоговой или на сайте ФНС.

Следом заполняется причина, по которой налогоплательщик просит снять его с учета налоговой системы. Вариантов четыре, номер нужного необходимо внести в соответствующую ячейку.

Чуть ниже необходимо выбрать российская или иностранная организация подает отчет.

ОГРН заполняется российскими бизнесменами.

Дата прекращения деятельности в рамках системы ЕНВД вносится из соответствующего документа.

Количество листов приложений и копий документов, приложенных к форме, выставляется по факту.

Ниже горизонтальной черты нужно указать, кто заполняет форму, и какие у данного лица полномочия.

Лист 2

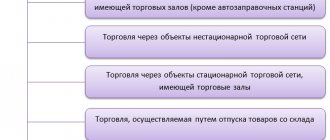

Заполнение второй станицы формы обязательно тем, кто в выборе причины указал четвертый вариант, т.е. решил снять с учета по форме ЕНВД-3 только определенный вид деятельности, в отношении которого применялась система ЕНВД.

Сначала также как и на первом листе вносится ИНН и КПП, номер страницы соответствующий – 2.

Далее прописывается информация о виде деятельности и адресе его реализации.

Данные должны быть достоверными и максимально подробными. Помарки и ошибки недопустимы.

Приложение

Если необходимо прекратить деятельность по более чем трем видам деятельности необходимо воспользоваться дополнительным листом, аналогичным по виду с листом 2. Количество таких листов отображается на титульной странице.

Образец заполнения.

Сроки сдачи

Заполненный бланк ЕНВД-3 можно подать в налоговую на протяжении следующих 5 суток со дня прекращения деятельности (если выпали праздничные или выходные, срок оттягивается на число нерабочих ней) или с момента подачи заявки о переходе в другую систему налогообложения.

Если речь идет о нарушениях условий, на основании которых предоставлялась возможность пользоваться ЕНВД, то ЕНВД-3 подается также в первые 5 суток, но с последнего дня месяца, в котором были вскрыты нарушения.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Мы добавили в Контур Экстерн Малый Бизнес заполнение и отправку следующих форм учета (представлений):

- Уведомление о переходе на УСН, КНД 1150001, в формате 5,02.

- Уведомление об отказе от УСН, КНД 1150002, в формате 5.02

- Сообщение об утрате права на УСН, КНД 1150003, в формате 5.02

- Уведомление об изменении объекта НО, КНД 1150016, в формате 5.02

- Уведомление о прекращении деятельности по УСН, КНД 1150024, в формате 5.01

- Заявление о постановке на учет в качестве налогоплательщика ЕНВД, КНД 1111022, в формате 5.03

- Заявление о постановке на учет ИП в качестве налогоплательщика ЕНВД, КНД 1112012, в формате 5.03

- Заявление о снятии с учета в качестве налогоплательщика ЕНВД, КНД 1111050, в формате 5.04

- Заявление о снятии с учета ИП в качестве налогоплательщика ЕНВД, КНД 1112017, в формате 5.03

Важно, что для представлений нет сохранения черновиков, как для обычных деклараций, поэтому, если пользователь зайдет в форму, заполнит её, а потом выйдет на главную страницу, вернувшись, он попадет в пустую форму.

Отправка форм учета

В отличии от деклараций, после нажатия на кнопку Отправить, если все заполнено без ошибок, документ сразу будет отправлен (если у пользователя КлаудКЭП, сначала появится лайтбокс ввода кода из смс). Если есть ошибки заполнения – соответствующие поля будут подсвечены.

Импорт форм учета

Импорта представлений для ускоренной отправки или для редактирования нет. На данный момент пользователь может только заполнить документ в сервисе и отправить его.

Печать форм учета

Печать представлений доступна только до отправки, со страницы мастера заполнения.

Закрытие торговой точки: порядок на ЕНВД, заявление, отчетность

Добрый день, уважаемые читатели! В этой статье мы поговорим о том, как закрыть торговую точку.

Сегодня вы узнаете:

- Закрытие одной точки – какие могут быть ситуации;

- Прекращение деятельности и как при этом уволить сотрудников.

При закрытии одного торгового павильона (магазина или отдела в чужом магазине) могут быть такие ситуации:

- У вас (ООО) несколько магазинов и все находятся в одном городе (районе), т.е. в одной налоговой инспекции;

- Ваши магазины разбросаны по разным налоговым инспекциям, и тот магазин, что вы хотите закрыть, единственный в этой налоговой;

- У вас не только магазины, но и, например, кафе или бар.

В первом случае в данной ИФНС вы, как юридическое лицо и плательщик ЕНВД, без изменений остаетесь на учете, однако, нужно снять с налогового учета обособленное подразделение.

Для этого необходимо заполнить форму ЕНВД-3. При этом в графе «причины снятия с учета» указать 4 (иное). Указать дату снятия с учета – последний фактический рабочий день.

Работа кассы после даты снятия с учета недопустима. При этом, если закрытие магазина временное, закрывать обособленное подразделение не нужно (в противном случае обязательно).

Рассмотрим второй случай. В налоговой инспекции вы полностью снимаетесь с учета. Поэтому, во-первых, необходимо заполнить заявление о снятии с учета (ЕНВД-3), и в графе причина снятия указать 2 (переход на иной режим налогообложения).

Во-вторых, подать в инспекцию форму С-09-3-2 (Сообщение об обособленных подразделениях, которые закрываются организацией). Обязательно в течение трех рабочих дней после закрытия точки.

Третий случай аналогичен первому. У вас остается другой вид деятельности. Поэтому в налоговой инспекции вы остаетесь налогоплательщиком ЕНВД.

Изучим те же ситуации для ИП. В первом (как и в третьем) случае вы остаетесь в этой налоговой инспекции плательщиком ЕНВД. Для закрытия торговой точки необходимо лишь заполнить ЕНВД-4 (Заявление о снятии с учета ИП). В графе «причины» также указывается код «4». Во втором случае в форме ЕНВД-4 в графе «причины» необходимо указать код «2».

Прекращение деятельности

Код причины «1»(прекращение предпринимательской деятельности) в заявлении о снятии с учета (и для ИП, и для ООО) указывается только в случае закрытия юридического лица (либо закрытия ИП) полностью.

Это тот случай, когда у ИП (или ООО) единственный магазин. Либо их несколько и все подлежат закрытию. Но сегодня мы этот случай рассматривать не будем.

Посчитаем налоги

Итак, решение закрыть торговую точку бесповоротное. Необходимо рассчитаться с налоговой инспекцией. Вновь вернемся к нашим ситуациям, приведенным выше.

В первом и третьем случае налог оплачивается до конца месяца, в котором закрылась точка, независимо от даты закрытия. Во втором случае вы снимаетесь с налогового учета полностью. И расчет налога будет пропорционален количеству отработанных в этом месяце дней.

Заполняя декларацию за прошедший квартал, нужно внимательно проверить расчет закрытых точек. В противном случае сложно будет доказать что-то налоговой инспекции, в которой вы уже не стоите на учете.

Повторимся: при заполнении декларации в первом и третьем случае налог не изменяется до конца месяца, в котором закрылся магазин. Во втором случае будет уменьшен, в зависимости от проработанного времени. Срок сдачи декларации не меняется – это двадцатое число месяца, следующего за отчетным.

Пример. Один из магазинов ООО «Шиллинг» закрылся 15 апреля 2020 г. Заполняем декларацию за второй квартал. В первом и третьем случае (см.

Закрытие одной точки) в графе 3 второго раздела пишем «30» (полное количество дней апреля). И прочерки во втором и третьем месяце квартала. Во втором случае в графе 3 будет пятнадцать дней и прочерки в последующих месяцах.

При заполнении декларации за третий квартал лист второго раздела с этой точкой удаляем.

https://youtu.be/1CCux50mem4

Не нужно забывать, что при закрытии торговой точки необходимо снять с налогового учета кассовое оборудование. Для этого нужно написать заявление, предъявить паспорт и карточку регистрации ККТ.

Увольнение сотрудников

Следующий очень серьезный и болезненный вопрос: что делать с сотрудниками? Хорошо, конечно, если закрывая один магазин, вы открываете другой.

В этом случае есть возможность весь персонал перевести в новый магазин. Но так бывает очень редко. Поэтому при сокращении сотрудников необходимо соблюсти все процедуры, дабы не нарушить законодательство и «не налететь» на штрафы.

Во-первых, все сотрудники подразделения должны быть оповещены о сокращении за два месяца (приказ под роспись). Им по возможности предлагаются рабочие места на предприятии.

Во-вторых, вы должны подать в Центр занятости населения предварительный список сокращенных сотрудников. По истечении двух месяцев сотрудник увольняется. Ему выплачивается помимо компенсации за неиспользованный отпуск, выходное пособие в размере среднемесячной зарплаты.

Для получения последующих выплат сокращенному работнику необходимо вовремя встать на учет в Центр занятости (у него есть две недели). Если в течение двух месяцев сокращенный не смог трудоустроиться, предприятие ему должно выплатить выходное пособие за второй месяц. Если и далее сокращенный остается безработным – за третий (последний) месяц.

Если ваш сотрудник нашел новое место работы до истечения двух месяцев, ему полагается оплата компенсации со дня увольнения до окончания двухмесячного срока.

Возможен другой вариант. Вы, как работодатель «полюбовно» договариваетесь со своим работником (в трудовой такое увольнение оформляется как «согласование сторон«), при этом у вас друг к другу не возникает в дальнейшем никаких обязательств.

Надеемся, подробно рассмотренная тема была вам полезной. И в подобной сложившейся ситуации вы примите правильные решения, используя полученную сегодня информацию.

Источник: https://kakzarabativat.ru/pravovaya-podderzhka/zakryt-torgovuyu-tochku/

Как сдать заявление?

Подать заявление можно четырьмя способами, среди которых:

- Личный визит в налоговую директором организации и предоставление заявления инспектору;

- Сдача электронно, если Ваша организация имеет электронную цифровую подпись и подключена к системе сдачи отчетности через интернет (например, СБИС);

- Отправка заявления по почте — обязательно отправить ценным письмом с описью вложения. В таком случае у Вас останется подтверждение того, что Вы отправили именно ЕНВД-3;

- Визит в налоговую инспекцию доверенного лица — такое лицо должно предъявить в инспектору доверенность на сдачу заявления и паспорт.

Заявление по форме, указанной выше, является обязательным конкретно для организаций. Они подают его в разных случаях, в число которых входят:

- Прекращение деятельности, которая подлежит ЕНВД.

- Изменение рода самой деятельности, даже если новая все равно подлежит ЕНВД.

- Изменение адресов, по которым организация воспроизводит свою деятельность.

- Желание перейти на новый режим налогообложения.

- Желание вернуться к старому режиму налогообложения.

Независимо от причины, налоговый орган должен снять данную организацию с учета плательщиков ЕНВД. Именно для этого подается данный документ.

Отдельно стоит отметить изменения внутри самой организации. Если она сменила характер собственных занятий, если сменила адреса, по которым осуществляет предоставление услуг, то уведомить про данные перемены налоговый орган – это обязанность организации.

Даже в том случае, когда деятельность фирмы выходит за рамки подлежащей «вмененке», то есть организация теряет право на данный спец. режим, в ее обязанностях все равно остается самостоятельная подача документов для того, чтобы снять организацию с учета как плательщика ЕНВД.

Заявление по форме № ЕНВД-3: порядок заполнения

Заявление (Форма ЕНВД-3) заполняется в соответствии с порядком, определенным в Приложении № 11 к Приказу ФНС России от 11.12.2012 № ММВ-7-6/[email protected]

В заявлении по форме № ЕНВД-3 указываются наименование организации, ИНН, КПП, ОГРН, контактный телефон, код ИФНС, в которую представляется заявление, а также причина снятия с учета в качестве плательщика вмененного налога и дата прекращения применения ЕНВД (разд. 2 Приложения № 11 к Приказу ФНС России от 11.12.2012 № ММВ-7-6/[email protected]).

К заявлению по форме № ЕНВД-3 прикладываются приложения, количество которых указывается в самом заявлении. В приложении к форме ЕНВД-3 указывается код вида предпринимательской деятельности, в отношении которой прекращает уплачиваться вмененный налог и место ее ведения. Если количество видов деятельности и (или) мест их ведения составляет более трех, то заполняется нужное количество листов приложения к форме (разд. 3 Приложения № 11 к Приказу ФНС России от 11.12.2012 № ММВ-7-6/[email protected]).

Код вида предпринимательской деятельности указывается в соответствии с Приложением № 5 к Приказу ФНС России от 26.06.2018 № ММВ-7-3/[email protected]

Выделяют несколько случаев прекращения использования ЕНВД. К ним относятся:

- Фирма перестала осуществлять вид деятельности, находящейся на вмененке.

- Переход на более выгодный другой режим налогообложения.

- Несоответствие критериям применения ЕНВД (например, превышение числа работников предприятия свыше 100 человек).

Заявление о снятие с учета ЕНВД ООО направляет в ИФНС независимо от причин отказа от этого режима налогообложения. Для бланка установлена специализированная форма ЕНВД-3.

Подача заявления производится в течение пяти дней с момента прекращения использования ЕНВД. При этом последним днем на ЕНВД считается указанная в бланке ЕНВД-3 дата, либо последний день месяца, в котором было допущено несоответствие установленным критериям, либо дата перехода на другую систему.

Налогоплательщикам нужно принимать во внимание то, что на некоторые режимы можно перейти только с начала года (например,

УСН

), и если организация отправит заявление ЕНВД-3 в течение года, то она окажется на ОСНО, а это означает увеличение налоговой нагрузки и количество сдаваемых отчетов.

Документ можно подать через доверенное лицо, по почте, или через электронный канал связи. Бланк заявления можно заполнить при помощи специализированных программ, интернет-сервисов или от руки. Если снятие с учета осуществляется в нескольких местах осуществления деятельности (городах, районах и .д.), то подавать документ нужно по каждому адресу. Это же распространяется и на виды деятельности.

Налоговый орган снимает с учета организацию в течение пяти дней с момента поступления заявления. Должностные лица ИФНС направляют в организацию уведомление о снятии в письменной форме.

Для снятия ИП с учета плательщика ЕНВД применяется

форма ЕНВД-4

.

Общие положения о применении ЕНВД

До 1 января 2013 года для некоторых налогоплательщиков применение ЕНВД было обязательным, однако 1 января 2013 г. вступила в действие редакция Налогового кодекса РФ, существенно изменившая не только , но и главу 26.3 НК РФ . В настоящее время вопрос о применении ЕНВД к отдельным видам деятельности решает исключительно налогоплательщик. Для перехода на уплату единого налога необходимым и достаточным условием является наличие заявление налогоплательщика. В то же время и для прекращения уплаты ЕНВД понадобится соответствующее заявление от плательщика (пункт 1 статьи 346.28 НК РФ).

Федеральная налоговая служба РФ Приказом от 11.12.2012 N ММВ-7-6/ утвердила заявление по форме ЕНВД 3 (приложение N 3 к Приказу). Оно применяется для снятия организации с учета в качестве плательщика единого налога на вмененный доход. Для случаев снятия с учета индивидуальных предпринимателей данная форма не применяется.

Бланк новой формы ЕНВД-3 можно скачать на официальном сайте ФГУП ГНИВЦ ФНС России , сайте Федеральной налоговой службы РФ найти в справочно-правовых системах или же скачать по соответствующей ссылке.

При решении вопроса о прекращении уплаты ЕНВД организации следует помнить, что переход на иную систему налогообложения возможен только со следующего календарного года. Для прекращения уплаты ЕНВД организация в течение 5 дней со дня прекращения деятельности, подпадающей под ЕНВД, или перехода на иную систему налогообложения подает заполненное заявление в соответствующий налоговый орган.

Заполняем форму заявления енвд-3 по-новому

Предприниматели на вмененке должны ежеквартально сдавать в налоговую отчетность — в 2020 декларация ЕНВД подается до 20-го числа месяца, следующего за окончанием квартала.

Основная информация

Следует поставить правильное обозначение компании с помощью цифры 1 или 2. Российские компании, помимо своего наименования, должны также вписать ОГРН.

Обязательно следует указать дату прекращения работы на вмененном режиме, именно этой датой будет снят налогоплательщик с учета в качестве плательщика вмененного налога.

Если к заявлению прилагаются документы, например, доверенность на представление интересов заявителя, то число листов этих документов также нужно вписать на титульном листе.

Традиционно заполняется раздел достоверности сведений, где следует написать, кто подтверждает изложенные данные в заявлении {amp}amp;#8212; руководитель организации или ее уполномоченный представитель, действующий по доверенности или приказу.

Ниже пишется фамилия имя отчество данного лица и ИНН, если он известен, а также номер телефона, по которому налоговый специалист сможет связаться с заявителем.

На втором листе заявления расположено его приложение, где показываются сведения о видах предпринимательской деятельности, которые снимаются с учета для уплаты вмененного налога. Ставится код предпринимательской деятельности (его можно найти в приложение к Порядку заполнению данного заявление), а также адрес осуществления деятельности.

Листы подписываются, после чего передаются в налоговый орган по месту постановки на учет в качестве плательщика единого вмененного налога. Подать заявление можно либо посетив лично налоговое отделение, либо в электронном виде через интернет. Также заявление можно направить почтой.

Выводы

https://www.youtube.com/watch?v=c6o2KOSCIW4

Форма ЕНВД-3 применяется в том случае, если фирма хочет сняться с учета в налоговой как плательщик единого налога на вмененный доход. Она должна быть подана в пятидневный срок с даты остановки осуществления хозяйственной деятельности по «вмененке». Форма является обязательной при снятии с учета, то есть нельзя написать заявление в произвольной форме для этих целей, его просто не примут налоговые инспектора.

- Сведения о показаниях счетчиков ККМ форма КМ-7

- Табель учета рабочего времени форма 0504421 бланк и образец

Куда подавать заявление

НК устанавливает, что заполненное заявление необходимо подавать в ту инспекцию, где производилась постановка на учет по вмененке.

В случае, когда компания осуществляла деятельность, подходящую под единый налог на вмененный доход, на территории нескольких муниципалитетов, и в каждом находилась на учете, то и сниматься с него требуется в каждом месте.

Из данного правила есть исключение, если компания осуществляла один из данных видов деятельности:

- Выполнение перевозок пассажиров;

- Выполнение перевозок грузов;

- Размещение рекламы на транспорте любого типа;

- Осуществление разносной либо развозной торговли

Внимание: в выше указанных случаях подавать заявление требуется в налоговый орган, который расположен по месту расположения компании.