С зарплаты сотрудников вы удерживаете налог на доходы физических лиц или НДФЛ — 13%, перечисляете его государству, а оставшиеся деньги выдаёте работнику. Вот как это происходит в жизни.

Вы наняли работника и договорились, что будете выдавать ему «на руки» 20 тысяч рублей в месяц. В трудовом договоре нужно указать зарплату 22 990 рублей. Эта сумма включает 13% НДФЛ, который вы перечислите государству. Каждый месяц вы платите 20 тысяч рублей сотруднику и 2 990 рублей — налоговой.

Сдавайте отчётность в три клика

Эльба подходит для ИП и ООО с сотрудниками. Сервис подготовит всю необходимую отчётность, посчитает зарплату, налоги и взносы и сформирует платёжки.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Что такое 6-НДФЛ?

За удержанный и перечисленный НДФЛ нужно отчитаться. Для этого придумали два отчёта: 6-НДФЛ, который сдают каждый квартал, и 2-НДФЛ, который налоговая ждёт только раз в год.

Кроме зарплаты сотрудников НДФЛ нужно платить и с других доходов, которые физлица получают от вас:

- вознаграждения по гражданско-правовым договорам,

- дивиденды,

- беспроцентные займы,

- подарки, общая стоимость которых превышает 4 000 рублей в течение года.

Если физик получил от вас доход хотя бы один раз в течение года, вам нужно сдавать 6-НДФЛ.

В отчёте укажите общие данные по всем физ. лицам, которые получали от вас доходы. Не нужно разделять информацию по каждому человеку, для этого есть другой отчёт — 2-НДФЛ.

Форма отчёта 6-НДФЛ

Правила заполнения 6-НДФЛ

Квартальная отчетность по НДФЛ

В целях усиления налогового контроля с 01 января 2016 года вступят в силу обширные изменения в НК РФ, касающиеся отчетности по НДФЛ, в частности, теперь налоговые агенты будут отчитываться ежеквартально.

Согласно изменениям, внесенным в п. 2 ст. 230 НК РФ, налоговые агенты обязаны будут не только вести учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета, но и представлять в налоговые органы отчетность по НДФЛ.

Согласно новой редакции указанной нормы, которая начнет действовать с 2020 года, налоговые агенты будут представлять в налоговый орган по месту своего учета:

1) документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему РФ за этот налоговый период по каждому физическому лицу, ежегодно не позднее 01 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, если иное не предусмотрено п. 4 ст. 230 НК РФ;

2) расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 01 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Итак, вводится два понятия: документ, содержащий сведения о доходах физических лиц за истекший налоговый период, и расчет сумм НДФЛ.

Под документом, содержащим сведения о доходах, по мнению автора, подразумеваются ныне представляемые сведения о доходах по форме 2-НДФЛ, утвержденной приказом ФНС РФ от 17.11.2010 № ММВ-7-3/[email protected]

Расчет сумм НДФЛ является новым квартальным отчетом по НДФЛ. По какой форме и в каком порядке будет представляться данный расчет, определит ФНС. Соответствующий проект в настоящее время еще не принят.

ПОЛЕЗНО ЗНАТЬ

В настоящее время проходит согласование проект приказа ФНС России «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), и порядка по ее заполнению, а также формата и порядка представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в электронной форме» (еще не опубликован), где предполагается, что отчетность будет сдаваться по форме 6-НДФЛ и не повлечет дополнительной административной нагрузки на налоговых агентов.

Понятие данного расчета раскрывается в новом абзаце, введенном Федеральным законом от 02.05.2015 № 113-ФЗ в ст. 80 НК РФ. Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ представляет собой документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога.

Не подлежат представлению в налоговые органы налоговые декларации (расчеты) по тем налогам, по которым налогоплательщики освобождены от обязанности по их уплате в связи с применением специальных налоговых режимов, в части деятельности, осуществление которой влечет применение специальных налоговых режимов, либо имущества, используемого для осуществления такой деятельности (п. 2 ст. 80 НК РФ).

С учетом вносимых изменений расчет сумм НДФЛ и документ, содержащий сведения о доходах физических лиц за год, будут представляться налоговыми агентами в электронной форме по телекоммуникационным каналам связи. При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек налоговые агенты могут представлять указанные сведения и расчет сумм налога на бумажных носителях (редакция п. 2 ст. 230 НК РФ, которая будет действовать с 2020 года).

Тем самым законодатели с нового года увеличивают лимит численности работников с 10 до 25 человек, позволяющий представлять сведения об их доходах на бумажном носителе. Вместе с этим будет исключена возможность представления сведений о доходах физических лиц на съемных электронных носителях (например, на флеш-картах или дисках). С 2020 года электронный вид представления таких сведений подразумевает их передачу только по телекоммуникационным каналам связи.

ПОЛЕЗНО ЗНАТЬ

По мнению законодателей, введение для налоговых агентов новой обязанности по ежеквартальному представлению отчетности по НДФЛ повысит эффективность администрирования налогов и их собираемость, а также позволит существенно увеличить объем поступлений сумм НДФЛ в бюджеты субъектов РФ и местные бюджеты.

Ужесточение ответственности налогового агента

Статья 76 НК РФ дополнена п. 3.2., согласно которому решение налогового органа о приостановлении операций налогового агента по его счетам в банке и переводов его электронных денежных средств также принимается руководителем (заместителем руководителя) налогового органа в случае непредставления указанным налоговым агентом расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган в течение 10 дней по истечении установленного срока представления такого расчета.

Решение о приостановлении операций по его счетам в банке и переводов его электронных денежных средств отменяется решением того же налогового органа не позднее одного дня, следующего за днем представления соответствующим налоговым агентом расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом.

Еще одно дополнение внесено в ст. 126 НК РФ. Пунктом 1.2 установлено, что непредставление налоговым агентом в установленный срок расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, в налоговый орган по месту учета влечет взыскание штрафа с налогового агента в размере 1000 руб. за каждый полный или неполный месяц со дня, установленного для его представления.

ВАЖНО В РАБОТЕ

С 2020 года будет ужесточена ответственность за непредставление отчетности по НДФЛ.

Также с нового года добавится ст. 126.1 НК РФ, устанавливающая ответственность за представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения.

Согласно данной статье представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения, влечет взыскание штрафа в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения.

При этом уточняется, что налоговый агент может быть освобожден от ответственности, предусмотренной ст. 126.1 НК РФ, в случае если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений.

Сообщение о невозможности удержать сумму налога

При выплате доходов в натуральной форме у налогового агента, как правило, нет возможности удержать суммы НДФЛ по полученному доходу. В этом случае налоговый агент должен произвести расчет и удержание в течение года из иных денежных выплат. В противном случае в силу п. 5 ст. 226 НК РФ он обязан сообщить в налоговые органы и налогоплательщику – физическому лицу о невозможности удержать НДФЛ. Сообщение подается по форме 2-НДФЛ.

Согласно новым изменениям с 2020 года при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 01 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

ПОЛЕЗНО ЗНАТЬ

На месяц будет увеличен срок для сообщения налогоплательщику и налоговому органу о невозможности удержать НДФЛ. Причем сообщать будут не только о сумме налога, но и о суммах дохода, с которого такой налог не удержан.

Если есть обособленные подразделения

Налоговые агенты – российские организации, имеющие обособленные подразделения, должны будут представлять формы 2-НДФЛ и 6-НДФЛ на физических лиц, получивших доходы от таких обособленных подразделений, в налоговые инспекции по месту нахождения этих обособленных подразделений.

В рамках исполнения налоговыми агентами обязанностей, связанных с представлением в налоговые инспекции сведений о доходах граждан по форме 2-НДФЛ, ФНС России письмом от 28.01.2015 № БС-4-11/[email protected] указала в том числе на то, что представление сведений в отношении доходов сотрудников обособленных подразделений, а также перечисление НДФЛ в налоговую инспекцию не по месту учета этих подразделений не допускается.

Изменения в части НДФЛ

| Положения НК РФ | До 01.01.2016 | С 01.01.2016 |

| Пункт 3 ст. 226 НК РФ | Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка 13%, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику | Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода применительно ко всем доходам, в отношении которых применяется налоговая ставка 13%, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, а также к доходам от долевого участия в организации исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику |

| Пункт 4 ст. 226 НК РФ | Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам. При этом удерживаемая сумма налога не может превышать 50% суммы выплаты | При выплате налогоплательщику дохода в натуральной форме или получении налогоплательщиком дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых в денежной форме. При этом удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме |

| Пункт 5 ст. 226 НК РФ | При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога | При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 01 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога |

| Пункт 6 ст. 226 НК РФ | Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках. В иных случаях налоговые агенты перечисляют суммы исчисленного и удержанного налога не позднее дня, следующего за днем фактического получения налогоплательщиком дохода, – для доходов, выплачиваемых в денежной форме, а также дня, следующего за днем фактического удержания исчисленной суммы налога, – для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды | Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты |

| Пункт 1 ст. 223 НК РФ | Дата фактического получения дохода в целях исчисления НДФЛ определяется как день: 1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц – при получении доходов в денежной форме; 2) передачи доходов в натуральной форме – при получении доходов в натуральной форме; 3) уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам, приобретения товаров (работ, услуг), приобретения ценных бумаг – при получении доходов в виде материальной выгоды | Дата фактического получения дохода в целях исчисления НДФЛ определяется как день: 1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц – при получении доходов в денежной форме; 2) передачи доходов в натуральной форме – при получении доходов в натуральной форме; 3) приобретения товаров (работ, услуг), приобретения ценных бумаг – при получении доходов в виде материальной выгоды. В случае если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на эти ценные бумаги, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг; 4) зачета встречных однородных требований; 5) списания в установленном порядке безнадежного долга с баланса организации; 6) последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки; 7) последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств |

- Назад

- Вперёд

Сроки сдачи 6-НДФЛ

6-НДФЛ следует сдавать один раз в квартал:

- за 1 квартал — до 30 апреля

- за полугодие — до 31 июля

- за 9 месяцев — до 31 октября

- за год — до 1 марта следующего года.

Если вы впервые заплатили физлицу только во 2 квартале, сдайте 6-НДФЛ за полугодие, 9 месяцев и год.

Антон — индивидуальный предприниматель и работает один. В июне он обратился к копирайтеру, который написал 5 статей для сайта. Всё оформили договором авторского заказа. Антон заплатил 10 000 рублей копирайтеру и 1495 рублей НДФЛ государству. В июле Антону нужно сдать 6-НДФЛ за полгода, 9 месяцев, а потом ещё отчитаться за год.

4-НДФЛ

А по ст. 126 Кодекса налоговые органы могут применяться меры, которые касаются нарушения сроков подачи 4-НДФЛ. Эту декларацию представляют те индивидуальные предприниматели, которые только начали свою деятельность. Ее нужно сдать в течение пяти дней после месяца, в котором возможно будет первый доход. Это позволит исчислить необходимые авансовые платежи.

Еще одно основание для подачи 4-НДФЛ – когда сумма предполагаемого дохода резко изменилась на 50 процентов в сторону увеличения или уменьшения. Тогда согласно п. 10 ст. 227 НК РФ придется сделать перерасчет авансовых платежей. Это условие предусмотрено также в разъяснениях Минфина России от 01.04.2008 № 03-04-07-01/47 «О порядке исчисления авансовых платежей по налогу на доходы физических лиц».

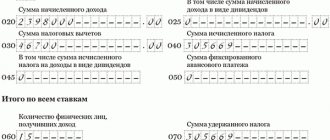

Как заполнить раздел 1 отчёта 6-НДФЛ?

Обобщает данные за все месяцы отчётного периода — с 1 января по 30 июня.

Строка 020: укажите доходы физлиц с 1 января по 30 июня — до того, как из них вычли НДФЛ. Зарплату с января по июнь, включая зарплату за июнь, которую вы выплатили уже в июле. Отпускные и пособия по больничным, которые выплатили с января по июнь — неважно, за какой период. Другие доходы, которые физик получил с января по июнь и с которых вы должны удержать НДФЛ.

Строка 030 — сумма вычетов по доходам из строки 020. Например, детских, имущественных, социальных вычетов.

Строка 040 — сумма НДФЛ с доходов из строки 020.

Строки 025 и 045 — заполняйте, только если платили дивиденды.

Строка 050 — заполняйте, если есть иностранные работники с патентом.

Строка 060 — число людей, доходы которых вы отразили в 6-НДФЛ.

Строка 070 — сумма НДФЛ, которую удержали с начала года. Она может не совпадать с суммой в строке 040. Например, не получается удержать НДФЛ до конца года или доход получен в одном квартале, а налог удержан в другом.

Строка 080 — НДФЛ, который вы не сможете удержать до конца года. Например, НДФЛ с подарка дороже 4 000 рублей человеку, который не получает от вас денежные доходы.

Строка 090 — заполняйте, если возвращали налог работникам.

Можно ли в договоре возложить на организацию обязанность налогового агента по НДФЛ?

Если Налоговым кодексом на организацию не возложена обязанность налогового агента, а согласно договору она должна исчислять и уплачивать НДФЛ (например, при покупке у физического лица транспортного средства), соответствующие условия договора будут являться ничтожными.

Обратимся к Письму Минфина РФ от 22.03.2016 N 03-04-05/15838. Специалисты ведомства отметили, что общеобязательные правила налогообложения доходов физических лиц, включая порядок уплаты налога, установлены гл. 23 «Налог на доходы физических лиц» НК РФ. Данные положения носят императивный характер и не зависят от волеизъявления налогоплательщика и налогового агента.

К сведению. В случае получения дохода в рамках договора гражданско-правового характера, заключенного с физическим лицом, обязанность по исчислению и уплате НДФЛ возлагается на физическое лицо — получателя такого дохода (Письмо Минфина РФ от 31.03.2016 N 03-04-05/18280).

Помните, что сделка, нарушающая требования закона или иного правового акта и при этом посягающая на публичные интересы либо права и охраняемые законом интересы третьих лиц, ничтожна, если из закона не следует, что такая сделка оспорима или должны применяться другие последствия ее нарушения, не связанные с недействительностью сделки (ст. 168 ГК РФ).

Обязанность по исчислению и уплате НДФЛ возникает у организации только в случае, когда она признается налоговым агентом в отношении выплат, производимых физическому лицу.

Таким образом, прописанные в договоре условия, обязывающие организацию исчислять и уплачивать данный налог, когда эта обязанность не возложена на нее НК РФ, будут являться ничтожными.

Ничтожными также будут признаны условия договора, обязывающие самого налогоплательщика уплачивать НДФЛ, если согласно НК РФ соответствующая обязанность возложена на налогового агента (Письмо Минфина РФ от 09.03.2016 N 03-04-05/12891, Определение ВС РФ от 13.01.2016 N 304-КГ15-17425).

К сведению. Российская организация не признается налоговым агентом в отношении денежных средств, перечисляемых физическому лицу по агентскому договору, если такая организация, действуя в качестве агента по данному договору, не является источником дохода этого физического лица (Письма Минфина РФ от 15.04.2016 N 03-04-05/21896, от 24.02.2016 N 03-04-06/10104, 03-04-06/10099).

Как заполнить раздел 2 отчёта 6-НДФЛ?

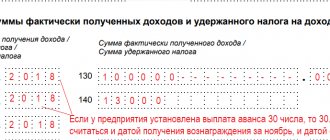

Указывайте только выплаты третьего квартала — с 1 июля до 30 сентября, отдельно за каждый месяц.

Строка 100 — дата получения дохода:

- Зарплата — последний день месяца, за который вы её платите.

- Вознаграждение по гражданско-правовому договору, отпускные и больничные — день выплаты дохода.

Строка 110 — дата удержания налога. Обычно совпадает со строкой 100. Исключения:

- С аванса — день выплаты окончательной зарплаты за месяц.

- С материальной выгоды, подарков дороже 4 000 рублей — в день ближайшей зарплаты.

- Со сверхнормативных суточных — ближайший день выплаты зарплаты за месяц, в котором утвержден авансовый отчет.

Строка 120 — дата, когда нужно заплатить налог. Определяется по ст.226 Налогового кодекса. Если эта дата относится к 4 кварталу, не указывайте доход в разделе 2, даже если вы уже показали его в разделе 1. Например, не включайте в раздел 2 зарплату за июнь, которую выдали в июле.

Строка 130 — вся сумма доходов за 2 квартал, до того, как из неё удержали НДФЛ.

Строка 140 — сумма НДФЛ, удержанного за 2 квартал.

В одном блоке строк 110-140 покажите доходы, у которых совпадают все три даты: получения дохода, удержания и уплаты налога. Сдать отчёт на бумаге можно, если у вас не больше 10 сотрудников. И только электронно — если у вас больше 10 сотрудников.

доход в натуральной форме

Пример 2

Работнику ООО «Волна» выплачен натуральный доход 05.09.2016 в сумме 30 000 рублей, но удержать с него налог в сумме 3900 рублей не удалось. Доход в натуральной форме в 6-НДФЛ за 9 месяцев будет отражен таким образом:

020 – указываем сумму полученного дохода 30 000 рублей,

040 – отражаем исчисленный НДФЛ с дохода в натуральной форме 3900 рублей,

080 – 3900 рублей НДФЛ, т.к. налог не был удержан налоговым агентом, показываем в этой строке.

В Разделе 2:

100 – дата получения «натурального» дохода 05.09.2016.

110 – в нашем примере доход деньгами не выплачивался, значит и дату в этой строке не указываем.

120 — налог удержан не был, эта дата тоже нулевая.

130 – указываем сумму натурального дохода 30 000 рублей.

140 – налог удержан не был, поэтому в данной строке укажем нулевое значение.

Порядок удержания НДФЛ

С любого денежного вознаграждения, выплачиваемого сотрудникам, можно удержать НДФЛ с дохода, выдача которого происходит в натуральной форме. Но общая удерживаемая сумма не должна превышать 50% от общей получаемой сотрудником суммы (п.4 статья 226 НК РФ). Если всю сумму за раз удержать не получается, то остаток можно перенести на последующую выплату. При этом с дохода сначала нужно удержать текущий налог, а с оставшейся суммы 50%.

Пример удержания

20 сентября ООО «Континент» подарило сотруднику Кравцовой А.П. подарок, стоимостью 65 000 рублей. Это первый подарок Кравцовой в этом году. Оклад Кравцовой составляет 25 000 рублей. Выплата зарплаты в ООО «Континент» происходит два раза в месяц, 10 числа основная выплата и 25 – аванс. Аванс Кравцовой составляет 10 000 рублей.

Рассчитаем НДФЛ с подарка, учитывая, что это первый подарок за год:

(65 000 – 4 000) х 13% = 7 930 рублей

Рассчитаем сумму НДФЛ, которую мы сможем удержать с аванса 25 сентября:

10 000 х 50% = 5 000 рублей

Максимально возможный размер удержаний составляет:

(25 000 – 25 000 х 13% ) х 50% = 10 875 рублей

Оставшуюся сумму 2 930 рублей НДФЛ удерживаем с зарплаты 10 числа, значит зарплату Кравцова получит в размере:

25 000 – 3 250 – 10 000 – 7 930 = 3 820 рублей

Невозможность удержать НДФЛ

Не всегда возможно удержать НДФЛ с сотрудника. Такие случаи предусмотрены налоговым законодательством РФ в ряде причин.

Причины

- сотрудники предприятия получили доходы исключительно в натуральной форме, и не получали доходы в денежном виде;

- выплата задолженности работнику согласно вступившему в силу решению суда;

- выдача подарков лицам, не являющимися штатными сотрудниками организации на сумму, не превышающую 4 тыс. рублей, а также при отсутствии дальнейших денежных выплат;

- при выполнении социального обязательства по обеспечению правом бесплатного проезда на ж\д транспорте вышедшим на пенсию по возрасту сотрудникам.

Сроки подачи

Если возникла одна или несколько из вышеуказанных ситуаций, то необходимо обратиться в налоговые органы до 31 января со справкой 2-НДФЛ с указанием цифры «2» в графе «Признак», а также соответствующим уведомлением.

Начиная с 2020 года изменены сроки подачи уведомления, и в 2017 году такая информация должна быть подана в налоговый орган не позднее 01.03.2018 года.

Пример расчета НДФЛ

В сентябре 2107 года руководитель ООО «Континент» на основании приказа подарил сотруднику Петрову П.П. ноутбук. Ноутбук организация приобрела по цене 45 000 рублей в магазине. Заработная плата Петрова составляет 85 000 рублей. В текущем году Петров уже получал подарок от организации, стоимость которого составляла 5000 рублей.

Сумма ранее полученного Петровым подарка превышает 4000 рублей, а значит с ноутбука удерживаем НДФЛ с полной стоимости.

Рассчитаем НДФЛ с ноутбука:

45 000 х 13% = 5 850 рублей.

Данная сумма удерживаем с зарплаты Петрова, а значит зарплата Петрова в сентябре составит:

85 000 – (85 000 х 13% + 45 000 х 13%) = 68 100 рублей

А удерживаемый с Петрова и перечисляемый в бюджет НДФЛ составит:

85 000 х 13% + 45 000 х 13% = 16 900 рублей

Как рассчитать НДФЛ

НДФЛ с дохода в натуральной форме рассчитывают в день выдачи. За налоговую базу принимают стоимость передаваемых товаров (услуг, либо имущества). В том случае, если часть стоимости передаваемого товара оплачивает сотрудник, эта сумма в налоговую базу не включается. Либо включается стоимость товара за минусом оплаченной суммы. Исходя из того, что по закону с сотрудника нужно удерживать НДФЛ с подарка стоимостью больше 4000 рублей, то эту сумму учитывать не нужно. Но данную сумму учесть можно только один раз в год.

По каждому сотруднику сумма НДФЛ должна быть учтена персонально. Но не всегда доход в натуральной форме сотрудник получает индивидуально. В некоторых случаях это доход, предусмотренный в коллективном договоре для всех сотрудников организации. В качестве примера можно привести оплату спортзала для сотрудников или предоставление им бесплатного питания. В таких случаях можно рассчитать НДФЛ следующим образом: общую суммы, перечисляемую организацией в спортзал разделить на количество сотрудников, посещающих его. Некоторые организации организовывают выдачу специальных карт или талонов, которые учитывают посещение зала или столовой.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |