Реализация услуг: проводки

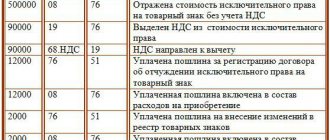

10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. Отражена выручка от оказания 90, субсчет «Выручка» Списана себестоимость оказанных 20, 29 и др. Начислен НДС со стоимости оказанных 68 «Расчеты по налогам и сборам», субсчет «НДС» Списаны расходы, связанные с оказанием 44 Иногда возникает вопрос, какие при перепродаже услуг бухгалтерские проводки нужно делать.

Сразу оговоримся, что термин «перепродажа» к услугам не совсем применим. Ведь приобретение и потребление услуг производится одномоментно, следовательно, нельзя купить услуги (т. е. потребить их), а затем их же перепродать.

Речь может идти скорее об оказании услуг с привлечением сторонних лиц. К примеру, для

Понятие и виды услуг

Возмездное оказание услуг – это договор между заказчиком и исполнителем, в соответствии с которым исполнитель обязуется выполнить оговоренные в договоре услуги, а заказчик обязуется оплатить выполненные услуги согласно условиям договора (статьи 779 и 781, глава 39, часть 2 ГК РФ от 26.01.1996г. N 14-ФЗ ред. от 23.05.2016г).

Безвозмездное оказание услуги – это оказание контрагенту услугу без получения от него платы (ст. 423 ГК РФ).

В договоре возмездного оказания услуг могут быть указаны, например следующие услуги:

1С проводки по услугам полученным и реализованным

По дебету счёта указывается затратный счёт, а по кредиту счет 60 субсчёт 01, который в бухгалтерском плане счетов называется «Расчёты с поставщиками и подрядчиками».

Также фирмами, уплачивающими НДС, составляется счет-фактура.

При получении (поступлении) разных услуг, указывается по дебету не всегда один тот же счёт учёта, формируются такие проводки по услугам, например:

- При транспортных затратах — счёт учёта может быть разный, это может быть:

— Сч. 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную или иную производственную деятельность» при перевозке транспортной организацией продукции собственного производства;

- Сч. 26, отражается при отправке корреспонденции, при использовании линии интернет;

- При аудиторских — по дебету указывается сч.

Как отразить в учете реализацию работ (услуг)

.Если организация, которая оказывает услуги (выполняет работы), является плательщиком НДС, одновременно с признанием выручки начислите этот налог.

Рекомендуем прочесть: Ответы на вопросы санминимума для работников общепита

26, при получении транспортом поставщика канцелярских принадлежностей для офисных работников; — Сч. 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» при перевозке транспортом сторонней организации реализованного товара контрагенту; — Сч.

Начисление НДС отразите по дебету счета 90-3:Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с реализации работ (услуг).Если организация получила частичную (полную) предоплату в счет будущих работ (услуг), в учете сделайте следующие проводки по начислению НДС:Дебет 51 (50) Кредит 62 субсчет «Расчеты по авансам полученным» – получена частичная (полная) предоплата от покупателя в счет предстоящих работ (услуг);Дебет 76 субсчет «Расчеты по НДС с авансов полученных» Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с суммы предоплаты.Такой порядок следует из Инструкции к плану счетов (счета 68, 90).Ситуация: как отразить в бухучете реализацию работ, которые носят долгосрочный характер (кроме строительных работ)?В бухучете отразить реализацию

Бухгалтерские проводки по оказанным услугам

По дебету счёта указывается затратный счёт, а по кредиту счет 60 субсчёт 01, который в бухгалтерском плане счетов называется «Расчёты с поставщиками и подрядчиками».

При получении (поступлении) разных услуг, указывается по дебету не всегда один тот же счёт учёта, формируются такие проводки по услугам, например:

- При транспортных затратах — счёт учёта может быть разный, это может быть:

— Сч. 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную или иную производственную деятельность» при перевозке транспортной организацией продукции собственного производства;

- Сч. 26, отражается при отправке корреспонденции, при использовании линии интернет;

- При аудиторских — по дебету указывается сч.

Расходы на бухгалтерское обслуживание

Бухгалтерское обслуживание: за что платим?

Если Вы по каким либо причинам не успеваете найти бухгалтера до сдачи отчетов, а нужно отчитаться перед налоговыми органами, то не надо отчаиваться, выход всегда есть! Существуют компании, оказывающие бухгалтерские услуги, помогут решить нерешенные проблемы. Они оказывает всевозможные услуги, объединим их в одно название — бухгалтерское обслуживание. Например, квалифицированный специалист полностью может вести бухгалтерские и налоговые учеты или же заниматься отдельным участком бухгалтерии.

Бывает клиенту нужна помощь лишь в составлении отчетов. В таких случаях также можно обратиться в фирму, осуществляющую бухгалтерское обслуживание. Помимо всего, услуги фирм, предоставляющих бухгалтерское обслуживание, используются, когда требуется восстановить бухгалтерский учет. Пример, в фирме с уходом главного бухгалтера, обнаружили, что остались документы в полном беспорядке. Вот тут вам смогут помочь квалифицированные бухгалтеры из фирм, оказывающих бухгалтерское обслуживание.

На что списываетсябухгалтерское обслуживание?

В бухгалтерских учетах затраты на бухгалтерское обслуживание относят к управленческим расходам (обычный вид деятельности) (согласно п.

Бухгалтерский учет оказанных услуг: для начинающих бухгалтеров

Особо яро Налоговый кодекс следит за видами расходов и четко определяет: «Любой расход должен быть обоснован и иметь производственную необходимость.

26, при получении транспортом поставщика канцелярских принадлежностей для офисных работников; — Сч. 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» при перевозке транспортом сторонней организации реализованного товара контрагенту; — Сч.

Т.е. непосредственно влиять на возможность ведения деятельности» Что нам это дает?

Это мысле-фильтр, через которую мы пропускаем каждую покупку, особенно покупку услуг. Другими словами, у нас могут быть услуги, которые можно поставить в формулу финансового результата и уменьшить налог на прибыль. А могут быть услуги, которые нельзя поставить в формулу и уменьшить налогооблагаемую прибыль; такие услуги предприятие сможет оплачивать только за счет своей чистой прибыли.

Наглядный пример услуги, которую нельзя включить в формулу, а придется оплачивать за счет чистой прибыли, может быть — покупка питьевой воды в офисы фирмы, оплата обедов сотрудников в заведениях общепита.

А все почему? Потому что это не производственные расходы.

Они напрямую не влияют на осуществление деятельности.

Рекомендуем прочесть: Мострансавто жалоба на водителя

Бухгалтерский и налоговый учет

Для целей бухгалтерского учета издержки, обусловленные консультированием или получением информационных услуг, должны показываться по правилам ПБУ 10/99. Нормы учета относят этот тип затрат к расходам от обычной деятельности (п. 7 ПБУ 10/99). Накапливаются они в дебете счета 26 или 25, 20, 44, 91 (зависит от характера услуги и темы консультации, от того, для каких целей требуется данная информация). Проведение в учете осуществляется с участием в корреспонденции счета 60. Признание издержек происходит в периоде, когда услуги были фактически получены. Привязка операции к дате оплаты не практикуется.

В налоговом учете нет однозначности при признании информационно-консультационных услуг. Минфин указывает, что эти затраты могут быть зачтены при выведении размера налоговой базы по налогу на прибыль (Письмо от 06.10.2014 г. № 03-03-06/1/49967). Минфин рекомендует относить стоимость юридических, информационно-консультационных и других видов нематериальных услуг в состав прочих расходов, которые связаны с производством и реализационными мероприятиями. Дата признания издержек привязывается к дате осуществления расчетов или получения документации для последующего расчета. Разрешается ориентироваться и на последний день в отчетном периоде (с. 272 НК РФ).

ВАЖНО! Минфин уточняет, что в расходы стоимость таких услуг можно отнести при одном условии – субъект предпринимательства может доказать обоснованность трат и документально подтвердить факт получения услуги.

Факт оказания и получения услуг проверяется налоговыми органами через оценку реальности заключенной сделки (проверка местонахождения организации, оказавшей услуги, их контактных номеров телефона, соответствие подписей в актах). Первичная документация по хозяйственным операциям может быть признана оправдательной, если оформление бланков соответствует законодательным нормам (присутствует полный перечень обязательных реквизитов, содержание документа совпадает с характером оказываемой услуги).

В договорах и актах необходимо приводить детальную расшифровку оказанных услуг. Использование формулировок общего характера (юридические услуги или информационно-консультационное сопровождение) не является основанием для признания подтверждающей документации действительной. В судебном порядке при отсутствии детализации по услугам договор может быть отнесен к категории незаключенных. Причина заключается:

- в невозможности идентификации перечня вопросов, по которым оказывалась консультация;

- неясности определения временного диапазона выполнения услуг;

- отсутствии признаков, по которым можно проследить цели обращения к консультантам.

Если в договоре и акте нет детализации услуг, этот комплект документов необходимо дополнить справкой или отчетом, составленными в произвольной форме. В них прописывается подробно характер услуг и их состав. В роли первичной подтверждающей документации могут выступать наравне с актами бланки накладных и протоколы проведения консультации.

Для принятия к вычету суммы по НДС необходимо иметь счет-фактуру (оформление регламентировано ст. 169 НК РФ). Обоснование необходимости получения конкретных услуг должно строиться на наличии их прямого влияния на результаты деятельности компании. Налоговые органы отстаивают позицию необоснованности затрат, если после их осуществления не появился доход у предприятия

ВАЖНО! Все признаваемые в налоговом учете издержки должны оказывать непосредственное воздействие на размер доходных поступлений.

Спор с контролирующими органами возможен, если содержание оказываемых сторонними лицами услуг совпадает с должностными функциями одного из штатных специалистов предприятия. Например, в компании по штату числится юрист, должность не является вакантной. Если руководство фирмы обратилось за юридической консультацией не к своему специалисту, а в другую организацию или частному лицу, то понесенные в связи с этим затраты не будут обоснованными. Необходимо избегать дублирования нематериальными услугами обязанностей штатного персонала.

Судебная практика доказывает, что позицию налоговиков по вопросу обоснованности расходов можно успешно оспорить. Судебные решения свидетельствуют, что оценивать эффективность потраченных ресурсов может только сам субъект хозяйствования. Поводом для включения в расходную налоговую базу может быть как фактическое увеличение доходов, связанное с понесенными затратами, так и намерение в будущем получить дополнительную материальную выгоду или исключить возникновение убытков.

Нематериальные

Для упрощенцев действует закрытый перечень издержек, на величину которых можно уменьшать налоговую базу. Их список зафиксирован ст. 346.16 НК РФ. Консультационные услуги в этом разделе Налогового кодекса не упомянуты. Невозможность зачета в расчете налога по УСН подтверждается в письмах налоговых органов (например, Письмо авторства УФНС РФ по г. Москве от 19.12.2007 г. под № 18-11/3/[email protected]).

Из этого правила может быть несколько исключений:

- Компания, получившая информационные услуги, специализируется на консультировании (оказание нематериальных инфоуслуг является для нее основным направлением деятельности). Расходы должны быть отнесены в состав материальных издержек.

- Аудиторская, бухгалтерская или юридическая консультации. При возникновении спора с ФНС в отношении аудиторской информационной поддержки необходимо обосновывать свою позицию п. 2 ст. 1 Закона от 31.12.2008 г. № 307-ФЗ (в этой части закон определяет, что аудиторские услуги – это не только аудит, но и сопутствующие услуги).

Бухгалтерский учет оказанных услуг: основы

Особо яро Налоговый кодекс следит за видами расходов и четко определяет: «Любой расход должен быть обоснован и иметь производственную необходимость. Т.е. непосредственно влиять на возможность ведения деятельности» Что нам это дает?

Это мысле-фильтр, через которую мы пропускаем каждую покупку, особенно покупку услуг. Другими словами, у нас могут быть услуги, которые можно поставить в формулу финансового результата и уменьшить налог на прибыль. А могут быть услуги, которые нельзя поставить в формулу и уменьшить налогооблагаемую прибыль; такие услуги предприятие сможет оплачивать только за счет своей чистой прибыли.

Наглядный пример услуги, которую нельзя включить в формулу, а придется оплачивать за счет чистой прибыли, может быть — покупка питьевой воды в офисы фирмы, оплата обедов сотрудников в заведениях общепита. А все почему? Потому что это не производственные расходы. Они напрямую не влияют на осуществление деятельности.

Услуги на каком счете учитывать

Например, предприятие купило товары, материалы.

Потратило деньги, но не потеряла их, поскольку «деньги превратились в другие ресурсы». Передача материалов в производство или на хоз.нужды происходит так:

- за счет проводки материалы уменьшаются на 10 счете в высчитанной сумме и количестве

- высчитывается стоимость этих материалов, к примеру, средняя стоимость.

- и эта сумма приходит на счета затрат (20, 23, 25, 26, 44)

- до конца месяца такие накопленные суммы можно смело сказать, что они затраты

Но когда идет процесс закрытия месяца и эти затраты начинают участвовать в подсчете финансового результата — вот тогда они превращаются в понятия расходы, т.е. это затраты, принятые к учету финансового результата для подсчета прибыли, с которой затем берется «Налог на прибыль» Не все желаемые затраты предприятия можно отнести к расходам.

Т.е. не все затраты могут попадать в формулу финансового результата для подсчета прибыли.

Бухучет расходов: как он ведется и зачем он нужен?

Этим небольшим обзором мы открываем серию материалов для тех владельцев бизнеса, которым пришлось столкнуться с бухгалтерским учетом. Мы не будем рассказывать о том, что вряд ли вам пригодится: только самое нужное и простыми словами. Итак, поехали.

Удобное ведение бухгалтерии онлайн

Быстрое заведение первички, автоматический расчет зарплаты, многопользовательский режим в Контур.Бухгалтерии

Попробовать

Свои затраты, например на зарплату персонала, оплату услуг аренды или связи, материалы, используемые в работе фирмы, амортизацию автомобилей и оборудования, компания регистрирует на затратных счетах. Они предназначены для того, чтобы в течение месяца копить на них все суммы затрат. Нам не нужно, чтобы что-то забылось или потерялось, правда?

Давайте посмотрим на основные затратные счета, которые могут вам пригодиться:

20 счет предназначен для учета производственных затрат, направленных на выпуск продукции или оказания услуг. Он так и называется: «Основное производство». Сюда можно отнести затраты на материалы для выпечки булочек, на зарплату водителей автомобилей, если вы оказываете услуги по доставке. Амортизацию этих автомобилей, кстати, можно отнести сюда же.

26 счет: «Общехозяйственные расходы». На нем учитываются административные или управленческие затраты. Аренду офиса или зарплату директора компании следует отражать здесь.

На 44 счете фиксируются затраты, связанные с продажей товара, работ или услуг. Организации, которые занимаются торговлей, могут на нем учитывать все свои затраты, если ничем другим не занимаются. А другие компании учитывают на нем представительские расходы, расходы на рекламу, зарплату продавцов, агентское вознаграждение за продажу продукции и т п. Счет так и называется: «Расходы на продажу».

Затратные счета в конце каждого месяца «закрываются». Это значит, что суммы, накопившиеся на них, списываются на другой счет, как правило, на 90-ый: на нем помимо накопленных затрат, пришедших сюда с затратных счетов, учитываются все расходы за месяц.

Помимо расходов сюда же попадают и все месячные доходы. Затем из доходов вычитаются расходы, и полученный результат, называемый финансовым результатом за месяц, будет являться бухгалтерской прибылью или убытком. Эта сумма уходит на другой счет — 99ый; он называется «Прибыли и убытки», а процедуру определения или выведения финансового результата бухгалтеры называют «закрытием месяца».

В Контур.Бухгалтерии вся эта работа автоматизирована: сервис сам сформирует документ, который так и называется: «Закрытие месяца». Он выведет финансовый результат, а вам нужно только вовремя заводить первичные документы.