Инвентаризация счетов в 1С 8.3, если о ней говорят в рамках учета, подразумевает контрольную процедуру, которая позволяет выявить на определенную дату наличие и общее состояние активов и обязательств.

На законодательном уровне процедура инвентаризации регламентирована:

- ФЗ «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ;

- Приказом Минфина РФ от 13.06.1995 N 49 (ред. от 08.11.2010) «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств».

Принимая во внимание законодательные нормы, в настоящей статье мы рассмотрим, как правильно оформить результаты инвентаризации задолженности, запасов, основных средств и незавершенного производства в системе 1С Предприятие 8.3 с помощью бухгалтерской программы.

Если отображение инвентаризации вызывает у вас сложности, обратитесь к нашим специалистам. Мы проконсультируем и подберем для вас оптимальную цену на сопровождение 1С.

В системе ни один из документов, которым оформляется инвентаризация, не формирует бухгалтерских проводок, но на его основании могут быть созданы документы, которые непосредственно корректируют учетные данные. Рассмотрим каждый вид отдельно.

Проведение инвентаризации в 1С задолженности контрагентов

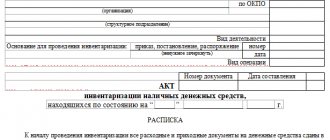

Оформляется документом «Акт инвентаризации расчетов» (АИР). Этот документ инвентаризации имеет задачу отразить результат, тогда как сам процесс сверки с контрагентами происходит при помощи акта сверки. АИР не содержит детальных сведений расчетов с покупателями и поставщиками, а отображает общую сумму задолженности по каждому контрагенту на дату. На основании акта инвентаризации можно распечатать ИНВ-17 (Акт инвентаризации расчетов) ИНВ-22 (Приказ о проведении инвентаризации).

Документ расположен в разделах «Покупки/Продажи-Расчеты с контрагентами-Акты инвентаризации расчетов».

Рис.1 Покупки

Рис.2 Продажи

Документ содержит всего 6 вкладок: Дебиторская задолженность, Кредиторская задолженность, Счета расчетов, Проведение инвентаризации и Инвентаризационная комиссия.

Рис.3 Вкладки

Перед заполнением данных необходимо на вкладке «Счетов расчетов» настроить счета, по которым будут выведены остатки на дату инвентаризации. По умолчанию программа автоматически выдаст список всех счетов, на которых по правилам РСБУ аккумулируется задолженность по контрагентам и которые настроены для конкретной организации. Список при необходимости можно отредактировать.

Рис.4 Инвентаризация расчетов в 1С 8.3

Следующий шаг предполагает указание административной информации: периода и основания для проведения инвентаризации на одноименной вкладке и назначения участников инвентаризационной комиссии также на соответствующей вкладке. Данные заполненных полей попадут в печатную форму.

На вкладках «Дебиторская задолженность» и «Кредиторская задолженность» при нажатии кнопки «Заполнить» система автоматически заполнит остатки по настроенным счетам по каждому контрагенту. По умолчанию все остатки в системе считаются подтвержденными. Неподтвержденные по контрагенту суммы и суммы задолженности, по которым истек срок исковой давности, необходимо заполнить вручную.

Акт инвентаризации сам по себе не формирует проводок, а корректировки суммы по контрагентам необходимо проводить при помощи документа «Корректировка долга».

Назначение формы ИНВ-17

Перед составлением бухотчетности организациям необходимо провести инвентаризацию своих активов и обязательств. Это способствует не только верному заполнению баланса, но и своевременному выявлению несоответствий между данными бухучета и сведениями, имеющимися у контрагентов.

О том, какие учетные данные нужно инвентаризировать перед началом составления годовой отчетности, читайте в материале «Как провести инвентаризацию перед годовой отчетностью».

Необходимость проведения инвентаризации возникает также в следующих случаях:

- при смене материально-ответственных лиц;

- хищении на предприятии и прочих нестандартных ситуациях;

- ликвидации организации.

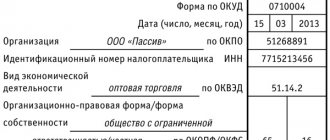

Бланк унифицированной формы ИНВ-17 используется для оформления результатов инвентаризации дебиторской и кредиторской задолженности. Он был введен в действие постановлением Госкомстата России «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» от 18.08.1998 № 88. Но к применению с 2013 года необязателен. Возможно использование вместо него разработанной самостоятельно формы аналогичного содержания. Однако форма ИНВ-17 содержит поля для заполнения всех тех сведений, которые подлежат отражению в подобном бланке, поэтому продолжает активно использоваться.

Как провести инвентаризацию в 1С? Поговорим о запасах

Проведение ревизии запасов оформляется документом «Инвентаризация товаров», расположенным в разделе «Склад-Инвентаризация».

Рис.5 Разделы «Склада»

В рамках этого документа операцию можно проводить по месту хранения запасов, выбрав соответствующий склад, или по материально ответственному лицу (при этом поле склад не заполнять).

Как и в случае с первым документом (с актом), заполнение следует начать с административной информации, на вкладках «Проведение инвентаризации» «Инвентаризационная комиссия».

При выборе склада система автоматически заполняет данные по номенклатурным позициям и их фактическому количеству, цене и сумме. Эти суммы могут быть отредактированы вручную после проведения фактической инвентаризации. Данные по учтенным данным заполняются при нажатии кнопки «Заполнить-Перезаполнить учетные количества и суммы». Разница между фактическими и учетными данными система рассчитывает автоматически.

После проведения документа в системе на его основании можно сделать списания и оприходования товаров и отчет о розничных продажах, которые уже формируют соответствующие проводки в учете на основании результатов инвентаризации.

По всем вопросам, связанным со складским учетом, обращайтесь на линию консультации 1С в Москве, а также оставляйте заявки на нашем сайте. Наши специалисты свяжутся с вами в кратчайшие сроки.

Списание товаров в 1С со склада

Для того, что бы списать товар на основании инвентаризации необходимо создать новый документ списания.

Нажимаем в «Инвентаризации» кнопку «Создать на основании» — «Списание товаров»:

Программа 1С Бухгалтерия 8.3 автоматически сформирует списание по позициям, у которых была недостача:

Если всё верно — просто нажмите кнопку «Провести». Проверим проводки по списанию:

Инвентаризация внеоборотных активов

Инвентаризация внеоборотных активов оформляется документом «Инвентаризация ОС», расположенном в разделе «ОС и НМА-Учет ОС».

Рис.6 Разделы «ОС и НМА»

Аналогично запасам инвентаризация основных средств может быть проведена либо по подразделению, либо по материально ответственному лицу. При проведении по одному подразделению необходимо указать местонахождение ОС. Если же планируется проведение по нескольким местам хранения, то достаточно указать ответственное лицо (поле «Подразделение» оставить пустым).

Аналогично первым двум документам, вначале заполняются информация о периоде и основании проведения на вкладке «Проведение инвентаризации» и указать состав инвентаризационной комиссии.

Основная задача проведения инвентаризации ОС – это убедиться в их наличии, поэтому при заполнении вкладки «Основные средства» данные о количестве отсутствуют, а проверка осуществляется исходя из инвентарного номера. После проведения реальной инспекции, в документе необходимо снять отметки (если актив не обнаружен). Разница будет рассчитана автоматически.

Рис.7 Необнаруженные активы

После проведения документа в системе на его основании можно создать списания, принятие к учету или перемещение ОС. А эти документы в свою очередь уже формируют проводки в системе.

Общие моменты

Во всех случаях обязательной для заполнения является шапка документа, куда вносятся данные о распоряжении об инвентаризации.

— а вот “вид операции” можно оставить пустым.

ИНВ-1 позволяет внести более, чем 22 позиции. Для этого необходимо лишь допечатать нужное количество экземпляров страницы №2. Обратите внимание, что итоговые значения считаются как по текущей странице, так и по документу в целом.

Если, как в нашем примере, были обнаружены расхождения между физическим наличием основных средств и их учетом по бухгалтерии, следует перейти к заполнению сличительной ведомости.

Инвентаризация незавершенного производства

Бухгалтерская программа 1С поддерживает учет незавершенного производства. Раздел «Производство-Выпуск продукции».

Рис.8 Производство

Документ отражает только результаты инвентаризации по центрам затрат в разрезе видов выпускаемой продукции (номенклатурные группы). В отличие от других видов инвентаризации, НЗП следует оформлять в программе всего в 2 случаях:

- Если в течение периода в организации происходил выпуск продукции, и на конец отчетного периода имеются остатки (после процедуры регламентного закрытия);

- Если выпуск продукции отсутствует, но согласно учетной политике к остаткам незавершенного производства относятся суммы прямых расходов (при этом в самой учетной политике установлен способ «С использованием документа «Инвентаризация НЗП»).

Документ фиксирует результаты в разрезе подразделений и видам выпускаемой продукции (номенклатурная группа). Данные по сумма бухгалтерского учета и налогового учета заполняются вручную.

Хотя цена на 1С:Бухгалтерия одна из самых невысоких в линейке продуктов фирмы 1С, как мы увидели, данный продукт является не только инструментом регламентированного учета, но и многофункциональным помощником в складском, производственном и управленческом учете.

Формирование первоначальной стоимости основных средств

В соответствии с Инструкцией № 26 различают стоимость основных средств:

первоначальную, которая определяется как сумма фактических затрат на приобретение объекта и устанавливается при первичной постановке на баланс актива. Первоначальная стоимость трансформируется в

переоцененную, возникающую при проведении организацией переоценки объектов (как правило, на 1 января в соответствии с действующим законодательством Республики Беларусь),

или текущую (рыночную), определяемую в случаях, установленных законодательством (неденежный вклад в уставный капитал, безвозмездно полученные основные средства, имеющие «нулевую» остаточную стоимость, др.),

а также в стоимость обесценения. Обесценение проводится по желанию организации, на основании установленных критериев (п.16 Инструкции № 26) и исходя из экономической целесообразности.

Кроме того, в соответствии с Инструкцией о порядке начисления амортизации основных средств и нематериальных активов, утвержденной постановлением Министерства экономики, Министерства финансов и Министерства архитектуры и строительства от 27.02.2009 г. № 37/18/6 (далее – Инструкция № 37), по основным средствам может рассчитываться амортизируемая ликвидационная стоимость.

| ОБРАТИТЕ ВНИМАНИЕ! Порядок изменения первоначальной стоимости основных средств, применяемые способы и методы следует оговорить в приказе по учетной политике. Кроме того, данные вопросы входят в компетенцию постоянно действующей амортизационной комиссии, поэтому в приказе (распоряжении) организации о порядке ее работы следует внести соответствующие обязанности. |

Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление. Фактическими затратами на приобретение, сооружение и изготовление основных средств являются:

— стоимость объекта согласно договору (контракту).

В случае строительства объекта с привлечением подрядной организации расходы по оплате услуг сторонних организаций, привлекаемых для осуществления строительно-монтажных работ, других аналогичных видов работ, связанных с приобретением, сооружением и изготовлением основных средств накапливаются на счете 08 «Вложения во внеоборотные активы», субсчет «Приобретение объекта основных средств» по готовности объекта, что должно быть подтверждено комиссией при приемке объекта. В состав комиссии должны быть включены не только представители заказчика и подрядчика, но и градостроительной службы и/или технического надзора;

— таможенные сборы и пошлины.

Если организация, приобретающая у поставщиков основные средства, является плательщиком НДС, то этот налог, уплаченный при приобретении основных средств, учитывается по дебету счета 18 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами». В момент принятия на учет основных средств суммы НДС, подлежащие возмещению в соответствии с установленным законодательством Республики Беларусь порядком, списываются с кредита счета 18, в дебет счета 68 «Расчеты по налогам».

Если организация не является плательщиком НДС, этот налог подлежит включению в стоимость приобретенных основных средств.

В случае приобретения актива за счет целевых бюджетных средств, сумма налога относится за счет источника финансирования и списывается за счет 91 «Прочие доходы и расходы».

К данному виду затрат относятся также регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением (получением) прав на объект основных средств.

Например, на регистрацию автомобиля в ГАИ, получение техпаспорта на объект недвижимости, внесение земельного участка в кадастровый реестр, др.;

— затраты по страхованию груза при доставке к месту эксплуатации;

— услуги других организаций, связанные с приведением объекта до состояния готовности.

Приобретаемые объекты основных средств, не требующие монтажа, списываются в сумме фактических затрат на приобретение со счета 08 «Вложения во внеоборотные активы» на счет 01 «Основные средства».

| ОБРАТИТЕ ВНИМАНИЕ! Пункт 34 Инструкции № 37/18/6 по амортизации содержит норму, согласно которой по приобретенным основным средствам амортизацию начисляют с момента фактической эксплуатации. Например, организация приобрела оборудование, не требующее монтажа для использования в производстве продукции. Вместе с тем непосредственное его использование может начаться только после завершения ремонта в помещении, где будут осуществлять производственную деятельность. В соответствии с подходами по бухгалтерскому учету объект принимают к учету в качестве объекта основных средств (счет 01) в момент приобретения и с этого момента считают его введенным в эксплуатацию. Однако фактического использования данного объекта не происходит. Следовательно, начисление амортизации по такому оборудованию начнут только после создания необходимых условий и начала его непосредственной эксплуатации в соответствии с целями организации. |

— иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств. В частности, к ним относятся:

1) вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств.

Эти затраты могут возникнуть у организации в случае, если посредническая организация принимала непосредственное участие в сделке между поставщиком и покупателем основных средств;

2) суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств.

Если при приобретении основных средств были необходимы услуги соответствующих организаций для получения информации о том, где можно приобрести требуемые для осуществления производства или управления основные средства, а также услуги консультационного характера, связанные с эффективностью их приобретения и использования, то они (эти услуги) относятся на стоимость приобретаемых основных средств.

Но при этом проводимые организацией операции должны оформляться оправдательными документами.

| ОБРАТИТЕ ВНИМАНИЕ! Организациям необходимо принять во внимание, что если суммы в части уплаты поставщикам, организациям за осуществление работ по договорам строительного подряда и иным договорам, за информационные и консультационные услуги могут быть списаны на стоимость приобретаемых основных средств по мере их признания, то регистрационные сборы, государственные пошлины, иные аналогичные платежи, связанные с приобретением (получением) прав на объект основных средств, таможенные пошлины, невозмещаемые налоги в связи с приобретением основных средств списываются только при уплате соответствующим организациям. |

3) проценты по заемным средствам, начисленные до принятия объекта основных средств к бухгалтерскому учету если они привлечены для приобретения, сооружения или изготовления этого объекта.

Причитающиеся по полученным кредитам и займам проценты к уплате отражаются по кредиту счета 66 «Расчеты по краткосрочным кредитам и займам» или счета 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции с дебетом счета 08 «Вложения во внеоборотные активы» ежемесячно, что соответствует Инструкции по применению Типового плана счетов бухгалтерского учета, утвержденной постановлением Министерства финансов Республики Беларусь от 29.00.2011 № 50 (далее – Инструкция к плану счетов) и Инструкции по бухгалтерскому учету доходов и расходов, утвержденной постановлением Министерства финансов Республики Беларусь от 30.09.2011 № 102 (далее – Инструкция № 102).

| ОБРАТИТЕ ВНИМАНИЕ! В Инструкции № 26 и иных нормативных правовых актах по бухгалтерскому учету не предусмотрено включать проценты по кредитам и займам, полученным для приобретения и строительства основных средств, в их стоимость после ввода в эксплуатацию. Это должно быть определено в соответствии с постановлением МФ № 16 от 11.03.2013 и должно быть закреплено в приказе по учетной политике. Возможность применения такого порядка учета процентов организациям предоставлена по 31.12.2014 г включительно. При этом, если заемные средства выражены в иностранной валюте, то в соответствии с Указом Президента Республики Беларусь от 27.02.2015 № 103 с 1 января 2020 года организации могут включать в стоимость активов, признаваемых основными средствами, как до ввода в эксплуатацию, так и после принятия на учет в составе счета 01 «Основные средства» могут увеличиваться (уменьшаться) на: — суммы курсовых разниц, приходящихся на обязательства и кредиты, выраженные в иностранной валюте; — суммы курсовых разниц, приходящихся на начисленные и уплаченные проценты по кредитам и займам, должны списываться в установленном постановлением Минфина № 69 от 29.10.2014 г., на счет 91 «Прочие доходы и расходы» в составе доходов и расходов по финансовой деятельности. При этом в приказ по учетной политике вносится дополнительная запись, что курсовые разницы, приходящиеся на кредиторскую задолженность и кредиты и займы, выраженные в иностранной валюте, накапливаются на счете 08 (отдельный субсчет) и в конце года списываются на стоимость действующего объекта основных средств. Также следует отметить, что нормы названного Указа действуют до 31 декабря 2020 года включительно. |

Как же определяется стоимость основных средств? Для этого рассмотрим пример.

Пример. Осуществлена поставка основных средств от завода — изготовителя согласно договору стоимостью 20 000 000 руб., и оплата произведена за счет заемных средств.

Начислен поставщиком налог на добавленную стоимость в размере 20% на сумму 4 000 000 руб.

Оплачены расходы по доставке основных средств транспортом сторонней организации на сумму 5 000 000 руб. и НДС на сумму 1 000 000 руб.

Начислены расходы по уплате сторонним организациям за услуги, связанные с приобретением основных средств, на сумму 7 000 000 руб. и НДС на сумму 1 400 000 руб.

Оплачены страховой организации страховые платежи на сумму 1 000 000 руб.

Оплачены услуги посреднической организации, через которую приобретен объект основных средств, на сумму 200 000 руб. и НДС на сумму 40 000 руб.

Начислены проценты по заемным средствам, взятым на оплату поставщику за поставку основных средств и других расходов, связанных с приобретением основных средств, на сумму 300 000 руб.

Начислены другие расходы, связанные с доставкой и установкой основных средств (материалы на сумму 50 000 руб.; оплата труда работников по доставке и установке – 2 000 000 руб.; начисление отчислений в ФСЗН – 680 000 руб. и другие расходы как услуги вспомогательных цехов на сумму 1 500 000 руб.).

В бухгалтерском учете указанные операции должны быть отражены следующим образом:

а) оприходование поступивших основных средств от завода — изготовителя

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»

К-т 60 «Расчеты с поставщиками и подрядчиками» — на сумму 20 000 000 руб.;

б) оплата поступивших основных средств за счет взятого кредита

Д-т 60 «Расчеты с поставщиками и подрядчиками»

К-т 51 «Расчетные счета» — на сумму 20 000 000 руб.;

в) оплата расходов по доставке основных средств транспортом сторонней организации

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»,

К-т 76 «Расчеты с разными дебиторами и кредиторами»

и

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

К-т 51 «Расчетные счета» — на сумму 5 000 000 руб.;

г) начисление расходов за оказанные услуги, связанные с приобретением основных средств,

Д-т 08 «Вложения во внеоборотные активы» , субсчет «Приобретение объектов основных средств»,

К-т 76 «Расчеты с разными дебиторами и кредиторами» — на сумму 7 000 000 руб.;

д) оплата страховых платежей

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»,

К-т 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по имущественному и личному страхованию»,

и

Д-т 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по имущественному и личному страхованию»,

К-т 51 «Расчетные счета» — на сумму 1 000 000 руб.;

е) оплата услуг посреднической организации, через которую приобретались основные средства,

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»,

К-т 76 «Расчеты с разными дебиторами и кредиторами»

и

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

К-т 51 «Расчетные счета» — на сумму 200 000 руб.;

ж) начисление процентов по заемным средствам

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»,

К-т 66 «Расчеты по краткосрочным кредитам и займам» — на сумму 300 000 руб.;

з) отражение уплаченных и начисленных сумм налога на добавленную стоимость по операциям, связанным с приобретением основных средств:

— в части оплаты заводу — изготовителю

Д-т 18 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «Налог на добавленную стоимость при приобретении основных средств»,

К-т 60 «Расчеты с поставщиками и подрядчиками» — на сумму 4 000 000 руб.;

Д-т 60 «Расчеты с поставщиками и подрядчиками»

К-т 51 «Расчетные счета» — на сумму 4 000 000 руб.;

— в части доставки транспортных средств

Д-т 18, субсчет «Налог на добавленную стоимость при приобретении основных средств»,

К-т 76 «Расчеты с разными дебиторами и кредиторами» — на сумму 1 000 000 руб.;

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

К-т 51 «Расчетные счета» — на сумму 1 000 000 руб.;

— в части оплаты услуг сторонних организаций

Д-т 18, субсчет «Налог на добавленную стоимость по приобретенным основным средствам»,

К-т 76 «Расчеты с разными дебиторами и кредиторами» — на сумму 1 400 000 руб.;

— в части оплаты услуг посреднической организации

Д-т 18, субсчет «Налог на добавленную стоимость по приобретенным основным средствам»,

К-т 76 «Расчеты с разными дебиторами и кредиторами» — на сумму 40 000 руб.;

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

К-т 51 «Расчетные счета» — на сумму 40 000 руб.;

и) начисление прочих расходов по доставке и установке основных средств:

— в части списанных материалов

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»,

К-т 10 «Материалы» — на сумму 50 000 руб.;

— в части отчислений в ФСЗН

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»,

К-т 69 «Расчеты по социальному страхованию и обеспечению» — на сумму 680 000 руб.;

— в части начисления фонда оплаты труда

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»

К-т 70 «Расчеты с персоналом по оплате труда» — на сумму 2 000 000 руб.;

— в части услуг вспомогательных цехов

Д-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств»

К-т 23 «Вспомогательные производства»- на сумму 1 500 000 руб.;

к) отражена стоимость основных средств, введенных в эксплуатацию

Д-т 01 «Основные средства»

К-т 08 «Вложения во внеоборотные активы», субсчет «Приобретение объектов основных средств», — на сумму 37 730 000 руб.;

л) списан к возмещению уплаченный налог на добавленную стоимость по введенным основным средствам (на основе налоговой декларации по НДС) — на сумму 6 440 000 руб.

В фактические затраты на приобретение, сооружение или изготовление основных средств не включаются общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

К таким расходам, например, можно отнести, расходы по содержанию дирекции строящегося предприятия, пусковые расходы при пробном выпуске продукции, обучение персонала, т.п.