Списание недоамортизированного основного средства

Что важно помнить бухгалтеру при списании недоамортизированного основного средства? Убыток от списания принимается и в бухгалтерском и в налоговом учетах. Причем, единовременно. А стоимость оставшихся от ликвидации материалов в обоих учетах увеличивает доходы предприятия. При списании нужно быть готовым к тому, что налоговики потребуют восстановить НДС с остаточной стоимости объекта. Однако с этим можно и нужно спорить.

Рассмотрим такую распространенную ситуацию. По причине морального или физического износа организация списывает основное средство, срок полезного использования которого еще не истек. Для наглядности особенности бухгалтерского учета и налогообложения этой операции разберем на конкретном примере.

Тонкости бухучета

Организация в феврале 2004 года ликвидирует физически изношенный и не использующийся в производстве автомобиль. Ликвидация производится силами ремонтного цеха, стоимость работ составила 3000 руб. Первоначальная стоимость автомобиля по данным бухгалтерского и налогового учета – 200 000 руб., сумма начисленной амортизации (по февраль 2004 года включительно) – 150 000 руб.

В результате ликвидации оприходованы запасные части рыночной стоимостью на дату ликвидации 2000 руб. и металлолом на сумму 800 руб.

Согласно учетной политике организации доходы и расходы для целей налогообложения прибыли определяются по методу начисления.

Для учета движения основных средств организация использует субсчета:

01-1 «Основные средства в эксплуатации»;

01-2 «Выбытие основных средств».

В бухгалтерском учете сделаны проводки:

– 200 000 руб. – отражена первоначальная стоимость выбывающего автомобиля;

– 150 000 руб. – списана начисленная за время эксплуатации амортизация.

В бухгалтерском учете доходы и расходы от списания недоамортизированного основного средства, отражаются в качестве операционных доходов и расходов (п. 31 ПБУ 6/01 «Учет основных средств»):

– 50 000 руб. (200 000 – 150 000) – учтена в составе операционных расходов остаточная

стоимость выбывающего автомобиля;

– 3000 руб. – отражены расходы ремонтного цена по разборке автомобиля (эти расходы относятся к операционным, так как связаны с выбытием основного средства).

Материалы и иное имущество, полученное при демонтаже и утилизации основного средства, оцениваются по рыночной стоимости и включаются в состав операционных доходов (п. 9 ПБУ 5/01 «Учет материально-производственных запасов», п. 7 ПБУ 9/99 «Доходы организации»).

Дебет 10-5 «Запасные части» Кредит 91-1

– 2000 руб. – оприходованы на складе запасные части, пригодные к использованию.

По мере отпуска запчастей со склада в ремонтный цех для ремонта автомобилей бухгалтер будет делать проводку. Например, отпущены запчасти на сумму 300 руб.:

– 300 руб. – отпущены со склада в ремонтный цех запчасти.

Металлолом бухгалтер оприходует проводкой:

– 800 руб. – оприходован на склад металлолом;

– 50 200 руб. (50 000 + 3000 – 2000 – 800) – списано сальдо прочих доходов и расходов заключительными оборотами месяца.

Если выбывшее основное средство ранее дооценивалось, не забудьте списать сумму его дооценки проводкой: Дебет 83 Кредит 84. Такой порядок списания дооценки закреплен в пункте 15 ПБУ 6/01. Если же объект ранее был уценен, никаких записей делать не нужно.

Расходы и доходы для налога на прибыль

Что происходит в налоговом учете? В целях налогообложения прибыли расходы по ликвидации выводимых из эксплуатации основных средств – суммы недоначисленной амортизации, расходы на ликвидацию (демонтаж, разборку, вывоз разобранного имущества) учитываются в составе внереализационных расходов (подп. 8 п. 1 ст. 265 НК РФ). Убыток от списания основных средств по причине морального или физического износа можно признать единовременно, поскольку особый порядок признания убытка установлен только для реализации основных средств (п. 3 ст. 268 НК РФ).

Материалы и иное имущество, полученное при демонтаже и утилизации основного средства, увеличивают внереализационные доходы организации (п. 13 ст. 250 НК РФ). Оценивать их налоговики рекомендуют по рыночной стоимости (раздел 9 Инструкции по заполнению декларации по налогу на прибыль, утвержденной приказом МНС России от 29.12.01 № БГ-3-02/585). Дата отражения дохода – дата составления акта ликвидации амортизируемого имущества, оформленного в соответствии с требованиями бухгалтерского учета (подп. 8 п. 4 ст. 271 НК РФ).

Таким образом, в рассматриваемом примере сумму недоначисленной амортизации (50 000 руб.) и расходы на разборку автомобиля (3000 руб.) бухгалтер учтет во внереализационных расходах единовременно в феврале. Тогда же он отразит внереализационный доход по рыночной стоимости полученных при разборке материалов (2000 руб.) и стоимость металлолома (800 руб.). По мере использования материалов их стоимость будет включаться в расходы, уменьшающие налогооблагаемую прибыль.

Разницы по ПБУ 18/02

Мы рассмотрели пример, в котором остаточная стоимость основного средства в бухгалтерском и налоговом учете одинакова. Но это не всегда так. Например, суммы начисленной амортизации по данным бухгалтерского и налогового учета, а соответственно и убыток от списания могут различаться. Если по данному основному средству организация не формировала в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль» вычитаемых временных разниц и налогооблагаемых временных разниц, а соответственно и не отражала ОНА и ОНО, то разница в убытках даст постоянные разницы. Когда в бухгалтерском учете расходов больше, чем в налоговом, нужно отразить постоянное налоговое обязательство, когда меньше – постоянный налоговый актив.

Если же по выбывшему основному средству в учете числились суммы ОНА и ОНО, скорректируйте за счет них расхождение убытков в обоих видах учета.

Споры с НДС

Особое внимание следует уделить НДС. Нужно или нет восстанавливать суммы НДС, принятые к вычету при вводе основного средства в эксплуатацию, если оно полностью не самортизировано?

Позиция налоговиков по данному вопросу такова – НДС, приходящийся на остаточную стоимость основного средства надо восстановить, поскольку оно больше не используется для облагаемых НДС операций. Причем, восстановленный налог не учитывается при определении облагаемой базы по налогу на прибыль.

На наш взгляд, этого делать не нужно. Прежде всего, потому, что налоговым законодательством не предусмотрена обязанность организации по восстановлению и уплате в бюджет сумм НДС на остаточную стоимость имущества. Организация использовала основное средство для облагаемых НДС операций. Налог она приняла к вычету в полном объеме правомерно. А дальнейшее изменение в использовании имущества значения не имеет. К такому же выводу пришел и Высший арбитражный суд (постановление ВАС от 11.11.03 № 7473/03).

Еще один вопрос связан с вычетом суммы НДС, уплаченной за демонтаж и утилизацию основных средств. По общему правилу вычетам подлежат суммы НДС по товарам (работам, услугам), приобретаемым для осуществления облагаемых НДС операций (подп. 1 п. 2 ст. 171 НК РФ). Если основное средство ликвидируется, объект налогообложения по НДС отсутствует (ст. 146 НК РФ). Поэтому у фирмы отсутствуют основания для принятия к вычету входного НДС по услугам демонтажа и утилизации. Включить его в расходы в целях налогообложения также проблематично. Налоговики принимают НДС, в случаях, предусмотренных статьей 170 НК РФ, а наш случай под эту статью не подпадает.

Не забудьте про транспортный налог

Обратите внимание, согласно статье 357 НК РФ лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаются плательщиками транспортного налога. Даже если вы в налоговом периоде ликвидируете автомобиль, надо начислить налог за те месяцы, в течение которых он был зарегистрирован на организацию, включая месяц снятия с учета (п. 3 ст. 362 НК РФ). Уплатить налог в бюджет надо будет в порядке и сроки, которые установлены законом субъекта Российской Федерации, на территории которого находился этот автомобиль (п. 1 ст. 363 НК РФ).

Способ 2. Переоценить свои активы по справедливой стоимости.

Стандарт IAS 16 позволяет использовать 2 модели для последующей оценки ваших основных средств: модель первоначальных затрат и модель переоценки.

Если вы все еще планируете использовать действующие основные средства в будущем, их справедливая стоимость наверняка будет больше нуля.

Переоценка ОС с балансовой стоимостью равной нулю фактически означает, что вы меняете свою учетную политику, и здесь нужно опять руководствоваться стандартом IAS 8.

В соответствии с МСФО (IAS) 8 вы должны изменить учетную политику только в том случае, если:

- Изменение требуется в соответствии с МСФО. Но в данном случае это определенно не так.

- Это изменение приводит к тому, что финансовая отчетность предоставляет достоверную и более уместную информацию о воздействии операций, событиий или условий на финансовое положение компании, финансовые показатели или потоки денежных средств.

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Вы (и ваши аудиторы) можете утверждать, что пункт 2 точно отражает вашу ситуацию. Но действительно ли это так?

Этот способ определенно решает проблему нулевой балансовой стоимости в конце текущего отчетного периода — как таблетка обеспечивает немедленное облегчение от головных болей.

Учетная политика включает определенные правила и стандарты, определяющие, как вы будете представлять некоторые операции в финансовой отчетности — не только сейчас, но и в будущем.

Это не похоже на таблетку, обеспечивающую немедленную помощь. Это похоже на средство лечения причины болезни, которое делает вас здоровым в течение длительного времени, так что вам больше не нужно принимать таблетки. Но что, если вы примите неправильную таблетку?

Итак, задумайтесь, если вы измените вашу учетную политику с модели затрат на модель переоценки, предоставите ли вы лучшую информацию о своих основных средствах не только сейчас, но и в будущем?

Прежде чем вы ответите на этот вопрос себе, подумайте также об этом:

- Чтобы определить справедливую стоимость ваших машин, вам необходимо применить стандарт МСФО (IFRS) 13 «Оценка справедливой стоимости». Это очень сложно, непрактично и не всегда осуществимо.

- Как вы будете оценивать рыночную стоимость используемых производственных машин?

- Модель переоценки используется в 99,9% случаев для зданий и земли, поскольку легко установить рыночную стоимость этих активов на регулярной основе.

- Проблема связана с подержанными производственными машинами, настолько специфическими, что их использовать только несколько компаний, подобных вашей?

- Вам необходимо переоценивать свою технику достаточно регулярно. Можете ли вы оценивать справедливую стоимость, скажем, ежегодно?

- Вам нужно переоценить весь класс активов, а не отдельные объекты основных средств. Можете ли вы действительно определить справедливую стоимость для всей техники? Насколько это практично?

Если после рассмотрения всех этих аспектов вы все же хотите перейти от модели стоимости к модели переоценки, то IAS 8 упростит вам работу. Вам не нужно применять новую политику ретроспективно — оценка предыдущих периодов не требуется.

Ценой продажи полностью самортизированного имущества признается договорная цена (ст. 105.3 ГК РФ). Проданное или ликвидированное ОС списывается с учета (п. 76 Методических указаний по учету ОС, утвержденных приказом Минфина России от 13.10.2003 № 91н).

При реализации ОС с остаточной стоимостью, равной 0, нужно начислить НДС с полной суммы реализации.

Подробнее о начислении НДС на продажу ОС читайте в статье «Расчет и порядок уплаты НДС с продажи (реализации) основных средств».

Для налоговых целей выручка от продажи ОС рассматривается как доход от реализации (п. 1 ст. 249 НК РФ). Поскольку остаточная стоимость самортизированного ОС равна 0, доход от реализации можно будет уменьшить только на те затраты, которые связаны с обеспечением сделки по этому ОС (п. 1 ст. 268 НК РФ).

Расходы на ликвидацию для расчета налога на прибыль включаются в состав внереализационных (п. 1 ст. 265 НК РФ) единовременно в полном объеме в том периоде, когда они были фактически понесены (п. 7 ст. 272 НК РФ).

Восстанавливать НДС (который ранее был принят к вычету) по ликвидируемому объекту со стопроцентной амортизацией не нужно (ст. 170 НК РФ).

Подробнее о ст. 170 НК РФ узнайте .

Как оформить ликвидацию

Основное средство ликвидируется в том случае, если оно больше не пригодно для дальнейшего использования. Обычно это происходит вследствие физического износа объекта.

Перед тем, как проводить ликвидацию основного средства необходимо создать комиссию. В ее состав должны входить главный бухгалтер и лица, на которых возложена ответственность за сохранность объектов основных средств. Для участия в работе комиссии могут приглашаться представители инспекций, на которые в соответствии с законодательством возложены функции регистрации и надзора за отдельными видами имущества. Об этом сказано в пункте 77 Методических указаний по бухгалтерскому учету основных средств (утв. приказом Минфина России от 13.10.03 № 91н).

Комиссия осматривает объект, оценивает с точки зрения пригодности, возможности и эффективности его использования, устанавливает причины списания. А в случае, когда речь идет о непригодности объекта ввиду нанесения ему ущерба выявляет лиц, по вине которых происходит преждевременное выбытие имущества и вносит предложения о привлечении этих лиц к ответственности, установленной законодательством.

Кроме того, комиссия должна определить возможность использования отдельных узлов, деталей, материалов выбывающего объекта и оценить их, исходя из текущей рыночной стоимости. Последующий контроль за изъятием из списываемых в составе объекта цветных и драгоценных металлов, определение веса и сдачи на соответствующий склад также входит в компетенцию комиссии.

Принятое комиссией решение о списании объекта основных средств оформляется в Акте о списании объекта основных средств по форме № ОС-4 (утв. Постановлением Госкомстата РФ от 21.01.03 № 7). Там приводятся данные, характеризующие объект основных средств (дата принятия объекта к бухгалтерскому учету, год изготовления или постройки, время ввода в эксплуатацию, срок полезного использования, первоначальная стоимость и сумма начисленной амортизации, проведенные переоценки, ремонты, причины выбытия с их обоснованием, состояние основных частей, деталей, узлов, конструктивных элементов).

Акт составляется в двух экземплярах. Они подписываются членами комиссии, назначенной руководителем организации, утверждаются руководителем или уполномоченным им лицом. Первый экземпляр передается в бухгалтерию, второй остается у лица, ответственного за сохранность объектов основных средств. Акт является основанием для сдачи на склад и реализации материальных ценностей и металлолома, оставшихся в результате списания.

Обращаем внимание, что указанный Акт может быть полностью составлен только после завершения ликвидации объекта основных средств.

Процесс ликвидации

Еще 5 лет назад законодательство было построено таким образом, что для того, чтобы провести ликвидацию ОС, требовалось создавать специальную комиссию. Со вступлением в 2013 году в силу ФЗ №402, решение создавать или нет такую комиссию, относится к исключительной компетенции руководителя хозяйствующего субъекта. Причина кроется в том, что ему, как собственнику имущества (частные хоз.субъекты), предоставлено право самостоятельно принимать соответствующее решение.

Причиной для ликвидации основных средств может быть их устаревание

Если все же решено действовать комиссионно, это актуально для бюджетных организаций, то весь процесс в 2020 году выглядит следующим образом:

- Издание локального приказа, которым создается комиссия. Документ содержит перечень членов комиссии, которых должно быть минимум два (главный бухгалтер и мат.ответственное лицо из числа тех.специалистов, уполномоченное ликвидировать объект). Дополнительно могут приглашаться специалисты извне, которые являются представителями различных контрольно-надзорных инспекций.

- Оценка членами комиссии состояния списываемых ОС, продумывают возможные варианты восстановления и ремонта.

- Принятие решения о ликвидации. Это должен быть взвешенный вывод, подкрепленный доводами и мотивами целесообразности таких действий (изношенность, авария и т. д.).

- Оформление распоряжения о ликвидации. Силу документ получит в тот момент, как все члены комиссии поставят в нем свои подписи.

- Составление акта о списании. Пригодные в перспективе остатки подлежат оприходованию на основании новой специально оформленной накладной.

- Удаление сведений об объекте из карточки или, при отсутствии карточек, инвентарной книги. Производится это только после того, как акт сдан в бухгалтерию учреждения.

Члены комиссии наделены законодательно определенным объемом правомочий, среди которых:

- Визуальное изучение объекта, подлежащего списанию. Не исключается фотофиксация.

- Ознакомление с имеющейся документацией, содержащей тех.характеристики, а также бухгалтерской отчетностью, которая затрагивает вопросы его мат.содержания.

- Выяснение причин, приведших предмет в непригодное состояние, а также определение лиц, которые в этом виновны с последующим применением мер ответственности.

- Подготовка и удостоверение подписями акта списания.

- Определение перспектив его дальнейшей эксплуатации, например, если будет произведен ремонт, модернизация и т. д.

Для проведения ликвидации основных средств руководителем по желанию может быть собрана комиссия

Если в ходе работы комиссии, будет установлено, что отдельные составляющие объекта могут быть сбыты или использоваться в других приборах, агрегатах и т. п., это подлежит обязательной фиксации в отчетности по бухгалтерии, независимо от того, будут или нет они реально использоваться в последующем. Оценка стоимости таких остатков осуществляется, основываясь на предложения на рынке. Драгоценные и цветные металлы взвешиваются и сдаются также данной комиссией.

Бухгалтерский учет

Ликвидируемое имущество подлежит списанию со счетов бухгалтерского учета (п. 29 ПБУ 6/01 «Учет основных средств»). Доходы и расходы от списания отражаются в учете в том отчетном периоде, к которому они относятся, и подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов (п. 31 ПБУ 6/01). Это означает, что остаточная стоимость ликвидируемого основного средства и иные расходы, связанные с его ликвидацией, отражаются по дебету счета 91, субсчет «Прочие расходы». По кредиту счета 91, субсчет «Прочие доходы» показываются доходы от поступления материалов, полученных в результате ликвидации.

Для учета выбытия объектов основных средств к счету 01 «Основные средства» может открываться субсчет «Выбытие основных средств». В дебет этого субсчета переносится стоимость ликвидируемого объекта, а в кредит — сумма накопленной амортизации. В бухгалтерских проводках это выглядит следующим образом:

Дебет 01 субсчет «Выбытие основных средств» Кредит 01 субсчет «Основные средства в эксплуатации» – списана первоначальная стоимость объекта, подлежащего ликвидации; Дебет 02 Кредит 01 субсчет «Выбытие основных средств» – списана амортизация, накопленная к моменту ликвидации; Дебет 91 субсчет «Прочие расходы» Кредит 01 субсчет «Выбытие основных средств» – списана остаточная стоимость ликвидируемого объекта; Дебет 10 Кредит 91, субсчет «Прочие доходы» – оприходованы материалы, полученные при ликвидации объекта (по текущей рыночной стоимости).

Выбытие основных средств — как отразить в 1С

Опубликовано 15.10.2014 20:45

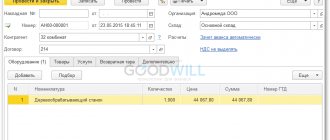

Иногда бывают такие ситуации, когда организация продает основное средство, а может быть его приходится списывать вследствие физического/морального износа или поломки. Какие проводки при этом должен сделать бухгалтер, и как правильно отразить выбытие ОС в программах 1С? Рассмотрим данную ситуацию на примере 1С: Бухгалтерии предприятия 8.

В нашем примере мы будем списывать основное средство стоимостью 100 тыс. рублей из-за поломки. Данный деревообрабатывающий станок был принят к учету в январе 2013 года и по состоянию на конец сентября 2014 года мы видим следующую картину в отчете «Анализ субконто».

Начисленная амортизация еще не равна первоначальной стоимости ОС, остаточная стоимость по состоянию на 30 сентября 2014 составляет 44 444 руб.

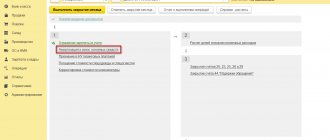

Таким образом, при списании ОС в октябре мы должны:

— начислить амортизацию за последний месяц использования;

— списать первоначальную стоимость на счет 01.09;

— списать сумму амортизации, начисленную за период эксплуатации, также на счет 01.09;

— списать разницу между первоначальной стоимостью и начисленной амортизацией (остаточная стоимость) на расходы (счет 91.02).

Для всех этих целей предназначен документ «Списание ОС», который находится на вкладке «ОС и НМА».

Создаем новый документ, указываем причину списания — поломка (можно добавить новый элемент в справочник «Причины списания ОС»). Затем выбираем организацию, счет списания — 91.02 и статью расходов — «Доходы (расходы), связанные с ликвидацией основных средств». Также нужно обязательно заполнить поле «Местонахождение ОС», указав там подразделение, в котором числится основное средство после принятия к учету. В том случае, если этот реквизит оставить незаполненным или указать неправильные данные, программа выдаст ошибку вида «Основное средство. не отражалось в учете в местонахождении <>» и не проведет документ.

В табличную часть добавляем ОС, которое должно быть списано, и документ можно проводить.

При проведении документа формируются следующие движения по счетам:

— Дт 20.01 Кт 02.01 — амортизация за октябрь

— Дт 02.01 Кт 01.09 — списана начисленная амортизация

— Дт 01.09 Кт 01.01 — списана первоначальная стоимость ОС

— Дт 91.02 Кт 01.09 — списана на расходы остаточная стоимость ОС

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Понравилась статья? Подпишитесь на рассылку новых материалов

Налоговый учет

Остаточную стоимость ликвидируемого объекта налоговым законодательством разрешено относить на внереализационные расходы (подп. 8 п. 1 ст. 265 НК РФ). Основанием и документальным подтверждением расхода в виде остаточной стоимости ликвидированного основного средства, срок полезного использования которого не истек, будет являться упомянутый выше Акт о списании объекта основных средств (форма № ОС-4). Ведь именно этот документ свидетельствует о проведенной ликвидации объекта. Такую позицию подтверждает и Минфин (письмо от 16.11.10 № 03-03-06/1/726).

Но это касается только того имущества, по которым амортизация начисляется линейным методом. В отношении объектов, амортизируемых нелинейным способом, вывод из эксплуатации осуществляется по правилам, прописанным в пункте 13 статьи 259.2 НК РФ. Согласно правилам остаточная стоимость основного средства не будет уменьшать суммарный баланс амортизационной группы, то есть объект ликвидируется, выводится из состава амортизируемого имущества, а амортизация продолжает начисляться. Минфин в письме от 20.12.10 № 03-03-06/2/217 также разъясняет, что сумма недоначисленной амортизации будет продолжать списываться в рамках суммарного баланса соответствующей амортизационной группы (подгруппы).

Возможна ситуация, когда ликвидация начата (и основное средство выведено из эксплуатации) в одном налоговом периоде, а закончена в другом. Недоамортизированная стоимость в этом случае учитываются в составе внереализационных расходов на дату завершения ликвидации (письмо Минфина от 21.10.08 № 03-03-06/1/592).

Несмотря на то, что в НК РФ содержится норма о возможности отнесения на расходы остаточной стоимости ликвидируемого имущества, налоговики могут усомниться в необходимости проведения ликвидации. Так, по мнению Минфина (письмо от 08.04.05 № 03-03-01-04/2/61), расходы на ликвидацию основных средств, в том числе в виде сумм недоначисленной амортизации, являются обоснованными, если данные основные средства непригодны к дальнейшему использованию, а их восстановление невозможно или неэффективно. Конечно, если речь идет о физическом износе, о поломке в результате аварии, неумеренном использовании и т.п., то проблем возникнуть не должно, ведь имущество пострадало, а значит, непригодно к дальнейшей эксплуатации.

Что говорит план бухгалтерского учёта

План бухгалтерского учёта (ПБУ) в п. 29 прямо указывает на тот факт, что активы, которые:

- перестают применяться для производства продукции, оказания услуг, выполнения тех или иных работ;

- более не используются для реализации управленческих потребностей фирмы;

- не имеются в наличии по итогам инвентаризации,

должны быть в обязательном порядке списаны с бухгалтерского учета, то есть должна быть произведена процедура выбытия.

Бухучет предполагает отражение двойных записей на бухгалтерских счетах для проводимых операций.

Совершает их бухгалтер, ответственный за ведение учета основных средств.

Проводки совершаются только на основании документов.

Таковыми в данном случае могут выступать акт списания или акт приема-передачи ОС.

Выбытие основного средств, независимо от причин и направления движения, в бухгалтерском учете всегда сопровождается следующим порядком:

- Открытие отдельного субсчета на счете 01 – 01.2.

- Перенос в дебет субсчета 01.2 стоимости выбывающего ОС (с кредита субсчета 01.1) – проводка Дт 01.1 Кт 01.2.

- Перенос в кредит субсчета 01.2 накопленной за время использования амортизации (с дебета счета 02) – проводка Дт 02 Кт 01.2.

- Определение остаточной стоимости – разность дебета и кредита субсчета 01.2. Если результат разности нулевой, то объект полностью самортизирован.

- Списание остаточной стоимости в расходы отражается проводкой Дт 91.2 Кт 01.2.

- Учет сопутствующих расходов, связанных с выбытием ОС – Дт 91.2 Кт 23, 70, 69, 76, 60.

Дальнейшие действия зависят от способа выбытия:

- если это продажа, то отражается продажная стоимость проводкой Дт 62 Кт 91.1, начисляется НДС к уплате с продажной стоимости Дт 91.2 Кт 68;

- если это безвозмездная передача, то начисляется НДС от рыночной цены на аналогичный объект ОС;

- если это списание, то определяется возможность и необходимость оприходования деталей, узлов, оставшихся от разборки и демонтажа основного средства, МЦ ставятся на приход проводкой Дт 10 Кт 91.1;

- если это внесение объекта в уставный капитал другой организации, то остаточная стоимость ОС с кредита счета 01.2 переносится дебет счета 76, при этом данная операция считается финансовым вложением и отражается проводкой Дт 58 Кт 76.

После проведения указанных проводок на счете 91 можно определить финансовый результат от выбытия основного средства – это может быть прибыль или убыток, который отражается на счете 99.

Ниже приведена таблица с проводками, которые отражаются при выбытии основных средств различными способами из организации.

| Проводки | Описание операции | |

| Дт | Кт | |

| 01.1 | 01.2 | Списана стоимость выбывающего ОС |

| 02 | 01.2 | Учтены амортизационные накопления на дату выбытия |

| 91.2 | 01.2 | Списана остаточная стоимость актива |

| 91.2 | 70, 76, 60, 69, 23 | Отражены затраты, связанные с выбытием |

| При списании в связи с износом, поломкой | ||

| 10 | 91.1 | Оприходованы детали, узлы, механизмы, оставшиеся после демонтажа ОС |

| При продаже | ||

| 62 | 91.1 | Отражена продажная цена выбывающего актива |

| 91.2 | 68 | Отражен НДС к уплате |

| 91.2 | 10 (20,23,26 …), 60 | Учтены расходы, связанные с реализацией и доставкой ОС до покупателя |

| При безвозмездной передаче | ||

| 91.3 | 68 | Начислен НДС от рыночной стоимости объекта, предназначенного для передачи в дар |

| При внесении основного средства в уставный капитал другой организации | ||

| 76 | 01.2 | Отражена процедура передачи ОС в уставный капитал другой организации |

| 58 | 76 | Отражена задолженность по вкладу в составе финансовых вложений |

Нужно ли восстанавливать НДС?

Следующий вопрос, возникающий в ходе проведения ликвидации основного средства, связан с НДС. Как известно, принимая объект к учету, организации принимают к вычету «входной» НДС, учтенный в стоимости объекта. Если к моменту ликвидации срок полезного использования имущества не истек, то есть первоначальная стоимость не перенесена полностью на расходы, то налоговики требуют восстановления НДС с остаточной стоимости объекта. Ссылаются они на то, что ликвидируемый объект перестает участвовать в осуществлении операций, признаваемых объектом налогообложения НДС (а одним из условий для вычета является участие объекта в операциях, облагаемых НДС). Подобные выводы сделали и в Минфине (письма от 08.07.09 № 03-03-06/1/447, от 29.01.09 № 03-07-11/22).

Но мы считаем данную позицию неверной. Статья 170 НК РФ содержит исчерпывающий перечень случаев, по которым соответствующие суммы налога подлежат восстановлению. Ликвидация недоамортизированных основных средств там не указана. Следовательно, восстанавливать НДС не нужно. Именно эта аргументация и позволяет налогоплательщикам выигрывать споры в судах (постановления ФАС Поволжского округа от 27.01.11 по делу № А55-7952/2010, ФАС Северо-Кавказского округа от 03.11.10 по делу № А22-60/10/9-5, ФАС Московского округа от 14.05.09 № КА-А40/3703-09-2).

Как учесть расходы на ликвидацию недоамортизированного основного средства в налоговом учете?

Ликвидация основного средства происходит после окончания срока его полезного использования. Однако могут возникнуть ситуации, когда использовать недоамортизированное основное средство не возможно. Например, порча имущества в результате чрезвычайной ситуации, моральный или физический износ, не позволяющий дальнейшее использование основного средства в производстве, поломка без возможности восстановления и др. Все эти ситуации обязывают налогоплательщика вывести объект из эксплуатации и списать его.

Выбытие вследствие износа

Как списать самортизированные основные средства с баланса? Это, пожалуй, самый простой для бухгалтера случай. Если период предполагаемого полезного использования полностью совпал с фактическим, то остаточная стоимость приравнялась к нулю и после составления акта о списании объект перестает числиться в активах предприятия.

Когда моральный или физический износ происходит ранее запланированного, необходимо произвести расчеты, для которых понадобятся данные о:

- первоначальной стоимости объекта (цена приобретения + установки + доставки);

- накопленной амортизации за отработанный период (кредит соответствующего субсчета 02);

- остаточной стоимости, равной разнице между первоначальной стоимостью и накопленной амортизацией.

Последнее значение списывают со счета 01. Конечный результат ликвидации имущества относят на финансовый результат.

Последовательность проводок, характеризующих списание с баланса основных средств, пришедших в негодность вследствие износа, можно проследить в таблице:

Составленные проводки полностью показывают, как списать с баланса основные средства. В случае формирования положительной ликвидационной стоимости, ее величину относят на счет 91.1.

Порядок учета расходов на ликвидацию

Затраты по ликвидации основного средства принимаются в составе внереализационных расходов (пп. 8 п. 1 ст. 265 НК РФ). К таким затратам относят:

- затраты на демонтаж;

- услуги подрядных организаций;

- вывоз мусора и т.д.

Единовременное включение расходов на демонтаж возможно только в случае, если объект больше не будет использоваться (Письмо Минфина от 29.12.2009 № 03-03-06/1/828). Если демонтаж производится с целью перемещения на другое место, то сумма работ должна быть включена в стоимость основного средства.

Для списания имущества нужно создать приказ руководителя о ликвидации объекта основных средств.

Когда основные средства ликвидируют

Принять решение о списании ОС требуется, когда:

- Эксплуатационные сроки оборудования, помещений, мебели, ламината и т. д. вышли, и в результате амортизации восстановить их свойства не представляется возможным, т. е. фактически балансовая стоимость сводится к нулю.

- Имело место моральное старение, что связано с регулярным техническим прогрессом, появлением новых технологий и т. д., объект стал малоэффективным или неэффективным вовсе.

Также может иметь место возмездное или безвозмездное отчуждение иным субъектам, фондам или лицам основных средств (обмен, дарение, продажа и т. д.).

Особенности формирования остаточной стоимости при полной ликвидации

Остаточная стоимость должна быть включена в состав расходов в зависимости от способа начисления амортизации по ликвидируемому объекту.

- При использовании линейного способа начисления амортизации остаточная стоимость основного средства единовременно в полном размере списывается во внереализационные расходы (абз. 2 пп. 8 п. 1 ст. 265 НК РФ). Для зданий, сооружений и передаточных устройств 8-10 амортизационных групп применяется только линейный метод начисления амортизации (п. 3 ст. 259 НК РФ), следовательно, остаточная стоимость по этим объектам списывается единовременно в полном объеме (абз. 2 пп. 8 п. 1 ст. 265 НК РФ).

- Если налогоплательщик использует нелинейный метод, основное средство выводится из эксплуатации в порядке, предусмотренном п. 13 ст. 259.2 НК РФ: объект исключается из амортизационной группы на дату его ликвидации, однако начисление амортизации продолжается до окончания срока полезного использования по прежней схеме. Иными словами, при нелинейной амортизации уменьшение налогооблагаемой базы по налогу на прибыль происходит постепенно через начисление амортизации (Письма Минфина России от 24.02.2014 № 03-03-06/1/7550, от 20.12.2010 № 03-03-06/2/217).

Амортизационную премию чиновники разрешают не восстанавливать, так как в данном случае отсутствует факт реализации имущества (Письмо Минфина России от 16.03.2009 №03-03-05/37, Письмо ФНС России от 27.03.2009 № ШС-22-3/[email protected]).

Особенности формирования остаточной стоимости при частичной ликвидации

Применять нормы списания остаточной стоимости при полной ликвидации имущества на внереализационные расходы для частичной ликвидации неправомерно, потому что отсутствует условие вывода оборудования из эксплуатации (пп. 8 п. 1 ст. 265, п. 13 ст. 259.2 НК РФ). Поэтому разрешено списать остаточную стоимость имущества при нелинейном начислении амортизации для частичной ликвидации объекта на расходы единовременно (пп. 20 п. 1 ст. 265 НК РФ, Письмо Минфина России от 19.08.2011 № 03-03-06/1/503).

Акт ликвидации (списания) объекта ОС: основные требования

Для списания имущества можно использовать унифицированные формы №№ОС-4, ОС-4а, ОС-4б либо самостоятельно разработать локальный документ (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете») и обязательно закрепить форму в учетной политике организации. Если было принято решение о формирование внутренней формы документы, то рекомендуется включить в него следующие разделы (Письмо Минфина России от 21.10.2008 №03-03-06/1/592):

- год создания объекта;

- дата ввода в эксплуатацию;

- первоначальная либо восстановительная стоимость имущества;

- сумма амортизации;

- количество капитальных ремонтов;

- причины ликвидации;

- возможность использования самого объекта, деталей или узлов;

- дополнительная информация.

При отсутствии указанных выше пунктов в локальном акте у налоговых органов могут возникнуть обоснованные претензии.

Списание объекта без демонтажа

В Минфине считают, что списать объект без демонтажа возможно. Позиция чиновников следующая: списание имущества происходит в результате выбытия объекта согласно правильно оформленному акту ликвидации.

Подтверждать факт демонтажа не обязательно (Письмо Минфина России от 08.12.2009 №03-03-06/1/793).

Налоговые органы также считают, что данное условие не является обязательным и расходы на списание и суммы оставшейся амортизации можно включить во внереализационные расходы на основании акта ликвидации без демонтажа (Письмо УФНС России по г. Москве от 30.09.2010 № 16-15/[email protected]).

Более ранняя позиция налоговиков отличалась от пояснений Минфина. Чиновники ФНС говорили о том, что без демонтажа ликвидировать объект невозможно. Налогоплательщик, не осуществивший разбор списанного основного средства, не имеет право списать расходы по ликвидации, амортизацию и остаточную стоимость на внереализационные расходы (Письмо УФНС России по г. Москве от 07.04.2009 №16-15/033038).

Поскольку сотрудники ФНС выказывают неоднозначное решение по данному вопросу, рекомендуется все же учесть их пожелания и провести демонтажные работы. Если объект был утрачен, и организовать работы по его разбору невозможно, какие-либо работы по ликвидации последствий провести все же необходимо. Следует оформить их первичными документами. В таком случае у вас будут все основания для правомерной ликвидации имущества.

Досрочное списание

Что важно помнить бухгалтеру при списании недоамортизированного основного средства? Убыток от списания принимается и в бухгалтерском и в налоговом учетах. Причем, единовременно. А стоимость оставшихся от ликвидации материалов в обоих учетах увеличивает доходы предприятия. При списании нужно быть готовым к тому, что налоговики потребуют восстановить НДС с остаточной стоимости объекта. Однако с этим можно и нужно спорить. Рассмотрим такую распространенную ситуацию. По причине морального или физического износа организация списывает основное средство, срок полезного использования которого еще не истек. Для наглядности особенности бухгалтерского учета и налогообложения этой операции разберем на конкретном примере.

Тонкости бухучета

Организация в феврале 2004 года ликвидирует физически изношенный и не использующийся в производстве автомобиль. Ликвидация производится силами ремонтного цеха, стоимость работ составила 3000 руб. Первоначальная стоимость автомобиля по данным бухгалтерского и налогового учета – 200 000 руб., сумма начисленной амортизации (по февраль 2004 года включительно) – 150 000 руб.

В результате ликвидации оприходованы запасные части рыночной стоимостью на дату ликвидации 2000 руб. и металлолом на сумму 800 руб.

Согласно учетной политике организации доходы и расходы для целей налогообложения прибыли определяются по методу начисления.

Для учета движения основных средств организация использует субсчета:

01-1 «Основные средства в эксплуатации»;

01-2 «Выбытие основных средств».

В бухгалтерском учете сделаны проводки:

Дебет 01-2 Кредит 01-1

– 200 000 руб. – отражена первоначальная стоимость выбывающего автомобиля;

Дебет 02 Кредит 01-2

– 150 000 руб. – списана начисленная за время эксплуатации амортизация.

В бухгалтерском учете доходы и расходы от списания недоамортизированного основного средства, отражаются в качестве операционных доходов и расходов (п. 31 ПБУ 6/01 «Учет основных средств»):

Дебет 91-2 Кредит 01-2

– 50 000 руб. (200 000 – 150 000) – учтена в составе операционных расходов остаточная стоимость выбывающего автомобиля;

Дебет 91-2 Кредит 23

– 3000 руб. – отражены расходы ремонтного цена по разборке автомобиля (эти расходы относятся к операционным, так как связаны с выбытием основного средства).

Материалы и иное имущество, полученное при демонтаже и утилизации основного средства, оцениваются по рыночной стоимости и включаются в состав операционных доходов (п. 9 ПБУ 5/01 «Учет материально-производственных запасов», п. 7 ПБУ 9/99 «Доходы организации»).

Дебет 10-5 «Запасные части» Кредит 91-1

– 2000 руб. – оприходованы на складе запасные части, пригодные к использованию.

По мере отпуска запчастей со склада в ремонтный цех для ремонта автомобилей бухгалтер будет делать проводку. Например, отпущены запчасти на сумму 300 руб.:

Дебет 23 Кредит 10-5

– 300 руб. – отпущены со склада в ремонтный цех запчасти.

Металлолом бухгалтер оприходует проводкой:

Дебет 10-6 Кредит 91-1

– 800 руб. – оприходован на склад металлолом;

Дебет 99-9 Кредит 91-9

– 50 200 руб. (50 000 + 3000 – 2000 – 800) – списано сальдо прочих доходов и расходов заключительными оборотами месяца.

Если выбывшее основное средство ранее дооценивалось, не забудьте списать сумму его дооценки проводкой: Дебет 83 Кредит 84. Такой порядок списания дооценки закреплен в пункте 15 ПБУ 6/01. Если же объект ранее был уценен, никаких записей делать не нужно.

Частичная ликвидация основного средства

В некоторых случаях в сложных основных средствах, которые состоят из нескольких конструктивно сочленённых предметов, но числятся в бухгалтерском и налоговом учёте как единый инвентарный объект, возникает необходимость удалить более не нужный механизм без последующего его восстановления. Сам же объект при этом сохраняет свои функциональные способности и продолжает использоваться в предпринимательской деятельности. Осуществляется это посредством частичной ликвидации объекта. Нередко частичная ликвидация объекта основных средств проводится и в отношении недвижимого имущества, когда сносятся часть здания или пристройка к нему, непригодные для дальнейшего использования.

Документальное оформление Ни бухгалтерское, ни налоговое законодательство не дают определения данному понятию. В Положении по бухгалтерскому учёту «Учёт основных средств» (ПБУ 6/01) (утв. приказом Минфина России от 30.03.01 № 26н) и НК РФ лишь упоминается, что в случае частичной ликвидации основного средства изменяется первоначальная стоимость объекта основных средств (п. 14 ПБУ 6/01, п. 2 ст. 257 НК РФ).

Поскольку нормативные правовые акты по бухгалтерскому и налоговому учёту не содержат норм, касающихся частичной ликвидации основного средства, то остаётся обратиться к правилам, регулирующим выбытие объектов.

Любому выбытию предшествует заключение комиссии о невозможности использования основного средства. Исходя из этого процесс частичной ликвидации объекта начинается с создания комиссии. Ликвидационная комиссия может назначаться для решения вопроса о частичной ликвидации конкретного основного средства либо создаваться на длительный срок (обычно на календарный год) и осуществлять свою деятельность на постоянной основе.

Если же в организации на постоянной основе существует комиссия, занимающаяся вопросами определения пригодности дальнейшего использования объектов основных средств, возможности и эффективности их восстановления, то именно её и целесообразно задействовать при частичной ликвидации.

В состав такой комиссии желательно включить главного бухгалтера или другого представителя бухгалтерии (к примеру, бухгалтера по учёту основных средств), а также лицо, на которое возложена ответственность за сохранность данного объекта. Для участия в работе комиссии организация вправе приглашать специалистов различных инспекций, на которые в соответствии с законодательством РФ возложены функции по регистрации и надзору за отдельными видами имущества (п. 77 Методических указаний по бухгалтерскому учёту основных средств, утв. приказом Минфина России от 13.10.03 № 91н).

Комиссия после осмотра объекта, как и в случаях обычного списания объекта основных средств, с помощью необходимой технической документации определяет его пригодность к дальнейшему использованию. При этом она, в частности (п. 77 методических указаний): • выявляет конкретные части (предметы, входящие в состав объекта), подлежащие частичной ликвидации; • принимает решение о частичной ликвидации объекта основных средств; • составляет и подписывает акт о частичной ликвидации объекта основных средств и передаёт этот акт на утверждение руководителю организации.

Если в выбывающей части объекта либо в отдельных её узлах и деталях имеются цветные и драгоценные металлы, то комиссия обеспечивает и контролирует изъятие их для последующей передачи на аффинаж. Кроме того, комиссия осуществляет контроль за определением веса (количества) извлечённых цветных и драгоценных металлов, передачей их на склад и оформлением соответствующих документов.

Принятое комиссией решение надлежит зафиксировать в акте о частичной ликвидации объекта основных средств.

С начала прошлого года в бухгалтерском учёте используются формы первичных учётных документов, утверждённые руководителем экономического субъекта по представлению должностного лица, на которое возложено его ведение (п. 4 ст. 9 Федерального закона от 11.12.11 № 402-ФЗ «О бухгалтерском учёте»). В качестве таковых могут быть первичные документы, самостоятельно разработанные экономическим субъектом. В этом случае они должны содержать обязательные реквизиты, приведённые в пункте 2 статьи 9 закона № 402-ФЗ. В то же время организации вправе продолжать использовать формы первичных учётных документов, приведённые в альбомах унифицированных форм.

Постановлением Госкомстата России от 21.01.03 № 7 были утверждены унифицированные формы актов о списании отдельного объекта (форма № ОС-4), автотранспортных средств (форма № ОС-4а), группы объектов (форма № ОС-4б). Организация может дополнить необходимыми реквизитами подходящую ей унифицированную форму акта на списание либо, взяв за основу одну из указанных форм, разработать и утвердить собственную форму акта.

Акт составляется в двух экземплярах, подписывается членами ликвидационной комиссии и утверждается руководителем организации или иным уполномоченным им лицом. Один экземпляр акта передаётся в бухгалтерию, второй остаётся у лица, ответственного за сохранность объектов основных средств.

Акт о частичном списании (ликвидации) основного средства может быть полностью оформлен только после завершения всей процедуры частичной ликвидации этого объекта, ведь, как было сказано выше, комиссия должна осуществлять контроль за изъятием из списываемых в составе объекта основных средств материальных ценностей, в том числе цветных и драгоценных металлов.

На основании акта, утверждённого руководителем организации, при использовании унифицированных форм первичных документов бухгалтерия осуществляет соответствующую запись о частичной ликвидации объекта в инвентарной карточке (форма № ОС-6) этого объекта либо в инвентарной книге учёта объектов основных средств (форма № ОС-6б) (п. 80 методических указаний). После утверждения акта руководителем организации издаётся приказ о частичной ликвидации объекта.

Выше приводилось, что в результате частичной ликвидации основных средств нередко остаются детали и материалы, пригодные для дальнейшего использования. Данные материалы принимаются к бухгалтерскому учёту по их фактической (рыночной) стоимости (п. 9 Положения по бухгалтерскому учёту «Учёт материально-производственных запасов» (ПБУ 5/01), утв. приказом Минфина России от 09.06.01 № 44н). В случае частичной ликвидации объекта недвижимости составляются акт о разборке временных (нетитульных) сооружений по форме № КС-9 и акт об оценке подлежащих сносу (переносу) зданий, строений, сооружений и насаждений по форме № КС-10 (указанные формы утв. постановлением Госкомстата России от 11.11.99 № 100). При оприходовании материальных ценностей, полученных при разборке и демонтаже зданий и сооружений, можно воспользоваться актом по форме № М-35 (утв. постановлением Госкомстата России от 30.10.97 № 71а).

Стоимость ликвидируемой части объекта Выше приводилось, что в случае частичной ликвидации основного средства изменяется его первоначальная стоимость. Порядок определения указанной стоимости не установлен ни нормативными правовыми актами бухгалтерского учёта, ни налоговым законодательством. В зависимости от конкретных обстоятельств и видов основных средств можно использовать один из нижеприведённых способов оценки ликвидируемой части объекта.

Долю ликвидируемой части основного средства можно попытаться определить пропорционально какому-либо физическому показателю, характерному для данного объекта. Так, при проведении частичной ликвидации недвижимого имущества, в результате которой изменяется его площадь, стоимость ликвидируемой части вполне уместно определить из пропорций её площадей — выводимой из эксплуатации и первоначальной.

Организация на основании сведений о площади объекта недвижимости, указанных в правоустанавливающих и (или) инвентаризационных документах, рассчитывает долю ликвидируемой части в общей площади объекта. Затем исходя из рассчитанной доли определяется первоначальная стоимость остающейся части основного средства и сумма амортизации, относящаяся к этой части, а также остаточная стоимость ликвидируемой части.

Пример 1 Организации принадлежит производственное здание общей площадью 900 кв. м. В связи с произошедшим в здании пожаром часть помещения площадью 72 кв. м была ликвидирована. Новая площадь помещений, 828 кв. м (900 – 72), после регистрации в БТИ указана в паспорте объекта недвижимости. Акт о частичной ликвидации объекта утверждён руководителем организации 24 января 2014 года. Первоначальная стоимость помещения составляла 12 600 000 руб., сумма амортизации, начисленной к моменту окончания работ по ликвидации части здания, — 6 111 000 руб. В бухгалтерском и налоговом учёте амортизация по объекту начислялась линейным методом, срок полезного использования помещения, установленный организацией при его принятии к учёту, — 200 месяцев (сумма ежемесячно начисляемой амортизации до момента частичной ликвидации — 63 000 руб. (12 600 000 руб. / 200 мес.)). Удельный вес ликвидируемой части в общей площади помещения равен 8 % (72 кв. м : 900 кв. м х 100 %). Исходя из этого первоначальная стоимость ликвидируемой части помещений составила 1 008 000 руб. (12 600 000 руб. х 8 %), сумма начисленной амортизации, приходящаяся на эту часть, — 488 880 руб. (6 111 000 руб. ? 8 %). В январе на дату утверждения руководителем организации акта о частичной ликвидации помещения организация уменьшает на указанные величины первоначальную стоимость здания и начисленную по нему амортизацию. Стоимость, по которой здание будет учитываться в бухгалтерском и налоговом учёте после окончания работ по его частичной ликвидации, — 11 592 000 руб. (12 600 000 – 1 008 000), сумма начисленной амортизации — 5 622 120 руб. (6 111 000 – 488 880), остаточная стоимость — 5 969 880 руб. (11 592 000 – 5 622 120).

При частичной ликвидации сложного объекта при известной стоимости всех отдельных предметов, входящих в его состав, определить стоимость выводимой части объекта будет не столь уж и сложно. Сведения о первоначальной стоимости ликвидируемой части основного средства берутся из первичных документов, полученных от поставщика при покупке данного предмета. Если же проводится частичная ликвидация сложного основного средства, созданного организацией самостоятельно, первоначальная стоимость ликвидируемой части определяется (если это представляется возможным) на основании первичных документов, оформленных при принятии объекта к учёту.

Располагая сведениями о первоначальной стоимости выводимого из эксплуатации предмета, исходя из принятого способа начисления амортизации по объекту и срока полезного использования, которые были приняты при вводе основного средства в эксплуатацию, рассчитывается сумма начисленной амортизации, относящейся к этому предмету, и его остаточная стоимость.

Пример 2 В сложное основное средство входит конструктивно обособленный предмет стоимостью 1 560 000 руб. Данный предмет ликвидируется после 71 месяца эксплуатации объекта. Первоначальная стоимость основного средства — 9 984 000 руб., при его вводе в эксплуатацию был установлен линейный способ начисления амортизации и срок полезного использования 96 месяцев. За время эксплуатации основного средства до момента частичной его ликвидации по нему начислена амортизация в сумме 7 384 000 руб. (9 984 000 руб. / 96 мес. х 71 мес.). Из неё на ликвидируемый предмет приходится 1 153 750 руб. (1 560 000 руб. : 96 мес. х 71 мес.). Таким образом, первоначальная стоимость основного средства после частичной его ликвидации составит 8 424 000 руб. (9 984 000 – 1 560 000), сумма начисленной амортизации — 6 230 250 руб. (7 384 000 – 1 153 750), остаточная стоимость — 2 193 750 руб. (8 424 000 – 6 230 250). Остаточная же стоимость ликвидируемого предмета при этом равна 406 250 руб. (1 560 000 – 1 153 750).

При частичной ликвидации основного средства возможно использование способа процентного отношения (письмо Минфина России от 27.08.08 № 03-03-06/1/479). Комиссия при принятии решения о списании части объекта основного средства вправе самостоятельно определить долю ликвидируемой части объекта, исчисляемую в процентном отношении к общей его стоимости, указав её в акте о частичной ликвидации объекта. Исходя из установленной доли, организация сначала рассчитывает первоначальную стоимость и начисленную сумму амортизации, приходящиеся на ликвидируемую часть основного средства, а затем определяет стоимость оставшейся части и сумму амортизации, относящейся к этой части.

Пример 3 Несколько изменим условие примера 2: при неизменности сумм первоначальной стоимости основного средства и начисленной амортизации 9 984 000 и 7 384 000 руб. комиссией установлена доля ликвидируемой части объекта в размере 15 % от его первоначальной стоимости. Из общих сумм первоначальной стоимости основного средства и начисленной амортизации на ликвидируемую часть приходится соответственно 1 497 600 руб. (9 984 000 руб. х 15 %) и 1 107 600 руб. (7 384 000 руб. х 15 %). После ликвидации части основного средства его первоначальная стоимость составит 8 486 400 руб. (9 984 000 – 1 497 600), сумма начисленной амортизации — 6 276 400 руб. (7 384 000 – 1 107 600), остаточная стоимость — 2 210 000 руб. (8 486 400 – 6 276 400), остаточная стоимость ликвидируемой части объекта — 390 000 руб. (1 497 600 – 1 107 600).

Если стоимость ликвидируемой части основного средства невозможно определить ни одним из указанных выше способов, остаётся обратиться к услугам независимого оценщика. Но вместо оценки рыночной стоимости остающейся или выбывающей части объекта оценщик в этом случае должен определить первоначальную стоимость ликвидируемой части основного средства либо долю, приходящуюся на эту часть.

Бухгалтерский учёт Частичная ликвидация, как отмечено выше, является одним из частных случаев выбытия основных средств. Поэтому отражается она в бухгалтерском учёте в общем порядке.

Стоимость выбывающего основного средства, в нашем случае — стоимость ликвидируемой части основного средства, на основании пункта 29 ПБУ 6/01 подлежит списанию с бухгалтерского учёта. Инструкция по применению Плана счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31.10.2000 № 94н) рекомендует использовать при списании стоимости основного средства специальный субсчёт «Выбытие основных средств», открываемый к счёту 01 «Основные средства». В дебет этого субсчёта списывается доля первоначальной (восстановительной) стоимости, приходящаяся на ликвидируемую часть основного средства, в корреспонденции с субсчётом учёта основных средств. В кредит же субсчёта «Выбытие основных средств» списывается соответствующая часть суммы амортизации, начисленной за фактический срок полезного использования объекта.

Выше приводилось, что при частичной ликвидации основного средства организация может получить детали, узлы и агрегаты, пригодные для использования, а также иные материалы. Они согласно пункту 79 методических указаний приходуются по текущей рыночной стоимости на дату частичной ликвидации объекта. Доходы и расходы от выбытия части объекта в бухгалтерском учёте отражаются в том отчётном периоде, к которому они относятся. При этом они подлежат зачислению на счёт прибылей и убытков в качестве прочих доходов и расходов (п. 31 ПБУ 6/01).

После частичной ликвидации основное средство продолжает использоваться, стало быть, по нему следует начислять амортизацию. Начисление амортизации надлежит производить с 1-го числа месяца, следующего за месяцем завершения частичной ликвидации, до полного погашения стоимости этого объекта либо его списания с бухгалтерского учёта.

Стоимость основного средства после частичной ликвидации изменяется в сторону уменьшения, в связи с чем изменяется и сумма амортизационных начислений. Срок же полезного использования в силу абзаца 6 пункта 20 ПБУ 6/01 организация может пересмотреть лишь в случае улучшения (повышения) технико-экономических показателей функционирования объекта в результате проведённой реконструкции или модернизации. Возможность же изменения срока полезного использования при частичной ликвидации объекта нормативными правовыми актами бухгалтерского учёта не закреплена. Поскольку срок полезного использования не может быть изменён ни в сторону увеличения, ни в сторону уменьшения, то амортизацию по оставшейся части основного средства следует начислять из его новой остаточной стоимости и оставшегося срока полезного использования.

Продолжение примера 1 Уточним условие: за разборку ликвидируемой части производственного помещения сторонней организации было перечислено 54 870 руб., в том числе НДС 8370 руб., рыночная стоимость материалов, полученных при ликвидации, — 52 650 руб. В январе на дату утверждения руководителем организации акта о частичной ликвидации помещения в бухгалтерском учёте организации осуществляются следующие записи: Дебет 01 субсчёт «Выбытие основных средств» Кредит 01 — 1 008 000 руб. — списана первоначальная стоимость ликвидируемой части здания; Дебет 02 Кредит 01 субсчёт «Выбытие основных средств» — 463 680 руб. — списана начисленная сумма амортизации по выбываемой части объекта; Дебет 91-2 Кредит 01 субсчёт «Выбытие основных средств» — 544 320 руб. (1 008 000 – 463 680) — в прочих расходах учтена остаточная стоимость выбываемой части здания; Дебет 10 Кредит 91-1 — 52 650 руб. — приняты к учёту МПЗ, полученные при ликвидации части здания; Дебет 91-2 Кредит 60 — 46 500 руб. (54 870 – 8370) — учтены расходы по ликвидации части основного средства; Дебет 19 Кредит 60 —?8370 руб. — выделена сумма НДС, предъявленная подрядчиком за услуги по разборке части здания. Стоимость, по которой здание будет учитываться в бухгалтерском учёте после окончания работ по его частичной ликвидации, — 11 592 000 руб. (12 600 000 – 1 008 000), сумма начисленной амортизации — 5 622 120 руб. (6 111 000 – 488 880), остаточная стоимость — 5 969 880 руб. (11 592 000 – 5 622 120). Здание на момент завершения работ по частичной его ликвидации эксплуатировалось 97 мес. (6 111 000 руб. / (12 600 000 руб. : 200 мес.)), оставшийся срок его эксплуатации — 103 мес. (200 – 97). Исходя из этого сумма амортизации в феврале по объекту составит 57 960 руб. ((5 969 880 руб. : 103 мес. х 1 мес.) = (11 592 000 руб. : 200 мес. х 1 мес.)): Дебет 20 Кредит 02 —?57 960 руб. — начислена амортизация по производственному зданию. Данная проводка будет повторяться ежемесячно по август 2022 года включительно (103 мес. (11 + 12 + 12 + 12 + 12 + 12 + 12 + 12 + 8)).

Начисление амортизации по оставшейся части основного средства продолжается даже и в том случае, если после частичной ликвидации его первоначальная стоимость окажется менее 40 000 руб., поскольку изначально объект был принят к учёту как основное средство. Амортизировать такой объект также необходимо до полного списания его стоимости на расходы либо до момента его выбытия.

В случае частичной ликвидации полностью самортизированного объекта основных средств его стоимость корректируется в бухгалтерском учёте в том же порядке, который используется по недоамортизированным основным средствам. То есть первоначальная стоимость полностью самортизированного основного средства уменьшается на стоимость ликвидированной части, а сумма начисленных амортизационных отчислений — на сумму амортизации, приходящейся на ликвидированную часть. Единственная особенность состоит в том, что суммы, на которые корректируются первоначальная стоимость и начисленная амортизация, совпадают. Таким образом, остаточная стоимость частично ликвидированного основного средства, отражаемая в бухгалтерском учёте, не изменится. Ведь как до проведения частичной ликвидации, так и после её завершения остаточная стоимость полностью самортизированного объекта равна нулю.

Продолжение следует

ВАЖНО:

Поскольку нормативные правовые акты по бухгалтерскому и налоговому учёту не содержат норм, касающихся частичной ликвидации основного средства, то остаётся обратиться к правилам, регулирующим выбытие объектов.

С начала прошлого года в бухгалтерском учёте используются формы первичных учётных документов, утверждённые руководителем экономического субъекта по представлению должностного лица, на которое возложено его ведение. В качестве таковых могут быть первичные документы, самостоятельно разработанные экономическим субъектом.

При оприходовании материальных ценностей, полученных при разборке и демонтаже зданий и сооружений, можно воспользоваться актом по форме № М-35.

Организация сначала рассчитывает первоначальную стоимость и начисленную сумму амортизации, приходящиеся на ликвидируемую часть основного средства, а затем определяет стоимость оставшейся части и сумму амортизации, относящейся к этой части.

Начисление амортизации надлежит производить с 1-го числа месяца, следующего за месяцем завершения частичной ликвидации, до полного погашения стоимости этого объекта либо его списания с бухгалтерского учёта.

Начисление амортизации по оставшейся части основного средства продолжается даже и в том случае, если после частичной ликвидации его первоначальная стоимость окажется менее 40 000 руб., поскольку изначально объект был принят к учёту как основное средство.

Леонид ИОФФЕ, аудитор

Расходы и доходы для налога на прибыль

Материалы и иное имущество, полученное при демонтаже и утилизации основного средства, увеличивают внереализационные доходы организации (п. 13 ст. 250 НК РФ). Оценивать их налоговики рекомендуют по рыночной стоимости (раздел 9 Инструкции по заполнению декларации по налогу на прибыль, утвержденной приказом МНС России от 29.12.01 № БГ-3-02/585). Дата отражения дохода – дата составления акта ликвидации амортизируемого имущества, оформленного в соответствии с требованиями бухгалтерского учета (подп. 8 п. 4 ст. 271 НК РФ).

Таким образом, в рассматриваемом примере сумму недоначисленной амортизации (50 000 руб.) и расходы на разборку автомобиля (3000 руб.) бухгалтер учтет во внереализационных расходах единовременно в феврале. Тогда же он отразит внереализационный доход по рыночной стоимости полученных при разборке материалов (2000 руб.) и стоимость металлолома (800 руб.). По мере использования материалов их стоимость будет включаться в расходы, уменьшающие налогооблагаемую прибыль.

Споры с НДС

Позиция налоговиков по данному вопросу такова – НДС, приходящийся на остаточную стоимость основного средства надо восстановить, поскольку оно больше не используется для облагаемых НДС операций. Причем, восстановленный налог не учитывается при определении облагаемой базы по налогу на прибыль.

На наш взгляд, этого делать не нужно. Прежде всего, потому, что налоговым законодательством не предусмотрена обязанность организации по восстановлению и уплате в бюджет сумм НДС на остаточную стоимость имущества. Организация использовала основное средство для облагаемых НДС операций. Налог она приняла к вычету в полном объеме правомерно. А дальнейшее изменение в использовании имущества значения не имеет. К такому же выводу пришел и Высший арбитражный суд (постановление ВАС от 11.11.03 № 7473/03).

Еще один вопрос связан с вычетом суммы НДС, уплаченной за демонтаж и утилизацию основных средств. По общему правилу вычетам подлежат суммы НДС по товарам (работам, услугам), приобретаемым для осуществления облагаемых НДС операций (подп. 1 п. 2 ст. 171 НК РФ). Если основное средство ликвидируется, объект налогообложения по НДС отсутствует (ст. 146 НК РФ). Поэтому у фирмы отсутствуют основания для принятия к вычету входного НДС по услугам демонтажа и утилизации. Включить его в расходы в целях налогообложения также проблематично. Налоговики принимают НДС, в случаях, предусмотренных статьей 170 НК РФ, а наш случай под эту статью не подпадает.

Дарение полностью самортизированного объекта ОС

Дарение имущества стоимостью свыше 3 000 руб. между 2 коммерческими организациями запрещено законодательством (ст. 575 ГК РФ).

О нюансах безвозмездных договоров между юрлицами см. .

Поскольку отдельный порядок определения цены объекта ОС с нулевой учетной стоимостью, передаваемого в дар, не предусмотрен, расчет следует производить по аналогии с другими правовыми нормами, в частности ст. 105.3 и 154 НК РФ (по рыночной стоимости объекта).

ОБРАТИТЕ ВНИМАНИЕ! Нулевая остаточная учетная стоимость ОС вовсе не означает, что и рыночная стоимость этого ОС равна 0. Для безвозмездной передачи потребуется экспертная оценка объекта.

Допускается безвозмездная передача некоммерческим организациям и учреждениям, а также физическим лицам. При этом:

- В отношении налога на прибыль в соответствии с содержанием ст. 39 и 41 НК РФ у передающего предприятия не возникает объекта налогообложения (дохода) по налогу на прибыль при дарении. Одновременно по нормам ст. 270 НК РФ предприятие не вправе учесть для налогового учета и расходы по дарению. Таким образом, передача ОС в дар никак не должна затрагивать расчеты по налогу на прибыль.

- В отношении НДС дарение любого ОС будет признаваться реализацией для целей обложения налогом (п. 1 ст. 39 и п. 1 ст. 146 НК РФ). Налог нужно будет начислить и уплатить с рыночной стоимости передаваемого ОС (п. 2 ст. 154 НК РФ). Сумма уплаченного по дарению НДС не должна уменьшать базу по налогу на прибыль (п. 16 ст. 270 НК РФ).

ВАЖНО! Дарение ОС не облагается НДС в случае, если ОС передаются органам государственной или местной власти (п. 2 ст. 146 НК РФ). В таком случае дарителю следует восстановить входной НДС по передаваемым объектам. Сумма налога к восстановлению определяется пропорционально остаточной стоимости ОС (п. 3 ст. 170 НК). То есть по полностью самортизированным ОС (чья остаточная стоимость равна 0) НДС к восстановлению тоже будет равен 0.

https://www.youtube.com/watch?v=ytadvertiseru

В бухучете все расходы, связанные с дарением, учитываются в составе прочих расходов в том периоде, в котором ОС списывается с учета.

Оформление первички

В нашем примере оформлен акт (2 экз.) на списание автомобиля (по форме № ОС-4а). Первый экземпляр вместе с документом, подтверждающим снятие автомобиля с учета в ГИБДД, передают в бухгалтерию. Второй экземпляр остается у материально ответственного работника. На его основании он сдает на склад запчасти и материалы, полученные при ликвидации.

Бухгалтер делает в инвентарной карточке (форма № ОС-6) отметку о выбытии объекта. Инвентарные карточки по выбывшим объектам надлежит хранить отдельно в течение срока, определенного приказом руководителя организации. При ликвидации автотранспортного средства в бухгалтерии должны быть документы об утилизации лома или утиля (сдача в металлолом, вывоз на свалку и т.п.).

Запчасти, пригодные к дальнейшему употреблению сдаются на склад с оформлением приходного ордера по форме № М-4. Передача указанных запчастей со склада в производство (например, в ремонтный цех) оформляется требованием-накладной по форме № М-11. Если запчасти продаются на сторону, то заведующий складом (кладовщик) оформляет накладную на отпуск материалов на сторону по форме № М-15.

Опубликовано в ” Учет. Налоги. Право. ” № 4/2004