В каких случаях платят госпошлину

Оплата, именуемая госпошлиной, вносится заявителем, когда составляет обращение или запрос на совершение юридических действий, выдачу официальных документов, регистрирующих или подтверждающих статус заявителя или его полномочия.

| Госпошлина платится | Когда требуется |

| К мировым, арбитражным, конституционным судьям | Подать обращение, заявление, жалобу, ходатайства или запрос |

| К судьям общей юрисдикции | Ответчик ходатайствует о пересмотре решения судьи |

| К налоговым инспекторам и прочим службам | Получить свидетельство о регистрации ЮЛ, ИП |

| Обращаются за прекращением существования ЮЛ, ИП | |

| За копиями документов (устава), дубликатами свидетельства |

Госпошлину платят нотариусам за составление официальных документов, заверение копий, а также подтверждение личной подписи ответственных лиц. Ее можно оплатить по месту обращения наличными, через кассу сбербанка, в личном кабинете электронными деньгами.

Заполнение бланка

Бланк заявки для возврата пошлины утвержден Приказом фискального ведомства РФ № ММВ-7-8/[email protected] от 14.02.2017 года. Форма состоит из 2-х листов, сведения в которые вносятся с осторожностью. Для каждого символа предусмотрена отдельная клетка. Исправления и ошибки недопустимы.

Страница 1

На титульном развороте заявки должны присутствовать следующие сведения:

- В зависимости от статуса плательщика обозначается ИНН и КПП хозяйствующего субъекта (для физлиц – ИНН).

- Порядковая нумерация заявки. Если на протяжении года заявитель обращался за возмещением затрат несколько раз, то номер заявления должен соответствовать количеству обращений. Если ранее поданные заявки оказались ошибочными, то запрос, подаваемый позднее, будет иметь следующий порядковый номер.

- Код отделения ФНС по месту регистрации юрлица либо физлица.

- Наименование юрлица или ФИО гражданина;

- Указывается статься фискального законодательства, дозволяющая возврат денег заявителю (ст. 333.40 НК РФ).

- Обозначается код для возврата.

- Код платежа. Следует обозначить цифру 2, так как оформляется возврат сбора.

- Сумма к выдаче в рублях.

- Дата перечисления пошлины в казну государства.

- Код ОКТМО (необходим для ИП и юридических лиц).

- КБК государственного сбора (можно определить по следующей ссылке https://assistentus.ru/kbk/gosposhlina/).

- Число листов в заявке вместе с приложениями.

- Далее должна присутствовать отметка руководства субъекта хозяйственной деятельности о том, что сведения, обозначенные в заявке, достоверны. Указывается ФИО, телефонный номер, подпись и дата заверки документа.

Образец заполненного бланка представлен далее.

Страница 2

На следующем развороте потребуется указать:

- ИНН, КПП хозяйствующего субъекта.

- Название банковского учреждения, в которое планируется перечисление суммы к возмещению.

- Вид счета в банке (расчетный).

- Корреспондентский счет.

- БИК.

- Реквизиты (принадлежность и номер счета).

- Название субъекта хозяйственной деятельности либо ФИО гражданина.

Кто выступает плательщиком госпошлины

Оплачивать госпошлину может обычный гражданин от своего имени, индивидуальный предприниматель, юридическое лицо любой правовой формы. Подтверждением факта оплаты госпошлины будет официальная квитанция установленного образца или платежное поручение с печатью банка, подтверждающая исполнение платежа.

Если плательщик не один, то оплата вносится всеми участниками операции равными долями. Госпошлину не оплачивают юридические лица или частные граждане, если законом они освобождены от обременения.

Физические лица оплачивают госпошлину при:

- Подаче документов на открытие ИП, ООО, АО;

- Запросе сведений о состоянии в общероссийском едином реестре;

- Использовании в своих названиях термина «Россия»;

- Случаях прекращения хозяйственной деятельности бизнесмена.

Юридические лица или его официальные представители дополнительно обращаются с ходатайствами в суды любой инстанции, арбитражные или конституционные при этом оплачивая госпошлину. Также, требуется оплатить действия государственных служб по выдаче разрешений, лицензий, тестов или апробаций.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Как вернуть ранее выплаченную госпошлину из налоговой

Чтобы вернуть государственную пошлину, человек, выплативший ее, должен уложиться с подачей заявления на возврат денег в три последующих за совершением выплаты года.

Подаваемое заявление требуется адресовать тому государственному ведомству, которое наделено правом на оказание оплаченных вами услуг.

Однако, прежде чем отнести заявление по нужному адресу, необходимо собрать дополнительные бумаги, которые станут подтверждать ваше право на проведение процедуры:

- если вы хотите вернуть полностью всю сумму, то к заявлению нужно приложить копию чека или квитанции, полученных за оплату пошлины;

- если вы претендуете на возврат только части указанной суммы, то вам нужно также предоставить копию платежного бланка.

При условии, что ваша просьба о возврате средств будет удовлетворена, возврат денежных средств будет произведен через месяц со дня обращения и подачи документов.

Читать дальше: Какие вопросы решают органы местного самоуправления

Когда ФНС возвращает уплаченную госпошлину

Не в каждом случае ФНС возвращает денежные средства. Требуется составить заявление с просьбой возврата госпошлины в полном или частичном объеме. Прикладывают к заявлению подтверждение уплаты суммы госпошлины. Согласно НК РФ статья 333.40 содержит случаи возврата переплаты полной или части:

- После оплаты никаких действий или обращений плательщик не совершил;

- Оплата произошла в большем объеме, чем требуется (при имущественных спорах, технической ошибке);

- Производство по иску/делу прекратили или оставили без рассмотрения;

- Обращение/ходатайство было возвращено плательщику/ответчику;

- Отозвана заявка по процедуре регистрации интеллектуальной собственности (базы ЭВМ);

- Заявителю отказано в выдаче российского паспорта или удостоверения беженца.

В случае, когда стороны подписали мировое соглашение, законодательным актом допускается вернуть плательщику 50% от уплаченной пошлины. Также, плательщик имеет возможность зачесть образовавшуюся переплату в счет будущих платежей за аналогичные регистрационные действия. Возврат осуществляется если плательщик обратился с заявлением до того как истек трехлетний срок возврата излишне уплаченных платежей.

Прочие формальности

Подавать заявление необходимо в порядке, предусмотренном на законодательном уровне. Он имеет ряд особенностей, которые важно учитывать. Заявителю необходимо изучить основания для направления документа и заполнить соответствующую форму.

Особенности процедуры

Люди, обращаясь в различные государственные учреждения, часто не осведомлены о положенных льготах по уплате государственной пошлины. После внесения средств они узнают, что деньги можно было не платить.

На протяжении трех лет возможно осуществить возврат уплаченных средств. Подтверждать статус документально не требуется. ИФНС или суд самостоятельно направляет запрос для того, чтобы решение было вынесено.

Процедура возврата отражается в Налоговом кодексе РФ.

В статье 333.40 прописывается, что вернуть средства возможно при:

- переплате;

- отсутствии юридических действий;

- неявке лица в налоговый орган;

- отказе в оказании услуги со стороны учреждения;

- отказе в совершении процедуры пользователем.

При этом не возвращаются средства для оплаты услуг органа Записи актов о гражданском состоянии или подаче заявки через портал Госуслуг. Возврат осуществляется при подаче заявления налоговикам.

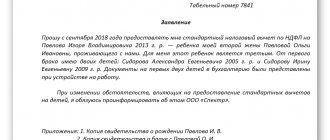

Бланк заявления на возврат госпошлины в налоговую

Комментарии к нормативам

В законе выделяют шесть оснований для возврата государственной пошлины.

Части или полностью вернуть средства можно при:

- излишней уплате;

- несовершении действий должностным лицом по заявлению плательщика;

- прекращении производства административного дела;

- отказе лиц от юридических действий;

- отказе в выдаче паспорта гражданина РФ;

- отзыве заявки о регистрации объекта интеллектуальной собственности.

Если арбитраж выносит решение о мировом соглашении сторон, то возможет возврат половины уплаченной пошлины. Аналогичное правило действует в отношении заключения мировой в ходе исполнения решения.

Вернуть средства не получится при оплате услуг по:

- регистрации брака;

- расторжении брачных отношений;

- смене имени;

- исправлению записи актов гражданского состояния.

Подать заявление необходимо в те органы, где планировалось совершать юридически значимые действия. Подтвердить право на возврат можно с помощью платежных документов. Решение принимается органом, который должен быть проводить процедуру. Возврат проводит орган Федерального казначейства.

Вернуть средства не получится, если гражданину вынесен отказ в регистрации права собственности на недвижимость. Если она прекращена, возможно возмещение половины уплаченных средств.

Плательщику предоставляется право зачесть излишне уплаченную сумму для совершения процедур в дальнейшем. Зачет производится на основании обращения в уполномоченный орган.

Заявление на возврат госпошлины в налоговую подается в течение трех лет после уплаты.

К нему нужно приложить:

- решение суда;

- судебную справку;

- документальное подтверждение обстоятельств для возврата;

- квитанции и платежные поручения.

Основания для запроса

В статье 333.40 Налогового кодекса РФ отмечаются основания для возврата госпошлины:

- Вернуть средства можно при взыскании их в большем объеме, чем требует налоговое законодательство. Не учитываются причины переплаты, даже если произошел технический сбой.

- Провести возврат можно при отказе в рассмотрении обращения лица. В этом случае разрешается засчитать средства в счет уплаты при повторном обращении.

- Процедура проводится при прекращении судебного производства или отсутствия его рассмотрения судами. В случае заключения мирового соглашения возвращается половина от внесенной суммы.

- Человек может самостоятельно отказаться от рассмотрения обращения. В этом случае госпошлина подлежит возврату.

- Отказы в выдаче паспорта гражданина РФ сопровождаются и компенсацией государственной пошлины.

- Предусматривается возврат при направлении иска в другой суд (неправильная подсудность или территориальное определение) с предварительной оплатой госпошлины. Средства могут быть зачтены при обращении в необходимый орган.

Форма и порядок подачи

Форма заявления о возврате госпошлины не предусматривается на законодательном уровне. Поэтому документ составляется заявителем по собственному усмотрению.

Важно, чтобы он отметил в тексте:

- наименование судебного органа;

- личные данные (фамилию, имя, отчество, серию и номер паспорта, адресные и контактные сведения);

- факт внесения государственной пошлины (дата, размер, юридически значимое событие, за которое внесены средства, характер действий);

- основания для осуществления возврата (статьи Налогового кодекса РФ);

- просьбу к судебному органу вернуть излишне уплаченные средства и выдать справку для предоставления в ИФНС;

- приложения (документы, подтверждающие платеж: квитанции, копии судебного решения о возврате заявления, отказе в принятии);

- дату составления.

В конце документа гражданин подтверждает вышеуказанное подписью.

Если человек обращается в судебный орган, то заявление создается аналогично. При этом неважно вид учреждения (арбитражный, мировой, районный суд), в который совершается подача.

Порядок подачи также идентичен в обеих ситуациях. При отказе от совершения юридически значимого действия и внесения госпошлины, в документе выносится решение об отсутствии ходатайства от лица в рассмотрении дела. По справке суда можно получить возврат суммы.

Заявление в судебный орган может быть передано лично заявителем при обращении в канцелярию. В этом случае бланк будет помечен отметкой с датой приема, должностью и данными лица, которое приняло заявление и подписью.

Также направление совершается почтой. Тогда готовится заказное письмо с описью вложения. Подтверждается факт отправки уведомлением о вручении. При обращении в арбитражный суд возможен вариант подачи через сервис «Мой арбитр». Это значительно облегчает процесс возврата.

Образец заполнения заявления на возврат госпошлины в налоговую

Причины отказа в возврате госпошлины

Существуют определенные условия, когда вернуть госпошлину не допускается. Процедура возврата невозможна, если оплачивали:

- Для совершения действий в ЗАГС (заключение/расторжение брака, на свидетельство о рождении ребенка, смена имени, фамилии);

- В процессе судебного иска, но ответчик добровольно признал и удовлетворил все претензии истца;

- В росреестр для регистрации прав на имущество, в данной процедуре госорганы отказали;

- В процессе тестирования, анализа, установки клейма на ювелирные изделия или драгоценные металлы.

Отказ последует в случае, если заявление с соответствующей просьбой поступает, когда истек трехлетний период, в который обращаются за возвратом денег из бюджета. Также, необходимо указать причину, по которой плательщик настаивает на возврате госпошлины.

Заявление о возврате госпошлины (образец)

1) уплаты государственной пошлины в большем размере, чем это предусмотрено настоящей главой;

2) возвращения заявления, жалобы или иного обращения или отказа в их принятии судами либо отказа в совершении нотариальных действий уполномоченными на то органами и (или) должностными лицами. Если государственная пошлина не возвращена, ее сумма засчитывается в счет уплаты государственной пошлины при повторном предъявлении иска, административного иска, если не истек трехгодичный срок со дня вынесения предыдущего решения и к повторному иску, административному иску приложен первоначальный документ об уплате государственной пошлины;

(пп. 2 в ред. Федерального закона от 08.03.2015 N 23-ФЗ)

(см. текст в предыдущей )

3) прекращения производства по делу (административному делу) или оставления заявления (административного искового заявления) без рассмотрения Верховным Судом Российской Федерации, судами общей юрисдикции или арбитражными судами.

При заключении мирового соглашения до принятия решения Верховным Судом Российской Федерации, арбитражными судами возврату истцу подлежит 50 процентов суммы уплаченной им государственной пошлины. Данное положение не применяется в случае, если мировое соглашение заключено в процессе исполнения судебного акта.

Не подлежит возврату уплаченная государственная пошлина при добровольном удовлетворении ответчиком (административным ответчиком) требований истца (административного истца) после обращения указанных истцов в Верховный Суд Российской Федерации, арбитражный суд и вынесения определения о принятии искового заявления (административного искового заявления) к производству, а также при утверждении мирового соглашения, соглашения о примирении Верховным Судом Российской Федерации, судом общей юрисдикции;

(пп. 3 в ред. Федерального закона от 08.03.2015 N 23-ФЗ)

4) отказа лиц, уплативших государственную пошлину, от совершения юридически значимого действия до обращения в уполномоченный орган (к должностному лицу), совершающий (совершающему) данное юридически значимое действие;

5) отказа в выдаче паспорта гражданина Российской Федерации для выезда из Российской Федерации и въезда в Российскую Федерацию, удостоверяющего в случаях, предусмотренных законодательством, личность гражданина Российской Федерации за пределами территории Российской Федерации и на территории Российской Федерации, проездного документа беженца;

6) направления заявителю уведомления о принятии его заявления об отзыве заявки на государственную регистрацию программы для ЭВМ, базы данных и топологии интегральной микросхемы до даты регистрации (в отношении государственной пошлины, предусмотренной пунктом 1 статьи 330.30 настоящего Кодекса).

(пп.

6 введен Федеральным законом от 27.12.2009 N 374-ФЗ)

2. Не подлежит возврату государственная пошлина, уплаченная за государственную регистрацию заключения брака, расторжения брака, перемены имени, внесение исправлений и (или) изменений в записи актов гражданского состояния, в случае, если впоследствии не была произведена государственная регистрация соответствующего акта гражданского состояния или не были внесены исправления и изменения в записи актов гражданского состояния.

(в ред. Федерального закона от 27.12.2009 N 374-ФЗ)

3. Заявление о возврате излишне уплаченной (взысканной) суммы государственной пошлины подается плательщиком государственной пошлины в орган (должностному лицу), уполномоченный совершать юридически значимые действия, за которые уплачена (взыскана) государственная пошлина.

К заявлению о возврате излишне уплаченной (взысканной) суммы государственной пошлины прилагаются подлинные платежные документы в случае, если государственная пошлина подлежит возврату в полном размере, а в случае, если она подлежит возврату частично, — копии указанных платежных документов.

Решение о возврате плательщику излишне уплаченной (взысканной) суммы государственной пошлины принимает орган (должностное лицо), осуществляющий действия, за которые уплачена (взыскана) государственная пошлина.

Возврат излишне уплаченной (взысканной) суммы государственной пошлины осуществляется органом Федерального казначейства.

Заявление о возврате излишне уплаченной (взысканной) суммы государственной пошлины по делам, рассматриваемым в судах, а также мировыми судьями, подается плательщиком государственной пошлины в налоговый орган по месту нахождения суда, в котором рассматривалось дело.

К заявлению о возврате излишне уплаченной (взысканной) суммы государственной пошлины по делам, рассматриваемым судами общей юрисдикции, арбитражными судами, Верховным Судом Российской Федерации, Конституционным Судом Российской Федерации и конституционными (уставными) судами субъектов Российской Федерации, мировыми судьями, прилагаются решения, определения или справки судов об обстоятельствах, являющихся основанием для полного или частичного возврата излишне уплаченной (взысканной) суммы государственной пошлины, а также подлинные платежные документы в случае, если государственная пошлина подлежит возврату в полном размере, а в случае, если она подлежит возврату частично, — копии указанных платежных документов.

(в ред.

Федеральных законов от 28.06.2014 N 198-ФЗ, от 30.11.2016 N 401-ФЗ)

Заявление о возврате излишне уплаченной (взысканной) суммы государственной пошлины может быть подано в течение трех лет со дня уплаты указанной суммы.

Возврат излишне уплаченной (взысканной) суммы государственной пошлины производится в течение одного месяца со дня подачи указанного заявления о возврате.

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(п. 3 в ред. Федерального закона от 31.12.2005 N 201-ФЗ)

4. Не подлежит возврату государственная пошлина, уплаченная за государственную регистрацию прав, ограничений (обременений) прав на недвижимое имущество, сделок с ним, в случае отказа в государственной регистрации.

При прекращении государственной регистрации права, ограничения (обременения) права на недвижимое имущество, сделки с ним на основании соответствующих заявлений сторон договора возвращается половина уплаченной государственной пошлины.

5. Утратил силу с 1 января 2007 года. — Федеральный закон от 27.07.2006 N 137-ФЗ.

6. Плательщик государственной пошлины имеет право на зачет излишне уплаченной (взысканной) суммы государственной пошлины в счет суммы государственной пошлины, подлежащей уплате за совершение аналогичного действия.

Указанный зачет производится по заявлению плательщика, предъявленному в уполномоченный орган (должностному лицу), в который (к которому) он обращался за совершением юридически значимого действия. Заявление о зачете суммы излишне уплаченной (взысканной) государственной пошлины может быть подано в течение трех лет со дня принятия соответствующего решения суда о возврате государственной пошлины из бюджета или со дня уплаты этой суммы в бюджет.

К заявлению о зачете суммы излишне уплаченной (взысканной) государственной пошлины прилагаются: решения, определения и справки судов, органов и (или) должностных лиц, осуществляющих действия, за которые уплачивается государственная пошлина, об обстоятельствах, являющихся основанием для полного возврата государственной пошлины, а также платежные поручения или квитанции с подлинной отметкой банка, подтверждающие уплату государственной пошлины.

7. Возврат или зачет излишне уплаченных (взысканных) сумм государственной пошлины производится в порядке, установленном главой 12 настоящего Кодекса.

8. Не подлежит возврату государственная пошлина, уплаченная за совершение действий по опробованию, анализу и клеймению ювелирных и других изделий из драгоценных металлов, в случае возврата таких изделий в неклейменом виде по основаниям, предусмотренным законодательством Российской Федерации.

(п. 8 введен Федеральным законом от 02.05.2015 N 112-ФЗ)

В Кировский районный суд г. ЕкатеринбургаЗаявитель: Селезнев Виктор Геннадьевич,адрес: 620075, г. Екатеринбург, ул. Коммунаров, д. 155

Случаи, когда госпошлину можно вернуть установлены Налоговым кодексом:

- истец отказался от подачи в суд искового заявления, но госпошлина уже была им оплачена. Например, когда гражданско-правовой спор разрешен сторонами самостоятельно или в досудебном порядке;

- судом принято решение о возврате искового заявления или отказе в принятии иска к производству (ст. 134, 135 ГПК);

- вынесено определение о прекращении дела в соответствии со ст. 220 ГПК РФ;

- истцом уплачен больший размер госпошлины, чем полагается (при неправильном подсчете цены иска или уменьшении размера исковых требований). Это основание будет применяться и когда истец уже направил иск в суд, но потом передумал. Такой отказ должен быть принят судом и оформлен в виде соответствующего определения.

Если между сторонами в ходе рассмотрения дела заключено мировое соглашение, суд вынесет решение об отказе в удовлетворении требований истца или в какой либо из его частей, госпошлина не возвращается. Также как и в случае, когда иск был принят к производству, а затем ответчик удовлетворил требования истца.

Установив наличие одного из вышеперечисленных оснований для возврата госпошлины, подготовьте соответствующее заявление в письменной форме. Подается оно в тот же суд, который принял иск к производству, или куда истец собирался обратиться по правилам подведомственности и подсудности.

Такое заявление можно подать до истечения 3 лет с даты, когда появились основания для возврата госпошлины. В заявлении излагаются обстоятельства законности требований возврата госпошлины (основания), которые подтверждаются документально: к заявлению прилагается процессуальный акт (определение суда).

Так как возврат госпошлины будет производится налоговым органом, в тексте заявления необходимо просить суд предоставить справку для такого органа власти.

Суд рассмотрит требование заявителя единолично, без вызова в суд. Решение принимается, как правило, в течение 5 дней и оформляется соответствующим определением. Вступит оно в силу через 15 дней, после чего можно получить определение и справку для налоговой. Возврат госпошлины будет произведен еще в течение 30 дней.

Как правильно составить заявление на возврат пошлины

Если налогоплательщик обращался в фискальную службу, то и заявление рассматривает ФНС. К составлению письменного обращения требуется отнестись внимательно. Важно правильно указать причину, по которой плательщик требует вернуть денежные средства. В случае, когда имела место техническая ошибка, т.е. опечатка в реквизитах получателя (КБК, наименование плательщика, получателя или неверное указание банковских реквизитов) следует указать это в основании заявления.

Из числа обязательных реквизитов в заявлении на возврат требуется указать:

- Наименование отделения ФНС;

- Адрес местоположения службы;

- Название организации, ФИО заявителя или ИП от чьего имени написано заявление;

- Основание для возврата госпошлины;

- КБК и дата оплаты сбора;

- ОКТМО и размер суммы, которую уплатил заявитель;

- Сумму, которую требуется вернуть плательщику;

- Реквизиты банковского счета, куда требуется перечислить сбор.

Дата и личная подпись заявителя. Если плательщик является физическим лицом, потребуется указать ИНН плательщика. Указывая причину, по которой возвращается сбор, следует сослаться на предоставленное подтверждение об оплате (квитанции, платежные поручения) и подтверждающие документы. В различных ситуациях это может быть письменное подтверждение о том, что заявитель не обращался (после оплаты сбора) за услугой или действием.

Итоги

Уплаченную в бюджет госпошлину по основаниям, прописанным в ст. 333.40 НК РФ, налогоплательщик вправе вернуть из бюджета. Для этого ему нужно направить в ФНС составленное по установленной форме заявление о возврате государственной пошлины в течение 3 лет с момента уплаты пошлины.

Ознакомиться с другими полезными сведениями о государственных пошлинах вы можете в материалах:

При условии, что вы уплатили государственную пошлину за оказание вам какой-либо услуги, но по каким-либо причинам данную пошлину вам необходимо вернуть, нужно обратиться за помощью в Федеральную налоговую службу. Однако, нужно понимать, что данная процедура сопровождается множеством непростых нюансов. В частности, необходимо заполнить заявление о возврате госпошлины в налоговую. Образец заполнения рассмотрим далее.

Заявление о возврате госпошлины в налоговую: образец

Кто может не оплачивать госпошлину

В частности, госпошлина не взимается с истца при подаче заявлений, исков по трудовым спорам. Освобождение от уплаты сборов получают казенные организации за использование термина «Россия» и образованных на этой форме слова прочих сочетаний. Федеральные и региональные структуры управления также освобождаются от уплаты всех видов госпошлины.

Освобождены от уплаты, если обращаются в суд действия:

- Подачу жалоб на действия судебных приставов;

- Обращение на действия суда;

- Заявление на отсрочку или изменение судебного решения.

Также, не берется госпошлина за выдачу документов по уголовным делам или взысканию по исполнительным листам.

Некоторые операции с недвижимым имуществом не полежат уплате госпошлины при государственной регистрации:

- На право управления имуществом, принадлежащим муниципальным властям;

- За бессрочное пользование земельными наделами принадлежащими муниципалитету;

- Внесение в единый реестр сделок на право владения недвижимостью по причине изменения в законодательстве;

- Если сведения в госреестре уточняются путем подачи заявления на государственную регистрацию права собственности.

Если при совершении операций по государственной регистрации была допущена ошибка сотрудниками учреждений, исправление вносится без дополнительной оплаты госпошлины от заявителя.

Процедура для физлиц и юрлиц

Заявление пишется в УФНС по месту нахождения заявителя. В шапке документа в обязательном порядке нужно указывать не только свои данные, но и на чье имя он составлен (ФИО руководителя инспекции). Заявление вручается не самому руководству, а сдается в канцелярию.

Внимание! Не забудьте в заявлении указать правильные реквизиты счета для возврата денег.

Бланк заявления в налоговую на возврат налога по 3-НДФЛ 2018

Нужно ли платить налог при дарении квартиры, .

Как составить заявление на возврат денежных средств из налоговой, читайте по ссылке: https://potreb-prava.com/dokumenty/pretenzionnyj-poryadok/zayavleniya/obrazec-zayavleniya-na-vozvrat-denezhnyx-sredstv-iz-nalogovoj-2018.html

Если планируется вернуть госпошлину, оплаченную в связи с судебным разбирательством, то заявление о возврате денег необходимо подавать в УФНС, к которому территориально относится суд, где рассматривается дело.

При подаче заявления на возврат обязательных платежей от имени физических лиц существует ряд особенностей:

- заявление составляется собственноручно с указанием паспортных данных, причин возврата, реквизитов счета, контактного номера телефона;

- к заявлению прилагается оригинал квитанции, если планируется полный возврат, ксерокопия, если – частичный, ксерокопия паспорта либо свидетельства о рождении (при оплате пошлины несовершеннолетними лицами).

Как учесть госпошлину в учете

Беспрепятственно списать в затраты при учете по налогу на прибыль уплаченной госпошлины следует учитывать причину ее возникновения. Это может быть:

- При рассмотрении дела в суде;

- В момент приобретения имущества или прав на него;

- Действия, связанные с основной деятельностью.

Расходы по уплате сборов, которые были оплачены для операций с основным видом деятельности (сертификация продукции, лицензирование видов деятельности) принимаются к основным затратам, собираемым на счетах: 08, 10, 20, 26, 41 по дебету и кредитуется с 68 счетом. В прочих ситуациях все подобные затраты ведутся как внереализационные. К ним можно отнести нотариальные операции по заверению или составлению документации, доверенностей, соглашений.

У большинства налогоплательщиков появляется вопрос. Можно ли учесть в расходах пошлину, оплачиваемую в момент регистрации юридического лица. В этом случае законодательством установлено, что в расходы допускается учесть те траты, которые осуществлялись после даты внесения в единый реестр организаций или предпринимателей.

Что такое госпошлина

Государственная пошлина является денежным платежом, предоставляемым гражданином Российской Федерации в бюджет страны. Искомый платеж взымается с гражданина исключительно в том случае, если он обращается:

- в одно из государственных ведомств;

- к должностным лицам, которые имеют полномочия на осуществление различных, с юридической точки зрения значимых процедур.

Плательщиком интересующей нас выплаты в пользу государства могут стать различные субъекты. Более подробно рассмотрим их в нижеследующей таблице.

Таблица 1. Кто может стать плательщиком государственной пошлины

| Наименование плательщика | Описание |

| Физическое лицо | Физическое лицо является отдельно взятым человеком, гражданином нашей или иной страны, который выступает в качестве субъекта гражданского права. |

| Юридическое лицо | Юридическое лицо – какая-либо организация, которая владеет имуществом обособленного типа и данным же имуществом отвечает по каким-либо взятым на себя обязательствам. Юридическое лицо имеет следующие права:

|

| Индивидуальны предприниматель | Индивидуальный предприниматель, говоря попросту, одновременно является:

|

Все перечисленные в таблице выше субъекты имеют право на возврат ранее внесенной государственной пошлины в случае, когда соблюдены все необходимые для этого условия и обстоятельства также тому соответствуют.

Оплата государственной пошлины, которую вы потенциально захотите вернуть в будущем, если что-то пойдет не так, производится во множестве случаев. Упомянутые случаи можно поделить на две категории.

Таблица 2. Категории фактических случаев оплаты госпошлины

| Случай | Описание |

| Оплата каких-либо юридически значимых услуг | В данную категорию входят процедуры административного типа, такие, как:

|

| Издержки судебного характера | При условии, что вы выступали одной из сторон судебного заседания, то обязаны оплатить судебные издержки, при условии, что решение было принято не в вашу пользу. |

На каких основаниях возвращают государственную пошлину?

Подобные основания озвучены в Налоговом кодексе страны. К ним относят следующие ситуации:

- При внесении денег в большем объеме, чем было необходимо, излишки переводятся обратно плательщику, даже если подобная ситуация возникла из-за технических неполадок в ходе оплаты.

- Когда отказываются рассматривать обращение лица, пусть и по вине обратившегося гражданина, средства можно засчитать, если данное лицо будет обращаться повторно за аналогичной услугой.

- Если судебное производство прекращено, либо его даже не начинали, деньги вернут обратно, а при подписании мирового соглашения возврату подлежит только половина суммы.

- При самостоятельном отказе заявителя от предполагаемой услуги государственную пошлину также выплачивают.

- Средства вернут и при отказе в выдаче паспорта иностранному гражданину, обратившемуся за удостоверением личности российского образца.

- Если изначально истец неправильно определил подсудность или выбрал не то территориальное подразделение суда, при этом он желает направить иск другому отделению, нужно сначала вернуть пошлину, либо засчитать ее при новом обращении.

Существуют и другие нюансы подачи заявления, о которых обязательно следует помнить при его составлении. О них вам расскажут квалифицированные юристы. Они же помогут с разработкой ходатайства.

Бесплатная первичная консультация юриста Рассмотрим Вашу правовую ситуацию или вопрос. Подскажем, что делать дальше. Звоните — это бесплатно:

- Для жителей Москвы и МО:

- Другие регионы России:

Так же пишите нам в онлайн-чат или форму на сайте

На правах рекламы