Трудовой стаж – это обязательный фактор для начисления страховой пенсии. Поэтому задумываться о его накоплении нужно заранее, не дожидаясь момента, когда придется подавать документы в ПФ. Многих граждан волнует вопрос, как учитывается больничный в СЗВ стаж. О порядке оформления, зачислении таких дней мы и поговорим в этой статье.

Оформление отчетности

Прежде чем перейти к порядку начисления и оформления больничных, необходимо разобрать такие два понятия, как трудовой и страховой стаж. Многие граждане путают эти два термина, что вызывает неправильное понимание начисления социального пособия.

Эти два периода отражаются в трудовой книжке и означают официальные трудовые отношения работника с нанимателем. Различие заключается в налоговых отчислениях.

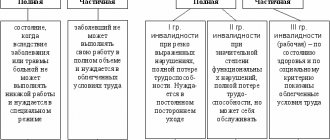

Трудовой стаж, в свою очередь, может подразделяться на:

- льготный;

- социальный;

- специальный (горячий).

При трудовом стаже работодатель вносит обязательные платежи в ПФ. Сумма зависит от категории специальности, условий труда, квалификации работника и т.д. При этом сумма отчислений не может быть менее страхового взноса, который также рассчитывается исходя из индивидуальных параметров.

Специальный стаж предполагает, что работник выполняет особую категорию работ, либо его рабочее место относится к категории «повышенной вредности». Аттестацию таких рабочих мест проводит комиссия, после чего присваивает категорию. При назначении СТС учитываются физические и социальные условия труда. К категории таких работников относят граждан, работающих в сфере образования, здравоохранения и т.д.

Такие работники могут досрочно выйти на пенсию

Такой работник имеет право на досрочный выход на пенсию. Он вправе изъявить желание продолжить трудовую деятельность, получая при этом и зарплату и пенсию. Разница в сумме пособия по сравнению со сверстниками будет только в том, что работающему пенсионеру не будет назначаться надбавка.

Льготная пенсия назначается в том случае, если гражданин выполнял особо опасные работы и трудился в особо опасных, вредных условиях. Под данную формулировку попадают граждане, которые работают на севере, на шахтах, в зоне излучения и т.д. Для назначения такого статуса рабочее место обязательно должно иметь соответствующую аттестацию.

Вопрос определения и расчета стажа крайне важен при назначении пенсии, надбавки, пособия и больничных.

Согласно актуальной формулировке законодательства, под страховым стажем следует понимать всю трудовая деятельность гражданина, в течение которой вносились взносы в ПФ. То есть СС — это гораздо более широкое понятие, в отличие от ТС. Ведь гражданин мог вносить страховые взносы независимо от того, имел ли он в тот период времени официальное трудоустройство. Под формулировку СС попадают и такие периоды, как декрет, воинская служба, больничный.

Начало такого стажа считается со дня внесения взноса в фонд.

Что включается в страховой стаж

В каких жизненных обстоятельствах учитывается такой стаж? При расчете пенсий, пособия по инвалидности, безработице, утрате кормильца и т.д.

Что включает страховой стаж

Чтобы правильно понять начисление больничных дней, следует разобрать, что включает в себя такой стаж.

- Обязательное условие начисления является отчисление платежей в социальный фонд. При этом не имеет значения, кто производил такие отчисления. Гражданин может вносить добровольные платежи.

- Если субъект находился за пределами страны, работаю на иностранную компанию, но при этом добровольно производил отчисления в государственный фонд, ему также засчитывается весь этот период в стаж.

- В определение такого периода относится время прохождения воинской службы, уход за ребенком, за инвалидом. При этом если жена была вынуждена находиться на месте воинской службы вместе с мужем, пока он выполнял обязанности, ей тоже будет засчитан весь данный период страхового стажа.

Даже если субъект какое-то время работал за границей, но при этом не забывал делать отчисления, то данный период будет засчитан в стаж

- Во время получения пособия по безработице также засчитывается период начисления стажа. Так как государство весь этот период производило отчисления в страховой фонд.

- Если субъект был взят под стражу, а после была доказана его невиновность, то весь этот период также засчитывается в стаж. Это относится и к тем работникам, которые были временно отстранены от занимаемой должности вследствие возбуждения уголовного дела. При доказательстве их непричастности весь период отстранения от работы засчитается в стаж.

Порядок начисления стажа производится в соответствии с законодательством. Определяющим документом для расчета является трудовая книжка. При расчете учитываются все отметки в этом документе. Если же, по какой-то причине, запись не была сделана, но при этом субъект производил отчисления в фонд, необходимо предоставить справку.

Также возможна ситуация, когда в определенный период времени гражданин трудился сразу на нескольких работах, но отметка в книжке произведена только за одно место. Субъекту достаточно передать справку, подтверждающую отчисления с СФ взносов, чтобы стаж был удвоен за этот период.

Как влияет прогул на страховой стаж для пенсии и пособий

Источник: журнал «Главбух»

Определение прогула дано в подпункте «а» пункта 6 части 1 статьи 81 Трудового кодекса РФ. Это отсутствие сотрудника на рабочем месте без уважительных причин:

– в течение всего рабочего дня (смены) независимо от его (ее) продолжительности;

– более четырех часов подряд в течение рабочего дня (смены).

Разберемся, как быть со страховым стажем для назначения пенсии и отдельно со страховым стажем для расчета пособий.

Страховой стаж и трудовая пенсия

Страховой стаж для пенсии — это учитываемая при определении права на трудовую пенсию суммарная продолжительность периодов работы или иной деятельности сотрудника, в течение которых работодатель уплачивал за него страховые взносы в ПФР, а также иных периодов, засчитываемых в страховой стаж (п. 1 ст. 10 Закона № 173-ФЗ).

Правила подсчета и подтверждения страхового стажа для установления трудовых пенсий утверждены постановлением Правительства РФ от 24.07.2002 № 555.

Иные периоды, входящие в страховой стаж для пенсии

Иные периоды, засчитываемые в страховой стаж для назначения пенсии, перечислены в статье 11 Закона № 173-ФЗ. К ним, в частности, относятся периоды:

– прохождения военной службы (подп. 1 п. 1 ст. 11 Закона № 173ФЗ);

– получения пособия по обязательному социальному страхованию в период временной нетрудоспособности (подп. 2 п. 1 ст. 11 Закона № 173-ФЗ);

– ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более 4,5 лет в общей сложности (подп. 3 п. 1 ст. 11 Закона № 173-ФЗ);

– получения пособия по безработице (подп. 4 п. 1 ст. 11 Закона № 173-ФЗ) и др.

Время прогула не относится к периодам работы и иным периодам, засчитываемым в страховой стаж для назначения пенсии.

Нет базы для начисления страховых взносов

Одним из условий включения периода в страховой стаж является начисление страховых взносов на выплаты в пользу работника, начисленные ему за этот период (п. 1 ст. 10 Закона № 173-ФЗ).

Объектом обложения страховыми взносами в ПФР, в частности, признаются выплаты, начисляемые работодателем в пользу сотрудников в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, далее — Закон № 212-ФЗ).

Минимальный страховой стаж для пенсии

В 2014 году страховая пенсия по старости назначается работнику при наличии пяти лет страхового стажа (п. 2 ст. 7 Закона № 173-ФЗ). С 2020 года продолжительность страхового стажа для назначения страховой пенсии по старости будет зависеть от года назначения работнику пенсии (приложение 3 к Федеральному закону от 28.12.2013 № 400-ФЗ «О страховых пенсиях»).

Продолжительность страхового стажа, необходимого для назначения страховой пенсии по старости

| Год назначения страховой пенсии по старости | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

| Необходимый стаж, в годах | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

Так как работнику за дни прогулов работодатель не начисляет заработную плату, страховые взносы в ПФР за эти дни не начисляются.

Подтверждение страхового пенсионного стажа

Для включения конкретного периода деятельности работника в его страховой стаж для пенсии этот период необходимо подтвердить. Подтверждение производится на основании сведений индивидуального (персонифицированного) учета (п. 2 ст. 13 Закона № 173-ФЗ).

Отработанные периоды автоматически включаются в стаж. Неотработанные периоды обозначаются специальными кодами.

Они установлены Классификатором параметров, используемых в формах документов индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования, который приведен в приложении №1 к постановлению Правления ПФР от 31.07.2006 № 192п (далее — Классификатор параметров).

В зависимости от присвоенного кода неотработанный период либо включается в страховой стаж как, например, период временной нетрудоспособности (код «ВРНЕТРУД»), либо не включается.

Время прогула обозначается кодом «НЕОПЛ». В соответствии с таблицей «Исчисляемый трудовой стаж: исчисление трудового стажа: дополнительные сведения (периоды, не включаемые в страховой стаж)» Классификатора параметров этот код предназначен для периодов, которые не учитываются при формировании страхового стажа для пенсии.

Если прогул был вынужденным

За время вынужденного прогула при восстановлении сотрудника на работе по решению суда ему выплачивается средний заработок (ч. 2 ст. 394 ТК РФ).

Эта выплата, производимая в рамках трудовых отношений как возмещение неполученного заработка, облагается страховыми взносами на основании части 1 статьи 7 Закона № 212-ФЗ.

Статья 9 Закона № 212-ФЗ не освобождает средний заработок за время вынужденного прогула от обложения страховыми взносами.

Поскольку страховые взносы в ПФР начисляются на средний заработок за время вынужденного прогула, это время включается в страховой стаж для назначения пенсии.

Страховой стаж для расчета пособий

Страховой стаж учитывается при исчислении пособий:

– по временной нетрудоспособности;

– беременности и родам.

Как размер пособий зависит от страхового стажа

Размер пособия по временной нетрудоспособности зависит от продолжительности страхового стажа работника ( ч. 1 ст. 7 Федерального закона от 29.12.2006 № 255-ФЗ, далее — Закон № 255-ФЗ). Эта зависимость отражена в таблицн ниже.

| Страховой стаж застрахованного лица, лет | До 5 | От 5 до 8 | От 8 и более |

| Размер среднего заработка, % | 60 | 80 | 100 |

Если страховой стаж меньше шести месяцев, пособие по временной нетрудоспособности и по беременности и родам выплачивается в размере, не превышающем за полный календарный месяц МРОТ (ч. 6 ст. 7, ч. 3 ст. 11 Закона № 255-ФЗ).

Если страховой стаж работницы больше шести месяцев, пособие по беременности и родам назначается в размере 100% среднего заработка (ч. 1 ст. 11 Закона № 255-ФЗ).

Порядок определения страхового стажа для назначения пособий

Нормативные акты. Порядок исчисления страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам установлен:

– в статье 16 Закона № 255-ФЗ;

– Правилах, утвержденных приказом Минздравсоцразвития России от 06.02.2007 № 91 (далее — Правила подсчета страхового стажа).

На какую дату. Страховой стаж определяется на день наступления временной нетрудоспособности (п. 7 Правил подсчета страхового стажа).

В страховой стаж включаются периоды работы застрахованного лица (ч. 1 ст. 16 Закона № 255-ФЗ и п. 2 Правил подсчета страхового стажа):

– по трудовому договору;

– на государственной гражданской или муниципальной службе;

– иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Как подтвердить. Основным документом, подтверждающим периоды работы по трудовому договору и государственной гражданской или муниципальной службы, является трудовая книжка установленного образца (абз. 1 п. 8 Правил подсчета страхового стажа).

Записи в трудовой книжке, учитываемые при подсчете страхового стажа, должны быть оформлены в соответствии с трудовым законодательством, действовавшим на день их внесения в трудовую книжку (п. 24 Правил подсчета страхового стажа).

Время прогулов при подсчете страхового стажа

Время прогулов не уменьшает период страхового стажа для расчета пособий. Объясняется это следующим образом.

В трудовых книжках не отражают прогулы (ни сам факт прогула, ни его продолжительность). Это не предусмотрено:

– ни Правилами ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утвержденными постановлением Правительства РФ от 16.04.2003 № 225;

Источник: https://otchetonline.ru/art/buh/45857-kak-vliyaet-progul-na-strahovoy-stazh-dlya-pensii-i-posobiy.html

Как правильно заполнить форму СЗВ

Форма СЗВ-стаж – это обязательный документ для расчета СС.

Форма СЗВ-стаж

Поэтому важно правильно в этом документе отразить количество больничных дней, чтобы они были засчитаны при определении всего периода.

Данный отчет введен законом в 2020 году, заменив форму РСВ-1.

Форма РСВ-1

Новая форма является обязательной для заполнения для всех лиц, которые зарегистрированы на предприятии и за которые страхователь вносит взносы.

Документы, регламентирующие порядок заполнения и расчета:

- ФЗ №27 от 1.04.1996.

ФЗ об индивидуальном персонифицированном учете в системе обязательного пенсионного страхования

- И Постановление ПФ №3 от 11.01.2017

Постановление от 11 января 2020 года

Заполнение СЗВ-СТАЖ: разбираемся со сложными вопросами

Алексей Крайнев, 5 марта 5 марта 2020 До 1 марта бухгалтеры отчитываются перед ПФР по форме СЗВ-СТАЖ, представляя сведения в разрезе каждого работника.

Заполнить нужно каждый из предъявленных работником бюллетеней. Многие показатели в нем будут идентичны. Отличаться будут только даты по «Причитается пособие за период» и значения строк «» и «». Ведь посчитать пособие Вы должны конкретно за те дни болезни, которые указаны в больничном.

Хотя сама форма на первый взгляд сложностью не отличается, при ее заполнении возникает множество вопросов. Ситуация усугубляется еще и крайне неудачными формулировками, которые приведены в официально утвержденной инструкции по заполнению СЗВ-СТАЖ.

Когда в форму надо включать сведения о директоре — единственном учредителе? Как быть с работниками-пенсионерами?

Как заполнять раздел 3 СЗВ-СТАЖ и графу 11 этого раздела?

Давайте разбираться. Сложности заполнением отчета возникают уже на этапе решения вопроса о том, кто и куда должен его представлять.

Сроки и форма подачи отчетности

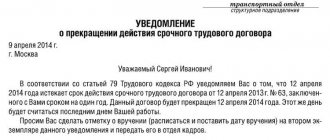

Согласно постановлению ПФ от 11 января 2020 года, отчетность должна быть предоставлена до 1 марта за предыдущий календарный год.

В этом листе отражается количество дней нетрудоспособности, за которые работодатель оплачивал взносы в фонд.

В поле 6 отражается информация о дате начала больничного.

В поле 7 – дата окончания больничного.

В графу 11 обязательно нужно поставить о.

Документ должен содержать сведения обо всех работниках, за которые компания производит страховые взносы и кто оформлял больничный в отчетном периоде

К таким лицам относятся все граждане, которые работаю по совместительству, имеют правовые и трудовые договора, договора услуг, подряда и т.д. По всем этим категориям лиц работодатель производит отчисления в ПФ.

Форма подачи отчетности зависит от количества работников на предприятии.

Если в компании зарегистрировано менее 25 человек, то бухгалтер может подать форму в бумажном или электронном виде.

Если же штат предприятия превышает 25 единиц, то форма подачи – электронная.

Часто задаваемые вопросы по СЗВ-СТАЖ

Вопрос. Нужно ли сдавать СЗВ-М, если в организации нет сотрудников и нет начислений?

Ответ. Согласно законодательству, отчет СЗВ-СТАЖ нужно сдавать, если в организации или у ИП есть сотрудники, которые работают на условиях договоров. Это сказано в пункте 2.2 статьи 11 федерального закона №27-ФЗ от 01.04.1996. Однако бывают ситуации, когда сотрудников нет и нет начислений, как поступить в каждом случае понятно из таблицы.

| Ситуация | Сдавать или не сдавать |

| Сотрудники в отпусках | Если договор с сотрудниками действовал хотя бы 1 день, то сдавать отчет нужно |

| Нет сотрудников, нет директора | В этом случае сдавать СЗВ-СТАЖ не нужно |

| Нет сотрудников, но есть директор | В этом случае придется сдать отчет СЗВ-СТАЖ в ПФР, так как директор работает на основе трудового договора |

| Есть сотрудники, нет начислений | В отчет включаются все сотрудники, с которыми есть действующие договоры, поэтому в данном случае сдавать отчет нужно. Это в частности сказано в письме ПФР № ЛЧ-08-19/10581от 27.07.2016 |

Тип формы

Таблица 1. Четыре типа формы СЗВ-стаж

| Тип формы | Правила подачи |

| Исходная | Документ подается в ПФ до окончания отчетного года. В справке отражаются все застрахованные на предприятии лица. |

| Дополняющая или дополняющая | Если в ранее поданной справке были допущены ошибки в отношении любого лица. |

| Назначение пенсии | Этот документ отражает информацию о тех лицах, которые выходят на пенсию. В справке должна быть отражена информация о периодах, которые должны быть учтены при расчете стажа. |

В зависимости от типа документа, необходимо поставить отметку в соответствующей графе.

В документе поставить о

Все документы подаются в ПФ единой пачкой, без разделения на категории. Если отчетность подается в электронной форме, то создается единый файл, в котором отражаются все лица.

Если отчетность подается в бумажном варианте, то пакет документов должен содержать:

- форму ОДВ-1;

- все остальные листы формы сзв.

При подаче в электронной форме, в одном файле должны быть сведения о застрахованных лицах и блок ОДВ-1.

Форма ОДВ-1

Файл должен быть заверен усиленной электронной печатью.

Форма ОДВ – это не самостоятельный отчет, а дополняющее приложение, в котором отражены сведения о предприятии.

Если сотрудник увольняется в текущем периоде, но его увольнение не связано с выходом на пенсию, то форму СЗВ следует подать вместе со всеми документами до 1 марта следующего года.

Если бухгалтер подал неверные данные, то он может подать еще один отчет с типом дополняющий.

Как исправить ошибки в сзв-стаж

О бизнесе

С 1 января 2020 года организации и ИП-работодатели представляют в Пенсионный фонд два вида отчетности: сведения о застрахованных лицах и сведения о страховом стаже застрахованного лица. И если «стажевый» отчет представляется раз в год, то есть впервые отчитаться о стаже сотрудников нужно будет только в 2020 году (не позднее 1 марта), то сведения о застрахованных лицах, как и прежде, нужно сдавать в ПФР ежемесячно.

Срок — не позднее 15-го числа месяца, следующего за отчетным периодом (месяцем). При этом, если последний день срока приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день.

Это подтвердил и ПФР в письме от 28 декабря 2020 г. N 08-19/19045 (см. также Информацию ПФР от 26 января 2020 г.).

Таким образом, последними датами сдачи сведений по форме СЗВ-М в 2020 году являются 15 февраля, 15 марта, 17 апреля,

Как правильно отразить больничные

В форме СЗВ-стаж отражаются данные о всех застрахованных лицах, за которые организация платила взносы в отчетном периоде.

В 5 графе обязательно должен быть вписан номер СНИЛС.

В 6 и 7 графе выписываются периоды трудовой занятости. При этом каждая категория периода обозначается отдельно.

При оформлении больничного, в графе 11 необходимо указать код «ВРНЕТРУД». Период временной нетрудоспособности вносится точно с больничного листа.

Если данный работник оформлен по совместительству и расчет пособия будет произведен другим работодателем, то в форме также нужно отразить период нетрудоспособности, но при этом в 11 графе необходимо поставить другой код «НЕОПЛ».

НЕОПЛ СЗВ-СТАЖ

Больничный в СЗВ-СТАЖ

С 1 января 2020 года работодатели сдают сведения о страховом стаже работников по новой форме. Читайте, как теперь указывать больничный в СЗВ-СТАЖ рядовому работнику, совместителю и декретнице. В отчете СЗВ-СТАЖ работодатели показывают периоды работы сотрудников, которые зачисляются в страховой стаж. Время, когда работник болел и получал пособие по нетрудоспособности, тоже зачисляется в страховой стаж.

Об этом сказано в п.2 ч.1 ст.12 закона от 28.12.2013 № 400-ФЗ. скачать скачать Периоды, когда работник получал пособие по болезни, отражаются в разделе 3 «Сведения о периодах работы застрахованных лиц». Отчет заполняйте такт же, как для других работников.

Чтобы отразить оплачиваемый бюллетень, заполните три графы: Графа Что указать 6 Дата начала болезни 7 Дата окончания болезни 11 «ВРНЕТРУД» Специальный код «ВРНЕТРУД» обозначает дни временной нетрудоспособности, за который работник получил пособие. Такой порядок закрепило Постановление Правления ПФР от 06.12.2018 N 507п.

У внутренних совместителей больничный лист в отчете отражается так же, как у рядовых работников. Внутреннее совместительство не влечет никаких особенностей использования шифра «ВРНЕТРУД». Иная ситуация складывается с внешними совместителями.

В дни болезни совместитель отсутствовал на работе и трудовых обязанностей не выполнял. Указать этот период как трудовой нельзя. Порядок заполнения отчета зависит от того, кто оплачивает бюллетень внешнего совместителя.

В законодательстве перечислены случаи, когда внешний совместитель получает пособие только у одного работодателя.

И обстоятельства, при которых бюллетень оплачивают оба работодателя. Отсюда два варианта оформления болезни в отчете:

- Код «НЕОПЛ» обозначает неоплачиваемые периоды и отражается в графе 11.

- Если работодатель выплатил пособие по временной нетрудоспособности, бухгалтер указывает шифр «ВРНЕТРУД»,

- Если работодатель не выплачивал пособия внешнему совместителю, то в сведениях время болезни отражается с кодом «НЕОПЛ».

В некоторых обстоятельствах работодатель не обязан выплачивать пособие по временной нетрудоспособности. Периоды отсутствия на рабочем месте в сведениях выделяются отдельно.

Код «ВРНЕТРУД» здесь не подойдет. Неоплачиваемый бюллетень указывайте с кодом «НЕОПЛ», это обозначает неоплачиваемый период работы. В разделе 3 графы 6,7 и 11 заполняйте так: Графа Что указать 6 Дата начала нетрудоспособности 7 Дата окончания нетрудоспособности 11 «НЕОПЛ» Для обозначения отпуска по беременности и родам используется специальный код «ДЕТИ».

Его указывают, если в листе нетрудоспособности указан код заболевания 05 «Отпуск по беременности и родам». Декретный отпуск в сведениях о стаже отражается в трех графах: Графа Что указать 6 Дата начала декретного отпуска 7 Дата окончания декретного отпуска 11 «ДЕТИ» Бюллетень по беременности и родам иногда продлевают. Проверьте, какая причина заболевания указана в продолжении листка нетрудоспособности.

Как правильно заполнить период работы в СЗВ-СТАЖ, если во время отпуска был праздничный день?

Отвечает Лилия Габсалямова, эксперт по труду и занятости. Официальные разъяснения фонда по Вашей ситуации отсутствуют. Нерабочие праздничные дни, приходящиеся на период отпуска, не включаются в число его календарных дней (ч.

1 ст. 120 ТК РФ). Соответственно, в форме СЗВ-СТАЖ период отпуска нужно указать тремя строками: с 01.06.2017 по 11.06.2017 ДЛОТПУСКс 12.06.2017 по 12.06.2017с 13.06.2017 по 29.06.2017 ДЛОТПУСК За дополнительными разъяснениями бухгалтер вправе обратиться в территориальное отделение ПФР. Обоснование Из рекомендации Ольги Прыговой, заместителя управляющего отделением ПФР по г.

Москве и Московской области Как составить и сдать СЗВ-СТАЖ Раздел 3 В разделе 3 отражают сведения о периодах работы застрахованного лица. В графе 1 укажите порядковый номер записи в порядке возрастания без пропусков и повторений.

Номер присваивайте по каждому сотруднику. Если данные о периодах работы отражены в нескольких строках, порядковый номер присваивайте только первой записи. В графах 2–4 укажите в именительном падеже фамилию, имя и отчество сотрудника.

Графы «Фамилия» и «Имя» обязательны для заполнения.

Графу «Отчество» не заполняйте, если отчества по паспорту нет (например, для иностранных сотрудников). В графе 5 впишите страховой номер индивидуального лицевого счета застрахованного лица (СНИЛС).

Если у сотрудника нет СНИЛС, оформите его – либо , либо отправьте сотрудника получать документы. В графах 6 и 7 «Период работы» укажите даты, когда сотрудник начал и закончил работать, в формате: ДД.ММ.ГГГГ. Даты указывайте в пределах периода, за который сдаете отчет. Например, если сотрудник работает в организации с ноября 2020 года, в отчете за 2020 год в графе «Период работы» укажите «с 01.01.2017 по 31.12.2017».

В отчет также включайте сотрудников на ГПД и совместителей. Данные о периодах работы берите из табелей, договоров ГПД.

Для форм с типом «Назначение пенсии» графу «Период работы» заполняйте по дату предполагаемого выхода на пенсию. Если по какому-либо сотруднику нужно отразить несколько периодов работы, то каждый из периодов указывайте в отдельной строке*.

При этом повторно заполнять графы «Фамилия», «Имя», «Отчество», «СНИЛС» не нужно.

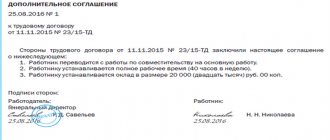

Если сотрудник работает по совместительству

В том случае если человек работает на предприятии по совместительству, то он все равно обязан предоставить больничный лист, вот только начисление страхового стажа будет происходить один раз.

Начисление страхового стажа производится 1 раз

Как разобраться, кто из работодателей должен подавать такую отчетность и производить начисления?

Этот вопрос вызывает много трактовок и заблуждений у бухгалтеров. Вместе с тем, здесь достаточно простая схема начисления и порядка отчетности.

Важно просто разобраться, к какому из трех сценариев следует отнести случай.

- Сотрудник в течение последних 24 месяцев занимал должность в этой компании на постоянной основе, а потом перешел на другую, оставаясь здесь работать по совместительству. В этом случае обязанности оплаты ложатся на этого работодателя. Важно понимать, что при совместительстве и в случае временной утраты трудоспособности, необходимо оформить ровно столько оригинальных бланков больничных, сколько работодателе. Здесь речь идет только об официальном трудоустройстве. Каждый бланк должен быть выписан на каждого нанимателя отдельно, с указанием наименования, кода и т.д.

Оформление больничного

- Сотрудник работал 2 года перед больничным в другой компании. Здесь работник сам может выбрать, в какой именно компании он желает оформить пособие. Бухгалтер предприятия при расчете должен учесть средние отчисления заработной платы. В этом случае оформляется только один лист и подается текущему нанимателю, который будет выплачивать и пособие. Дополнительно к этому необходимо взять в бухгалтерии другого предприятия справку о доходах за последние 2 года, на основании которой будет произведен расчет пособия. Также необходимо взять у внешнего работодателя справку о том, что выплату больничных бухгалтерия не производила, чтобы не получилось двойного начисления пособия.

- Сотрудник в течение 2 лет совмещал работу у двух (или нескольких) работодателей. Больничный он может оформить на любом предприятии, выбрав наиболее выгодные для себя условия. Предоставить в этом случае лист можно только той компании, где будет произведен расчет.

Все эти нюансы влекут за собой разное оформление листов, соответственно и подача документации будет разной.

Больничный в СЗВ стаж: как правильно оформить?

Трудовой стаж – это обязательный фактор для начисления страховой пенсии.

Поэтому задумываться о его накоплении нужно заранее, не дожидаясь момента, когда придется подавать документы в ПФ.

Многих граждан волнует вопрос, как учитывается больничный в СЗВ стаж. О порядке оформления, зачислении таких дней мы и поговорим в этой статье.

Оформление отчетности Прежде чем перейти к порядку начисления и оформления больничных, необходимо разобрать такие два понятия, как трудовой и страховой стаж. Многие граждане путают эти два термина, что вызывает неправильное понимание начисления социального пособия. Эти два периода отражаются в трудовой книжке и означают официальные трудовые отношения работника с нанимателем.

Различие заключается в налоговых отчислениях.

Трудовой стаж, в свою очередь, может подразделяться на:

- специальный (горячий).

- льготный;

- социальный;

При трудовом стаже работодатель вносит обязательные платежи в ПФ.

Сумма зависит от категории специальности, условий труда, квалификации работника и т.д. При этом сумма отчислений не может быть менее страхового взноса, который также рассчитывается исходя из индивидуальных параметров. Специальный стаж предполагает, что работник выполняет особую категорию работ, либо его рабочее место относится к категории «повышенной вредности».

Аттестацию таких рабочих мест проводит комиссия, после чего присваивает категорию. При назначении СТС учитываются физические и социальные условия труда.

К категории таких работников относят граждан, работающих в сфере образования, здравоохранения и т.д.

Такие работники могут досрочно выйти на пенсию Такой работник имеет право на досрочный выход на пенсию.

Он вправе изъявить желание продолжить трудовую деятельность, получая при этом и зарплату и пенсию. Разница в сумме пособия по сравнению со сверстниками будет только в том, что работающему пенсионеру не будет назначаться надбавка. Льготная пенсия назначается в том случае, если гражданин выполнял особо опасные работы и трудился в особо опасных, вредных условиях.

Под данную формулировку попадают граждане, которые работают на севере, на шахтах, в зоне излучения и т.д. Для назначения такого статуса рабочее место обязательно должно иметь соответствующую аттестацию.

Вопрос определения и расчета стажа крайне важен при назначении пенсии, надбавки, пособия и больничных. Согласно актуальной формулировке законодательства, под страховым стажем следует понимать всю трудовая деятельность гражданина, в течение которой вносились взносы в ПФ. То есть СС — это гораздо более широкое понятие, в отличие от ТС.

Ведь гражданин мог вносить страховые взносы независимо от того, имел ли он в тот период времени официальное трудоустройство. Под формулировку СС попадают и такие периоды, как декрет, воинская служба, больничный.

Чем грозит неправильное оформление формы

За несвоевременное заполнение документа или его сдачу, назначается штраф работодателю. При этом третье лицо не может оплатить это сумму.

Размер штрафа — 500 рублей. Назначается за каждое лицо, которое не было отражено в общей отчетности, либо же справка была сдана не в указанный срок.

Часто бухгалтера ошибочно полагают, что в случае несвоевременной сдачи документов, можно будет оплатить штраф. Однако, сумму обязан внести исключительно страхователь, то есть юридическое лицо, которое заключило трудовой договор с субъектом и производит ежемесячные отчисления в социальный фонд.

Узнайте также, как обозначить больничный в табеле?

Дело в том, что процедуру оплаты таких штрафов налоговое законодательство не регулирует.

Работодатель обязан правильно отразить нахождение работника на больничном в специальной ведомости и своевременно подать документ для страховых отчислений.