Уплата налогов – обязанность, которая распространяется на каждого трудоустроенного члена общества. Существующая система взимания сборов представляет собой произведение безвозмездных взносов лицами и организациями для обеспечения функционала государства, муниципалитетов и содержания нетрудоспособных категорий граждан. Сотрудники, решившие уволиться, часто задают работодателю вопрос – компенсация за отпуск облагается страховым взносом или нет?

За людей, трудоустроенных официально, работодатель автоматически ежемесячно отчисляет взносы в инспекцию. К облагаемым доходам относится оклад, премиальные и отпускные выплаты, работа в праздничные дни и сверхурочно, больничный лист, компенсация за неиспользованный отпуск при увольнении.

Основные понятия

Работник, занятый на предприятии, платит НДФЛ, высчитываемый бухгалтерией учреждения относительно размера его заработной платы — 13%. Статья 217 НК устанавливает виды доходов, на которые не распространяется налогообложение.

К ним относятся:

- пособия, получаемые в связи с беременностью и родами;

- возмещение вреда здоровью;

- расходы на повышение квалификации специалистов;

- выплаты при увольнении, кроме компенсации за отпуск;

- материальная помощь родственникам умершего работника, а также пострадавшим от стихийных бедствий;

- компенсации в связи с санаторно-курортным лечением;

- подарки, стоимость которых не более 4 тысяч рублей;

- оплата услуг медицинского характера;

- компенсации на взносы по кредитным обязательствам в связи с покупкой жилья.

Компенсация отпуска в случае увольнения не входит в их число, поэтому из этой суммы работодатель обязательно осуществляет взнос в инспекцию. Под этой выплатой понимают начисление денежных средств сотруднику, если он оформил заявление об уходе по собственному желанию, но за отработанный календарный год не успел отдохнуть 28 дней, либо меньшую часть отпуска. Эта обязанность ложится на организацию согласно статье 127 ТК. Он вправе решить этот вопрос по-другому, к примру, перед увольнением использовать гарантированный государством отдых, но денежные средства работник в этом случае получит в виде отпускных, исходя из количества дней и оклада.

Внимание! В статье 422 НК описаны суммы доходов, которые не подлежат взиманию в ФСС. В п.2 содержится информация об отсутствии сборов относительно выплат при увольнении, за исключением компенсации за неиспользованные дни отдыха.

Как платится компенсация за отпуск

Для получения «отпускной» компенсации неважны причины расторжения трудового договора, именно так указал Роструд в своем письме от 02.07.2009 № 1917-6-1. Если сотрудник к моменту увольнения не «отгулял» не только положенный ему основной ежегодный 28-дневный отпуск, но и дополнительный (например, при ненормируемом рабочем дне, при работе во вредных и опасных условиях, или за работу на Крайнем Севере), то компенсация выплачивается ему и за такой отпуск тоже.

Неиспользованный отпуск компенсируется и при переводе сотрудника из одной в другую организацию, а также при приеме его на другую должность в том же месте работы, но через увольнение (ст. 77 ТК РФ).

Количество отпусков, которые накопились у работника, не ограничено – получить компенсацию он должен за все неиспользованные дни, поскольку законом не ограничен срок использования отпуска (ст. 127 ТК РФ).

Выдать компенсацию за отпуск работнику нужно вместе с зарплатой, премией и прочими причитающимися ему выплатами в последний день работы.

Обратите внимание, что «отпускная» компенсация не всегда связана с увольнением: работник может попросить заменить ему денежной компенсацией допотпуск, превышающий стандартные 28 дней. На обычный отпуск такая замена не распространяется (ч. 1 ст. 126 ТК РФ).

Компенсация отпуска не положена тем работникам, кто увольняется, проработав менее 15 дней, а также работающим по ГПХ-договорам (ст. 11 ТК РФ, письмо Роструда от 08.06.2007 № 1920-6).

Компенсационные выплаты при увольнении

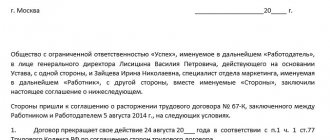

По действующему законодательству процедуре ухода с места работы предшествует оформление сотрудником заявления в качестве уведомления руководителя за 2 недели до того момента, как он покинет организацию. Специалист имеет обязательство отработать 14 календарных дней, чтобы директор нашел нового сотрудника. Это правило действует, если он не относится к льготной категории населения. Следующий шагом является оформление приказа об увольнении, в котором человек расписывается, что считается его ознакомлением с изданным документом. Договор с сотрудником расторгается. В последний день выдается трудовая книжка с соответствующей записью и осуществляется расчет выплат.

К обязательным относятся:

- заработная плата, причитающаяся работнику за дни, которые он отработал в течение последнего месяца;

- компенсация за неиспользованные отпускные дни (если 28 календарных дней он находился на отдыхе, эта выплата не предоставляется).

Расчет и начисление при увольнении осуществляется бухгалтерией, сумма зависит от количества отработанных дней, средней заработной платы.

Например, гражданин имеет ежемесячный доход в размере 50 тысяч рублей. Сотрудник написал заявление об уходе 5 апреля, с учетом 14 дней отработки, его последним рабочим днем считается 18 число. Таким образом, за месяц гражданин исполнял свои должностные обязанности на протяжении 14 смен из 22. Поделив оклад на количество отработанных дней, получим заработную плату к начислению в размере 35 тысяч 700 рублей.

Для определения суммы компенсации за неиспользованный отдых, бухгалтеру необходимо знать, сколько составляет средний заработок увольняемого за последние 12 месяцев работы. Он рассчитывается по формуле: сумму, получаемую сотрудником в течение 1 года / 12 месяцев / 29,3 (среднее число календарных дней в месяце). Для получения размера выплаты средний заработок в день * количество дней отпуска. Например, 50 тысяч рублей/12/29,3, получим 1706. 1706*28 дней отдыха = 47781 – компенсация за неиспользованный отпуск.

Выплаты при расторжении трудового договора

Независимо от того, по какой причине увольняется сотрудник (по собственной инициативе, обоюдному соглашению или требованию работодателя), он вправе рассчитывать на обязательные выплаты и компенсации. Это право гарантируется каждому работающему человеку трудовым законодательством. Такими выплатами являются:

- заработная плата;

- компенсация неиспользованного времени отпуска;

- выходное пособие на основании прекращения трудовых взаимоотношений.

В некоторых случаях коллективным договором предусмотрены и другие пособия, например, при расторжении соглашения по взаимному согласию сторон. В индивидуальном порядке работодатель может предоставить материальную компенсацию в виде личного поощрения.

Все полагающиеся денежные средства должны быть выплачены работнику в день его увольнения. Закон исключает материальное возмещение неиспользованных отпускных дней из списка необлагаемых выплат. Поэтому в обязательном порядке удерживаются страховые взносы из компенсации отпуска при увольнении в 2020 г.

Важно учесть, что налоги в страховой фонд не платятся, если расторжение трудовых взаимоотношений связано с полной ликвидацией компании или процедурой сокращения, а также:

- в случае призыва сотрудника на военную службу;

- при полной утрате трудоспособности;

- в случае прекращения трудовых отношений в результате обстоятельств, произошедших не по воле обеих сторон.

При окончательном расчете работникам предоставляется выходное пособие в размере, соответствующем двухмесячному среднему заработку, а при отсутствии возможности трудоустройства — в размере трехмесячного дохода.

Сотрудник имеет право на оплачиваемый в полном размере отпуск, исходя из отработанного им фактического времени на данном предприятии. Это право появляется после первых 6 месяцев трудоустройства. Перенос законного отдыха возможен только в случае острой производственной необходимости и фиксируется соответствующим приказом работодателя.

По своему желанию работник имеет возможность не пользоваться отпускным периодом, но не более двух лет подряд. Он может потребовать материальное возмещение или перенести оставшиеся дни отпуска на следующий год. Для некоторых категорий персонала устанавливаются дополнительные отпуска, например, при ненормированном режиме или на предприятиях с особо опасными условиями производства.

Налогообложение компенсации отпуска при увольнении

Ответ на вопрос облагается ли компенсация за неиспользованный отпуск налогами, содержится в статье 217 НК. Удержание 13% осуществляется в день получения сотрудником выплаты. Если этот срок выпадает на праздничный или выходной день, начисляться сумма работнику и в налоговую инспекцию будет в рабочие сутки. Помимо этого, предприятие отчисляет взносы и сборы в страховую компанию, пенсионный фонд для формирования пенсии.

Осуществление сборов в налоговый орган

Налогообложение компенсаций за неиспользованный отпуск при увольнении осуществляется через работодателя. Бухгалтер производит выплаты, направляет ведомости и денежные средства на расчетный счет налоговой инспекции.

В этом варианте начислений сотрудник не участвует, он получает заработок уже за вычетом 13%. В трудовом законодательстве встречаются ситуации, когда граждане при наличии оснований возвращают подоходный налог, либо оформляют по месту работы заявление с просьбой об отсутствии удержаний. Такими условиями являются продажа или покупка недвижимости, расходы в течение года на лечение или обучение себя и близких родственников. В случае подачи такого заявления работодателю, ежемесячный платеж в инспекцию не производится.

Виды обязательных налоговых выплат и взносов

В период увольнения, также как и в случае продолжения трудовой деятельности, специалист является налогоплательщиком, а предприятие – агентом, который переводит деньги на счет получателя. С компенсации за неиспользованный отпуск страховые взносы и налоги обязательны к уплате.

К ним относятся:

- 13% от дохода;

- в пенсионный фонд;

- фонд социального страхования;

- внебюджетные фонды, если пенсионные накопления граждан находятся в них.

Важно знать! Остальные компенсационные выплаты, получаемые работником, в случае ухода с должности не облагаются налогом и страховыми взносами.

Всегда ли облагается страховыми взносами компенсация за неиспользованный отпуск

Существует единственная ситуация, когда отпускная компенсация не облагается взносами. Это случай ее выплаты близким родственникам умершего сотрудника. Обязанность выплатить ее прямо установлена в п. 33 правил об очередных и дополнительных отпусках, утв. НКТ СССР 30.04.1930 № 169. Прямого указания об освобождении выплаты от взносов в законодательных актах нет.

- при отсутствии застрахованного лица начисление и уплата страховых взносов не имеют основания;

- члены семьи работника не состоят в трудовых отношениях с организацией, выплачивающей отпускную компенсацию.

Основываясь на этом, Минфин РФ пришел к выводу, что при выплате отпускной компенсации родственникам умершего сотрудника страховые взносы не начисляются и не уплачиваются.

Итак, в настоящее время страховые взносы на компенсацию за неиспользованный отпуск должны уплачиваться во всех случаях, кроме ее выплаты членам семьи умершего работника.

В каком случае компенсация не облагается налогом

Компенсация отпуска облагается страховыми взносами и сборами во всех ситуациях кроме одного случая, являющегося исключением. Налогообложения не происходит, если увольняющийся работник умер, а выплаты по месту заработка получают его родственники.

Трудовое и налоговое законодательство действуют одновременно, нормы права не противоречат друг другу. Государство определило компенсацию за неиспользованный отдых как единственную выплату, облагаемую налогами и страховыми взносами. Их уплата обязательна и контролируется бухгалтерией предприятия, которая занимается расчетом сотрудника.

Надо ли платить

Чтобы узнать, компенсация при увольнении облагается ли страховыми взносами, нужно разобраться, в каком случае можно не платить в соцфонды. Такие ситуации перечислены в ст. 422 НК РФ. В абз. 6 пп. 2 п. 1 статьи сказано, что освобождаются суммы, связанные с увольнением работников, за исключением определенных ситуаций. И прямо указано, что компенсация отпуска при увольнении облагается страховыми взносами. Как и суммы выходного пособия и выплат на период трудоустройства в течение 3-6 месяцев после сокращения.

Уплата НДФЛ

НДФЛ – это налог на доходы физических лиц. Данное понятие регулирует глава 23 Налогового кодекса Российской Федерации, часть вторая.

Удержание налога на доходы с возмещения, полагающегося к выплате сотруднику предприятия, регламентируется статьей 217 НК РФ. Так, согласно абзацу 5 пункта 3 данной статьи, компенсация за неиспользованный отдых является исключением из списка не подлежащих налогообложению выплат. Таким образом, удержание НДФЛ с денежной компенсации за отпуск является обязательным моментом.

Статья 224 Налогового кодекса России устанавливает размер налоговой ставки в размере 13% (в иных случаях, указанных в данной статье, это значение может варьироваться от 9% до 35%).

При этом стоит отметить, что в такой ситуации работник является непосредственно налогоплательщиком, а работодатель выступает в роли налогового агента. Исходя из этого, денежная величина 13% будет удержана непосредственно из суммы, полагающейся к выплате сотруднику, а остальные 87% возмещения будут выданы работнику. Работодатель при этом не несет налоговую нагрузку и дополнительных трат.

Согласно пункту 4 статьи 226, налоговый агент в лице работодателя должен удержать налог на доходы в момент фактической выплаты денежных средств работнику предприятия.

При этом сроком для перечисления удержанного налога на доходы в Федеральную налоговую службу, согласно пункту 6 данной статьи, является следующий день за днем выплаты дохода сотруднику (налогоплательщику).