Главная / Риски

Назад

Опубликовано: 23.03.2020

Время на чтение: 7 мин

0

1

- 1 Какими налогами облагается компенсация за отпуск

- 2 Основание выплаты выходного пособия и других компенсаций

- 3 Уплата НДФЛ

- 4 Какие налоги начисляются на компенсацию за неиспользованный отпуск при увольнении

- 5 Ответ

- 6 Обложение компенсации за неиспользованный отпуск налогом на прибыль

- 7 Налог на доходы физических лиц

Какими налогами облагается компенсация за отпуск

Конечно, каждая организация устанавливает работникам свое количество отпусков, которое отражается в договоре, но оно не должно быть ниже установленного законом минимума. Облагается ли компенсация при увольнении НДФЛ? Да. Кроме страховых взносов, нужно удержать еще налоговый вычет. Ставка НДФЛ – 13%. Виды выплат при увольнении, которые не облагаются налогами Как правило, сотрудник, собирающийся уволиться, получает стандартные выплаты: зарплату (фактическую) и компенсацию. Некоторым гражданам положен дополнительный отпуск, если они имеют ненормированный график и часто перерабатывают. Законодательством оговорено, что за переработку положена оплата. Размер ее и порядок начисления указывается в договоренности. Есть ли выплаты, которые не должны облагаться ничем? Когда сумма находится где-то в пределах трех средних заработков гражданина, то доход не подлежит налогообложению.

Ошибка при возврате сумм отпускных при увольнении

Если работник отгулял отпуск за год и принял решение об увольнении до истечения года, то работодатель вправе удержать излишне выплаченных отпускных. С этой суммы был уже рассчитан НДФЛ, который нужно пересчитать, т.к. эта сумма не относится к доходу, а у компании сформировалась переплата по НДФЛ. Поэтому НДФЛ должен быть возвращен на основании заявления. Работнику должна быть перечислена переплата по НДФЛ. Другой вариант – это когда работник лично возвращает НДФЛ посредством оформления 3-НДФЛ.

https://youtu.be/2-Ha6nmi2JY

Когда НДФЛ не взимается

При выплате родственникам умершего работника

О том, что предприятие не должно удерживать эти сборы, сказано в Письме Министерства Финансов РФ № 03-04-06/4-28 – согласно ему, организация не несёт обязанностей налогового агента, призванного удерживать налоги, если работник, которому делается начисление, мёртв.

Следовательно, его родственники должны получить все деньги в полном объёме без вычета сборов – что и понятно, ведь данные сборы высчитываются на медицинское обслуживание, пенсионное обеспечение и прочие услуги для гражданина, которые, естественно, уже не требуются умершему.

https://youtube.com/watch?v=FLLCiDch1WA

Компенсация отпуска при увольнении облагается ли страховыми взносами

То, что право инициировать замену отдыха компенсацией принадлежит работнику, не означает, что отпуск во всех случаях по желанию работника заменяется денежной выплатой. Право окончательного решения – заменять или нет – принадлежит работодателю, который может мотивировать свой отказ производственной необходимостью или другими причинами.

Инфо

Запрещается заменять деньгами отпуск:

- беременным женщинам;

- работникам, чей возраст меньше 18 лет;

- работникам, занятым на вредном производстве.

Размер компенсации рассчитывается так же, как средняя заработная плата. Расчет ведется за последние 12 месяцев. Поскольку компенсация за неиспользованный отпуск является доходом работника, то она облагается налогом на доходы физических лиц, равным 13%.

Порядок расчета числа компенсируемых дней при увольнении

При увольнении важно учесть то, что работник в отдельные годы мог не использовать несколько дней причитающегося отпуска. При неполном отработанном годе каждый месяц, который отработан у этого работодателя должен быть рассчитан исходя из доли отпускных дней:

Число дней отпуска / 12 месяцев

При отпуске 28 дней за каждый отработанный месяц полагается 2,33 дня отпуска, который может быть округлен в пользу работника.

Исходя из этого необходимо рассчитать:

- общий трудовой стаж в организации

- общее число дней полагающегося отпуска за все годы работы

- число использованного отпуска

- разницу между положенным и использованным отпуском

Какие налоги начисляются на компенсацию за неиспользованный отпуск при увольнении

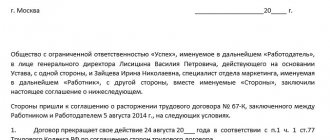

Скачать форму соглашения Выяснив, какие выплаты положены увольняемому и каков срок расчета, необходимо определиться с налогообложением компенсацииза неиспользованный отпуск. Ведь несвоевременное и неполное удержание всех причитающихся налогов и взносов может повлечь наложение серьезных штрафов на предприятие-работодателя. Разберемся, облагается ли НДФЛ компенсация за неиспользованный отпуск и удерживаются ли страховые взносы с этого дохода работника (застрахованного). Налогообложение при начислении компенсации за неиспользованный отпуск При выплате компенсации за неиспользованный отпуск при увольнении НДФЛ работодатель должен удержать.

Этот вид компенсационных выплат является исключением из числа не облагаемых налогом доходов физлиц (абз. 7 п. 3 ст. 217 НК России). Момент удержания НДФЛ Как указывается в подп. 1 п. 1 ст.

Знаменитости Что нужно делать после интимной близости: 9 правил Вы закончили заниматься сексом. Возможно, это было хорошо, может быть, это было плохо, но дело не в этом. Процесс закончился. Итак, что вы должны дела… Сексуальность 25 ошибок, которые люди неосознанно совершают в постели Вам не нужно шампанское или шелковые простыни, чтобы наслаждаться своей сексуальной жизнью. Постарайтесь избегать этих распространенных ошибок, и ваши… При увольнении сотрудника, ему причитаются компенсационные выплаты, среди которых, компенсация за отпуск, который не был использован работником. Такие компенсации подлежат обязательному налогообложению.

Налоговый кодекс и специальные законы устанавливают, какими налогами облагается компенсация за отпуск при увольнении. Соответственно, если сотрудник увольняется с работы в текущем году, и отпуск свой он не использовал, то ему необходимо сделать расчет, с учетом компенсации за неиспользованный отпуск.

Трудовой кодекс РФ устанавливает, что работодатель обязан предоставить работающему сотруднику отпуск, который оплачивается в обязательном порядке, не менее 28 дней каждый год. Компенсация за неиспользованный отпуск не приравнивается к необлагаемым доходам граждан, который установлены статьей 217 Налогового кодекса РФ.

Из суммы высчитываются отчисления в:

- ПФР;

- ФСС;

- ФФОМС, включая взносы «на травматизм».

Для уточнения деталей следует обратиться к ст. 9 Закона № 212-ФЗ от 24.07.2009г., ст. 20.2 Закона № 125-ФЗ от 24.07.1998 г. Также нужно учесть такие нормативные акты:

- п.3ст.8 НК РФ;

- ст.422 НК РФ;

- ст.20.2 Закона 125-ФЗ.

С каких видов выплат при увольнении налоги не взимаются? Помимо основных доходов, есть категория компенсационных платежей, которые не облагаются страховыми взносами.

Итак, на момент увольнения сотруднику полагаются выплаты в связи с увольнением. И если сумма находится в пределах 3 средних заработков претендента, то налог не платится.

Для работников предприятий Крайнего Севера и приравненных к нему регионов размер необлагаемого пособия увеличили до 6 среднемесячных заработков. О такой возможности говорится в ст.

Получается, в среднем, 2 дня отпуска на каждый месяц труда. Количество дней отпуска устанавливается в организации для каждой должности отдельно, но не должно быть меньше, чем установленный законом минимум.

К содержанию Какие налоги начисляются на компенсацию при увольнении за неиспользуемый отпуск В налоговую базу отчислений входит налог на доход физических лиц, который составляет 13% от суммы всех доходов граждан, а также следующие обязательные платежи – взносы:

- в Пенсионный фонд Российской Федерации;

- в Фонд соцстрахования;

- взнос в Фонд обязательного медицинского страхования;

- взнос в территориальные фонды обязательного медицинского страхования.

То есть, следует проводить вычеты и удержания при начислении компенсации за неиспользованный отпуск по всем указанным статьям на взносы и налоги.

НК России, моментом получения облагаемого налогом дохода считается дата выдачи денежных средств через кассу предприятия либо их перевода на банковский счет работника. Предприятие-работодатель, которое удерживает налог с дохода сотрудника, выполняет функцию налогового агента.

Согласно п. 4 ст. 226 НК, НДФЛ удерживается в момент произведения фактической выплаты. Таким образом, если такие выплаты производятся в самый последний день работы перед выходом сотрудника в отпуск с увольнением после его завершения, удержание налога производится в день расчета.

Сотрудник при этом получает на руки уже «очищенный» от налога положенный ему доход. Какие страховые взносы удерживаются с компенсации отпуска? Как указывается в подп.

«д» п. 2 ч. 1 ст.

Какие налоги и как удерживаются?

С суммы компенсации, которую получает увольняющийся сотрудник за нереализованное право на отдых, взимается такой обязательный платёж, как НДФЛ. В свою очередь, предприятие должно перечислить во внебюджетные фонды страховые взносы. Исчисляются они также исходя из объёма компенсации. Рассмотрим, каковы размеры перечисленных платежей.

Подоходный

Ставка по данному налогу составляет 13% для резидентов России и 30% для нерезидентов. Механизм расчёта налогового платежа достаточно прост и выражается в том, что начисленный доход умножается на ставку.

Страховой взнос в ПФР

Цель уплаты работодателем взноса в пенсионный фонд – это пенсионное обеспечение граждан. Механизм удержания такого взноса имеет признаки регрессивного обложения.

- 10% на суммы свыше указанного предела.

В Фонд соцстрахования

Такой платёж направляется на формирование денежной базы для выплат пособий на время нетрудоспособности работников и пособий, связанных с материнством. Взнос рассчитывается только в отношении тех доходов, которые меньше 815 тыс. руб.

При этом пунктом 2 статьи 426 НК РФ утверждены такие ставки:

- 2,9% от величины доходов граждан РФ;

- 1,8% от величины доходов иностранных подданных и лиц без гражданства.

Взнос в ФФОМС

На цели обязательного медицинского страхования работодатель обязан заплатить 5,1%, рассчитанные исходя из выплат, начисленных работнику.

В территориальный ФОМС

Федеральный и территориальные фонды составляю единую систему, обеспечивающую функционирование ОМС. Поэтому налогоплательщикам не нужно отдельно перечислять взносы в территориальные фонды.

Как производится документальное оформление компенсационных выплат за неиспользованные дни отпуска

При расчете дней для определения размера компенсации бухгалтер обязан учитывать все виды не отгулянных работником отпусков. Как правило, выплата за них производится:

- без заявления, специальных указаний руководства, на основании приказа, подтверждающего факт увольнения сотрудника, и ТК РФ;

- при оформлении расчета по форме Т61. Специальный бланк заполняется кадровиками и бухгалтерией с указанием подробного расчета суммы к выплате и начисления НДФЛ;

- с вычетом подоходного налога, удержанного из дохода трудящегося.

Итоговый расчет с сотрудником при его увольнении осуществляется в последний день работы. При расчете бухгалтерии необходимо верно определить сумму налога и взносов ФСС, исходя из налогооблагаемой базы.

- Москва и область:

+7-499-938-54-25 - Санкт-Петербург и область:

+7-812-467-37-54 - Федеральный:

+7-800-350-84-02

Расчет количества дней, за которые положена компенсация

В любой ситуации при увольнении, будь то:

- отпуск с последующим увольнением

- получение выплаты за не отгулянный отпуск

работнику необходимо рассчитать количество неиспользованных дней отпуска за период с начала трудовой деятельности в этой организации.

Иногда случается, что работник отгулял отпуск за весь год, но увольняется до истечения отпускного стажа. Поэтому необходимо проверить отпускной стаж за весь период с момента трудоустройства.

Важно! Работодатель имеет право отказать в предоставлении отпуска с последующим увольнением по причине того, что необходимо на это место принять нового работника. А пока увольняющийся работник в отпуске, нельзя занять эту штатную единицу.

Ответ

В соответствии с статьи 1 Трудового кодекса РК (далее – Трудовой кодекс) отпуск — освобождение работника от работы на определенный период для обеспечения ежегодного отдыха работника или социальных целей с сохранением за ним места работы (должности) и в случаях, установленных Трудовым кодексом, средней заработной платы.

Согласно статьи 1 Трудового кодекса компенсационные выплаты

— денежные выплаты, связанные с особым режимом работы и условиями труда, потерей работы, возмещением работникам затрат, связанных с исполнением ими трудовых или иных предусмотренных законами РК обязанностей, а также выплаты, связанные с профессиональной подготовкой, переподготовкой и повышением квалификации работников или иных лиц, не состоящих в трудовых отношениях.

Полезно

статьи 95 Трудового кодекса установлено, что неиспользованная в связи с отзывом часть оплачиваемого ежегодного трудового отпуска по соглашению сторон трудового договора предоставляется в течение текущего рабочего года или в следующем рабочем году в любое время либо присоединяется к оплачиваемому ежегодному трудовому отпуску за следующий рабочий год.

Согласно статьи 95 Трудового кодекса при отзыве работника из оплачиваемого ежегодного трудового отпуска вместо предоставления неиспользованной части отпуска в другое время по соглашению между работником и работодателем работнику производится компенсационная выплата за дни неиспользованной части оплачиваемого ежегодного трудового отпуска.

В соответствии с пункта 2 статьи 115 Трудового кодекса удержания из заработной платы работника для погашения его задолженности перед организацией, в которой он работает, могут производиться на основании акта работодателя с письменным уведомлением работника в случаях перенесения или отзыва работника из ежегодного оплачиваемого трудового отпуска, за исключением статьи 95 Трудового кодекса.

Полезно

В соответствии с пункта 1 статьи 341 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), действующим в редакции, изложенной статьей 33 Закона Республики Казахстан «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс)» (далее – Закон о введении), из доходов физического лица, подлежащих налогообложению, исключаются выплаты в соответствии с законами Республики Казахстан « » и « » (далее — законы о социальной защите граждан).

Полезно

Положения данного подпункта применяются при представлении физическим лицом:

- заявления с указанием размера корректировки дохода в пределах, установленных законами Республики Казахстан «О социальной защите граждан, пострадавших вследствие экологического бедствия в Приаралье» и «О социальной защите граждан, пострадавших вследствие ядерных испытаний на Семипалатинском испытательном ядерном полигоне»;

- копий подтверждающих документов.

На основании изложенного, учитывая позицию Министерства труда и социальной защиты населения РК от 4.07.2018 года №03-1-24/14000, поскольку законами о социальной защите граждан не предусмотрены выплаты в виде компенсаций за дни неиспользованной части оплачиваемого дополнительного ежегодного отпуска, соответственно, данные выплаты подлежат обложению

индивидуальным подоходным налогомисоциальным налогом.

Ответы на распространенные вопросы

Вопрос №1: Обязательна ли выплата компенсации при увольнении или можно предоставить отпуск?

Ответ: Выплату компенсации или отпуск – это решение работодателя, потому что выплату производить нужно в любом случае, а если предоставляется отпуск, то работодатель не сможет взять на это место нового работника, потому что на одной штатной единице будет числиться 2 человека до окончания отпуска увольняемого. Особенно это важно, если у работника накопилось несколько неиспользованных отпусков за несколько лет, в этой ситуации работодатель вряд ли согласится на отпуск свыше 28 дней.

Вопрос №2: Производится ли выплата за не отгулянный отпуск внешнему совместителю и нужно ли платить налоги и взносы по такому работнику?

Ответ: Всем работникам без исключения, в том числе и совместителям, нужно рассчитать выплату за не отгулянный отпуск, по причине того, что ТК РФ гарантирует выплаты для совместителей аналогично основным работникам. НДФЛ и взносы выплачиваются на тех же условиях, как и по основным работникам.

Обложение компенсации за неиспользованный отпуск налогом на прибыль

Действующее законодательство Российской Федерации дает возможность вписывать в коллективный договор пункты, касающиеся продолжительности ежегодного отпуска некоторых сотрудников. При этом она может превышать минимальную (28 дней). Например, лица, занимающие руководящие должности, достаточно часто получают дополнительные дни отдыха за то, что их рабочий день не нормирован. В соответствии со 119 статьей Трудового кодекса РФ, дополнительный отпуск может длиться не менее 3 дней.

Данная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 350-8059 .

- Санкт-Петербург: +7 (812) 309-9401 .

В соответствии с 270 статьей Налогового кодекса РФ, затраты на оплату дополнительных отпускных дней, предусмотренных коллективным договором, не учитываются при определении базы налога на прибыль. Это актуально лишь в том случае, если суммарное количество отпускных дней превышает 28. Соответственно, компенсации за эти дни отпуска при налогообложении также не учитываются. Это подтверждено такими документами:

- письмо Министерства Финансов №03-03-04/1/284;

- письмо УМНС Российской Федерации № 28-11/55896.

Подобное решение основывается на принципах, прописанных в 124 статье Трудового кодекса Российской Федерации. В ней прописаны нормы, в соответствии с которыми работник не может не уходить в оплачиваемый отпуск в течение двух лет подряд.

Вышеприведенное толкование, однако, является достаточно спорным и может вызвать сомнения в связи с тем, что в статье 126, которая предусматривает возможность замены отпуска денежной компенсацией, нет никаких упоминаний об ограничениях по времени.

В статье 127 ТК РФ указано правило, по которому в случае увольнения работник должен получить компенсацию неиспользованных отпускных дней за все время.

Таким образом, Трудовой кодекс РФ ограничивает количество лет, в течение которых можно не выходить в отпуск, однако, никак не ограничивает количество лет, с которых за неиспользованные отпускные можно получать компенсацию. А Налоговый кодекс, в свою очередь, ссылается на трудовое законодательство, разъясняя особенности включения расходов по оплате труда в налогооблагаемую базу.

Страховые взносы по выплате компенсации

Также на выплаты работнику организация осуществляет выплаты во внебюжетные фонды в случае, если такие выплаты превышают трехкратный размер среднемесячной зарплаты (ст. 420 НК РФ), т.к. даже при условии, что работник не будет работать на данном предприятии, он вправе в течение месяца обратиться к бывшему работодателю за выплатой по больничному, обращается за медицинской помощью и является будущим пенсионером.

Размер взносов при превышении суммы свыше трехкратного размера среднемесячной оплаты труда определяется в процентном соотношении от размера оплаты труда, но не за счет выплат работнику, а за счет расходов организации и составляет:

| Вид взноса | Размер, % | Предельная величины базы для исчисления |

| ОПС | 22,0 | ОПС — 1021000 руб., сверх этой суммы – 10% |

| ОСС | 2,9 | ОСС — 815000 руб., сверх этой суммы – 0% |

| ОМС | 5,1 | Предельная величины базы отсутствует – взимается со всей суммы выплат |

| Взносы на травматизм | 0,2-8,5 |

Тарифы по взносам могут варьировать, что зависит от используемого налогового режима (УСН, ЕНВД, ЕСХН, ПСН, ОСНО)

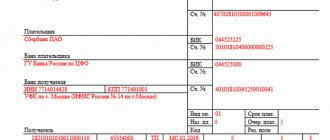

Взносы также необходимо перечислить платежным поручением с правильным указанием КБК:

| Вид платежа | КБК с 2020 г. |

| Взносы по ОПС | 182 1 0210 160 |

| Взносы по ОСС | 182 1 0210 160 |

| Взносы по ОМС | 182 1 0213 160 |

| Взносы на травматизм | 393 1 0200 160 |

Налогообложение компенсации за неиспользованный отпуск

Впрочем, сейчас можно оплачивать все счета через интернет, достаточно иметь банковскую карту или электронный кошелек.

Подоходный налог – платят предприниматели и люди, имеющие пассивный доход. НДС – обязательный налог для предпринимателей, им нужно облагать цену продукции и услуг. Налоговые ставки могут измениться, каждый год обновляется Налоговый кодекс

Справку о величине и сроке уплаты, а также код нужного налога можно посмотреть в кодексе или спросить у специалиста в налоговой.Важно: налоги нужно платить своевременно, недобросовестным налогоплательщикам грозит пеня. Рассчитываться нужно лишь в рублях

Оплачивать либо напрямую в налоговой, либо через банк, заполнив бланк.

https://youtube.com/watch?v=QFeLPN6T0ug

Важно правильно указывать реквизиты, иначе сумма уйдет «не туда». Нюансы процедуры Когда можно получить свой выходной расчет при увольнении? Сразу, как только выйдет соответствующий приказ

О чем следует помнить

При увольнении с занимаемой должности обязательно должны учитываться нормы, приведенные в ТК РФ, а также в директивах решения Правительства № 922. При нарушениях со стороны работодателя в силу вступает уголовный кодекс (УК). Согласно УК сотрудник имеет право подать иск для получения компенсации. Также иск подается и о взимании пени за период просрочки. При удовлетворении иска работодатель несет ответственность по УК (статья 145.1).

Потенциально возможные объемы компенсации при увольнении за неиспользованный отпуск рассчитываются при учете следующих факторов:

- среднедневная зарплата работника. Здесь учитывается общий доход, полученный за предыдущий год работы на ИП или любом другом предприятии. После этого общий доход делится на количество времени, которое было отработано на протяжении года. Следует понимать, что это количество высчитывается без праздников, отгулов и т.п.;

- отпуск вычисляется с учетом всего того объема отпускного периода, что не был востребован в подотчетном году.

В последнем случае задействуется специальная формула: СД= ОД / 12 / 29,3. Где:

- СД – это общий доход, который получил человек за двенадцать месяцев, предварявших расчет;

- 12 – это месяцы;

- 29,3 – это усредненный индекс количества дней. Подобный индекс ратифицирован Постановлением №922.

Кроме вышеописанной формулы может использоваться другое уравнение: СД= 29,3 х Км + Кд. Оно расшифровывается следующим образом:

- СД – это совокупный доход, полученный сотрудником за двенадцать месяцев, что были перед сокращением;

- 29,3 – это усредненный показатель количества дней;

- Км – это количество месяцев, который сотрудник полностью отработал;

- Кд – это дни, что увольняемый отработал частично.

Любое предприятие или ИП имеет законное право предложить при увольнении альтернативное решение. Это решение предполагает не отпуск, а начисление соответствующей компенсации, что начисляется за неиспользованный отпуск.

Налог на доходы физических лиц

Данный налог тоже должен удерживаться. Как и в других случаях, он составляет 13% от суммы дохода, поскольку данная выплата также будет квалифицироваться как доход.

Размеры и расчёт налогов

Переведём дело в более практическую плоскость и приведём точные размеры вычетов, которые необходимо будет заплатить, а также проведём расчёты, сколько именно денег будет выплачено работнику, а сколько уйдёт в государственный бюджет или фонды. Сначала установим размеры налогов и взносов.

Начнём с НФДЛ, его размер будет зависеть от того, является ли плательщик резидентом Российской Федерации. Для резидентов уровень налога установлен в 13%, для нерезидентов – 30%. Отметим, что право на стандартные налоговые вычеты в соответствии со статьёй 218 Налогового кодекса по отношению к компенсации не предоставляется, поскольку они делаются лишь раз за месяц, и в данном случае они будут высчитываться из заработной платы.

Теперь рассмотрим другие выплаты – их отличие от НДФЛ в том, что если его формально платит сам работник, то остальные сборы возлагаются на работодателя. В результате работник обычно видит, что с выплаты ему высчитали НДФЛ, и потому о пресловутых 13% знает практически любой, но вот каков размер остальных сборов не указывается. Каков же он?

Взносы в Пенсионный фонд наиболее солидные – 22%, именно такая величина всегда взимается с заработной платы, её же будет необходимо заплатить и с компенсации за неиспользованный отпуск. Впоследствии на основе именно этих денег будут формироваться пенсионные выплаты гражданину.

Взносы в Федеральный фонд медицинского страхования меньше – 5,1%, но в отличие от пенсионных, возвращающихся к гражданину в виде денег, пусть и лишь когда он выйдет на пенсию, в данном случае возврат предполагается в виде медицинских услуг, которыми не все вообще пользуются – ведь немало граждан сейчас предпочитают лечиться в частных клиниках.

Взносы в Фонд социального страхования составляют 2,9% – именно из этих денег делаются выплаты в случае болезни и получения справки о временной нетрудоспособности, то есть их обеспечивает себе сам работник. Кроме данной выплаты, устанавливается и ещё один взнос на страхование от несчастных случаев на работе, но его размер будет сильно зависеть от условий работы.

Теперь проведём расчёт, основываясь на этих цифрах. Выплата за неиспользованный отпуск до налогов для работника составляет 37 000 рублей (о том, как проводится подсчёт этой выплаты, вы можете прочитать в отдельных статьях), наша задача – установить, сколько получит сам работник, а также сколько за него заплатит предприятие в государственные фонды.

Сначала нужно высчитать НДФЛ: 37 000 x 0,13 = 3 810 рублей

Теперь вычтем полученную цифру из исходной: 37 000 – 3 810 = 32 190 рублей – таким образом, мы получили сумму, которая должна быть выдана гражданину, поскольку все остальные выплаты уже не будут уменьшать её.

Сколько уйдёт в Пенсионный фонд? 37 000 x 0,22 = 8 140 рублей.

В Фонд соцстрахования: 37 000 x 0,029 = 1 073 рубля.

В Фонд медстрахования: 37 000 x 0,051 = 1 887 рублей.

К этому ещё должна быть добавлена выплата на страхование от несчастных случаев на производстве, но поскольку она не является фиксированной, учитывать её в данном расчёте не будем.

В итоге получается, что предприятие должно выплатить дополнительно 8 140 + 1 073 + 1 887 = 11 100 рублей. Общая потраченная работодателем сумма составила 48 100 рублей, из которых работник получил 32 190.

Нормативное регулирование

ТК РФ ст. 126 определяет время отпуска и ст. 127 – компенсация за отпуск

Постановление Правительства РФ от 24.12.2007 N 922 регулирует расчеты отпускных

НК РФ ч.2 регулирует выплаты НДФЛ

Гл. 34 НК РФ посвящена страховым взносам

Федеральный закон от 29.12.2006 N 255-ФЗ определяет социальное страхование

Федеральный закон от 15.12.2001 N 167-ФЗ посвящен уплате пенсионных взносов

Федеральный закон от 24.07.1998 N 125-ФЗ — страхование от несчастных случаев

Правила «Об очередных и дополнительных отпусках» (от 30 апреля 1930 г. N 169) в рамках, не противоречащих ТК РФ

Также на локальном уровне в организации может быть предусмотрена компенсация по отпускным, которая основывается на ТК РФ, без ущемления прав работников.

Уплата НДФЛ

НДФЛ – это налог на доходы физических лиц. Данное понятие регулирует глава 23 Налогового кодекса Российской Федерации, часть вторая.

Удержание налога на доходы с возмещения, полагающегося к выплате сотруднику предприятия, регламентируется статьей 217 НК РФ. Так, согласно абзацу 5 пункта 3 данной статьи, компенсация за неиспользованный отдых является исключением из списка не подлежащих налогообложению выплат. Таким образом, удержание НДФЛ с денежной компенсации за отпуск является обязательным моментом.

Статья 224 Налогового кодекса России устанавливает размер налоговой ставки в размере 13% (в иных случаях, указанных в данной статье, это значение может варьироваться от 9% до 35%).

При этом стоит отметить, что в такой ситуации работник является непосредственно налогоплательщиком, а работодатель выступает в роли налогового агента. Исходя из этого, денежная величина 13% будет удержана непосредственно из суммы, полагающейся к выплате сотруднику, а остальные 87% возмещения будут выданы работнику. Работодатель при этом не несет налоговую нагрузку и дополнительных трат.

При этом сроком для перечисления удержанного налога на доходы в Федеральную налоговую службу, согласно пункту 6 данной статьи, является следующий день за днем выплаты дохода сотруднику (налогоплательщику).

Уплата налога в случае смерти сотрудника

Что касается уплаты налога на доходы физических лиц с денежного возмещения в случае смерти сотрудника, то данный ответ также регламентируется письмом Департамента налоговой и таможенной политики Минфина России №03-15-06/24374 от 24.04.2017.

Исходя из предоставленной информации, можно сделать вывод, что уплата НДФЛ с компенсации за отпуск в случае смерти сотрудника не производится. Это связано с тем, что подпункт 3 пункта 3 статьи 44 НК России говорит о том, что обязанность налогоплательщика по уплате налога прекращается в момент его смерти, при этом пункт 18 статьи 217 Налогового кодекса снимает обязанность по налогообложению с доходов, получаемых физическими лицами в порядке наследования.

Таким образом, подводя итог, можно сказать, что сумма денежной компенсации за неиспользованный отпускной период подлежит налогообложению во всех случаях, за исключением получения денег в порядке наследования родственниками умершего сотрудника.

Дорогие читатели, каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва.

- Санкт-Петербург.

Сроки уплаты

Как подоходный налог, так и страховые взносы уплачиваются ежемесячно. Несмотря на то, что НДФЛ фактически платится физическим лицом, обязанность по перечислению платежа в бюджет лежит на работодателе.

При этом предприятие производит выплату денежных средств в пользу физического лица уже за минусом платежа по НДФЛ. А направить платёж в бюджет следует не позже следующего дня.

По страховым взносам срок уплаты несколько иной. На основании пункта 3 статьи 431 НК РФ организация перечисляет взносы до 15 числа месяца, следующего за месяцем выплаты.

Какие налоги начисляются на компенсацию при увольнении 2020

Поэтому с суммы компенсации должны быть начислены взносы в ПФР, ФСС и ФФОМС по общим правилам — так же, как и с других облагаемых выплат в пользу работника (ч.

1 ст. 7 Закона от 24.07.2009 № 212-ФЗ). Крайний срок, когда взносы нужно перечислить в бюджеты внебюджетных фондов, – это 15-е число месяца, следующего за месяцем, в котором взносы были начислены (ч. 5 ст. 15 Закона от 24.07.2009 № 212-ФЗ)

Обратите внимание: неуплата в установленный срок положенных взносов и налоговых отчислений чревата для организации наложением штрафных санкций

Да, в текущем году это актуально.

Ситуация объясняется тем, что данная компенсация является исключением из вышеупомянутого перечня. Когда удерживают налог Перевод денежных средств на расчетный счет уволенного сотрудника считается моментом получения им дохода, на который распространяется налогообложение. Об этом гласит пп.1 п.1 ст.

Как начисляются при увольнении?

При уходе работника из организации независимо от оснований начисляется компенсация за все неиспользованные дни ежегодного отпуска.

Данная выплата производится в последний рабочий день и также облагается страховыми взносами.

Порядок обложения и начисляемый процент не зависит от того, в связи с чем начислена компенсационная сумма: в качестве выплаты за дополнительные дни или при увольнении.

Начислить взносы и удержать НДФЛ нужно также при расторжении договора.

Если работник умер, а выплаты, ему начисленные, выплачиваются родственникам, то компенсация не облагается страховыми взносами.

Сроки начислении и уплаты

Если компенсационная сумма начисляется в связи с заменой дополнительного отпуска деньгами, то срок перечисления взносов – не позднее 15-го числа месяца, следующего за месяцем выплаты дохода.

Это важно знать: Увольнение без компенсации за неиспользованный отпуск: последствия

Если выплата за неиспользованный отпуск производится при увольнении, то срок уплаты аналогичен.

Перечислить страховые отчисления нужно также до 15-го числа включительно следующего месяца

Начисление страховых взносов на компенсацию неиспользованного отпуска

Компенсация неиспользованного отпуска не освобождается от начисления страховых взносов в Пенсионный фонд и Фонд социального страхования (сейчас все указанные взносы собирает Налоговая инспекция). Данные выплаты должны производиться из средств работодателя и не могут уменьшать величину компенсации.

Взносы с компенсации отчисляются на пенсионное, социальное и медицинское страхование, а также на «травматизм». Ставки по взносам зависят от применяемого налогового режима, наличия льгот у работодателя и вида деятельности. В общем случае 22% отчисляется на пенсионное страхование, 5,1% – на медицинское, 2,9% – на социальное страхование, от 0,2 до 8,5% – на травматизм.

При определении размера страховых взносов работодатель должен учитывать установленные на текущий год лимиты. Если размер дохода сотрудника превысит 1021000 р., то ставка пенсионного страхования снижается до 10%. Лимит для социального страхования, сверх которого не платятся взносы, составляет 815 тыс. р.

Страховые взносы перечисляются в стандартные сроки: до 15 числа месяца, который следует за расчетным.

Что касается НДФЛ, то компенсация отпуска, в отличие от выходного пособия, облагается взносами в полном размере. НДФЛ начисляется по стандартной ставке 13%. Работодатель в данном случае выполняет функции налогового агента: он удерживает и перечисляет в бюджет удержанный налог. НДФЛ переводится согласно п. 3 ст. 217 НК РФ.

Например, если размер компенсации отпуска составил 25 тыс. р., то сотрудник получит на руки 21750 р. за вычетом НДФЛ (25000-25000*13%).

Облагается ли?

Компенсация неиспользованных дней отпуска начисляется либо при увольнении, либо в случае замены дополнительных дней деньгами. Как рассчитать компенсацию?

Начисленная сумма в пользу работника подлежит налогообложению, так как данный вид выплаты не содержится в перечне необлагаемых доходов из ст.20.2 Закона 125-ФЗ в ред. от 29.07.2017.

Компенсация облагается НДФЛ по ставке 13% и страховыми взносами по общей ставке 30%.

При этом подоходный налог удерживается из начисленной суммы, а отчисления на страхование начисляются сверх компенсации и перечисляются за счет работодателя.

Отчисления включают собой платежи на обязательное страхование пенсионного, социального и медицинского характера:

- 22% — отчисляется на ОПС;

- 2.9% — на ВНиМ (временная нетрудоспособность и материнство);

- 5.1% — на ОМС.

Указанные виды страховых отчислений платятся в ФНС.

Кроме того, с начисленной компенсации нужно также посчитать процент на травматизм, его ставка может меняться, но минимальная составляет 0.2%.

Онлайн калькулятор для расчета компенсации — рассчитать.