По определенным причинам случается так, что компания оказывается не в силах на протяжении какого-то промежутка времени получить средства за отгруженную продукцию. Как в раз в этих случаях и необходимо отражение подобных операций по 45 позиции. Сегодняшняя тема посвящена вопросам о том, что представляет собой готовая продукция, что следует понимать под отгруженными товарами и как происходит их реализация, каково предназначение 45 счета в бухгалтерском учете, какие бухгалтерские записи при этом ведутся, а также разберем один из практических примеров.

Определение готовой продукции и товаров

По завершению производственного процесса компания получает из используемого сырья готовый продукт. Этот продукт укомплектован в полном объеме, передан на склад и уже готов к продаже.

Готовые изделия следует воспринимать как часть материальных запасов, которые в последующем будут проданы и отвечают предъявляемым техническим параметрам, и стандартам качества.

Как часть производственных запасов можно также воспринимать и товары, которые были получены либо куплены от хозяйствующих субъектов, либо граждан для последующей реализации.

Если рассматривать схему движения готового продукта, то она состоит из следующих этапов:

- поступление партии продукта на склад;

- отгрузка готовой партии потребителям.

При ведении бухгалтерского учета единица готового изделия определяется компанией таким образом, чтобы руководство компании могло получить адекватную информацию о состоянии этих МПЗ, а также обеспечить адекватный контроль за их перемещением и остатками. Готовые изделия попадают в складские помещения из производственного цеха под ответственность материальному лицу.

Характеристика и субсчета

Правилами бухгалтерского учета открытие субсчетов к счету 45 не предусмотрено, однако аналитический учет надлежит вести по видам отгруженных ценностей (наименования и обобщающие группы запасов) и местам их нахождения (комиссионер, контракт и пр.).

Данный счет является активным и применяется, когда дата отгрузки товаров и дата признания доходов по ним не совпадают. На практике такие случаи возникают по трем следующим основаниям:

- если правилами делового оборота или договором предусмотрены нестандартные условия перехода прав на товар, отличные от общепринятых (как правило – при экспортных сделках);

- при передаче товаров для дальнейшей реализации на комиссионной основе;

- по бартерным сделкам.

Товары отгруженные – это…

Под данным определением следует понимать те МПЗ, средства от продажи которых не могут быть оформлены соответствующими бухгалтерскими записями.

Если говорить о форме №1 финансовой отчетности, то цена отгруженных покупателям готовых изделий записывается на 080 строку баланса. В эту строку бухгалтер вписывает дебетовый остаток по 45 счету по завершению каждого отчетного периода.

В общем и целом имущественные права на те или иные МПЗ переходят к заказчику после их доставки в последнюю очередь. Однако из этого общего правила есть некоторые исключения:

- в случае передачи товаров в соответствии с договором мены (в данном случае имущественное право покупатель приобретает лишь после того, как будет совершена встречная отгрузка;

- если товар передается по договору купли – продажи, где предусмотрен особый порядок передачи права собственности. Согласно таким документам лицо, приобретающее товар, получает право собственности на него лишь после выполнения определенных условий, например, оплаты его стоимости либо доставки в назначенный пункт;

- в случае передачи посреднику для дальнейшей продажи. В данном случае мы говорим о договоре комиссии, поручения либо агентского соглашения.

| С кредита счетов | В дебет счетов |

| 76 Расчёты с разными дебиторами и | 10 Материалы |

| кредиторами | 20 Основное производство |

| 79 Внутрихозяйственные расчёты | 23 Вспомогательные производства |

| 90 Продажи | 41 Товары |

| 94 Недостачи и потери от порчи ценностей | 43 Готовая продукция |

| 99 Прибыли и убытки | 44 Расходы на продажу |

| 71 Расчеты с подотчётными лицами | |

| 76 Расчёты с разными дебиторами и | |

| кредиторами | |

| 79 Внутрихозяйственные расчёты | |

| 91 Прочие доходы и расходы |

Отгруженную или сданную на месте изготовления продукцию., расчётные документы на которую предъявлены покупателями в момент приобретения, списывают в порядке реализации со счета 43 «Готовая продукция» в дебет субсчёта 90-2 «Себестоимость продаж».

Если договором поставки предусмотрен разрыв со времени момента перехода права владения, пользования, распоряжения отгруженной продукцией и риска её случайной гибели при передаче от изготовителя к покупателю, то для учёта стоимости этой продукции с момента её отгрузки до момента её оплаты используют счёт 45 «Товары отгруженные». При отгрузке товаров их отражают следующим образом:

Дт сч. 45 «Товары отгруженные» — Кт сч. 43 «Готовая продукция» — до перехода права собственности.

Учет продаж готовой продукции

Отгрузка покупателям продукции должна быть подтверждена оплатой. Поэтому продажа продукции предполагает её реализацию, т. е. смену собственника.

Согласно нормативным документам по бухгалтерскому учёту, продукция считается проданной (реализованной) с момента её отгрузки (отпуска) покупателям и предъявления им расчётных документов. Переход права собственности происходит в момент передачи продукции покупателю либо транспортной организации.

Выручка от продажи изготовленной предприятием продукции характеризует величину их реализации. Реализованной считается продукция, проданная на рынке, а моментом реализации — время перехода права собственности на товар. В ОАО «НЗЭММ» моментом реализации (перехода собственности на реализованный товар работы, услуги) признаётся факт (дата) отгрузки продукции покупателю и передачи ему расчётных документов.

Продажа продукции в ОАО «НЗЭММ» осуществляется в соответствии с заключёнными договорами с покупателями или в порядке свободной продажи населению по оптовым и розничным ценам.

Целью отражения хозяйственных операций по реализации на счетах бухгалтерского учёта является выявление финансового результата от продажи продукции. Финансовый результат рассчитывают ежемесячно на основании документов, подтверждающих реализацию продукции.

Для учёта продажи в ОАО «НЗЭММ» используют счёт 90 «Продажи» и открывают субсчета для аналитического учёта: 90-1 «Выручка», 90-2 «Себестоимость продаж», 90-3 «НДС», 90-4 «Акцизы», 90-5 «Коммерческие расходы», 90-6 «Управленческие расходы», 90-9 «Прибыль/убыток от продаж».

По дебету счёта 90 «Продажи» показывается полная себестоимость проданной продукции и сумма НДС, а в кредите продажная стоимость, включая НДС.

В конце каждого месяца по счёту 90 «Продажи» сопоставляется оборот по дебету субсчетов 90-2 «Себестоимость продаж», 90-3 «НДС», 90-4 «Акцизы» с оборотом по кредиту субсчёта 90-1 «Выручка». По результатам такого сопоставления исчисляют финансовый результат: если сумма оборота по кредиту выше суммы по дебету, организация имеет прибыль, в противном случае — убыток (табл. 1.4.1).

Таблица 1.4.1.

Счет 90 «Продажи»

| Дт | Кт |

| 1. Фактическая производственная или нормативная (плановая) себестоимость реализованной продукции (выполненных работ, оказанных услуг) 2. Отклонение фактической производственной себестоимости продукции (работ, услуг) 3. Налог на добавленную стоимость по реализованной продукции (выполненным работам, оказанным услугам) 5. Коммерческие расходы 6. Общехозяйственные расходы (согласно учётной политике) 9. Прибыль от продажи продукции (выполнения работ, оказания услуг) (1>2+3+4+5+6) | 1.Выручка от продажи продукции (выполнения работ, оказания услуг) по продажным ценам 9. Убыток от продажи продукции (выполнения работ, оказания услуг) |

Заключительными оборотами отчётного периода этот финансовый результат списывается с субсчёта 90-9 «Прибыль/убыток от продаж» на счёт 99 «Прибыли и убытки». Если поучен убыток, составляется обратная запись.

Заключительными проводками накопительные суммы к счёту 90 «Продажи» по всем субсчетам (кроме субсчета 90-9 «Прибыль/убыток от продаж») закрываются внутренними записями на субсчёт 90-9 «Прибыль/убыток от продаж».

Порядок синтетического учёта продажи продукции зависит от выбранного метода учёта продажи продукции. Организациям разрешается определять выручку от продажи продукции для целей налогообложения либо по моменту оплаты отгруженной продукции, выполненных работ, оказанных услуг, либо по моменту отгрузки продукции и предъявления платёжных документов покупателю или транспортной организации.

В соответствии со ст. 167 Налогового кодекса РФ дата продажи товаров (работ, услуг) в зависимости от принятой учётной политики для целей налогообложения определяется:

— для организаций, выбравших метод продажи «по отгрузке», — как наиболее ранняя из следующих дат:

— день отгрузки товара (работ, услуг) или передача права собственности на товар;

— день оплаты товаров (работ, услуг)

— для организаций, выбравших метод продажи «по оплате», — по мере поступления денежных средств, как день оплаты товаров (работ, услуг).

При этом оплатой товаров (работ, услуг) признаётся прекращение встречного обязательства приобретения указанных товаров (работ, услуг) перед налогоплательщиком, которое непосредственно связано с поставкой (передачей) этих товаров (работ, услуг). В бухгалтерском учёте продукция считается реализованной в момент ее отгрузки (в связи с переходом права собственности на продукцию к покупателю).

Именно поэтому при обоих методах продажи продукции для целей налогообложения отгруженная или предъявленная покупателям готовая продукция по ценам реализации отражается по дебету счёта 62 «Расчёты с покупателями и заказчиками» и кредиту счета 90 «Продажи».

Одновременно себестоимость отгруженной или предъявленной покупателю продукции списывается в дебет счёта 90 «Продажи» с кредита счёта 43 «Готовая продукция». С суммы выручки организации исчисляют НДС и акцизный налог (по установленному перечню товаров).

При методе продажи «по отгрузке» сумма начисленного НДС отражается по дебету счёта 90 «Продажи» и кредиту счёта 68 «Расчёты по налогам и сборам». Этой проводкой отражается задолженность организации перед бюджетом по НДС, которая потом погашается перечислением денежных средств бюджету (дебет счёта 68 «Расчёты по налогам: и сборам» и кредит счетов денежных средств).

При методе продажи «по оплате» задолженность организации перед бюджетом по НДС возникает после оплаты продукции покупателем. Поэтому после отгрузки продукции покупателям организации отражают сумму НДС по реализованной продукции по дебету счёта 90 «Продажи» и кредиту счёта 76 «Расчёты с разными дебиторами и кредиторами».

Поступившие платежи за проданную продукцию отражают по дебету счёта 51 «Расчётный счёт» и других счетов с кредита счета 62 «Расчёты с покупателями и заказчиками». После поступления платежей организации, применяющее метод продажи «по оплате», отражают задолженность по НДС перед бюджетом:

Дт сч. 76 «Расчёты с разными дебиторами и кредиторами» — Кт сч. 68 «Расчёты по налогам и сборам».

Погашение задолженности перед бюджетом по НДС оформляют следующей проводкой:

Дт сч. 68 «Расчёты по налогам и сборам» — Кт сч. 51 «Расчётный счёт», 52 «Валютный счёт» и др.

Таким образом, разница в методах продажи продукции для целей налогообложения заключается в следующем. При методе продажи «по отгрузке» задолженность перед бюджетом по НДС оформляется сразу одной проводкой:

Дт сч. 90 «Продажи» и Кт сч. 68 «Расчёты по налогам и сборам». При методе продажи «по оплате» по НДС составляют две проводки:

а) Дт сч. 90 «Продажи» — Кт сч. 76 «Расчёты с разными дебиторами и кредиторами» — отражена сумма НДС по проданной продукции;

б) Дт сч. 76 «Расчёты с разными дебиторами и кредиторами » — Кт сч. 68 «Расчёты по налогам и сборам» — отражена задолженность по НДС перед бюджетом.

На ОАО «НЗЭММ» выручку от продажи продукции для целей налогообложения определяют по моменту оплаты отгруженной продукции.

Следует отметить, что метод продажи «по отгрузке» пока не получил широкого распространения в нашей стране (кроме строительной промышленности), хотя повсеместно используется в международной практике. Основными причинами этого являются неплатежеспособность многих организаций, по существу отсутствие вексельного обращения и страховых гарантий оплаты, несовершенство форм расчётов и банковского обслуживания и др. В перспективе эти недостатки будут устранены и второй метод учёта реализации продукции найдёт широкое применение.

Если выручка от продажи отгруженной продукции определённое время не может быть признана в бухгалтерском учёте (например, при экспорте продукции), то для учета такой отгруженной продукции используют счет 45 «Товары отгруженные». При отгрузке указанной продукции ока списывается с кредита счета 43 «Готовая продукция» в дебет счета 45 «Товары отгруженные». После получения извещения о признании выручки от продажи продукции поставщик списывает ее с кредита счета 45 «Товары отгруженные» в дебет счета 90 «Продажи». Одновременно стоимость продукции по цене реализации (включая НДС и акцизы) отражается по кредит}’ счета 90 и дебету счета 62 «Расчеты с покупателями и заказчиками». Исчисленная по реализуемой продукции сумма НДС отражается по дебету счета 90 в зависимости от применяемого организацией метода продажи по кредиту счетов 68 и 76. При использовании счета 76 после оплаты проданной продукции покупателями начисленная сумма НДС списывается с дебета счета 76 на кредит счета 68.

Далее приведен порядок бухгалтерских записей по продаже продукции при условии, что выручка от продажи продукции в течение определенного времени не может быть признана в бухгалтерском учете (таблица 1.4.3).

На счете 45 «Товары отгруженные» указываются также готовые изделия и товары, переданные другим предприятиям для продажи на комиссионных и иных подобных началах. При отпуске таких изделий и товаров они списываются с кредита счетов 43 «Готовая продукция» и 41 «Товара» в дебет счета 45 «Товары отгруженные». При поступлении извещения от комиссионера о продаже переданных ему изделий и товаров они списываются с кредита счета 45 «Товары отгруженные» в дебет счета 90 «Продажи» с одновременным отражением по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 90 «Продажи».

Стоимость сданных работ и оказанных услуг списывается: по фактической или нормативной (плановой) себестоимости с кредита счета 20 «Основное производство» или 40 «Выпуск продукции (работ, услуг)» в дебет счета 90 «Продажи» по мере предъявления счетов за выполненные работы и услуги. Одновременно сумму выручки отражают по кредиту счета 90 «Продажи» и дебету счета 62 «Расчеты с покупателями и заказчиками».

Впоследнее время широко применяется предварительная оплата намечаемой к поставке готовой продукции.

При предварительной оплате поставки, оговоренной в договорных условиях, поставщик выписывает счет-фактуру и направляет его покупателю. После получения этого документа покупатель платежным поручением переводит поставщику сумму платежа за продукцию, при предоплате сумму поступивших платежей отражают в бухгалтерском учете до момента отгрузки продукции как кредиторскую задолженность и оформляют следующей бухгалтерской записью:

Дт сч. 51 «Расчетные счета» — Кт сч. 62 «Расчеты с покупателями и заказчиками».

После отгрузки продукции она считается проданной и списывается в дебет счета 62 с кредита счета 90 «Продажи».

Если предварительная оплата выступает в форме авансового платежа и непосредственно не связана с конкретным счетом-фактурой, то поступившие платежи отражают по кредиту счета 62 «Расчеты с покупателями и заказчиками».

Покупатель может отказаться от оплаты отгруженной в его адрес продукции, если груз послан ошибочно, с нарушением сроков поставки, низкого качества продукции и по другим причинам. В этом случае в бухгалтерии поставщика составляют обратные записи по отгрузке продукции;

а) Дт сч. 43 «Готовая продукция» — Кт сч. 90 «Продажи»;

б) Дт сч. 90 «Продажи» — Кт сч. 62 «Расчеты с покупателями и заказчиками».

К расходам на продажу относят расходы, связанные с продажей продукции (работ, услуг), оплачиваемые поставщиком. Расходы на продажу вместе с производственной себестоимостью образуют полную себестоимость проданной продукции.

В состав расходов на продажу в ОАО «НЗЭММ» заводе включают:

— расходы на тару и упаковку изделий на складах готовой продукции (стоимость услуг своих вспомогательных цехов, занятых изготовлением тары и упаковки);

— расходы на доставку продукции до пункта, обусловленного договором;

— прочие расходы по сбыту (расходы по хранению, подработке, подсортировке и т. д.).

Для учёта коммерческих расходов используют активный счёт 44 «Расходы на продажу». По дебету этого счёта учитывают расходы на продажу с кредита соответствующих материальных, расчётных и денежных счетов, в частности:

10 «Материалы» — на стоимость израсходованной тары;

23 «Вспомогательные производства» — на стоимость услуг по отправке продукции со склада на станцию отправления или на склад покупателя автотранспортом предприятия;

60 «Расчёты с поставщиками и подрядчиками» — на стоимость услуг по отправке продукции покупателю, оказанных сторонними организациями;

70 «Расчёты с персоналом по оплате труда» — на оплату труда работников, сопровождающих продукцию.

Аналитический учёт по счёту 44 «Расходы на продажу» ведут в ведомости учёта общехозяйственных расходов, расходов будущих периодов и расходов на продажу по указанным выше статьям расходов.

Также в состав расходов на реализацию готовой продукции входят коммерческие расходы. Отражение коммерческих расходов на счетах представлены в схеме 1.4.2.

Таблица 1.4.2.

Продажа отгруженного товара

Отражение сделок по реализации отгруженной партии будет зависеть от отраженных в договоре условий, включая такие моменты, как:

- каким образом товар передается покупателю, т.е. есть ли посредник или работа осуществляется напрямую;

- на каком этапе право владения товаром переходит к покупателю, например, в момент отгрузки или после перечисления средств в счет оплаты за полученные изделия.

Предположим, что договор, заключенный с покупателем, включает особые условия по передачи права владения и распоряжения приобретенными изделиями. Условия такого договора также должны предусмотреть риск случайной порчи полученных товаров после получения оплаты за них.

Корреспонденция по дебету и кредиту

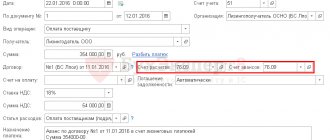

Бухгалтерские операции по учету товаров отражаются следующими записями:

- Дт 45 Кт 41, 43 – сформирована стоимость отгруженных товаров;

- Дт 45 Кт 44 – списаны коммерческие расходы на стоимость отгруженных товаров;

- Дт 62 Кт 90.1 – признана выручка от реализации;

- Дт 90.2 Кт 45 – списана учетная себестоимость проданного имущества.

Независимо от характера и порядка документального оформления операции по реализации товаров и готовой продукции подлежат налогообложению НДС и налогом на прибыль.

База налогообложения НДС определяется на дату получения предоплаты от покупателя либо дату отгрузки – в зависимости от того, какая операция произошла раньше. Если условия признания выручки еще не выполнены, налог начисляется на сумму полученного аванса исходя из ставки 18/118.

В момент фактической реализации налог следует начислить из стоимости проданных товаров, а ранее начисленный НДС с аванса подлежит вычету. По товарообменным операциям налог начисляется после фактической отгрузки ценностей, при этом факт перехода собственности на них значения не имеет.

Бухгалтерские операции по учету расчетов с бюджетом по НДС отражаются следующими записями:

- Дт 76АВ Кт 68.02 – начислен НДС с суммы предоплаты;

- Дт 90.3 Кт 68.02 – начислен НДС с суммы реализации;

- Дт 68.02 Кт 76АВ – принят к вычету НДС с суммы зачтенной предоплаты.

Необходимость и значение 45 позиции

45 счет необходим для того, чтобы обобщить данные об имеющихся отгруженных продуктах и их перемещении, выручка от реализации которых на данном этапе не может быть признана. По указанной позиции компании также ведут учет готовых изделий, переданных в комиссию для последующей реализации.

Указанный счет является активным. Стоимость отгруженной партии бухгалтерия отражает исходя из ее фактической себестоимости и затрат на отгрузку товаров.

Дебетование 45 счета осуществляется в корреспонденции с 41 и 43 позициями.

Проводки по счету «45.01»

По дебету

| Дебет | Кредит | Содержание | Документ |

| 45.01 | 000 | Ввод начальных остатков: покупные товары отгруженные | Ввод остатков |

| 45.01 | 41.01 | Передача товаров на комиссию (учет у комитента) | Реализация (акты, накладные) |

| 45.01 | 41.01 | Отгрузка товаров на сторону без перехода права собственности | Реализация (акты, накладные) |

| 45.01 | 41.04 | Отгрузка покупных изделий на сторону без перехода права собственности в организациях, осуществляющих промышленную и иную производственную деятельность | Реализация (акты, накладные) |

| 45.01 | 41.04 | Передача покупных изделий на комиссию в организациях, осуществляющих промышленную и иную производственную деятельность (учет у комитента) | Реализация (акты, накладные) |

По кредиту

| Дебет | Кредит | Содержание | Документ |

| 90.02.1 | 45.01 | Списание стоимости товаров, ранее отгруженных на сторону без перехода права собственности по деятельности, не облагаемой ЕНВД | Реализация отгруженных товаров |

| 90.02.1 | 45.01 | Списание стоимости покупных товаров, переданных на комиссию, по деятельности, не облагаемой ЕНВД (учет у комитента) | Отчет комиссионера (агента) о продажах |

| 90.02.2 | 45.01 | Списание стоимости покупных товаров, переданных на комиссию, по деятельности, облагаемой ЕНВД (учет у комитента) | Отчет комиссионера (агента) о продажах |

| 90.02.2 | 45.01 | Списание стоимости товаров, ранее отгруженных на сторону без перехода права собственности по деятельности, облагаемой ЕНВД | Реализация отгруженных товаров |