Кто должен вести

C 1 января 2020 года журнал учета полученных и выставленных счетов-фактур должны вести только посредники, которые действуют в интересах третьих лиц (заказчиков) от своего имени. Как правило, это комиссионеры или агенты (п. 1 ст. 990, п. 1 ст. 1005 ГК РФ).

К посредникам также приравниваются:

- экспедиторы, которые организуют исполнение услуг с привлечением третьих лиц, но сами в перевозках не участвуют (п. 1 ст. 801, ст. 805 ГК РФ);

- застройщики, которые организуют строительство с привлечением подрядчиков, но сами в выполнении подрядных работ не участвуют.

Обязанность вести журналы учета не зависит ни от системы налогообложения, которую применяет посредник, ни от того, является ли он плательщиком НДС или налоговым агентом по НДС.

Такой порядок следует из положений пунктов 3 и 3.1 статьи 169, пунктов 5 и 5.1 статьи 174 Налогового кодекса РФ, пункта 22 постановления Пленума ВАС РФ от 30 мая 2014 г. № 33.

Ситуация: должны ли розничные торговые организации, которые продают товары в качестве комиссионеров (агентов) по посредническим договорам, вести журнал учета счетов-фактур

Нет, не должны.

Во-первых, розничные торговые организации не выставляют счета-фактуры при реализации товаров населению (п. 7 ст. 168 НК РФ). Вместо них покупателям выдаются кассовые чеки или документы строгой отчетности. К отчетам посредника, которые розничные продавцы составляют для комитентов (принципалов), они прилагают копии либо контрольно-кассовых лент, либо выданных квитанций. Из-за этих особенностей документооборота у посредника попросту не будет счетов-фактур, которые он мог бы регистрировать в журнале учета.

Во-вторых, покупатели, приобретающие товары в розницу, не предъявляют НДС к вычету. А значит, налоговым инспекциям нет смысла контролировать соответствие между суммами вычетов и суммами, которые комитенты (принципалы) начисляют в бюджет по таким операциям.

В-третьих, в пункте 3.1 статьи 169 Налогового кодекса РФ, который устанавливает обязанности по ведению журнала учета, говорится о посредниках, выставляющих (получающих) именно счета-фактуры, а не какие-либо другие документы. На посредников, которые не оформляют счета-фактуры, положения этого пункта не распространяются.

Из сказанного можно сделать вывод: если розничная торговая организация от своего имени продает товары третьих лиц по посредническим договорам, такие операции в журнале учета счетов-фактур регистрировать не требуется. В отношении другой посреднической деятельности от обязанности вести журнал учета счетов-фактур такие организации не освобождаются.

Аналогичные разъяснения содержатся в письме Минфина России от 30 января 2020 г. № 03-07-11/3488.

Какие санкции ждут, если не сдать

При категорическом отказе собственников предприятия или руководителей организации предоставления документации по учету счетов-фактур, нарушении правил подачи журнала, предоставлении недостоверных фактов, несоблюдении сроков, компании может грозить штраф – до 10 000 рублей. Такое административное наказание накладывают на уполномоченных должностных лиц:

- главного бухгалтера;

- директора;

- ведущий топ-менеджера;

- финансового директора.

За намеренное сокрытие данных по счетам-фактурам, уклонению от обязательных платежей и налоговых взносов, инспектор ФНС имеет право обратиться в суд. Помимо административного разбирательства, в некоторых случаях, может наступить уголовная ответственность. Поэтому ведение отчетных журналов счетов и их предоставление в государственные контролирующие органы, входит в обязанность работы предприятия, занимающегося определенным видом предпринимательской деятельности.

Если в журнале имеются ошибки, то, несмотря на то, что законами не указывается момент и процедура их устранения, желательно их исправить и откорректировать. Сделать это можно, после согласования с инспектором. Правки документа аннулируют некорректный счет-фактуру, при этом стоимость товара и налог будет указываться со знаком «–», а корректный счет – с «+».

Внимание! Формировать любые декларации по счетам и налогам, заполнять отчетные документы и журналы лучше всего с помощью специальных разделов программы 1С: Бухгалтерия 8.

Какие счета-фактуры регистрировать в журнале

Для начала разберемся, зачем посредники, застройщики и экспедиторы ведут журналы учета полученных и выставленных счетов-фактур. Ведь они не платят НДС и не принимают НДС к вычету по этим счетам-фактурам.

Посредники ведут журнал учета полученных и выставленных счетов-фактур с одной целью – информировать налоговую инспекцию. Посредники передают в инспекции журнал со счетами-фактурами, которые выставляют покупателям и получают от продавцов в рамках посреднической деятельности.

На основании этих журналов инспекции могут контролировать, соответствуют ли суммы НДС, начисленные, например, комитентами при продаже товаров, суммам налога, которые покупатели этих товаров принимают к вычету. И наоборот, соответствуют ли суммы вычетов, заявленные комитентами по приобретенным для них товарам, суммам НДС, которые продавцы этих товаров начислили к уплате в бюджет.

Таким образом, посредники должны регистрировать в журнале учета:

- счета-фактуры, которые посредники выставляют покупателям от своего имени при реализации товаров (работ, услуг, имущественных прав), принадлежащих заказчикам. На основании таких счетов-фактур заказчики должны начислять НДС, а покупатели вправе принимать налог к вычету;

- счета-фактуры, которые заказчики выставляют покупателям по товарам (работам, услугам, имущественным правам), реализованным посредниками;

- счета-фактуры, которые продавцы выставляют на имя посредника при приобретении товаров (работ, услуг, имущественных прав) для заказчика. На основании таких счетов-фактур продавцы должны начислять НДС, а заказчики вправе принимать налог к вычету;

- счета-фактуры, которые посредники выставляют заказчикам по товарам (работам, услугам, имущественным правам), приобретенным у продавцов.

Счета-фактуры, которые посредники выставляют заказчикам на сумму своего вознаграждения, в журнале учета регистрировать не нужно (письмо Минфина России от 22 января 2020 г. № 03-07-11/1698). Проверить, соответствует ли сумма НДС, начисленного с вознаграждения, сумме НДС, которую заказчик принял к вычету, налоговая инспекция сможет и без журнала. Она проконтролирует это с помощью налоговых деклараций, в которой посредник должен будет отразить сведения из книги продаж, а заказчик – из книги покупок.

Такие правила установлены пунктами 5 и 5.1 статьи 174 Налогового кодекса РФ.

Полный перечень счетов-фактур, которые посредники должны регистрировать в журнале учета, представлен в таблице.

Коды видов операций по НДС

Чтобы осуществлять контроль за поставщиками и покупателями при посреднических действиях, необходимо пользоваться специальными кодами (определяющих выполняемые операции), которые проверяются инспекторами налоговой службы. Всего насчитывается 24 основных кода, которые определены ИФНС в одну общую таблицу-классификатор, с пояснениями по их использованию и обозначениям.

Коды и сведения по реквизитам указывают на все виды договорных сделок посредников. Возле каждой операции указывается необходимый код. Такое распределение упрощает проверку и систематизирует выполненные условия взаимодействия контрагентов. При посредничестве реализуемой продукции, принадлежащей конкретному комитенту, процесс сотрудничества отражается не только в специальной книге продаж данного лица, но и во второй части журнала по счетам. Такой процесс предполагает внесение данных по двум частям журнала с помощью кода КВО — 01.

Если посредническая компания реализует товар комитента с одновременной продажей личной продукции, то он будет считаться, и поставщиком, и комиссионером. Здесь компания-посредник обязана оформить счет на весь ассортимент товара (и свой, и реализуемый от лица-комитента). Продавец-посредник должен указать операцию с кодом КВО 15 в книге продаж, а также в журнале по фактурным счетам. Но в книге о покупках он должен поставить код КВО 01.

Затем комитент переделывает фактурный счет – сюда он вносит информацию, касающуюся только личного товара. Здесь используется код 01 для его книги продаж, и второй код – 15 для 2-й части журнала счетов-фактур у посредников.

Способы ведения

Вести журнал учета счетов-фактур можно как на бумажном носителе, так и в электронном виде (п. 1 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Однако сдавать журнал в инспекцию в качестве налоговой отчетности можно только в электронном виде по телекоммуникационным каналам связи (п. 5.2 ст. 174 НК РФ). Поэтому посредникам, которые не являются плательщиками НДС и не признаются налоговыми агентами, целесообразно сразу вести журналы учета счетов-фактур в электронном формате (утвержден приказом ФНС России от 4 марта 2020 г. № ММВ-7-6/93).

Остальные организации (плательщики НДС или налоговые агенты) могут вести журналы учета на бумаге. Но данные из этих журналов им все равно придется переносить в декларации по НДС, которые можно передавать в инспекции только в электронном виде через спецоператоров (п. 5–5.1 ст. 174 НК РФ).

Правила ведения журнала учета полученных и выставленных счетов-фактур

К особенности заполнения документа относятся правила оформления разделов. Части таблиц, с указанием фактурных счетов посреднических компаний, без учета собственного вознаграждения, требуют точности заполнения. Если организация является плательщиком НДС, то необходимые сведения обязательно должны быть включены в разделы № 10 и № 11 декларации по налогам и агентам.

Предприятия к 2020 перешли на использование в ведении бухгалтерии программы 1С 8.3. Журнал с регистрами распечатывается по установленной нумерации, и обязательно прошивается. Правила оформления журнала по фактурным счетам предложены Приложением № 3 Постановления Кабинета Министров № 1137 (26.12.2011 г.).

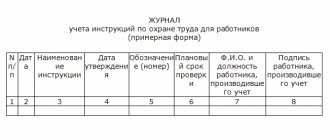

В первом разделе находятся указания по регистрации документации, выставленной посредниками. Во втором разделе указаны зарегистрированные счета, полученные при сотрудничестве сторон. Стандартный вид документа представлен:

- названием, ИНН и КПП предприятия;

- указанием отчетного квартала.

Описывание данных осуществляется по хронологии выполненных операций. Сюда относятся различные типы бланков, в том числе, откорректированные и исправленные. Второй раздел состоит из указания следующих показателей:

- даты выставленных счетов;

- используемые операционные коды;

- номера бланков с конкретным числом их заполнения;

- точные реквизиты клиента-покупателя;

- информация о посреднической организации и ее деятельности;

- денежные расчетные единицы;

- НДС;

- стоимость ТМЦ, работ и услуг;

- сведения о разнице по исправленным бланкам.

Заполняя журнал в программе 1С: Бухгалтерия 8, нужно обращать внимание на ее актуальность для конкретного предприятия, следить за обновлениями, соблюдать регламент заполнения. Электронная подпись документа должна быть усиленной. Ведение бумажной формы журнала считается необязательным.

Данные обязаны полностью быть идентичными с бухгалтерскими сведениями и присвоенным кодом. 1, 2 части отчетного документа представлены таблицами.

Важно! Стандартная форма ведения и оформления журнала по фактурным счетам, принятая в 2011 г., включает в себя «шапку» и две части (регистрацию выданных + полученных средств).

Заполнение журнала

Порядок заполнения журнала учета полученных и выставленных счетов-фактур разъяснен в пунктах 3–12 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

В журнале регистрируйте все счета-фактуры: первичные, исправленные, корректировочные. И неважно, бумажные они или электронные. Все нужно регистрировать в хронологическом порядке.

В части 1 «Выставленные счета-фактуры»:

- по дате выставления электронных счетов-фактур;

- по дате составления бумажных счетов-фактур;

- по дате составления (исправления) в случаях, когда счета-фактуры контрагентам не передаются.

В части 2 «Полученные счета-фактуры» регистрируйте счета-фактуры по дате их получения.

Это следует из положений пункта 3, подпункта «б» пункта 7 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и письма Минфина России от 16 мая 2012 г. № 03-07-09/57.

Если регистрируете первичные счета-фактуры (в т. ч. исправленные), то графы 16–19 частей 1 и 2 журнала учета не заполняйте.

Фиксируете корректировочные счета-фактуры (в т. ч. исправленные)? Тогда в графах 8–19 частей 1 и 2 журнала учета укажите уточненные данные.

В налоговом периоде может и вовсе не быть выставленных или полученных счетов-фактур, в том числе корректировочных, исправленных. Или же счета-фактуры составили для себя, но покупателю не передавали. В этих случаях заполните только строки соответствующих частей журнала – наименование налогоплательщика, ИНН/КПП и т. п. Табличные части журнала оставьте пустыми.

Об этом сказано в пунктах 8 и 12 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Лучше разобраться в правилах регистрации полученных и выставленных счетов-фактур посредниками поможет таблица.

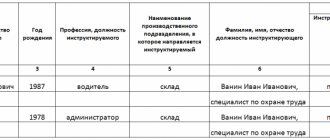

Пример заполнения журнала учета полученных и выставленных счетов-фактур посредником, который не является плательщиком НДС

АО «Альфа» (заказчик) заключила договор комиссии от 5 октября № 12 с ООО «Торговая » (посредник, не являющийся плательщиком НДС). Согласно договору «Гермес» продает партию тостеров (100 шт.), принадлежащих «Альфе» на праве собственности. Цена партии товара составляет 118 000 руб. (в т. ч. НДС – 18 000 руб.).

Сумма вознаграждения, выплачиваемая посреднику за оказанные услуги, равна 17 700 руб.

20 октября «Гермес» заключил договор поставки с АО «Производственная » на поставку партии тостеров (100 шт.). 23 октября товар был отгружен покупателю.

В этот же день «Гермес» выставил в адрес «Мастера» счет-фактуру от 23 октября № 321 и передал его копию «Альфе». Этот счет-фактуру бухгалтер «Гермеса» зарегистрировал в части 1 журнала учета счетов-фактур. В книге продаж этот документ бухгалтер «Гермеса» не регистрировал.

На сумму проданных товаров «Альфа» выставила в адрес «Гермеса» счет-фактуру от 23 октября № 552. Полученный от «Альфы» счет-фактуру бухгалтер «Гермеса» зарегистрировал в части 2 журнала учета счетов-фактур. В книге покупок этот документ бухгалтер «Гермеса» не зарегистрировал.

Поскольку «Гермес» не является плательщиком НДС, на сумму своего вознаграждения он не выставляет заказчику счет-фактуру.

Пример заполнения журнала учета полученных и выставленных счетов-фактур посредником – плательщиком НДС

АО «Альфа» (заказчик) заключила договор комиссии от 5 октября № 12 с ООО «Торговая » (посредник, являющийся плательщиком НДС). Согласно договору «Гермес» продает партию тостеров (100 шт.), принадлежащих «Альфе» на праве собственности. Цена партии товара составляет 118 000 руб. (в т. ч. НДС – 18 000 руб.).

Сумма вознаграждения, выплачиваемая посреднику за оказанные услуги, равна 17 700 руб. (в т. ч. НДС – 2700 руб.).

20 октября «Гермес» заключил договор поставки с АО «Производственная » на поставку партии тостеров (100 шт.). 23 октября товар был отгружен покупателю.

В этот же день «Гермес» выставил в адрес «Мастера» счет-фактуру от 23 октября № 321 и передал его копию «Альфе». Этот счет-фактуру бухгалтер «Гермеса» зарегистрировал в части 1 журнала учета счетов-фактур. В книге продаж этот документ бухгалтер «Гермеса» не регистрировал.

На сумму проданных товаров «Альфа» выставила в адрес «Гермеса» счет-фактуру от 23 октября № 552. Полученный от «Альфы» счет-фактуру бухгалтер «Гермеса» зарегистрировал в части 2 журнала учета счетов-фактур. В книге покупок этот документ бухгалтер «Гермеса» не зарегистрировал.

Поскольку «Гермес» является плательщиком НДС, на сумму своего вознаграждения он выставил заказчику счет-фактуру от 23 октября № 122. Этот документ регистрируется в книге продаж, но в журнале учета счетов-фактур не регистрируется.

Ситуация: как регистрировать в журнале учета счетов-фактур счета-фактуры, составленные комиссионерами (агентами), при приобретении товаров (работ, услуг) от своего имени у нескольких продавцов или исполнителей?

Если комиссионер (агент) приобретает для комитента (принципала) товары (работы, услуги) у нескольких продавцов или исполнителей, он может объединять данные полученных от них счетов-фактур в сводный счет-фактуру. В такой счет-фактуру можно включать данные счетов-фактур, которые были выставлены посреднику разными продавцами и исполнителями, но в один и тот же день. Это следует из абзаца 6 подпункта «а» пункта 1 раздела 2 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). В таком же порядке могут составлять сводные счета-фактуры и экспедиторы, приобретающие для клиента услуги у третьих лиц (письма Минфина России от 10 января 2013 г. № 03-07-09/01, от 29 декабря 2012 г. № 03-07-15/161, ФНС России от 18 февраля 2013 г. № ЕД-4-3/2650). На практике составлять сводные счета-фактуры могут и застройщики, которые передают инвесторам объемы работ, выполненных подрядчиками. Причем в отличие от посредников и экспедиторов застройщики могут объединять в сводных счетах-фактурах счета-фактуры, выставленные подрядчиками в разные периоды.

Счета-фактуры, полученные от продавцов (поставщиков, исполнителей), и сводные счета-фактуры, выставленные заказчику, посредник должен зарегистрировать в журнале учета счетов-фактур.

При регистрации сводного счета-фактуры в части 1 журнала учета счетов-фактур посредник указывает:

- в графе 1 – порядковый номер записи,

- в графе 2 – дату выставления сводного счета-фактуры,

- в графе 3 – код вида операции,

- в графе 4 – порядковый номер и дату составления сводного счета-фактуры, указанные в строке 1 счета-фактуры,

- в графе 8 – наименование заказчика (комитента, принципала),

- в графе 9 – ИНН и КПП заказчика (комитента, принципала),

- в графе 10 – наименования продавцов (исполнителей), у которых посредник приобрел товары (работы, услуги) для заказчика, через знак «;»,

- в графе 11 – ИНН и КПП продавцов (поставщиков, исполнителей). Указывайте их через знак «;»,

- в графе 12 – номера и даты счетов-фактур, полученных от продавцов (поставщиков, исполнителей),

- в графе 14 – стоимость товаров (работ, услуг) с НДС по сводному счету-фактуре,

- в графе 15 – сумму НДС по сводному счету-фактуре.

Это следует из пункта 7 раздела II приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Сами счета-фактуры, полученные от продавцов (исполнителей), посредник (застройщик) регистрирует в части 2 журнала учета счетов-фактур. Это требование распространяется в том числе на посредников, которые не являются плательщиками НДС (п. 3.1 ст. 169 НК РФ).

Заказчики, которые передают инвестору сводный счет-фактуру, указывают в журнале учета:

- код вида операции (графа 3) – «13»;

- код вида сделки (графа 12) – «1».

Об этом сказано в письме ФНС России от 20 июля 2020 г. № ЕД-4-3/12764.

Все коды видов сделки приведены в подпункте «м» пункта 11 раздела II приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

В книге покупок посредник такой документ не регистрирует. Это следует из положений пункта 11 раздела II приложения 3 и пункта 19 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Заказчики (комитенты, принципалы), получившие от посредника «сводный» счет-фактуру, регистрируют его в части 2 журнала учета счетов-фактур в общем порядке (подп. «а» п. 11 раздела II приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Заказчик указывает:

- в графе 2 – дату, указанную в сводном счете-фактуре,

- в графе 3 – код вида операции,

- в графе 4 – дату и номер сводного счета-фактуры,

- в графе 8 – наименования продавцов (поставщиков, исполнителей), указанные в строке 2 сводного счета-фактуры, через знак «;»,

- в графе 9 – ИНН и КПП продавцов (поставщиков, исполнителей), указанные в строке 2б сводного счета-фактуры, через знак «;»,

- в графе 14 – общую сумму к оплате с НДС, указанную в графе 9 сводного счета-фактуры,

- в графе 15 – общую сумму НДС, указанную в графе 8 сводного счета-фактуры.

Графы 10–12 заполнять не нужно, так как их заполняют только посредники.

Это следует из пункта 11 раздела II приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Пример составления и регистрации сводного счета-фактуры в журнале учета счетов-фактур

АО «Альфа» (заказчик) привлекает для строительства здания застройщика ООО «Гермес». «Гермес» работает с несколькими подрядчиками и поставщиками и перевыставляет полученные от них счета-фактуры «Альфе».

В I квартале «Гермес» получил счета-фактуры:

- от поставщика АО «Производственная » – № 522 от 02.02.2016;

- от подрядчика АО «Стройфед» – № 354 от 02.02.2016.

На основании этих счетов-фактур «Гермес» составил сводный счет-фактуру и выставил его «Альфе» 20 февраля 2020 года. Выставленный заказчику сводный счет-фактуру и счета-фактуры, полученные от исполнителей, «Гермес» зарегистрировал в журнале учета счетов-фактур.

«Альфа» зарегистрировала полученный сводный счет-фактуру в части 2 журнала учета счетов-фактур.

Заверение журнала

Заверить журнал учета полученных и выставленных счетов-фактур нужно не позднее 20-го числа месяца, следующего за истекшим кварталом.

Если журнал ведется на бумаге, то его должен подписать руководитель организации или другое уполномоченное лицо. Кроме этого, журнал надо прошнуровать, а его страницы пронумеровать и скрепить печатью.

Журнал ведете в электронном виде? Тогда не забудьте заверить его электронной подписью руководителя организации (уполномоченного им лица), когда будете передавать в налоговую инспекцию.

Такой порядок предусмотрен пунктом 13 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Срок сдачи журнала в налоговую инспекцию

Посредники, которые освобождены от уплаты НДС и не являются налоговыми агентами по этому налогу, должны представлять в налоговую инспекцию журналы учета счетов-фактур в электронном виде. Это нужно сделать не позднее 20-го числа месяца, следующего за отчетным кварталом. Такой порядок предусмотрен пунктом 5.2 статьи 174 Налогового кодекса РФ.

Электронный формат журнала установлен приказом ФНС России от 4 марта 2020 г. № ММВ-7-6/93.

Передавать журналы в инспекции следует по телекоммуникационным каналам связи через спецоператоров. При отправке нужно использовать унифицированный формат, утвержденный приказом ФНС России от 9 ноября 2010 г. № ММВ-7-6/535, и применять опись документов, утвержденную приказом ФНС России от 29 июня 2012 г. № ММВ-7-6/465.

Об этом сказано в письме ФНС России от 8 апреля 2020 г. № ГД-4-3/5880 (документ размещен на официальном сайте налоговой службы в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами»).

Ситуация: какая ответственность предусмотрена за несвоевременную сдачу в налоговую инспекцию журнала учета полученных и выставленных счетов-фактур?

Штраф в размере 10 000 руб.

С 1 января 2020 года журналы учета полученных и выставленных счетов-фактур входят в состав налоговой отчетности. Обязанность ежеквартально сдавать такие журналы в налоговые инспекции прямо установлена для посредников, которые освобождены от уплаты НДС и не являются налоговыми агентами по этому налогу (п. 3.1 ст. 169, п. 5.2 ст. 174 НК РФ).

На основании полученных от посредников журналов учета налоговые инспекции контролируют, соответствуют ли суммы НДС, начисленные, например, комитентами при продаже товаров, суммам налога, которые покупатели этих товаров принимают к вычету. И наоборот, соответствуют ли суммы вычетов, заявленные комитентами по приобретенным для них товарам, суммам НДС, которые продавцы этих товаров начислили к уплате в бюджет.

Журналы учета счетов-фактур нужно сдавать не позднее 20-го числа месяца, следующего за отчетным кварталом (п. 5.2 ст. 174 НК РФ). Несоблюдение этого срока проверяющие квалифицируют как непредставление налоговому органу сведений о налогоплательщиках. То есть как правонарушение, ответственность за которое предусмотрена пунктом 2 статьи 126 Налогового кодекса РФ. Для организаций и предпринимателей это значит штраф в размере 10 000 руб.

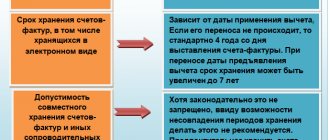

Хранение журнала и документов

Срок хранения журнала учета полученных и выставленных счетов-фактур – четыре полных года с момента последней записи (п. 13 приложения 3 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Организация также обязана хранить и подшивать в хронологическом порядке:

- сами счета-фактуры (в т. ч. корректировочные, исправленные). При этом счета-фактуры, выставленные в электронном виде, можно хранить без распечатки (письмо ФНС России от 6 февраля 2014 г. № ГД-4-3/1984);

- подтверждения операторов электронного документооборота.