Бизнес юрист > Бухгалтерский учет > Оплата труда > Что входит в суточные: пояснения по всем вопросам

Лицо, направленное выполнять задание по командировке, обеспечивается денежной суммой на различные расходы. Этот вид денежных выплат имеет особенность: фактически он нигде не документируется. Из-за этого возникают нюансы, которые требуют разъяснения. В рамках этой статьи предоставлена подробная информация, касающаяся регулирования выплаты и размера начисления суточных. Информация актуальна на 2020 год.

Что входит в понятие суточные и зачем они нужны

Суточные – деньги, выдаваемые сотруднику организацией, сумма которых начисляется из расчета предполагаемых расходов за сутки. Суточные являются частью командировочных расходов. Трактовка термина дана и закреплена в Верховном суде.

Командировка

Работодатель обеспечивает финансирование дополнительных расходов, в которых будет нуждаться сотрудник, отбывший в служебную поездку. Сотрудники получают суточные на каждую командировку, это регулируется законодательством. Проще говоря, это карманные деньги, которые выдаются сотрудникам их работодателем на время выполнения командировочного задания.

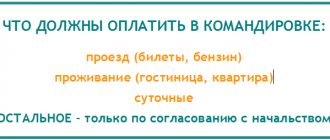

Эти дополнительные расходы включают:

- покупку билетов для общественного транспорта

- деньги на покупку продовольствия

- иные личные потребности работника

Какую оплату гарантирует закон

Если работник отправляется в служебную командировку, то работодатель, то есть руководитель бюджетного учреждения, должен обеспечить такому специалисту возмещение его затрат. Такие расходы связаны не только с покупкой билетов или арендой гостиничного номера. Дополнительно в оплату за командировку включаются расходы, которые направлены на компенсацию неудобств, связанных с проживанием вне места основного жилья, то есть суточные.

Однако и это не окончательный перечень гарантий. Так, согласно ст. 168 ТК РФ, наниматель должен гарантировать сохранение рабочего места и оплату по среднему заработку командировки.

Разновидности суточных

Классификация

Суточные будут получены сотрудником перед предстоящим направлением в командировочную поездку. Трудовой Кодекс обязывает работодателя делать выплаты суточных.

Суточные выплачиваются:

- при отправке своих сотрудников в местную или заграничную командировку

- при постоянной работе в дороге, при постоянных полевых выездах, снаряжении в экспедицию или геологическую разведку

- при нахождении сотрудника на занятиях для повышения квалификации

Порядок расчета и выплаты суточных

Точный размер суточных не отображен в Трудовом Кодексе и начисляется всякий раз в индивидуальном порядке. Размеры суточных меняются в каждой командировке. Все расходы работника, который едет в командировку, оговариваются заранее.

Закон не предусматривает лимит на установление максимального размера выплат суточных.

Однако:

- В России максимальный размер суточных, с которого налог взыскан не будет, равняется 700 рублям.

- При заграничных командировках – 2500 рублей.

Размер суточных будет зависеть от расчета иных предполагаемых затрат во время командировки. Пока сотрудник еще не поехал в командировку, подсчитывается количество суток, которое займет выполнение командировочного задания. Началом командировки будет считаться отбытие с места работы. Время, затраченное на путь до вокзала, аэропорта, автовокзала, входит в командировочное.

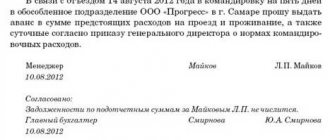

Суточные и бухгалтерия

Срок любой командировки будет подтверждаться документами проездного характера, которые предъявляются бухгалтерам, когда сотрудник закончит поездку и вернется на постоянное место работы. Кроме этого, работник предоставляет отчет по авансу. Суточные сотрудник не получит до того, как работодатель составит распоряжение о поездке сотрудника в командировочную поездку.

Учет суточных

С 2015-го года для подтверждения делового предназначения будущей командировки более не нужен прежний пакет документов. Теперь выплаты суточных декларируются согласно внутреннему порядку компании и прописываются только в приказе о направлении сотрудника в командировочную поездку.

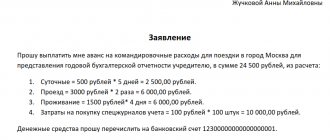

Учет всех расходов, произведенных из выданных сотрудникам суточных, фиксируется в авансовом отчете, который заполняется сотрудником, приехавшим из командировки. Перед поездкой сотрудник заполняет заявление, в котором запрашивает получение финансов на личные нужды. После заполнения заявление подается в бухгалтерию. Заявление должно иметь на себе подпись главного бухгалтера, начальника организации и самого командируемого сотрудника.

Суточные при заграничных поездках

Валюта, в которой выдаются суточные для иностранного командировочного задания, определяется самим работодателем. Суточные, полученные в валюте, переводятся в рублевый эквивалент курса ЦБ (по последнему дню месяца), в котором утверждается авансовый отчет.

Вернувшись, сотрудник (не позднее десяти дней после прибытия) должен предъявить авансовый отчет. В отчете должны быть отмечены следующие положения:

Командировка заграницу

- все документы, которые фиксируют трату выданных денег (чеки, расписки и т.п.)

- отчет, в котором подробно описаны все действия, связанные с выполнением командировочного задания

- отсканированная страница загранпаспорта с таможенными отметками

Суточные выдаются сотруднику в виде аванса, который вычисляется по командировочной смете. Размер суточных, которые выдает коммерческая организация, определяется ей самой, но ниже законодательно установленного минимума он в любом случае не будет.

Суточные начисляются по заграничным нормам сразу после отбытия из России. Эта формальность действует и в обратную сторону. День изменения суммы денег, которую дают в качестве суточных, определяется по штампу в паспорте на границе.

Неизрасходованные денежные средства должны быть возвращены в кассу предприятия.

Суточные при однодневных командировках

Выдача суточных для поездок на сутки и менее до сих пор окончательно не урегулирована. Работодатель может выдавать сотрудникам деньги при однодневных командировках, если это подтверждено и закреплено коллективным договором. Тогда суточные будут считаться иными расходами, делать которые позволил сам работодатель.

Оплата суточных

Если сотрудник, пребывая в однодневной командировке, каждый день имеет возможность приехать на место проживания, работодатель имеет законные основание суточные не платить. Этот нюанс регулируется Положением номер 749. Но если сотрудник и работодатель договорятся, суточные могут быть выплачены в меньшем размере или вовсе заменены единоразовой надбавкой к зарплате.

Работодатель может посчитать сумму выплаты суточных незначительной и задним числом включить их в состав других командировочных расходов. В случае спорной ситуации работодатель может мотивировать невыплату суточных при командировочных поездках менее суток тем, что сотрудник не нуждается в оплате жилища.

При однодневных командировках или рабочих поездках в другую страну суточные сотрудник получит в размере 50% от размера, отраженных во внутренних нормативах организации. Выплата производится в валюте той страны, куда направлен сотрудник.

Суточные для однодневных поездок все еще вызывают спорные ситуации. Работодатель нередко старается удержать суточные и лишить их сотрудников, по-разному это мотивируя. Знание сотрудниками соответствующих глав Трудового Кодекса поможет им в решении этой задачи в свою пользу.

Суточные в выходные и нерабочие дни

Суточные начисляются и за выходные дни, попавшие на срок командировки. Сотрудник их получит в любом случае, даже если он в командировочный выходной не работает. Хотя такие выплаты и регулируются трудовым законодательством размер и сроки начисления могут регулироваться внутри предприятия, согласуясь с ее внутренним нормативным распорядком.

Работа в выходные

Оплате полежит не только работа и отдых во время выходных, проведенных в командировке. Сотрудник получает льготы при отбытии в командировку по выходным и в том числе нерабочим дням:

- выплаты суточных производятся по двойному размеру

- за каждый выходной или нерабочий день, проведенный без начисления суточных, сотрудник заслуживает внеочередной оплачиваемый работодателем выходной

Суточные на выходные тоже могут спровоцировать конфликтную ситуацию с начальством. Но здесь ситуация разрешается проще, потому что закон будет на стороне работника. Исключением может стать выплата суточных в нерабочие дни, назначенные внутренним регламентом компании. Это может быть выходной день по поводу праздника у одного из сотрудников, главы компании, юбилея основания компании и иных схожих случаев. Если выдача суточных в такие дни не согласована нормативными актами компании, то ситуацию поможет решить арбитражный суд.

Часто задаваемые вопросы

Вопрос №1 Что такое суточные расходы?

Ответ: Суточные расходы – это дополнительные расходы работника, которые предназначены на оплату жилья, питания вне места проживания.

Вопрос №2 Какой размер суточных расходов при командировке на территории России и за границей?

Ответ: Согласно закона, размер суточных расходов не установлен. Каждое предприятие самостоятельно устанавливает размер суточных в своих внутренних документах. Но имеются минимальные суммы, с которых не будет платиться НДФЛ. Эти суммы составляют: суточные по России – 700 рублей, суточные за границу – 2500 рублей. Если предприятие установило больше этой суммы, тогда оно должно заплатить НДФЛ с суммы которая превышает минимум. Например, предприятие установило 3000 рублей при поездке за границу, тогда с 300 рублей необходимо оплатить НДФЛ 13%.

Вопрос №3 Что может входить в суточные расходы?

Ответ: Обычно в суточные расходы включают: транспортные расходы; расходы на проживание; расходы на питание; затраты на телефонные разговоры по служебной необходимости, интернет, банковские или почтовые услуги и т.д. Вообще командированный работник может потратить суточные, на что угодно и отчитываться на них не обязан.

Вопрос №4 В какой валюте будут выплачиваться суточные при командировке за границу?

Ответ: Предприятие самостоятельно определяет в своих нормативных актах в какой валюте выплачивать командировочные. Суточные, которые выплачиваются работнику при командировке в валюте должны перевестись в рублевый эквивалент по курсу ЦБ на последний день месяца, в котором утверждается авансовый отчет.

Суточные и налогообложение

С суточных, сумма которых превышает недекларируемую сумму в 700 и 2500 рублей (за местные и заграничные поездки соответственно), уплачиваются выплаты НДФЛ. Суточные нельзя считать доходом сотрудника. По этой причине суточные нельзя назвать доходом, облагаемым налогом по НДФЛ. Выплаты по суточным, превышающим беспошлинные нормы, будут учтены, когда будет определена налоговая база.

Налоги

Налогом в пределах законодательных норм также не облагаются выплаты, выданные вместо суточных. Например, при однодневной единоразовой командировке работодатель вместо суточных может выплатить сотрудникам денежное вознаграждение.

При составлении налоговой базы нужно помнить, что суточные, выплаченные сотрудникам для любых нужд, являются подотчетной суммой. До окончательного утверждения начальником авансового отчета суточные не являются расходами работодателя. Соответственно, до подписания отчета, уплата налога при сверхнормативных суточных осуществлена быть не может.

Выплаты по НДФЛ со сверхурочных суточных не могут быть взысканы с сотрудника. Все неизрасходованные деньги отдаются назад, в кассу выдавшей их организации.

Многие организации, посылая своих работников в иностранную командировку, дают вместо суточных иные денежные компенсации. При этом НДФЛ удерживается полностью со всей суммы, не только в нормативных нормах. Это рискованный для работодателя подход и рекомендуется прибегать к нему как можно реже. При налоговой проверке это будет отмечено как нарушение, выпишут штраф. Дело в том, что в Постановлении правительства за номером 749 прямо указывается, что нужно выдавать сотруднику именно суточные.

Смета расходов при заграничной командировке

Смета командировочных в зарубежных поездках может отличаться от той, что формируется при командировках внутри страны. Во-первых, сумма суточных в этом случае гораздо выше. Во-вторых, компенсация будет на порядок больше за счет оформления более дорогих билетов, визы, а иногда и загранпаспорта.

В среднем расходы будут в 3,5, а иногда и 5 раз больше, чем при обычных служебных командировках по России. Отличается и формула начисления суточных. Их можно оплачивать и при однодневных путешествиях (утром вылететь на встречу, провести переговоры и вечером вернуться). Просто в этом случае оплачивается только половина суточных — не 2500, а 1250 рублей.

Бесплатная круглосуточная поддержка юриста по телефону:

- суточные в валюте;

- расходы на обмен валюты;

- консульские сборы при оформлении визы;

- госпошлина при получении загранпаспорта или траты на посреднические услуги;

- проживание, проезд, питание из расчета на более высокие цены, чем в России;

- представительские траты (ресторан или зал для проведения переговоров и т.п.);

- услуги переводчика или других консультантов;

- оплата участия в конференции, мастер-классе, выставке;

- хранение багажа, аэропортовые и другие сборы;

- оплата услуг курьера, переносчика багажа;

- мобильный, Интернет, сканирование, ксерокопирование.

Расчет командировочных в этом случае может осуществляться в иностранной валюте, что иной раз представляет определенные сложности. Учет валюты ведется в рублях по текущему курсу. Если аванс был выдан в рублях, то валютные траты пересчитываются по курсу на дату платежа. Минимальная сумма суточных, которая не облагается налогом и взносами на соцстрах, — 2500 рублей. Бывает и так, что за день въезда суточные начисляются в национальной валюте, а за день выезда — в иностранной.

https://youtu.be/v8A5MPmdkmU

Заполнение авансового отчета

При заполнении авансового отчета от сотрудника потребуется наличие при себе документов, которые подтверждают трату суточных. Авансовый отчет это заполненная форма № АО-1.

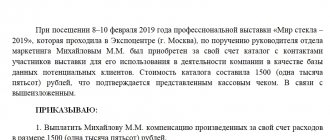

Порядок заполнения авансового отчета:

Составление отчета

- Первый пункт авансового отчета – название организации

- Дата и номер отчета

- Должность, в которой состоит командируемый сотрудник и подразделение работы

- Означается причина составления отчета (служебная командировка)

- В отчет заносятся все фактические затраты, совершенные в поездке

- На листе номер 2 перечислены все расходные документы, на которых зафиксирована каждая трата выданных денег

- Затем отчет согласовывается в бухгалтерии, где прописываются номера дебет – кредита

- Готовый авансовый отчет подается руководителю, он утверждает и подписывает

Как работает калькулятор командировочных онлайн

Шаг 1. В первой графе калькулятора укажите суммарный заработок работника за расчетный период. Вы можете считать сумму больше, чем за месяц, в этом случае не забудьте просуммировать зарплату и прочие выплаты работнику.

Шаг 2. Укажите в днях, сколько дней отработал сотрудник за расчетный период и сколько был в командировке.

Шаг 3. Введите размер суточных, которые установлены в организации. Эта сумма должна быть установлена локальным актом.

Шаг 4. Нажмите на кнопку Рассчитать.

Шаг 5. Результат отобразится в таблице ниже. Кроме суммы командировочных калькулятор рассчитает средний дневной заработок и сумму суточных.

Отмена суточных в России

Разговоры о том, что суточные, наконец, будут полностью отменены и при командировках в России их платить перестанут, ведутся уже давно. Но постановление Минфина под номером 749, похоже, ставит жирную точку в этой истории. Суточные остаются только для заграничных поездок. Бюджетные организации смогут сократить траты и сэкономить, ведь раньше им приходилось платить суточные всегда и всем.

Отношение работников и начальства к этой новости неоднозначное. С одной стороны, суточные и так могли быть заменены иными денежными компенсациями, и сотрудник не оставался без денег совсем. С другой, в фирмах, где в нормативных актах этот момент вполне четко прописан, сотрудник окончательно лишается своих суточных. Переписывание нормативных актов под новое постановление займет время и потребует затрат.

Наверх

Напишите свой вопрос в форму ниже

Сколько возмещают работнику

Часто бывает, что покупкой билетов и бронированием гостиничного номера занимается непосредственно администрация компании, а значит, сотрудник не получает на это деньги. И с ними вопросов не возникает. Но если деньги на командировочные расходы выдаются на руки человеку, то надо понимать, по каким нормам их возмещать.

По закону, командировочные расходы позволяют работнику добраться до места назначения, купить себе еду, заплатить за проживание, позволить иные вещи, предварительно согласованные с руководителем компании. И поскольку человек поехал для выполнения служебного задания, то ему должны компенсировать все понесенные и согласованные с начальством траты, а не рассматривать выданную сумму как доход. То есть с них не удерживается ни подоходный налог, ни страховые взносы. Но это при условии, что в компании утвержден нормативный документ (положение о служебных командировках), который предусматривает нормативы возмещения, а также порядок этой процедуры.

Единственная статья расходов, которая нормирована на законодательном уровне, — это размер суточных. В частности, в НК РФ заявлено, что не облагаются НДФЛ и страховыми взносами суточные, выданные в следующих размерах:

- 700 рублей — за день поездки по стране;

- 2500 рублей — за день заграничной командировки.

Это не означает, что работодатель не может выплатить больше. Может. Но в таком случае с суммы превышения компания должна будет удержать подоходный налог и страховые взносы.

Также отметим, что подчиненный не обязан отчитываться, на что потратил суточные и потратил ли их вообще. Это та статья командировочных расходов, которая учитывается при налогообложении прибыли компании без документов, подтверждающих, что деньги потрачены.

Какие документы понадобятся, чтобы подтвердить командировочные расходы

Не позже чем через три дня после возвращения из поездки работник обязан отчитаться о потраченных суммах. Обратите внимание, что все траты должны иметь документальное подтверждение и быть целесообразными. Иначе работодатель может отказаться компенсировать их.

К документам, подтверждающим командировочные расходы, относят:

- командировочное удостоверение с отметками об убытии и прибытии, если оно оформлялось в начале командировки;

- проездные билеты, в том числе оформленные через интернет;

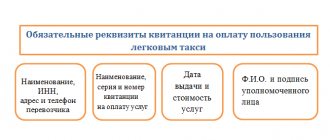

- любые квитанции и счета за проживание, аренду транспорта, полученные услуги или приобретенные товары, которые закупались для выполнения служебного задания;

- авансовый отчет с указанием затрат, а также суммой, которую выдали работнику. Если в командировке было потрачено больше, чем сумма выданного аванса, производится доплата. Если по документам деньги еще остаются, их необходимо вернуть в кассу. Либо работодатель самостоятельно удержит из заработной платы нужную сумму (ст. 137 ТК РФ).

Также важным документом является отчет (служебная записка) о выполнении служебного задания в поездке. В противном случае целесообразность командировочных расходов будет не доказана. Отметим, что такой отчет может также стать источником информации о продолжительности командировки, если работник добирался до пункта назначения на личном или служебном транспорте.