ИП на патенте: нужен ли кассовый аппарат в 2020 — 2020 годах

- продажа газет и журналов;

- продажа ценных бумаг;

- продажа водителем или кондуктором в салоне транспортного средства проездных документов;

- обеспечение питанием обучающихся и работников образовательных организаций («с улицы» никого не обслуживаете);

- разносная торговля в пассажирских вагонах поездов;

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- торговля из автоцистерн;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт ключей;

- услуги нянь;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на вокзалах;

- сдача индивидуальным предпринимателем в аренду жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности;

- аптечные организации, находящиеся в фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах;

- оказание услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа культовых зданиях и сооружениях и на относящихся к ним территориях.

Вы не обязаны использовать кассовый аппарат в обозримом будущем. изменения 2020 и 2020 годов Вас также не коснуться. Но, если Вам нужно что-то выдавать клиенту вместо чеков или для ведения внутренней отчетности, то можете приобрести ЧПМ: чекопечатающую машинку, которую не нужно регистрировать в налоговой. Так же Вы не обязаны выдавать клиенту любые бумаги подтверждающие покупку услуги или товара или даже по его требованию

Как рассчитать стоимость патента для ИП

Один из налоговых режимов, отлично подходящих для малого, сверхмалого и сезонного бизнеса, – патентная система налогообложения (ПСН). Вы покупаете патент, который освобождает вас от обязанностей платить НДС и НДФЛ, заполнять налоговые декларации и тратиться на бухгалтера. Узнать, сколько будет стоить патент, вы можете, используя калькулятор расчета стоимости патента для ИП в 2020 году, в конце нашего материала.

Тем, кто хочет самостоятельно рассчитать патент, нужно найти таблицу базовой доходности при патентной системе налогообложения на 2020 год для субъекта федерации, в котором ведется предпринимательская деятельность, узнать базовый доход (БД) по интересующему виду деятельности и умножить его на 6%. Если вы собираетесь купить патент менее чем на год, нужно БД разделить на 12 и умножить на количество месяцев, на которые выдан патент, и получившуюся сумму умножить на 6%.

Онлайн-касса для ИП на патенте в 2020–2020 году

Изначально ИП, которые продавали пиво, устанавливали ККТ с 31 марта 2020 года. Но потом правительство приняло закон от 29.07.2020 № 278-ФЗ. Теперь чтобы определить сроки установки онлайн-кассы, предприниматели руководствуются 54-ФЗ. А значит патент переходит на ККТ так, как мы описали выше — в 2020 и 2020 годах.

ККМ не ставят ИП на патенте, которые работают в труднодоступных населенных пунктах. А если предприниматель работает в местности без связи, то покупает онлайн-кассу, но не подписывает договор с ОФД и не передает данные в налоговую. Списки таких населенных пунктов составляют местные администрации.

Для кого подходит ПСН

Если предприниматель работает на патентной системе налогообложения, то с ним могут отказываться сотрудничать компании, работающие с НДС. Поэтому это необходимо учитывать при выборе системы налогообложения. Наиболее целесообразным будет выбрать данную систему налогообложения следующим фирмам, осуществляющим услуги по грузоперевозкам:

- предпринимателям, которые только начинают свою деятельность в сфере грузоперевозок, в их штате небольшое число сотрудников, а автопарк представлен не более чем 3 автомобилями;

- лицу, являющемуся единственным водителем с одним грузовым авто;

- фирмам, которые проверяют новую услугу на то, будет она пользоваться спросом или нет (чтобы не менять уставные документы).

https://youtu.be/ZXtycF0dETM

Если фирмы относятся к категории среднего и крупного бизнеса, то для них данная система уже не подойдет. Это связано с тем, что большинство производителей работают с НДС. Кроме того, возможно потребуется перевозка груза через границу, а патента в данном случае уже будет мало.

https://youtu.be/Nu_89uNwhkU

Стоимость патента для ИП в 2020 году: грузоперевозки, услуги, торговля

Эта формула действительна лишь в том случае, если привилегия по взносам оформляется на 12 месяцев. Если лицо желает получить краткосрочный вариант (например, на 4 месяца), то для этого база по налогам делится на 12 и умножается на 4. Полученная сумма вставляется в изначальную формулу.

Интересно почитать: Заявление о смене паспорта при смене фамилии

Самостоятельные вычисления производятся в случае, если делец желает проверить достоверность данных, полученных на калькуляторе портала ФНС. Однако электронные вычисления на сайте налоговой службы избавят от необходимости выискивать суммы предполагаемой прибыли в местных правовых актах.

Патент на грузоперевозки для ип 2020 москва

Можно не использовать кассовый аппарат. (Пока единственный налоговый режим для Москвы, позволяющий работать без ККТ, так как ЕНВД на территории города Москвы не применяется). Правило действительно до середины 2020 года. С этого момента все предприниматели, даже применяющие спецрежимы, будут обязаны применять онлайн-кассы нового образца. Даже сейчас, если Патент применяется для оказания бытовых услуг, действует такое же правило, как и для ЕНВД, т.е. нужно применять либо БСО — бланки строгой отчетности, либо кассовый аппарат.

Патент на грузоперевозки для ИП 2020 — стоимость этого документа определяется на основе положений региональных и федеральных норм законодательства. Какова специфика определения размера налога на ПСН в случае, если ИП занимается грузоперевозками?

Виды деятельности для ИП на патенте в 2020 году

Например, для деятельности, связанной с мебелью, предусмотрено целых три разных патента: изготовление; ремонт; прочие услуги по изготовлению и ремонту. На практике эти виды деятельности трудно разделить, поэтому законодателям, возможно, не стоило так «дробить» это направление. Если же ИП-мебельщик оформит сразу три патента, то и налог он заплатит достаточно большой.

- Быть впервые зарегистрированным ИП после опубликования закона № 48/2020-ОЗ. Тот факт, что физическое лицо уже имело статус предпринимателя, проверяется в ИФНС, поэтому нельзя сняться с учета и зарегистрироваться заново.

- Подать заявление на патент вместе с документами на регистрацию ИП.

- Выбрать один из видов деятельности, на которые распространяется нулевая ставка (см. таблицу ниже).

Снятие с учета

Снятие с учета ИП, применяющего ПСН, происходит в течение 5 дней

со дня истечения срока действия патента (если патентов несколько, то по истечении срока действия всех патентов).

Если ИП утратил право на применение ПСН и прекратил деятельность, в отношении которой она применялось, тогда снятие с учета происходит в течение 5 дней

со дня подачи в налоговую службу

заявления

об утрате права или прекращения деятельности.

Примечание

: датой снятия с учета cчитается дата перехода ИП на общий режим налогообложения или дата прекращения деятельности, в отношении которой применялась ПСН.

Как открыть ИП по грузоперевозкам в 2020 году пошаговая инструкция

В момент регистрации предприниматель должен сообщить о выбранной системе налогообложения, в противном случае «автоматически» будет применяться ОСН. О том, какую систему налогообложения выбрать для удобства и выгоды предприниматель, занимающийся грузоперевозками, должен подумать заранее.

Патент действует только в пределах региона оформления. Однако если ИП занимается междугородними перевозками и договор с клиентом заключён в регионе регистрации, а вдругом находится лишь конечный пункт поездки, приобретать патент в другом регионе не требуется.

Интересно почитать: График сдачи отчетности для ип в 2020

Заявление на патент для ИП: образец 2020

- Экономия времени. Не нужно сдавать годовую отчетность. То есть весь учет можно свести к ведению книги доходов, а в освободившееся время спокойно работать и развивать свой бизнес-проект.

- Меньше ответственности. Стоимость патента рассчитывает сама налоговая инспекция, поэтому вероятность совершения налогоплательщиком ошибок исключается.

- Экономия денежных средств. ИП освобождается от уплаты в бюджет НДФЛ, НДС, налога на имущество.

- Лояльные требования. ИП может осуществлять продажу товаров или услуг без кассового аппарата.

- Гибкие сроки. Возможно получение патента на любой срок, начиная от месяца и заканчивая годом.

Получать патент могут не все субъекты частного бизнеса, что является существенным минусом. Воспользоваться преимуществами инновационной системы смогут лишь те бизнесмены, вид деятельности которых подлежит патентному налогообложению. Это предприниматели, деятельность которых основана на розничной торговле, общепите, грузоперевозках и других видах мелкого бизнеса.

Срок действия патента и расчет налога.

| «Новгородский торг» (фрагмент), А. М. Васнецов, 1909. |

| Посмотрите на фигуры двух ганзейских купцов на среднем плане. В отличие от современных предпринимателей, торговать с иноземцами мог не всякий, а только выкупивший своеобразный патент — «привилегию от города». |

В новой главе 26.5 Налогового кодекса сроки уплаты налога поставлены в зависимость от срока действия патента. Когда патент получен на срок от 6-ти месяцев до календарного года, оплату налога определяют два срока: в размере трети суммы налог уплачивается не позднее 25-ти календарных дней после начала действия патента, а в размере двух третей в срок не позднее 30-ти календарных дней до дня окончания налогового периода. Если срок, на который индивидуальным предпринимателем получен патент меньше 6-ти месяцев, то уплата налога осуществляется в размере полной суммы в срок не позднее 25-ти календарных дней после начала действия патента.

Отдельно заметим, что при годовом патенте две трети суммы налога должны быть оплачены до окончания срока действия самого патента. Имеет место отличие от действующего положения, когда оплата производится не позднее 25 календарных дней со дня окончания действия патента.

Выбор системы налогообложения для ИП, осуществляющего грузоперевозки

- Отсутствие ограничений по количеству парка транспорта, объема выручки.

- Возможность оказывать услуги для организаций или ИП, применяющих ОСН с уплатой НДС. Отсутствие ограничений по нормативам на услуги по грузоперевозкам часто используется предприятиями для снижения налоговой нагрузки.

- Возможность применить одну из двух схем упрощенного учета – «доходы» или «доходы минус расходы». Смена вида осуществляется с начала нового налогового периода. Какую из форм лучше выбрать и сколько необходимо платить в бюджет, определяется в ходе практической деятельности.

- Минимальное число обязательных к ведению учетных форм.

- Возможность снижения налога при наличии уплаты начисленных взносов в ПФР.

Когда возможен переход на ПСН

Рассмотрим условия перехода и имеющиеся ограничения в виде таблицы:

| ПСН возможна | ПСН невозможна |

| Форма коммерческой деятельности – ИП | Форма коммерческой деятельности – ООО, |

| Род деятельности предпринимателя разрешен для ПСН статьей 346 Налогового кодекса. Списки публикуются каждым регионом отдельно и постоянно пополняются | Площадь торгового зала превышает 50 квадратных метров |

| Суммарный годовой доход не более 60 млн. рублей | У предпринимателя более пятнадцати наемных работников (на всех точках суммарно) |

Новая форма заявления на получение патента на 2020 год

Заполните заявление на патент в нашей программой Упрощенка 24/7. Она готовит документы и отчетность в один клик. Возьмите пробный доступ к программе. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

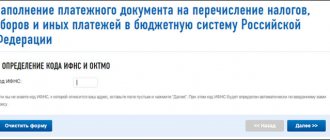

Перед подачей заявления для перехода на ПСН требуется проверить, имеет ли индивидуальный предприниматель право ее применять. Прежде всего, следует убедиться, что вид деятельности ИП указан в п. 2 ст. 346.43 НК РФ. Важно, чтобы этот вид деятельности не осуществлялся в рамках договора простого товарищества или доверительного управления имуществом.

Частые вопросы по применению ПСН

Что будет, если ИП, применявший одновременно УСН и ПСН, потеряет право на применение патента?

По данному вопросу в настоящее время существует 2 точки зрения. Одна часть писем финансового ведомства (например, от 18.03.2013 г. № 03-11-12/33) указывает на то, что при утрате права на патент, при одновременном применении ПСН и УСН, ИП остается на УСН по всем видам деятельности, так как совмещение УСНО и ОСНО не допускается. Но, это возможно только в случае, если причиной утраты права на патент не явилось превышение доходов свыше 60 млн.руб.

Другая часть писем (от 30 января 2020 г. № 03-11-12/3558, от 3 декабря 2013 г. № ГД-4-3/21548) указывает на то, что деятельность, по которой ИП применял ПСН, переводится на ОСНО, а остальная -–так и остается на упрощенке.

На практике, налоговый орган чаще всего занимает вторую позицию и переводит деятельность, по которой было утрачено право на патент, на ОСНО, несмотря на параллельное применение предпринимателем упрощенки.

Можно ли подать заявление на патент с середины месяца?

Заявление на патент можно подать в любой день месяца, при этом необходимо помнить, что сделать это нужно не позднее, чем за 10 дней до начала ведения «патентной» деятельности». Если заявление будет подано 11 июня, то деятельность должна быть начала не ранее 26 июня. В самом заявлении необходимо указать дату начала действия патента. Если, допустим, поставить дату начала действия патента – 25 июня и срок патента, к примеру, 6 месяцев, то датой окончания его действия будет 25 декабря.

Можно ли перейти с УСН на ПСН в середине года?

Все зависит от того, по каким видам деятельности ИП хочет перейти на ПСН.

Если ИП переходит на патент по отдельным (не всем) видам деятельности, то заявление на применение ПСН он может подать в любое время в течение года.

Если ИП осуществляет один вид деятельности и по нему собирается перейти с УСН на патент, то тут мнение МинФина раздваивается. Одна часть писем (например, от 19 сентября 2014 года N ГД-4-3/[email protected]) говорит о том, что перевод полностью всей деятельности с УСН на новый режим налогообложения допускается лишь с нового календарного года. При этом, в срок до 15 января нового года, ИП должен уведомить налоговый орган о прекращении применения УСН. Другая часть писем (в частности, от 16 мая 2013 г. N 03-11-09/17358) говорит о том, при применении упрощенной системы налогообложения и осуществлении только одного вида деятельности в одном субъекте Российской Федерации ИП вправе в течение года перейти по данному виду деятельности на ПСНО, оставаясь при этом и на упрощенной системе налогообложения.

В связи со сложившейся неоднозначной ситуацией при переходе полностью с УСН на ПСН рекомендуется запросить в налоговом органе пояснения относительно порядка перехода на патент в течение года.

Что делать, если во время действия патента увеличилось количество работников (появились новые объекты торговли и т.п.)?

В случае, если у индивидуального предпринимателя в течение срока действия патента увеличилось количество физических показателей ведения предпринимательской деятельности, в отношении которой данный налогоплательщик применяет патентную систему налогообложения (например, появились новые объекты торговли или общественного питания, увеличилась численность работников и т.д.), то полученный патент будет действовать только в отношении объектов (числа работников), указанных в патенте

.

В отношении доходов, полученных от предпринимательской деятельности, связанной с использованием объектов (работников), не указанных в ранее полученном им патенте, индивидуальный предприниматель вправе, не позднее чем за 10 дней до даты начала осуществления предпринимательской деятельности с новыми показателями, подать заявление на получение нового патента, либо перейти в отношении указанных доходов на общую или упрощенную систему налогообложения. То есть, если во время действия патента ИП принял на работу новых сотрудников, отдельно по ним, необходимо получить новый патент, причем не ранее, чем за 10 дней до начала работы с ними. В случае, если этого сделано не будет и новые сотрудники начнут работать во время действия старого патента, налоговым органом это будет расценено, как занижение показателей ведения деятельности по старому патенту, что грозит, в свою очередь, проблемами с фискалами. Налоговый орган вправе по данному факту запросить объяснение у налогоплательщика.

Также в случае, если в установленный срок не будет получен новый патент по данным сотрудникам, ИП будит автоматически переведен на общую систему налогообложения, что повлечет за собой необходимость уточнения своих налоговых обязательств и представления налоговых деклараций, предусмотренных данной системой налогообложения.

Должны ли ИП на ПСН уплачивать торговый сбор?

ИП, применяющие ПСН, не должны уплачивать торговый сбор.

Нужно ли для получения патента в регионе, в котором ИП не состоит на учете, получать временную регистрацию или открывать офис?

В законодательстве прямого указания на то, что ИП должен иметь регистрацию или офис по месту ведения деятельности, нет.

Вот что говорит НК РФ (п. 2 ст. 346.45):

«Индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи, заявление на получение патента в налоговый орган по месту жительства, не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения, кроме случая, предусмотренного абзацем вторым настоящего пункта.

В случае, если ИП планирует осуществлять предпринимательскую деятельность на основе патента в субъекте Российской Федерации, в котором не состоит на учете

, в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган этого субъекта Российской Федерации по выбору ИП. Каких-либо иных требований и документов для постановки на учет и получения патента НК РФ не устанавливает.

Не перечислены данные основания и в причинах отказа в выдаче патента (п. 4 ст. 346.45 НК РФ):

Основанием для отказа налоговым органом в выдаче индивидуальному предпринимателю патента является:

- Несоответствие в заявлении на получение патента вида предпринимательской деятельности перечню видов предпринимательской деятельности, в отношении которых на территории субъекта РФ в соответствии со статьей 346.43 НК РФ введена патентная система налогообложения.

- Указание срока действия патента, не соответствующего пункту 5 настоящей статьи;

- Нарушение условия перехода на патентную систему налогообложения, установленного абзацем вторым пункта 8 настоящей статьи.

- Наличие недоимки по налогу, подлежащему уплате в связи с применением ПСН.

- Незаполнение обязательных полей в заявлении на получение патента.

При этом нет необходимости сниматься с учета по месту жительства. ИП может состоять на учете в нескольких ИФНС по месту получения патента. Об этом прямо говорит п. 1 ст. 346.45 НК РФ:

«Индивидуальный предприниматель вправе получить несколько патентов.»

Расчет стоимости Патента для ИП на 2020 год — онлайн калькулятор примеры

ПСН – патентная система налогообложения – один из спецрежимов, придуманных для облегчения жизни предпринимателя, когда множество различных налогов заменяются на один-единственный взнос. Начисление НДС, налога на имущество и подоходного заменяется фиксированной месячной ставкой.

- Никто не принуждает переходить на патентную систему – все происходит на добровольных началах.

- Возможна покупка патента на любой срок и с любой даты – от 1 до 12 месяцев в пределах одного года, что особенно удобно для сезонной и временной деятельности.

- Стоимость патента рассчитывается заранее на весь срок и не зависит от выручки.

- Если ИП зарегистрирован впервые, а его сфера – научная, производственная или социальная, возможен период «налоговых каникул», когда ставка по налогу будет нулевой.

- Пониженные ставки на страховые взносы за работников.

- Отсутствует необходимость приобретать кассовый аппарат, подавать налоговую декларацию, нанимать бухгалтера.

18 Янв 2020 uristland 650

Поделитесь записью

- Похожие записи

- Судебные приставы потеряли документы на алименты

- Как назначаются алименты на детей

- Как онлайн проверить есть ли задолженность по оплате штрафов отдел судебных приставов

- Последние Новости По Индексации Пенсий В 2020 Году

Налоговый учет и отчетность

Учет полученных доходов

Применяя ПСН предпринимателю обязательно необходимо вести книгу учета полученных доходов (КУДиР), причем по каждому полученному патенту необходимо вести отдельную книгу учета доходов.

Налоговая декларация

Налоговую декларацию на патентной системе налогообложения подавать не нужно

.

Бухгалтерский учет и отчетность

ИП, применяющие ПСН, не обязаны представлять бухгалтерскую отчетность и вести учет.

Отчетность за работников

Сдают только ИП, имеющие наемных работников.

Подробнее про отчетность за работников здесь.

Кассовая дисциплина

ИП, осуществляющие операции, связанные с приемом, выдачей и хранением наличных денежных средств (кассовые операции), могут соблюдать упрощенные правила кассовой дисциплины. Они не обязаны заполнять приходные и расходные ордера, вести кассовую книгу, устанавливать лимиты по выручке. Им необходимо лишь формировать документы по выплате зарплаты (расчетно-платежные и платежные ведомости).

Более подробно о кассовой дисциплине здесь.

Обратите внимание

, в 2018-2019 годах большинство предпринимателей на ПСН обязаны были установить онлайн-кассы. Однако если у ИП нет работников и при этом он не осуществляет торговлю (кроме продажи товаров, которые сделал своими руками), то он может работать без ККТ до 1 июля 2021 года.

Примечание.

В течение 2018-2019 годов ИП мог уменьшить стоимость патента на расходы по покупке и установке онлайн-кассы в сумме не более 18 000 руб. за один экземпляр ККТ. с Однако с 2020 года этот кассовый вычет больше не действует.

Дополнительная отчетность

Осуществление некоторых видов деятельности, а также владение определенным имуществом, подразумевает уплату дополнительных налогов и ведение отчетности.

Подробнее о дополнительных налогах для ИП здесь.