Как оплатить налоги ИП и физ

- Подоходный. Сбор взимается с любого стабильного дохода гражданина.

- Имущественный. Накладывается на недвижимое имущество (квартиры, дома).

- Земельный. Оплачивается за землю в собственности налогоплательщика.

- Водный. Оплачивают лица, использующие водоемы и обитающих в них организмов.

- Транспортный. Выплачивается всеми владельцами автомобильного и другого транспорта.

- Сборы за охоту и рыбалку. Взимается по охотничьим и рыболовным лицензиям.

- Пенсионный. Данный сбор не является налогом в прямом смысле, это отчисление в Пенсионный Фонд. Выплаты перешли под юрисдикцию налоговой службы в 2020 г.

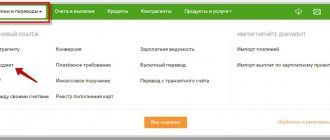

Пошаговая инструкция, как через Сбербанк Онлайн оплатить налоги ИП, подходит и физическим лицам. Разница заключается только в выборе статуса налогоплательщика. Для физлиц необходимо выбрать КБК 13, ИП – 09. Поиск по индексу налогоплательщика точнее и удобнее прочих, во многих документах не указано достаточно сведений об организации получателе, чтобы плательщик был уверен в правильности перевода.

Уплата налогов и сборов третьими лицами с 30 ноября 2020 года

Федеральный закон от 30.11.2016 № 401-ФЗ был официально опубликован на портале правовой информации 30 декабря 2020 года. С этой даты третьи лица получили возможность уплаты налогов и сборов за других. Это предусмотрено пунктом 1 статьи 13 данного закона.

Из положений новой редакции статьи 45 Налогового кодекса РФ следует, что с 30 декабря 2020 года третьи лица могут оплачивать любые налоги и сборы за других. С указанной даты за организацию, ИП или физических лиц можно перечислять:

| Налог на добавленную стоимость (НДС) |

| Акцизы |

| Налог на доходы физических лиц (НДФЛ) |

| Налог на прибыль |

| Налог на добычу полезных ископаемых |

| Водный налог |

| Госпошлину |

| Единый сельскохозяйственный налог (ЕСХН) |

| Единый налог при «упрощенке» (УСН) |

| «Патентный» налог (ПСН) |

| Единый налог на вмененный налог (ЕНВД) |

| Налог на имущество организаций |

| Налог на игорный бизнес |

| Транспортный налог |

| Земельный налог |

| Налог на имущество физических лиц |

| Торговый сбор |

Стоит заметить, что налоговый кодекс не содержит каких-либо ограничений в части круга лиц, которые вправе уплатить налоги и сборы за налогоплательщиков. Таким образом, возможны различные варианты:

- организация может заплатить налоги и сборы за другую организацию, ИП или физическое лицо;

- индивидуальный предприниматель может перечислить налоги и сборы за другого ИП, организацию или физическое лицо;

- физическое лицо вправе оплатить налоги и сборы за другое физическое лицо, организацию или ИП.

Благодаря указанным поправкам, к примеру, учредитель или директор компании начиная с 30 ноября 2020 года может без проблем из своих собственных средств заплатить налоги и сборы за организацию. Это бывает необходимо, если, допустим, на счете юридического лица не хватает денег для уплаты. Прежде третьи лица были не вправе исполнять обязанность по уплате налогов и сборов за организацию (Письмо Минфина России от 14.02.2013 № 03-02-08/6).

Списание долгов по кредитам физических лиц в 2020-2020 году: проведение процедур

При реализации процедуры банкротства имущество кредитополучателя распродается для осуществления расчетов с ссудодателем. Кроме этого, на протяжении трех лет физическое лицо не имеет право занимать руководящие должности, и пять лет ему будут недоступны кредитные продукты.

Если обратиться к официальной информации, списание долгов у судебных приставов в 2020 году происходило очень редко. Окончание исполнительного производства было зафиксировано лишь у десятой части всех рассмотренных дел. Это свидетельствует о том, что воспользоваться возможностью списания безнадежных долгов могут не все физические лица.

Об уплате штрафа за руководителя

Прошу предоставить консультацию по вопросу оплаты штрафа за административное правонарушение должностного лица (Генерального директора) согласно Постановлению государственной инспекции труда.

Можем ли мы оплатить данный штраф через р/с компании?

Примет ли ГИТ данный платеж? Когда будет аннулировано административное правонарушение?

Ответ:

Согласно пункту 1 статьи 32.2. КоАП РФ административный штраф должен быть уплачен в полном размере лицом, привлеченным к административной ответственности, не позднее шестидесяти дней со дня вступления постановления о наложении административного штрафа в законную силу.

В соответствии с пунктом 3 статьи 32.2 КоАП РФ, сумма административного штрафа вносится или переводится лицом, привлеченным к административной ответственности, в кредитную организацию, в том числе с привлечением банковского платежного агента или банковского платежного субагента, осуществляющих деятельность в соответствии с Федеральным законом «О национальной платежной системе», организацию федеральной почтовой связи либо платежному агенту, осуществляющему деятельность в соответствии с Федеральным законом от 3 июня 2009 года N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами».

Согласно пункту 8 статьи 32.2 КоАП РФ банк или иная кредитная организация, организация федеральной почтовой связи, платежный агент, осуществляющий деятельность по приему платежей физических лиц, или банковский платежный агент (субагент), которым уплачивается сумма административного штрафа, обязаны незамедлительно после уплаты административного штрафа лицом, привлеченным к административной ответственности, направлять информацию об уплате административного штрафа в Государственную информационную систему о государственных и муниципальных платежах, предусмотренную Федеральным законом от 27 июля 2010 года N 210-ФЗ «Об организации предоставления государственных и муниципальных услуг».

В силу пункта 5 статьи 32.2. КоАП РФ, при отсутствии документа, свидетельствующего об уплате административного штрафа, и информации об уплате административного штрафа в Государственной информационной системе о государственных и муниципальных платежах, по истечении срока, указанного в части 1 или статьи 32.2 КоАП РФ, судья, орган, должностное лицо, вынесшие постановление, изготавливают второй экземпляр указанного постановления и направляют его в течение десяти суток судебному приставу-исполнителю для исполнения в порядке, предусмотренном федеральным законодательством. В случае изготовления второго экземпляра постановления о наложении административного штрафа в форме электронного документа, указанный второй экземпляр направляется судебному приставу-исполнителю в электронном виде по информационно-телекоммуникационным сетям. Кроме того, должностное лицо федерального органа исполнительной власти, структурного подразделения или территориального органа, иного государственного органа, рассмотревших дело об административном правонарушении, либо уполномоченное лицо коллегиального органа, рассмотревшего дело об административном правонарушении, составляет протокол об административном правонарушении, предусмотренном частью 1 статьи 20.25 КоАП РФ, в отношении лица, не уплатившего административный штраф. Протокол об административном правонарушении, предусмотренном частью 1 статьи 20.25 КоАП РФ, в отношении лица, не уплатившего административный штраф по делу об административном правонарушении, рассмотренному судьей, составляет судебный пристав-исполнитель.

Из приведенных норм, по нашему мнению, следует, что административный штраф должен быть оплачен непосредственно должностным лицом, которому он выписан, самостоятельно, от своего имени.

В нашем распоряжении отсутствует нормативный документ, который бы допускал или не допускал осуществление оплаты административного штрафа за должностное лицо со счета Организации в случае нарушения трудового законодательства.

Отметим, что в отношении административного штрафа, подлежащего уплате в Роспотребнадзор, на сайте https://24.rospotrebnadzor.ru/directions/practice/96521 содержится информация о порядке заполнения платежного поручения в случае уплаты штрафа за третье лицо:

«Если юридическое или физическое лицо, индивидуальный предприниматель оплачивают административный штраф по постановлениям, вынесенным в отношении других лиц, то в поле назначение платежа, указывается информация о постановлении и лице, в отношении которого оно вынесено. Например: «административный штраф по постановлению № 77 от 22.04.2013 г. в отношении Иванова Ивана Ивановича».

Аналогичные разъяснения имеются на сайте ГИБДД (https://www.gibdd.ru/r/56/news/1015752/?type=special).

На сайте Государственной инспекции труда по Ленинградской области (https://git47.rostrud.ru/spravochnaya_informatsiya/30375.html) указано следующее:

«Административный штраф со ссылкой на реквизиты постановления должен быть уплачен от имени лица, которому назначено административное наказание. В ином случае административный штраф не считается оплаченным».

Соответственно, в случае, если административный штраф за нарушение трудового законодательства, наложенный на руководителя, будет оплачен Организацией с ее расчетного счета (в том числе и в случае указания в назначении платежа информации о том, что он уплачен за руководителя), мы не исключаем, что оплаченный таким образом административный штраф не будет засчитан в качестве уплаченного.

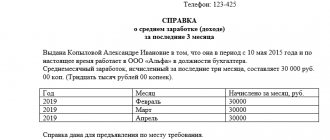

Также обращаем Ваше внимание, что с точки зрения налоговых органов в случае, когда административный штраф за работника оплачен Организацией, сумма штрафа будет квалифицироваться налоговыми органами как доход данного работника, полученный в натуральной форме на основании статьи 41 НК РФ, пункта 1 статьи 210 НК РФ, подпункта 1 пункта 2 статьи 211 НК РФ (Письмо Минфина РФ от 20.01.16 г. №03-04-05/1660). Соответственно, в месяце, когда был уплачен штраф необходимо будет включить его сумму в налогооблагаемый доход генерального директора и удержать НДФЛ в размере 13%.

При этом в разъяснениях контролирующих органов не указано каким именно способом Организация оплатила штраф за работника (путем оплаты со своего расчетного счета или путем компенсации денежных средств работнику).

Кроме того, в соответствии с частью 1 статьи 7 Закона от 24.07.09 № 212-ФЗ[1] и пунктом 1 статьи 20.1 Закона от 24.07.98 № 125-ФЗ[2] не исключены риски возникновения споров с контролирующими органами по вопросу исчисления страховых взносов с уплаченного за руководителя административного штрафа.

Соответственно, во избежание возникновения указанных рисков, рекомендуем Организации не осуществлять уплату административного штрафа за руководителя.

Относительно срока действия административного наказания, информируем, что в соответствии со статьей 4.6. КоАП РФ лицо, которому назначено административное наказание за совершение административного правонарушения, считается подвергнутым данному наказанию со дня вступления в законную силу постановления о назначении административного наказания до истечения одного года со дня окончания исполнения данного постановления.

Административное правонарушение является повторным, если оно совершено в период, когда нарушитель считается подвергнутым административному наказанию за однородное административное правонарушение (пункт 2 часть 1 статья 4.3 КоАП РФ).

Таким образом, руководитель Организации будет считаться подвергнутым административному наказанию в течение одного года со дня окончания исполнения постановления (со дня оплаты административного штрафа).

Физическое лицо оплачивает квитанцию за юридическое лицо

На практике часто возникают такие ситуации, когда Генеральный директор или любой другой сотрудник компании хотел бы заплатить за юридическое лицо. С 30 ноября 2020 года такая возможность появилась, и в статье 45 пункте первом НК РФ указано, что оплата налога может быть произведена иным лицом. Кстати, страховые взносы на обязательное пенсионное страхование, в ФФОМС и ФСС (кроме ФСС от НС и ПЗ) также могут быть оплачены иным лицом с 01 января 2020 года.

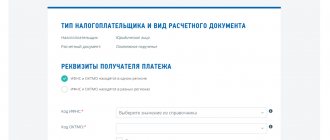

В верхней части формы указываются реквизиты налоговой инспекции, в которую осуществляется платеж. Все стандартно, без каких-либо особенностей. На что нужно обратить внимание? Это поля Плательщик, поле ИНН плательщика и поле Наименование платежа. Если внимательно прочитать Указания ИФНС, то, необходимо сделать так:

Долгожданные изменения

Ранее налоговое законодательство обязывало налогоплательщиков уплачивать налоги и сборы самостоятельно (п.1 ст. 45 НК РФ). Однако в связи с вступлением в силу Федерального закона от 30.11.2016 № 401-ФЗ ситуация изменилась. Этим законом в статью 45 НК РФ внесены поправки, благодаря которым уплачивать налоги, сборы и страховые взносы за организации, индивидуальных предпринимателей или физических лиц смогут третьи лица. Однако поправки будут вводиться в действие поэтапно, а именно:

- с 30 ноября 2020 года одни лица вправе платить за других налоги и сборы;

- с 1 января 2020 года третьи лица вправе перечислять за других страховые взносы.

Оплата штрафа за организацию от физического лица

Объясню: дело в том, что наличие возможности применения разных шрифтов, их размеров и цветов в функциях сообщений реализовано для того, чтобы выделять какие-то особенные моменты и нюансы в сообщениях, подчеркнуть какую-то особо важную деталь, привлечь соответствующее внимание. В вашем случае получается, что таким образом Вы хотите показать, что именно ваш ответ должен быть наиболее важен и интересен для Автора, чем ответы других участников. На нашем форуме подобная манера поведения не приветствуется. Мы с равным уважением относимся ко всем участникам и требуем такого же отношения и от форумчан. Читайте правила форума.

Рекомендуем прочесть: В каком банке лучше взять ипотеку в 2020 году

Объясню: дело в том, что наличие возможности применения разных шрифтов, их размеров и цветов в функциях сообщений реализовано для того, чтобы выделять какие-то особенные моменты и нюансы в сообщениях, подчеркнуть какую-то особо важную деталь, привлечь соответствующее внимание. В вашем случае получается, что таким образом Вы хотите показать, что именно ваш ответ должен быть наиболее важен и интересен для Автора, чем ответы других участников. На нашем форуме подобная манера поведения не приветствуется. Мы с равным уважением относимся ко всем участникам и требуем такого же отношения и от форумчан. Читайте правила форума.

Оплата пени по налогу физическим лицом за организацию

Данный вариант возможен, при согласовании с налоговой инспекцией зачета поступившего от физлица платежа в счет оплаты пени от имени организации. То есть если ваше учреждение договорится о таком варианте с сотрудником налоговой инспекции, а в дополнение к этому направит письмо на имя руководителя налоговой инспекции о зачете поступившего от физлица платежа. Обоснованием такой операции может служить статья 313 ГК РФ.

пОДСКАЖИТЕ ПОЖАЛУЙСТА у нас образовалась недоимка по налогу на имущество, по причине выявленной самостоятельно ошибки в учете, деньги на недоимку у нас есть, а вот на пеню нет. Может ли лицо, допустившее ошибку самостоятельно через банк заплатить пеню от лица организации? Или есть еще какой либо вариант? Мы государственное бюджетное учреждение. Спасибо!

Ответы на распространенные вопросы

Вопрос: Директор ООО оплачивал пени за компанию наличными через кассу банка. При этом в квитанции была допущена ошибка в «Назначении платежа». Что можно сделать в этом случае? Оплатить налог придется заново?

Ответ: Заново оплачивать налог не потребуется, а в налоговую нужно будет написать заявление на уточнение платежа. К данному заявлению нужно будет приложить квитанцию об оплате. При этом уточнение платежа будет возможно в том случае, если ошибка не повлекла за собой полную отмену платежа. Заявление в налоговую в этом случае подается от имени компании, а не от физлица, оплатившего налог.

Оплата штрафа и пени ООО не через расчетный счет (физ лицо)

У компании (ООО усн 6%) закрыли расчетный счет за ненадобностью (компания не работает), но чуть позже пришли пени, и штрафы на компанию за прошлые года. Возможно ли оплатить физ лицу штрафы за компанию? Либо еще есть возможность оплатить через ИП. Слышал если физ лицо будет оплачивать, необходимо писать объяснение. Интересует поэтапная консультация чего куда и как оплачивать и какие заявления объяснения куда подавать. Так же нужны бланки платежки, и форму заявления или объяснения если оно все таки нужно.

Рекомендуем прочесть: Субсидия На Строительство Дома Молодой Семье 2020

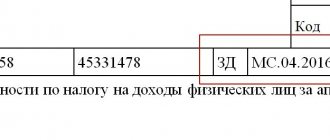

«ИНН» плательщика — значение ИНН плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется. При отсутствии у плательщика — физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»). При этом в поле «Код» необходимо указать Уникальный идентификатор начисления (индекс документа);

Причины уплаты налога наличными

Все юридические лица свои расчеты производят через свои расчетные счета. Но на практике возникают такие ситуации, когда оплатить со счета компания не может. К ним относятся следующие ситуации:

- Расчетный счет компании был по каким либо причинам заблокирован (к примеру, у банка отозвали лицензию).

- Сроки уплаты налогов и сборов уже наступили, а компания еще не успела открыть расчетный счет (касается тех налогов, обязанность по уплате которых не зависит от факта получения дохода, например, транспортный налог или ЕНВД).

- Доступ к расчетному счету был утерян, а налоги необходимо срочно заплатить. Потерять доступ могут ответственные лица компании, например, главный бухгалтер или иные лица, имеющие доступ к расчетному счету. Одним из вариантов возможна также временная деактивация ЭЦП, в результате которой пользование счетом в банке оказалось невозможно. Кроме того, у компании могут возникнуть такие технические проблемы, как перебои с интернетом.

Важно! Указанный перечень не является исчерпывающим. Расчетный счет может стать недоступным для организации и по иным причинам. Выше приведены только одни из самых распространенных случаев.

Еще одним из вариантов уплаты налога наличными может являться принудительное взыскание судебными приставами с помощью исполнительного листа.В данном случае контролирующим органам не имеет значение, каким именно образом будет оплачен долг по налогам. Законодательство предусматривает различные способы его оплаты и любыми активами фирмы: деньгами, имуществом (движимым или недвижимым), посредством дебиторской задолженности.

Погашение долга по налогам по исполнительному производству представляет собой такую процедуру, которая проводится по законодательным нормам. Таким образом, оплата налогов юрлицом наличными возможна, причем сделать это может любое физлицо. Но сделать это нужно правильно и с соблюдением определенных условий.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Какой штраф за неуплату НДФЛ в 2020 году

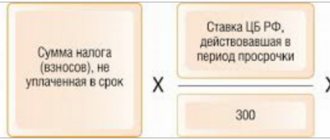

Частное лицо, которое самостоятельно платит НДФЛ, также наказывается штрафом при несвоевременном перечислении средств. Здесь наказание может быть разным. В частности, при обычной просрочке платежа на недобросовестного плательщика наложат штраф в размере 20 процентов от не перечисленного государству подоходного налога. Однако нередко физлица умышленно скрывают какую-то часть полученного ими дохода. Соответственно, государству в качестве НДФЛ перечисляется меньшая сумма. Если это выявят сотрудники налоговой, но такому плательщику придется заплатить штраф в размере 40 процентов. В случае просрочки платежа частное лицо будет вынуждено заплатить пеню за каждый день задержки.

Налоги – это один из самых главных источников наполнения госбюджета. Соответственно, государство внимательно следит, чтобы все налогоплательщики совершали предусмотренные законодательством отчисления своевременно и в полном объеме. Для нарушителей предусмотрены различные варианты наказания, вплоть до лишения свободы. Впрочем, за решетку в России могут отправить только при явном умышленном характере нарушения норм налогового законодательства или при серьезных недоимках.

Оплата административного штрафа через сбербанк онлайн: инструкция

Сделать это можно несколькими способами. Например, если нужно заплатить штраф в налоговую, то предстоит отобразить в строке поиска населенный пункт, в котором был составлен протокол или вынесено постановление, а затем среди списка организаций выбрать ФНС. Также можно просто заполнить поля с реквизитами, которые должны отображаться на выписке из налоговой службы.

Использование удаленных способов перевода денежных средств, позволяет вовремя заплатить по квитанциям и избежать более сурового наказания. Так, можно выделить следующие онлайн-способы оплаты административных штрафов (в том числе, налоговых и, выписанных работниками МВД):

Лимит расчёта наличными

С целью сделать прозрачным контроль над дорогостоящими покупками обычных граждан (недвижимость, автомобили, драгоценности), Минфин России выступил с инициативой установить предельную сумму для наличных расчетов между физическими лицами. Сумма для наличных расчетов в рамках одного договора между физлицами планируется в 300 000 руб. Изменения, которые собираются внести в ст.861 ГК РФ, предусматривают и наказание в виде штрафа в размере превышенного лимита. Планировалось, что изменения вступят в силу с начала 2020 года, однако, этот проект пока еще не рассмотрен Государственной Думой.

Из текста Указания ЦБ вытекает, что ограничение по «кэшу» касается действий именно по единственному договору без лимита по времени и количеству операций. Рассмотрим случаи, когда допускается расчет наличными средствами свыше установленного предела между юридическими лицами и/или ИП:

Оплачиваем штраф налоговой службы

Штрафы, в отличие от налогов, «засекречены» от налогоплательщиков. Сервисы типа госуслуг или Личного кабинета ФНС уведомят о них, лишь когда штраф станет задолженностью, увеличившись в два (!) раза от первоначальной суммы. Правда, как справедливо подсказывают читатели, это не относится к пени, начисляемой за просрочку уплаты налогов. Она видна в ЛК.

Поэтому, сделайте так, чтобы узнавать о наложенном штрафе во-время.

Для этого укажите в личном кабинете налоговой актуальный номер своего телефона. Обычный порядок работы ФНС таков, что они уведомляют исключительно по телефону. Электронную почту плательщика не используют вовсе. Письменный документ же отправляется после, когда рассмотрение вашего административного правонарушения уже завершено. На этом этапе сделать что-то с размером штрафа сложнее. Так что в наших интересах быть в курсе с самого начала.

Найдите смягчающие вину обстоятельства.

В ходе телефонного разговора с сотрудником налоговой сразу постарайтесь уточнить, за что Вас штрафуют и по какой статье Кодекса административных правонарушений (КоАП). Есть смысл, до рассмотрения Вашего дела, уточнить возможный размер штрафа и представить документы, смягчающие Вашу вину. Например, опоздания с уведомлением ФНС могут быть объяснены Вашим отсутствием в России, тяжелой болезнью или иными причинами. В таком случае, верхний предел ответственности Вам уже не грозит или само нарушение будет отменено. Затем, изучите тот протокол, который Вы получите после рассмотрения.

Если все правильно, то…

Легко ли заплатить штраф?

О, не спешите с ответом!..