Размер штрафа

Уже в июле 2020 года в полную силу вступили изменения в законе ФЗ-54. Если раньше переход на онлайн-кассы был доброволен, то с этого времени новые требования действуют на все предприятия в розничной торговле и сфере услуг. Начали действовать и установленные законом штрафы.

Штраф за неиспользование онлайн-ККТ в 2020 году начисляется в процентном соотношении от той суммы, которая не была проведена через кассу. Так, для ИП размер штрафа составляет от 25% до 50%, для организации – 75%-100%. При этом, если общая сумма операций составляет более 1 000 000 рублей, то происходит приостановка деятельности бизнеса на три месяца.

Основные штрафы, установленные законом 54-ФЗ, приведены в таблице:

| Нарушение | Размер штрафа |

| Отсутствие ККМ у юрлица | 75-100% от не проведённой суммы, но не менее 30 000 руб. для юридического лица; 25-50% от не проведенной суммы, но не менее 10 000 руб. для должностного лица |

| Отсутствие ККМ у ИП | 25-50% от не проведенной суммы, но не менее 10 000 руб. |

| Неправильное применение ККТ (нарушены условия применения, нет регистрации или перерегистрации, ККТ не числится в реестре ФНС и т. п.) | 5 000-10 000 руб. для организаций; 1 500-3 000 руб. для должностных лиц; 1 500-3 000 руб. для индивидуальных предпринимателей |

| Непредставление покупателю чека, в том числе электронного | 10 000 руб. для организаций; 2 000 руб. для должностных лиц; 2 000 руб. для индивидуальных предпринимателей |

https://youtu.be/lt077rOVSeM

Применение ККТ при оптовой торговле

Закон 54-ФЗ не делает исключение для оптовой торговли. Любые наличные расчеты, связанные с реализацией товаров как физическим, так и юридическим лицам, должны происходить с применением ККТ. Поэтому при торговле оптом за наличные необходимо использовать кассовую технику.

С 01.07.2018 года использование кассы обязательно для любых форм расчетов с покупателями, в том числе и безналичных с использованием банковских карт или электронных платежных средств. ИП и организациям необходимо строго соблюдать правила использования ККТ, чтобы избежать штрафов за их нарушение.

Ответственность

Ответственность за неиспользование онлайн-кассы в 2020 году установлена как для ИП, так и для юридических лиц. Ее размер зависит от организационно-правовой формы; вид деятельности и система налогообложения на нее не влияют. Штраф накладывается на самого предпринимателя или на должностное лицо (руководителя организации или его заместителя).

Для ИП

Ответственность за неприменение онлайн-кассы у ИП менее строгая, чем у юридического лица. Если число проведенных без кассы операций и их сумма были небольшими, то государство может ограничиться предупреждением. Если вы и после него не установите кассовый аппарат нового образца, то на вас будет наложен штраф в размере от четверти до половины суммы вашей выручки. Если вы сообщите в ФНС сами о том, что у вас пока нет онлайн-кассы, то ответственность с вас снимут после того, как вы установите такой аппарат.

Если вы занимаетесь ремонтом одежды или обуви, изготовлением ключей, продаете различные товары с рук или не рынке без отдельного помещения, либо сдаете жилье в аренду, то вам разрешается не применять онлайн-кассу. Также от использования ККТ освобождены люди, которые зарегистрированы как самозанятые.

Для ООО

Штрафные санкции за неприменение онлайн-кассы для организаций более строгие, чем для ИП. Они не всегда смогут отделаться предупреждением, даже если сумма операций, проведенных без ККТ, была маленькой. Размер штрафа составляет от 75% от суммы операций. минимальная сумма — 30 000 рублей. На должностное лицо (руководителя компании или ее подразделения, его заместителя) будет наложен штраф, аналогичный штрафу для ИП.

При повторных нарушениях и сумме операций от миллиона рублей деятельность бизнеса будет приостановлена на три месяца, а должностное лицо — дисквалифицировано на 1-2 года. Также нужно учесть и другие нарушения, которые могут быть связаны с отсутствием кассового аппарата. Например, если вы продаете алкоголь без подключения к системе ЕГАИС (которое требует наличия онлайн-кассы), то организацию оштрафуют на сумму до 200 000 рублей, а должностное лицо — на сумму до 15 000 рублей.

Кто вправе работать без онлайн-касс

Закон «О применении ККТ…» от 22.05.2003 № 54-ФЗ (далее — закон 54-ФЗ) перечисляет случаи, когда коммерческие организации и индивидуальные предприниматели (далее — коммерсанты) могут вообще не использовать в своей работе онлайн-кассу либо не применять ее до определенного времени, при условии предоставления клиенту документа, свидетельствующего о факте получения оплаты.

Так, освобождаются от обязанности устанавливать онлайн-кассы следующие категории коммерсантов, занимающиеся:

- реализацией ценных бумаг;

- реализацией газет и журналов на бумажных носителях в специальных киосках;

- продажей в киосках мороженого, безалкогольных напитков на розлив и др.

Важно! Применяется следующая отсрочка для использования онлайн-касс (п.п. 7.1, 8, 11.1 ст. 7 ФЗ от 03.07.2016 № 290-ФЗ «О внесении изменений….»):

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

- использующие патентный метод налогообложения – до 01.07.2019. При условии, что лицо не работает в сфере розничной торговли и общепита либо работает в одной из данных сфер, но не имеет наемных работников;

- плательщики единого налога на вмененный доход – до 01.07.2019. При условии, что лицо не работает в сфере розничной торговли и общепита либо работает в одной из данных сфер, но не имеет наемных работников;

- осуществляющие работы по предоставлению населению услуг – до 01.07.2019. Исключение из этого правила составляют лица, работающие в сфере общепита и имеющие наемных работников, которые должны применять ККТ с 01.07.2018;

- занимающиеся торговлей через автоматы – до 01.07.2019. При условии, что указанные лица не имеют наемных работников.

С 01.07.2019 г. штрафовать за отсутствие онлайн-касс будут почти всех предпринимателей — кроме тех, кто продает созданные собственными руками товары или свои услуги, работы и не имеет наемных работников (таким ИП предоставлена отсрочка до 01.07.2021, см. закон от 06.06.2019 N 129-ФЗ)

Отдельные правила применения онлайн-касс устанавливаются для коммерсантов, торгующих в отдаленных или труднодоступных районах, перечень которых утвержден на уровне субъекта РФ. Так, данные лица могут не использовать кассы при условии предоставления клиенту по его просьбе подписанного продавцом документа, свидетельствующего о проведении платежной операции (п. 3 ст. 2 закона 54-ФЗ).

Вывод: указанные лица не подлежат ответственности в виде штрафа за неприменение онлайн-касс в 2020 году.

Штраф за проведение расчетов без онлайн-кассы

Как было сказано выше, если организация работает без онлайн-касс, но на нее будет наложен штраф. Его размер зависит от организационно-правовой формы бизнеса. Для ИП он составляет 25-50% от суммы выручки, для юридического лица — 75-100%.Минимальная сумма штрафа для ИП — 10 000 рублей, для ООО — 30 000 рублей.

При этом непосредственных нарушителей — товароведа, продавца или кассира — оштрафовать нельзя. Их может наказать только непосредственный начальник, лишив их премии или сделав выговор за халатное отношение к работе. Государство может оштрафовать самого индивидуального предпринимателя или юридическое лицо, а также должностное лицо, ответственное за установку кассы.

Когда за расчеты без применения ККТ не могут наказать

Статья 14.5 КоАП РФ штрафует исключительно за доказанное правонарушение. Согласно письму ФНС РФ № ЕД-3-20/[email protected] от 11.10.2019 (ССЫЛКА) нельзя наказать предпринимателя или юридическое лицо только за сообщение о факте неприменения ими ККТ при расчетах. Такие сообщения являются лишь поводом для проведения проверки предприятий и к возбуждению дела об административном правонарушении. Об этом прямо говорит статья 28.1 КоАП РФ (ССЫЛКА).

В частности, пп.3 п.1 статьи 28.1 КоАП РФ разъясняет, что основанием к возбуждению дела об административном правонарушении являются:

- сообщения и заявления граждан, предпринимателей и юридических лиц;

- сообщения средств массовой информации.

В этих сообщениях должны содержаться сведения, указывающие на неприменение ККТ, т.е. на событие административного правонарушения. Однако на основании п.1 статьи 24.5 КоАП РФ (ССЫЛКА) непосредственное производство по возбужденному делу не может быть начато, а в случае его начала должно быть прекращено, если событие административного правонарушения отсутствует. Иными словами, если факт неприменения ККТ в ходе проверки не был установлен. Одного лишь заявления сторонних лиц о правонарушении недостаточно, чтобы привлечь юридическое лицо или индивидуального предпринимателя к ответственности за неиспользование ККТ в расчетах.

Поэтому не бойтесь кляуз, а бойтесь реальных случаев неприменения онлайн-кассы, какие могут быть выявлены при непосредственной проверке. Тогда штраф будет правомерным.

Штраф за несвоевременную установку онлайн кассы

Государство установило сроки, в течение которого предприниматели должны перейти на онлайн-кассы:

- 1 июля 2020 года — должны перейти все ИП и ООО на ОСНО и УСН, кроме работающих в сфере услуг, а также интернет-магазины

- 1 июля 2020 года — должны перейти ИП и ООО на ЕНВД и патенте, имеющие работников и работающие в сфере общепита и розницы, а также те, кто использует торговые автоматы

- 1 июля 2020 года — должны перейти ИП и ООО на ЕНВД и патенте, не имеющие работников и работающие в сфере общепита и розницы, а также все предприятия сферы услуг и те, кто использует торговые автоматы без работников

Если после этого вы все еще не установили онлайн-кассу, то для вас будет установлен стандартный штраф в зависимости от организационной формы бизнеса. Если вы сами сообщите в налоговую о правонарушении, то штраф будет отменен после установки кассы.

Возможность избежать штрафа

Согласно новой редакции 54-ФЗ у владельцев касс появилась возможность избежать наказания за ряд нарушений:

- за неприменение ККТ,

- за применение ККТ, которая не соответствует установленным требованиям,

- за применение ККТ с нарушением порядка ее регистрации, порядка, сроков и условий ее перерегистрации и порядка ее применения.

Для этого необходимо добровольно сообщить в налоговую инспекцию о своем нарушении и нарушение это исправить. Важно соблюсти два условия: первое — на момент обращения налоговый орган не располагает соответствующими сведениями и документами о совершенном административном правонарушении, второе — представить сведения и документы, достаточные для установления события административного нарушения.

Штраф за ККТ, несоответствующую требованиям законодательства

С 1 февраля 2020 года налоговая служба больше не регистрирует кассовую технику старого образца. Теперь все кассовые аппараты должны поддерживать подключение к интернету и записывать данные на фискальный накопитель вместо ЭКЛЗ. Тем, кто использует старые кассы, необходимо будет заменить или обновить их

Если вы используете кассу, которая не соответствует требованиям закона, то на вас могут наложить штраф в размере до 3 000 рублей (для ИП или должностного лица) или до 10 000 рублей (для юридического лица). Вместо штрафа может быть вынесено предупреждение (только один раз).

Как избежать ответственности

Чтобы не допустить наложение штрафа за нарушение использования кассовых аппаратов следует:

- добровольно исправить нарушение до того, как получен документ о привлечении к ответственности;

- не позже 3 дней после добровольного исполнения обязанности сообщить в налоговый орган о возникшей ситуации с ККТ.

При этом обязательно должны выполняться 2 условия:

- на дату получения заявления от налогоплательщика инспекции еще не известно о правонарушении;

- наряду с сообщением представлены документы, которые подтверждают факт несоблюдения правил эксплуатации ККТ.

Важно! Если нет возможности пробить корректирующий чек, избежать штрафа не удастся.

При работе на ККТ без фискального накопителя организации и предприниматели могут избежать ответственности, если они приняли все меры для приведения техники в соответствие с требованиями законодательства, но по вине поставщика все еще используют старую кассу. Это означает, что они заключили договор на поставку накопителя, оплатили его, но до сих пор не получили. В этом случае оштрафовать за неприменение ККТ нельзя.

Когда штрафуют за неприменение ККТ, а когда за ее несоответствие?

Закон устанавливает отдельные штрафные санкции для отсутствия ККТ и для ее несоответствие требованиям. Проведение расчетов без онлайн-кассы считается более тяжелым нарушением, чем использование устаревшей техники, так как в этом случае сведения об операциях не передаются в ФНС вообще. Соответственно, штраф за такое нарушение установлен более крупный. При несоответствии кассовой техники правилам наказание чаще ограничивается предупреждением.

Штраф за несоответствие кассы требованиям распространяется также и на следующие нарушения:

- Отсутствие регистрации кассы в налоговой

- Нарушение порядка регистрации кассы

- Использование кассы, которая соответствует требованием, но не значится в официальном реестре

Размер штрафа и порядок его начисления во всех случаях одинаков.

Чем чреват отказ от установки ККТ

На территории РФ действует закон, который обязывает лиц, которые занимаются бизнесом, устанавливать ККТ или ККМ.

ККМ – вид ККТ. ККМ – контрольное кассовые машины, которые полностью автономны, таким образом кассиру необходимо пробить товар и выдать чек покупателю.

С 2020 года, а точнее, с июля 2020 года в силу вступило новое законодательство, которое обязало всех предпринимателей заменить старые ККТ (ККМ) на новые «онлайн-кассы». Это сделано с целью облегчения передачи данных в налоговую (ФНС). Основная идея этого внедрения заключается в создании прозрачного рынка розничной торговли на территории страны.

Прежде чем приступить к работе, заведению, а точнее его владельцу, необходимо зарегистрировать кассовый аппарат в налоговой и подготовить определённый пакет документов:

- Заявление определенной формы. Такой бланк выдается в ФНС. В этом заявлении указывается полная информация о владельце и кассовой машине.

- Паспорт ФН.

- Актуальный договор с ОФД.

Это не быстро, но если постараться, то можно сделать все процедуры в течение 2-3 дней.

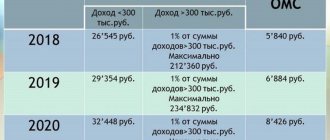

А теперь о самом важном – попытках обойти налоговую и государство. Тут все зависит от размера и регистрации бизнеса или предприятия. Каждая группа имеет свои отсрочки и штрафы за невыполнение требований.

Налоговые службы уже во всю выписывают штрафы нерадивым бизнесменам. За отказ от использования или неиспользования новых ККТ предпринимателей наказывают рублем. Первые штрафы выписывают в размере от 25% и до 50% выручки, проведенной «мимо кассы». Крупные организации наказывают строже. Размеры штрафов варьируются от 75% до 100% от вырученных «мимо кассы» денег.

Если предприниматель пользуется ККТ, которая не соответствует требованиям и нормам, то рискует получить штраф в 3000 рублей, а предприятия – 10 000 рублей. Если комиссия выявляет повторные нарушения, а оборот денег составляет более миллиона рублей, то предприятие, ИП могут закрыть, а точнее приостановить его деятельность на срок до 90 суток.

1 июля 2020 года вступили следующие правила и законы: за фиктивные чеки тоже штрафуют. ИП достается меньше, чем предприятиям: 10 000 рублей и 40 000 рублей.

Наказания следуют и за неграмотную и неправильную маркировку товаров, несвоевременную передачу фискальных данных. За такие нарушения частным предпринимателям грозят штрафы до 50 000 российских рублей, а предприятия и организации могут «влететь» на сумму до 100 000 рублей.

В ситуации, когда ИП или организация попадаются на повторном нарушении, а сумма «левых» денег составляет более миллиона рублей, то и в том, и в другом случае грозит штраф от 800 000 до 1 000 000 рублей.

Представители налоговой службы, так же получат право блокировки тех или иных кассовых аппаратов, которые работают с нарушениями или не соответствуют стандартам. Такая процедура происходит в присутствии двух понятых или при видеофиксации.

Иные штрафы

Если вы не выдадите чек или заменяющий его документ покупателю при оплате товара или услуги, то на вас будет наложен штраф до 2 000 рублей (для должностных лиц и ИП) или 10 000 рублей (для юридических лиц). Интернет-магазины также обязаны выдавать покупателям чеки — электронные при безналичной оплате или бумажные при наличной. Чек необходимо оформить непосредственно в момент оплаты товара или услуги.

Также предусмотрен штраф за нарушение порядка передачи данных об операциях по кассе в налоговую службу. Он составляет до 3 000 рублей для ИП или должностного лица, и до 10 000 рублей для организации. Штраф взимается при отсутствии фискального накопителя, неподлключении к оператору фискальных данных, а также непередаче информации в течение 30 дней с момента формирования. При повторных нарушениях штраф увеличивается до 20 000-200 000 рублей.

Введены новые санкции

Владельцам ККТ необходимо обратить внимание, что при выявлении повторного неприменения ККТ организации и ИП могут получить приостановление деятельности на срок до 90 суток, если совокупная сумма расчетов, проведенных без кассы, составит один млн рублей или более (ч. 3 ст. 14.5 КоАП РФ).

Ответственность за прочие нарушения, касающиеся применения ККТ

| Нарушение | Санкции |

| Применение ККТ, не соответствующей установленным требованиям, нарушение порядка регистрации ККТ, порядка, сроков и условий ее перерегистрации, порядка и условий ее применения. | Для должностных лиц и ИП — предупреждение или штраф от 1,5 тыс. до 3 тыс. рублей, для организаций — предупреждение или штраф от 5 тыс. до 10 тыс. рублей (ч. 4 ст. 14.5 КоАП РФ). Cанкция за нарушение порядка и условий применения ККТ будет действовать только с 1 февраля 2020 года. |

| Непредставление документов и информации по запросам налоговых органов, нарушение сроков представления. | Для должностных лиц или ИП — предупреждение или штраф от 1,5 тыс. до 3 тыс. рублей, для организаций — предупреждение или штраф от 5 тыс. до 10 тыс. рублей (ч. 5 ст. 14.5 КоАП РФ). |

| Невыдача покупателю кассового чека или БСО на бумажном носителе, ненаправление этих документов в электронной форме. | Для должностных лиц и ИП — предупреждение или штраф 2 тыс. рублей, для организаций — предупреждение или штраф 10 тыс. рублей (ч. 6 ст. 14.5 КоАП РФ). |

Разумеется, санкции, касающиеся онлайн-касс, например, за ненаправление чека или БСО в электронной форме, будут вводиться в период обязательного применения «новых» ККТ.

Когда начнут штрафовать

Штрафы за работу без онлайн-кассы для ИП и юрлиц начали действовать с 1 июля 2020 года. Они распространяются на всех, кто обязан иметь кассовую технику по закону. В ходе проверок налоговая инспекция будет обнаруживать тех, кто не установил кассу или нарушает правила ее использования. Штраф будет установлен в зависимости от типа и тяжести нарушения.

Как видно из статьи, наказания за отсутствие онлайн-кассы установлены достаточно жесткие. Поэтому любому предпринимателю будет выгоднее установить кассовую технику, чем каждый раз платить крупные штрафы. Тем более, что ассортимент онлайн-ККТ достаточно велик, и выбрать подходящее предложение достаточно легко.